Инвестиции - Колтынюк Б.А.. Удк 336 ббк 65. 26 К 61

Скачать 24.66 Mb. Скачать 24.66 Mb.

|

7.3. Внебиржевая торговля ценными бумагамиБумаги, приобретенные инвесторами при их эмиссии, могут быть перепроданы. Такие сделки купли-продажи осуществляются на вторичных рынках. Сама возможность купить или продать акции на вторичном рынке делает их более привлекательными и способствует росту реальных инвестиций. До недавнего времени считалось, что вторичный рынок состоит из фондовых бирж и внебиржевого рынка. Однако теперь получила признание концепция четырех рынков. В качестве первого рынка выступает фондовая биржа, на которой осуществляются сделки с зарегистрированными (котируемыми) фондовыми ценностями. Вторым называют внебиржевой рынок, на котором осуществляются операции с не зарегистрированными на бирже ценными бумагами. Третьим считается внебиржевой рынок, на котором происходит купля-продажа ценных бумаг, зарегистрированных через посредников. Он возник в конце 1950-х — начале 1960-х гг., когда институциональные инвесторы начали закупать акции в целях страхования от инфляции крупными партиями, чтобы обойти высокие ставки комиссионных, которые устанавливались на фондовых биржах. Четвертый внебиржевой рынок ориентирован исключительно на институциональных инвесторов. Особенность его состоит в том, что сделки совершаются, минуя посредников, через компьютерные системы. Три последних рынка составляют внебиржевой оборот. В настоящее время нет единого мнения относительно преимуществ и недостатков внебиржевых рынков, на которых осуществляется торговля большинством облигаций и акций небольших компаний. В одних государствах торговля вне бирж не играет существенной роли, а в других даже запрещена. Внебиржевой рынок ценных бумаг автоматизирован, что позволяет участникам торгов — покупателям и продавцам следить за объявленными текущими ценами. На экране дисплея отражаются все цены покупки и продажи, а также наименования участников торговли. Заявки выполняются по мере получения информации. При этом большинство посреднических фирм действует одновременно в качестве брокеров и дилеров. Правда, совмещение функций брокера и дилера в одной сделке не допускается. В 1971 г. в США была организована автоматизированная система котировок, созданная Национальной ассоциацией дилеров по ценным бумагам (НАСДАК). Эта система представляет собой автоматическую коммуникационную сеть, обеспечивающую дилеров и брокеров внебиржевого рынка информацией о продаваемых через нее ценных бумагах. НАСДАК является прежде всего системой котировки, а сделки совершаются непосредственно в процессе переговоров по телефону между продавцами и покупателями. Для того чтобы акции компании могли продаваться и покупаться через систему НАСДАК, число их в обороте должно отвечать установленному минимуму, а активы фирмы — соответствовать определенным стандартам. Кроме того, компании надлежит пройти листинг NYSE. Если фирма, ведущая торговлю через систему НАСДАК, имеет в штате «специалиста», выполняющего сделки только с ценными бумагами определенного вида, она может выступать в качестве дилера, продавая клиенту свои ценные бумаги или покупая у него за свой собственный счет. При этом специалист должен ознакомиться с ценами, которые назначают другие специалисты, торгующие аналогичной бумагой в системе НАСДАК, и заключить сделку по наилучшей из них с точки зрения клиента. Фирма, которая не имеет в штате специалиста, осуществляющего сделки с конкретной бумагой через систему НАСДАК, может выступать только в качестве брокера. Брокеры, торгующие акциями через НАСДАК, просматривают котировки, публикуемые еженедельно в бюллетенях НАСДАК — так называемых розовых листах — в поисках наилучших цен для исполнения. В настоящее время третий рынок расширяется благодаря тому, что время проведения торгов не фиксировано, как на бирже, и сделки по акциям продолжают заключаться вне зависимости от того, работает она или нет. Торговый оборот США на этом рынке достиг в 1992 г. в среднем 18 млн акций. Ценные бумаги США, представленные на внебиржевом обороте, неоднородны. Их можно разделить на несколько групп:

Необходимо отметить, что третий рынок возник не только при Нью-Йоркской фондовой бирже, но и при Торонтской, Токийской, Лондонской биржах, где с успехом торгуют акциями отечественных и иностранных компаний, используя при этом электронные системы. За годы развития третий рынок превратился в высокоорганизованный, оперативный механизм торговли с ежедневным оборотом в миллионы акций. Понятно, что в силу огромных возможностей он уже представляет собой угрозу фондовым биржам, являясь одновременно и конкурентом, и органическим дополнением. Четвертый рынок, основу которого составляет электронная система торговли акциями Instinct, позволяет инвесторам, в основном институциональным, заключать сделки друг с другом, минуя биржи и уплачивая при этом относительно небольшие (по сравнению с теми, что запрашивают брокерские фирмы) комиссионные. Инвесторы в удобное им время направляют по сети свои заявки с ограничением цены в файл. Если потенциальный участник торгов вовремя обнаружит встречное предложение, то сделка состоится. Несколько электронных систем управляют покупкой и продажей крупных партий ценных бумаг, выставляемых инвесторами. Система успешно функционирует в следующем режиме:

По мнению американских специалистов, система одновременной продажи и покупки обладает рядом преимуществ, к которым следует отнести:

Вместе с тем указанные системы имеют также недостатки, которые сдерживают их распространение. Так, они не обеспечивают ликвидность многих акций даже спустя несколько дней после выдачи поручения. Кроме того, пользователь должен обладать определенным опытом и навыками работы с электронными системами. В настоящее время наиболее крупными системами одновременной продажи и покупки ценных бумаг являются POSIT и Crossing Network. В основу их функционирования положены алгоритмы, аналогичные описанному выше, но отличающиеся рядом особенностей. Так, POSIT проводит четыре сессии в день, цены устанавливаются на основе курсов, превалирующих на момент проведения сессии, в то время как Crossing Network проводит только одну сессию, перед окончанием которой определяется рыночная цена на следующий операционный день. Анализируя возможности реализации ценных бумаг на четвертом рынке, нельзя обойти вниманием одну из крупнейших фондовых бирж мира — Нью-Йоркскую. Еще в 1976 г. она установила электронную систему (SuperDOT), известную также под названием «Суперсистема определения порядка оборота ценных бумаг». В процессе функционирования система перетерпела серьезные изменения, что позволило существенно увеличить объем заявок на покупку или продажу по рыночному курсу до 30999 акций, а заявок с ограничением цены — до 99999 акций. Для того чтобы иметь возможность пользоваться услугами SuperDOT, фирма, имеющая место на бирже, должна стать подписчиком системы. Заявка клиента из нью-йоркского офиса брокерской фирмы попадает прямо к специалисту для немедленного исполнения (если оно возможно), а затем брокерской фирме передается подтверждение об исполнении. Система SuperDOT выполняет практически любые поручения на покупку и продажу ценных бумаг. Проанализировав размер поступившего поручения и его тип, система сама решает, куда его направить, исходя из ограничений брокерской фирмы. Неисполненные заявки инвестор может направить по системе POSIT для участия в утренней или дневной сессии или по системе Crossing Network для участия в вечерней сессии. Если же к концу дня у инвестора все еще остались неисполненные заявки, то ничто не мешает ему на следующий день воспользоваться услугами традиционной брокерской сети. Таким образом, возможности торговли ценными бумагами за последние годы значительно расширились, что, наряду со снижением операционных издержек, дает основание говорить о перспективности развития четвертого рынка. Российский внебиржевой рынок ценных бумаг представлен следующими структурами:

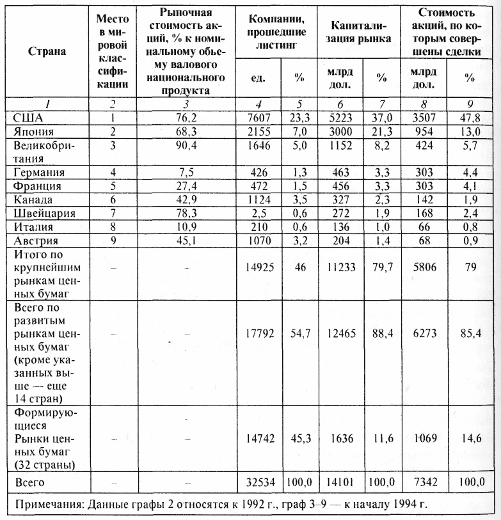

Каждый из указанных элементов внебиржевого рынка характеризуется определенными особенностями. Электронные системы, созданные по образцу подсистем НАСДАК, не полностью справляются с присущими оригиналу функциями. Тем не менее, технические средства, отчасти усовершенствованные российскими специалистами, вполне могли бы широко использоваться во многих регионах страны. Однако до настоящего времени в России отсутствует концепция развития электронных систем одновременной продажи и покупки ценных бумаг. Видимо этим можно объяснить тот факт, что практически каждый пользователь, выступающий в качестве профессионального участника рынка ценных бумаг, пытается создать собственную систему. Естественно, пользователи не покрывают расходов на создание системы. Кроме того, торговля с помощью компьютерной системы требует не только большой справочно-информационной базы данных, но и определенной подготовки заявок. Создание «карманных» систем внебиржевой торговли, отличающихся закрытостью, высокими эксплуатационными издержками, а также малой способностью работать в автоматическом или автоматизированном режиме — это путь назад. Эволюция четвертого рынка продолжается. Перспективы развития электронных систем одновременной продажи и покупки ценных бумаг огромны. Думается, что и России предстоит в ближайшие годы, используя богатый опыт ряда стран рыночной экономики, внедрить во внебиржевую торговлю новейшие достижения науки и практики. 7.4. Важнейшие фондовые биржи мираВ настоящее время к числу крупнейших фондовых рынков мира относятся рынки, представленные в табл. 7.1. Таблица 7.1 Крупнейшие фондовые рынки мира Как видно из данных табл. 7.1, доля рынков ценных бумаг в валовом национальном продукте колеблется от 10,9% (Италия) до 90,4% (Великобритания). При этом институциональные инвесторы доминируют в торговле ценными бумагами практически во всех странах. Так, они контролируют 70% дневного оборота Нью-Йоркской фондовой биржи (NYSE). Помимо Нью-Йоркской в США существуют и успешно функционируют шесть бирж, из которых пять являются региональными (Бостонская, Чикагская, Тихоокеанская, Филадельфийская и Цинциннатская). Суммарный оборот региональных бирж превышает объемы торговли второй по величине в США фондовой биржи АМЕХ. Крупные фондовые биржи существуют также в Лондоне, Токио, Париже. Их отличительная особенность состоит в том, что, наряду с ценными бумагами национальных компаний, здесь котируются и бумаги зарубежных эмитентов. Например, в начале 1992 г. на Лондонской фондовой бирже были зарегистрированы акции 813 иностранных компаний (помимо 1927 акций британских и ирландских компаний), а на Токийской фондовой бирже — акции 125 иностранных компаний (наряду с акциями 1650 японских компаний). Необходимо отметить, что главы стран СНГ неоднократно заявляли о необходимости создания международного рынка ценных бумаг СНГ. При этом предполагалось уточнить некоторые положения проекта создания международного рынка ценных бумаг стран — бывших республик СССР. Однако по ряду объективных причин, обусловленных различием темпов осуществления рыночных реформ, проект до сих пор не реализован. Нью-Йоркская фондовая биржа. Основанная в 1792 г., NISE представляет собой акционерное общество и является крупнейшей из семи фондовых бирж США. На ее долю приходится около 75% операций с акциями в стране. Из всех индивидуальных вкладчиков США около 70% владеют акциями компаний, зарегистрированных на NISE, a 47% общего числа всех владельцев акций владеют только такими акциями. Портфели американских институциональных владельцев акций на 88% состоят из подобных акций. Чтобы стать членом биржи, необходимо купить место на бирже. Поэтому большинство брокерских контор США являются членами NISE, владея более чем одним местом. В зависимости от исполняемых ими функций члены NISE делятся на четыре категории:

Из 1366 членов биржи примерно 700 человек составляют брокеры-комиссионеры, 400 — специалисты, 225 — биржевые брокеры, 41 — биржевые трейдеры. Работа биржи и деятельность ее членов регламентируется уставом, внутренними правилами и инструкциями. Управляет биржей избираемый ее членами совет директоров, в состав которого входят 26 человек. Из них 12 человек являются членами, 12 — независимыми представителями. Оставшиеся 2 — председатель биржи и его заместитель. Каждый из участников биржевой торговли выполняет определенные функции. Брокеры-комиссионеры (англ. commissionbrokers) собирают у брокерских фирм заявки клиентов, доставляют их в торговый зал и отвечают за их выполнение. За свои услуги оди взимают с клиентов комиссионные. Биржевые брокеры (англ. floorbrokers), именуемые также «двухдолларовыми брокерами», выполняют в биржевом зале поручения других брокеров. Они помогают брокерам-комиссионерам, когда те не в состоянии самостоятельно обработать большой поток заявок клиентов. Биржевые трейдеры (aнгл. floortraders) выполняют операции за свой счет. Согласно правилам NISE им запрещено выполнять поручения клиентов. Свою прибыль они получают за счет разницы цен покупки и продажи ценных бумаг. Иногда их называют конкурентными торговцами. Специалисты являются центральными фигурами на NISE, поскольку им принадлежит ведущая роль в биржевой торговле. По правилам NISE на каждую группу ценных бумаг назначается один определенный специалист. Он находится на торговом месте (площадке в зале биржи) в течение всего операционного дня. В соответствии с поручениями специалисты могут выступать в качестве брокеров для брокеров или же дилеров. При этом им разрешается осуществлять сделки купли-продажи только по назначенным для них акциям и в целях поддержания стабильности на рынке. Все поручения, получаемые от брокеров-комиссионеров, специалисты заносят в книгу учета. Некоторые показатели, характеризующие NISE, приведены в табл.7.2. Таблица 7.2Показатели Нью-Йорской фондовой биржи за 1970-1992 гг.

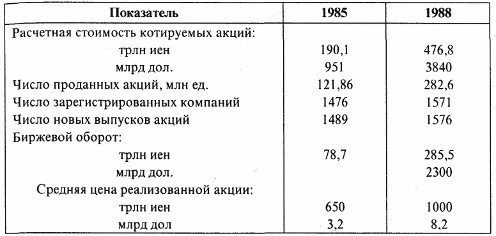

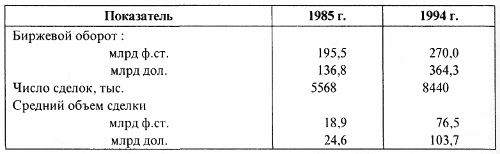

Токийская фондовая биржа (ТФБ).На долю этой биржи, основанной в 1878 г., приходится свыше 80% биржевого оборота страны. Основные продавцы и покупатели на ТФБ — институциональные владельцы ценных бумаг. В Японии индивидуальным владельцам принадлежит лишь 20% обращающихся на бирже акций, а 80% владеют финансовые учреждения, страховые компании и корпорации. Владельцы акций рассчитывают пе на дивиденды (в начале 1990 г. они были в 70 раз меньше рыночной стоимости), а на повышение курса бумаг и получение дохода в результате их продажи по более высокому курсу (среднегодовой доход на проданную акцию выпуска 1980-1994 гг. составил 34,7%). Основной метод торговли — открытый двойной аукцион. Из 1,3-1,5 млн существующих в Японии акционерных фирм на ТФБ зарегистрировано 1517, но на них приходится более 25% всех производимых товаров и оказываемых услуг. Некоторые данные о Токийской бирже приведены в табл.7.3. Таблица 7.3Показатели Токийской фондовой биржи за 1985 и 1988 гг.  Лондонская фондовая биржа (ЛФБ). Основана в 1773 г. В 1802 г. были приняты правила, разрешавшие торговлю на бирже только ее членам, которых вначале было 550. До 1986 г. правила и регламент биржи в основном не претерпевали изменений. После первой и второй мировых войн Великобритания постепенно утратила былые позиции в мировом производстве и торговле, но сохранила роль международного финансового центра. В 1986 г. на британском фондовом рынке произошла реформа, суть которой заключалась в следущем: в отмене фиксированных комиссионных по сделкам с ценными бумагами на ЛФБ; отказе от деления членов ЛФБ на брокеров и джобберов (и тем, и другим было разрешено выполнять одновременно и брокерские, и дилерские операции); о переходе к новой системе торговли на базе электронной системы НАСДАК, приобретенной в США. Все это способствовало восстановлению былых позиций ЛФБ. Как уже говорилось, по сравнению с биржами других стран на ЛФБ производится самое большое число операций с акциями иностранных эмитентов. По данным на начало 2002 года на бирже торговались акции 1799 британских и 448 иностранных компаний с совокупной рыночной стоимостью 2,47 трлн фунтов стерлингов (3,53 трлн дол.). Из российских бумаг на ЛФБ обращаются АДР: РАО «ЕЭС России», «ЛУКОЙЛа», «Газпрома», «Сургутнефтегаза», «Мосэнерго», «Татнефти», «ЮКОСа», «Сибнефти», «Вимм-Билль-Данна». Некоторое представление о масштабах торговли на ЛФБ дает табл. 7.4. Таблица 7.4Показатели Лондонской фондовой биржи за 1985 и 1994 гг.  Члены ЛФБ делятся на четыре группы:

Большая часть сделок совершается на внебиржевом рынке с помощью системы SEAQ (Stock Exchange Automated Quotation System). Для того чтобы ценная бумага была продана в системе SEAQ, необходимо участие не менее двух маркет-мейкеров, обязанных на протяжении всего рабочего дня котировать ценные бумаги и совершать куплю-продажу в объеме, предписываемом биржей (стандартном рыночном объеме, устанавливаемом для каждой конкретной акции в зависимости от оборота за последние 12 мес.). Теоретически и технически система позволяет работать 24 часа в сутки. Сделки могут совершаться и вне биржевой сессии. Все акции, сделки с которыми совершаются в SEAQ, выводятся на экран компьютера в одинаковом формате (некоторые отличия имеются лишь между ликвидными и низко ликвидными ценными бумагами). Маркет-мейкеры вводят свои котировки, которые высвечиваются на дисплеях пользователей системы. Эта информация доступна всем пользователям, но лишь маркет-мейкеры имеют доступ к головному модулю SEAQ, позволяющему вводить котировки. В SEAQ не совершаются операции с бумагами, не прошедшими листинг, а также некоторыми акциями, входящими в официальный лист. Пользователям предоставляется информация о последних сделках, заключенных на бирже, так называемый тикер, который представляет собой электронный журнал, состоящий из 100 страниц. В рамках SEAQ действует система SEAQ International, отражающая котировки акций иностранных эмитентов, которые входят в официальный лист ЛФБ. Часть сделок с наиболее ликвидными акциями осуществляется автоматически с помощью системы SAEF. При этом размер заявки не должен превышать 10% NMS, т.е. размера, предписанного биржей. С 1995 г. на ЛФБ введен новый стандарт расчетов «Т+5», что означает: по сделке, совершенной сегодня, расчет будет произведен через 5 дней. Среди рекордсменов по обороту торговли (1994 г.) — «Дойче банк», «Сименс», «Астра», «Ройял Датч петролеум», «Даймлер-Бенц», «Нестле», «Юпилевер», «Алькатер», «Рош холдинга», «Байер». Особенностью торговли в системе «SEAQ International» является то, что котировки даются маркет-мейкерами в соответствующей национальной валюте. Парижская фондовая биржа. Это крупнейшая из семи фондовых бирж Франции. Основана в 1724 г. Здесь регистрируются ценные бумаги около 1500 (из 60 тыс.) крупных французских компаний. Годовой оборот каждой из них должен составлять не менее 500 млн фр. Сделки совершают но поручению компаний посредники — биржевые общества (фирмы — члены биржи). Они уполномочены:

На бирже котируются акции, эмитируемые акционерными обществами, долговые обязательства государства, доходность которых определяется процентом Центрального банка, прочие облигации, а также опционы и контракты САС-40. Опционные сделки (тина «колл» и «пут») совершаются только с акциями крупных фирм, как правило, на 3 или 6 мес. Опционы котируются па специальном рынке биржи («Монэп»). «Корзины» акций САС-40 включают 40 акций крупных фирм, на основе курса которых рассчитывается индекс САС-40, подобный индексу Доу-Джонса. Купить или продать один контракт САС-40 означает купить или продать одновременно 40 акций крупных фирм. В последние годы на смену сделкам в операционном зале биржи пришла электронная торговля с использованием терминалов, установленных в офисах фирм — членов ПФБ (исключение составляют государственные облигации, торговля которыми по-прежнему ведется «с голоса»). Котировка акций системой биржевых компьютеров САС осуществляется непрерывно в течение биржевого дня (с 10 до 17 ч.). Каждый брокер вводит заявки в свой компьютер, подсоединенный в систему САС, которая классифицирует заявки по цене покупки и продажи: первым покупает тот, кто предложил самую высокую цену, а продает тот, кто назвал самую низкую. Брокеры могут договариваться о сделках и по телефону, но для заключения и регистрации сделки необходимо ввести в компьютер. Как только в памяти компьютера появляются сведения, что брокерская фирма «А» продала, а брокерская фирма «Б» купила N акций по цене Р, сделка автоматически регистрируется и информация о ней становится доступной для всех. Ценные бумаги, обращающиеся на французском рынке, принадлежат к одной из трех категорий: официально котируемые; входящие во второй список котировки; котируемые вне биржи. Официальный список включает акции крупных французских и иностранных компаний и почти все выпуски облигаций. Во второй список котировки входят акции средних фирм, выпускающих в свободную продажу лишь 10% общего числа своих бумаг. Ценные бумаги, не вошедшие в официальный или второй список, могут обращаться на внебиржевом рынке. Это акции мелких фирм. Ценные бумаги продаются как на условиях немедленной оплаты, так и на основе ежемесячных расчетов. Немедленная оплата практикуется применительно к наименее активно обращающимся французским и иностранным акциям из официального списка, всем облигациям из официального списка и всем акциям из второго списка и внебиржевого оборота. Сделки на основе ежемесячных расчетов совершаются с наиболее активно обращающимися французскими и иностранными акциями из списка официальной котировки. При немедленной оплате принимаются заказы на куплю-продажу любого количества ценных бумаг. Продавцы должны иметь при себе ценные бумаги. Ежемесячные расчеты предполагают продажу ценных бумаг стандартными пакетами (по 5,10,25,50 и 100 ед.), формируемыми Обществом французских бирж с учетом цены соответствующего вида ценных бумаг. Покупатели должны при размещении заказа предоставлять гарантийное покрытие, размер которого зависит от формы покрытия и составляет: 20% от общей суммы заказа — если оно предоставляется в ликвидных активах; 25% — во французских казначейских бонах или облигациях; 40% — в других ценных бумагах. Капитализация в 1995 г. составляла 2445 млрд фр. (500 млн дол.). Крупнейшими эмитентами по объему капитализации являются «Эльф Акитэн», «Алькотель», «Лореаль». В 1993 г. все ценные бумаги, как именные, так и предъявительские, сделаны бездокументарными — превращены в записи на счетах электронных депозитариев, находящихся в уполномоченных финансовых учреждениях, которые имеют счет в центральном депозитарии SICOVAM. Депозитарно-клиринговая система SICOVAM находится в собственности банков и фирм, совершающих операции с ценными бумагами. Она же выступает в качестве уполномоченного депозитария. После ввода в 1990 г. полностью автоматизированной расчетно-клиринговой системы RELIT расчеты осуществляются по системе «Т+3», т.е. в течение трех дней. Краткие выводы

Рекомендуемая литература

|