Инвестиции - Колтынюк Б.А.. Удк 336 ббк 65. 26 К 61

Скачать 24.66 Mb. Скачать 24.66 Mb.

|

20.2.Факторы инвестиционной привлекательности предприятийОдним из основных средств для осуществления какой-либо деятельности предприятия является наличие необходимого капитала или инвестиционного ресурса. В качестве альтернативы вложения капитала могут быть создаваемые и модернизируемые основные фонды во всех отраслях народного хозяйства, ценные бумаги и нелевые денежные вклады, научно-техническая продукция, объекты собственности, а также имущественные права и права на интеллектуальную продукцию. Объем финансовых вложений предприятий России в первом полугодии 2000 г. составил 582,44 млрд руб., из них на покупку облигаций и иных долговых обязательств было затрачено более 31%, на покупку паев и акций других компаний — более 15% и около 6% средств — на предоставление займов другим компаниям. Надо отметить, что капитал предприятия представляет сложный структурированный объект. Структура капитала определяется соотношением собственных и заемных средств, а также условно постоянными и условно переменными затратами на производство продукции. Оценка структуры капитала производится но его источникам. При этом основу инвестирования в основной капитал составляют собственные средства предприятий и заемные средства, включающие в себя кредиты банков, эмиссию ценных бумаг, заемные средства других компаний и средства государственного бюджета. В таблице 20.1 представлена структура средств по источникам финансирования, привлеченных предприятиями в основной капитал. Таблица 20.1Структура средств по источникам финансирования, привлеченных предприятиями в основной капитал,%

Как видно из данных таблицы 20.1, сложившаяся к началу 2001г. структура финансирования капитальных вложений характерна тем, что 80% составляют собственные средства предприятий и менее 20% приходится на привлеченные (банковские займы, средства от эмиссии акций и займы у других компаний). Задолженность по полученным кредитам банков и займам в целом по России составила на 1 июля 2000 г. 804,7 млрд руб., в том числе просроченная — 99 млрд руб. или 12,3% от полученных кредитов банков и по займам. Анализ временного распределения кредитного портфеля российских банков (табл. 20.2) свидетельствует о гипертрофированном развитии денежного рынка России, где большую часть кредитов составляли кредиты до одного года. Таблица 20.2Распределение кредитного портфеля российских банков,%

Как известно, основными источниками заемного капитала являются ссуды банка и выпущенные предприятием акции, облигации. Каждый из этих элементов характерен особенностями обслуживания. Так, согласно существующим нормативным документам, проценты за пользование кредитами включаются в себестоимость продукции, в то время как займы, получаемые предприятием, не могут относиться на себестоимость продукции. Реинвестированная прибыль остается одним из основных источников пополнения капитала, поскольку ее использование не требует специального механизма по сравнению, к примеру, с эмиссий акций или облигаций. Отложенная прибыль имеет свои преимущества, связанные с тем, что предприятие в зависимости от решения стоящих перед ним задач может отложить с согласия владельцев обыкновенных акций выплату дивидендов, если последние найдут ожидаемую от этого мероприятия прибыль по сравнению с получаемыми дивидендами более предпочтительной. Структура капитала определяет его цену, однако, она не является необходимым и достаточным условием эффективного функционирования предприятия. Вместе с тем, чем меньше цена капитала, тем привлекательнее предприятие. Цена (стоимость) капитала характеризует ту норму рентабельности (порог рентабельности) или норму прибыли, которую должно обеспечить предприятие, чтобы не снизить свою рыночную стоимость. С другой стороны, стоимость заемных средств ассоциируется с уплачиваемыми процентами, поэтому возникает задача выбора из нескольких вариантов привлечения капитала того, который позволяет его сформировать с наилучшим использованием. Максимизация рыночной стоимости предприятия достигается в результате выбора минимальной стоимости всех источников формирования капитала, которые в свою очередь в каждый момент времени могут иметь разные значения. Критерием при выборе объекта вложения, способствующего формированию инвестиционного климата и инвестиционной привлекательности предприятия, во всех случаях принимается уровень прибыльности используемых активов, рассчитываемый в двух вариантах:

Источниками прибыли, как известно, могут быть как результаты собственной деятельности предприятия по выпуску и реализации продукции, так и финансовая деятельность. Основными из них при инвестиционной деятельности являются:

Анализируя объект инвестирования, надо особое внимание уделять научно-техническому прогрессу. В России за последнее десятилетие процесс смены технологий практически прекратился. По данным одного крупного обследования [2, С. 71-72], 50% предприятий располагают активной частью основных фондов в возрасте старше 15 лет. При этом в течение 1999-2000 гг. основные фонды обновлялись лишь на 3% предприятий, главным образом в пищевой и добывающей промышленности. В конце 2000 г. в машиностроении предприятия со средним возрастом основных фондов старше 15 лет составили 76%, а в электронике — почти 70%. С учетом того, что зарубежные конкуренты обновляют активную часть основных фондов в последней один раз в 4-5 лет, отставание российской электроники измеряется двумя сроками жизненного цикла. В современных условиях предприятие выступает как объект хозяйствования, который ориентирован на определенный рынок с определенной продукцией или услугами. При оценке рыночного потенциала предприятия, как правило, используются данные маркетинговых исследований. Результаты маркетинговых исследований дают основание для принятия решений о целесообразности реализации той или иной производственной программы и не более того. Однако, рассматривая предприятие как один из объектов инвестирования, инвестор анализирует, наряду с другими параметрами, ожидаемую прибыль на вложенный капитал, с учетом перспективности производства продукции и всевозможных рисков. Если при всех прочих равных условиях прибыль оказывается максимальной, то предпочтение инвестирования отдается предприятию. Уровень минимальной прибыли должен отражать не номинальный ее размер, а реальный, т.е. должен быть «очищен» от инфляции. Нельзя игнорировать и тот факт, что правительство приняло решение о последовательном повышении относительных цен на энергоносители, что неизбежно повлечет увеличение затрат на получение продукции. Следовательно, возможность быстрого изъятия инвестором вложенных средств будет затруднена. Выбор порогового значения прибыли будет сопровождаться учетом необходимости обновления основных фондов, изношенных морально и физически. При этом потребуется использовать комплекс финансовых показателей, отражающих различные стороны деятельности предприятия. Кроме анализа деятельности самих предприятий необходимо особое внимание уделить их производственным связям с другими организациями, функционирующими на данной территории. Известно, что крупные предприятия образуют своего рода холдинги, которые представляют определенный интерес для инвесторов. 20.3. Рейтинг инвестиционной привлекательности регионаВысокая неоднородность инвестиционного пространства России является одной из особенностей ее экономики. Поэтому анализ и оценка степени благоприятности инвестиционной привлекательности регионов как одной из составляющих инвестиционного климата в стране представляет огромный научный и практический интерес. Надо отметить, что анализ инвестиционной привлекательности, проводимый в целях привлечения инвестиций, проводился и до перехода на рыночные отношения. При этом широко применялись в основном зарубежные методики. В настоящее время существует несколько подходов к оценке инвестиционной привлекательности регионов. Каждый из анализируемых нами подходов имеет свои «плюсы» и «минусы». Поэтому, не претендуя на абсолютную истину, рассмотрим один из подходов, авторы которого на протяжении ряда лет работают над формированием методики определения и анализа инвестиционной привлекательности регионов. Думается, что по мере экономического роста нашей страны многие из аргументированных подходов будут уточняться и дополняться показателями, характеризующими как ее инвестиционный климат, так и инвестиционную привлекательность регионов. Инвестиционный климат можно рассматривать как условия инвестирования, влияющие на предпочтения инвестора в выборе того или иного объекта инвестирования. На макроуровне это понятие включает в себя показатели политического, экономического и социального состояния государства или отдельного региона. На микроуровне инвестиционный климат проявляет себя во взаимоотношениях отдельных инвесторов и конкретных государственных органов, включая местные органы самоуправления, банки, предприятия и др. Инвестиционная привлекательность региона — это совокупность признаков (условий, ограничений), определяющих приток капитала в регион и оцениваемых инвестиционной активностью. В свою очередь инвестиционная активность региона может рассматриваться как интенсивность притока капитала. Она, как и инвестиционная привлекательность, может быть как текущей (за период анализа), так и прогнозируемой, или перспективной. При этом применяемые подходы к оценке привлекательности и активности региона на стадии анализа должны оставаться неизменными. В то же время показатели, используемые при оценке привлекательности или активности региона на каждом этапе развития российской экономики, могут меняться. Например, на этапе системного кризиса (1992-1998 гг.) такие важнейшие для рыночной экономики индикаторы, как объем прибыли и темпы ее изменения в региональном разрезе, перестали играть значимую роль. Рейтинг инвестиционной привлекательности регионов составляется ежегодно и предназначен прежде всего для сопоставления регионов по условиям деятельности прямых инвесторов. Инвестиционная привлекательность региона формируется с одной стороны — инвестиционным потенциалом территории, а с другой — возможными рисками. В свою очередь инвестиционный потенциал и риск — это агрегированное представление целой совокупности факторов. Наличие региональных инвестиционных рисков свидетельствуют о неполном использовании инвестиционного потенциала территории. При определении инвестиционного потенциала учитываются основные макроэкономические, социально-демографические и другие факторы. К ним относятся:

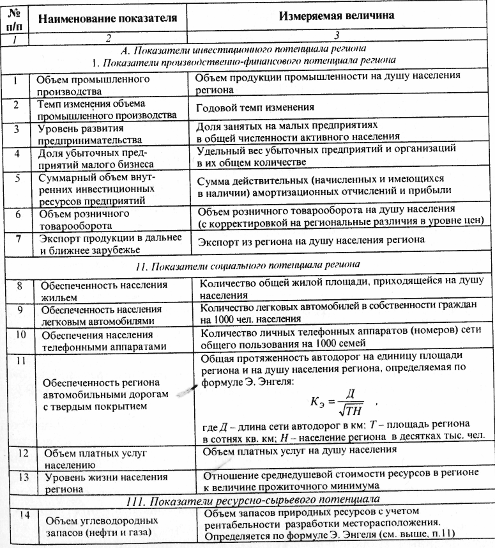

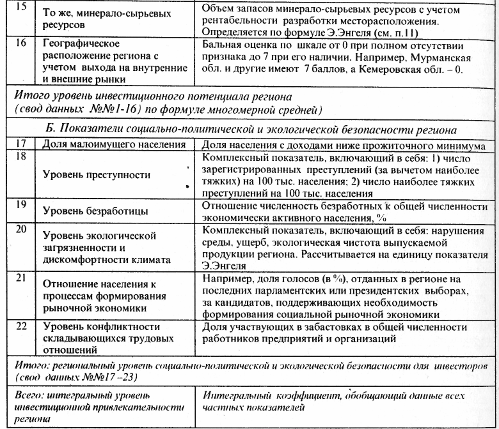

Вместе с тем перечисленные факторы формирования инвестиционного потенциала носят обобщенный характер. Каждый из них рассчитывается как взвешенная сумма ряда статистических показателей. В результате корреляционно-регрессионного анализа может быть выделено около сотни наиболее важных первичных показателей, влияющих на искомый показатель. Теоретически для реализации используемой модели регрессионного анализа необходим большой объем информации, характеризующей влияние на искомый показатель огромного числа факторов. Однако, используя эвристический подход к формированию необходимой для реализации информации, можно использовать сравнительно небольшой ее объем для получения надежных результатов. Так, отбор большинства факторов может быть осуществлен в основном путем качественного анализа, включающего в себя изучение различных политических, экономических, социальных и природно-ресурсных характеристик регионов. Необходимость их учета объясняется прежде всего их важностью для инвесторов. При отборе частных факторов инвестиционной привлекательности, характеризующих производственно-финансовый результат регионов, наряду с указанными, используются количественные методы, позволяющие установить величину факторной нагрузки на каждый показатель этой группы. В последующем анализ коэффициентов парной корреляции между каждым из частных факторов и инвестиционной активностью в регионе позволяет выявить наиболее инвестиционно-значимые из них. Общая или интегральная текущая инвестиционная привлекательность региона в свою очередь определяется как взвешенная сумма частных факторных признаков, измеряемых соответствующими показателями. Числовое значение инвестиционной привлекательности Российской Федерации в целом принимается за 1,00 или за 100, а значения интегральных показателей для регионов страны определяются по отношению к среднероссийскому уровню. При этом для преобразования факторов, оказывающих отрицательное влияние (со знаком «минус»), в условно положительное влияние рекомендуется прибавлять постоянную величину +2 к каждому факторному показателю соответствующего негативного влияния. Для определения инвестиционной привлекательности региона можно использовать следующую формулу:  где Мi — интегральный уровень инвестиционной привлекательности i-гo региона, сопоставимый со среднероссийским уровнем, принятым за 1,0; i = 1,..., r — регионы; r — количество регионов; s= 1,..., с — сводимые частные показатели; с — количество сводимых показателей; ks —весовой коэффициент (весовой балл) s-го показателя; psi — числовое значение s-го показателя по i-му региону; s — числовое значение s-гo показателя в среднем по РФ; psi/s—стандартизированное (нормализованное) числовое значение s-го показателя по i-му региону. Определение значений весовых коэффициентов является наиболее ответственным элементом расчета. Поэтому для того чтобы свести к минимуму элемент субъективизма, ежегодно проводится опрос российских и иностранных экспертов из российских и зарубежных компаний и банков. При этом получаемые и в последующем используемые весовые коэффициенты отражают усредненное представление хозяйственных субъектов о важности тех или иных показателей. Результаты опроса, к примеру в 1999 г., показали, что взгляды потенциальных инвесторов на оценку инвестиционного климата в России неуклонно сближаются, а значит, полученный таким образом рейтинг становится все более объективным. Для реализации указанных моделей рекомендуется использовать данные государственной статистики или производные от них. При отсутствии их за последний истекший год допускается применение информации за предыдущий год. В таблице 20.3 приведен примерный состав инвестиционно-значимых показателей для определения интегрального уровня инвестиционной привлекательности регионов РФ. Для измерения показателей используются данные государственной статистики и производные от них. Таблица 20.3Примерный состав основных показателей оценки интегрального уровня инвестиционной привлекательности регионов РФ   Примечание. Ряд частных показателей (4,17,18,19,20,22) влияют негативно, поэтому учитываются в расчете со знаком «минус». Применение указанного подхода позволило рассчитать комплексные (интегральные) уровни инвестиционной привлекательности регионов России (см. табл. 20.4). Таблица 20.4Комплексные (интегральные) уровни текущей инвестиционной привлекательности России Как показал анализ инвестиционной привлекательности регионов России, различия между регионами весьма значительны. По-видимому, существующие тенденции сохраняться на ближайшие годы, поскольку для изменения ситуации необходимо ускорение работ по институциональным преобразованиям с целью уменьшения убыточных предприятий, усиление государственного контроля над ведением инвестиционной деятельности в отраслях естественных монополий, развитие банковского сектора, финансового рынка, повышение инвестиционной привлекательности предприятий и др. 20.4. Привлечение иностранных инвестицийКак было показано ранее, особая роль в осуществлении инвестиционных проектов принадлежит, иностранным инвестициям, которые должны способствовать разрешению следующих проблем социально-экономического развития:

Для осуществления указанных направлений инвестирования рекомендуются следующие формы использования иностранного капитала:

Правовую среду привлечения иностранных инвестиций в регионы во многом формируют законодательные акты, непосредственно посвященные разграничению полномочий центра и регионов во внешнеэкономической области. Речь идет о федеральных законах от 13 октября 1995 г. № 157-ФЗ «О государственном регулировании внешнеторговой деятельности» и от 4 января 1999 г. № 4-ФЗ «О координации международных и внешнеэкономических связей субъектов Российской Федерации». Наконец, Федеральный закон от 9 июля 1999 г. № 160-ФЗ «Об иностранных инвестициях в Российской Федерации» прямо установил, что субъекты федерации вправе принимать законы и иные нормативные правовые акты, регулирующие процесс привлечения инвестиций, по вопросам, относящимся к их ведению, а также к совместному ведению Российской Федерации и ее субъектов. К настоящему моменту «пакеты» документов, включающие в себя договоры между органами государственной власти федерального и регионального уровней о разграничении предметов ведения и полномочий, а также соглашения между органами исполнительной власти разных уровней о взаимном делегировании полномочий, подписаны федеральным центром более чем с 30 регионами. В целом существующее законодательство дает субъектам федерации достаточно широкие возможности создавать на региональном уровне собственные преференциальные системы для иностранных инвесторов. Регионы имеют право:

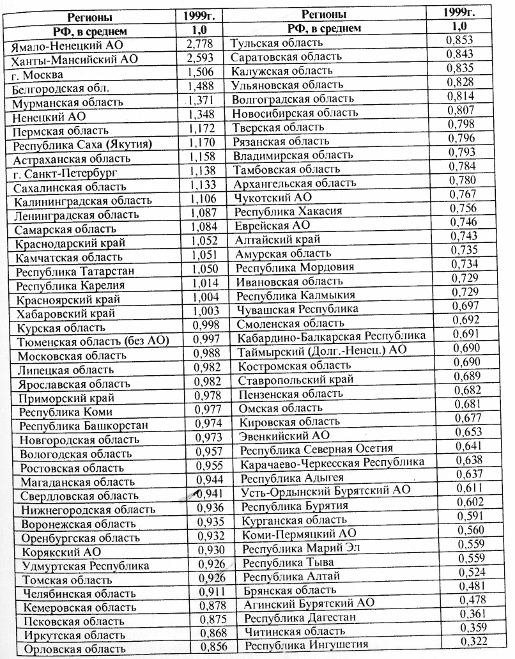

Следует подчеркнуть, что эти возможности используются регионами весьма активно. С середины 1990-х гг. в попытке восполнить недостаток средств на инвестиционные нужды региональные власти стали прибегать к внутренним и внешним заимствованием. К августу 1998 г. собственные еврооблигации разместили на внешних рынках около десятка российских регионов. Так, Москва разместила на рынке еврооблигации в объеме 500 млн дол., Санкт-Петербург — 300 млн дол. и Нижний Новгород — 100 млн дол. Однако в условиях финансового кризиса все они были вынуждены прекратить обслуживание накопленных обязательств или начать переговоры о реструктуризации долга. В августе 2000 г. в действующий Бюджетный кодекс РФ были внесены поправки, согласно которым субъекты федерации утратили право финансировать дефицит региональных бюджетов за счет внешних источников. В таких условиях региональным властям не остается ничего другого, как решать свои финансовые проблемы путем стимулирования мер по привлечению иностранных инвестиций на свою территорию и расширению тем самым собственной базы налоговых поступлений. Собственные законы об инвестиционной деятельности были приняты в абсолютном большинстве субъектов федерации, в них, как правило, предусматривается разветвленная система льгот и гарантий для инвесторов. Во многих регионах получили распространение такие меры, как: освобождение на определенных условиях от уплаты в региональный бюджет налога на прибыль, налога на имущество предприятий (или снижение их ставки); отсрочка по налоговым и арендным платежам; предоставление инвестиционного налогового кредита и т. д. Регионы, проводящие активную инвестиционную политику, можно разделить нате, где налоговые льготы предоставляются и российским, и иностранным инвесторам, и те, в которых существуют преференции только для инвесторов из-за рубежа. К первой группе относятся, в частности, г. Санкт-Петербург, Республика Татарстан, Ярославская, Белгородская область. Ко второй — Новосибирская область, Хабаровский край, Республика Бурятия. На региональное распределение потоков иностранных инвестиций определяющее влияние оказывает совокупность географических, политических и социально-экономических факторов, которые формируют инвестиционный климат. Регионы России сильно дифференцированы по соотношению инвестиционного потенциала и инвестиционного риска. Среди факторов, безусловно повышающих такой потенциал, следует выделить прежде всего приграничный (со странами дальнего зарубежья) статус региона, столичный статус Москвы и мегаполиса Санкт-Петербурга, статус региона с наличием минерально-сырьевых ресурсов. По состоянию на начало 2001 г. (табл. 20.5) наиболее привлекательными для иностранных инвесторов были:

Таблица 20.5Регионы России, наиболее привлекательные для иностранных инвесторов Примечание: ПИИ — прямые иностранные инвестиции. Регионами-лидерами в привлечении иностранных инвестиций до сих пор (2003 г.) являются те субъекты федерации, где существуют достаточно благоприятные стартовые условия (запасы природных ресурсов; соответствующая специализация отраслевой структуры региональной экономики; географическое положение, в частности, близость к странам происхождения инвестиций). Размещение иностранных инвестиций определяется преимущественно интересами инвесторов. Уровень инвестиционной деятельности неразрывно связан с инвестиционным климатом, оценка которого является рыночным инструментом оптимизации потока капиталовложений. Территориальное размещение иностранных инвестиций также характеризуется четко выраженной концентрацией в относительно небольшом числе территорий. Иностранный капитал сосредотачивается в регионах, имеющих или четко выраженное отраслевое «лицо» (восточные регионы, обладающие привлекательной базой для развития добывающей промышленности; европейский центр, располагающий возможностями производства импортозамещающей продукции), или высокий уровень развития производственной, транспортной и финансовой инфраструктуры (мегаполисы, в первую очередь Москва и Санкт-Петербург, центрально-европейские и северо-западные области). Около половины общего объема иностранных инвестиций концентрируется в мегаполисах и прилегающих к ним областях. В целом на европейскую часть страны приходится 82 % привлеченного в страну зарубежного капитала, в том числе на Центральный экономический район — 42 %, (на Москву и Московскую область — около 40 %). Доля зауральских регионов, располагающих наиболее значительными запасами природных ресурсов и одновременно остро нуждающихся в капиталовложениях, до сих пор составляют менее 20 %. Давая оценку роли зарубежных капиталовложений в развитии экономического потенциала России и в эффективности структурной перестройки ее хозяйственного комплекса, нельзя не отметить тот позитивный вклад, который был ими внесен в решение этой проблемы (табл. 20.6). Таблица 20.6Показатели эффективности деятельности предприятий с иностранными инвестициям и в экономике России

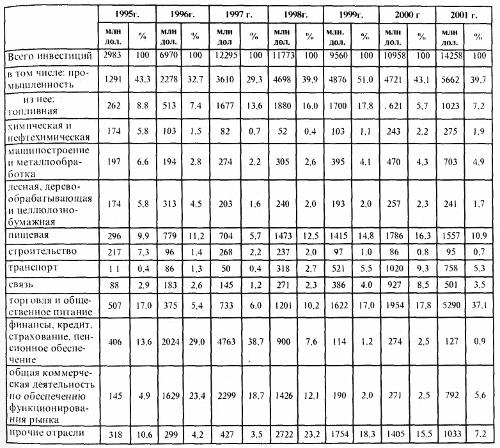

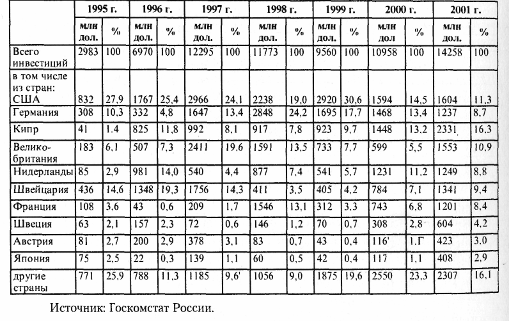

Примечание: Первая цифра — по экономике в целом, в скобках — по промышленности в целом. Источник: Госкомстат России. Данные таблицы 20.6 достаточно четко показывают, что эффективность производства на предприятиях с иностранными инвестициями заметно выше, чем в целом по экономике. Такой вывод напрашивается при сопоставлении относительных показателей, которые с одной стороны — характеризуют численность этих предприятий, задействованный на них инвестиционный и трудовой фонд, и с другой — объем произведенной на предприятиях с иностранным присутствием продукции. Однако масштаб этого вклада совершенно не соответствует масштабу тех задач, которые стоят перед нашей экономикой. Портфельные инвестиции в общем объеме поступавших в Россию зарубежных капиталовложений традиционно занимали незначительное место, хотя в абсолютном исчислении их годовой прирост временами был значительным. Максимальная их доля и абсолютный объем были зафиксированы в 1997 г. (5,5%, или 681 млн дол.), затем эти показатели стали снижаться. С 2000 г. они опять возрастали, поднявшись в 2001 г. на второе после 1997 г. место за истекшее десятилетие. Зарубежные портфельные капиталовложения в России изначально не могли играть той активной роли в формировании ее инвестиционных ресурсов, которую они выполняют в других странах, точно так же как не были в состоянии сыграть эту роль и российские портфельные инвестиции. Это связано с сохраняющейся неразвитостью фондового рынка страны, незначительным количеством эмитентов, акции которых способны принести инвестору достаточный доход в виде дивидендов. К 2002 г. Россия накопила 1 8 млрд дол. прямых иностранных инвестиций (ПИИ), но в итоге ее доля в этом секторе международного обмена капиталом остается незначительной в накопленных за годы реформ мировых ПИИ. Ее можно оценить на уровне 0,2-0,3 %, в текущих мировых ПИИ — в 0,6 %-1,2%. Среди государств с переходной экономикой Россия занимает одно из последних мест в мире по таким показателям, как абсолютный объем накопленных ПИИ в расчете на душу населения, отношение ПИИ к ВВП, доля ПИИ в суммарном объеме национального инвестиционного фонда. В 2000 г. объем накопленных ПИИ в России составлял 5,5 % от уровня Китая, 9,6 % от уровня Бразилии, 21 % от уровня Мексики, 26 % от уровня Аргентины, 35 % от уровня Малайзии, 45 % от уровня Чили, 53 % от уровня Польши, 79 % от уровня Таиланда, т. е. был намного ниже, чем в большинстве основных развивающихся стран и государств с переходной экономикой. «Достижения» России в сфере привлечения ПИИ выглядят еще скромнее при сравнении ее не только со странами Центральной и Восточной Европы, но и с большинством республик бывшего СССР. Так, объем поступивших в российскую экономику в 1990-е гг. ПИИ на душу населения составлял лишь 9 % от уровня Эстонии, 14 % от уровня Латвии, 22 % от уровня Литвы, 25 % от уровня Азербайджана и 29 % от уровня Казахстана. Даже в самой крупной стране мира по численности населения - Китае - этот показатель был почти в два раза выше. В процентном отношении к валовому внутреннему продукту (ВВП) накопленные за 1992-1999 гг. в России ПИИ составили 3,0 %, что заметно ниже, чем в странах с развивающейся и переходной экономикой. По данным ЮНИДО, за счет накопленных ПИИ в мире формируется 16,3 % объема внутренних валовых инвестиций, при этом в развитых странах данный показатель равен 7,0 %, в развивающихся странах - 13,8 %, в государствах Центральной и Восточной Европы - 18,4 %. В России он составляет 11,0 %. В большинстве республик бывшего СССР он выше, чем в России - в Казахстане доля ПИИ в общем объеме внутренних валовых инвестиций составляет 43,3 %, в Армении - 42,9 %, в Эстонии и Грузии - 23,6 %, в Латвии -21,3 %, в Литве - 20,3 %, в Молдавии и Киргизии - 1 7,7 %. Отраслевая структура иностранного капитала, пришедшего в Россию в годы реформ, в целом не отвечала задачам подъема и структурной перестройки ее экономики. На долю промышленности в анализируемый период приходилось от 1/3 до 1/2 суммарного объема иностранных капиталовложений, при этом основной поток привлеченного капитала (от 40 до 70 %) направлялся в топливную (прежде всего в нефтедобычу) и пищевую промышленность (табл. 20.7). Относительно крупными отраслями — реципиентами зарубежного капитала — выступали черная и цветная металлургия, отрасли лесного комплекса. Таблица 20.7Объем иностранных инвестиций по отраслям экономики России Источник: Госкомстат России. Второй по значимости для иностранных инвесторов сферой вложения капитала является финансово-кредитная и страховая деятельность — ее доля в общей сумме зарубежных капиталовложений уже в 1997 г. превысила соответствующий показатель по промышленности. Затем, в соответствии с логикой поведения инвесторов в ухудшающихся условиях развития финансово-кредитной сферы в России, эта доля стала уменьшаться вплоть до 1999 г., остановившись в 2001 г. на уровне менее чем в 1 %. На торговлю и общественное питание в 2001 г. приходилось 37 % всей суммы иностранных инвестиций. Здесь четко прослеживается тенденция к увеличению доли этой сферы с 1997 г. Удельный вес общей коммерческой деятельности по обеспечению функционирования рынка, достигнув пика в 1996 г. (23,4 %), стал стабильно и заметно снижаться (до 2,0 % в 1999 г.), поднявшись в 2001 г. лишь до 5,6 %. В целом по названным трем секторам экономики России в период 1995-1997 гг. произошло увеличение их суммарного удельного веса в общем объеме иностранных инвестиций с 32,5 % до 64,3 %, затем он стал снижаться, достигнув, тем не менее, в 2001 г. уровня в 44 %. На долю трех основных (после промышленности) отраслей материального производства и сферы ублуг — строительства, транспорта и связи — во второй половине 90-х годов в сумме приходилось от 4,0 до 19 % всего объема привлеченного иностранного капитала, при этом она снизилась с 10,6 % в 1995 г. до 3,8 % в 1997 г., затем стала расти, достигнув в 2001 г. 19 %. При том. что доля строительства снижалась практически в течение всего периода, доли транспорта и связи стали стабильно расти с 1998 г. до 2000 г. Удельный вес двух последних секторов в 2001 г. составил 5,3 % и 3,5 % соответственно. Доля машиностроения, стратегически важной для экономики России отрасли, в общей сумме иностранных инвестиций не превышала 7 %, находясь, как правило, на уровне 2,5-4,0 %. Подавляющая часть иностранных инвестиций поступала в Россию из стран дальнего зарубежья, прежде всего из США, Германии, Кипра, Франции, Великобритании, Италии, Нидерландов (табл. 20.8). На эти семь стран приходится почти 78 % накопленных зарубежных капиталовложений. Если проанализировать десять крупнейших инвесторов по структуре накопленных инвестиций, то окажется, что на прямых инвестициях «специализируются» компании Швеции — 82,5 % всего ввезенного ими в Россию капитала, а также Нидерландов - 80,2 %, США - 78,0 %, Кипра -76,2 % Японии — 57,8 %, Швейцарии — 50 %. Доля прочих инвестиций преобладает в накопленных капиталах компаний Франции — 92,2 %, Германии — 80,4 %, Великобритании — 55,2 %. Таблица 20.8Объем инвестиций, поступивших от десяти основных государств-инвесторов в экономику России  Начиная с 1999 г. заметно возросли инвестиции в российскую экономику из «экзотических» стран (Кипр, Гибралтар, Антильские острова), имеющих в мире славу «налоговых гаваней». Без всякого сомнения, эти капиталы имеют в основном российское происхождение, но вернулись в страну «под иностранным флагом» в условиях наметившейся на родине политической и экономической стабилизации. Таким образом, иностранный капитал предпочитал и предпочитает идти в те отрасли, которые производят продукцию, имеющую для него и долгосрочном плане стратегическое значение, так как ее реализация гарантирована относительно стабильным спросом на мировом рынке (нефтедобыча, металлы, лесопродукция), а также характеризуется быстрым оборотом вложенных средств и максимальной рентабельностью производства (пищевая промышленность, сфера услуг). Краткие выводы

Рекомендуемая литература

|