банк мен-т в 7. Управление активными операциями

Скачать 186.5 Kb. Скачать 186.5 Kb.

|

|

Вариант 7. Управление активными операциями. ПЛАНПЛАН 2 Введение 2 1.Структура активных банковских операций 4 2.Методы управления активными операциями 10 3.Задача 12 Вывод 14 Список использованной литературы 16 ВведениеСовременное банковское дело принадлежит до одной из наиболее динамичных сфер экономики. Техническая революция, усиление конкурентной борьбы, обвальная инфляция, экономические кризисы привели к повышению рисковости банковской деятельности. На настоящем этапе развития банковской системы главная задача состоит в поиске реальных путей минимизации рисков и получения достаточной прибыли для сохранности средств вкладчиков и поддержания жизнедеятельности банка. Успешное решение этой сложной проблемы требует использования многих методов, приемов, способов, систем и разработки новых подходов к управлению коммерческим банком, которые объединенные понятием менеджмента. В общем понимании менеджмент – это наука о наиболее рациональной системе организации и управления определенными видами деятельности. Под менеджментом понимают как систему управления финансовыми и организационными сферами деятельности, так и управленческим персоналом, который осуществляет управление. Во всем мире менеджмент рассматривается как один из важнейших факторов повышения эффективности деятельности. В условиях жесткой конкуренции, которая сопровождает развитие рыночной экономики, необходимо постоянно совершенствовать системы и формы управления, быстро овладевать накопленными в теории и практике знаниями, находить новые неординарные решения в динамической ситуации. Лишь такой подход к управлению обеспечивает выигрыш в конкурентной среде или, по крайней мере, нормальные условия развития организации. Банковская деятельность в современном мире – одна из наиболее конкурентных, поэтому успех и жизнедеятельность банка существенным образом определяются его менеджментом. Банковский менеджмент имеет определенную специфику, обусловленную характером и особенностями осуществления банковских операций. Банк выполняет разнообразные финансовые функции относительно любого предприятия в экономике, а также является проводником монетарной политики государства. Банки хранят и распоряжаются общественным капиталом и поэтому должны нести ответственность перед собственниками за хранение денежных средств. Специфической особенностью банковской деятельности является то, что банки работают преимущественно с чужими деньгами, которые временно аккумулированы на их счетах. Поэтому надежность отдельного банка и банковской системы в целом рассматривается как необходимое условие их деятельности. Тем не менее банки – это не благотворительные организации. Прибыльность выступает главным показателем эффективности работы любого банка, а уровень надежности определяется размером совокупного риска, с которым сталкивается конкретный банк. Именно эти категории – прибыль и риск – рассматриваются как основные критерии оценки уровня банковского менеджмента

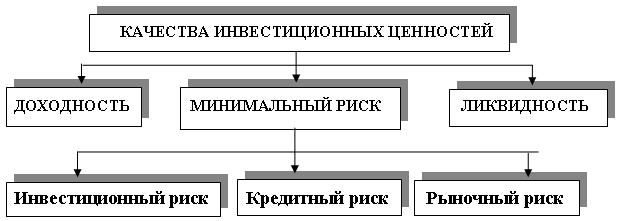

Банковские операции являются основной деятельностью любого банка. Существуют более 300 видов банковских операции в зарубежной практике, однако в украинских коммерческих банках выполняются не все операции. Это связано со становлением и развитием рыночных отношений и реорганизацией банковской системы. Существует базовый набор операций банка, без которого банки не будут являться банками. В этот набор входят: активные операции, операции по созданию и увеличению капитала банка. операции, связанные с привлечением ресурсов, операции банка как субъекта хозяйственной деятельности. Активные операции коммерческих банков - операции, посредством которых банки размещают имеющиеся в их распоряжении ресурсы для получения прибыли и поддержания ликвидности (рис. 1.1). Классификация активных операций по различным признакам приведена на рис. 1.2. Ссудные операции - операции по предоставлению (выдаче) средств заемщику на началах срочности, возвратности, платности. Ссудно-учетные (учетные) операции связаны с покупкой (учетом) векселей либо принятием векселя в залог под обеспечение кредита. Учетом или дисконтом векселя называется операция, в которой банк, принимая от предъявителя вексель, выдает предъявителю сумму этого векселя до срока платежа, удерживая в свою пользу проценты от суммы векселя за время, оставшееся до срока платежа.[1 с. 125-126] Юридически учет векселя представляет собой передачу векселя на имя банка со всеми ее обычными последствиями. Предъявитель становится должником по учетному векселю, а банк - кредитором-векселедержателем, получающим платеж. Учитывая вексель, клиент банка приобретает ликвидные средства, а также избавляется от забот по возврату банку полученных по учету сумм, поскольку банк получает их непосредственно от векселедателей и только лишь при неблагоприятном финансовом состоянии последних обращается к предъявителю векселя.  Рис. 1.2 - Активные операции коммерческих банков Расчетные операции - операции по зачислению и списанию со счетов клиентов, в том числе для оплаты их обязательств перед контрагентами. Коммерческие банки производят расчеты по правилам, формам и стандартам, установленным Банком России. При отсутствии правил проведения отдельных видов расчетов - по договоренности между собой. При выполнении международных расчетов - в порядке, установленном федеральными законами и правилами, принятыми в международной практике. Коммерческие банки и Центральный банк обязаны перечислять средства клиента и зачислять средства на его счет не позднее следующего операционного дня после получения соответствующего платежного документа. В случае несвоевременного или неправильного зачисления на счет или списания со счета клиента денежных средств коммерческий банк и Центральный банк выплачивают проценты на сумму этих средств по официальной процентной ставке Центрального банка. Кассовые операции - операции по приему и выдаче наличных денежных средств. Более широко кассовые операции можно определить как операции, связанные с движением наличных денежных средств, а также формированием, размещением и использованием денежных средств на различных активных счетах банка (включая счет "Касса" и корреспондентские счета в других банках), а также счета клиентов коммерческого банка.  Рис. 1.2 - Классификация активных операций коммерческих банков Коммерческий банк в любое время и по первому требованию клиента обязан выплатить ему полностью или частично вклады, находящиеся на счетах до востребования. В связи с этим в кассе банка должно быть определенное количество наличности. Теоретически считается маловероятным, чтобы все клиенты одновременно обратились в банк для изъятия своих вкладов наличными, но практически все возможно. Поэтому необходимо правильно выбрать ту долю средств, которую нужно иметь для подобных выплат, учитывая при этом, что наличность банка не приносит ему никакого дохода. Кроме наличности коммерческие банки обязаны поддерживать определенные остатки средств на своих счетах в Центральном банке для обеспечения ежедневного балансирования клиринговых расчетов с другими банками. Подобные счета используются коммерческими банками и для расчетов с казначействами за наличные банкноты и монеты, получаемые от них через ЦБ для пополнения своей кассы. Инвестиционные операции - инвестирование банком своих средств в ценные бумаги и паи небанковских структур в целях совместно-хозяйственной и коммерческой деятельности, а также размещение в виде вкладов в других кредитных организациях. Отличие инвестиционных операций коммерческих банков от кредитных операций заключается в том, что инициатива проведения первых исходит от самого банка, а не его клиента. Это инвестиционная деятельность самого банка. Такого рода операции называют еще капитальными. Портфельные инвестиции осуществляются в форме покупки ценных бумаг (портфель ценных бумаг) или предоставления денежных средств в долгосрочную ссуду (портфель ссуд) в национальной или иностранной валюте (валютный портфель). В нашей стране, согласно законодательству, под инвестициями понимаются ценности, вкладываемые в объекты предпринимательской и других видов деятельности, в результате которой образуется прибыль или социальный эффект (рис.1.3). К подобным ценностям относятся: денежные средства: ценные бумаги; движимое имущество; недвижимое имущество; имущественные права и др.  Рис. 1.3 - Качества инвестиционных ценностей Коммерческие банки играют весьма существенную роль на рынке инвестиционных услуг, предоставляя широкий набор услуг своим клиентам. Доходность инвестиционной деятельности коммерческих банков зависит от ряда экономических факторов и организационных условий, среди которых определяющая роль принадлежит таким, как: - стабильно развивающаяся экономика государства; - наличие различных форм собственности в сфере производства и услуг, включая сферу банковской деятельности; - отлаженная и четко функционирующая структура финансово-кредитной системы; - наличие развитого и цивилизованного рынка ценных бумаг; - наличие рыночных институтов ценных бумаг; - отлаженная система законодательных актов, положений, регулирующих порядок выпуска и обращения ценных бумаг и деятельность самих участников рынка ценных бумаг; - функционирование в обращении высококачественных классов и видов ценных бумаг, используемых в практике международной инвестиционной деятельности коммерческих банков; - наличие высококлассных специалистов-участников фондового рынка и др. К активным операциям также относятся гарантийные операции, когда банк выдает гарантию (поручительство) уплаты долга клиента третьему лицу при наступлении определенных условий. Эти операции приносят коммерческому банку доход в виде комиссионного вознаграждения.[3 с. 194-198]

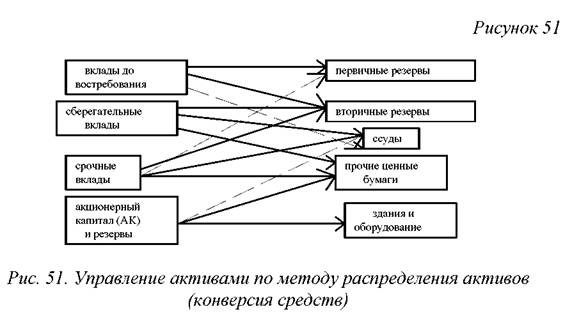

Управление активами предполагает: 1) Диверсификацию активных операций по степени их ликвидности. Выделяют: - высоколиквидные активы – первичные резервы (кассовые активы, средства на корреспондентских счетах в других банках); - вторичные резервы – государственные ценные бумаги, ссуды и другие платежи в пользу банка со сроком погашения в течение 30 дней; - остальные ссуды; - ценные бумаги негосударственных эмитентов; - основные средства (здания и оборудование) - неликвидные активы. 2) Отслеживание рисков и их снижение, создание резервов на возможные потери по ссудам и ценным бумагам. 3) Поддержание доходности активов. При этом основные направления управления активами состояли из двух вариантов: метода распределения активов (метод общего фонда) и метода конвертации активов (метод разъединения источников фондов). Метод распределения активов в целях управления риском процентной ставки наиболее применим в условиях стабильной внешней среды, т.к. его успешное использование зависит от трех условий: 1) относительно небольшое варьирование процентных ставок; 2) состав пассивов банка остается достаточно стабильным и его легко прогнозировать; 3) большая часть привлеченных средств состоит из беспроцентных бессрочных вкладов. Метод базируется на скорости обращения различных видов привлечения ресурсов. Управление осуществляется одновременно пассивами и активами путем их координации по срокам и размерам (рис. 1.4). Метод приводит к созданию внутри банка относительно обособленных центров ликвидности – прибыльности.  Рис 1.4 – Управление активными операциями по методу распределения активов При ориентации банка на более полное удовлетворение потребностей клиентов оба метода имеют недостатки. Спрос на кредиты и предложение ресурсов могут не совпадать. Ориентируясь на средний уровень ликвидности, банки меньше уделяют внимания клиентам. При методе распределения активов увеличение ликвидности обеспечивается путем регулирования структуры активов, а уровень доходности банка поддерживался на заданном уровне через управление спредом. При методе конвертации или разъединения источников фондов, пассивная сторона по-прежнему считается постоянной, а избежать риска процентной ставки обеспечивается путем более тесной увязки сроков размещения активов с источниками их финансирования по срокам, т.е. пассивами.

Определить норматив мгновенной ликвидности Н2. Средства на корр. счете – 250 млн. руб. Средства в кассе – 30 млн. руб., Драг. металлы – 120 млн. руб, Наличная иностранная валюта – 260 млн. руб. ГКО – 220 млн. руб. привлеченные ресурсы до востребования на расчетных и текущих счетах 200 мл. руб. Срочные вклады, со сроком на конец текущего месяца – 100 млн. руб. Текущие счета- 50 млн. руб. Решение Норматив мгновенной ликвидности (Н2) определяется как отношение суммы высоколиквидных активов банка к сумме обязательств банка по счетам до востребования. Норматив мгновенной ликвидности вычисляется как частное от деления специально рассчитываемых показателей ЛАм (высоколиквидные активы) и ОВм (обязательства до востребования), выраженное в процентах. Минимальное значение норматива мгновенной ликвидности составляет 20 %; К активам мгновенной ликвидности (высоколиквидным) относятся: наличность и приравненные к ней средства, средства на счетах в Центральном банке, государственные долговые обязательства, средства на корсчетах у банков-нерезидентов стран-членов ОЭСР в СКВ, вложения в облигации внутреннего валютного займа за вычетом средств, поступающих в оплату валютных акций и средств, поступающих на корсчет банка от реализации ценных бумаг. Эти средства относятся к ликвидным, так как подлежат в случае необходимости немедленному изъятию из оборота банка. Получается сумма ЛАм: 630 млн. руб Средства в кассе – 30 млн. руб., Драг. металлы – 120 млн. руб, Наличная иностранная валюта – 260 млн. руб. ГКО – 220 млн. руб. Получаем ОВм: 600 млн. руб Средства на корр. счете – 250 млн. руб. привлеченные ресурсы до востребования на расчетных и текущих счетах 200 мл. руб. Срочные вклады, со сроком на конец текущего месяца – 100 млн. руб. Текущие счета- 50 млн. руб. Н2 = 650/600= 108.3% [1 с. 215-217] Получаем, что за счет высоколиквидных активов банк полностью может погасить обязательства до востребования. ВыводАктивные операции банков – это операции, по средствам которых банки размещают находящиеся в их распоряжении ресурсы. Очевидно, что коммерческий банк, выполняя свою деятельность, стремится к получению максимально-возможного дохода, однако, как правило, высокодоходные вложения бывают низко-ликвидными, из этого следует, что в погоне за прибылью банк может потерять возможность своевременности расчетов по своим долгам. В банковской практике нарушение сроков расчета является недопустимой оплошностью, совершая активные операции, банк должен решить две взаимосвязанные проблемы: как достигнуть максимальной возможности прибыли и обеспечить ликвидность вложенного капитала. Активы можно разделить на 4-ре основные категории: Кассовая наличность и приравненные к ним средства (дорожные чеки, иностранная валюта) Кредиты Операции с ценными бумагами Основные средства, НМА и другие активы Активы размещаются по степени ликвидности. Среди активов банка различают: Первичные резервы (главный источник ликвидности, включает в себя те активы, которые могут быть немедленно использованы для выполнения обязательств банка). Вторичные служат источником накопления первичных, это высоколиквидные активы, которые с минимальной задержкой и риском можно превратит в наличность. Операции с кассовой наличностью относятся к расчетным. Кредитные операции являются на сегодня превалирующими в наших банках. Под операциями с Ц.Б., понимаются операции по эмиссии, покупке, продаже, хранению, фондовых Ц.Б. и управлению ими. Кроме того банки эмитируют собственные Ц.Б. и осуществляют операции с векселями .Услуги банка являются частью актива приносящего доход, они могут носить кредитный характер, могут быть агентские услуги, гарантийные, посреднические, расчетные, кассовые, трастовые, факторинговые, форфейтинговые, лизинговые и др. Основной источник доходов банка - кредитные вложения, инвестиционная деятельность, услуги и комиссионные операции, а также доходы от операционной деятельности. Доходы делятся на банковские и не банковские. Бывают доходы процентные, не процентные, комиссионные, прочие. Процентные доходы по ссудам занимают главное место в доходах банка. Расходы - затраты на осуществление операций и обеспечение функционирования. Прибыль - финансовый результат деятельности. Список использованной литературы

|