Управление рисками при реализации проекта. Управление рисками при реализации проекта Риск

Скачать 407 Kb. Скачать 407 Kb.

|

|

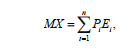

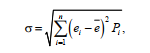

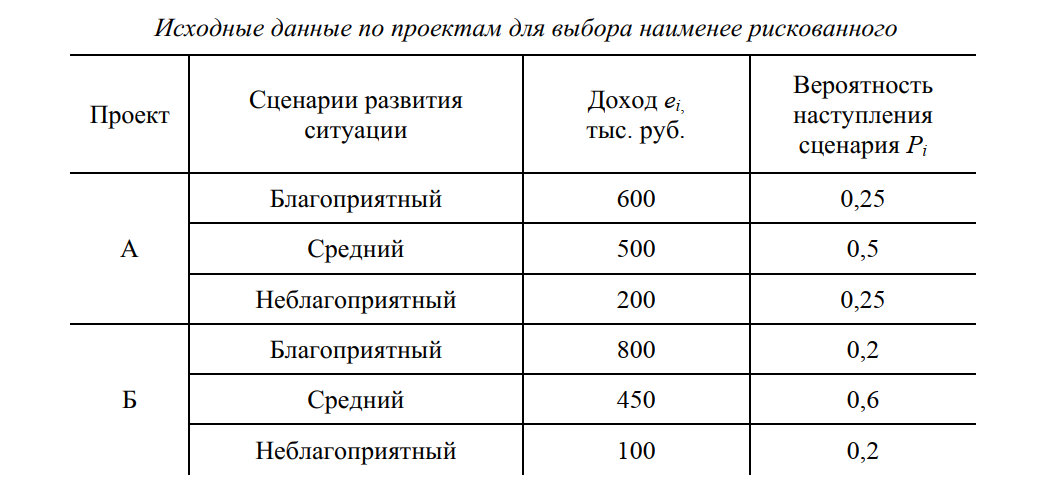

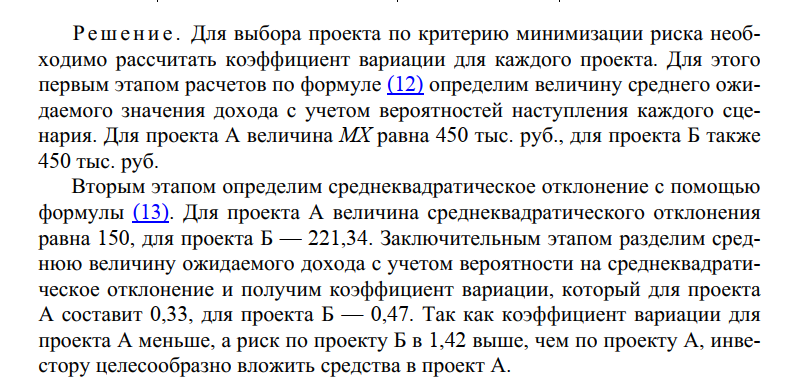

Управление рисками при реализации проекта Риск — это мера различия между разными возможными результатами принятия определенных стратегий. Под экономическим риском принято понимать потери экономического эффекта, связанные с реализацией определенного решения в условиях, отличных от тех, при которых решение было бы оптимальным. Укрупнено алгоритм управления рисками включает три этапа: • определение риска; • анализ риска; • реакция на риск. Рассмотрим каждый из этих этапов. 1. Определение риска. Все риски, возникающие в процессе реализации проектов, можно разделить на риски систематические и несистематические. Систематические риски — это риски, возникающие у всех участников определенного вида деятельности или же у всех участников хозяйственной деятельности. К систематическим рискам относятся риски инфляции, изменения налогового законодательства, изменения экономической ситуации в течение периода реализации проекта, низкой ликвидности, изменения процентных ставок на рынке капитала, изменения валютных курсов, т. е. это те факторы, которые относятся к внешней среде предприятия и на которые предприятие не может повлиять путем управленческих воздействий. В противоположность систематическим несистематические риски — это риски, присущие определенному «конкретному» проекту и зависящие от его особенностей: местоположения, типа проекта, качества участников проекта. Таким образом, несистематические риски могут быть если не предотвращены полностью, то сведены к приемлемому уровню за счет управления проектом, поскольку в число несистематических рисков мы относим факторы внутренней среды предприятия, которые минимизируются путем принятия управленческих решений. Риски также можно классифицировать на основании вызывающих их факторов: юридические, градостроительные, административные, экономические, финансовые. Рассмотрим более подробно каждый из указанных видов рисков. Юридические риски — это риски, обусловленные недостаточной проработкой документации, незнанием или нарушением законодательства. К юридическим рискам мы относим возможность утраты права собственности, невозможность возмещения убытков, возможность появления претензий третьих лиц, не выявленных обременений объекта. Градостроительные, проектные и технологические риски— к ним мы относим неверный выбор места реализации проекта, его несоответствие окружающей застройке, ошибки в конструктивных решениях, неверный выбор материалов. Административные риски, как правило, являются систематическими, к ним относятся возможность изменения налогового режима, появление новых требований по выполнению обязательств перед органами городской власти, введение ограничений функционального использования зданий. Экономические и организационно-экономические риски— это риски неверного макроэкономического прогноза и прогноза развития региональной экономики, ошибки в прогнозировании спроса и предложения на рынке, некорректная оценка конкурентной среды, выбор несоответствующей организационной формы при реализации проекта. Финансовые рискиобусловлены качеством финансового сопровождения проекта. В соответствии с уровнем последствий рисков для проекта возможна следующая классификация: • непереносимый риск, который должен быть исключен; • риск, который трудно переносим; • переносимый риск; • приемлемый риск. С учетом предлагаемой классификации каждый из рисков может быть идентифицирован таким образом, чтобы определить возможность влияния на снижение риска, направления управления риском. Например, риск инфляции может быть классифицирован следующим образом: систематический экономический риск с высокой степенью вероятности и средними последствиями для проекта. Исходя из этой характеристики наиболее рациональным способом реакции на риск инфляции является ее учет при проведении расчетов, формировании договорных отношений, ценовой политики.  2. Анализ рисков. На втором этапе управления рисками осуществляется количественный анализ рисков. На стадии анализа рисков в общем случае можно выделить две составляющие количественного анализа риска инвестиционного проекта: 1) чувствительность его чистой настоящей стоимости к изменениям значений ключевых показателей; 2) величину диапазона возможных изменений ключевых показателей, определяющуюся их вероятностными распределениями. Все перечисленные методы количественного анализа инвестиционных рисков базируются на концепции временной стоимости денег и вероятностных подходах. На практике используется целый ряд методов анализа рисков, к наиболее распространенным относят следующие: • метод корректировки ставки дисконтирования; • анализ чувствительности критериев эффективности; • метод сценариев; • метод Монте-Карло (имитационное моделирование). Метод корректировки ставки дисконтирования осуществляет приведение будущих потоков платежей к настоящему моменту. Иными словами, это дисконтирование по более высокой норме; данный метод не дает информации о степени риска, т. е. о возможных отклонениях результатов, при этом полученные результаты существенно зависят только от величины надбавки за риск. Анализ чувствительности позволяет оценить, как изменяются результирующие показатели реализации проекта при различных значениях заданных переменных. Данный вид анализа позволяет определить наиболее критические переменные, которые в наибольшей степени могут повлиять на осуществление проекта. В качестве варьируемых переменных принимают инвестиционные затраты или их составляющие, график строительства, уровень инфляции, процент по займам, ставку дисконтирования. В качестве результирующих показателей выступают показатели эффективности проекта. Главным недостатком метода является предпосылка к тому, что изменение одного фактора рассматривается изолированно, тогда как на практике все экономические факторы коррелированны между собой в той или иной степени.  Метод сценариев позволяет оценить влияние на проект возможного одновременного изменения нескольких переменных через вероятность наступления каждого сценария. Так формируется несколько сценариев развития проекта, далее для каждого сценария выделяют набор значений исходных данных, на основании которых рассчитываются результирующие показатели (например, чистый дисконтированный доход, индекс доходности, срок окупаемости), экспертно определяется вероятность наступления каждого сценария. В результате расчета определяются средние, с учетом вероятности наступления каждого сценария, значения результирующих показателей. Технологию применения метода рассмотрим ниже на примере. Для окончательного выбора проекта с минимальным риском применяют такие показатели, как среднее ожидаемое значение, среднеквадратическое отклонение, коэффициент вариации. Среднее ожидаемое значение (математическое ожидание) вычисляется как средневзвешенное для всех различных ее значений, где вероятность каждого значения используется в качестве весового коэффициента:  (12) (12)где MX — среднее ожидаемое значение искомой величины; Pi — вероятность наступления сценария i; Ei — значение искомой величины X для сценария i. Среднеквадратическое отклонение определяется по формуле  (13) (13)где i — число вариантов действий (развития ситуаций); еi — расчетный доход по каждому из сценариев; e — средний ожидаемый доход (математическое ожидание MX); Pi — вероятность наступления сценария i. Чем меньше среднеквадратическое отклонение по каждому из представленных параметров, тем более предсказуем результат. Коэффициент вариации — соотношение риска и дохода по проекту. Чем он выше, тем более рискованным является проект. Коэффициент вариации позволяет определить уровень риска, если показатели средних ожидаемых доходов по проектам различны. Коэффициент вариации, в отличие от среднеквадратического отклонения, является относительной мерой риска, поэтому позволяет сопоставлять риск и доходность двух и более активов, которые могут существенно отличаться:  (14) (14)где σj — среднеквадратическое отклонение по проекту j; ēj — средний ожидаемый доход математическое ожидание проекту j. Рассмотрим пример применения указанных методов и формул. Инвестору необходимо выбрать проект, в который целесообразно вложить средства по критерию минимизации риска, условия проектов приведены в таблице.   3. Реакция на риск. Выделяют следующие реакции на риск: • предотвращение риска, т. е. изменение ситуации, вызывающей риск, в том числе отказ от реализации проекта; • передача риска, т. е. возложение риска на другую сторону, например подрядчика, инвестора; • разделение риска, т. е. распределение ответственности между участниками соглашения о финансировании; • сокращение риска, например с помощью создания системы противопожарной безопасности; • страхование риска. К числу методов, позволяющих минимизировать риски, относят: • сочетание различных источников и методов финансирования, например долевое финансирование в сочетании с банковским кредитованием; • проведение торгов, тендеров, конкурсов при выборе подрядчиков; • заключение прямых длительных соглашений с поставщиками строительных материалов; • страхование при заключении строительных контрактов; • привлечение специализированных брокерских фирм или создание дочерних фирм, специализирующихся на реализации. |