Отчет о практике. Отчет по практике ООО СИБКАР. Высшего образования уфимский государственный нефтяной технический университет

Скачать 0.58 Mb. Скачать 0.58 Mb.

|

3 Анализ финансовых результатов ООО «Сибкар»Анализ финансовых результатов ООО «Сибкар» начинаем с изучения их динамики, для чего используем таблицу, копирующую форму №2, дополненную расчетом темпов прироста. Проведенные в таблице расчеты позволяют получить первое представление о направлениях изменений финансовых результатов деятельности предприятия и об основных взаимозависимостях этих изменений (темп роста выручки, полной себестоимости, прибыли от продаж и т.д.).

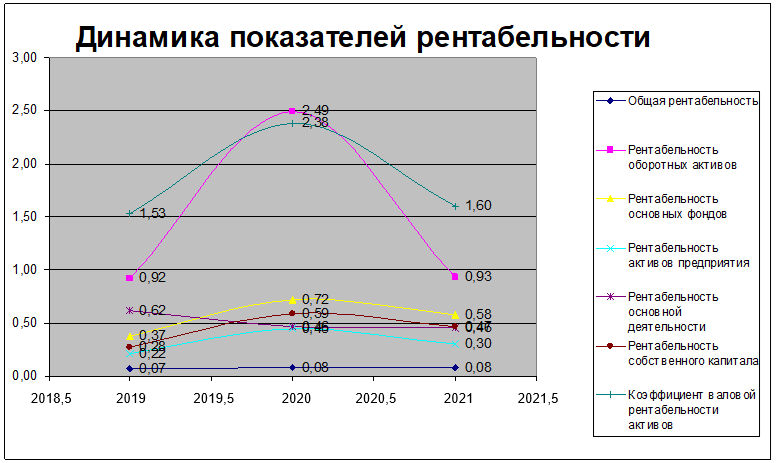

Таблица 9 – Анализ динамики финансовых результатов Из таблицы видно, что выручка от продаж в 2020 году выросла, что свидетельствует о повышении эффективности сбытовой политики предприятия. А в 2021 году снова снизилась. Себестоимость и показатели прибыли имеют аналогичную динамику. Коммерческие расходы в целом за период снизились. Управленческие расходы в целом за период увеличились. Чистая прибыль за исследуемый период не имеет постоянной динамики. В 2020 году она возросла на 7616 тыс. руб, а в 2021 году показатель снизился на 3544 тыс. руб. Показатели прибыли используются в расчете показателей рентабельности. Поэтому далее в работе необходимо проанализировать рентабельность деятельности ООО «Сибкар». Расчет показателей рентабельности проведем на основе данных баланса и отчета о прибылях и убытках. Результаты расчетов обобщим в таблице. Для наглядности представим данные коэффициенты на рисунке.

Таблица 10 – Показатели рентабельности ООО «Сибкар. На основании таблицы и рисунка можно сказать, что Общая рентабельность предприятия составляет 8%. Рентабельность оборотных активов имеет хорошие показатели. Рентабельность основных средств на конец периода составляет 58%. Рентабельность основной деятельности 46%. Т.е. можно сказать, что предприятие работает успешно и имеет хорошие показатели рентабельности деятельности.  Рисунок 10 – Динамика показателей рентабельности Рисунок наглядно демонстрирует, что наибольшая рентабельность деятельности наблюдается в 2020 году. Далее рассмотрим рентабельность в разрезе основных видов деятельности предприятия.

Таблица 11 – Показатели рентабельности по различным видам деятельности Общая рентабельность деятельности составляет 9%. Наибольшие показатели рентабельности имеет организация услуг по установке дополнительного автообрудования. Рентабельность данного вида деятельности на конец периода 12%. Рентабельность реализации услуг по техническому обслуживанию автотранспорта составляет 11%. Наблюдается снижение рентабельности данного вида деятельности в целом за период. Углубленный анализ финансового состояния предприятия заключается в анализе ликвидности баланса - в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков. Такая группировка активов и пассивов, а также их сравнение позволяет сделать выводы о ликвидности и платежеспособности предприятия – т.е. способности предприятия отвечать по своим обязательствам не нарушая сроки.

Таблица 12 – Группировка статей баланса по степени их ликвидности и по степени срочности их погашения Условие абсолютной ликвидности баланса представляет собой совокупность следующих неравенств А1>П1 ; А1>П2 ; А3>П3 ; А4<П4. Расчет преобладания активов над пассивами представлен в таблице .

Таблица 13 – Преобладание активов над пассивами Условия ликвидности баланса ООО «Сибкар» за 2019 – 2021 гг. представлены в таблице.

Таблица 14 – Условия ликвидности баланса ООО «Сибкар» Из данных группировок можно сделать вывод, что условие абсолютной ликвидности баланса в 2021 году не выполняется по 1 и 4 условию. А1 <П1, А2>П2 А3>П3 А4>П4. Т.е. ООО «Сибкар» не способно в любой момент времени быстро погасить свои наиболее срочные обязательства. Поэтому структуру баланса нельзя назвать удовлетворительной. Предприятию необходимо повысить уровень платежеспособности и ликвидности. Рассчитаем основные показатели ликвидности предприятия.

Таблица 15 – Показатели ликвидности ООО «Сибкар» за 2019-2021 гг. Коэффициент текущей ликвидности дает общую оценку ликвидности активов, показывая, сколько рублей текущих активов предприятия приходится на один рубль текущих обязательств. В 2021 году на рубль текущих обязательств приходится 0,89 руб. активов. Коэффициент быстрой (промежуточной) ликвидности по смысловому назначению аналогичен коэффициенту текущей ликвидности; однако исчисляется по более узкому кругу текущих активов, когда из расчета исключена наименее ликвидная их часть — запасы. В нашем случае также можно сказать, что предприятие не способно быстро рассчитаться по своим обязательствам. Коэффициент абсолютной ликвидности (платежеспособности) является наиболее жестким критерием ликвидности предприятия; показывает, что только 1% краткосрочных заемных обязательств может быть при необходимости погашена немедленно. Коэффициент маневренности собственных оборотных средств в 2021 и 2020 году отрицательный, что говорит о превышении заемных средств над оборотными активами, и что заемные средства используются на финансирование внеоборотных активов. Комплексный анализ финансовой устойчивости ООО «Сибкар» проведем посредством расчета финансовых коэффициентов и изучения их динамики за период с 2019 по 2021 гг. Расчет коэффициентов, характеризующих финансовую устойчивость предприятия приведен в таблице.

Таблица 16 – Оценка финансовой устойчивости Коэффициент концентрации собственного капитала показывает, что предприятие на 64% использует собственные средства. Коэффициент финансовой зависимости показывает, что собственных средств больше заемных в 1,56 раза. Коэффициент маневренности собственного капитала показывает, что внеоборотные активы предприятии финансируются в том числе и за счет заемных средств. В нашем случае коэффициент значительно ниже нормы и даже имеет отрицательное значение в 2020 и 2021 гг., что говорит о превышении внеоборотных активов над собственным капиталом. Коэффициент концентрации заемного капитала в 2021 году вырос. Он говорит о том, что предприятие в своей деятельности использует на 36% заемный капитал. Коэффициент соотношения заемных и собственных средств вырос Коэффициент меньше 1, т.е. предприятие не значительно зависит от заемных средств. В целом можно сказать, что предприятие достаточно финансово устойчиво, т.к. использует в своей деятельности в основном собственный капитал. ООО «Сибкар» функционирует с прибылью, имеет хорошие показатели рентабельности поэтому деятельность компании можно считать эффективной. ЗАКЛЮЧЕНИЕВ современных условиях главными задачами развития экономики является повышение эффективности деятельности предприятий, а также занятие устойчивых позиций на внутреннем и международном рынках. В условиях рынка финансово-хозяйственная деятельность предприятия осуществляется за счёт самофинансирования, а при недостатке собственных финансовых ресурсов, за счёт заёмных средств. Поэтому необходимо знать какова финансовая независимость предприятия от заемного капитала и, какова финансовая устойчивость предприятия. Финансовая устойчивость во многом определяется структурой капитала, то есть долей собственного и заёмного капитала в общем, капитале предприятия. Объектом исследования является предприятие ООО «Сибкар». Как показало проведенное исследование, предприятие имеет хорошие показатели финансовой устойчивости, и неудовлетворительные показатели платежеспособности и ликвидности. Исследуемое предприятие рентабельно на протяжении всего рассматриваемого периода, т.е. работает и приносит прибыль, общая рентабельность предприятия составляет около 9%. Предприятие в своей деятельности использует в основном собственный капитал и является финансово не зависимым предприятием, что снижает угрозу банкротства. Основными рекомендациями на основании проведенного анализа являются повышение показателей ликвидности и платежеспособности, грамотное планирование финансово-хозяйственной деятельности предприятия - формируется видение будущего, записанное в конкретных числовых величинах, оперативное отслеживание отклонений фактических результатов деятельности компании и ее структурных подразделений от поставленных целей, выявление и анализ причин этих отклонений, своевременное и аргументированное принятие решений о проведении регулирующих мероприятий. Также необходим эффективный контроль за расходованием материальных и финансовых ресурсов. Список используемой литературыАнализ хозяйственной деятельности предприятия: Учеб. Пособие / Под общ. ред. Л.Л. Ермолович. – Мн.: Интерпрессервис; Экоперспектива, 2018. – 576с. Ковалев В.В. Финансовый анализ. 2-е изд. перераб. и доп. – М.: Финансы и статистика, 2018. – 768 с. Ковалев В.В., Волкова О.Н. Анализ хозяйственной деятельности предприятия: Учебник. – М.: ТК Велби, Изд – во Проспект, 2018. – 424. Кондратова И.Г. Основы управленческого учета. Учебное пособие. - М.:Финансы и статистика, 2018 г. Савицкая Г.В. Анализ хозяйственной деятельности предприятия: Учебник. – 2-е изд., испр. и доп. – М.:, ИНФРА-М, 2019 – 344 с. Селезнёва Н.Н. Финансовый анализ: Учеб. Пособие для вузов.- М.: Юнити-ДАНА, 2017.- 479 с. Чернов В.А. Управленческий учет и анализ коммерческой деятельности. - М.: Финансы и статистика, 2017 г. Шеремет А.Д., Сайфулин Р.С. Методика финансового анализа. - Москва, «ИНФРА-М», 2019 - 176с. |