шпоры макра. Вопрос 1 Сущность общественного воспроизводства, его типы и цели

Скачать 1.2 Mb. Скачать 1.2 Mb.

|

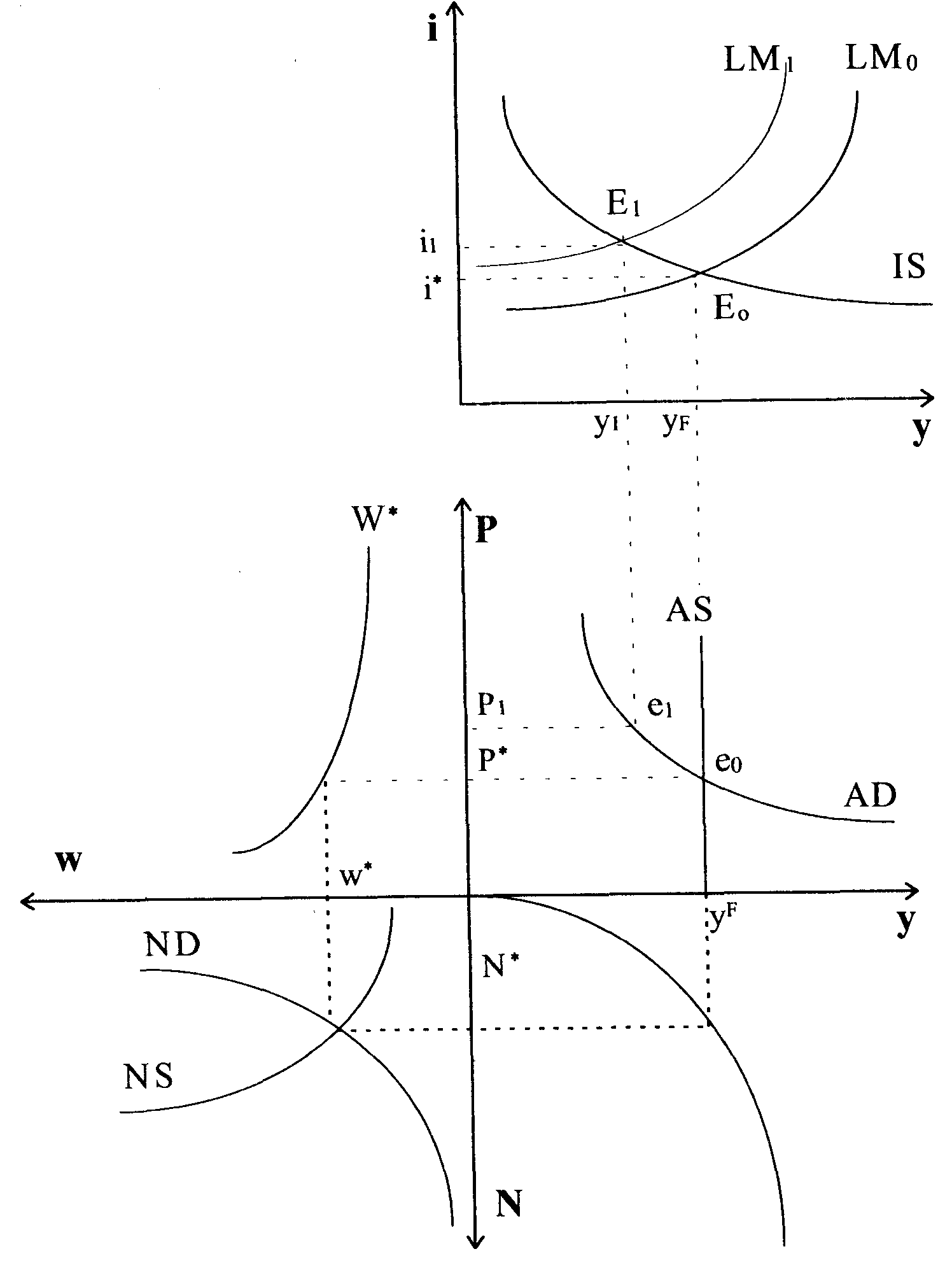

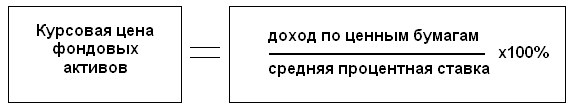

Вопрос № 62 Синтезированная модель общего равновесияКаждая из представленных выше моделей обладает как несомненными достоинствами, так и недостатками. В дальнейшем развитии экономической теории наблюдался ряд попыток соединения классической и кейнсианской моделей с целью устранения недостатков обеих. Одну из интересных попыток представляет собой так называемая модель неоклассического синтеза. В ее основе лежит классическая модель, соединенная с моделью IS-LM с гибкими ценами. Модель неоклассического синтеза позволяет преодолеть как классическую дихотомию, так и кейнсианское несовершенство рынка труда. Основные предпосылки модели следующие: Функции потребления, сбережения и инвестиционного спроса имеют кейнсианский вид. Соответственно, функция совокупного спроса построена в кейнсианских предпосылках. На рынке труда равновесие устанавливается в классических предпосылках гибкой номинальной зарплаты при полной занятости. Продавцы труда не подвержены денежным иллюзиям и изменение уровня цен не влияет на занятость. Тогда объем национального производства фиксируется на уровне естественного выпуска (AS вертикальна), что соответствует классической функции совокупного предложения. Общее экономическое равновесие в данной модели устанавливается следующим образом (см. рисунок). 1. На рынке труда определяется равновесный объем (полной) занятости N* и равновесная (естественная) ставка реальной зарплаты w*. 2. В соответствии с равновесным уровнем занятости при заданной технологии производства определяется объем предложения благ, при этом кривая совокупного предложения принимает вертикальный вид. 3. Из условий совместного равновесия (модели IS-LM) определяется совокупный спрос у* (как проекция движения LM вдоль кривой IS). При этом у* = yF. 4. Равенство совокупного спроса и совокупного предложения в точке е0 определяет равновесный уровень цен Р*. Уровень цен и ставка реальной зарплаты определяют ставку номинальной зарплаты. 5. Номинальная зарплата определяется исходя из равновесной ставки реальной зарплаты и равновесного уровня цен. Е  сли предложение денег уменьшится ( сли предложение денег уменьшится (Таким образом, на всех рынках возникает устойчивое равновесие. Если на каком-либо рынке оно нарушается, то другие рынки будут реагировать таким образом, чтобы нейтрализовать это отклонение. Например, если совокупный спрос сократится (по любым причинам), на рынке благ появятся излишки, что в условиях гибкости цен приведет к снижению уровня цен. Снижение уровня цен проявится в увеличении реальных кассовых остатков, что будет стимулировать рост потребления (эффект Пигу). Кроме того, начнется снижение ставки процента. В результате вырастет инвестиционный спрос, а, следовательно, и совокупный спрос в целом, что приведет к восстановлению равновесия. В синтезированной модели нет классической дихотомии, и при этом экономика обладает инструментами саморегулирования для поддержания равновесия в условиях полной занятости. Однако эти механизмы носят долгосрочный характер, в краткосрочном периоде для восстановления равновесия необходимо вмешательство государства. Вопрос № 63 Условия установления равновесия на рынке благВопрос № 64 Механизм функционирования рынка ценных бумаг и его особенности. Рынок ценных бумаг является элементом рынка капиталов, который служит важнейшим источником долгосрочных инвестиционных ресурсов для правительств, корпораций и банков. Возникновение и обращение капитала, представленного в ценных бумагах (акции, облигации, векселя и др.) тесным образом связано с функционированием рынка реальных активов, под которым понимается рынок, на котором происходит купля-продажа материальных ресурсов. С появлением ценных бумаг, или фондовых активов, происходит раздвоение капитала: с одной стороны, существует реальных капитал, представленный производственными фондами, с другой – его отражение в ценных бумагах. Появление этой разновидности капитала связано с развитием потребности в привлечении все большего объема кредитных ресурсов для расширения коммерческой и производственной деятельности. Фондовый рынок начинает развиваться на основе ссудного капитала, так как покупка ценных бумаг - это передача части денежного капитала в ссуду. При этом сама ценная бумага получает форму кредитного документа, в соответствии с которым ее владелец приобретает право на регулярный доход, представленный в виде процентов или дивидендов на отданный взаймы капитал. \\Ценная бумага (титул собственности) сохраняет за ее владельцем право собственности на отданный взаймы капитал и, кроме того, дает право на его увеличение за счет процента или дивиденда. \\Отданный взаймы капитал постоянно перемещается и изменяется. Его рыночная стоимость (совокупная курсовая цена бумаг) изменяется не только под влиянием функционирования реальных активов, но и в зависимости от других факторов, например, таких, как политические события. Стоимость фондовых активов может колебаться в больших пределах при тех же размерах производственных фондов предприятий и фирм: или превышая их в несколько раз, или сокращаясь практически до нуля. Независимо от реальных активов ценные бумаги самостоятельно обращаются на рынке. Это становится возможным потому, что, во-первых, в результате акта ссуды происходит отделение капитала-собственности от капитала-функции и, во-вторых, ценная бумага представляет собой потенциальный денежный капитал, обладающий высокой степенью ликвидности, т.е. способностью легко быть превращенным в наличные средства. В  еличина фондовых активов (совокупная курсовая цена бумаг) определяется путем капитализации доходов по ценным бумагам:Основной функцией рынка ценных бумаг является мобилизация денежных средств вкладчиков для целей организации и расширения производства.//Другая функция – информационная – состоит в том, что ситуация на рынке ценных бумаг дает инвесторам не только информацию об экономической конъюнктуре в стране, но и ориентиры для вкладывания своих капиталов.И, наконец, функционирование капитала в форме ценных бумаг способствует формированию эффективной экономики, поскольку он стимулирует мобилизацию свободных денежных ресурсов в интересах производства и их распределение в соответствии с потребностями рынка.//Рынок ценных бумаг подразделяется на первичный рынок и вторичный рынок. Термин "первичный рынок" относится к продаже новых выпусков ценных бумаг. В результате продажи акций и облигаций на первичном рынке эмитент получает дополнительные финансовые средства, а перечисленные бумаги получают первоначальные покупатели.//Первоначальные покупатели (они же инвесторы) вправе перепродать эти бумаги другим лицам, а те, в свою очередь, могут продавать их далее. Последующие перепродажи бумаг образуют вторичный рынок, на котором уже не происходит образования новых финансовых средств для эмитента. Без полнокровного вторичного рынка не может быть эффективного функционирования первичного рынка. Создавая механизм для немедленной перепродажи бумаг, вторичный рынок усиливает к ним доверие со стороны вкладчиков, стимулирует их желание покупать новые акции и облигации и, тем самым, способствует более эффективному использованию финансовых ресурсов общества в интересах производства. При отсутствии вторичного рынка последующая перепродажа ценных бумаг была бы невозможна или затруднена, что оттолкнуло бы инвесторов от покупки всех или части ценных бумаг.//В структуре вторичного рынка выделяют биржевой оборот и внебиржевой оборот ценных бумаг.//Термин "биржевой оборот" означает куплю-продажу бумаг на бирже. Внебиржевой оборот означает куплю-продажу бумаг вне стен биржи посредством прямого согласования условий сделки между продавцом и покупателем. На биржу допускаются не все компании, а только те из них, которые отвечают установленным на бирже правилам. Тот факт, что бумаги какой-либо фирмы котируются (продаются и покупаются) на бирже является для нее (фирмы) престижным. Одновременно биржа следит за своей репутацией и не допускает к биржевому обороту бумаги второразрядных компаний.//Каждая биржа устанавливает свои требования к приему ценных бумаг. Поэтому бумаги некоторых компаний могут котироваться на одной и не котироваться на другой бирже. Во внебиржевом обороте котируются обычно бумаги второразрядных компаний; бумаги некоторых фирм могут одновременно обращаться как в биржевом, так и во внебиржевом обороте.//Внебиржевой рынок действует на основе телефона, телекса и других современных средств связи, объединяющих в систему тысячи инвестиционных фирм. Если биржевой рынок доступен только для солидных корпораций, то внебиржевой – практически любой инвестиционной компании. Для этого необходимо только, чтобы нашлась брокерская фирма, которая согласилась бы поддерживать вторичный рынок по данному виду ценных бумаг. еличина фондовых активов (совокупная курсовая цена бумаг) определяется путем капитализации доходов по ценным бумагам:Основной функцией рынка ценных бумаг является мобилизация денежных средств вкладчиков для целей организации и расширения производства.//Другая функция – информационная – состоит в том, что ситуация на рынке ценных бумаг дает инвесторам не только информацию об экономической конъюнктуре в стране, но и ориентиры для вкладывания своих капиталов.И, наконец, функционирование капитала в форме ценных бумаг способствует формированию эффективной экономики, поскольку он стимулирует мобилизацию свободных денежных ресурсов в интересах производства и их распределение в соответствии с потребностями рынка.//Рынок ценных бумаг подразделяется на первичный рынок и вторичный рынок. Термин "первичный рынок" относится к продаже новых выпусков ценных бумаг. В результате продажи акций и облигаций на первичном рынке эмитент получает дополнительные финансовые средства, а перечисленные бумаги получают первоначальные покупатели.//Первоначальные покупатели (они же инвесторы) вправе перепродать эти бумаги другим лицам, а те, в свою очередь, могут продавать их далее. Последующие перепродажи бумаг образуют вторичный рынок, на котором уже не происходит образования новых финансовых средств для эмитента. Без полнокровного вторичного рынка не может быть эффективного функционирования первичного рынка. Создавая механизм для немедленной перепродажи бумаг, вторичный рынок усиливает к ним доверие со стороны вкладчиков, стимулирует их желание покупать новые акции и облигации и, тем самым, способствует более эффективному использованию финансовых ресурсов общества в интересах производства. При отсутствии вторичного рынка последующая перепродажа ценных бумаг была бы невозможна или затруднена, что оттолкнуло бы инвесторов от покупки всех или части ценных бумаг.//В структуре вторичного рынка выделяют биржевой оборот и внебиржевой оборот ценных бумаг.//Термин "биржевой оборот" означает куплю-продажу бумаг на бирже. Внебиржевой оборот означает куплю-продажу бумаг вне стен биржи посредством прямого согласования условий сделки между продавцом и покупателем. На биржу допускаются не все компании, а только те из них, которые отвечают установленным на бирже правилам. Тот факт, что бумаги какой-либо фирмы котируются (продаются и покупаются) на бирже является для нее (фирмы) престижным. Одновременно биржа следит за своей репутацией и не допускает к биржевому обороту бумаги второразрядных компаний.//Каждая биржа устанавливает свои требования к приему ценных бумаг. Поэтому бумаги некоторых компаний могут котироваться на одной и не котироваться на другой бирже. Во внебиржевом обороте котируются обычно бумаги второразрядных компаний; бумаги некоторых фирм могут одновременно обращаться как в биржевом, так и во внебиржевом обороте.//Внебиржевой рынок действует на основе телефона, телекса и других современных средств связи, объединяющих в систему тысячи инвестиционных фирм. Если биржевой рынок доступен только для солидных корпораций, то внебиржевой – практически любой инвестиционной компании. Для этого необходимо только, чтобы нашлась брокерская фирма, которая согласилась бы поддерживать вторичный рынок по данному виду ценных бумаг. |