ВОПРОСЫ ЭКЗАМЕНА_(устная часть)_3МЕНЕДЖМЕНТ 1 часть. Вопросы к экзамену по дисциплине основы управления рисками и страхования

Скачать 0.67 Mb. Скачать 0.67 Mb.

|

|

ЭКОНОМИЧЕСКИЙ ФАКУЛЬТЕТ направление МЕНЕДЖМЕНТ ВОПРОСЫ К ЭКЗАМЕНУ по дисциплине «ОСНОВЫ УПРАВЛЕНИЯ РИСКАМИ И СТРАХОВАНИЯ» Для студентов 3 курса (6 семестр) Экзаменаторы: к.э.н., доцент Котлобовский, ст. преп. Варшамова Валентина Геннадьевна

Управление рисками — процесс принятия и выполнения управленческих решений, направленных на снижение вероятности возникновения неблагоприятного результата и минимизацию возможных потерь проекта, вызванных его реализацией. Понятие «управление рисками» - процесс, в рамках которого в организации осуществляется систематический анализ и управление рисками во всех направлениях с целью повышения эффективности деятельности (FERMA) • основная цель – максимизация стоимости организации • риск-менеджмент интегрирован в общую структуру управления организацией • оптимизация соотношения выгоды и ущерба • концепция приемлемого риска

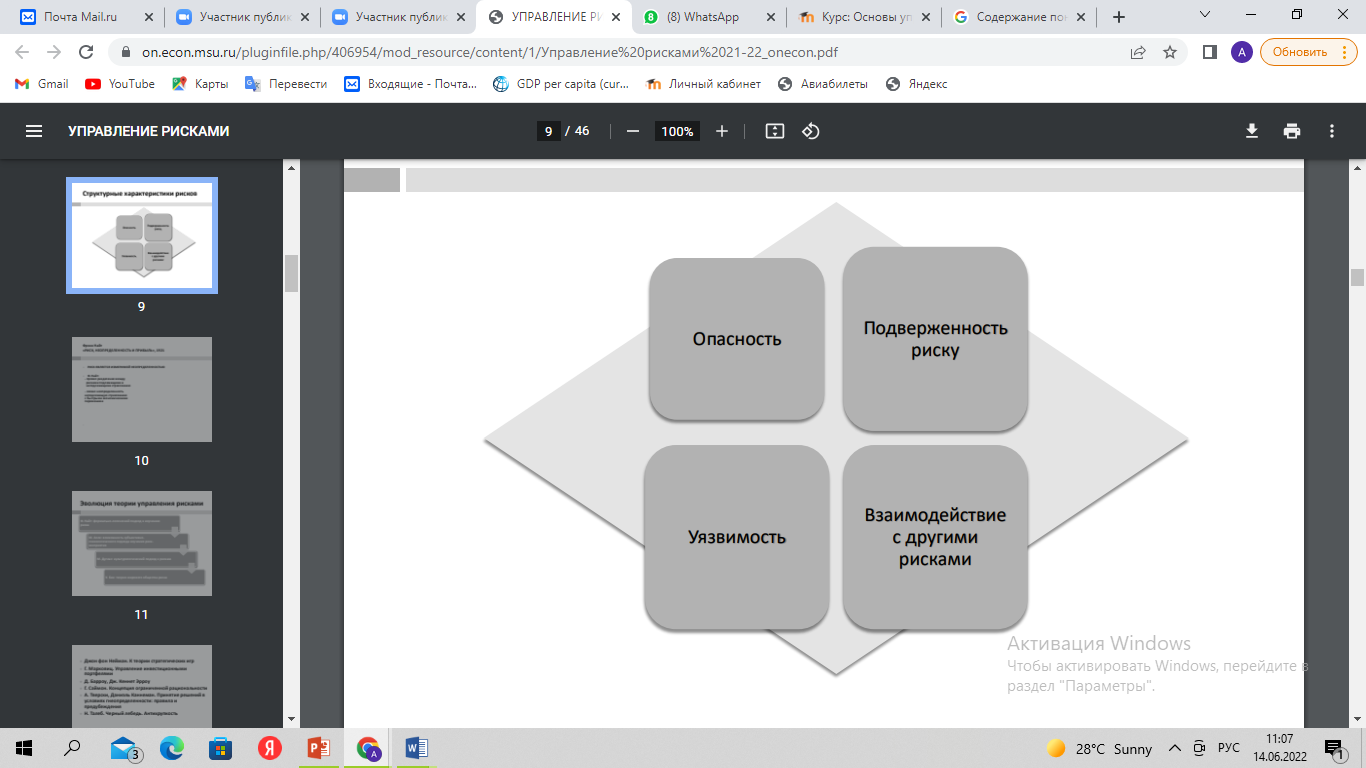

Опасность - потенциальная угроза возникновения ущерба или другой формы реализации риска, обусловленная спецификой объекта, особенностями рисковой ситуации и природой указанного объекта. В целом это взаимодействие носителя риска (объект или субъект, по отношению к которому этот риск оценивается) и окружающей среды в которой обитает носитель риска. Подверженность риску – характеристика ситуации, которая чревата возникновением ущерба или другой формы реализации риска. В техническом смысле это количество наблюдений, например, при анализе риска природных катастроф – площадь опасной территории. Уязвимость выражает степень или интенсивность с которой может возникнуть ущерб. Уязвимость подразумевает выявление влияния различных факторов на величину риска. Пропорционально времени наблюдения Взаимодействие с другими рисками предполагает рассмотрения целого портфеля рисков. Может повлиять на понимание опасностей, которым подвержены исследуемые объекты. !Пример на стр 29-30 в книге!

Измерение неопределенности и вариации исходов: вероятность (частота) исхода величина потерь/выигрыша Измерение подверженности риску: частота неблагоприятных событий серьезность (размер) ущерба суммарные денежные потери возможный интервал между нанесением и возмещением ущерба информационные аспекты управления рисками асимметрия информации

Для выделения конкретных рисков следует использовать достаточно подробные классификации. В основе выработки полезных критериев могут лежать структурные характеристики риска, информационное обеспечение и особенности измерения рисков. Выбор критериев зависит от целей особенностей анализа рисков. Удачная классификация может существенно облегчить анализ рисков и выявление методов их преодоления. Классификация рисков: Чистый и спекулятивный Диверсифицированный (или частный) и недиверсифицированный (или фундаментальный) Субъективный и объективный Финансовый и нефинансовый Динамический и статический Критерии классификации рисков ❖ по типу объекта ❖ по причине ущерба ❖ по характеристике подверженности риску ❖ по характеристике имеющейся информации ❖ по величине риска ❖ по характеру расходов, связанных с риском

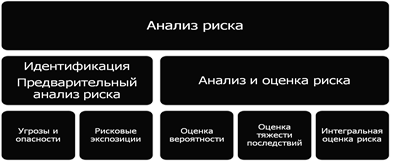

Это один из этапов управления рисками. Под индикацией и анализом рисков следует понимать выявление рисков, понимание их специфики, обусловленной их природой и другими характерными чертами, выделение особенностей их реализации, включая изучение размера экономического ущерба, а также изменение рисков во времени, степень взаимосвязи между ними и изучение факторов, влияющих на них. В рамках этого процесса менеджер должен ответить на следующие вопросы: В чем источник риска? С какими последствиями придется столкнуться вследствие реализации риска? Из каких источников стоит получать информацию? Каким образом можно численно оценить риск? Как влияют различные риски друг на друга? Основная значимость данного этапа в управлении рисками, заключается в том что это информационная основа для управления рисками.

Этапы процесса управления рисками (непрерывный циклический процесс) ❖ Определение целей управления рисками в контексте стратегических целей организации (предприятия) ❖ Идентификация возможности потерь ❖ Оценка (анализ) риска (потенциальной частоты и размера потерь) ❖ Выбор наилучшего метода управления риском из возможных альтернатив управления рисками (финансирование риска) ❖ Применение разработанных методов управления рисками ❖ Мониторинг результатов ❖ Внесение изменений в планы и процессы управления рисками (в случае необходимости)

Методы передачи риска: ❖ страхование ❖ хеджирование ❖ аутсорсинг ❖ гарантии и поручительства ❖ проектное финансирование ❖ условия договоров о передаче ответственности

Предотвращение убытков Уменьшение размера убытков Организационные меры Разделение Диверсификация. Разделение источников возникновения убытков или объекта. Например продукция производиться не водном цеху а в нескольких Дублирование наиболее значимых объектов подверженных риску

Аутсорсинг ответственность за снижение возможности возникновения неблагоприятных событий возлагается на стороннюю организацию Хеджирование – это определенные меры для страхования рисков, возникающих на финансовых рынках. Иными словами хеджирование – это договор на покупку или продажу чего-либо по определенной цене в будущем, который заключается с целью минимизирования риска от колебания цен на финансовом рынке.

Страхование – отношения по защите интересов физических и юридических лиц, Российской Федерации, субъектов Российской Федерации и муниципальных образований при наступлении определенных страховых случаев за счет денежных фондов, формируемых страховщиками из уплаченных страховых премий (страховых взносов), а также за счет иных средств страховщика. Экономическая роль страхования ⚫ Обеспечение финансовой и социальной защиты населения ⚫ Стимулирование деловой активности ⚫ Поддержание финансовой стабильности ⚫ Вклад в развитие научно-технического прогресса ⚫ Освобождение государства от расходов ⚫ Поддержка внешнеэкономической деятельности

Взаимное страхование ⚫ Взаимное страхование - способ защиты сходных имущественных интересов юридических и физических лиц путем создания специальной некоммерческой организации – общества взаимного страхования. ⚫ В ОВС каждый участник одновременно является и страхователем, и страховщиком. При наступлении страхового случая сумма убытка раскладывается на всех участников общества. ⚫ При взаимном страховании имеет место взаимный обмен индивидуальными рисками; объединение рисков; распределение рисков по лицам, территории, времени. Сострахование - деятельность по страхованию, предусматривающая в отношении объекта страхования заключение несколькими страховщиками и страхователем договора страхования, на основании которого страховые риски, размер страховой суммы, страховая премия (страховой взнос) распределяются между страховщиками в установленной таким договором доле. «Объект страхования может быть застрахован по одному договору страхования совместно несколькими страховщиками (сострахование). Если в таком договоре не определены права и обязанности каждого из страховщиков, они солидарно отвечают перед страхователем (выгодоприобретателем) за выплату страхового возмещения по договору имущественного страхования или страховой суммы по договору личного страхования». Дополнительное страхование При заключении такого договора страхователь имеет возможность предусмотреть особенные формы рисков для тех объектов, которые уже были частично застрахованы или предусмотрены, но не в полной мере. Находит свое применение оно в тех ситуациях, когда страховщики выполняют определенные действия, не являющиеся привычными для их деятельности (оформление ипотечного кредита, туристическая поездка, приобретение транспортного средства). Согласно статье 949 Гражданского кодекса РФ под дополнительным страхованием предусматривается определенное действие, заключающееся в возможности страхователя предусмотреть определенную часть риска относительно объекта предпринимательской деятельности, объекта личного страхования. Причем такой объект уже фигурирует в других типах полисов у этого же страховщика или у другого субъекта такого рынка. При этом количество страховщиков, к которым имеет право обратиться страхователь, совершенно не ограничивается, и к его оформлению может прибегнуть лицо, являющееся только выгодоприобретателем по части риска данного объекта, выступая относительно другой его части уже с позиции страховщика.

Показатели динамики и структуры страхового рынка. Институциональная структура страхового рынка. Участники страховых отношений и субъекты страхового дела. Регулирование деятельности субъектов страхового дела. Последствия изменения страхового риска в период действия договора страхования. Основания отказа страховщика в страховой выплате, предусмотренные российским законодательством. Условия признания недействительным договора страхования. Страховые резервы. Понятие платежеспособности и финансовой устойчивости страховой компании. Понятие нетто-премии и брутто-премии. Отличия страхования жизни от других видов личного страхования. Факторы, влияющие на развитие страхования жизни. Виды страхования имущества. Базовый полис огневого страхования. Существенные и дополнительные условия договора страхования имущества. Определение стоимости имущества и расчет страховой суммы. Понятие финансовых и предпринимательских рисков. Особенности страхования рисков гражданской ответственности. Обязательное страхование гражданской ответственности владельцев транспортных средств (факторы риска, основные принципы). Обязательные виды страхования гражданской ответственности в РФ. |