Управление проектами. Задача 1 планирование работ и управления рисками проекта разработать устав проекта и представить его на обсуждение

Скачать 294 Kb. Скачать 294 Kb.

|

|

ТИПОВАЯ ЗАДАЧА 1 – ПЛАНИРОВАНИЕ РАБОТ И УПРАВЛЕНИЯ РИСКАМИ ПРОЕКТА Разработать устав проекта и представить его на обсуждение. Составить реестр заинтересованных сторон проекта и представить его в табличной форме на обсуждение. Разработать матрицу отслеживания требований и представить результат на обсуждение. Создать иерархическую структуру работ проекта и представить результат на обсуждение. Таблица 1 Устав проекта

Определение заинтересованных сторон – процесс выявления людей, групп и организаций, которые (или на которых) могут оказывать влияние решение, операция или результат проекта, а также анализ и документирование значимой информации относительно их интересов, вовлеченности, взаимоотношений, влияния и потенциального воздействия на успех проекта. Участники и заинтересованные стороны : Заказчик - генеральный директор Функциональный заказчик - главный бухгалтер. Ключевые исполнители - бухгалтер, директор, менеджер проекта. также в качестве заинтересованных сторон могут рассматриваться контрагенты предприятия и сотрудники. Результаты (ожидания) участников: Заказчик - достижение целей проекта в соответствии с регламентом и с минимальными затратами. Функциональный заказчик - вознаграждение за успешную реализацию проекта и как следствие создание рабочих мест для трудоустройства. Ключевые исполнители - вознаграждение за успешную реализацию проекта, опыт работы, последующее трудоустройство Настоящий проект предполагает выполнение работ по созданию образовательно-развлекательного детского центра в следующих структурных подразделениях компании Заказчика: Таблица 2 Документы (результаты), требующие рассмотрения и утверждения

Документы по управлению проектом: Для управления проекта приняты три основных документа: − Устав проекта (настоящий документ). Наряду с Договором на выполнение работ по созданию образовательно-развлекательного центра является официальной авторизацией проекта. − Техническое задание проекта. Содержит описание функциональности создаваемого центра и требования к зданию и помещениям центра. − План управления проектом. Содержит описание того, как работа будет выполняться. Кроме перечисленных основных документов для управления проектом будут использованы: − Протоколы статусных совещаний. − Протоколы собраний рабочих групп. − Отчеты о состоянии проекта. − Запросы на изменения в проекте. − Прочие проектные документы. Таблица 3 Команда проекта

Матрица отслеживания требований документирует требования (включая источники) и порядок их отслеживания на протяжении жизненного цикла проекта. Применение матрицы отслеживания требований помогает удостовериться в том, что: 1) каждое требование добавляет бизнес-ценность (связывая требование с целями организации и проекта); 2) требования, одобренные в документации по требованиям, выполнены в конце проекта. Матрица отслеживания требований является необходимым документом для управления изменениями в содержании продукта. Т

Таблица 4 Матрица отслеживания требований Иерархическая структура работ (ИСР) – это иерархическое разделение всего объема работ, которые должна выполнить команда проекта для достижения целей проекта и создания требуемых результатов. ИСР помогает определить и организовать работы, заявленные в описании содержания проекта. Базовым методом создания ИСР является декомпозиция, предполагающая разбиение содержания и результатов проекта на более мелкие и легко управляемые элементы. Каждый уровень ИСР (или уровень декомпозиции) является уточнением результатов вышестоящего уровня. Работа с малыми компонентами позволяет повысить точность назначения ресурсов и распределения ответственности, облегчить контроль исполнения. Элемент работ, расположенный на самом низком уровне ИСР, для которого возможна оценка стоимости и длительности, называется пакетом работ. В контексте ИСР «работа» означает результаты работ, являющиеся результатами операций, но не сами операции.      Менеджер проекта (Заказчик) Менеджер проекта (Исполнитель)    Рабочая группа (Заказчик) Рабочая группа (Исполнитель)                       Рисунок 1 Иерархическая структура работ ТИПОВАЯ ЗАДАЧА 2 – КАЛЕНДАРНОЕ ПЛАНИРОВАНИЕ Построить сетевую диаграмму проекта и представить результат на обсуждение. Определить длительность операций, составляющих сетевую диаграмму проекта методом PERT (бета-распределение), стандартное отклонение и дисперсию для каждой операции (операции критического пути выделить жирным шрифтом). Разработать расписание проекта методом критического пути и представить результат на обсуждение. Таблица 5 Сроки проекта

Рисунок 2 Диаграмма Для определения длительности операции методом PERT используются три оценки: наиболее вероятная (tм) – длительность операции определяется с учетом предварительного определения ресурсов, их производительности, реалистичной оценки их доступности для выполнения данной операции, зависимостей от других участников, а также с учетом прерываний в работе; оптимистичная (tо) – длительность операции основывается на анализе наиболее благоприятного сценария для операции; пессимистичная(tр) – длительность операции основывается на анализе наиболее неблагоприятного сценария для операции. Наиболее распространенные формулы расчета ожидаемой длительности в диапазоне трех оценок (tе): треугольное распределение: tе = (tо + tм + tр)/3; бета-распределение: tе = (tо + 4tм + tр)/6. Таблица 6 Оценка длительности работ проекта

Метод критического пути используется для оценки минимальной длительности проекта и определения степени гибкости расписания на логических путях в сети в рамках модели расписания. Метод критического пути применяется к сетям с последовательными операциями и основан на оценке длительности каждой операции. Метод критического пути предназначен для определения длительности расписания без учета ограничений по ресурсам. Критический путь – максимальный по продолжительности путь в сетевой диаграмме проекта (та последовательность операций, которая занимает максимальное время в сетевой диаграмме проекта от начала проекта до завершения). Именно длительность критического пути определяет наименьшую общую продолжительность работ по проекту в целом. Операции критического пути – это критические операции, определяющие длительность выполнения задач проекта. Соответственно работа по оптимизации срока проекта имеет смысл в рамках операций критического пути. Длительность проекта в целом может быть сокращена за счет сокращения длительности решения задач, стоящих на критическом пути. Аналогично любая задержка выполнения задач критического пути повлечет увеличение длительности проекта.  Рисунок 3 Критический путь – 194 дня ТИПОВАЯ ЗАДАЧА 3 – СОСТАВЛЕНИЕ БЮДЖЕТА: ОЦЕНКА ЗАТРАТ И РИСКОВ Определить необходимые ресурсы по каждому узлу разработанной ранее сетевой диаграммы проекта. Оценить стоимость операций проекта, определить бюджет проекта и представить результаты на обсуждение. Бюджет проекта ограничен суммой, отраженной в договоре между Заказчиком и Исполнителем. Изменение бюджета проекта оформляется в виде отдельного дополнительного соглашения между Заказчиком и Исполнителем. Основанием для изменения бюджета проекта может быть изменение границ проекта (по бизнес-процессам или подразделениям Заказчика), а также изменением сроков проекта. Таблица 7 Бюджет проекта

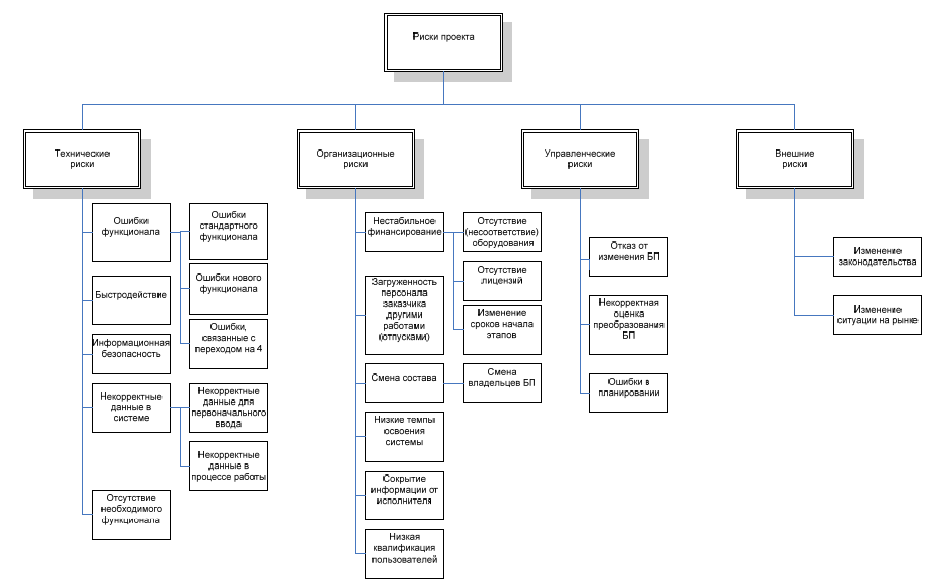

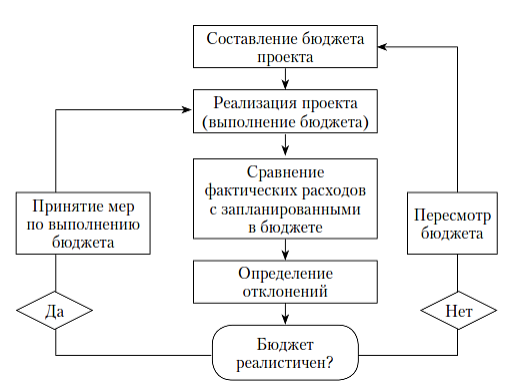

Иерархическая структура рисков На этапе инициации проекта принята следующая иерархическая структура рисков:  Технические риски 1 Укомплектование центра оборудованием для работ с детским центром − Высокая сложность правил эксплуатации, зафиксированных иностранными поставщиками; − Невозможность организовать поставку бывших в употреблении единиц оборудования. 2 Невозможность соблюдения правил безопасности − Планировка здания и отделка помещений центра нарушают установленные требования правил безопасности (в т.ч. противопожарной); 3 Необходимость пересмотра технического задания по проекту − Выявление исполнителем ошибок или пробелов (упущений) в первоначальном варианте технического задания в процессе исполнения проекта. Организационные риски 1 Финансирование − Превышение лимитов, предусмотренных бюджетом проекта по стоимости приобретения оборудования и за рубежом; − Сдвиг сроков выполнения работ по проекту вследствие нестабильного финансирования. 2 Сопротивление проекту − Предоставление некорректной информации; − Намеренное затягивание сроков проекта. 3 Сложности с персоналом Заказчика − Загруженность персонала Заказчика другими задачами; − Отсутствие сотрудников на месте в необходимые сроки (в т.ч. неожиданные «отпуска» и «отгулы» необходимых сотрудников); − Недостаточная квалификация персонала Заказчика; − Недостаточная мотивация сотрудников Заказчика. 4 Изменение сроков проекта, сроков этапов − Директивный перенос сроков по инициативе Заказчика; − Директивный перенос сроков по инициативе Исполнителя; − Перераспределение ресурсов Исполнителя; − Изменение сроков выполнения работ соисполнителями (при ремонте здания и помещений; при поставке оборудования и субстанций). 5 Изменения в проекте со стороны Исполнителя − Изменения в составе рабочей группы Исполнителя; − Отсутствие необходимых ресурсов со стороны Исполнителя; Управленческие риски 1 Ошибки планирования проекта − Неправильная оценка стоимости проекта; Внешние риски 1 Изменение законодательства − Введение ограничений российских или иностранных регулирующих организаций на экспорт/импорт в Россию. 2 Существенное изменение в инфраструктуре Заказчика − Изменение границ проекта. 3 Изменение ситуации на рынке − Прекращение роста рынка образовательно-развлекательных услуг из-за снижения доходов потребителей и уменьшения суммы, которую они готовы потратить на досуг. − Курсы евро и доллара к рублю превысят значения, зафиксированные в п. 7.1.1 настоящего Устава. Управление стоимостью проекта Управление стоимостью включает процессы, выполняемые в ходе планирования, разработки бюджета и контроля затрат, обеспечивающие завершение проекта в рамках утвержденного бюджета, а именно (PMBOK 5, 2013 г.): 1) планирование управления стоимостью – процесс, устанавливающий процедуры и документацию для планирования, управления, расходования и контроля затрат проекта; 2) оценка стоимости – определение примерной стоимости ресурсов, необходимых для выполнения операций проекта; 3) определение бюджета – консолидация оценочной стоимости отдельных операций или пакетов работ для создания авторизованного базового плана по стоимости; 4) контроль стоимости – мониторинг статуса проекта для актуализации стоимости проекта и управления изменениями базового плана по стоимости. Результатами планирования стоимости является базовый план по стоимости и требования к финансированию проекта. Управление стоимостью проекта должно учитывать требования к управлению стоимостью, предъявляемые заинтересованными сторонами. Управление стоимостью проекта касается, прежде всего, стоимости ресурсов, необходимых для выполнения операций проекта. При этом следует учитывать, как принимаемые решения скажутся на последующих периодических затратах на эксплуатацию, обслуживание и поддержку продукта, услуги или результата проекта. Оценка стоимости операций – это количественная оценка возможной стоимости ресурсов, необходимых для выполнения операции. Стоимость операций определяется на основе оценок ресурсов операций. Точность оценки стоимости проекта повышается по мере прохождения жизненного цикла проекта. Например, в фазе инициации проекта точность оценки может находиться в интервале от –30 до +50 %. В дальнейшем, по мере поступления информации, окончательные оценки могут сузить диапазон точности от –5 до +10 %. Стоимость операций, наряду со стоимостью ресурсов, может включать особые статьи расходов, такие как средства на покрытие инфляции, затраты на привлечение финансирования или резерв на возможные потери. Резервы на возможные потери – это денежные средства, выделенные для идентифицированных принятых рисков, в отношении которых разработаны возможные меры реагирования с целью их снижения. Данные резервы являются частью базового плана по стоимости. Определение бюджета проекта – это суммирование оценок стоимости отдельных операций (пакетов работ) для утверждения авторизованного базового плана по стоимости. Бюджет проекта помимо резервов на возможные потери (фиксируемые при оценке стоимости операций), может включать в себя управленческие резервы проекта. Управленческие резервы – это средства, зарезервированные на незапланированные изменения содержания и стоимости проекта, резервы на неидентифицированные риски (резервы для защиты бюджета проекта без указания конкретной цели). Сумма управленческих резервов может быть включена в бюджет проекта, но не может являться частью базового плана по стоимости. Управленческие резервы не учитываются при расчете освоенного объема. Базовый план по стоимости – распределенный по времени бюджет, используемый для мониторинга и контроля стоимости проекта. Разрабатывается путем суммирования оценок стоимости расходов по периодам времени и, как правило, имеет вид S-образной кривой. Представленные выше понятия взаимосвязаны следующим образом: затраты по проекту – совокупность затрат по операциям на основании ресурсных оценок (включая резервы на возможные потери по операциям); базовый план по стоимости – это затраты по проекту + резервы на возможные потери (по направлениям (пакетам) работ); бюджет проекта – это базовый план по стоимости + управленческие резервы. Основные задачи бюджетного контроля: — получение точных оценок затрат; — распределение расходов во времени; — подтверждение затрат; — своевременная отчетность по затратам; — выявление ошибочных затрат; — подготовка отчета о финансовом состоянии проекта; — прогноз затрат. Система бюджетного контроля приведена на рис. 6. Таким образом, на основе полученных показателей отклонений по затратам и расписанию осуществляется мониторинг проекта с точки зрения произведенных затрат, сроков выполнения работ и при необходимости принятие решений по внесению изменений в бюджет проекта.  Рисунок 6 Схема бюджетного контроля проекта ТИПОВАЯ ЗАДАЧА 4 – ОБЩИЕ ВОПРОСЫ МЕТОДИКИ ОПРЕДЕЛЕНИЯ ЭКОНОМИЧЕСКОЙ ЭФФЕКТИВНОСТИ ИНВЕСТИЦИОННОГО ПРОЕКТА Рассчитать показатели оценки коммерческой эффективности инвестиционного проекта в определённой последовательности: Потребность в инвестициях по проекту (поток реальных денег от инвестиционной деятельности). Модель финансирования проекта. Затраты на обслуживание кредитов. Определение расходов. Определение объёма доходов. Определение финансовых результатов проекта. Определение потоков реальных денег по видам деятельности: операционной, финансовой. Движение реальных денежных средств. Расчёт показателей эффективности инвестиций. Графическое изображение финансового профиля инвестиционного проекта. Инвестиционные вложения в проектДля реализации данного проекта потребуется вложить в него 1,5 миллиона рублей. Предполагается, что в качестве источника инвестиций выступят личные денежные средства владельцев заведения. Система налогообложенияФинансовая модель составлена из расчета, что в качестве системы налогообложения будет использоваться упрощенная система со ставкой 13% (доходы минус расходы). Анализ эффективности проектаДля анализа эффективности проекта необходимо будет рассчитать следующие показатели: Чистый денежный поток (Net cash flow); Чистый дисконтированный доход (Net present value); Срок окупаемости (Pay-Back Period); Дисконтированный срок окупаемости (Discounted Pay-Back Period); Индекс прибыльности (Profitability Index); Внутренняя норма доходности (Internal rate of return). Чистый денежный поток (NCF) – разница между положительным и отрицательным денежными потоками от реализации проекта. Данный показатель рассчитывается за определенный период времени (в нашем случае горизонт планирования составляет 5 лет). Также данный показатель можно охарактеризовать как сумму денежных средств, оставшуюся после удовлетворения всех денежных потребностей инвестиционного проекта (чистый денежный поток отражает количество денежных средств, которые могут быть распределены среди владельцев компании, при этом, не угрожая ее будущей деятельности). Чистый денежный поток представляет собой сумму денежных потоков от инвестиционной, операционной и финансовой деятельности организации. Чем выше значение чистого денежного потока, тем более привлекателен проект в глазах потенциальных инвесторов. Чистый дисконтированный доход (NPV) – продисконтированная (приведенная к определенному моменту времени) разница между всеми денежными притоками и денежными оттоками. NPV показывает приведенную к текущему моменту времени величину доходов, которую рассчитывает получить инвестор, после того, как денежные притоки, уменьшенные на величину денежных оттоков, окупят первоначальные инвестиции в проект. Если чистый дисконтированный доход больше нуля, то инвестиция экономически оправдана, а если NPV меньше нуля, то вкладывать деньги в данный проект невыгодно. С помощью чистого дисконтированного дохода удобно оценивать эффективность альтернативных инвестиционных проектов (при одинаковых первоначальных вложениях предпочтительным является проект с большим NPV). Срок окупаемости (PBP) – период времени, необходимый для того, чтобы доходы, генерируемые проектом, покрыли инвестиционные затраты, понесенные в начале проекта. Срок окупаемости определяется моментом времени, в который чистый денежный поток (NCF) становится (и в дальнейшем остается) неотрицательным. Главный минус данного показателя заключается в том, что он не учитывает поступление денежных средств после момента возмещения первоначальных понесенных расходов. Дисконтированный срок окупаемости (DPBP) – период времени, необходимый для того, чтобы доходы, генерируемые проектом, покрыли инвестиционные затраты, понесенные в начале проекта с учетом дисконтирования. Дисконтированный срок окупаемости определяется моментом времени, в который чистый дисконтированный доход (NPV) становится (и в дальнейшем остается) неотрицательным. Индекс прибыльности (PI) – отношение дисконтированных денежных потоков от реализации инвестиционного проекта к дисконтированной сумме инвестиционных вложений. Внутренняя норма доходности (IRR) – это процентная ставка, при которой чистый дисконтированный доход (NPV) равен нулю. Внутренняя норма доходности используется для расчета ставки альтернативных вложений. При заложенном в расчетах уровне доходов и затрат проект необходимо признать как эффективный. Рассматриваемая инвестиционная идея характеризуется следующими показателями: Простой срок окупаемости полных инвестиционных затрат составляет 2 года и 7 месяцев. Дисконтированный срок окупаемости с учетом реальной ставки сравнения 13% годовых составляет 3 года и 2 месяца от начала реализации проекта. В качестве ставки сравнения принята существующая на момент проведения оценки ставка рефинансирования ЦБ РФ, очищенная от инфляционной составляющей (поскольку оценка проекта производится в постоянных ценах, т.е. без учета влияния фактора инфляции на результаты проекта). Чистая текущая стоимость проекта (NPV) при ставке сравнения 13% годовых и интервале планирования 6 лет составляет около 39 млн. рублей. Положительная величина NPV подтверждает целесообразность вложения средств в рассматриваемый проект. Реальная внутренняя норма прибыли проекта (IRR), т.е. условная ставка дохода по проекту без учета инфляции, составляет 20%, значительно превышает используемую ставку сравнения (13% годовых) и определяет максимальную номинальную "банковскую" ставку кредита, погашаемого в пределах срока жизни проекта. Таблица 8 Сводная таблица интегральных показателей

Принятые условия экономической оценки инвестиций При проведении расчетов приняты следующие базисные значения: сумма инвестиций – 1 500 000 рублей; ставка дисконтирования - 13 % в год, шаг дисконтирования - год; период расчета интегральных показателей - 72 месяца; валюта расчета - рубли РФ; действующая налоговая система РФ и режим налогообложения предприятия в течение расчетного периода проекта остаются неизменными. Таблица 9 Налоги и обязательные сборы

При заложенном в расчетах уровне доходов и затрат проект является эффективным и финансово - состоятельным. Таким образом, приведенные результаты финансово - экономической оценки инвестиционного проекта свидетельствуют о высокой степени его привлекательности с точки зрения потенциальных инвесторов и целесообразности дальнейшей реализации. | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||