Основы проектной деятельности. 4)Основы проектной деятельности. Анализ проектных рисков

Скачать 0.7 Mb. Скачать 0.7 Mb.

|

|

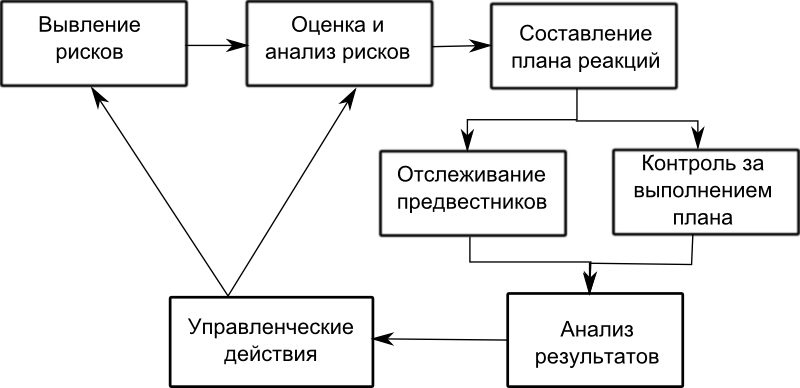

Министерство сельского хозяйства Российской Федерации ФГБОУ ВО «Бурятская ГСХА имени В.Р. Филиппова» РЕФЕРАТ по дисциплине: «Основы Проектной Деятельности» на тему: Анализ проектных рисков. Выполнил студент группы 4204 Мантыков Мэргэн Максимович Улан-Удэ 2022 СОДЕРЖАНИЕ ВВЕДЕНИЕ ГЛАВА 1. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ ИЗУЧЕНИЯ ПРОЕКТНЫХ РИСКОВ 1.1 ПОНЯТИЕ И РИСКА И УПРАВЛЕНИЯ РИСКАМИ1.2 ВИДЫ ПРОЕКТНЫХ РИСКОВ 1.3 МЕТОДЫ ОЦЕНКИ ПРОЕКТНЫХ РИСКОВ 2.2 АНАЛИЗ ПРОЕКТНЫХ РИСКОВ ЮВЕЛИРНОГО ЗАВОДА ЗАКЛЮЧЕНИЕ СПИСОК ЛИТЕРАТУРЫ ВВЕДЕНИЕ В условиях рыночных отношений, при наличии конкуренции и возникновении порой непредсказуемых ситуаций, хозяйственная, производственная или коммерческая деятельность невозможна без рисков. Проектная деятельность сопряжена с рисками. В современных условиях уровень риска возрастает по мере нарастания неблагоприятных изменений экономической ситуации в стране и на инвестиционном рынке в частности. Проектные риски имеют сложную структуру, поскольку каждая их составляющая неоднородна, поэтому насколько четко будут выявлены риски, проанализированы, оценены и при необходимости снижены, зависит, будет ли принято решение о финансировании проекта или нет. В связи с этим особую актуальность приобрели методические и методологические аспекты экономической оценки риска и его влияния на доходность проекта. Цель курсовой работы: Выделить теоретические основы оценки рисков проекта, а именно: качественный и количественный подходы, а также провести оценку инвестиционных рисков на примере конкретного предприятия (ювелирного завода). Задачи курсовой работы: Рассмотреть понятие и виды проектного риска. Изучить методы оценки рисков проекта. Изучить особенности оценки эффективности проекта в условиях рынка. Рассмотреть экономическую оценка риска и его влияние на доходность инвестиционного проекта. Провести оценку рисков представленного проекта, сделать вывод о его целесообразности. Теоретико-методологической основой исследования послужили труды Сироткина С.А., Кузнецова Б.Т., Волкова И.М., Грачевой М.В., Ахметзянова И.Р., Киселевой Н.В., Гранатурова В.М. и др. Кроме того, в работе использованы научно-периодические источники, такие как журнал Финансовый директор» а так же интернет-ресурсы. Во «Введении» обоснована актуальность темы, определены цели и задачи, предмет исследования. В первой главе рассматривается теоретическая составляющая изучения проектных рисков. Во второй главе «Оценка рисков инвестиционного проекта на примере ювелирного завода» дана краткая характеристика и обоснование инвестиционного проекта, произведена качественная и количественная оценка рисков. В третьей главе рассматриваются методы снижения рисков в проектной деятельности. В заключении приводятся выводы выполненного анализа. 1. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ ИЗУЧЕНИЯ ПРОЕКТНЫХ РИСКОВ ПОНЯТИЕ РИСКА И УПРАВЛЕНИЯ РИСКАМИ Теория риска начала интенсивно развиваться примерно с 50-х годов нашего столетия за рубежом. Наибольшее число исследований, посвященных анализу риска, принадлежит американским ученым, хотя эта проблема активно изучалась и в западноевропейских странах. В то же время в нашей стране происходило серьезное развитие математического аппарата анализа рисков применимо к теории планирования эксперимента в технических и естественных областях знаний. В современной отечественной практике инвестиционного проектирования понятие “анализ проектных рисков” появилось недавно. Оно объединило накопленный ранее международный опыт и основательную российскую теоретическую базу, став обязательным разделом любого бизнес-плана инвестиционного проекта, “законодательно” закрепленным в “Методических рекомендациях по оценке эффективности инвестиционных проектов и их отбору для финансирования”. Необходимо различать понятия “риск” и “неопределенность”. Неопределенность предполагает наличие факторов, при которых результаты действий не являются детерминированными, а степень возможного влияния этих факторов на результаты неизвестна; это неполнота или неточность информации об условиях реализации проекта. Факторы неопределенности подразделяются на внешние и внутренние. Внешние факторы — законодательство, реакция рынка на выпускаемую продукцию, действия конкурентов; внутренние — компетентность персонала фирмы, ошибочность определения характеристик проекта и т.д. Риск — потенциальная, численно измеримая возможность потери. Риск проекта — это степень опасности для успешного осуществления проекта. Понятием риска характеризуется неопределенность, связанная с возможностью возникновения в ходе реализации проекта неблагоприятных ситуаций и последствий, при этом выделяются случаи объективных и субъективных вероятностей. Инвестиция в любой проект сопряжена с определенным риском, что, как уже указывалось, отражается в величине процентной ставки: проект может завершиться неудачей, т.е. оказаться нереализованным, неэффективным или менее эффективным, чем ожидалось. Риск связан с тем, что доход от проекта является случайной, а не детерминированной величиной (т.е. неизвестной в момент принятия решения об инвестировании), равно как и величина убытков. При анализе инвестиционного проекта следует учесть факторы риска, выявить как можно больше видов рисков и постараться минимизировать общий риск проекта. По своему отношению к риску инвесторы могут быть разделены группы: склонные к риску (готовые платить за то, чтобы нести риск); не склонные к риску (готовые платить, чтобы уклониться от риска); нейтральные к риску (безразличные к наличию или отсутствию риска). Непосредственно отношение к риску зависит как от целей инвестирования (степени рискованности проекта), так и от финансового положения инициатора (инвестора). Для принятия правильного инвестиционного решения необходимо не только определить величину ожидаемого дохода, степень риска, но и оценить, насколько ожидаемый доход компенсирует предполагаемый риск. Однако сложность заключается в том, что оценка риска осуществления инвестиций в меньшей степени, чем другие способы оценки, поддается формализации. Тем не менее, анализ риска является необходимым и чрезвычайно важным этапом инвестиционной экспертизы. К сожалению, в настоящее время ряд бизнес-планов инвестиционных проектов, содержащих раздел анализа рисков, сужает проблему до анализа только финансовых рисков или подменяет анализом банковских рисков, что не отражает весь спектр проектных рисков. Особенностями проектных рисков являются: Интегрированный характер Объективность проявления Различие видовой структуры на разных стадиях осуществления ИП Высокий уровень связи с коммерческим риском Высокая зависимость от продолжительности жизненного цикла проекта Высокий уровень вариабельности уровня риска по однотипным проектам Отсутствие достаточной информационной базы для оценки уровня риска Отсутствие надежных рыночных индикаторов, используемых для оценки уровня риска Субъективность оценки Осознанное управление рисками — это планирование времени для выполнения на регулярной основе достаточно простых и нетрудоемких процедур. Оно не только гарантирует соблюдение ожидаемых сроков и трудоемкости проекта, но и позволяет достичь экономии в ходе проекта, повышая его общую успешность. Процесс управления рисками представлен на рис. 1 Основные этапы управления проектными рисками: 1. Выявление (Идентификация) рисков – определение рисков, способных повлиять на проект, и документирование их характеристик 2. Анализ рисков – качественный и количественный анализ вероятности возникновения и влияния последствий рисков на проект 3. Планирование реагирования на риски – определений действий, способных ослабить отрицательные последствия от рисковых событий 4. Слежение – выполнение запланированных действий по снижению рисков, мониторинг рисков, определение остающихся рисков, оценка эффективности действий по минимизации рисков 5. Контроль и управление – по результатам оценки эффективности действий по минимизации рисков осуществляется обратная связь на планирование и принятие текущих решений по управлению рисками  Рис. 1 Процесс управления проектными рисками При явном управлении рисками значительные для проекта риски четко описываются, а процедуры реагирования на них выносятся в отдельные работы. То есть в плане проекта уменьшаются длительность и трудоемкость основных работ и добавляются новые работы, связанные с рисками. Учитывая, что в основных работах могут быть общие риски и у нескольких рисков могут быть одинаковые процедуры реагирования, итоговые сроки и трудоемкость проекта в целом могут сократиться. С другой стороны, такая организация плана работ проекта помогает сфокусировать внимание на важных проблемах, позволяя дополнительно сокращать сроки и бюджет уже в ходе проекта за счет контролируемого снижения вероятности и последствий рисков по сравнению с неявным их учетом в основных работах проекта. Незнание о рисках не означает их отсутствия! Существует заблуждение, что управление рисками приводит к увеличению сроков и бюджета проекта, и поэтому некоторые организации игнорируют его. Конечно, следует рационально подходить к включению процедур реагирования на риски в состав работ. С одной стороны, важно не увлечься глубокой детализацией рисков и вместо выполнения работ по достижению целей проекта не потратить значительных усилий на процедуры реагирования на риски. С другой стороны, нельзя совсем игнорировать управление рисками и отдаваться воле случая. ВИДЫ ПРОЕКТНЫХ РИСКОВ Виды проектных рисков многообразны. Например одна из возможных классификаций: 1) По сферам проявления: экономический, политический, законодательно-правовой, экологический, технико-технологический, социальный 2) По возможности воздействия на инвестиционный процесс: чистые риски (характеризуются получением отрицательного или нулевого результата примеры: природные (землетрясение), естественные (пожар), политические (смена режима), экологические (выброс вредных газов) и транспортные (аварии)) спекулятивные риски (Характеризуются получением как отрицательного, так и положительного результата. Прежде всего, финансовые риски, являющиеся частью коммерческих рисков) 3) По виду: внешние (не связаны непосредственно с деятельностью участников проекта) Это такие риски связанные с: а) нестабильностью экономической ситуации (инфляционный, процентный) и законодательства (налоговый); б) колебаниями рыночной конъюнктуры; в) изменением политической ситуации; г) изменением природных условий, стихийными бедствиями; д) изменением внешнеэкономической ситуации (введение ограничений на торговлю, повышение таможенных пошлин и т.п.) внутренние ( связана с деятельностью участников проекта) Это риски связанные с: а) неполнотой или неточностью информации при разработке ИП, ошибками в проектно-сметной документации (риски проектирования); б) неадекватным подбором кадров и низким уровнем инвестиционного менеджмента; в) ошибочной маркетинговой стратегией (маркетинговый); г) с авариями и отказом оборудования, производственным браком и т.п. (производственно-технические риски); д) невыполнением контрактов подрядчиками, поставщиками и т.п.; е) выбором неквалифицированных подрядчиков, использованием некачественных или устаревших стройматериалов и технологий (строительные риски); ж) неэффективным финансированием текущих затрат на стадии эксплуатации ИП (структурный операционный риск); з) недостаточным объемом инвестиционных ресурсов или их несвоевременным поступлением из отдельных источников (риски финансирования проекта) 4) В соответствии со стадиями проекта: Инвестиционная фаза (риск превышения сметной стоимости ; риск задержки сдачи объекта; риск низкого качества работ) Производственная фаза (технологический; управленческий; обеспечения сырьем и энергией; транспортный; коммерческие, экологические и финансовые риски) Ликвидационная фаза (риск финансирования работ по закрытию проекта; риск возникновения гражданской ответственности) Риски постоянные в течение всего проекта (инфляционный; процентный; административные; юридические; форс-мажорные) 5) По степени предсказуемости: Непредсказуемые (непрогнозируемые) риски – форс-мажорные (в т.ч. природные катастрофы), преступления, неожиданные государственные меры регулирования (в области ценообразования, налогообложения, землепользования и т.п.), неожиданные внешние (экологические и социальные) эффекты и пр.; Предсказуемые (прогнозируемые) – рыночные, операционные, инфляционный, процентный риски и т.п. 2. ОЦЕНКА РИСКОВ ПРОЕКТА НА ПРИМЕРЕ ОЦЕНКИ РИСКОВ ЮВЕЛИРНОГО ЗАВОДА 2.1 ОСНОВНЫЕ ТИПЫ РИСКОВ ЮВЕЛИРНОГО ЗАВОДА Рассмотрим риски проекта на примере ювелирного завода, который решил вывести на рынок новый продукт — золотые цепочки. Для производства продукта приобретается импортное оборудование. Оно будет установлено в помещениях предприятия, которые планируется построить. Цена на основное сырье — золото — определяется в долларах США по итогам торгов на Лондонской бирже металлов. Планируемый объем реализации — 15 кг в месяц. Продукцию предполагается продавать как через собственные магазины (30%), часть которых расположена в крупных торговых центрах, так и через дилеров (70%). Реализация имеет ярко выраженную сезонность с всплеском в декабре и снижением продаж в апреле-мае. Запуск оборудования должен состояться перед зимним пиком продаж. Срок реализации проекта — пять лет. В качестве основного показателя эффективности проекта менеджеры рассматривают чистую приведенную стоимость (NPV). Расчетная плановая NPV равна 1765 тыс. долл. США. Маркетинговый риск — это риск недополучения прибыли в результате снижения объема реализации или цены товара. Этот риск является одним из наиболее значимых для большинства инвестиционных проектов. Причиной его возникновения может быть неприятие нового продукта рынком или слишком оптимистическая оценка будущего объема продаж. Ошибки в планировании маркетинговой стратегии возникают главным образом из-за недостаточного изучения потребностей рынка: неправильного позиционирования товара, неверной оценки конкурентоспособности рынка или неправильного ценообразования. Также к возникновению риска могут привести ошибки в политике продвижения, например выбор неправильного способа продвижения, недостаточный бюджет продвижения и т. д. 2.1 АНАЛИЗ ПРОЕКТНЫХ РИСКОВ ЮВЕЛИРНОГО ЗАВОДА Процедуру оценки и анализа проектных рисков можно представить в виде схемы (см. рис. 2). Оценка рисков производится в процессе планирования проекта и включает качественный и количественный анализ. Если по итогам оценки проект принимается к исполнению, то перед предприятием встает задача управления выявленными рисками. По результатам реализации проекта накапливается статистика, которая позволяет в дальнейшем более точно определять риски и работать с ними. Если же неопределенность проекта чересчур высока, то он может быть отправлен на доработку, после чего снова производится оценка рисков.  Порядок управления проектными рисками, а также сбора и использования статистической информации в конкретной ситуации зависит от специфики компании и реализуемого проекта и не рассматривается в данной статье. Анализ чувствительности. Это стандартный метод количественного анализа, который заключается в изменении значений критических параметров (в нашем случае физического объема продаж, себестоимости и цены реализации), подстановке их в финансовую модель проекта и расчете показателей эффективности проекта при каждом таком изменении. Анализ чувствительности можно реализовать с помощью как специализированных программных пакетов (Project Expert, «Альт-Инвест»), так и программы Excel. Как и при анализе чувствительности, каждому сценарию на основе экспертных оценок присваивается вероятность его реализации. Данные каждого сценария подставляются в основную финансовую модель проекта, и определяются ожидаемые значения NPV и величины риска. Величину вероятностей, как и в предыдущем случае, необходимо обосновать. Ожидаемое значение NPV в данном случае будет равно 1572 тыс. долл. США (-1637 х 0,2 + 3390 х 0,3 + 1765 х 0,5). Таким образом, в отличие от предыдущего этапа анализа мы получили одну более точную комплексную оценку эффективности, которая и будет использоваться в дальнейших решениях по проекту. Необходимо учесть, что большой разрыв между плановым и оценочным значениями NPV свидетельствует о высокой неопределенности проекта. Возможно, в проекте присутствуют дополнительные факторы риска, которые необходимо учесть. Имитационное моделирование. В случае когда точные оценки параметров (например, 90, 110 и 80%, как в сценарном анализе) задать нельзя, а аналитики могут определить только интервалы возможного колебания показателя, используют метод имитационного моделирования Монте-Карло. Чаще всего подобный анализ проводится для выявления валютных рисков (колебание курса валют в течение года), а также рисков колебания процентных ставок, макроэкономических рисков и других. Расчеты по методу Монте-Карло из-за его трудоемкости всегда осуществляют с помощью программных продуктов, имеющих соответствующую функцию (Project Expert, «Альт-Инвест», Excel). Основной смысл расчетов сводится к следующему. На первом этапе задаются границы, в которых может изменяться параметр. Затем программа случайным образом (имитируя случайность рыночных процессов) выбирает значения этого параметра из заданного интервала и рассчитывает показатель эффективности проекта, подставляя в финансовую модель выбранное значение. Проводится несколько сотен таких экспериментов (при электронных расчетах это занимает несколько минут), и получается множество значений NPV, для которых рассчитываются среднее (m), а также величина риска (стандартное отклонение, d). В соответствии со статистическим правилом (так называемое «правило трех сигм») значение NPV окажется в следующих интервалах (см. табл. 4): ЗАКЛЮЧЕНИЕ Процесс управления рисками в проекте представляет собой один из наиболее важных аспектов деятельности любой динамично развивающейся коммерческой организации. Предварительный анализ на стадии разработки проектов способствует принятию разумных и обоснованных управленческих решений. При оценке рисков проектов важное значение имеет ряд моментов. Во-первых, оценка риска предполагает определение источников и массивов информации. Во-вторых, важен выбор конкретного подходящего метода оценки рисков из всего их многообразия. Среди методов оценки, используемых при анализе эффективности инвестиций, можно выделить такие, как: анализ чувствительности, анализ сценариев, метод Монте-Карло (имитационное моделирование). Хочется отметить, что применение любых методов не обеспечит полной предсказуемости конечного результата, поэтому основной целью использования предложенной выше схемы является не получение абсолютно точных результатов эффективности реализации проекта и его рискованности, а сопоставление предложенных к рассмотрению проектов с использованием объективных и перепроверяемых показателей. Наиболее распространенной ошибкой предприятий, планирующих реализацию инвестиционных проектов, является недостаточная проработка рисков, которые могут повлиять на доходность проектов. Поскольку такие ошибки могут привести к неверным решениям и значительным убыткам, очень важно своевременно выявить и оценить все проектные риски. В заключении отметим, что рассматриваемый проект производства золотых цепочек может быть принят в связи низкой долей риска, поскольку с очень большой вероятностью NPV проекта имеет положительное значение, а рассчитанная максимальная величина риска при реализации пессимистического сценария составляет 193 тыс. долл. США (1765 тыс. - 1572 тыс.). Тем не менее стоит застраховаться от риска несоблюдения сроков запуска мощностей (строительства и установки оборудования), а также от риска повышения себестоимости (например, путем приобретения опционов на покупку золота). Кроме того, нужно уделить внимание продвижению товара: рекламной политике компании и выбору места продаж. Сделать это можно путем проработки договоров аренды и контрактов на поставку цепочек дистрибьюторам. проектный риск инвестиционный СПИСОК ЛИТЕРАТУРЫ Экономическая оценка инвестиционных проектов: учебник для студентов вузов, обучающихся по специальности «Экономика и управление на предприятиях (по отраслям)»/С.А. Сироткин, Н.Р. Кельчевская. – 2-е изд., перераб. и доп. – М.: ЮНИТИ-ДАНА, 2009. – 287 с. Инвестиции: учеб. пособие для студентов вузов, обучающихся по направлению подготовки «Экономика» (080100)/Б.Т. Кузнецов. – ЮНИТИ-ДАНА, 2006. – 679 с. Волков И.М., Грачева М.В. Проектный анализ: Продвинутый курс: Учебное пособие. – М.: ИНФРА-М, 2009. – 495 с. – (Учебники Экономического факультета МГУ им. М.В. Ломоносова). Риск-менеджмент инвестиционного проекта: учебник для студентов вузов, обучающихся по экономическим специальностям / под ред. М.В. Грачевой, А.Б. Секерина. – ЮНИТИ-ДАНА, 2009. – 544 с. Анализ инвестиций: методы оценки эффективности финансовых вложений / И.Р. Ахметзянов ; (под ред. д.э.н. Г.А. Маховиковой). – М.: Эксмо, 2007. – 272 с. – (Прицельные финансы). Инвестиционная деятельность: Учебное пособие/Н.В. Киселева, Т.В. Боровикова, Г.В. Захарова и др.; Под ред. Г.П. Подшиваленко и Н.В. Киселевой. – М.: КНОРУС, 2005. – 432 с. Гранатуров В.М. Экономический риск: сущность, методы измерения, пути снижения: Учебное пособие. — 2-е изд., перераб. и доп. — М., 2002. — С. 160. Бабин В.А. Практические аспекты оценки риска в бизнесе // Управление рисками. — 2004. — 3. — С. 18–21. Москвин В.А. Управление рисками при реализации инвестиционных проектов. — М., 2004. — С. 352. Пшыченко Л.Д. Реакция предприятия на кризисные состояния внешней среды // Управление рисками. — 2000. — 1. — С. 57–62. Владимиров В.А. и др., Управление риском: Риск. Устойчивое развитие. Синергетика. — М., 2000. — С. 431. Тэпман Л.Н. Риски в экономике / Под ред. В.А. Швандара. — М., 2002. — С. 380. Васина А.А. Финансовая диагностика и оценка проектов. — СПб., 2004. — С. 448. Журнал «Финансовый директор», № 11 ноябрь 2003 | Финансы: стратегия и тактика. http://market-pages.ru/invest/19.html http://www.irn.ru/articles/5128.html http://www.intelis-ocenka.ru/services/invest/ http://www.cfin.ru/finanalysis/quant_risk.shtml http://walw.ru/real/index.php?62 http://www.m-economy.ru/art.php3?artid=25287 |