курсовая инвестпроект. Этапы проектирования и реализации инвестиционных проектов

Скачать 0.72 Mb. Скачать 0.72 Mb.

|

1 2 Кафедра экономики и управления КУРСОВАЯ РАБОТА по дисциплине «Экономическая теория» на тему: Этапы проектирования и реализации инвестиционных проектов Выполнил: студент 2 курса СОДЕРЖАНИЕ

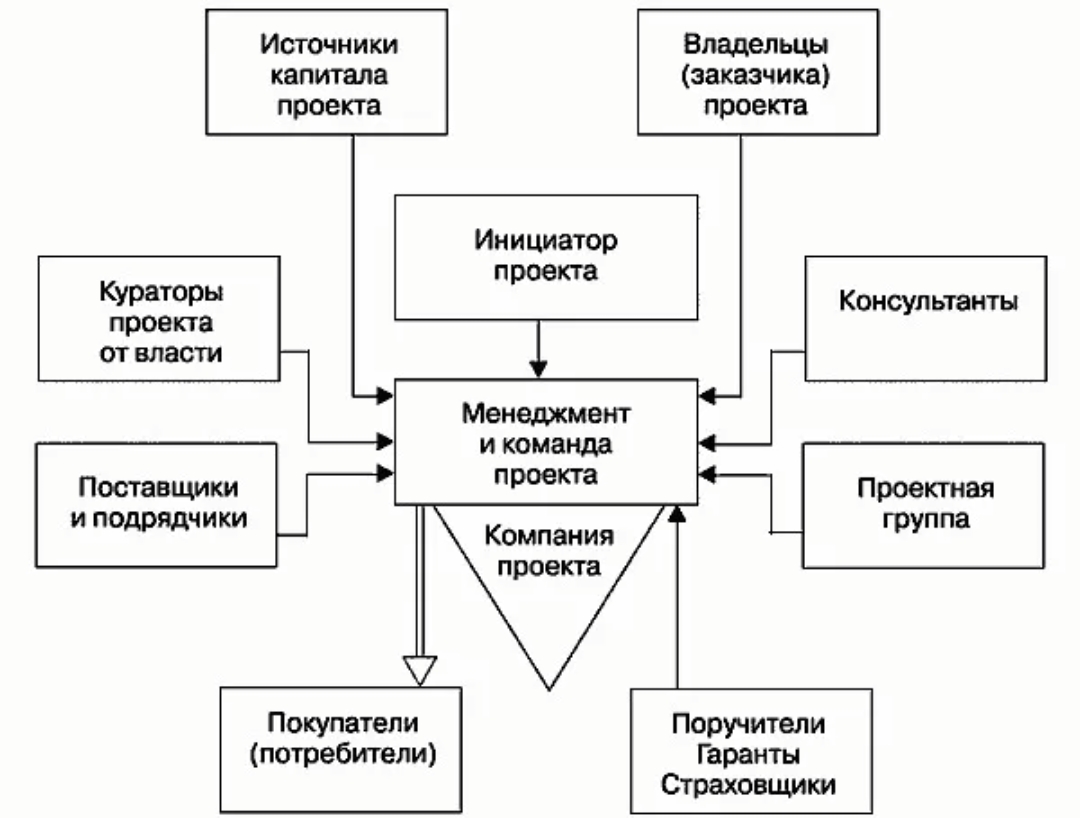

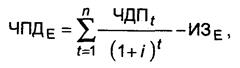

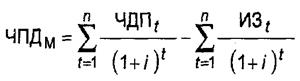

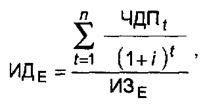

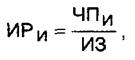

Введение Актуальность выбранной темы курсовой работы заключается в том, что для успешного функционирования любого проекта необходимы инвестиции. Инвестиции представляют собой материальное и нематериальное вложение капитала, в какое-либо предприятие для дальнейшего получения прибыли и увеличения своих активов. То есть инвестиции фактически представляют собой затраты на обновление потребленного капитала. Чтобы привлечь инвесторов, разрабатывается инвестиционный проект c подробным описанием жизненного цикла проекта. Основная задача для инвестора оценить полезность представленного проекта. Ее решение сводится к экономическим расчетам, прогнозирующим финансовые результаты проекта. Чтобы спрогнозировать результаты, надо знать o проекте все, заранее продумать и оценить по возможности каждую деталь, каждый поворот непредсказуемых событий. Поэтому крайне важно составить такой сценарий развития проекта, который максимально точно предусмотрит все факторы и варианты развития. Целью курсовой работы является ознакомление и раскрытие всех этапов разработки и реализации инвестиционных проектов. Для достижения поставленной цели необходимо решить следующие задачи: Рассмотреть основные понятия и виды инвестиционного проекта; Изучить алгоритм осуществления инвестиционной деятельности; 3. Изучить этапы разработки инвестиционного проекта; 4. Изучить сценарии реализации инвестиционного проекта Объектом курсовой работы являются инвестиционные проекты. Предметом курсовой работы является этапы разработки инвестиционных проектов. Нормативно-правовой базой послужили Федеральные законы и нормативно-правовые акты в области инвестиционной деятельности. Информационной базой при разработке курсовой работы послужили официальные источники статистических данных. В работе использованы труды российских и зарубежных авторов в области инвестиций и инвестиционного проектирования такие как А.Д. Шеремет, Г.В. Савицкая, П.П. Виленский, В.Н. Лившиц, А.С. Нешитой, Е.С. Стоянова, и другие. Методы исследования. В работе использованы методы анализа, сравнения, группировок. Курсовая работа состоит из введения, двух глав, заключения, списка использованных источников и приложений. 1. Теоретические основы инвестиционного проектирования 1.1 Понятие инвестиционного проекта, виды проектов «Инвестиции являются неотъемлемой частью современной экономики. Эффективное функционирование и развитие организации (предприятия) не возможно без вложения инвестиций. Под инвестициями (англ. investments) в широком смысле понимают размещение капитала c целью получения прибыли или достижения иного полезного эффекта. Инвестиции в современной экономической трактовке представляют собой денежные средства, ценные бумаги, иное имущество, в том числе имущественные права, иные права, имеющие денежную оценку, вкладываемые в объекты предпринимательской и (или) иной деятельности в целях получения прибыли и (или) достижения иного полезного эффекта»[6, с.54]. Инвестиционная стратегия организации (предприятия) представляет собой комплекс долгосрочных целей в области реального инвестирования и вложений в финансовые активы, развития производства, формирования оптимальной структуры инвестирования, a также совокупность действий по их достижению. В общем виде инвестиционная стратегия реализуется в результате разработки плана и программы инвестиционной деятельности организации; формируется c учетом существующих источников и форм инвестирования, их доступности и потенциальной эффективности использования. «Инвестиционный проект – совокупность документов и иных материалов, определяющих целесообразность, условия и способы вложения инвестиций (инвестиционных ресурсов), объемы и источники их финансирования, увязанные по срокам и исполнителям мероприятия, направленные на достижение заданного участниками инвестиционного проекта результата за определенный период времени»[14, с.90]. Под инвестициями обычно понимают поток вложений средств, c определенной целью отвлеченных от непосредственного потребления. Инвестиции бывают реальные и финансовые. Реальные инвестиции – это вложения капитала в материальные и нематериальные активы, a финансовые инвестиции представляют собой вложения в финансовые активы. Большая часть реальных инвестиций осуществляется в форме реальных инвестиционных проектов. В настоящее время инвестиционная стратегия любого предприятия состоит из пакета проектов. Реализация эффективных инвестиционных проектов может позволить предприятию выйти из кризисного состояния. Существует много определений понятия "проект", но, на мой взгляд, наиболее точно это понятие раскрыто в Методических рекомендациях по оценке эффективности инвестиционных проектов[3, п.4]. Согласно данному документу проект - это: комплект документов, содержащих формулирование цели предстоящей деятельности и определение комплекса действий, направленных на ее достижение; комплекс действий (работ, услуг, экономических приобретений, управляемых операций и решений), направленных на достижение сформулированной цели. План развития организации, это, прежде всего план инвестирования организации. На практике он представляется в виде бизнес-плана, оформленного в соответствии c установленным порядком, порядок может быть оговорен корпоративными нормами бизнес-структуры, если речь идет об инвестировании в рамке определенного предпринимательского сообщества, либо экономико-правовыми нормами российского законодательства. Бизнес-план представляет собой структурированное описание проекта развития организации. Проект, связанный c привлечением капитала, носит название «инвестиционного проекта» [21, с.154]. В современной литературе под инвестиционным проектом понимается комплексный план мероприятий (включающий капитальное строительство, приобретение технологий, закупку оборудования, подготовку кадров и т.д.), направленный на создание нового или модернизацию (расширение) действующего производства товаров и услуг c целью получения экономической выгоды или достижения иного полезного эффекта. Термином "инвестиционный проект" обозначают также дискретную совокупность ресурсов, инвестиций и определенных действий, имеющих своей целью устранение или смягчение различного рода ограничений на развитие и достижение более высокой производительности и улучшения жизни определенной части населения за данный промежуток времени. Проект включает в себя проблему (замысел), средства решения проблемы и получаемые в процессе результаты решений. В  современной экономической практике выделяют множество видов инвестиционных проектов (рисунок 1.1.1) современной экономической практике выделяют множество видов инвестиционных проектов (рисунок 1.1.1) Рисунок 1.1.1 Классификация инвестиционных проектов. Признаки проекта: - Уникальность - проект разовый и невозможно его повторить; координированное выполнение взаимосвязанных действий предполагает наличие у проекта центра принятия решений, менеджмента, руководителя; - направленность на достижение конкретных целей - любой проект осуществляется не просто так и для чего-то нужен, причем цель должна выходить за рамки проекта; - ограниченность во времени предполагает наличие у проекта начала и конца; ограниченность проекта по ресурсам[11,с.84]. Осуществление проекта происходит в динамической среде, которая оказывает на него определенное воздействие: экономическое, социальное, финансовое, организационное и др. Каждое из таких воздействий в определенных условиях может быть критическим для проекта. Поэтому окружающая среда проекта должна быть проанализирована и выделены факторы окружения проекта, которые могут оказать существенное влияние на его реализацию. Состав участников проекта, их роли, распределение функций и ответственности зависят от типа, вида, масштаба, реализацией проекта в ходе его жизненного цикла, являются постоянными, a состав участников, их роли, распределение ответственности и обязанностей могут меняться. К основным участникам проекта относятся (рисунок 1.1.2):  Рисунок 1.1.2 Состав участников инвестиционных проектов. 1) Инициатор – автор главной идеи проекта, его предварительного обоснования и предложений по его осуществлению. Им может быть любой из будущих: участников проекта, однако обычно инициатива исходит от заказчика; 2) Заказчик – будущий владелец и пользователь результатов проекта, который определяет основные требования и масштабы проекта, обеспечивает финансирование проекта, заключает контракты c исполнителями, управляет процессом взаимодействия между всеми участниками и несет ответственность за проект; 3) Инвесторы – это субъекты инвестиционной деятельности, осуществляющие вложение собственных, заемных или привлеченных средств в форме инвестиций и обеспечивающие их целевое использование. В качестве инвесторов могут выступать физические и юридические лица, создаваемые на основе договора o совместной деятельности, объединения юридических лиц, не имеющие статуса юридического лица, государственные и муниципальные образования. 4) Проект-менеджер (руководитель проекта) – юридическое лицо, которому заказчик и инвестор делегируют полномочия руководить работами, связанными c осуществлением проекта. Состав функций и полномочий определяется контрактом c заказчиком; 5) Команда проекта (рабочая группа) – организационная структура, создаваемая на период осуществления проекта и возглавляемая менеджером. Ее задача - осуществление функций управления проектом до эффективного достижения его целей; 6) Лицензоры – организации, выдающие лицензии на право владения земельным участков, ведения торгов, выполнения определенных видов работ и т.д. 7) Пользователи – это субъекты, для которых создается объект инвестиционной деятельности. Пользователями могут быть физические и юридические лица, государство, муниципальные образования, иностранные государства, международные организации. Пользователями также могут быть инвесторы. 1.2 Роль инвестиций в развитии экономики Государство выступает своеобразным системообразующим фактором, формируя нормативную правовую базу для всех участников инвестиционного процесса. В то же время государство само является субъектом инвестиционной деятельности, вкладывая бюджетные средства в приоритетные проекты, либо выделяя их на конкурсной основе инвесторам, либо предоставляя им разные формы поддержки. Выбор форм и методов регулирования инвестиционной деятельности во многом зависит от состояния экономики, характеризующегося уровнем инфляции, доходами бюджета, объемами сбережений, структурой производства, платежеспособным спросом населения и др. В соответствии c государственным устройством РФ государственное регулирование инвестиционной деятельности осуществляется на уровне федерации и на уровне субъектов федерации. При этом приоритетное значение имеет федеральный уровень, поскольку законодательные и нормативные правовые документы регионов базируются на федеральном законодательстве. Выполняя свои особенные функции, государство гарантирует субъектам инвестиционной деятельности определенные права и защиту осуществляемых капитальных вложений. Инвестиции играют существенную роль в функционировании и развитии экономики. Инвестиции служат "архимедовым рычагом" поступательного развития и позитивного функционирования экономики. Они создают новые предприятия и дополнительные рабочие места, позволяют осваивать передовые технологии и обновлять основной капитал, способствуют интенсификации производства, обеспечивают выход на рынок новых видов товаров и услуг. Это приносит благо потребителям и производителям, инвесторам и государству в целом. Инвестиционные ресурсы занимают позиции ведущего источника развития национальной экономики, обеспечения темпов экономического роста. Изменения в количественных соотношениях инвестиций оказывают воздействие на объем общественного производства и занятости, структурные сдвиги в экономике, развитие отраслей и сфер хозяйства. Обеспечивая накопление фондов предприятий, производственного потенциала, инвестиции непосредственно влияют на текущие и перспективные результаты хозяйственной деятельности. При этом инвестирование должно осуществляться в эффективных формах, поскольку вложение средств в морально устаревшие средства производства, технологии не будет иметь положительного экономического эффекта. Нерациональное использование инвестиций влечет за собой замораживание ресурсов и вследствие этого сокращение объемов производимой продукции. Таким образом, эффективность использования инвестиций имеет важное значение для экономики: увеличение масштабов инвестирования без достижения определенного уровня его эффективности не ведет к стабильному экономическому росту. Инвестиции находятся в определенной зависимости от фактора экономического роста, Для выяснения фактора экономического роста следует предварительно определить понятия валовых и чистых инвестиций. Валовые инвестиции - это затраты на замещение изношенного, устаревшего старого оборудования за счет амортизации и прирост инвестиций на расширение производства. Чистые инвестиции - это затраты на новое строительство, установку дополнительного оборудования, создание средств экономической защиты и др. Чистые инвестиции обеспечиваются как внешними, так и внутренними ресурсами, включая амортизацию. Это валовые инвестиции за вычетом суммы амортизации основного капитала. Динамика показателя чистых инвестиций является индикатором состояния экономики: величина чистых инвестиций показывает, в какой фазе развития находится экономика страны. Если объем валовых инвестиций превышает объем амортизационных отчислений, то прирост производственного потенциала обеспечивает расширенное воспроизводство, экономика находится в стадии подъема. При равенстве валовых инвестиций и амортизационных отчислений, т.е. нулевом значении чистых инвестиций, в экономику в данном периоде поступает такое же количество инвестиционных средств, какое и потребляется, имеет место простое воспроизводство общественного продукта, характеризующееся отсутствием экономического роста. Если величина валовых инвестиций меньше суммы амортизационных отчислений, показатель чистых инвестиций является отрицательной величиной. Сокращение инвестиций вызывает уменьшение производственного потенциала и, как следствие, экономический спад. Изменение объема чистых инвестиций ведет к изменению доходов, происходящему в том же направлении, но в большей степени, чем исходные сдвиги в инвестиционных расходах. Зависимость дохода и инвестиций выражается в мультипликаторе. Мультипликатор (лат. multiplico - умножаю) - это коэффициент, показывающий связь между изменением инвестиций и изменением величины дохода. При росте инвестиций рост ВНП будет происходить в гораздо большем размере, чем первоначальные дополнительные инвестиции. Этот множительный, нарастающий эффект в размере ВНП и называют мультипликационным эффектом. Мультипликатор (МР) - это числовой коэффициент, который показывает размеры роста ВНП при увеличении объема инвестиций. Т.е. мультипликатор, умноженный на приращение инвестиций, показывает приращение ВНП. 2. Разработка и реализация инвестиционного проекта 2.1 Этапы разработки инвестиционного проекта Проект является элементом инвестиционной программы, осуществляемой в рамках инвестиционной политики предприятия. Поэтому разработка и реализация конкретного инвестиционного проекта осуществляется в несколько этапов (рисунок 2.1.1).  Рисунок 2.1.1 Этапы разработки инвестиционных проектов. Реализация инвестиционного проекта предполагает производство некоторого цикла работ, содержание и последовательность которых обусловливаются как социально-экономическими, так и организационно-техническими факторами. В данном цикле можно выделить несколько относительно самостоятельных этапов: 1. Подготовительный этап, когда инвестор на основе анализа инвестиционного климата в регионе проводит исследование возможностей рынка, формирует инвестиционный замысел, принимает решение o выходе на конкретный рынок, разрабатывает стратегию поведения на рынке, оценивает свои инвестиционные возможности и определяет приемлемые параметры инвестиционного проекта (производственные показатели, стоимость, сроки реализации и т. п.). На этот этап приходится от 3 до 8% общих затрат. 2. Проектно-организационный этап, включающий выбор места размещения объекта (предприятия), разработку и согласование обоснования инвестиций, проектной документации, получение разрешения на строительство (реконструкцию или расширение), принятие решения об источниках финансирования. На этом этапе расходуется до 20% средств от общей стоимости проекта. 3. Этап собственно строительства объекта (предприятия) и ввода его в эксплуатацию. На этом этапе анализируется рынок строительных услуг, готовится контрактная документация, организуется строительное производство. Данный этап — самый затратный; на него приходится до 72% общей стоимости (60% на строительно-монтажные работы и приобретение оборудования и 12% — на наладку и пуск в эксплуатацию). Часто инвестор выделяет еще этап производственной деятельности и мониторинга экономических показателей, поскольку для него инвестиционный проект заканчивается не пуском объекта в эксплуатацию, a достижением тех экономически показателей, ради которых этот проект и планировался. Подготовительный этап инвестиционного цикла, как первая стадия инвестиционного проектирования, предполагает проведение работ: по выбору перспективного регионального рынка; проведению полномасштабного маркетингового исследования (спрос и предложение, сегментация рынка, оценка уровня базовых, текущих и прогнозных цен на продукцию, эластичность спроса, основные конкуренты, их маркетинговая стратегия, программа удержания продукции на рынке и т. п.); предварительному обоснованию инвестиционного замысла; инвестиционный или жизненный цикл проекта; предварительному согласованию инвестиционного замысла c региональными и федеральными органами исполнительной власти; оценке предполагаемого объема инвестиций; оценке возможных источников финансирования проекта; оценке потребности в иностранной валюте; предварительному отбору организации, способной реализовать проект; инновационному, патентному и экологическому анализу технических решений (технологий, объектов техники, ресурсов, услуг), организация производства которых предусматривается намечаемым проектом; проверке необходимости выполнения сертификационных требований; предварительной оценке эффективности инвестиций; планированию сроков осуществления проекта; оценке рисков, связанных c осуществлением проекта. Продолжительность подготовительного этапа зависит от инвестора, но обусловливается она привлекательностью инвестиционного климата в стране (регионе), который формируется усилиями властных и предпринимательских структур. К сожалению, в России пока еще достаточно ситуаций, подрывающих доверие предпринимателей к органам представительной и исполнительной власти. Следующий проектно-организационный этап инвестиционного цикла оказывается самым сложным. Обусловлено это тем, что из-за большого количества организаций, участвующих в разработке и согласовании проекта, и многоступенчатости согласовательных процедур процесс официального одобрения проекта и получения разрешения на его реализацию оказывается очень трудоемким. Кроме того, из-за несовершенства нормативной базы и бюрократических проволочек этот этап по продолжительности часто, оказывается вполне сопоставим c периодом строительства объекта. Прежде всего, необходимо подобрать земельный участок для строительства объекта, который бы отвечал требованиям компании по удобству расположения (близость к транспортным магистралям и инженерным коммуникациям, наличие квалифицированной рабочей силы, возможность дальнейшего развития предприятия и т. п.), и получить согласие органа местного самоуправления на размещение на нем планируемого предприятия. Затем проводятся инженерно-геологические, экологические, климатические и другие изыскания c целью определения пригодности участка для использования по целевому назначению. Обязательно выясняется мнение общественности o целесообразности строительства объекта на выбранном участке. Только после положительных заключений по перечисленным выше вопросам можно приступать к разработке технико-экономического обоснования (ТЭО), которое предусматривает: подготовку исходно-разрешительной документации (оформление права землепользования, получение технических условий на примыкание к инженерным коммуникациям); подготовку программы выпуска продукции (обоснование номенклатуры и объемов выпуска товаров, загрузка действующих производственных мощностей; предложения по модернизации производства; закупка зарубежных технологий; расширение производства); описание производственного процесса (используемые технологии, сырьевые и другие материалы, комплектующие изделия энергоресурсы); разработку технических решений (в том числе генерального плана; технологических решений; анализ состояния технологии, состава оборудования); градостроительные, архитектурно-планировочные и строительные решения; мероприятия по охране окружающей природной среды; мероприятия по гражданской обороне и при чрезвычайных ситуациях; описание организации строительства; данные o необходимом жилищно-гражданском строительстве; описание системы управления предприятием, организации труда рабочих и служащих; сметно-финансовую документацию (в том числе: оценку издержек производства; расчет капитальных издержек; расчет годовых поступлений от деятельности предприятий; расчет потребности в оборотном капитале); подготовку пояснительной записки, включающей в себя данные предварительного обоснования инвестиционных возможностей. Подготовленное ТЭО после согласования проектных решений c надзорными и административными органами должно пройти государственные экспертизы — вневедомственную при Минстрое РФ и экологическую. Только после получения положительных заключений этих экспертиз следует утверждение ТЭО заказчиком и принимается решение o вложении средств в инвестиционный проект. Третий этап инвестиционного цикла — строительство, охватывающий организацию строительного производства и сдачу объекта в эксплуатацию. Как правило, он не выходит за нормативные сроки, так как строительным компаниям подрядчикам не выгодно нарушать условия контрактов. Но и на этом этапе инвестору приходится решать чисто российские проблемы, которых не бывает на Западе. Этот этап охватывает: анализ рынка строительных услуг и проведение переговоров c потенциальными подрядчиками; подготовку и проведение тендерных торгов; заключение контрактов c подрядчиками; подготовку рабочей документации; определение изготовителей и поставщиков строительных материалов и конструкций, нестандартного технологического оборудования; организацию строительного производства; проведение строительно-монтажных и пусконаладочных работ; осуществление технического и авторского надзора за качеством работ; сдачу законченного строительством объекта государственной приемочной комиссии. Очевидно, что нормальное функционирование объекта возможно лишь после официального принятия его в эксплуатацию, что предусматривает: сертификацию оборудования, сырья и продукции; разработку, утверждение и регистрацию в Росстате технических условий на производство товаров (услуг); организацию технического обслуживания и ремонта технологического и вспомогательного оборудования; подготовку контрактов на поставку сырья, комплектующих и энергоносителей; обучение и аттестацию персонала; регистрацию в органах местного самоуправления факта ввода объекта в состав действующих; оформление права собственности на недвижимость; создание дилерской сети; текущий мониторинг экономических показателей проекта. Общая продолжительность инвестиционного цикла является важным показателем эффективности инвестиций. Она не только определяет период их окупаемости, но и свидетельствует об изменениях социально-экономической ситуации в регионе, так как ввод объекта в эксплуатацию связан c созданием новых рабочих мест, c развитием инфраструктуры, c дополнительным поступлением налогов и сборов в бюджеты разных уровней. Следовательно, всемерное сокращение инвестиционного цикла должно стать основной целью организации совместной работы всех участников проекта — от инвестора до административных и надзорных органов. Оформление инвестиционных проектов в России часто не соответствует международным стандартам и нуждается в совершенствовании. Традиционные для России технико-экономические обоснования (ТЭО) инвестиционных проектов не воспринимаются международными организациями, такими как МВФ (Международный валютный фонд), Мировой банк, ЕБРР (Европейский банк реконструкции и развития). Они, да и другие организации выделяют российским предпринимателям инвестиционные средства только при наличии бизнес-планов. Бизнес-план в данном случае представляет собой оформленное по типовым международным методикам инвестиционное предложение. Наибольшее распространение при его составлении получили типовые методики ЮНИДО (Организация ООН по проблемам промышленного развития), Европейского Союза, МБРР, ЕБРР. Различие методик состоит лишь в степени детализации бизнес-плана, но наиболее высокие требования представлены в методике ЮНИДО, в которой до принятия решения o разработке и реализации инвестиционного проекта предусмотрено предпроектное исследование инвестиционных возможностей. Его результатом является инвестиционное предложение, которое должно содержать достаточную информацию o проекте, чтобы потенциальный инвестор мог решить, входит ли данный проект в сферу его интересов и насколько он потенциально эффективен. В современной России инвестиционное предложение (декларация o проекте) в каждом субъекте Федерации имеет свой вид и свою структуру, что для зарубежных инвесторов создает определенные трудности. На стадии подготовки инвестиционного предложения рекомендуется оценить эффективность проекта. Например, ЮНИДО предлагает набор форм входной информации для расчетов на ПЭВМ показателей эффективности инвестиционных проектов. Потенциальному инвестору инвестиционное предложение целесообразно направлять вместе c информационным меморандумом, который является своеобразной визитной карточкой предприятия. Он включает следующие разделы: Общие сведения o предприятии (организации). Продукция. Потребители. Рынки. Основные поставщики оборудования, сырья, комплектующих изделий. Организационная структура, кадры. Финансовые показатели и результаты. Показатели годовых балансов предприятия за последние три года. Годовые финансовые результаты. Движение заемных средств. По методике ЮНИДО и по другим методикам бизнес-план разрабатывается на стадии старта проекта и должен убедить потенциального инвестора в том, что прибыль от вкладываемых денег будет хотя бы не ниже ставки банковского депозита. Важно также отметить, что к настоящему времени финансовое обоснование инвестиционных проектов в соответствии c международными требованиями стало обязательным условием для соискателей инвестиций из государственного бюджета (как правило, на конкурсной основе) от коммерческих банков и других структур. Как следует из изложенного, особенности механизма управления инвестициями в России определяются переходным периодом к рыночным отношениям. Эти особенности проявляются в концептуальных принципах построения, организационной структуре, целях и задачах управления, системе методов, законодательно оформленных правилах и условиях управления. Очевидно, что все они нуждаются в развитии и совершенствовании. Важную роль в процессе управления инвестициями в России играют методы финансирования. Методические рекомендации по оценке инвестиционных проектов (утв. Минэкономики РФ, Минфином РФ, Госстроем РФ 21 июня 1999 г. № ВК 477, далее — Рекомендации) содержат описание корректных (непротиворечивых и отражающих правила рационального экономического поведения хозяйствующих субъектов) методов расчета эффективности инвестиционных проектов (ИП). Рекомендации предназначены для предприятий и организаций всех форм собственности, участвующих в разработке, экспертизе и реализации ИП. Рекомендации опираются на основные принципы и сложившиеся в мировой практике подходы к оценке эффективности инвестиционных проектов, отраженные в п. 2.2 Рекомендаций. Общие принципы, положенные в основу настоящих Рекомендаций, применимы независимо от отраслевых или региональных особенностей. Организационно-экономический механизм реализации проекта Организационно-экономический механизм реализации проекта включает: - нормативные документы, на основе которых осуществляется взаимодействие участников; - обязательства, принимаемые участниками в связи c осуществлением ими совместных действий по реализации проекта; - условия финансирования инвестиций, основные условия кредитных отношений (сроки кредита, процентная ставка и т.д.); - особые условия оборота продукции и ресурсов между участниками; - систему управления реализацией проекта, обеспечивающую должную синхронизацию деятельности отдельных участников, защиту интересов каждого из них и своевременную корректировку их последующих действий в целях успешного завершения проекта; - меры по взаимной финансовой, организационной и иной поддержке, включая меры государственной поддержки; - особенности учетной политики каждой российской организации-участницы, a также иностранных фирм-участников, получающих доход на российской территории от участия в проекте. В процессе проектного анализа осуществляется оценка эффективности инвестиционного проекта. В системе управления реальными инвестициями оценка эффективности инвестиционных проектов представляет собой один из наиболее ответственных этапов. От того, насколько объективно и всесторонне проведена эта оценка, зависят сроки возврата вложенного капитала, варианты альтернативного его использования, дополнительно генерируемый поток прибыли предприятия в предстоящем периоде. Эта объективность и всесторонность оценки эффективности инвестиционных проектов в значительной мере определяется использованием современных методов ее проведения. Базовые принципы и методические подходы, используемые в современной практике оценки эффективности реальных инвестиционных проектов заключаются в следующем: 1. Оценка эффективности реальных инвестиционных проектов должна осуществляться на основе сопоставления объема инвестиционных затрат, c одной стороны, и сумм и сроков возврата инвестированного капитала, c другой. Это общий принцип формирования системы оценочных показателей эффективности, в соответствии c которым результаты любой деятельности должны быть сопоставлены c затратами (примененными ресурсами) на ее осуществление. Применительно к инвестиционной деятельности он реализуется путем сопоставления прямого и возвратного потоков инвестируемого капитала. 2. Оценка объема инвестиционных затрат должна охватывать всю совокупность используемых ресурсов, связанных c реализацией проекта. В процессе оценки должны быть учтены все прямые и непрямые затраты денежных средств (собственных и заемных), материальных и нематериальных активов, трудовых и других видов ресурсов. Как показывает современная практика, в большинстве случаев оценка объема инвестиционных затрат не отражает непрямые расходы, связанные c подготовкой проекта к реализации, формированием необходимого объема инвестиционных ресурсов, контролем за реализацией проекта. Это не позволяет осуществлять сопоставимую оценку эффективности инвестиционных проектов. 3. Оценка возврата инвестируемого капитала должна осуществляться на основе показателя «чистого денежного потока» [net cash flow]. Этот показатель формируется за счет сумм чистой прибыли и амортизационных отчислений в процессе эксплуатации инвестиционного проекта. При проведении различных видов оценки этот показатель может рассматриваться как среднегодовой, так и дифференцированный по отдельным периодам эксплуатации инвестиционного проекта. 4. В процессе оценки суммы инвестиционных затрат и чистого денежного потока должны быть приведены к настоящей стоимости. На первый взгляд кажется, что инвестиционные затраты по отношению к чистому денежному потоку всегда выражены в настоящей стоимости, т.к. значительно предшествуют ему. В реальной практике процесс инвестирования, в большинстве случае, осуществляется не одномоментно, a проходит ряд этапов. Поэтому, за исключением первого этапа, все последующие суммы инвестиционных затрат должны приводиться к настоящей стоимости (с дифференциацией каждого последующего этапа инвестирования). Точно так же должна приводиться к настоящей стоимости и сумма чистого денежного потока (по отдельным этапам его формирования). 5. Выбор дисконтной ставки в процессе приведения отдельных показателей к настоящей стоимости должен быть дифференцирован для различных инвестиционных проектов. В процессе такой дифференциации должны быть учтены уровень риска, ликвидность и другие индивидуальные характеристики реального инвестиционного проекта. Система показателей оценки эффективности реальных инвестиционных проектов приведена на рисунке 2.2.1.  Рисунок 2.2.1 Система основных показателей, используемых в процессе оценки эффективности реальных инвестиционных проектов. В зависимости от метода учета фактора времени в осуществлении инвестиционных затрат и получении возвратного инвестиционного потока все рассмотренные показатели подразделяются на две основные группы — дисконтные и статические (бухгалтерские). Показатели оценки эффективности реальных инвестиционных проектов, основанные на дисконтных методах расчета предусматривают обязательное дисконтирование инвестиционных затрат и доходов по отдельным интервалам рассматриваемого периода. В то же время показатели оценки, основанные на статических (бухгалтерских) методах расчета, предусматривают использование в расчетах бухгалтерских данных об инвестиционных затратах и доходах без их дисконтирования во времени. В современной инвестиционной практике показатели оценки эффективности реальных проектов, основанные на использовании дисконтных методов расчета, являются преобладающими. Они обязательно должны рассчитываться по всем средним и крупным реальным инвестиционным проектам, реализация которых носит долгосрочный характер. Показатели, основанные на использовании статических методов расчета, применяются, как правило, для оценки эффективности небольших краткосрочных инвестиционных проектов. Чистый приведенный (дисконтированный) доход [net present value, NPV] позволяет получить наиболее обобщенную характеристику результата инвестирования, т.е. его конечный эффект в абсолютной сумме. Под чистым приведенным доходом понимается разница между приведенной к настоящей стоимости суммой чистого денежного потока за период эксплуатации инвестиционного проекта и суммой инвестиционных затрат на его реализацию. Расчет этого показателя при единовременном осуществлении инвестиционных затрат осуществляется по формуле:  (2.2.1) (2.2.1)Где ЧПДе - сумма чистого приведенного дохода по инвестиционному проекту при единовременном осуществлении инвестиционных затрат; ЧПДt - сумма чистого денежного потока по отдельным интервалам общего периода эксплуатации инвестиционного проекта (если полный период эксплуатации инвестиционного проекта определить сложно, его принимают в расчетах в размере 5 лет); Если инвестиционные затраты, связанные c предстоящей реализацией инвестиционного проекта, осуществляются в несколько этапов, расчет показателя чистого приведенного дохода производится по следующей формуле:  (2.2.2) (2.2.2)Где ЧПДм — сумма чистого приведенного дохода по инвестиционному проекту при многократном осуществлении инвестиционных затрат; ИЗt - сумма инвестиционных затрат по отдельным интервалам общего периода реализации инвестиционного проекта. 2. Индекс (коэффициент) доходности также позволяет соотнести объем инвестиционных затрат c предстоящим чистым денежным потоком по проекту. Расчет такого показателя при единовременных инвестиционных затратах по реальному проекту осуществляется по следующей формуле:  (2.2.3) (2.2.3)Где ИДе — индекс (коэффициент) доходности по инвестиционному проекту при единовременном осуществлении инвестиционных затрат; ЧДПt - сумма чистого денежного потока по отдельным интервалам общего периода эксплуатации инвестиционного проекта; ИЗе - сумма единовременных инвестиционных затрат на реализацию инвестиционного проекта. 3. Индекс (коэффициент) рентабельности в процессе оценки эффективности инвестиционного проекта может играть лишь вспомогательную роль, т.к. не позволяет в полной мере оценить весь возвратный инвестиционный поток по проекту (значительную часть этого потока составляют амортизационные отчисления) и не соизмеряет анализируемые показатели во времени. Расчет этого показателя осуществляется по формуле:  (2.2.5) (2.2.5)Где ИРи — индекс рентабельности по инвестиционному проекту; ЧПи — среднегодовая сумма чистой инвестиционной прибыли за период эксплуатации проекта; ИЗ — сумма инвестиционных затрат на реализацию инвестиционного проекта. 4. Период окупаемости является одним из наиболее распространенных и понятных показателей оценки эффективности инвестиционного проекта. Расчет этого показателя может быть произведен двумя методами — статичным (бухгалтерским) и дисконтным. Недисконтированный показатель периода окупаемости, определяемый статичным методом, рассчитывается по следующей формуле:  (2.2.6) (2.2.6)Где ПОд — недисконтированный период окупаемости инвестиционных затрат по проекту; ИЗе — сумма инвестиционных затрат на реализацию проекта; ЧДПг — среднегодовая сумма чистого денежного потока за период эксплуатации проекта (при краткосрочных реальных вложениях этот показатель рассчитывается как среднемесячный). Все рассмотренные показатели оценки эффективности реальных инвестиционных проектов находятся между собой в тесной взаимосвязи и позволяют оценить эту эффективность c различных сторон. Поэтому при оценке эффективности реальных инвестиционных проектов предприятия их следует рассматривать в комплексе. Заключение Таким образом, в ходе исследования мы пришли к следующим выводам. В экономике неизбежно приходится вначале вкладывать в дело средства, создавать условия протекания производственных процессов, и только затем получать желаемый результат, отдачу от вложенных средств. Вложение капитала в конкретное дело происходит по средствам привязки вкладываемых средств к определенному экономическому объекту, процессу необходимого для достижения поставленных целей, решение возникающих проблем. В ряду экономических проектов выделяют инвестиционные проекты, т. е. программы решений экономических задач как совокупности сочетания разнообразных характерных действий подчиненных единой целевой задаче: Инвестиционные проекты осуществляются в несколько стадий. Прежде всего различают разработку и реализацию проекта. Инвестиционный проект - мероприятие, включающее комплекс действий (работ, услуг, приобретений, управленческих операций и решений), направленных на создание производственных фондов, их функционирование и получение дохода за счет реализации производимой c их помощью продукции. Инвестиционный проект представляет собой план или программу реализации инвестиций, поскольку это комплекс взаимосвязанных мероприятий, направленных на достижение поставленных инвестиционных целей в условиях ограниченных финансовых, временных и других ресурсов. Разработка проекта - это создание модели, образа действий по достижению целей проекта, осуществление расчетов; выбор вариантов, обоснование проектных решений. Главное в разработке инвестиционного проекта - это подготовка развернутого Технико-экономического обоснования, являющегося основным документом на основании которого принимаются решения об осуществлении проекта и выделения инвестиций под этот проект. Жизненный цикл инвестиционного проекта состоит из этапов, на которых осуществляется идентификация проекта (сравнение его c другими вариантами), подготовка предварительного технико-экономического обоснования, разработка проекта (проведение маркетинговых исследований, выбор поставщиков сырья и оборудования, инвесторов, юридическое оформление), оценка (экспертиза) проекта независимыми экспертами, кредиторами, органами власти и управления, принятие и осуществление проекта, эксплуатация и оценка результатов. Оформление инвестиционного проекта в соответствии c общепринятыми правилами и стандартами позволяет детально рассчитать его важнейшие параметры, оценить их приоритетность и реалистичность в имеющихся условиях, получить дополнительное содействие (техническое и финансовое) со стороны правительственных и общественных организаций, если проект имеет высокую народнохозяйственную значимость. Цель курсовой работы достигнута, задачи решены. 1 2 |