Кейс Государственный бюджет, налоги и фискальная политика Государственный бюджет Государственный бюджет

Скачать 178.5 Kb. Скачать 178.5 Kb.

|

|

Кейс Государственный бюджет, налоги и фискальная политика 1. Государственный бюджет Государственный бюджет – план государственных расходов и доходов на финансовый год. Государственный бюджет представляет собой не только бюджет центрального (федерального) правительства, но и совокупности бюджетов всех уровней государственных и административно-территориальных властей (штатов, губерний, субъектов федераций и т.д.). Имеет статус закона. Государственный бюджет состоит израсходной и доходной части. Расходная часть бюджета характеризует направление и цели бюджетных ассигнований для развития и регулирования экономических процессов. Основные виды расходов и доходов бюджета Значительное место среди государственных расходов приходится на так называемые социальные статьи: образование, здравоохранение, социальные пособия. Они призваны смягчить социальную дифференциацию, обеспечить доступ к получению квалификации, достойное медицинское обслуживание, гарантированное пенсионное обеспечение. Эти расходы способствуют развитию человеческого капитала, квалификации работника, укреплению его здоровья. В условиях современной НТР возрастает роль человеческого капитала, что требует нового подхода к работнику Расходы на поддержание конъюнктуры и экономический рост через субсидии и инвестиции оказывают влияние на повышение нормы накопления, ускорение темпов в развитии отраслей и производств. Государство выступает катализатором развития НТП, инновационных технологий, повышения конкурентоспособности национальной продукции на внешних рынках. Во многих странах особое значение приобретают расходы на развитие аграрного производства, изменение его социального статуса и роли в обеспечении хозяйства сырьем и продовольствием. Характер этой безвозмездной помощи различен. В развитых странах, например в США, государство выплачивает премии фермерам на сокращение производства зерна и некоторых других видов сельхозпродукции. В переходной экономике России аграрные субсидии государства направлены на поддержание фермерских хозяйств, их техническое оснащение и защиту. Значительное место в бюджетных расходах занимают расходы на вооружение, материальное, обеспечение внешнеполитических связей и содержание аппарата управления. Определенное место в расходных статьях бюджета приходится на расходы по обслуживанию внутреннего и внешнего государственного долга, оборону, закупку вооружений и военное строительство. Размеры этих расходов существенно воздействуют на масштабы спроса и величину инвестиций, а также на отраслевую и региональную структуру экономики, оказывают прямое воздействие на национальную конкурентоспособность продукции на мировых рынках. Расходы бюджета на кредитование экспорта, страхование экспортных кредитов и иностранного инвестирования, ввозимого и вывозимого капитала стимулируют экспорт на долгосрочную перспективу, оптимизируют сальдо платежного баланса страны, открывают возможность освоения новых зарубежных рынков, способствуют повышению авторитета и укреплению национальной валюты. Часть расходов государство использует для обеспечения поставок на внутренний рынок зарубежных товаров. Доходы государственного бюджета на 85% формируются за счет налоговых поступлений1, остальное – неналоговые поступления такие как: прибыли государственных предприятий, поступления от приватизации собственности, сеньораж и т. д. Примерная структура расходной и доходной части государственного бюджета развитых экономических стран представлена в таблице 11.1. таблица 11.1.

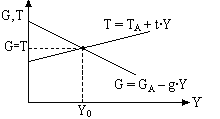

Бюджетный дефицит и профицит Общая сумма доходов в идеале должна покрывать запрограммированные расходы статьи бюджета. В случае если расходы превышают доходную часть в общей структуре, образуется бюджетный дефицит. Если доходы превышают расходы, то образуется излишек или профицит государственного бюджета, который правительство может использовать на непредусмотренные программой или планом расходы, осуществлять долгосрочные выплаты по государственному долгу или перенести этот остаток в бюджет следующего периода (года). 2. Налоги Налоги оказывают на экономику вместе с расходной частью государственного бюджета весьма сильное воздействие, занимая значительный удельный вес в доходной части бюджета. Под налогом понимаются принудительно изымание государством (правительством) или местными властями средства с физических и юридических лиц, необходимые для осуществления государством своих функций. Налоговая система и принципы налогообложения Совокупность взимаемых в государстве налогов и сборов, а также форм и методов их построение образует налоговую систему. А. Смит сформулировал четыре основополагающих (ставшие классическими) принципа налогообложения, желательных в любой экономической системе2. Подданные государства должны участвовать в содержании правительства соответственно доходу, каким они пользуется под покровительством и защитой государства. Соблюдение этого положения или, наоборот, пренебрежение им приводит к так называемому равенству или неравенству обложения. Налог, который обязывается уплачивать каждое отдельное лицо, должен быть точно определен (срок уплаты, способ платежа, сумма платежа). Каждый налог должен взиматься в то время или тем способом, когда и как плательщику должно быть удобнее всего оплатить его. Каждый налог должен быть задуман и разработан таким образом, чтобы он брал и удерживал из кармана народа возможно меньше сверх того, что он приносит казначейству государства. Кроме того, схема уплаты налога должна быть доступна для восприятия налогоплательщика, а объект налога должен иметь защиту от двойного, тройного обложения. В настоящее время главным принципом налогообложения является принцип справедливости – это возможность равноценного изъятия налогов у различных категорий налогоплательщиков, не ущемляя интересов каждого плательщика и в то же время обеспечивает достаточное поступление средств в бюджет. Обычно различают принцип горизонтальной и вертикальной справедливости. Принцип горизонтальной справедливости предполагает, что находящиеся в равном положении налогоплательщики должны трактоваться законом одинаково. Это означает, что независимо от формы дохода при равенстве доходов налогоплательщики платят налог одинаковой величины. Принцип вертикальной справедливости предполагает неодинаковую трактовку налоговым законодательством налогоплательщиков, находящихся в неравном положении, проще говоря, оплата услуг государства в виде налогов должна быть выше у богатых и ниже у бедных. Наряду с соблюдением принципов справедливости важно соблюдение также принципов нейтральности налоговой системы, который заключается в том, что обеспечиваются равные налоговые стандарты для налоговых плательщиков, а также принципа простоты налоговой системы, который предполагает существование всех её элементов, предельно понятным как плательщикам, так и сборщикам налогов. Виды налогов По платежеспособности и методу взимания налоги делятся на прямые и косвенные. Прямые налоги непосредственно уплачиваются налогоплательщиком, к ним относятся налог на доход, на имущество, на дарение и т.д. Косвенные налоги – это обязательные платежи, включающиеся в цену товара или услуги (налог на добавленную стоимость, налог с продаж, акцизы, таможенные пошлины). По использованию налоги делятся на общие, поступающие в общую доходную часть бюджета и специальные: (целевые), которые используются на строго определенные цели, например, на продажу бензина, топлива, смазочных масел и т.п. В соответствии с государственным устройством и бюджетной структурой налоги подразделяются на федеральные и местные. Налоги также делятся на: автономные и подоходные. Автономные (или аккордные) налоги – это налоги, которые не зависят от уровня доход. В реальных условиях такие налоги встречаются редко. Подоходные налоги – это налоги, которые зависят от уровня дохода Налоговая функция Сумму собираемых налогов в общем виде можно представить в виде функции 11.1: Tx = Ta + t ·Y, (11.1.) Ta - автономные или аккордные налоги, т.е налоги, которые не зависят от доходов; T - налоговая ставка; Y - совокупный доход (национальный доход или ВВП); t·Y - подоходные налоги. Главные элементы системы налогообложения Объект налогообложения – доход или имущество, с которого начисляется налог (заработная плата, прибыль ценные бумаги, недвижимости и т.д.). Субъект налогообложения или налогоплательщик – лицо, на которое законом возложена обязанность платить налог. Однако – через механизм цен налоговое бремя может быть переложено на другое лицо, поэтому выделяется носитель налога – лицо, которое фактически уплачивает налог. Ставки налогов, которые делятся на: Твердые ставки, устанавливаемые в абсолютной сумме на единицу обложения независимо от размера дохода (тонну, штуку, сотку и т.п.). Пропорциональные ставки, действующие в одинаковом процентном отношении к объекту налога без учета дифференциальности его величины. Прогрессивные ставки, предполагающие прогрессивное повышение ставки налога по мере роста дохода. Регрессивные ставки, предполагающие снижение по мере роста дохода. Различают также предельную и среднюю ставку налогообложения. Предельная ставка налога – ставка обложения налогом дополнительной единицы дохода tпред = (Т/Y) ∙ 100%, (11.2.) Средняя ставка налогообложения является отношением суммы налогов к величине доходов tср= (Т/Y) ∙ 100%. (11.3.) Кривая Лаффера С учетом фискальной функции правильно построенная налоговая система должна привести к максимальной сумме налоговых сборов. Для этого необходимо рациональные налоговые ставки и налоговые льготы в виде ускоренной амортизации, инвестиционный кредит и т.п., которые стимулируют экономический рост, в то же время увеличивают общую сумму налоговых поступлений в государственный бюджет. Теоретическим обоснованием рациональных налоговых сборов стали расчеты американского экономиста А. Лаффера, доказавшего, что снижение налоговых ставок до предельной оптимальной величины способствует подъему производства и росту доходов. Графическое отображение зависимости между доходами бюджета и динамикой налоговых ставок получило название «Кривой Лаффера» (рис 11.1)  рис 11.1 На рисунке по оси ординат отложены налоговые ставки t, по оси абсцисс — поступления в бюджет Tx, При увеличении ставки налога t доход государства в результате налогообложения Tx увеличивается. Оптимальный размер ставки tm, максимальные поступления в государственный бюджет Tx m. При дальнейшем повышении налогов стимулы к труду и предпринимательству падают, а при 100% налогообложении доход государства равен нулю, так как никто не хочет работать, не получая дохода. Однако с точки зрения регулирующей роли налогов важно, чтобы налоговые ставки должны быть действительно гибкими и их изменения должно соответствовать фазам экономического цикла. Так в период спада и депрессии снижение налоговых ставок будет стимулировать рост общественного производства. Повышение налоговых ставок в период промышленного бума, своеобразного «перегрева» экономики может оказаться действенной антиинфляционной мерой. 11.3. Фискальная политика Сущность, виды, цели, инструменты фискальной политики Фискальная политика - это система регулирования совокупного спроса с целью воздействия на экономическую активность в стране путем изменения налогообложения и государственных расходов. Под правительственными расходами понимаются расходы на содержание государства, а также закупки товара и услуг (строительство объектов непроизводственной сферы, покупка сельхозпродукции, военной техники и т.п.). Поэтому выделяют три инструмента фискальной политики: государственные закупки налоги трансферты Государственные закупки товаров и услуг и трансферты представляет собой расходы государственного бюджета, а налоги – основной источник доходов бюджета, поэтому фискальная политика также носит название бюджетно-налоговой политики. Изменение величины государственных закупок товаров и услуг оказывает влияние только на совокупный спрос, а изменение величины налогов и трансфертов – и на совокупный спрос, и на совокупное предложение. Снижение налогов увеличивает совокупное предложение, стимулируя деловую активность, а их рост сдерживает производство. Снижение трансфертов, наоборот, уменьшает совокупное предложение, а их увеличение, обусловливая уменьшение издержек фирм на производство единицы продукции, ведет к росту совокупного предложения. Экономическими целями фискальной политики в долгосрочной перспективе являются: стимулирование экономического роста; сглаживание циклических колебаний, достижение высокого уровня занятости; удержание темпов инфляции на уровне нормальной, умеренной инфляции. В краткосрочной же перспективе фискальная политика должна соответствовать тем задачам, которую ставит перед ней конкретная фаза экономического цикла. Стимулирующая фискальная политика проводится в период спада и депрессии в экономике и предполагает снижение налогов и увеличение государственных расходов, либо сочетание этих мер. Сдерживающая фискальная политика проводится в период подъема и промышленного бума с целью снизить темпы инфляции спроса и предполагает повышение налогов и уменьшение государственных расходов. В краткосрочном периоде меры фискальной политики по изменению величины государственных расходов и налогов сопровождаются эффектом мультипликаторов государственных расходов, налогов и сбалансированного бюджета (на уровне простых двух -трех- факторных моделей их рассматривали в главе 9). Мультипликатор государственных расходов Мультипликатор государственных расходов – это отношение изменения равновесного производства к вызвавшему его изменению автономных государственных расходов KG=∆Y/∆G. В главе 9 было рассмотрено построение кейнсианской модели равновесия товарного рынка для двух и трех секторной экономики и процесс мультипликации, вызванный изменением любых автономных расходов. Рассмотрим эту ситуацию для закрытой экономики, без учета налогообложения. Сначала, при заданных уровнях: автономных чистых инвестиций I; потреблении домохозяйств С=Сa+MPC∙Yd (Yd=Y, так как налоги не взимаются); государственных закупок G1 устанавливается равновесный объем производства Y1. Затем уровень государственных расходов увеличивается до G2, что приводит к сдвигу вправо вверх кривой совокупных расходов Е1 в положение Е2, при этом уровень равновесного производства становится равным Y2, (см. рис. 11.2.).  рис. 11.2 Y1=E1 по условию макроэкономического равновесия, соответственно Y2=E2. E1=C1+I+G1; E2=C2+I+G2, C1=Сa+MPC∙Y1, C2=Сa+MPC∙Y2, тогда E1=Сa+MPC∙Y1+I+G1, E2=Сa+MPC∙Y2+I +G2, составим систему макроэкономических тождеств: Почленно вычитая из уравнения (2) уравнение (1) получаем: ∆Y=∆Y∙MPC+∆G, следовательно: Эта формула, та же, что полученная нами в главе 9 (9.9.) - формула любого простого мультипликатора автономного потребления, в данном случае - простого мультипликатора государственных расходов. Мультипликаторы для четырехсекторной экономики Усложним ситуацию, рассмотрим модель четырехсекторной экономики (учтем иностранный сектор) с учетом налогообложения домохозяйств подоходным налогом и с учетом того, что инвестиции только автономные. с учетом подоходного налога функция потребления приобретает вид C=Сa+MPC∙ (Y-t∙Y) илиC=Сa+MPC∙Y∙(1-t),где t=∆T/∆Y предельная ставка налогообложения. величина совокупных расходов с учетом иностранного сектора будет представлена функцией совокупного планируемого потребления: E=C+I+G+Xn, где С=Сa+MPC∙Y∙ (1-t); Xn - функциячистого экспорта: Xn=Xna-m’∙Y, (11.4.) Xna - автономный чистый экспорт, m’ - предельная склонность к импортированию3, которая показывает на сколько изменятся расходы на импорт в экономике (∆Im), при некотором изменении доходов (∆Y) в ней. Составим систему макроэкономических тождеств с учетом данных дополнений: Используя тот же прием, что и в предыдущем случае, получим, формулу мультипликатора государственных расходов для открытой экономики с учетом подоходных налогов: Из этой формулы мультипликатора можно заметить, что эффект мультипликации снижается в условиях открытой экономики и прогрессивной системы налогообложения, причем чем ниже ставки налогообложения, тем выше эффект мультипликатора при прочих равных условиях. Мультипликаторы налогов и трансфертов Мультипликатор автономных налогов отражает обратное изменение равновесного уровня производства, вызванное изменением величины автономных налогов. Свой анализ мультипликативного эффекта, вызываемого изменением величины взимаемых автономных налогов, мы снова начнем в условиях закрытой экономики. Предположим, что вначале уровень совокупных расходов E1=C1+I+G, то есть рассмотрим модель закрытой экономики. Этот уровень совокупных расходов определял равновесный уровень производства Y1, при уровне налогов T1. Будем считать, что величина налогов определяется только уровнем автономных налогов (не связанных с уровнем дохода). Повышение налогов до уровня T2 определяет величину совокупных расходов E2=C2+I+G, при этом изменяется только компонент личного потребления, уровень инвестиций и государственных расходов остаются неизменными (см. рис. 11.3).  рис. 11.3. Уровень расходов E2 определяет равновесный уровень производства Y2. Составляем систему макроэкономических тождеств: Отсюда получим: простым мультипликатором автономных налогов ∆Y - изменение дохода, ∆Т - изменение автономных налогов, MPC – предельная склонность к потреблению. Это формула простого мультипликатора налогов. Из нее видно, что мультипликационный эффект от изменения уровня налогов меньше, нежели при изменении величины государственных расходов, и имеет обратную направленность, т.е. уменьшение налогов вызывает многократно увеличенное уменьшение равновесного уровня производства, и наоборот. Мультипликаторы трансфертов действует аналогично мультипликатору налогов, только «в обратном направлении». (Обратим внимание на то, что речь идет как об автономных налогах, так и об автономных трансфертах). Используя аналогичные предыдущим рассуждения, получим формулу 11.15: ∆Y - изменение дохода, ∆TTr - изменение автономных трансфертов, MPC – предельная склонность к потреблению Это формула простого мультипликатора трансфертов для трехсекторной (закрытой) экономики. Если рассматривать открытую экономику, мультипликатор налогов выглядит следующим образом: Мультипликатор трансфертов для открытой экономики выглядит так: Пример 11.1. Экономика описана следующими данными: C = 20 + 0,8· (Y – Tа + Tr)- функция потребления домашних хозяйств; Автономные величины: I = 60 (инвестиции); Tа = 40 (налоги); Tr = 10 (трансферты); G = 30 (государственные расходы). t = 0 –налоговая ставка. а) Рассчитать равновесный уровень дохода. б) Правительство увеличивает расходы до 40 в целях стимулирования экономики. Что происходит с кривой планируемых расходов? Как изменится равновесный уровень дохода? Какова величина мультипликатора госрасходов? Как изменится сальдо госбюджета? Решение а) Для расчета равновесного уровня дохода подставим числовые значения C, I, T, Tr, G в основное макроэкономическое тождество и решим его относительно Y: Y = 20 + 0,8 · (Y – 40 + 10) + 60 + 30=110-0,8· (Y-30) После алгебраических преобразований получаем: Y = 430 б) При увеличении госрасходов на 10 (с 30 до 40) кривая планируемых расходов сдвинется вверх на 10 (см. рис. 11.4)  рис. 11.4 Изменение равновесного уровня дохода при перемещении из точки А в точку В составит: В точке В равновесный уровень дохода возрос до 480. Мультипликатор госрасходов равен: До проведения фискальной экспансии госбюджет был сбалансирован. (G +Tr = 30 + 10) = (Tа = 40) После проведения фискальной экспансии возник бюджетный дефицит в размере 10, так как госрасходы увеличились на 10, а налоговые поступления не изменились. (G + Tr = 40 +10) (Tа =40) Мультипликатор сбалансированного бюджета Мультипликатор сбалансированного бюджета отражает изменение равновесного объема (Y) производства при изменении государственных расходов(G) и автономных налогов(T) на одну и ту же величину. Формула мультипликатора 11.9.:  Рассмотрим на простых примерах последствия различных воздействий на экономику. Пример 11.2. На основании данных из примера 11.1. рассмотрим следующую ситуацию: Правительство увеличивает налоги с 40 до 50 (при уровне госрасходов G = 30). Что происходит с кривой планируемых расходов? Как изменится равновесный уровень дохода? Какова величина мультипликатора налогов? Как изменится сальдо госбюджета? Решение в) При увеличении налогов на 10 (с 40 до 50) кривая планируемых расходов сдвинется вниз на величину -∆T·MPC = -10·0,8 = -8 (см. рис. 11.5): Равновесный уровень выпуска снизится на величину: Экономика переместится из точки A в точку B, где равновесный объем производства составит 390.  рис. 11.5 Мультипликатор налогов равен После проведения налоговой рестрикции возник бюджетный излишек в размере 10, так как величина госрасходов и трансфертов по-прежнему равна 40, а налоговые поступления увеличились до 50. Речь идет о суммарном мультипликативном эффекте при условии, что ∆Т=-∆G. Если брать за основу формулу простых мультипликаторов государственных расходов и налогов, то мультипликатор сбалансированного бюджета равен единице (формула 11.9а.).  (11.9а.) (11.9а.)Если же будем оценивать мультипликативный эффект при одинаковом изменении государственных расходов и налогов с учетом внешнего сектора и прогрессивной системы налогообложения, то его значение будет явно меньше единицы (формула 11.9). Пример11.3. На основании данных из примера 11.1. рассмотрим следующую ситуацию: Правительство одновременно увеличивает госрасходы с 30 до 40 и налоги с 40 до 50. Что происходит с кривой планируемых расходов? Как изменится равновесный уровень дохода? Что происходит с эффектом мультипликатора? Как изменится сальдо госбюджета? Решение При одновременном увеличении госрасходов с 30 до 40 и налогов с 40 до 50 кривая планируемых расходов переместится вверх на 2, так как воздействие бюджетной экспансии на совокупный спрос относительно сильнее, чем налоговое сдерживание (см. рис. 11.6.) Равновесие переместится из точки A в точку B, причем равновесный уровень дохода в соответствии с мультипликатором сбалансированного бюджета также увеличится на 10 до 440. Это можно проверить с помощью расчета: Y = 20 + 0,8· (Y – 50 + 10) + 60 + 40; Y = 440.  рис. 11.6. В экономике появляется эффект мультипликатора сбалансированного бюджета, равный единице: При проведении такой политики бюджет останется, как и первоначально, сбалансированным: (G + Tr = 40 + 10) = (Tа = 50) Дискреционная и недискреционная фискальная политика Фискальная политика по характеру воздействия делится на дискреционную и недискреционную (автоматическую) политику или политику встроенных стабилизаторов. Дискреционная политика предполагает специальные меры по изменению государственных расходов, в том числе трансфертных платежей, а также изменения налоговых ставок с целью изменения экономической ситуации. Так в период спада или депрессии увеличение государственных расходов и уменьшение налоговых поступлений ведет к дефициту государственного бюджета, напротив, сокращение государственных расходов и увеличение налоговых сборов в период оживления и периода высокой конъюнктуры приводит к формированию излишка (профицита) государственного бюджета. Недискреционная фискальная политика не предполагает никаких специальных мер правительства по изменению объема государственных расходов налоговых поступлений. Напротив, ее действие основано на том, что при существующей системе налогообложения, которая опирается в основном на прогрессивные ставки налогов (в крайнем случае существуют пропорциональные ставки), а также системе выплаты государственных трансфертов населению и предприятиям, изменение государственных расходов и налогообложения происходит автоматически, следуя фазам экономического цикла. Так в период спада объем прямых (в связи с падением доходов) и косвенных (в связи с уменьшением объема произведенной продукции) налогов сокращается, а размер трансфертных государственных платежей увеличивается (пособие по безработице, помощь малоимущим, финансовая помощь предприятиям и т.п.). Встроенные стабилизаторы экономики. Таким образом, недискреционная политика – это автоматическое изменение величины государственных расходов и налоговых поступлений в бюджет в результате циклических колебаний совокупного дохода. Модель недискреционной политики (встроенных стабилизаторов) представлена на рисунке 11.7.  рис. 11.7. В данной модели функция налогов представлена графиком, отражающим прямую зависимость между величиной налоговых поступлений в бюджет и величиной совокупного дохода Y. Т=TA+t∙Y. Здесь: TA - автономные налоги;t - средняя налоговая ставка;Y - величина совокупного дохода. Функция государственных расходов4представлена как G=GA-g∙Y. Здесь GA – автономные государственные закупки, g – предельная склонность к выплате трансфертных платежей, которая равна ∆GT/∆Y, ∆GT – изменения в трансфертных платежах, ∆Y – изменения в совокупном доходе, вызвавшее это изменение. Чем «круче» графики G и T, что зависит от величины t (предельной ставки налогообложения) и g, тем более эффективной является автоматическая фискальная политика в короткий период времени. Того же нельзя сказать о долгосрочном периоде, в котором слишком высокие предельные ставки налогообложения могут сильно подорвать стимулы к экономическому росту у различных субъектов экономики (население, бизнесменов и т.д.). Эффективность фискальной политики Активное использование фискальной политики в качестве стабилизационной меры включает 2 основные группы вопросов. Первая группа вопросов связана с тем, насколько успешной может быть фискальная политика в деле стабилизации экономики, другими словами, что может препятствовать преодолению циклических колебаний с помощью фискальной политики. Во-первых, эффективность фискальной политики как стабилизационной меры может быть снижена из-за существования временных лагов, как в дискреционной политике, когда проходит значительное время от оценки экономической ситуации до принятия конкретных мер по изменению государственных расходов и налоговых ставок. Во-вторых, степень стабилизационного воздействия бюджетного излишка зависит от направления его использования, например, использование бюджетного излишка на выплату процентов по государственному долгу, на увеличение трансфертных платежей и т.п. может привести на фоне экономического подъема к усилению инфляции спроса, тогда как полное изъятие его ограничивает совокупный спрос и сдерживает инфляцию. Стабилизационное воздействие бюджетного дефицита во многом зависит от способов его финансирования. Главными способами финансирования, напоминаем, является: кредитно-денежная эмиссия (монетизация), выпуск займов; увеличение налоговых поступлений в государственный бюджет; использование бюджетного излишка предыдущих лет для финансирования бюджетного дефицита данного финансового года. Наиболее эффективным способом финансирования бюджетного дефицита является, естественно, последний. Монетизация дефицита приводит нередко к возникновению «сеньоража» – дохода государства от печатания необеспеченной соответствующей массой товаров и услуг денег. Это приводит к тому, что часть доходов населения через возросшие цены перераспределяется в пользу государства. Эффект Оливера-Танзи Однако от усиления инфляционных процессов в связи с монетизацией страдает и само государство. Существует Эффект Оливера-Танзи, который заключается в том, что налогоплательщики, сознательно оттягивая сроки уплаты налогов, затем производят расчеты с государством уже обесцененными деньгами. Если дефицит государственного бюджета финансируется с помощью выпуска государственных займов, то увеличивается средняя рыночная ставка процента, что приводит к тому, что снижается объем частных инвестиций и частично к падению потребительских расходов, что называется эффектом вытеснения. Кроме того повышение уровня национальной процентной ставки приводит к оттоку национальной валюты на мировых денежных рынках, повышению ее курса и как следствие падению чистого экспорта – эффект чистого экспорта. Все это значительно ослабляет действие фискальной политики в качестве стабилизационной меры в краткосрочном периоде Вторая группа вопросов состоит в том, что является ли бюджетный дефицит отражением стабилизационной фискальной политики. Если мы рассмотрим дискреционную фискальную политику, то станет очевидным, что фактический уровень дефицита (излишка) бюджета не отражает вполне характер специальных мер фискальной политики. Простой пример: правительство не принимает никаких мер по изменению ставок налогообложения, а дефицит государственного бюджета увеличивается из-за падения доходов. Поэтому в фактическом дефиците различают структурный и циклический дефицит бюджета. Структурный дефицит является следствием дискреционной фискальной политики и равен разности между текущими государственными расходами и теми доходами государственного бюджета, которые поступили бы в него в условиях полной занятости. Избыток или дефицит государственного бюджета в условиях полной занятости называют также бюджетом полной занятости. Циклический дефицит является результатом действия встроенных стабилизаторов и равен разности между фактическим и структурным дефицитом. Фактический дефицит = Структурный дефицит + Циклический дефицит. Таким образом, из всего этого следует, что по размеру наблюдаемого дефицита нельзя судить о том, насколько активно государство проводит фискальную политику. Во время спада дефицит может свидетельствовать о недостаточном объеме государственных расходов и возможно, что их увеличение привело бы к росту реального национального дохода и сокращенного дефицита. Концепции государственного бюджета Исторически существовали следующие концепции государственного бюджета: Концепция ежегодно балансируемый государственный бюджет с нулевым сальдо (т.е. равенством расходной и доходной части бюджета). Этого придерживается концепция бюджетной политики на ежегодно балансируемой основе. Однако такая политика противоречит основной экономической функции фискальной политики – смягчению, сглаживанию циклических колебаний. Положим, экономика находится в состоянии спада, налоговые поступления в государственный бюджет сокращаются, для того, чтобы добиться нулевого сальдо, правительство принимает решение сократить размеры государственных расходов, тем самым сокращая совокупный спрос, что будет препятствовать выходу экономики из кризисного состояния. Концепция выравнивания бюджета в соответствии с фазами экономического цикла. При этом бюджетная политика основывается на том, чтобы выравнивать государственные расходы и доходы в течение экономического цикла, т.е. погашая дефициты за счет профицитов удачных финансовых лет. Однако продолжительность и амплитуда циклических колебаний во время подъема и спада экономики не могут совпадать. Концепция регулирования экономики, а не бюджета.При этой бюджетной политике рассматривают существование несбалансированности государственного бюджета и, как следствие, дефицита государственного бюджета и государственного долга как последствия стабилизационной фискальной политики. В то же время эта политика, способствуя росту национального дохода во время спада и сдерживая рост государственных расходов во время подъема, обеспечивает сбалансированность государственного бюджета. При этом рекомендуется, что дефицит государственного бюджета не должен превышать трех процентов от ВВП, а размер государственного долга 60%. 11.4 Государственный долг Эффективность фискальной политики может быть снижена также по причине растущего государственного долга. Государственный долг представляет собой сумму бюджетных дефицитов за вычетом бюджетных излишков за все прошедшие годы. Таким образом, государственный долг – это неизбежное следствие дефицита государственного бюджета, который, как мы уже видели, может быть порожден различными причинами. Государственный долг подразделяется на внешний и внутренний долг. Внутренний долг представляет собой сумму задолженности государства собственному населению и предприятиям. Он существует в виде выпущенных и непогашенных долговых обязательств. Внешний долг – задолженность гражданам и организациям иностранных государств. Растущий государственный долг имеет ряд отрицательных последствий, как для внутреннего экономического развития, так и для положения страны в рамках мирового хозяйства, к этим последствиям можно отнести: сокращение текущего потребления населения страны и увеличение налогового бремени; усиливающееся перераспределение доходов различных слоев населения в пользу более богатых и утечки национального капитала за границу; при значительных размерах государственного долга затраты на его обслуживание (т.е. выплаты процентов по государственному долгу) могут стать главной или даже единственной причиной дефицита. Если национальный доход страны не растет или даже снижается, длительное финансирование дефицита за счет государственных займов может привести к тому, что налоговых поступлений может не хватить для выплаты процентов по государственному долгу. 1 2 3 4 |