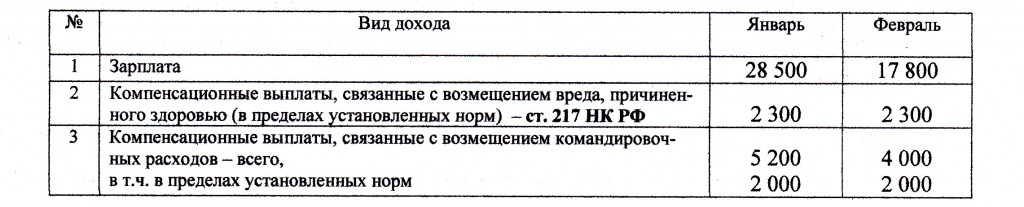

Пример 1 Работник организации, принимавший участие в 1986 г в работах по ликвидации последствий катастрофы на Чернобыльской аэс, в текущем налоговом периоде имел следующие доходы Состав семьи жена, сын 23 лет курсант военного училища.

Скачать 0.74 Mb. Скачать 0.74 Mb.

|

|

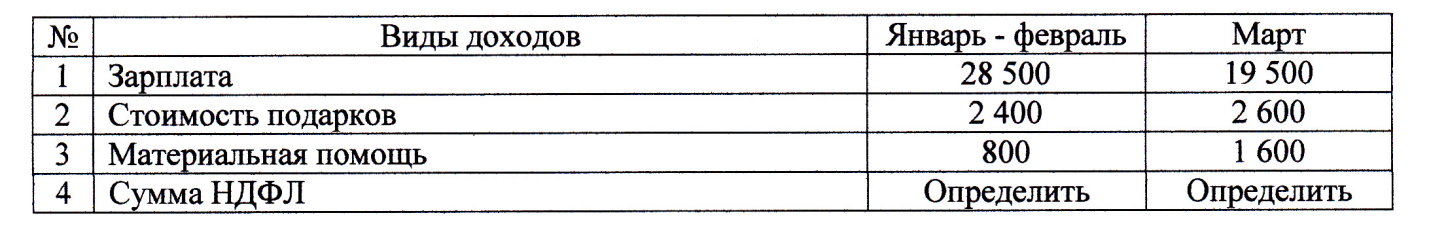

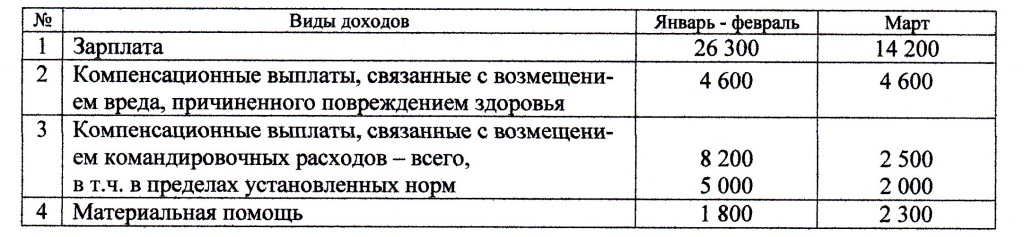

Пример 1 Работник организации, принимавший участие в 1986 г. в работах по ликвидации последствий катастрофы на Чернобыльской АЭС, в текущем налоговом периоде имел следующие доходы:  Состав семьи: жена, сын 23 лет – курсант военного училища. Требуется определить: 1. Суммы стандартных налоговых вычетом в каждом месяце. 2. Налоговую базу и НДФЛ за каждый месяц в отдельности. Пример 2 Работник организации, имеющий право на стандартный налоговый вычет в 500 руб., в текущем налоговом периоде имел следующие доходы (руб.):  Состав семьи: жена и двое детей в возрасте 21 и 23 лет, один из которых является студентом заочной формы обучения. Требуется определить: 1. Суммы стандартных налоговых вычетов в январе – феврале и марте. 2. Налоговую базу и НДФЛ за январь – февраль и март месяцы. Пример 3 Работник организации, имеющий право на стандартный налоговый вычет в 3 000 руб., в текущем налоговом периоде имел следующие доходы (руб.):  Состав семьи: жена, сын 23 года, курсант военного училища. Требуется определить: 1. Суммы стандартных налоговых вычетов в январе – феврале и марте. 2. Налоговую базу и НДФЛ за январь – февраль и март месяц. Пример 4 Сотрудник организации имеет право на 2 стандартных налоговых вычета: 1) 3000 руб. как инвалид по ранению при исполнении воинских обязанностей, 2) 500 руб. как участник боевых действий в Афганистане. На иждивении у него 2 ребенка. Зарплата за январь — 10 тыс. руб. Определить НДФЛ и сумму к выдаче. Пример 5 Физическое лицо получило в организации по основному месту работы ссуду на 100 тыс. руб. на 6 месяцев из расчета 2% годовых. Ссуда с процентами возвращена в срок. Рассчитать сумму материальной выгоды, подлежащей налогообложению при ставке рефинансирования ЦБ РФ 8,25% годовых. В каком порядке и кем уплачивается налог с дохода в виде материальной выгоды? Пример 6 ООО приняло решение о ежеквартальном распределении чистой прибыли между участниками общества. Налоговая база по налогу на прибыль за 1-й квартал составила 240 тыс. руб. Ставка налога на прибыль — 20%. На выплату дивидендов предусмотрено 60% чистой прибыли. Доля участников ООО: Иванов — 30%, Петров — 60%, Сидоров — 10%. Определить налоги, удержанные с участников общества (п. 4 ст. 224 НК). Пример 7 В отчетном налогом периоде налогоплательщик оплатил свое лечение в сумме 85 000 руб. Данный вид лечения по утвержденному перечню относится к дорогостоящим видам лечения. Медицинское учреждение имеет лицензию на осуществление медицинской деятельности, а налогоплательщик – документы, подтверждающие его расходы на лечение и приобретение медикаментов (п.1.3 ст.219 НК РФ). В отчетном году доход налогоплательщика, учитываемый при определении налоговой базы, составил 240 000 руб., который выплачивался в форме оклада ежемесячно в одинаковой сумме. Требуется определить налоговую базу по НДФЛ, исчисленную с учетом социального налогового вычета по налоговой декларации (после подачи соответствующих документов в ИФНС). Пример 8 Физическое лицо, имеющее 2-х детей, оплатило за медикаменты в налоговом периоде 65 тыс. руб. (в соотв. с перечнем лекарственных средств, утв. Правительством РФ): — на детей — 10 тыс. руб., — на себя — 55 тыс. руб. Определить налоговые вычеты и НДФЛ, если зарплата в месяц составляет 14 тыс. руб. Пример 9 В сентябре 2012 г. Иванов И.С. внес благотворительный взнос 130 тыс. руб. Деньги направлены на нужды детской хоккейной команды. Годовой заработок Иванова составил 480 тыс. руб. (оклад 40 000). По окончании 2012 г. Иванов обратился в ИФНС с просьбой предоставить ему социальный налоговый вычет и сдал все необходимые документы. Определить сумму социального налогового вычета. Как он будет учтен в расчетах с Ивановым? Пример 10 В отчетном налогом периоде налогоплательщик оплатил свое обучение в институте в сумме 45 000 руб. и обучение сына в сумме 55 000 руб. В отчетном году доход налогоплательщика, облагаемый по ставке 13%, составил 120 000 руб., который выплачивался в форме оклада ежемесячно в одинаковой сумме Требуется определить: Сумму НДФЛ, удержанную в отчетном году. Сумму НДФЛ, подлежащую возврату. Пример 11 В отчетном налогом периоде налогоплательщик оплатил свое обучение в институте в сумме 85 000 руб. и обучение сына в сумме 45 000 руб. Других социальных расходов нет В отчетном году доход налогоплательщика, облагаемый по ставке 13%, составил 150 000 руб., который выплачивался в форме оклада ежемесячно в одинаковой сумме Требуется определить: Сумму НДФЛ, удержанную в отчетном году. Сумму НДФЛ, подлежащую возврату. Пример 12 Физическому лицу за работу на основании трудового договора организация выплатила следующие доходы: в январе – 22800 руб., в феврале – 23500 руб., в марте – 26200 руб., в апреле – 29900 руб., в мае - 22800, в июне – 23900 руб., в июле – 24600 руб., в августе – 22800 руб., в сентябре – 26100 руб., в октябре, ноябре, декабре – по 24600 руб. Физическое лицо имеет троих детей в возрасте 8 лет, 14 лет и 20 лет (старший ребенок является студентом очной формы ВУЗа). Стандартные вычеты предоставляются по месту работы на основании заявления. Сумма НДФЛ, удержанного налоговым агентом по итогам налогового периода составила 30238 руб. В течение налогового периода физическое лицо оплачивало стоимость обучения старшего ребенка в университете в размере 60000 руб. Сделайте вывод, имеет ли право налогоплательщик воспользоваться социальным вычетом. Определите сумму налога на доходы физического лица, подлежащую возврату по декларации. Укажите документы, которые необходимо представить в налоговый орган для получения данного вычета. |