Финансовый менеджмент Прр. Задача Компания имеет следующие оборотные средства и краткосрочные пассивы

Скачать 0.84 Mb. Скачать 0.84 Mb.

|

|

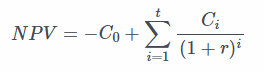

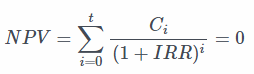

Автономная некоммерческая организация высшего образования «МОСКОВСКИЙ МЕЖДУНАРОДНЫЙ УНИВЕРСИТЕТ» Кафедра экономики и управления Форма обучения: заочная ВЫПОЛНЕНИЕ ПРАКТИЧЕСКИХ ЗАДАНИЙ ПО ДИСЦИПЛИНЕ Финансовый менеджмент Группа Вл19Э171 СтудентА.А. Купцова МОСКВА 2022 Практическое занятие по теме 2. Задача 1. Компания имеет следующие оборотные средства и краткосрочные пассивы Оборотные средства млн. руб. Краткосрочные обязательства млн. руб. Денежные средства 25 Краткосрочные кредиты 100 Краткосрочные финансовые вложения 50 Кредиторская задолженность 300 Дебиторская задолженность 200 в т.ч. перед бюджетом 50 Производственные запасы 400 Прочие оборотные средства 25 ИТОГО: 700 ИТОГО: 400 Выручка от продаж в отчетном году составила 2 250 млн. руб.; себестоимость продаж – 1 350млн. руб. В текущем году стоимость дебиторской задолженности и производственных запасов увеличились вдвое. Задание: 1. Рассчитайте чистый оборотный капитал; 2. Коэффициент текущей платежеспособности; 3. Коэффициент абсолютной ликвидности; 4. Продолжительность операционного цикла. Решение: Чистый оборотный капитал (net current assets) — разность между оборотными активами и краткосрочными обязательствами. Чистый оборотный капитал необходим для поддержания финансовой устойчивости предприятия, поскольку превышение оборотных активов над краткосрочными обязательствами означает, что предприятие не только может погасить свои краткосрочные обязательства, но и имеет достаточные финансовые ресурсы для расширения своей деятельности. Наличие чистых оборотных активов служит для инвесторов и кредиторов положительным сигналом к вложению средств в данное предприятие. Чистый оборотный капитал рассчитывается по формуле: ЧОК=ОА-КО, где ОА – оборотные активы, КО – краткосрочные обязательства. До изменений ЧОК0=(25+50+200+400+25) - 400= 300 После изменений ЧОК1=(25+50+200*2+400*2+25) - 400= 900 Вывод: на первый взгляд рост величины ЧОК означает повышение ликвидности компании и увеличение ее кредитоспособности, однако слишком большие значения оборотного капитала могут сигнализировать о неэффективной финансовой политике компании, которая приводит к снижению рентабельности. Для того, чтобы сделать более точный вывод, нужно знать является ли нормой такой запас производственных запасов и дебиторской задолженности. №2 Коэффициент текущей платёжеспособности характеризует достаточность оборотных средств у предприятия, которые могут быть использованы им для погашения своих краткосрочных обязательств. Коэффициент текущей платёжеспособности можно рассчитать по следующей формуле: Кт.п. = (Текущие активы) / (Текущ. обязательства) До изменений: Kтп = (Текущие активы) / (Текущ. обязательства) = Ктп0=700/400=1,75 После изменений: Kтп1 = (Текущие активы) / (Текущ. обязательства) = 1300/400=3,25 Вывод: как до так и после изменений предприятие имеет возможность полностью покрывать свою краткосрочную задолженность имеющимися у него оборотными средствами. После изменений на 1 рубль краткосрочной задолженности приходится 3,25 рубля оборотных активов. №3 Коэффициент абсолютной (мгновенной) ликвидности (коэффициент абсолютного покрытия) (Кал) – показывает,какую часть текущей (краткосрочной) задолженности предприятие может погасить на дату составления баланса (срочно) или в самое ближайшее время. Формула для расчета может быть представлена в следующем виде: Кап = (Денежные средства + Краткосрочные вложения) / Краткосрочные обязательства До изменений Кап0= (25+50) /400 =0,1875 После изменений Кап1= (25+50) /400 =0,1875 Вывод: предприятие способно сразу погасить только 18,75% краткосрочного долга (норматив в районе 20%-50%). В организации явно не хватает ликвидных активов. №4 Продолжительность операционного цикла Операционный цикл характеризует общее время, в течение которого финансовые ресурсы омертвлены в запасах и дебиторской задолженности. Поскольку предприятие оплачивает счета поставщиков с временным лагом, время обращения денежных средств, т.е. финансовый цикл, меньше операционного цикла на среднее время обращения кредиторской задолженности. Составим вспомогательную таблицу данных, которые нам потребуются для расчёта Таблица 1 – Выдержка из баланса Актив до изменений после изменений Пассив до изменений после изменений 1.Всего имущество: в т.ч.: 1.Всего источники в т.ч.: 1.1.Внеоборотные активы 1.1.Собственные источники 1.2.Оборотные активы в т.ч.: 1.2.заемные источники в т. ч.: 1.2.1.запасы 400400*2=8001.2.1.долгосрочные заемные источники 1.2.2.дебиторская задолженность 200200*2=4001.2.2.краткосрочные кредиты и займы 1001001.2.3. краткосрочные финансовые вложения50501.2.3. кредиторская задолженность 3003001.2.4.денежные средства 25251.2.3.1 в том числе перед бюджетом5050 Таблица 2 –Финансовые показатели за период Показатель до изменений после изменений Выручка от продажи товаров, работ, услуг 2 250 Себестоимость проданных товаров, работ, услуг 1 350 Таблица 3 - Расчет операционного циклов предприятия за 2020 год Наименование коэффициента Порядок расчета 2020 годОборачиваемость дебиторской задолженности (ВОД) (200+400)*0,5 / 2 250 *360дн.48Оборачиваемость запасов (ВОЗ) (400+800)*0,5 / 1350*360дн.160Операционный цикл (ПОЦ) 48+160208 Вывод: из таблицы 3 видно, что за отчётный период оборачиваемость дебиторской задолженности составляет 48 дней, т.е. в течение 48 дней дебиторская задолженность полностью возвращается. Период оборачиваемости запасов за отчётный период составляет 160 дней. Общее время, в течение которого финансовые ресурсы омертвлены в запасах и дебиторской задолженности 208 дней. Задача 2. Компания имеет оборотные средства в объеме 1 750 тыс. руб. и краткосрочные обязательства - 700 тыс. руб. Уровень производственных запасов в целом составляет 500 тыс. руб. Дополнительные запасы материалов могут быть приобретены за счет выпуска векселей. Задание: На какую сумму можно выписать векселя, чтобы при этом значение показателя текущей платежеспособности было не менее 2,0? Каким в этом случае будет значение коэффициента срочной ликвидности? Решение: Ктпл (коэффициент текущей платёжеспособности) = Оборотные активы, без учета долгосрочной дебиторской задолженности / Краткосрочные обязательства ОА = 1750 000 + 500000 = 2250 000 руб. К тпл = 2250 000/ 700 000 = 3,2 2 = 2250 000 / 700 000 + х 1125 000 = 700 000 + х х = 425 000 Вывод: на сумму 425 000 можно выпустить векселей для приобретения запасов. Коэффициент срочной ликвидности = (Денежные средства + Краткосрочные финансовые вложения + Краткосрочная дебиторская задолженность) / Краткосрочные обязательства К бл = 1750 000 / 1125 000 = 1,55 Вывод: на сумму 425 000 можно выпустить векселей для приобретения запасов, при этом значение коэффициента срочной ликвидности составит 1,55. Задача 3. Имеются следующие данные по компании: ПоказателизначениеДенежные средства и краткосрочные финансовые вложения, млн. руб. 100 Основные средства, млн. руб. 283,5 Выручка от продаж, млн. руб. 1000,0 Чистая прибыль, млн. руб. 50,0 Коэффициент срочной ликвидности 2,0 Коэффициент текущей платежеспособности 3,0 Оборот дебиторской задолженности (ОДЗ), дн. 40 ROE, % 12 Уставной капитал состоит только обыкновенных акций, имеется кратко- и долгосрочная кредиторская задолженность. Задание: Рассчитать: 1. Объем дебиторской задолженности; 2. Краткосрочные обязательства; 3. Величину оборотных средств; 4. Общую стоимость активов; 5. ROA; 6. Собственные средства; 7. Долгосрочные заемные средства; 8. Коэффициент задолженности. Предположим, что компания сумеет снизить ОДЗ до 30 дней, как это отразится на движении денежных средств? Если полученные денежные средства от снижения ОДЗ направить на выкуп собственных акций (по балансовой стоимости), что приведет к изменению объема собственных средств, какое влияние это окажет на ROE; ROA и коэффициент задолженности. Решение: 1) определим объём дебиторской задолженности DSO – это коэффициент оборачиваемости дебиторской задолженности (в днях). Этот показатель определяется по формуле: DSO=Деб.Задолженность*365дней /Выручка Из этой формулы выразим показатель дебиторской задолженности: Деб.Задолженность = Выручка *DSO/365 Подставив значения в данную формулу, найдем величину дебиторской задолженности: ДЗ=1000*40/ 365=109,6 млн. руб. Таким образом, величина дебиторской задолженности составит 109,6 тыс. руб. 2) Определение краткосрочной кредиторской задолженности. Данный показатель определим с помощью известного коэффициента срочной ликвидности, который определяется по формуле: Кбл=(ДЗ+ДС+КФВ) / КрО где ДЗ – дебиторская задолженность, ДС – денежные средства, КФВ – краткосрочные финансовые вложения, КрО – краткосрочные обязательства. Для того, чтобы определить величину краткосрочных обязательств, из этой формулы необходимо выразить данную величину. Получим: КрО=(ДЗ+ДС+КФВ) / Кбл КрО=(109,6+100) /2=104,8 млн. руб. Таким образом, сумма краткосрочных обязательств составит 104,8 млн. руб. 3) Расчет суммы оборотных средств. Чтобы определить сумму оборотных активов, воспользуемся коэффициентом текущей платёжеспособности, который рассчитывается по формуле: Ктек.пл=ОА/КрО где ОА – оборотные активы. Выразим из данной формулы величину оборотных активов. Получим: ОА = КрО * Ктек.пл ОА = 104,8 * 3,0 = 314,4 млн. руб. Таким образом, величина оборотных активов составит 314,4 млн. руб. 4) Расчет общей суммы активов. Общая сумма активов (А) составит: А = Основноные средства + Оборотные активы А=283,5 + 314,4 = 597,9 млн. руб. 5) Определение ROA. Рентабельность активов рассчитывается делением чистой прибыли (как правило, за год) на величину всех активов (т.е сальдо баланса организации): ROA определяется по формуле: Рентабельность активов = Чистая прибыль / Активы ROA=Пч/А ROA=50,0/597,9=0,084 или 8,4% Таким образом, ROA равен 8,4 %. 6) Расчет суммы акционерного капитала. Сумму акционерного капитала определим с помощью известного показателя ROЕ, который представляет собой рентабельность собственного капитала и определяется по формуле: ROЕ=Пч/СК Из этой формулы выразим собственный капитал. Получим: СК=Пч/ROЕ*100 Найдем сумму собственного капитала: СК=50,0/12*100=416,7 млн. руб. Таким образом, сумма собственного акционерного капитала составит 416,7 тыс. руб. 7) Определение долгосрочной кредиторской задолженности. Как известно, актив и пассив должны быть равны. Общая сумма активов нам известна и составляет 597,9 млн. руб. Определим долгосрочную кредиторскую задолженность: ДсКЗ = 597,9 – 416,7 – 104,8 = 76,4 млн. руб. Таким образом, величина долгосрочной кредиторской задолженности составит 76,4 млн. руб. 8) Коэффициент задолженности (КЗ) — один из расчетных показателей, используемых при анализе финансового состояния компании. Он отражает долю активов, сформированных в результате привлечения долгового финансирования, и рассчитывается по формуле: КЗ = (КЗ + ДЗ) / А, где: (КЗ + ДЗ) — общая сумма задолженности фирмы; А — суммарные активы. КЗ = (764+109,6 ) / 597,9 = 1,46 Вывод: приближение коэффициента к 1,5 указывает на то, что практически весь собственный капитал сформирован за счет заемных средств, высокая степень зависимости от контрагентов и кредиторов, что может негативно повлиять на финансовую устойчивость компании при неблагоприятном развитии событий. 9) Предположим, что компания сумеет снизить ОДЗ до 30 дней, рассчитаем это отразится на движении денежных средств. DSO – это коэффициент оборачиваемости дебиторской задолженности (в днях). Этот показатель определяется по формуле: DSO=Деб.Задолженность*365дней /Выручка До изменений 40*1000/365=ДЗ0 ДЗ0=109,59 После изменений 30*1000/365=ДЗ1 ДЗ1=82,19 Полученные денежные средства от снижения ОДЗ 109,59-82,19=27,4 За счет уменьшения возврата дебиторской задолженности на 10 дней мы смогли высвободить 27,4 млн. руб. 10) Полученные денежные средства от снижения ОДЗ направим на выкуп собственных акций (по балансовой стоимости), это приведет к изменению объема собственных средств и окажет влияние на ROE; ROA и коэффициент задолженности. 10.1) Рентабельность активов рассчитывается делением чистой прибыли (как правило, за год) на величину всех активов (т.е сальдо баланса организации): ROA определяется по формуле: Рентабельность активов = Чистая прибыль / Активы ROA=Пч/А Согласно закона баланса Актив=Пассиву Пассив увеличился на 27,4 млн. руб. ROA=50,0/(597,9+27,4) =0,079962 или 7,9961% Таким образом, ROA равен 8%, то есть рентабельность активов сократилась на 0,4% (8,4%-8%). 10.2) Рассчитаем показатель ROЕ, который представляет собой рентабельность собственного капитала и определяется по формуле: ROЕ=Пч/СК СКновый= 416,7+27,4=444,1 млн. руб. ROЕ=50/444,1 =0,1126 или 11,26% Таким образом, доля чистой прибыли в собственном капитале предприятия сократилась с 12% до 11,26%. Задача 4. Составьте баланс и данные о выручке от реализации для предприятия, используя следующую информацию: Коэффициент задолженности 50% Коэффициент срочной ликвидности 0,8 ОДЗ 36 дней Оборачиваемость активов 1,5 об./год Коэффициент валовой прибыли 25% Коэффициент оборачиваемости производственных запасов 5 об./год Баланс и данные о реализации АКТИВ тыс. руб. ПАССИВ тыс. руб. Денежные средства Кредиторская задолженностьДебиторская задолженность Долгосрочные кредиты и займы40 000Производственные запасы Уставной капиталОсновные средства Нераспределенная прибыль65 000Активы, всего 200 000Пассивы, всегоВыручка от реализации, тыс. руб. Себестоимость реализованной продукции, тыс. руб. Решение: 1. Определим выручку через оборачиваемость активов Оборачиваемость активов (коэффициент) = Выручка / Среднегодовая стоимость активов 1,5=Выручка/200 000 Выручка=1,5*200 000 =300 000 тыс.рублей 2. Определим дебиторскую задолженность через коэффициент оборачиваемости дебиторской задолженности DSO – это коэффициент оборачиваемости дебиторской задолженности (в днях). Этот показатель определяется по формуле: DSO=ДЗ*365дней /Выручка 36дней=ДЗ*365дней/ Выручка ДЗ = 36дн.*300 000 / 365= 29589,04 тыс.рублей 3. Определим кредиторскую задолженность через Коэффициент задолженности (КЗ) — один из расчетных показателей, используемых при анализе финансового состояния компании. Он отражает долю активов, сформированных в результате привлечения долгового финансирования, и рассчитывается по формуле: КЗ = (КЗ + ДЗ) / А, где: (КЗ + ДЗ) — общая сумма задолженности фирмы; А — суммарные активы. 50%=( КЗ +29589,04)/200000 КЗ = 50%*200 000-29589,04=70410,96 тыс.рублей 4. Определим денежные средства через коэффициент срочной ликвидности Коэффициент срочной ликвидности определяется по формуле: Кбл=(ДЗ+ДС+КФВ) / КрО где ДЗ – дебиторская задолженность, ДС – денежные средства, КФВ – краткосрочные финансовые вложения, КрО – краткосрочные обязательства. 0,8=(ДЗ+ДС+КФВ)/ 70410,96 ДС=0,8*70410,96-29589,04=26739,73 тыс.рублей Сведём уже полученные данные в таблицу, при этом учитывая закон баланса Актив=Пассиву АКТИВ тыс. руб. ПАССИВ тыс. руб. Денежные средства 26 740Кредиторская задолженность70 411Дебиторская задолженность 29 589Долгосрочные кредиты и займы40 000Производственные запасы Уставной капиталОсновные средства Нераспределенная прибыль65 000Активы, всего 200 000Пассивы, всего200 000Выручка от реализации, тыс. руб. 300 000Себестоимость реализованной продукции, тыс. руб. 5. Определим остато запасов через коэффициент оборачиваемости производственных запасов Оборачиваемость запасов (коэффициент) = Выручка / Среднегодовой остаток запасов 5=300 000 / Пр.запасы Пр.запасы=300 000 /5= 60 000 тыс.рублей 6. Определим себестоимость через коэффициент валовой прибыли Коэффициент валовой прибыли= (Выручка – Себестоимость) / Выручка Себестоимость= 300 000-25%*300 000= 225 000 тыс.рублей 7. Ещё раз составим баланс и посмотрим недостающие значения АКТИВ тыс. руб. ПАССИВ тыс. руб. Денежные средства 26 740Кредиторская задолженность70 411Дебиторская задолженность 29 589Долгосрочные кредиты и займы40 000Производственные запасы 60 000Уставной капиталОсновные средства Нераспределенная прибыль65 000Активы, всего 200 000Пассивы, всего200 000Выручка от реализации, тыс. руб. 300 000Себестоимость реализованной продукции, тыс. руб. 225 000Актив= ДС+ДЗ+Пр.запасы+ОС ОС= Активы- ДС+ДЗ+Пр.запасы ОС=200 000 – 26 740 -29 589 -60 000=83671 Пассив=КЗ+ДЗ+УК+Нерасп.прибыль УК= Пассив-КЗ-ДЗ-Нерасп.прибыль УК=200 000 -70 411- 40 000-65 000 = 24589 Внесём последние данные в баланс АКТИВ тыс. руб. ПАССИВ тыс. руб. Денежные средства 26 740Кредиторская задолженность70 411Дебиторская задолженность 29 589Долгосрочные кредиты и займы40 000Производственные запасы 60 000Уставной капитал24 589Основные средства 83 671Нераспределенная прибыль65 000Активы, всего 200 000Пассивы, всего200 000Задача 5. Компания имеет объем реализации 750 000 дол. Используя нижеприведенные финансовые коэффициенты, составьте баланс. Оборачиваемость активов 2,5 об./год Удельный вес денежных средств в валюте баланса 2,0% ОДЗ 10 об./год Оборачиваемости производственных запасов* 15 об./год Коэффициент текущей платежеспособности 2,0 Коэффициент задолженности 45,0% Баланс АКТИВ долл. ПАССИВ долл. Денежные средства Краткосрочные обязательства Дебиторская задолженность Долгосрочные кредиты Производственные запасы Заемные средства, всего Оборотные средства, всегоОсновные средства Собственные средства, всего Активы, всего Пассивы, всего Решение: 1. Определим через Коэффициент оборачиваемости дебиторской задолженности (ОДЗ) рассчитывается как частное от деления выручки от продаж за период (В) к средней за этот период величине дебиторской задолженности (ДЗ): ОДЗ = В / ДЗ ДЗ=750 000/10 = 75 000 дол. 2. Определим остаток производственных запасов через Оборачиваемости производственных запасов (коэффициент). Оборачиваемости производственных запасов = Выручка / Среднегодовой остаток запасов Пр.запасы= 750 000/15=50 000 дол. 3. Определим Активы через оборачиваемость активов Оборачиваемость активов (коэффициент) = Выручка / Среднегодовая стоимость активов Активы=750 000/2,5=300 000 дол. Согласно Правила баланса Актив=Пассиву Вывод: Актив=Пассиву= 300 000 дол. 4. Определим Денежные средства , если известно, что Удельный вес денежных средств в валюте баланса 2%. 300 000 *2%= 6000дол. 5. Рассчитаем Оборотные средства, всего Денежные средства 6 000Дебиторская задолженность 75 000Производственные запасы 50 000Оборотные средства, всего131 0006. Определим Краткосрочные обязательства через Коэффициент текущей платежеспособности Ктпл (коэффициент текущей платёжеспособности) = Оборотные активы, без учета долгосрочной дебиторской задолженности / Краткосрочные обязательства 2=131000/КО КО=131000/2=65500 7. Рассчитаем краткосрочные обязательства через коэффициент задолженности Коэффициент задолженности (КЗ) — один из расчетных показателей, используемых при анализе финансового состояния компании. Он отражает долю активов, сформированных в результате привлечения долгового финансирования, и рассчитывается по формуле: КЗ = (КО+Долгоср.кредиты) / А, где: (КО+Долгоср.кредиты) — общая сумма задолженности фирмы; А — суммарные активы. 45%=(КО+Долгоср.кредиты) / А Долгоср.кредиты=45%*300 000-65 500=69500 7. Сведём полученные данные в таблицу Баланс АКТИВ долл. ПАССИВ долл. Денежные средства 6 000Краткосрочные обязательства 65 500Дебиторская задолженность 75 000Долгосрочные кредиты 69 500Производственные запасы 50 000Заемные средства, всего Оборотные средства, всего131 000Основные средства Собственные средства, всего Активы, всего 300 000Пассивы, всего 300 000Основные средства определим, как Актив= Оборотные средства, всего + Основные средства Основные средства = Актив – Оборотные средства, всего Основные средства = 300 000 – 131 000=169 000 Заемные средства, всего = Краткосрочные обязательства + Долгосрочные кредиты Заемные средства, всего =65 500+69 500 = 135 000 Пассив = Заемные средства, всего + Собственные средства, всего Собственные средства, всего =Пассив - Заемные средства, всего Собственные средства, всего = 300 000 – 135 000 = 165 000 Сведём полученные данные в табличную форму Баланс АКТИВ долл. ПАССИВ долл. Денежные средства 6 000Краткосрочные обязательства 65 500Дебиторская задолженность 75 000Долгосрочные кредиты 69 500Производственные запасы 50 000Заемные средства, всего 135 000Оборотные средства, всего131 000Основные средства 169 000Собственные средства, всего 165 000Активы, всего 300 000Пассивы, всего 300 000 Задача 6. Компания имеет 3 дочерних предприятия, которые характеризуются следующими показателями: Показатели Медицина Тяжелое машиностроение Электроника Объем реализации, долл. 20 000 000 5 000 000 4 000 000 Чистая прибыль, долл. 1 200 000 190 000 320 000 Активы, долл. 8 000 000 8 000 000 3 000 000 Задание: 1. Какие из отделений имеют наибольшее и наименьшее значение рентабельности продаж? 2. Рассчитайте ROA для компании в целом. 3. Предположим, что активы филиала «Тяжелое машиностроение» будут распроданы, а вырученные 8 000 000 долл. Инвестированы в «Медицину». Если ROA медицинского отделения останется на текущем уровне, каково будет значение ROA для компании в целом? Решение: 1. Рентабельность продаж получают делением прибыли от реализации продукции на сумму полученной выручки. Рентабельность продаж показывает, какую сумму прибыли получает предприятие с каждого рубля проданной продукции. Показатели Медицина Тяжелое машиностроение Электроника Объем реализации, долл. 20 000 000 5 000 000 4 000 000 Чистая прибыль, долл. 1 200 000 190 000 320 000 Рентабельность продаж,% 63,88 Вывод: наиболее рентабельным из отделений ялвется «Электроника» -8%, самое малорентабельное отделение – «Тяжелое машиностроение» -3,8% 2. Рассчитайте ROA для компании в целом Рентабельность активов (return on assets, ROA) – финансовый коэффициент, характеризующий отдачу от использования всех активов организации. Рентабельность активов = Чистая прибыль / Активы Показатели Медицина Тяжелое машиностроение Электроника Чистая прибыль, долл. 1 200 000 190 000 320 000 Активы, долл. 8 000 000 8 000 000 3 000 000 Рентабельность активов,%15,002,3810,67(1200000+190000+320000)/(8000000+8000000+3000000)*100%=9% Или (15+2,38+10,67)/3 = 9,35% 3. Предположим, что активы филиала «Тяжелое машиностроение» будут распроданы, а вырученные 8 000 000 долл. Инвестированы в «Медицину». Если ROA медицинского отделения останется на текущем уровне, каково будет значение ROA для компании в целом? Показатели Медицина Тяжелое машиностроение Электроника Чистая прибыль, долл. 320 000Активы, долл. 8 000 000 8 000 0003 000 000перенаправили Активы8 000 000- 8 000 000Рентабельность активов,%15,00 Определим чистую прибыль для отделения Медицина с учётом произошедших изменений Рентабельность активов = Чистая прибыль / Активы 15%= Чистая прибыль / 16 000 000 Чистая прибыль = 16 000 000 *15% = 2 400 000 Составим расчётную таблицу Показатели Медицина Тяжелое машиностроение Электроника Объем реализации, долл. 20 000 000 4 000 000Чистая прибыль, долл. 2 400 000 320 000Активы, долл. 8 000 000 8 000 0003 000 000перенаправили Активы8 000 000- 8 000 000Рентабельность активов,%15,0010,67 Определим общую рентабельность активов (2 400 000 +320 000)/ (16 000 000 +3 000 000)*100% = 14,32% Вывод: решение было принято верно, так как повысилась отдача от использования всех активов организации до 14,32%. Практическое занятие 2 (Тема 3). Управление оборотным капиталом Управление запасами 1. Годовая потребность в сырье составляет 2 000 единиц. Затраты на сырье 5 тыс. руб. Затраты на размещение и доставку заказа 60 тыс. руб. Рассчитайте: а. оптимальный размер заказа (EOQ); б. если поставщик сырья отказывается завозить сырье чаще, чем 4 раза в год, то какую сумму можно ему заплатить, чтобы снять это ограничение? Решение: а) Определяем оптимальный размер заказа EOQ : EOQ=2KvS (Формула Уилсона), где EOQ –оптимальный размер заказа v – интенсивность (скорость) потребления запаса, (ед.тов./ед.t); S – затраты на хранение запаса, (тыс. руб.); K – затраты на осуществление заказа, включающие оформление и доставку заказа, (тыс. руб.). EOQ=2*2000*60=219,0890230020665 б) Найдем сумму, которая может заплатить компания для снятия ограничения: Совокупные затраты на заказ в год: Z1(Q) = S * EOQ /2+K* v / EOQ где K – затраты на осуществление заказа, включающие оформление и доставку заказа, (тыс. руб.); v – интенсивность (скорость) потребления запаса, (ед.тов./ед.t); S - годовые издержки хранения на единицу товара. Z1(Q) = 5*219/2+60*2000/219= 1095,45 тыс.руб. – затраты при переходе на оптимальную партию. 5*(2000ед./4заказа)/2+60*4 =1490 тыс.руб - затраты на 4 поставки. 1490-1095,45= 394,55 тыс.руб. Ответ: чтобы снять ограничение предприятию необходимо заплатить не менее 394,55 тыс.руб. и выполнить 4 поставки товара. 2. Компания предпринимает попытки усовершенствования системы контроля за запасами. Исходя из запланированного объема реализации годовая потребность в сырье составляет 75 000 единиц Стоимость размещения одного заказа составляет 8 тыс. руб., издержки хранения 1,2 тыс. руб. Рассчитайте: а. оптимальный размер заказа (EOQ); б. количество размещений заказов на сырье в год; в. определите средний размер запаса; г. определите совокупные затраты на хранение и доставку сырья; д. предположим, что компания решила поддерживать страховой запас в объеме 80 единиц. Каковы в этом случае средний запас и совокупные затраты на доставку и хранение запаса? Решение: а) Определяем оптимальный размер заказа EOQ : EOQ=2KvS (Формула Уилсона), где EOQ –оптимальный размер заказа v – интенсивность (скорость) потребления запаса, (ед.тов./ед.t); S – затраты на хранение запаса, (тыс. руб.); K – затраты на осуществление заказа, включающие оформление и доставку заказа, (тыс. руб.). EOQ=2*8000*75000=1000 ед.1200Вывод: величина оптимального размера заказа составила 1000ед. б) Определим количество размещений заказов на сырьё в год Количество заказов на сырьё в год = годовая потребность в сырье/ оптимальный размер заказа EOQ 75000/1000=75 заказов Вывод: при выборе оптимального размера заказа 1000единиц, необходимо будет сделать заказ в колиестве 75 раз. в) Определим средний размер запаса (EOQср.) EOQср.= EOQ/2 EOQср.= 1000/2 = 500ед. г) Определим совокупные затраты (Z) на хранение и доставку сырья Z (Q) = S * EOQ /2+K* v / EOQ где K – затраты на осуществление заказа, включающие оформление и доставку заказа, (тыс. руб.); v – интенсивность (скорость) потребления запаса, (ед.тов./ед.t); S - годовые издержки хранения на единицу товара. Z1(Q) = 1200*1000/2+8000*75000/1000= 1 200 000 рублей или 1200тыс.руб Средний запас при поддержании страхового запаса в объёме 80 единиц составит EOQср. с запасом= 1000/2 + 80 =580единиц В данном случае совокупные затраты на доставку и хранение запаса составят Z (Q) = 1200*(1000/2+80) +8000*75000/(1000+80) = 1251555,56 рублей или 1251,56тыс.руб. В связи с увеличением запаса на 80 единиц Затраты увеличились на 1251,56-1200=1,56тыс.рублей Вывод: в связи с увеличением запаса на 80 единиц затраты увеличились на 1,56тыс.рублей 3. Компания делает запас сырья ценой в 4 долларов за единицу партиями объемом 200 единиц каждая. Потребность в сырье постоянна и равна 10 единиц в день в течение 250 рабочих дней. Стоимость исполнения одного заказа 25 долларов, а затраты на хранение составляют 12,5% от стоимости сырья. Рассчитайте: а. оптимальный размер заказа (EOQ) и экономический эффект перехода от текущей политики закупок к политике, основанной на EOQ. б. Рассчитайте EOQ, если поставщик соглашается снизить стоимость сырья при условии, что заказ будет сделан большими партиями. Условия таковы: Объем заказа Скидка с цены 0 – 599 0% 600 – 999 10% Более 1 000 15% Решение: Величина оптимального заказа (EOQ) определяется по формуле (модель Уилсона): EOQ=2*F*ZC*PГде F - постоянные затраты по размещению и выполнению одного заказа, Z -общая годовая потребность в запасах, ед.; С - годовые затраты по хранению, в долях ед.; Р - цена приобретения единицы запасов, $. EOQ=2*25*2500=500 ед.0,125*4Рассчитаем эффект (Э) от перехода от текущей политики заказа сырья к политике, основанной на EOQ, для этого рассчитаем затраты для текущей политики (размер партии 200 шт.) и затраты для оптимального заказа (размер партии 500 шт.) Э = З – З EOQ где З=Зт+Зхран; Зт- затраты на транспортировку; Зхран. – затраты на хранение; V - объем партии. Зт=Z*FV Зхран=C*P*V2 З=25*2500+0,125*4*200=362,52002 Э = З – З EOQ = 362,5 – 250 = 112,5 долларов При скидке 10 % или 0,9 (1-0,10) при объеме заказа от 600 до 999 ед: EOQ=2*25*2500=527 ед.0,125*4*0,9 При скидке 15 % или 0,85 (1-0,15) при объеме заказа более 1000 ед: EOQ=2*25*2500=512 ед.0,125*4*0,85Вывод: если поставщик соглашается снизить стоимость сырья при условии, что заказ будет сделан большими партиями то оптимальный объём заказа слставит без скидки 500 ед., при скидке 10 % при объеме заказа от 600 до 999 ед. - 527 единиц, при скидке 15 % при объеме заказа более 1000 ед. - 512 ед. Управление дебиторской задолженностью. Кредитная политика. 4. Имеется информация об объемах реализации в течении 6 месяцев (в тыс. руб.): I II III IV V VI 50 109 120 105 140 160 В течение этого полугодия поведение клиентов в отношении оплаты не менялась и осуществлялась в следующем порядке: 20% клиентов производили оплату в течение текущего месяца; 30% клиентов производили оплату в следующем за текущим месяцем; 50% клиентов оплачивают в течение второго месяца следующего за текущим. Задание: а. Определите величину дебиторской задолженности на конец марта и конец июня. б. Предположим, что в квартале 90 дней. Определите однодневный товарооборот и оборачиваемость дебиторской задолженности (OДЗ) в днях за I и II кварталы. в. Составьте классификацию дебиторской задолженности по срокам возникновения на 30 июня, используя следующий диапазон: 0 – 30; 31 – 60 и 61 – 90 дней. г. Составьте ведомость непогашенных остатков по данным за II квартал на 30 июня по следующей форме: Период Выручка от продаж, тыс. руб. Дебиторская задолженность, возникшая в данном месяце тыс. руб. в % к выручке IV V VI II квартал Решение а) Расчет величины дебиторской задолженности, а также ее оборачиваемости по месяцам выполним в табличной форме (табл. 1). Таблица 1 - Расчет величины и оборачиваемости дебиторской задолженности МесяцВыручка от реализации в кредит (Вt), тыс. руб.Дебиторская задолженность (ДЗ t), тыс. руб.Квартальные данныеоднодневный товарооборот (АDS), тыс. руб.оборачиваемость дебиторской задолженности (DSO), дниЯнварь5050-50*20%=40(50+109+120)/90 = =3,1150,5/3,1=48,55Февраль10950*50%+109*80%=112,2Март120109*50%+ 120*80%= 150,5Апрель105120*50%+ 105*80% = 144(105+140+160)/90 = =4,5 198/4,5=44Май140105*50%+ 140*80% = 164,5Июнь160140*50%+ 160*80% = 198 б) Однодневный товарооборот за 1-ый квартал (АDS1квартал) и 1-е полугодие (АDS1п/г) определяется по формуле: где Вt – выручка за t-й месяц, руб.; T – количество дней в периоде. АDS1квартал =50+109+120=3,10 тыс. руб. 90АDS1п/г =50+109+120+105+140+160=3,80 тыс. руб. 180 Оборачиваемость дебиторской задолженности за 1-е полугодие (DSO1п/г) определяется по формуле: DSO1квартал =ДЗ 30.03/ADS1квартал DSO1квартал = 150,5/3,10=48,6 дней DSO1п/г =ДЗ 30.06/ADS1п/г DSO1п/г =198 /3,8 = 52,1 дня в) Классификация дебиторской задолженности по срокам возникновения представлена в табл. 2 Таблица 2 - Классификация дебиторской задолженности по срокам возникновения Срок возникновения, дниДебиторская задолженность на конец квартала*31 марта30 июнятыс. руб.%тыс. руб.%0-3080%*120=9663,7980%*160=12864,6531-6050%*109=54,536,2150%*140=7035,3561-900-0-Всего150,5100%198100%* – в марте оплачено 100% январской реализации, 50% (30%+20%) февральской и 20% мартовской; в июне оплачено 100% апрельской реализации, 50% майской и 20% июньской реализации и т.д. г) Ведомость непогашенных остатков представлена в табл. 3 Таблица 3 - Ведомость непогашенных остатков Период Выручка от продаж, тыс. руб. Дебиторская задолженность, возникшая в данном месяце тыс. руб. в % к выручке IV 105--V 14070 (погашено 50% от 140)50VI 160128 (погашено 80% от 160)80II квартал 4051981305. В настоящем компания осуществляет продажу в кредит на условиях «1/10 чистых 30» при этом величина потерь по безнадежным долгам составляет 1% от общего объема реализации. Из 99% (в денежном выражении) клиентов, оплачивающих товар, 50% пользуются скидкой и производят оплату на 10-й день, остальные 50% на 30-й день. Общий годовой объем реализации компании составляет 2 млрд. руб., величина переменных затрат 75% от объема реализации. Финансирование дебиторской задолженности происходит при помощи кредитной линии на условии 10% годовых. Кредитный менеджер рассматривает возможность изменения условий кредита на «2/10 чистых 40». Он полагает, что в этом случае годовой объем реализации возрастет до 2,5 млрд. руб. В то же время потери по безнадежным долгам увеличатся в 2 раза и составят 2% от нового объема реализации. Ожидается, что 50% клиентов, оплачивающих товар, захотят воспользоваться скидкой и произведут оплату на 10-й день, тогда как остальные 50% оплатят на 40-й день. Задание: а. Определите период оборачиваемости дебиторской задолженности в условиях текущей и предлагаемой кредитной политики. б. Найдите величину прироста дебиторской задолженности и прироста прибыли от продаж. Следует ли компании изменить условия продажи в кредит? Решение: а) Период обращения дебиторской задолженности (ОДЗ) определяется следующим образом: ОДЗ = Кс·Тс + Ко·То, где Кс, Ко – доля клиентов, соответственно, пользующихся и не пользующихся скидкой; Тс, То – максимальный срок задержки платежа, соответственно, в случае использования скидки и отказа от скидки, дни. Период обращения дебиторской задолженности, соответственно, в условиях текущей и планируемой политики составит: ОДЗ0 = 50%*10 + 50%*30 = 20 дней (50% на 30-й день). ОДЗ1 = 50%*10 + 50%*40 = 25 дней (остальные 50% оплатят на 40-й день). б) Величина прироста дебиторской задолженности (ΔДЗ) в случае увеличения объема реализации определяется по формуле ΔДЗ = (ОДЗ1 – ОДЗо) (Во/ 360) + Кмп[ОДЗ1 (В1 – Во)/ 360], где ОДЗ0,1 - средний срок оборота при старой и новой кредитной политике соответственно, дни, Во,1 – выручка от реализации при старой и новой кредитной политике соответственно, тыс. руб., Кмп – коэффициент маржинальной прибыль (маржинальная прибыль/выручка от реализации). ∆ДЗ= (25-20)*(2000000/360)+(0,75*25*(2500000-2000000))/360 = 53819,44 Изменение прибыли от продаж определить по формуле: ∆П=(S1-S0)*(1-V)-g*∆ДЗ-(B1*S1-B0*S0)-(D1*S1*P1-D0*S0*P0), где S1 и S0 – прогнозируемый после изменения кредитной политики и фактический объем реализации, руб.; V – доля переменных затрат, в долях от объема реализации; B1,B0 – предполагаемый и текущий процент безнадежных долгов,%; D1,D0 – предполагаемый и текущий процент торговой скидки,%; P1, P0 – доля объема реализации со скидкой в валовой объеме реализации до и после изменения кредитной политики, %; g – цена инвестиций в дебиторскую задолженность, %; ∆П=(2500000-2000000)*(1-0,75)-0,1*53819,43-(0,02*2500000-0,01*2000000)-(0,02*2500000*0,5-0,01*2000000*0,5)=74618,07 руб. Вывод: величина прибыли положительная, это означает, что изменения условий продаж приемлемые. Ответим на вопрос: следует ли компании изменить условия продажи в кредит? Определим прирост дебиторской задолженности ∆ДЗ=(DSОN-DSО0)*(S0/360)+(V*DSO0*(SN-S0))/360) ∆ДЗ=(25-20)*(2500000/360)+((0,75*20*(2000000-2500000))/360)=13888,88 руб. ∆П=(2500000-2000000)*(1-0,75)-0,1*13888,88-(0,02*2500000-0,01*2000000)-(0,02*2500000*0,5-0,01*2000000*0,5)= 78611,11 руб. Вывод: не следует изменять условия продажи в кредит, т.к. объём прибыли увеличился. Практическое занятие 3 (тема 4). Оценка эффективности и рисков инвестиционных проектов 1. Руководство фирмы рассматривает возможность инвестирования 10 млн. руб. в трудосберегающее оборудование. Ожидается, что срок эксплуатации оборудования составляет четыре года и его использование позволит снизить затраты на оплату труда на 4 млн. руб. в год. Налог на прибыль составляет 20% и в ее учетной политике используется метод равномерного начисления амортизации. Каким будет денежный поток (после уплаты налогов) от реализации инвестиционного проекта с первого по четвертый год? Если минимально приемлемая для фирмы ставка доходности этого проекта (рыночная ставка капитализации) равна 15% годовых, стоящее ли это вложение капитала? Чему равны IRR и NPV проекта? Решение: Наше решение оформим в табличной форме. Показатель 0 годГод 1Год 2Год ЗГод 4ИтогоДоходы от экономии на затратах по оплате труда, млн. руб.Инвестиции, млн. руб.Амортизационные отчисления, млн. руб.Налог на прибыль, млн. руб.Чистый денежный поток, млн. руб. 1. Определим «Амортизационные отчисления» Амортизация списывается равными частями, поэтому в год она составит: 10 / 4 = 2,5 млн. руб. 2. Определим «Налог на прибыль» Налог на прибыль = (Доходы – Расходы) * 20% = (4 – 2,5) *20% = 0,3 млн. руб. 3. Определим «Чистый денежный поток» Чистый денежный поток = Приток в виде экономии – отток в виде налога на прибыль = 4 – 0,3 = 3,6 млн. руб. Амортизация на денежный поток не влияет. 4. Для фирмы данное вложение стоящее, так как внутренняя доходность (IRR) и чистая приведенная стоимость (NPV) составят следующие значения:  IRR — внутренняя доходность – это ставка процента, при которой приведенная стоимость всех денежных потоков инвестиционного проекта равна нулю. В общем виде для любого инвестиционного проекта формула для расчета IRR выглядит так:  Где NPV – чистая приведенная стоимость, C – чистый денежный поток, R – процентная ставка, 0, 1, 2, 3, 4 – количество периодов времени от сегодняшнего момента. Показатель 0 годГод 1Год 2Год ЗГод 4ИтогоПервоначальные инвестиции/ Расходы проекта, млн. руб.1010Доходы от экономии на затратах по оплате труда, млн. руб.444416Амортизационные отчисления, млн. руб.2,52,52,52,510Налог на прибыль, млн. руб.0,30,30,30,31,2Чистый денежный поток, млн. руб.-103,73,73,73,74,8 Если приравнять NPV к нулю, а вместо CF подставить денежные потоки, соответствующие каждому проекту, то в уравнение останется одна переменная R. Ставка процента, которая будет решением данного уравнения, то есть при которой сумма всех слагаемых будет равна нулю, и будет называться IRR или внутренней нормой доходности. NPV = -10 +3,7 / (1+0,15)1 + 3,7 / (1+0,15)2 + 3,7 / (1+0,15)3 + 3,7 / (1+0,15)4 = 0,57 млн. руб. IRR = 17,7594% Ответ: чистая приведенная стоимость составила 0,57млн.руб., внутренняя норма доходности (IRR) соствила 17,7594% - проект выгодный. Задание 2. Компания TTK рассматривает проект производства нового продукта. Продукт имеет шестилетний срок жизни. Выручка и прогнозируемая посленалоговая прибыль по новому продукту приведены в таблице: Годы Выручка по проекту, тыс. руб. Посленалоговая операционная (чистая) прибыль, тыс. руб. Амортизация 1 2 000 100 100 2 4 000 150 100 3 5 000 190 100 4 7 000 380 100 5 4 000 150 100 6 2 000 100 100 Проект требует инвестиций в оборудование в размере 600 тыс. руб. Половина средств занимается под 12% годовых. Приведенный в таблице расчет чистой прибыли учитывает вычет амортизационных отчислений и погашение кредита, но не отражает платежи по заемному капиталу. Расчет амортизации осуществляется линейным способом (по 100 тыс. руб. ежегодно). В конце 6 года предполагается продать оборудование по цене 200 тыс. руб. Чистый оборотный капитал, необходимый для поддержания нового продукта оценивается в 10% от выручки. Ставка налога на прибыль 20%. Оцените свободные денежные потоки по рассматриваемому проекту. Решение: Составим график потока денежных средств, для этого построим таблицу, предварительно рассчитав необходимый оборотный капитал. Собственные средства составляют половину инвестиций, т.е. 50%×600=300 тыс. руб., столько же составляют и заемные средства – 300 тыс. руб. Возврат заемных средств считаем в течение 6 лет равными платежами, т.е. 300/6=50 тыс. руб. Необходимый оборотный капитал составит: 1-й год: 2000×10%=200 тыс. руб.; 2-й год: 4000×10%=400 тыс. руб.; 3-й год: 5000×10%=500 тыс. руб.; 4-й год: 7000×10%=700 тыс. руб.; 5-й год: 4000×10%=400 тыс. руб.; 6-й год: 2000×10%=200 тыс. руб. Результаты отразим в таблице. №Показательгоды01234561Чистая прибыль 1001501903801501002Амортизация 1001001001001001003Собственные средства300 4Заемные средства 300 5Продажа оборудования 200 |