курсовая работа по бухучёту. курсовая по бухучёту. Бухгалтерский учет расчета с персоналом по оплате труда

Скачать 413.5 Kb. Скачать 413.5 Kb.

|

|

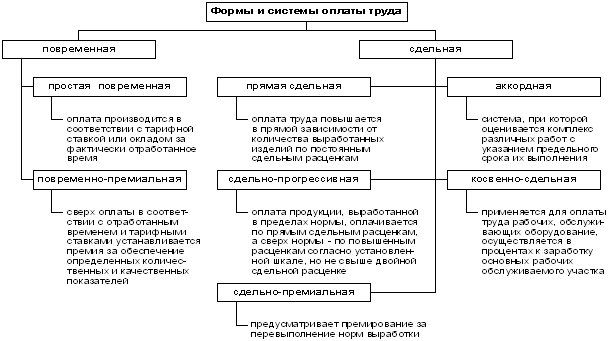

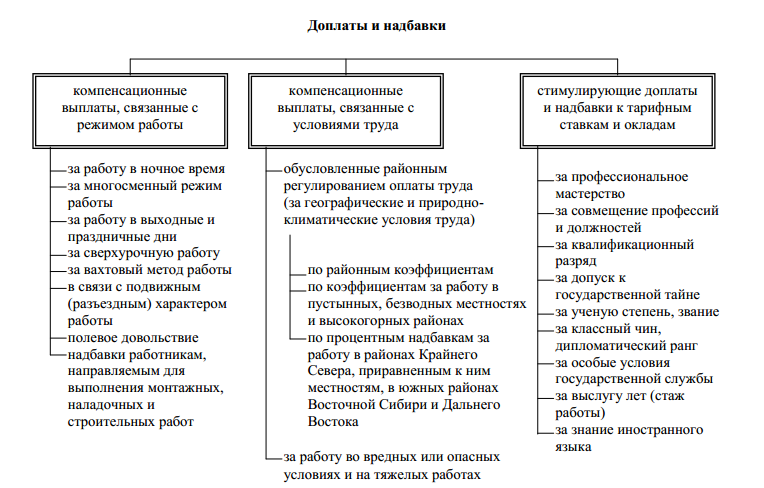

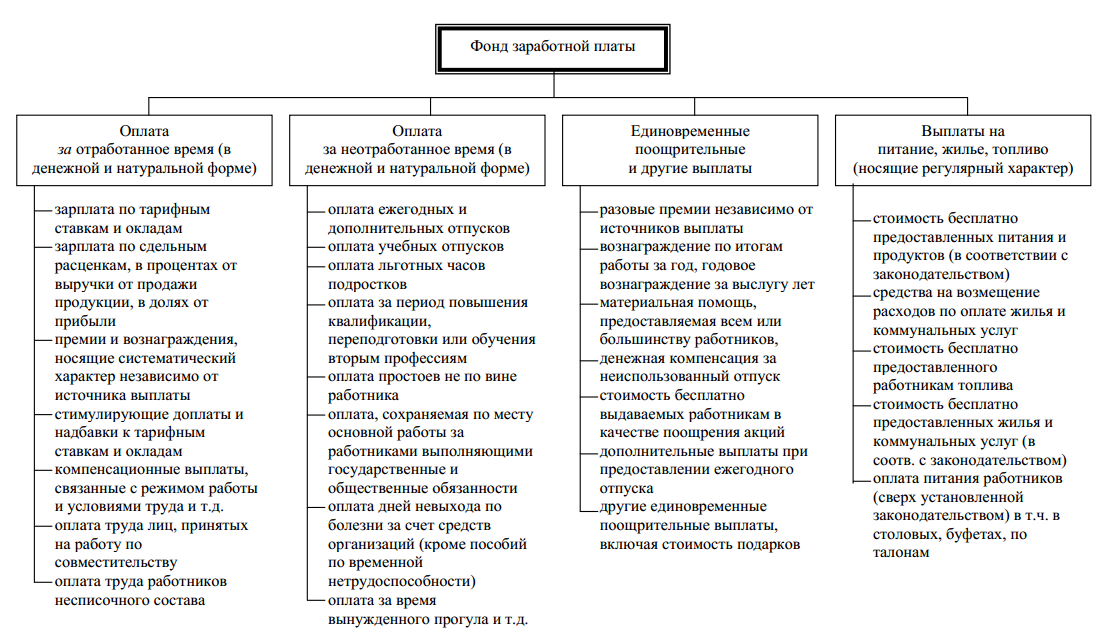

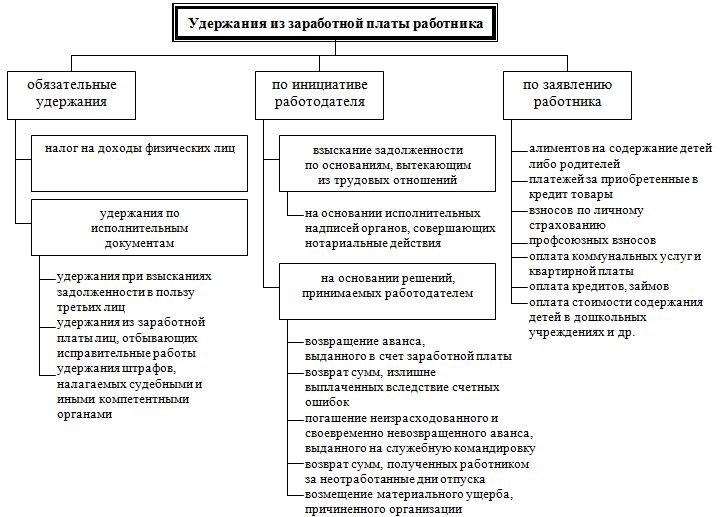

Расчетная работа по дисциплине «Бухгалтерский финансовый учет» Специальность «Экономика» Профиль «Бухгалтерский учет, анализ и аудит» Тема: Бухгалтерский учет расчета с персоналом по оплате труда Нижний Новгород 2016 год Содержание Введение 1. Бухгалтерский учет расчетов с персоналом по оплате труда………….5 1.1. Понятия, цели и задачи бухгалтерского учета расчетов с персоналом по оплате труда. Формы и системы оплаты труда………………………………...5 1.2. Порядок начисления заработной платы за выполненную работу и других выплат, входящих в фонд заработной платы……………………………...6 1.3. Аналитический и синтетический учет расчетов с персоналом по оплате труда………………………………………………………………………...17 1.4. Бухгалтерская, статистическая и налоговая отчетность по труду и заработной плате……………………………………………………………………22 2. Бухгалтерский учет расчетов с персоналом по оплате труда в ООО «ЛИТА»……………………………………………………………………………..25 2.1. Характеристика ОО «ЛИТА». Документальное оформление бухгалтерского учета расчетов с персоналом по оплате труда………………….25 2.2. Аналитический и синтетический учет расчетов с персоналом по оплате труда ………………...…………………………………………………..….26 2.3. Отражение в бухгалтерской отчетности расчетов с персоналом..…28 3. Основные направления совершенствования бухгалтерского учета расчетов с персоналом по заработной плате……………………………………...30 Заключение Список используемой литературы Введение Учет расчетов с персоналом по оплате труда занимает одно из центральных мест в системе бухгалтерского учета. Расчеты с персоналом по оплате труда требуют точного и достоверного учета, который может обеспечить только бухгалтерский учет. В настоящих условиях в соответствии с изменениями в экономическом и социальном развитии страны существенно меняется и политика в области оплаты труда, социальной поддержки и защиты работников. Многие функции государства по реализации этой политики переданы непосредственно организациям, которые самостоятельно устанавливают формы, системы и размеры оплаты труда, материального стимулирования его результатов. Переход к рыночным отношениям вызвал к жизни новые источники получения денежных доходов в виде сумм, начисленных к выплате по акциям и вкладам членов трудового коллектива в имущество предприятия. Таким образом, трудовые доходы каждого работника определяются по личным вкладам, с учетом конечных результатов работы предприятия, регулируются налогами и максимальными размера не ограничиваются. При отсутствии установленного размера труда работник имеет право на минимальную заработную плату. В условиях рыночной экономики с организацией заработной платы на предприятиях связаны решения важнейших задач учета труда и заработной платы: своевременно производить расчеты с персоналом организации по оплате труда (начисление заработной платы и прочих выплат, сумм к удержанию и выдаче на руки); своевременно и правильно относить на себестоимость продукции (работ, услуг) суммы начисленной заработной платы и отчисление органами социального страхования; собирать и группировать показатели по труду и заработной плате для целей оперативного руководства и составления необходимых расчетов. Заработная плата является основной источником дохода рабочих и служащих, с ее помощью осуществляется контроль за мерой труда и потребления, она используется как важнейший экономический рычаг управления экономикой. Главным законодательным документом, имеющим в своем составе статьи посвященные труду, является Конституция Российской Федерации. Трудовой Кодекс Российской Федерации (ТК РФ) является основным сборником законодательных актов и регулирует трудовые отношения всех работников. Целью курсовой работы является исследование организации бухгалтерского учета расчетов по оплате труда в ООО «Лита», анализ действующих систем и форм оплаты труда, выяснение их недостатков, внесение предложений по совершенствованию систем оплаты труда. 1. Бухгалтерский учет расчетов с персоналом по оплате труда. 1.1. Понятия, цели и задачи бухгалтерского учета расчетов с персоналом по оплате труда. Формы и системы оплаты труда. Заработная плата - вознаграждение за труд в зависимости от квалификации работника, сложности, количества, качества и условий выполняемой работы, а также компенсационные и стимулирующие выплаты. Цель бухгалтерского учета расчетов с персоналом по оплате труда - формирование полной, достоверной, своевременной информации о состоянии данных расчетов и обеспечение ею всех заинтересованных пользователей. Задачи бухгалтерского учета расчетов с персоналом по оплате труда: -своевременно производить расчеты с персоналом по оплате труда на основании поступивших в бухгалтерию первичных документов. -своевременно и правильно относить на себестоимость продукции (работ, услуг) суммы начисленной заработной платы и отчислений в органы социального страхования; -собирать и группировать показатели по труду и заработной плате для целей оперативного руководства и составления необходимой отчетности; -организация аналитического и синтетического учета расчетов с работниками организации по заработной плате; -формирование бухгалтерской, налоговой и статистической отчетности по труду и заработной плате; -организация эффективного предварительного, текущего и последующего контроля за формированием и использованием фонда оплаты труда. -разработка мероприятий, направленных на совершенствование бухгалтерского учета и контроля расчетов с персоналом по оплате труда. Для целей бухгалтерского учета различают основную и дополнительную оплату труда. Основная заработная плата - выплаты за отработанное время, за количество и качество выполненных работ при повременной, сдельной и прогрессивной оплате; доплаты в связи с отклонениями от нормальных условий работы, за сверхурочные работы, за работу в ночное время и в праздничные дни и др.; оплата простоев не по вине работника; премии, премиальные надбавки и др. Дополнительная заработная плата - выплаты за не проработанное время, предусмотренные законодательством о труде и коллективными договорами: оплата времени отпусков; оплата времени выполнения государственных и общественных обязанностей; оплата перерывов в работе кормящих матерей; оплата льготных часов подростков; оплата выходного пособия при увольнении и др. 1.2. Порядок начисления заработной платы за выполненную работу и других выплат, входящих в фонд заработной платы Организация оплаты труда на предприятии определяется тремя взаимосвязанными и взаимозависимыми элементами: - тарифная система - позволяет качественно оценить труд; - нормирование труда - учитывает количество затраченного труда; - формы оплаты труда - определяют порядок расчета заработной платы. Тарифная система служит основой организации заработной платы рабочих и служащих и строится в зависимости от условий труда, квалификации работающих и формы оплаты труда. Нормирование труда предусматривает установление меры затрат труда на изготовление единицы изделия, за единицу времени или выполнение заданного объема работы в определенных организационно-технических условиях. Формы, системы и размер оплаты труда работников предприятий, премии, надбавки, а также другие виды доходов устанавливаются предприятием самостоятельно (приведены в схеме № 1). Вопросы оплаты труда регулируются с помощью договоров (контрактов). Схема № 1. Формы и системы оплаты труда.  Повременная форма оплаты труда – это форма оплаты труда, при которой заработная плата работникам начисляется по установленной тарифной сетке или окладу за фактически отработанное время. При повременной оплате труда заработок рабочего времени определяется умножением часовой или дневной тарифной ставки на количество отработанных часов или дней. Повременная система оплаты труда имеет две формы: 1. Простую повременную (часовая тарифная ставка умножается на количество отработанных часов). 2. Повременно-премиальную (устанавливается процентная надбавка к месячной или квартальной заработной плате). Сдельная система оплаты труда производится по сдельным расценкам в соответствии с количеством произведенной продукции (работ, услуг). Она подразделяется на: 1.Прямую сдельную (заработок работнику устанавливается по заранее установленной расценке за каждый вид услуг или произведенной продукции); 2. Сдельно-прогрессивную (выработка работника в пределах нормы оплачивается по установленным расценкам, сверх нормы оплата производится по повышенным сдельным расценкам). 3. Сдельно-премиальную (заработная плата складывается из заработка по основным расценкам и премии за выполнение условий и установленных показателей премирования). 4. Аккордную (размер оплаты устанавливается за весь комплекс работ). 5. Косвенно-сдельную (заработок зависит от результатов труда работников). Кроме размера тарифной ставки в трудовом договоре могут быть предусмотрены различные доплаты и надбавки стимулирующего и компенсационного характера (см. схему № 2). Схема 2: Доплаты и надбавки.  При выполнении работ различной квалификации, совмещении профессий, работы за пределами нормальной продолжительности рабочего времени, в ночное время, выходные и нерабочие праздничные дни и других, работнику производятся соответствующие доплаты, предусмотренные коллективным договором, трудовым договором. Размеры доплат не могут быть ниже установленных законами и иными нормативными правовыми. Ночным считается время с 22 часов до 6 часов утра. Оно фиксируется в табеле каждый час ночной работы, оплачивается в повышенном размере. К работе в ночное время не допускаются: подростки до 18 лет, беременные женщины, женщины, имеющие детей в возрасте до трех лет, инвалиды. Оплата за работу в ночное время производится в размере 20% тарифной ставки рабочего повременщика и сдельщика, а при многосменном режиме работы — в размере 40%. Сверхурочными считаются работы сверх установленной продолжительности рабочего дня. Работа в сверхурочное время оформляется нарядами или таблицами. Сверхурочные работы не должны превышать четырех часов в течение двух дней подряд или 120 часов в год. Работа в сверхурочное время оплачивается за первые два часа не менее чем в полуторном размере, а за последующие часы — не менее чем в двойном размере. Компенсация сверхурочных работ отгулом не разрешается. В праздничные дни допускаются работы, приостановка которых невозможна по производственно-техническим условиям. При совпадении выходного и праздничного дней - выходной день переносится на следующий после праздничного рабочий день. По желанию работника, работающего в праздничный день, ему может быть предоставлен другой день отдыха. Работа в праздничный день оплачивается не менее чем в двойном размере: -сдельщикам — не менее чем по двойным сдельным расценкам; -работникам, труд которых оплачивается по часовым или дневным ставкам — не менее двойной часовой или дневной ставки; -работникам, получающим месячный оклад, — не менее одинарной часовой или дневной ставки сверх оклада. При переводе работника на нижеоплачиваемую работу за ним сохраняется его прежний средний заработок в течение двух недель со дня перевода. В тех случаях, когда в результате перевода работника уменьшается заработок по независящим от него причинам, производится доплата до прежнего среднего размера зарплаты в течение двух месяцев со дня перемещения. Размер доплат за совмещение профессий в одной и той же организации или выполнение обязанностей временно отсутствующего работника устанавливается администрацией организации. Надбавка к заработной плате это денежная выплата сверх заработной платы, которая имеет своей целью стимулировать работников к повышению квалификации, профессионального мастерства, а также к длительному выполнению трудовых обязанностей в определенной местности или в определенной сфере деятельности (неблагоприятные климатические условия, вредность производства и т.д.) Существует оплата за неотработанное время, к которой относятся: оплата ежегодных отпусков, основного и дополнительных, оплата учебных отпусков, выплата компенсации за отпуск при увольнении, выплата выходного пособия при увольнении, оплата простоев не по вине работника, оплата за время вынужденного прогула, оплата льготных часов кормящих матерей. Ежегодный основной оплачиваемый отпуск предоставляется работникам продолжительностью 28 календарных дней. В первый год работы сотрудника на предприятии ему могут предоставить отпуск не ранее, чем через 6 месяцев после начала работы. Дополнительный ежегодный отпуск предоставляется: работникам с ненормированным рабочим днем, работникам Крайнего Севера и приравненных к ним местностей, работникам, занятым на работах с вредными условиями труда. Если работник заболел в период нахождения в очередном отпуске, то на дни болезни отпуск продлевается. При наступлении срока отпуска по беременности и родам в период очередного отпуска последний прерывается и предоставляется в любое другое время по желанию работницы. Если работник увольняется до окончания того рабочего года, в счет которого он уже получил отпуск, то с него удерживается сумма за неотработанные дни отпуска. Весь перечень выплат, производимых предприятием в пользу физических лиц включает в себя: фонд заработной платы; выплаты социального характера; расходы, не относящиеся к фонду заработной платы и выплатам социального характера, и применяется для проведения федерального государственного статистического наблюдения по труду. Этот перечень обеспечивает учет всех выплат в пользу физических лиц независимо от источников финансирования. Источниками финансирования расходов на оплату труда являются себестоимость продукции (работ, услуг); средства специального назначения, собственные средства работодателя; целевые финансирования и поступления. Фонд заработной платы – это сумма вознаграждений, предоставленных наемным работникам в соответствии количеством и качество их труда, а так же компенсаций, связанных с условием труда (схема № 3). Схема 3. Фонд заработной платы  Этот перечень используется для проведения федерального государственного статистического наблюдения по труду и применяется организациями при заполнении статистической отчетности по труду, которую необходимо в установленном порядке представлять в органы статистики. Фонд заработной платы в статистике труда - это сумма вознаграждений, предоставленных наемным работникам в соответствии с количеством и качеством их труда, а также компенсаций, связанных с условиями труда. В состав фонда заработной платы входят: - суммы оплаты труда в денежной и натуральной формах за отработанное и неотработанное время; - компенсационные выплаты, связанные с режимом работы и условиями труда; - стимулирующие доплаты и надбавки; - премии, единовременные поощрительные выплаты; - оплата питания, жилья, топлива, носящая систематический характер. Удержания из заработной платы могут производиться только в случаях, предусмотренных законодательством (см. схему № 4). Схема 4. Удержания из заработной платы работника.  Виды удержаний: 1. Удержания, относящиеся к обязательным: - с целью погашения обязательств работника перед государством (Налог на доходы физических лиц). Налогообложение производится по ставке 13%. - с целью погашения обязательств работника перед третьими лицами. Распоряжение работодателя и согласие работника на обязательные удержания из заработной платы и иных доходов не требуются. 2. Удержания по инициативе работодателя: - на основании принимаемых им решений, - на основании исполнительных листов; 3. Удержания по инициативе самого работника. Также работникам предоставляются налоговые вычеты, благодаря которым им возвращается налог на доход физических лиц. Налоговые вычеты - это суммы, которые можно рассматривать как личные вычеты налогоплательщика, дающие основание уменьшать его налогооблагаемый доход. Налоговые вычеты из доходов налогоплательщиков разделены на четыре группы: стандартные, социальные, имущественные, профессиональные. В статье 218 части II НК РФ приведены стандартные налоговые вычеты, которые представляют собой необлагаемый минимум за каждый месяц налогового периода, в зависимости от категории налогоплательщика. Стандартные налоговые вычеты предоставляются налогоплательщику: - одним из работодателей (по выбору налогоплательщика), являющихся источником выплаты дохода; - на основании письменного заявления; - на основании документов, подтверждающих право на такие налоговые вычеты. Стандартные налоговые вычеты бывают следующих видов: - вычет на налогоплательщика. Данный вид стандартного налогового вычета предоставляется 2 категориям физических лиц, перечисленным в п. 1 ст. 218 НК РФ; в размере 3 000 рублей за каждый месяц налогового периода (пп. 1 п. 1 ст. 218); в размере 500 рублей за каждый месяц налогового периода (пп. 2 п. 1 ст. 218). - вычет на ребенка (детей). Предоставляется до месяца, в котором доход налогоплательщика, облагаемый по ставке 13% и исчисленный нарастающим итогом с начала года, превысил 280 000 рублей. Вычет отменяется с месяца, когда доход сотрудника превысил эту сумму. На первого и второго ребенка – 1400 рублей; на третьего и каждого последующего ребенка – 3000 рублей; на каждого ребенка-инвалида до 18 лет, или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, если он является инвалидом I или II группы – 3000 рублей. Имущественный вычет дает право при приобретении квартиры, дома или земельного участка возвращать себе часть денег, в размере уплаченного подоходного налога. Данный налоговый вычет прописан в Налоговом Кодексе РФ (ст. 220 НК РФ) и направлен на то, чтобы предоставить гражданам возможность приобрести или улучшить свое жилье. Социальный вычет предоставляется при наличии определенных расходов у налогоплательщика в налоговом периоде: обучение собственное по любой форме, обучение детей, лечение, приобретение лекарств, покупка полиса добровольного медицинского страхования (ДМС), добровольное пенсионное страхование, добровольные взносы на накопительную часть пенсии. Сумма на возврат подоходного налога зависит от характера и размера фактических расходов, а также наличия ограничения предельного размера вычета. Социальный налоговый вычет, предусмотренный пп. 4, пп. 5 п. 1 ст. 219 НК РФ статьи, может быть предоставлен до окончания налогового периода при обращении налогоплательщика к работодателю. Порядок предоставления профессиональных вычетов рассмотрен в статье 221 НК РФ. Право на получение профессиональных налоговых вычетов имеют, в частности, индивидуальные предприниматели, в сумме фактически произведенных ими и документально подтвержденных расходов, непосредственно связанных с извлечением доходов. Если налогоплательщики не в состоянии документально подтвердить свои расходы, связанные с деятельностью в качестве индивидуальных предпринимателей, то вычет производится в размере 20% общей суммы доходов, полученной индивидуальным предпринимателем от предпринимательской деятельности. Воспользоваться профессиональным налоговым вычетом могут лица, которые осуществляют предпринимательскую деятельность в качестве индивидуальных предпринимателей; занимаются частной практикой (нотариусы, адвокаты, учредившие адвокатские кабинеты, и др.); выполняют работы (оказывают услуги) по договорам гражданско-правового характера; получают авторские и другие вознаграждения. Существует предел вычета - сумма, после которой налоговый вычет перестает действовать. Имущественный налоговый вычет до 2.000.000 рублей (налоговые вычеты при покупке квартиры, дачи, дома) + вычет с ипотечных процентов до 3 млн. руб., если вы воспользовались ипотекой. Социальный налоговый вычет до 120.000 рублей за свое образование, но не более 50 000 руб. за образование каждого из детей, братьев, сестер. Социальный налоговый вычет до 120.000 рублей за лечение. Социальный налоговый вычет на всю сумму затрат при дорогостоящем лечении. Первичными документами и источником информации о приеме на работу, увольнении, перемещениях внутри организации, переводе с одной должности или квалификации на другую, о предоставлении отпуска, об использовании рабочего времени являются следующие формы, которые рассмотрены в таблице № 1: Таблица 1. Первичные учетные документы по бухгалтерскому учету расчетов с персоналом по оплате труда

Значение первичной документации нельзя недооценивать, тем более что многие первичные учетные документы заработной плате необходимо хранить в течение 75 лет. | ||||||||||||||||