Мурадова Босоногова УП 9бд131. 1. Опишите рынок банковских услуг Алтайского края на современном этапе его развития. Отметьте основные особенности регионального рынка банковских услуг и перспективы его дальнейшего развития

Скачать 0.77 Mb. Скачать 0.77 Mb.

|

Дебетовая карта MasterCard Standard «Пакет Классический» банка ВТБ 24

Условия

3.Анализ банковских продуктов.

Вывод: Из приведенных выше банковских продуктов ВТБ-24,предосталяемых клиентам-физическим лицам, наиболее удобные для потенциальных потребителей вклад «Накопительный», исходя из данных таблицы этот банковский продукт имеет наибольшее преимущество; Кредит «Быстрый», исходя из данных таблицы этот банковский продукт имеет наибольшее преимущество по сравнению с остальными кредитными продуктами Публичного Акционерного Общества «ВТБ-24» 4. Анкета Мы благодарим Вас за то, что Вы выбрали Банк ВТБ-24 ! Нам важно знать Ваше мнение о нашей работе и ваши предпочтения. Пожалуйста, поделитесь им, заполнив короткую анкету. 1. Вы выбрали Банк ВТБ-24:  по рекомендации друзей, знакомых, партнеров по рекомендации друзей, знакомых, партнеров хорошие тарифы и условия хорошие тарифы и условия случайно случайно видели, слышали рекламу банка (где?) видели, слышали рекламу банка (где?)2. Ваше впечатление от посещения Банка Доброжелательность сотрудников*  Лучше, чем ожидалось Лучше, чем ожидалось  Как и ожидалось Как и ожидалось Хуже, чем ожидалось Хуже, чем ожидалось3. Ваше впечатление от предложенных тарифов  Лучше, чем ожидалось Лучше, чем ожидалось Как и ожидалось Как и ожидалось Хуже, чем ожидалось Хуже, чем ожидалось4. На сколько вы оцениваете простоту и прозрачность предложений  Лучше, чем ожидалось Лучше, чем ожидалось Как и ожидалось Как и ожидалось Хуже, чем ожидалось Хуже, чем ожидалось5. Чем из предложенных услуг вам приходится пользоваться чаще всего?  Вклады Вклады Кредиты Кредиты Пластиковые карты Пластиковые карты6. Какой из предложенных вкладов для вас наиболее привлекателен? (условия описаны в таблице выше)  Комфортный Комфортный Двойной Двойной Накопительный Накопительный7. Какой из предложенных кредитов для вас наиболее привлекателен? (условия описаны в таблице выше)  Крупный Крупный Быстрый Быстрый Удобный Удобный8. Заинтересованы ли вы в автокредитовании?  Да Да Нет Нет9. Заинтересованы ли вы в ипотечном кредитовании?  Да Да Нет Нет10. Знаете ли вы о преимуществах использования пластиковых карт?  Да Да Нет Нет11. Какай из предложенных кредитных карт для вас наиболее привлекательна? (условия описаны в таблице выше)  Пакет привилегия ВТБ-24 Пакет привилегия ВТБ-24 Автокарта Автокарта Карта впечатлений Карта впечатлений12. Смогли ли мы предложить Вам все, что Вам необходимо?  Да Да Нет Нет13. Источники получения информации о новинках на рынке продукции  ТВ/Интернет ТВ/Интернет Реклама печатная/в точках продажи Реклама печатная/в точках продажи14. Будете ли вы использовать наши услуги в дальнейшем?  Да Да Нет Нет  Возможно Возможно15. Порекомендуете ли Вы Банк ВТБ-24 друзьям и знакомым?  Да Да Нет Нет  Возможно Возможно4 Таблица.

На основе проведенного опроса можно сделать вывод, что большим спросом пользуется кредит- Крупный и вклад-Двойной, следовательно продвижением этих продуктов целесообразнее заняться. А так же можно сказать, что , в целом, клиенты довольны качеством обслуживания иготовы пользоваться услугами в дальнейшем. Банк ВТБ-24 Потребительский кредит «Крупный» Преимущества кредита Выгодная процентная ставка по кредиту Максимальная сумма кредита более 1 млн рублей Не требуется обеспечение по кредиту Не требуется личное страхование заемщика Не взимается комиссия за выдачу кредита -0.5% годовых при оформлении заявки на сайте Подробно о кредите

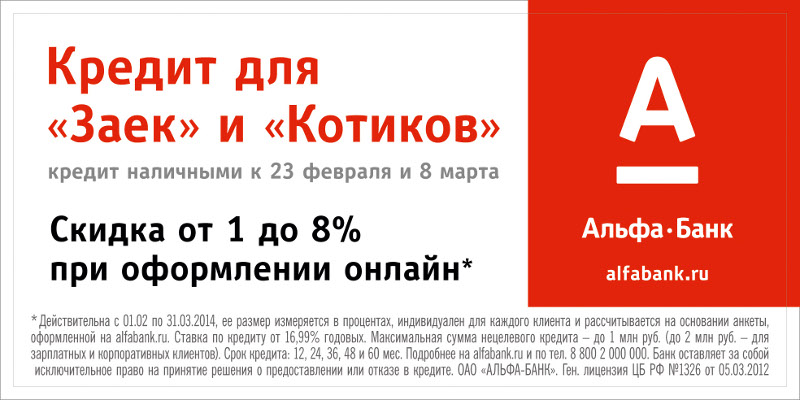

2. 1.Определение целей ценовой политики Ценовая политика коммерческого банка — это установление такого уровня цен на банковские услуги, которые, будучи реализованными, обеспечат получение оптимальной прибыли. Оценка спроса. В рыночной экономике в основе ценообразования лежат свободные договорные цены на банковские услуги, которые определяются рынком через механизм спроса и предложения. Но и спрос, и предложение регулируются теми распределительными отношениями, которые складываются в экономике. Отношение цены и спроса в общем случае характеризуется обратной пропорциональной зависимостью; с увеличением цены падает спрос и наоборот. Однако характер этой связи неодинаков для различных продуктов. Если рост цены на отдельные услуги связан со значительным улучшением их качества, то он может приводить и к повышению спроса на эти услуги. Однако рост спроса возможен до определенного предела, после которого обычно начинается спад. Адекватность оценки спроса и установление оптимальной цены на предложение в значительной мере определяются уровнем развития в банке маркетинговой информации. При расчете динамики спроса на каждый продукт должны приниматься во внимание уровень цен на него, интенсивность рекламных мероприятий, способ доставки, степень насыщения рынком данным продуктом, продуктом-аналогом пли продуктом-заменителем. Необходимо учитывать зависимость спроса от сезона, дня недели и даже времени суток. Все эти факторы следует рассматривать в определенной системе. Для адекватной оценки спроса необходимо выявлять чувствительность спроса к изменению цены. Если незначительное изменение цены ведет к существенному изменению спроса, то такой спрос можно назвать эластичным. Спрос же, который не претерпевает заметных изменений при колебании цены,-неэластичный. 3. Анализ структуры затрат. Установление цены на продукт требует тщательного изучения затрат, связанных с его предоставлением. В современных условиях основное внимание банков при установлении цен обращено на определение себестоимости отдельно взятой услуги. Для этого разработана следующая методика. Первоначально происходит идентификация каждой услуги путем тщательного отделения их друг от друга (особенно, если услуги не комплексные) и четкого распределения между ними всех проводимых банком операций. Затем определяются нормативные затраты времени на осуществление каждой операции. В себестоимость услуги должны включаться прочие прямые расходы, связанные непосредственно с ее оказанием, а также косвенные расходы, которые должны быть отнесены на себестоимость соответствующих продуктов после распределения их между отдельными видами. Сумма перечисленных выше затрат и дает в итоге себестоимость отдельной ус: уги. Для проверки правильности определения себестоимости одной услуги полученное значение умножается на соответствующий объем операции. После суммирования должеь выявиться общий объем затрат. После определения себестоимости отдельных услуг рекомендуется сопоставить ее (себестоимость) с приносимыми услугами доходом в расчете на индивидуальных клиентов. Проведение такого анализа требует наличия хорошо развитой базы данных. В ней должны быть также учтены существенные различия в потреблении услуг на розничном и корпоративном рынке. В принципе, сопоставление себестоимости и относительной доходности услуги должно производиться применительно к каждому клиенту. Естественно, что при наличии обширной клиентской базы такая операция весьма затруднительна и к тому же затратна. Решение проблемы (особенно, когда речь идет о розничном рынке) банки, как правило, находят в группировке отдельных клиентов по избранным критериям. В анализе предоставляемых услуг в разрезе клиентов банка важное значение имеет определение прибыльности как самих услуг, так и отдельных счетов. Это дает возможность оптимизировать структуру продуктового ряда и клиентскую базу. Подобный анализ опирается на некоторые приложения известной теории Парето, согласно которым основная часть прибыли приходится на незначительную часть клиентов и на небольшую долю услуг. Зарубежный опыт показывает, что банку правильней сосредоточить свое внимание на услугах и клиентах, приносящих основной доход, и заняться решением проблем рационализации оставшихся с целью повышения их прибыльности. В отношении же низкодоходных услуг, предоставляемых малоперспективным клиентам, следует ставить вопрос об их исключении из продуктового ряда в связи с убыточностью. 4. Цены на банковские продукты и качество последних находятся в прямой зависимости. Значит, клиенты, выбирая банк для обслуживания, отдадут предпочтение тому учреждению, у которого цены в большей мере соответствуют уровню качества предлагаемого продукта. Поэтому цены, устанавливаемые конкурентами, во многом определяют ценовую стратегию банка и подлежат тщательному анализу. Испытанным средством анализа продукции конкурентов является экспертная оценка показателей качества. Качество банковских продуктов оценить довольно сложно, поскольку критерии, используемые для такого анализа, трудно поддаются объективной оценке. Среди критериев качества банковских продуктов обычно выделяют следующие: а) быстрота обслуживания б) качество обслуживания; в) точность обслуживания; г) наибольшое соответствие нуждам клиента; д) уникальные достоинства продукта; е) наличие дополнительных услуг, повышающих комплексность обслуживания. Для выработки банком продуманной ценовой стратегии уровень цен и качество продуктов конкурентов должны приниматься за базу сравнения. Если качество продуктов конкурентов превосходит аналогичные показатели банка, то говорить об установлении цены на собственный продукт на том же уровне не имеет смысла. Если же качество продуктов банка примерно соответствует уровню качества конкурентного продукта, то имеются веские основания для установления банком цены на свою продукцию, близкой к цене конкурентной продукции. 5. Методы ценообразования. Разрабатывая ценовую стратегию, банк может выбирать один из альтернативных методов ценообразования, среди которых получили распространив следующие: 1) ценообразование по методу "средние издержки плюс прибыль". 2) ценообразование на основе анализа безубыточности и обеспечения целевой прибыли. 3) ценообразование на основе ощущаемой ценности продукта. 4) ценообразование на основе текущих рыночных ставок. 5) ценообразование на основе взаимоотношений с клиентурой. 6) ценообразование с целью проникновения на рынок. 7) скользящее ценообразование. 6. Актуальность вопросов раскрывающих методы ценообразования в деятельности банка на современном этапе экономического развития страны, когда госрегулирование этой сферы очень остро реагирует на изменения, связывается с такими факторами: 1. Ценообразование становится одной из главных проблем рыночной экономики, выступая в роли ее гибкого инструмента. 2. Ориентация на целевую направленность организации, ориентированной на маркетинг. 3. Наличие проблем, связанных со свободным установлением цен (критерии и порядок образования цены в рыночных условиях, порядок регулирования ценообразования со стороны государственных органов, политика цен вообще и т.д.). 4. В ценовой конкуренции – постепенное снижение значимости методов в условиях глобализации финансовых рынков, на фоне того явления, что большинство малых и средних банков не имеют достаточного объема финансовых ресурсов, чтобы активно использовать методы неценовой конкуренции. В зависимости от стадии жизненного цикла продукта (услуги) различают следующие стратегии такого процесса, как ценовая политика: 1. Интенсивный (активный) маркетинг и система цен. Установка высокого уровня цены и расходования значительных средств на стимулирование сбыта обеспечивает значительную прибыль, а расходы на стимулирование сбыта позволяют быстро продвинуть продукт на рынок. Эта стратегия выгодна, если: - потребители в большинстве своем не осведомлены о новом продукте; - для уже информированных клиентов цена не является основным стимулом приобретения; - необходимо противодействовать конкуренции. 2. Выборочное проникновение (высочайший уровень цен за незначимого стимулирования сбыта). Употребляется в вариантах, когда: -емкость рынка незначительна; -продукт известен большинству потребителей; - потребители готовы платить более высокую стоимость. 3. Сумма кредита- 500000 рублей Срок- 3 года % ставка- 17% годовых Расчет: Простые проценты: Р= 500000 *3*0, 17= 255000 рублей- сумма процентных денег 500000+255000=755000 рублей наращенная сумма Сложные проценты: Р= 500000(1+0,17)^3=800806,5 рублей 800806,5-500000=300806,5 рублей – сумма процентных денег Задание 4 1. Содержание банковской деятельности сводится к формированию денежных отношений, при которых временно свободные денежные средства юр., физ. лиц, так же государства аккумулируются банками и др. кредитными учреждениями для последующего предоставления кредитов юр. и физ. лицам на условиях возвратности и платности. Деятельность КБ специфична: КБ осуществляют свою деятельность на основе привлеченных ресурсов, включая средства населения. До 90 % пассивов КБ (источников ресурсов) формируется за счет привлечения средств клиентов. И только порядка 10 – 15 % пассивов КБ составляет собственный капитал (УК + нераспределенная прибыль + различные фонды целевого назначения); наличие у КБ значительного объема привлеченных ресурсов вызывает необходимость особого регулирования и контроля за деятельностью КБ со стороны государства, т. к. стабильное состояние банковской системы обеспечивает в целом стабильное развитие экономики. Поэтому со стороны ЦБ РФ (Банка России) осуществляется систематический контроль и надзор за деятельностью КБ. Контроль проявляется в том, что КБ ежедневно представляют в ЦБ ежедневный консолидированный баланс. Надзор со стороны Банка России предусматривает ежемесячный анализ выполнения каждым КБ экономических нормативов в соответствии с инструкцией ЦБ РФ № 110И от 2004 г. «О регулировании деятельности КБ», а так же в инспекционной проверке не менее 1го раза в год деятельности каждого КБ с выездом по месту нахождения банка. В целях недопущения кризиса в банковской системе банковская деятельность во всех развитых странах строго регламентируется законодательством. Взаимоотношения субъектов при совершении кредитных, депозитных, расчетных операций регламентируется нормами права. Задачи государства состоят, с одной стороны, в предоставлении банком большей самостоятельности, с др. стороны, не дать банкам ущемить интересы государства и отдельных юр. и физ. лиц. Правовое регулирование банковской деятельности осуществляется: -Конституция РФ; - ГК РФ; - ФЗ «О банках и банковской деятельности»; - ФЗ «О ЦБ РФ (Банке России)»; - ФЗ «О несостоятельности (банкротстве) кредитных организаций»; - ФЗ «О страховании вкладов физических лиц». Конституция РФ имеет высшую силу, прямое действие и применение на всей территории РФ. Законы и др. правовые акты, принимаемые в РФ не должны противоречить Конституции РФ. Конституция содержит ряд важных для банковского права норм: 1) она устанавливает, что правовое регулирование банковской деятельности должно осуществляться только федеральными законами. Правовое регулирование банковской деятельности на уровне субъектов федерации НЕ допускается, т. к. согласно ст. 71 Конституции РФ установление правовых основ единого финансового рынка, валютная, таможенное, кредитное регулирование, денежное, эмиссия находится в исключительном ведении РФ. 2) Конституция РФ содержит нормы регулирующие денежно-кредитную систему РФ в целом, а именно: - устанавливают денежную единицу РФ (рубль); введение и эмиссия др. денег в РФ не допускается. Денежная эмиссия осуществляется исключительно ЦБ РФ. При этом Конституция закрепляет принцип независимости Банка России от др. государственных органов власти при осуществлении своей основной функции – защите и обеспечении устойчивости национальной валюты. 3) ст. 103 Конституции РФ устанавливает порядок назначения на должность и освобождения от должности председателя Банка России. Банковское дело как вид предпринимательства регулируется нормами гражданского права. В частности ГК РФ определяет организационно-правовые формы юр. лиц, что касается и кредитных организаций, устанавливает понятие и содержание договора банковского вклада, банковского счета, кредитного договора, ответственность сторон, обеспечение возврата кредита, вводит понятие банковская тайна и т. д. В регулировании банковской деятельности важное место занимает ФЗ и подзаконные нормативные акты, т. е. указы Президента РФ, которые конкретизируют ФЗ по деятельности банка. Основную массу подзаконных нормативных актов регулирующих банковскую деятельность принимает ЦБ РФ, в виде положений и инструкций ЦБ РФ. 2 . Федеральный закон от 2 декабря 1990 г. N 395-I "О банках и банковской деятельности" Инструкция ЦБР от 14 сентября 2006 г. N 28-И "Об открытии и закрытии банковских счетов, счетов по вкладам (депозитам)" Федеральный закон от 10 декабря 2003 г. N 173-ФЗ "О валютном регулировании и валютном контроле" Положение ЦБР от 5 декабря 2002 г. N 205-П "О правилах ведения бухгалтерского учета в кредитных организациях, расположенных на территории Российской Федерации" Федеральный закон от 10 июля 2002 г. N 86-ФЗ "О Центральном банке Российской Федерации (Банке России)" Федеральный закон от 7 августа 2001 г. N 115-ФЗ "О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма" Альфа-банк — крупнейший российский частный коммерческий банк. По данным рейтингов РБК и Forbes на конец 2010 года — седьмой в России банк по объёму активов. Главный офис расположен в Москве. Контактный центр: 8 (800) 200-00-00 Генеральный директор: Алексей Марей Основано: 1990 г., Москва Владельцы: Михаил Маратович Фридман, Пётр Олегович Авен, Герман Борисович Хан. Цели и задачи рекламной компании. Основной целью рекламной кампании являлось привлечение новых розничных клиентов на кредитные продукты Банка. Было необходимо продемонстрировать, что основное преимущество системы выдачи кредитов в «Альфа-Банке» - доступные условия, гибкость и, прежде всего, быстрота принятия решения. С точки зрения рекламной коммуникации принято выделять две главные цели, характерные для абсолютного большинства рекламных обращений: -Формирование осведомленности об объекте рекламы. -Формирование отношения к объекту рекламы. В комплексе маркетинга основная цель рекламы направлена на достижение главных целей системы маркетинговых коммуникаций: формирование спроса и стимулирование сбыта. В практике маркетинга принято выделять три основные группы задач, которые, в зависимости от поставленных целей, может решать реклама: Информирование — формирование у целевой аудитории рекламы осведомленности об объекте рекламы. Убеждение — формирование у целевой аудитории рекламы предпочтения объекта рекламирования, убеждение аудитории в преимуществах рекламируемого предложения по сравнению с аналогами. Напоминание — поддержание у целевой аудитории рекламы осведомленности об объекте рекламы и интереса к нему. 3. Целевая аудитория: Мужчины и женщины 25‐45 лет с высшим образованием. Работающие. 4. Выбор способа распространения рекламы.  5. Пример рекламы. .  6 Составление плана товарной политики кредитной организации Таблица 1- Кредитные услуги ПАО «Сбербанка»:

Таблица 2 - Вклады ПАО «Сбербанка»

| |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||