кредиторская и дебиторская задолженность. курсовая кредит. 1 Теоретические аспекты формирования дебиторской и кредиторской задолженности предприятия

Скачать 299.19 Kb. Скачать 299.19 Kb.

|

|

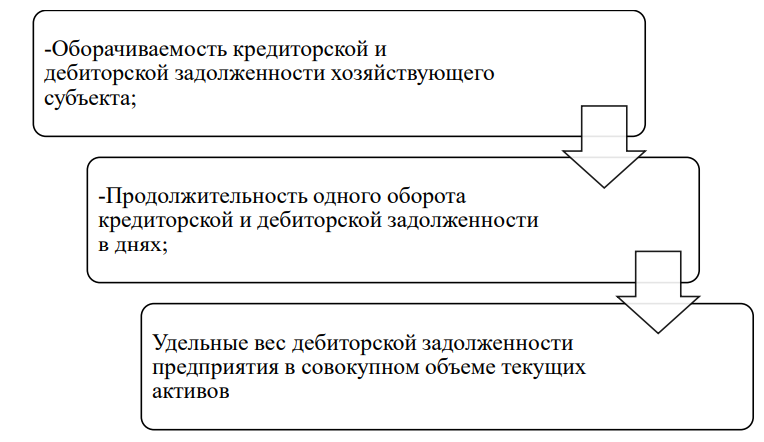

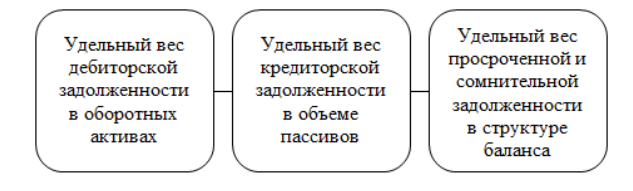

1.3 Методика анализа дебиторской и кредиторской задолженности Проведение комплексного анализа состояния расчетов с кредиторами и дебиторами является важным аспектом ведения хозяйственной деятельности любого современного предприятия. Это связано с тем, что непосредственное воздействие на оборачиваемость капитала предприятия, который вложен в текущие активы, а, соответственно, и на финансовое состояние хозяйствующего субъекта в целом, влияет сокращение или уменьшение задолженности. Под методикой следует понимать совокупность способов и методов, которые являются наиболее целесообразными к использованию при проведении того или иного анализа. В экономическом анализе методика включает в себя совокупность аналитических способов, правил, показателей и процессов финансово-хозяйственной деятельности предприятия, которые подчинены достижению цели, стоящей перед проведением анализа. Методику проведения анализа управления кредиторской и дебиторской задолженностью рассматривали многие зарубежные и отечественные исследователи, в т.ч. Крылов С.И., Савицкая Г.В., Харитонова Н.Н., Бланк И.А., Бернстайн Л.А. Крылов С.И. считает, что проведения анализа управления кредиторской и дебиторской задолженностью предприятия имеет важное значение, так как изменение их совокупного объема, структуры и состава оказывает непосредственное воздействие на финансовое состояние любого предприятия. В соответствии с методикой проведения анализа, составленной Крыловым С.И., его необходимо начинать с изучения структуры, состава и динамики кредиторской задолженности предприятия. В результате проведения необходимых расчетов делаются выводы о воздействии на отклонения в общей величине сумм задолженностей хозяйствующего субъекта, изменениях в объемах долгосрочной кредиторской и дебиторской задолженности в целом, изменениях в объемах краткосрочной кредиторской и дебиторской задолженности в целом и по статьям, а также дается оценка изменениям в структуре каждого отдельного вида задолженности предприятия, которые произошли в изучаемом периоде. Савицкая Г.В., рассматривая методику анализа управления дебиторской и кредиторской задолженностью на предприятии, утверждает, что в процессе анализа расчетов необходимо проводить исследование состава, динамики, причин и сроки давности формирования дебиторской м кредиторской задолженности. При проведении анализа используются данные V раздела бухгалтерского баланса предприятия и данные аналитического и первичного бухгалтерского учета. В соответствии с методикой Савицкой Г.В. анализируются указанные на рисунке 1.  Рисунок 1 – показатели, используемые при экономическом анализе дебиторской и кредиторской задолженностью Анализируемыми показателями по ее методике являются: - оборачиваемость дебиторской и кредиторской задолженности; - продолжительность одного оборота дебиторской и кредиторской задолженности; - доля дебиторской задолженности в общем объеме текущих активов. Харитонова Н.Н. в своей методике проведения анализа управления кредиторской и дебиторской задолженностью предприятия говорит о том, что их состояние, объемы и качество оказывают сильное воздействие на финансовое состояние предприятия. С целью качественного управления кредиторской и дебиторской задолженностью, по ее мнению, необходимо осуществлять следующие действия: - следить за соотношением между кредиторской и дебиторской задолженностью. Значительное превышение суммы дебиторской задолженности является первопричиной возникновения угроз для финансового состояния предприятия и вызывает необходимость в привлечении дополнительных источников денежных средств; -Оборачиваемость кредиторской и дебиторской задолженности хозяйствующего субъекта; -Продолжительность одного оборота кредиторской и дебиторской задолженности в днях; Удельные вес дебиторской задолженности предприятия в совокупном объеме текущих активов - осуществлять контроль над состоянием расчетов по просроченной кредиторской и дебиторской задолженности; - по возможности ориентироваться в сторону увеличения количества покупателей и заказчиков с целью уменьшения риска неуплаты монопольным покупателям и заказчикам. На первом этапе проведения анализа управления кредиторской и дебиторской задолженностью предприятия она предлагает оценивать уровень кредиторской задолженности, т.е. рассчитывать коэффициент отвлечения краткосрочных (текущих) обязательств в кредиторскую задолженность. Далее нужно проводить оценку структуры и состава дебиторской задолженности хозяйствующего субъекта в целях расчета коэффициента соотношения между кредиторской и дебиторской задолженностью. Показатели, которые, по мнению Харитоновой Н.Н., необходимо рассчитывать в целях проведения анализа управления дебиторской и кредиторской задолженностью, представлены на рисунке 2.  Рисунок 2 – Показатели, необходимые в целях проведения анализа управления дебиторской и кредиторской задолженностью Кредиторскую задолженность предприятия, как и его дебиторскую задолженность, необходимо изучить в динамике по предприятию в целом, а также по отдельным ее суммам и видам. С целью проведения анализа необходимо использовать полную и достоверную информацию, касающуюся сроков и видов задолженности предприятия. С целью получения такой информации необходимо изучить договора и контракты, а также проверить точность записей в сведениях о долговых обязательствах предприятия, а также сведениях об их уплате или неуплате. В процессе определения реальных объемов сокращения или увеличения кредиторской задолженности предприятия необходимо учитывать кредиторскую задолженность, характеризующуюся истекшими сроками исковой давности, которая списывается на увеличение финансирования. Анализ состояния и качества управления дебиторской задолженностью хозяйствующего субъекта необходимо начинать с проведения оценки динамики ее объемов в целом и в разрезе отдельно взятых статей. Далее необходимо определить удельный вес дебиторской задолженности в оборотных активах предприятия и выявить ее структуру, рассчитать удельный вес дебиторской задолженности, оплата по которой ожидается в течение 12 месяцев и оценить динамику этого показателя. Важно подчеркнуть, что ни одна из рассмотренных нами методик анализа управления кредиторской и дебиторской задолженностью не обходится без проведения оценки их оборачиваемости. Представленный показатель характеризует во сколько раз выручка от реализации продукции, товаров и услуг предприятия превышает объемы его кредиторской и дебиторской задолженности. В таблице 2 представим формулы расчета показателей оборачиваемости, предлагаемые различными авторами. Таблица 2 – Показатели оборачиваемости дебиторской и кредиторской задолженности хозяйствующего субъекта

Рассмотрим некоторые показатели финансовой устойчивости предприятия, которые призваны в целях отражения взаимозависимости между задолженностью предприятия и его финансовой устойчивостью: - Коэффициент концентрации собственного капитала предприятия, характеризует долю владельцев хозяйствующего субъекта в совокупной сумме средств, которые авансированные в его финансово-хозяйственную деятельность. Чем выше значение показателя, тем выше финансовая устойчивость предприятия. Рассчитывается по следующей формуле:  где, СК – собственный капитал; Р – резервы; А – сумма всех активов. - Коэффициент финансовой независимости предприятия. Показатель, обратные коэффициенту концентрации собственного капитала. Тенденция роста представленного показателя в динамике указывает на увеличение доли заемных средств. Рассчитывается по следующей формуле:  где,  — собственный капитал; — собственный капитал;Р — резервный капитал; ВБ — валюта баланса. - Коэффициент соотношения собственных и заемных средств. Служит в целях провидения общей оценки финансовой устойчивости хозяйствующего субъекта. Тенденция увеличения представленного показателя говорит о повышении зависимости предприятия от внешних источников финансирования.  где, ЗК- имеющиеся долги по заемным средствам; СК - величина капитала, числящегося собственным. Многие исследователи модернизируют представленные в таблице 2 формулы расчета оборачиваемости кредиторской и дебиторской задолженности предприятия, тем самым в процессе анализа нельзя руководствоваться лишь одной строго определенной методикой. Коэффициент оборачиваемости дебиторской задолженности необходимо сопоставлять с коэффициентом кредиторской задолженности хозяйствующего субъекта. Это необходимо в целях сравнивания условий кредитования предприятия в отношении своих поставщиков с условиями кредитования в отношении покупателей. Снижение показателей оборачиваемости может указывать на следующее: - проблемы в отношении оплаты счетов; - необходимость в организации таких отношений с поставщиками, которые способны обеспечить максимально выгодный, отложенный график совершения платежей и использующий кредиторскую задолженность предприятия в качестве источника получения финансовых средств. Благоприятной является такая ситуация, при которой коэффициент оборачиваемости дебиторской задолженности превышает показатель коэффициента оборачиваемости кредиторской задолженности, т.е. дебиторской задолженность возвращается на предприятие быстрее, нежели кредиторская, что свидетельствует о возможностях предприятия не только в отношении оплаты счетов поставщиков за счет оплат от покупателей, но и использования денежных средств поставщиков. Высокие показатели оборачиваемости кредиторской задолженности хозяйствующего субъекта могут быть свидетельством того, что на предприятии повышается качество платежной дисциплины в отношениях с бюджетом всех уровней, поставщиками, внебюджетными фондами, персоналом и прочими кредиторами – своевременность погашения предприятием задолженности перед кредиторами и сокращение покупок на условиях отсрочки платежа. Увеличение коэффициента скорости оборачиваемости указывает на рост скорости оплаты задолженности хозяйствующего субъекта, сокращение – на рост покупок предприятия в кредит. При этом важно понимать, что высокий удельный вес доли кредиторской задолженности понижает платежеспособность и финансовую устойчивость предприятия. 2 Учет и анализ дебиторской и кредиторской задолженности предприятия ООО «Кыштымский лес» 2.1 Организационно-экономическая характеристика предприятия ООО «Кыштымский лес» Исследование проведено на примере специализированной организации Общество с ограниченной ответственностью «Кыштымский лес». Полное наименование организации: Общество с ограниченной ответственностью «Кыштымский лес». Сокращенное название: ООО «Кыштымский лес». По данным ЕГРЮЛ организация была зарегистрирована 14 декабря 2000 г. регистратором "Межрайонная инспекция Федеральной налоговой службы № 17 по Челябинской области, №7456" по юридическому адресу: 456870, Челябинская область, город Кыштым, улица Валентины Сергеевой, дом 2 корпус «А» При регистрации компании были присвоены следующие реквизиты: ИНН 7413009079 ОГРН 1027400830313. Регистрационный номер в ПФР: 084032000881 от 28 декабря 2000 г. Регистрационный номер в ФСС: 740800122074091 от 1 июля 2011 г. ООО «Кыштымский лес» начало свою деятельность довольно давно – 14.12.2000 года. Именно в этот период происходили значительные перемены в лесном хозяйстве и предприятие одно из первых и единственное в Кыштымском городском округе приняло от расформированного лесхоза все хозяйственные функции. В полную силу предприятие заработало с 01.01.2007 года. Именно в этот период руководство вышло с инициативой о предоставлении в аренду участка лесного фонда, причем расположенного на территории всего Кыштымского лесничества 14,с.5. Основной и дополнительный вид деятельности по ОКВЭД представлены в таблице 14: Таблица 14 - Основной и дополнительный вид деятельности по ОКВЭД ООО «Кыштымский лес»

Уставный капитал ООО «Кыштымский лес» составляет 30 тыс. руб. Генеральный директор ООО «Кыштымский лес», заслуженный лесовод Российской Федерации Батин Александр Николаевич, заместитель директора Дулепов Вадим Анатольевич. Учредители Дулепов Вадим Анатольевич с 24 декабря 2003 г и сам директор Батин Александр Николаевич с 13 ноября 2012 г 14,с.72. Главный бухгалтер Тамара Сидорова и её помощницы Стародубцева Наталья – заместитель главного бухгалтера и Курчавова Юлия – бухгалтер. С октября 2018 г. пришла работать экономистом Ирина Шарабрина, занимается планированием и расчётом заработной платы для работников, находящихся на сдельной оплате труда 14,с.72. Юрисконсультант – Мигранова Татьяна Александровна, специалист по сбыту и ОК – Семёнова Елена Анатольевна, энергетик - механик- Тюленев Сергей Викторович, инженер лесопользования – Яковкина Людмила Викторовна, начальник ПУ – Минаев Леонтий Леонтьевич, механик – Третьяков Владислав Александрович, диспетчер – Громова Галия Зайнетдировна 14,с.54. Предприятие делиться на лесные участки 14,с.72: старший мастер лесного участка №1 – Быков Михаил Сергеевич, мастер участка №1 – Вандышева Татьяна Ивановна; старший мастер лесного участка №2 – Давыдов Ростислав Борисович, мастер участка №2 – Кузьмина Анна Владимировна; старший мастер лесного участка №3 – Батин Сергей Александрович, мастер участка №3 – Олохов Виктор Михайлович. Форма собственности: 16 - Частная собственность. Организационно-правовая форма: 12165. Отчетность составлена в тысячах рублей. Формат отчетности: полная. Размер уставного капитала организации: 30 000. Работает по упрощённой системы налогообложения. В настоящее время численность предприятия составляет около 109 человек рабочих и ИТР. Годовой объем выпускаемой товарной продукции более 60 млн. руб. Предприятие содержит базисный питомник, в котором выращивается более 500 тыс. штук сеянцев сосны. По договору аренды, заключенному в 2007 году, ООО «Кыштымский лес» арендует 115 тыс. га земель лесного фонда на двух административных территориях Кыштымского и Карабашского городских округов. Земли лесного фонда, арендуемые Кыштымским лесом, находятся на территории 4-х участковых лесничеств: Кыштымского, Егозинского, Карабашского, Уфимского 14,с.21. Предприятие ежегодно выпускает пиломатериалов в количестве более 12 тыс. м3. Заготовку древесины производит более 60 тыс. м3, для чего арендует производственные помещения лесопильного цеха, деревообрабатывающего цеха и другие цеха. Общий объем ежегодно выпускаемой продукции составляет более 600 млн. руб. Основные экономические показатели субъекта крупного предпринимательства за 2021-2020 гг. представлены в таблице 15 Таблица 15 - Отчет о финансовых результатах (прибылях и убытках) ООО «Кыштымский лес»

Рисунок 2 – Показатели горизонтального анализа Проведённый горизонтальный анализ активов предприятия показал, что за отчетный период внеоборотные активы выросли на 38,41%, что может свидетельствовать о расширении деятельности и росте экономического потенциала предприятия. Рост оборотных средств в запасах на 46,18%, что свидетельствует о снижении ликвидности и может повлиять на платежеспособность компании в отчётном году. Дебиторская задолженность показывает -9,22 %, это говорит о том, что деньги, которые нам должны еще не у нас. При этом произошел и рост денежных средств на 12 390%, говорит о том, что предприятие прибыльное и активно реализует свою продукцию в отчётном году. В 2021 году наблюдается рост нераспределённой прибыли на 962%, это говорит об увеличении эффективности деятельности предприятия. Снижение кредиторской задолженности на 144,08% это говорит о том, что предприятие потихоньку становиться сбалансированным. Вертикальный анализ предполагает расчет удельного веса статей отчетности в валюте баланса для того, чтобы оценить структуру средств предприятия и их источников, т.е. определить соотношение статей бухгалтерского баланса, проанализировать статистику изменения удельного веса и на основе этого спрогнозировать изменение структуры в ближайшем будущем. Основные финансовые показатели субъекта крупного предпринимательства за 2021-2020 гг. представлены в таблице 16

В 2019 году вертикальный анализ показал, что ОС на 20% достаточно для производства. В структуре оборотных средств запасов на 13% достаточно для изготовления готовой продукции, ДС не достаточно, что плохо для предприятия. НП достаточно, что говорит о эффективной деятельности предприятия, в структуре обязательств ничего не изменилось, продолжает в такой динамике двигаться на следующие года. Вертикальны анализ активов показал, что в отчётном году произошли некоторые изменения. Рост внеоборотных активов произошел в НМА и составил 19%, что свидетельствует о приобретение объектов НМА. В структуре оборотных активов сдвиги наблюдаются по строкам ДЗ на -24% и ДС на 40%. Дебиторская задолженность уменьшается это значит, что деньги, которые мы занимали, возвращаются. Денежные средства по сравнению с базовым годом сильно увеличились, что говорит о хорошей производительности труда. Уменьшение оборотных средств в запасах говорит о хорошей оборачиваемости производства готовой продукции. Нераспределённая прибыль в отчётном году 99,88%, говорит об увеличении эффективности деятельности предприятия. Кредиторская задолженность в отчётном году без изменений, что говорит о сбалансированности предприятия. | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

)

)

/

/ )

)

и

и  средний объем дебиторской и

средний объем дебиторской и  )

)

– средний объем дебиторской или кредиторской задолженности за период исследования, тыс. руб.

– средний объем дебиторской или кредиторской задолженности за период исследования, тыс. руб. )

)