1. Управленческий учет как элемент системыбухгалтерского учета

Скачать 371.9 Kb. Скачать 371.9 Kb.

|

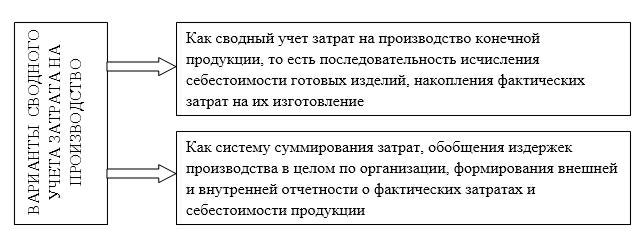

Виды попроцессного метода учета затратВ попроцессном методе есть несколько способов расчета себестоимости: одноступенчатого, двухступенчатого и многоступенчатого калькулирования. Одноступенчатое простое калькулирование Этот способ применяют в компаниях, где производится один продукт и нет остатков НЗП, полуфабрикатов или готовой продукции. Например, в угольной промышленности. Кроме того, способ подходит и для расчета стоимости однотипных услуг. Себестоимость единицы продукции рассчитываем по формуле: Сед = Затраты / Выпуск, где Сед — себестоимость единицы; Затраты — сумма затрат за период. Выпуск — количество выпущенной продукции за выбранный период; Например, компания «Браво» за месяц произвела 300 готовых изделий. На производство потратили 600 000 рублей. Следовательно, себестоимость единицы продукции равна: 600 000 руб. / 300 шт. = 2 000 руб/шт. Двухступенчатое калькулированиеИспользуем на предприятиях, где выпускают один тип номенклатуры, нет полуфабрикатов, но по итогам периода остается небольшое количество готовой продукции. В таком случае себестоимость определяем в три этапа: собираем все затраты на производство продукции в выбранном периоде и считаем производственную себестоимость, как в одноступенчатом методе, то есть делим сумму производственных расходов на весь выпуск. собираем коммерческие и управленческие издержки и делим их на количество реализованной продукции — получаем удельную сумму затрат в единице продукции; суммируем производственную себестоимость продукции и удельные коммерческие и управленческие затраты — получаем полную себестоимость единицы. В отличии от одноступенчатого способа для двухступенчатого калькулирования затраты на предприятии разбивают на производственные затраты и расходы на управление и реализацию продукции. Двухступенчатая калькуляция помогает: оценить производственную себестоимость запасов и готовой продукции; распределить управленческие и коммерческие расходы на всю реализованную продукцию. Разберем способ на примере. Компания «Браво» произвела 1 000 готовых изделий. Продали за месяц 700 штук, а 300 осталось на складе. На производство затратили 600 000 рублей, управленческие расходы — 100 000 рублей, коммерческие — 40 000 рублей. Считаем по этапам: 600 000 руб. / 1 000 шт. = 600 руб/шт. (100 000 + 40 000) руб. / 700 шт. = 200 руб/шт. 600 руб/шт. + 200 руб/шт. = 800 руб/шт. Итого полная себестоимость продукции 800 рублей за штуку. Многоступенчатое калькулированиеЭтот способ используем, если технологический процесс состоит из нескольких стадий, на каждой из которых получается новый полуфабрикат. При этом выход полуфабрикатов на каждом этапе может различаться. По сути, этот метод очень похож на двухступенчатую калькуляцию. Себестоимость продукта считаем по формуле: Сед = Зм+З1 /В1+З2/В2+З3/В3+ … + Зn/Вn+З(адм+ком)/P, где Сед — себестоимость единицы продукции; Зм — затраты на материалы и сырье на единицу продукции, которые понесла компания в начале производственного процесса; З1,2,3,...,n — дополнительные затраты на каждом производственном этапе — переделе; В1,2,3,...,n — выпуск полуфабриката на каждом производственном этапе — переделе; З(адм+ком) — административно-управленческие и коммерческие расходы; Р — количество реализованной продукции. Затраты на каждом переделе могут быть различны. Например, потребовалось дополнительное сырье, оплатили услуги сторонних специалистов и так далее. Разберем многоступенчатое калькулирование на примере. Компания «Браво производит продукцию за три производственных процесса — передела. Затраты на сырье на единицу продукции составили 70 рублей, в рамках каждого передела требовались дополнительные траты: передел 1 — 300 000 рублей; передел 2 — 200 000 рублей; передел 3 — 100 000 рублей. Выпуск полуфабриката также отличается по переделам: передел 1 — 10 000 рублей; передел 2 — 9 000 рублей; передел 3 — 9 000 рублей. Административные расходы составили 200 000 рублей, коммерческие — 100 000 рублей. По итогам выпустили 9 000 изделий. Реализовано было только 8 000. Следовательно, считаем себестоимость по формуле: 70 руб. + 300 000 руб./10 000 шт. + 200 000 руб./9 000 шт. + 100 000 руб./9 000 шт. + (200 000 руб. + 100 000 руб.)/8 000 шт. = 70 + 30 + 22,22 + 11,11 + 37,5 = 170 руб. 83 коп. 7.попередельный метод учёта затрат Попередельный метод учета затрат на производство в основном применяют на предприятиях и производствах с повторяющейся, однородной по исходному сырью, материалам и характеру обработки массовой продукцией.При этом продукцию изготавливают в условиях однородного, непрерывного и, как правило, краткого технологического процесса или ряда последовательных процессов, каждый из которых (или их группа) составляет отдельные самостоятельные переделы. Следовательно, указанный метод характерен: — для массовых производств, в которых готовая продукция производится путем обработки исходного сырья (заготовок) на нескольких этапах (переделах, процессах), следующих последовательно друг за другом. При этом часть продукции проходит все предусмотренные этапы и реализуется в качестве конечного продукта переработки. Другие части могут пройти только то или иное количество начальных этапов и будут реализованы в качестве промежуточных продуктов; — для производства более или менее однородной продукции; — в случае недлительного технологического цикла; — при условии, что весь процесс производства может быть разбит на постоянно повторяющиеся операции. Попередельный метод может применяться также в производствах с комплексным использованием сырья. Классическими примерами попередельного производства являются нефтепереработка, химическая, металлургическая, текстильная, цементная, лакокрасочная, пищевая, мукомольная, целлюлозно-бумажная, стекольная промышленность. Объектом учета и калькулирования могут быть как отдельные виды, так и группы продукции, которые объединяют по принципу однородности сырья, изготовления на одном и том же оборудовании, сложности производства и обработки и т. п. При этом расходы могут учитывать по цехам (переделам, фазам, стадиям) в целом, а себестоимость отдельных видов продукции, включенных в калькуляционные группы, исчислять с помощью экономически обоснованных методов. Перечень переделов, по которым осуществляется учет расходов и калькулирование себестоимости продукции, и калькуляционные группы продукции предприятие устанавливает самостоятельно. Разновидностью попередельного метода является однопередельный (простой) метод учета затрат и калькулирования себестоимости. Его применяют в массовых производствах добывающей промышленности (угледобывающей, нефтедобывающей и др.), в отдельных производствах химической промышленности, в производствах, выпускающих однородную продукцию или услуги (пар, сжатый воздух, электроэнергию, кислород и др.), где вообще нет НЗП, а изготовление продукции происходит в одном технологическом процессе. Объектом учета затрат в таком случае является один передел Однако в целях максимальной локализации затрат целесообразно внутри передела группировать их по процессам, стадиям или другим элементам технологического процесса. Таким образом, может применяться такой подвид однопередельного метода, как попроцессный метод учета затрат 8. Позаказный метод Позаказный метод калькуляции — это метод расчета себестоимости готовой продукции, используемый на предприятиях, на которых расходы на производство учитываются по отдельным заказам на изготовление изделие или выполнение работы или оказание услуги. Позаказный метод калькуляции, как правило, применяется на предприятиях с мелкосерийным и индивидуальным видами производства. Объектом учёта и калькулирования выступает заказ, которому присваивается уникальный номер – код заказа. Для учёта затрат по каждому заказу заводится отдельный аналитический счёт с указанием кода заказа, проставляемым во всех документально оформленных первичных документах. Расходы на производство собираются в аналитическом учёте в строгом соответствии с открытыми заказами. Таким образом, позаказный метод дает возможность четко рассчитать производственные расходы в разрезе каждого калькулируемого объекта. Применение данного метода уместно в случае, когда необходимо точно знать индивидуальную себестоимость выпущенной продукции. Сущность данного метода состоит в том, что все прямые затраты (затраты основных материалов и заработная плата основных производственных рабочих с начислениями на нее) учитываются в разрезе установленных статей калькуляции по отдельным производственным заказам. Остальные затраты учитываются по местам их возникновения и включаются в себестоимость отдельных заказов в соответствии с установленной базой (ставкой) распределения Иными словами, пока заказ или этап заказа не принят заказчиком (не подписаны акты приемки-передачи), все прямые затраты, относящиеся к заказу, учитываются как затраты незавершенного производства. После принятия работ (отгрузки продукции) по заказу все накопленные затраты относятся на себестоимость выполненного заказа. Общепроизводственные и общехозяйственные затраты учитывают по статьям затрат и подразделениям в течение отчетного периода. В конце отчетного периода эти расходы распределяются по заказам в соответствии с принятыми в организации пропорциями (например, пропорционально прямым затратам отчетного периода). Разновидностью позаказного метода является партионное (пооперационное) калькулирование. Партионная калькуляция применяется там, где отдельные единицы выпуска, оформленные как заказы, в процессе своего изготовления проходят несколько стадий производства (операций), причем для каждой единицы набор стадий может быть индивидуальным, а часть операций — общей для всех изделий. Примером такого производства служит изготовление мебели на заказ. Предприятие изготавливает стандартные модули — тумбочки, шкафы, полки, которые в соответствии с пожеланиями клиента подвергаются различным видам обработки, оснащаются различными фасадами, фурнитурой и аксессуарами. Таким образом, цена заказа определяется как сумма стоимостей отдельных модулей и затрат, которые предприятие понесло на всех операциях в соответствии со спецификацией. Другим вариантом позаказного метода учета производственных затрат является подетальныйметод. В индивидуальном и мелкосерийном производстве учет затрат на изготовление деталей и узлов необходимо вести в разрезе: • оригинальных деталей и узлов для отдельного изделия; • нормализованных деталей и узлов, общих для нескольких изделий на основе системы нормативного учета. При такой организации учета себестоимость изделия складывается из затрат, учтенных по заказу, и себестоимости общих деталей и узлов и затрат на их сборку. Разновидностью позаказного метода считается поиздельный метод, который применяется в массовых и серийных производствах. Он основан на обобщении затрат по конкретным видам продукции в узкоспециализированных предприятиях с крупносерийным и массовым типами производства. Сфера применения данного метода ограничена производствами запасных частей, деталей, санитарно-технического оборудования, фурнитуры и т.п. К технологическим и организационным особенностям таких производств относятся предметно-замкнутый цикл производства, специализация выпускающих цехов на определенной ограниченной номенклатуре, отсутствие в ряде случаев сборочных работ, применяемости деталей. Объект учета и калькулирования себестоимости этим методом — изделие или группа однородных изделий. Учет затрат осуществляется по каждому или группе однородных изделий в разрезе установленной номенклатуры калькуляционных статей затрат. Себестоимость единицы продукции представляет собой отношение суммы всех затрат на производство данного изделия к количеству произведенных изделий данного вида. Его основное отличие от позаказного метода калькулирования состоит в том, что позаказный метод применяется в основном в индивидуальном производстве, поэтому исчисляемая себестоимость имеет определенное, точное значение, а поиздельный — в массовом и серийном; себестоимость определяется как средняя величина затрат на изготовление единицы продукции в течение определенного периода времени. 9.Учет прямых затрат в составе себестоимости продукции (работ, услуг) Прямые затраты — затраты, которые на основе первичных учетных документов можно непосредственно отнести к определенному виду продукции и прямо включить в себестоимость этого вида продукции (затраты на сырье, материалы, оплату труда производственного персонала, суммы начисленной амортизации основных средств и т.д.). Учет затрат основного производства ведется на активном счете 20 «Основное производство». Данный счет является калькуляционным и дает возможность исчислить фактическую себестоимость произведенной продукции. По дебету счета отражаются: 1) прямые расходы, связанные непосредственно с изготовлением продукции, в корреспонденции с кредитом счетов учета производственных запасов, расчетов с работниками по оплате труда, отчислений на социальное страхование и др.; 2) расходы вспомогательных производств с кредита счета 23 «Вспомогательные производства» в порядке распределения по видам готовой продукции; 3) косвенные расходы, связанные с управлением и обслуживанием производства, в корреспонденции со счетами 25 «Общепроизводственные расходы» и 26 «Общехозяйственные расходы»; 4) потери от брака в корреспонденции со счетом 28 «Брак в производстве». В течение отчетного месяца прямые (одноэлементные) расходы учитываются непосредственно на счете 20 «Основное производство ». Косвенные (комплексные) расходы относятся на счет 20 «Основное производство» и включаются в себестоимость продукции по окончании месяца путем их распределения между объектами калькуляции (отдельными видами продукции). По кредиту счета 20 «Основное производство» отражаются суммы фактической себестоимости завершенной производством продукции. Остаток по счету 20 «Основное производство» на конец месяца показывает стоимость незавершенного производства. Аналитический учет по счету 20 «Основное производство» ведут по видам затрат и видам выпускаемой продукции. Записи по учету прямых производственных затрат осуществляют по дебету счета 20 «Основное производство» на основании первичных документов. Записи по учету косвенных затрат осуществляют по дебету счета 20 «Основное производство» на основании специальных расчетов распределения данных затрат. 10. Учет косвенных расходов в составе себестоимости продукции (работ, услуг) Косвенные затраты — затраты, которые, в отличие от прямых затрат, не могут быть непосредственно отнесены на себестоимость одного конкретного вида продукции. Косвенные затраты относятся одновременно ко всем видам продукции и распределяются между ними условно: общепроизводственные и общехозяйственные расходы, часть расходов на продажу и др. Порядок включения в себестоимость общепроизводственных и общехозяйственных расходов определяется учетной политикой организации. Счет 25 "Общепроизводственные расходы" предназначен для обобщения информации о расходах по обслуживанию основных и вспомогательных производств организации. В частности, на этом счете могут быть отражены следующие расходы: по содержанию и эксплуатации машин и оборудования; амортизационные отчисления и затраты на ремонт основных средств и иного имущества, используемого в производстве; расходы по страхованию указанного имущества; расходы на отопление, освещение и содержание помещений; арендная плата за помещения, машины, оборудование и др., используемые в производстве; оплата труда работников, занятых обслуживанием производства; другие аналогичные по назначению расходы. Общепроизводственные расходы отражаются на счете 25 "Общепроизводственные расходы" с кредита счетов учета производственных запасов, расчетов с работниками по оплате труда и др. Расходы, учтенные на счете 25 "Общепроизводственные расходы", списываются в дебет счетов 20 "Основное производство", 23 "Вспомогательные производства", 29 "Обслуживающие производства и хозяйства". Счет 26 "Общехозяйственные расходы"предназначен для обобщения информации о расходах для нужд управления, не связанных непосредственно с производственным процессом. В частности, на этом счете могут быть отражены следующие расходы: административно-управленческие расходы; содержание общехозяйственного персонала, не связанного с производственным процессом; амортизационные отчисления и расходы на ремонт основных средств управленческого и общехозяйственного назначения; арендная плата за помещения общехозяйственного назначения; расходы по оплате информационных, аудиторских, консультационных и т.п. услуг; другие аналогичные по назначению управленческие расходы. Общехозяйственные расходы отражаются на счете 26 "Общехозяйственные расходы" с кредита счетов учета производственных запасов, расчетов с работниками по оплате труда, расчетов с другими организациями (лицами) и др. Расходы, учтенные на счете 26 "Общехозяйственные расходы", списываются, в частности, в дебет счетов 20 "Основное производство", 23 "Вспомогательные производства" (если вспомогательные производства производили изделия и работы и оказывали услуги на сторону), 29 "Обслуживающие производства и хозяйства" (если обслуживающие производства и хозяйства выполняли работы и услуги на сторону). Указанные расходы в качестве условно-постоянных могут списываться в дебет счета 90 "Продажи". Организации, деятельность которых не связана с производственным процессом (комиссионеры, агенты, брокеры, дилеры и т.п., кроме организаций, осуществляющих торговую деятельность), используют счет 26 "Общехозяйственные расходы" для обобщения информации о расходах на ведение этой деятельности. Данные организации списывают суммы, накопленные на счете 26 "Общехозяйственные расходы", в дебет счета 90 "Продажи". Распределение косвенных расходовосуществляется по видам продукции основного производства. В настоящее время используются следующие способы распределения косвенных расходов: • пропорционально прямой заработной плате основного производственного персонала; • пропорционально прямым материальным затратам; • пропорционально сумме прямых затрат; • пропорционально выручке от реализации продукции. Выбранный метод распределения косвенных расходов между отдельными видами продукции должен быть отражен в учетной политике организации. Для целей распределения общепроизводственных расходов база распределения вычисляется в разрезе каждого подразделения. Общепроизводственные расходы подразделения распределяются по видам номенклатуры пропорционально базе распределения. Для целей распределения общехозяйственных расходов база распределения вычисляется в целом по счету 20. Общехозяйственные расходы распределяются по видам номенклатуры и подразделениям основного производства пропорционально базе распределения. Такое отличие в распределении при списании общепроизводственных и общехозяйственных расходов связано с трактовкой аналитического учета в разрезе подразделений по счетам 25 и 26: Аналитический учет общепроизводственных расходов по счету 25 в разрезе подразделений ведется по структурным подразделениям, задействованным в основном производстве, что соответствует по назначению аналитическому учету в разрезе подразделений по счету 20; Аналитический учет общехозяйственных расходов по счету 26 в разрезе подразделений ведется по структурным подразделениям, соответствующих месту возникновения затрат и, в общем случае, не связанным с основным производством. Счета учета косвенных расходов сальдо на конец отчетного периода не имеют, поскольку данные расходы в полном объеме включаются в состав полной производственной себестоимости готовой продукции. 11. НОРМАТИВНЫЕ МЕТОДЫ УЧЕТА ЗАТРАТ Нормативный метод учета затрат на производство представляет собой совокупность процедур по планированию, нормированию, отпуску материалов в производство, составлению внутренней отчетности, калькулированию себестоимости продукции, осуществлению экономического анализа и контроля на основе норм затрат. Нормативный метод учета, важнейшими элементами которого являются своевременное выявление отклонений от норм и учет изменений норм, является наиболее прогрессивным методом, позволяющим эффективно использовать данные учета для выявления резервов снижения себестоимости и оперативного руководства производством. Нормативный метод учета применяется, как правило, при массовом и серийном производстве разнообразной и сложной продукции, состоящей из большого количества деталей и узлов, на предприятиях обрабатывающих отраслей промышленности (машиностроительной и металлообрабатывающей, швейной, обувной, трикотажной, шинной, мебельной и др.). Нормативный метод учета издержек производства позволяет своевременно выявлять и устанавливать причины отклонения фактических расходов от действующих норм основных затрат и смет расходов на обслуживание производства и управление. Действующими называются обусловленные технологическим процессом нормы, по которым производится отпуск сырья и материалов на рабочие места и оплата выполненных работ. Отклонением от норм считается как экономия, так и дополнительный расход сырья, материалов, заработной платы и других производственных затрат (в том числе вызванные заменой сырья и материалов, оплатой работ, не предусмотренных технологическим процессом, доплатами за отступление от нормальных условий работы и т.п.). 12. ОСНОВНЫЕ ЭЛЕМЕНТЫ СИСТЕМА СТАНДАРТ КОСТ Система «стандарт-кост»: особенности учета затрат и калькулирования себестоимости. Система «стандарт-кост» широко применяется в западных странах и заключается в составлении стандартов и калькуляций до начала производства и учете фактических затрат с выделением отклонений от стандартов, систематизированных как совокупность. Термин «стандарт-кост» означает: - «стандарт» - количество необходимых для производства единицы продукции материальных, трудовых и накладных затрат; - «кост» - денежное выражение производственных затрат на изготовление единицы продукции. В рамках системы «стандарт-кост» нормативные затраты на единицу продукции состоят из 6 элементов: 1) нормативная цена основных материалов; 2) нормативное количество основных материалов; 3) норматив рабочего времени (по прямым трудозатратам) 4) нормативная ставка оплаты труда; 5) нормативный коэффициент переменных общепроизводственных расходов; 6) нормативный коэффициент постоянных общепроизводственных расходов. Стандарты рассчитываются внутри производства и составляют базу функционирования данной системы. При этом возможно применение различной напряженности норм затрат по их видам ( в том числе жестких, трудновыполнимых, идеальных норм). Допускается, что норматив (стандарт) не является абсолютным и точным значением – стандарт покрывает диапазон возможных результатов. Отклонения могут возникать и возникают внутри нормативного диапазона между наименьшими и наибольшими значениями. Предел контроля конкретного вида отклонения зависит от содержания норматива и составляющих затрат. Основными фактами, вызывавшими отклонения и подвергающиеся анализу, являются отклонения по количеству затраченных ресурсов ( и материальных и трудовых) и отклонения по ценам. Обязательно выявляются причины этих отклонений. Принципиальным моментом системы «стандарт-кост» является то, что нет необходимости полного распределения всех накладных расходов на себестоимость произведенной продукции. Возможно их прямое вычитание из прибыли – отнесение без распределения по видам продукции на счет 90 «Продажи» как расходы текущего периода. Система нормативного учета затрат на производство имеет много общего с системой «стандарт-кост». В основе обеих систем лежит: - строгое нормирование затрат, предварительное составление нормативных калькуляций на основе установленных норм расходов ресурсов по отдельным статьям издержек; - осуществление раздельного учета и контроля производственных затрат по действующим нормам и отклонениям от норм в местах их возникновения и центрах ответственности; - систематическое обобщение отклонений от расходных норм с целью использования информации об отклонениях для устранения негативных явлений в производственном процессе и управления издержками. Обе системы учета являются универсальными и могут применяться при любом методе учета затрат на производство и калькулирования себестоимости продукции. 13. ВИДЫ СОСТАВЛЯЕМЫХ КАЛЬКУЛЯЦИЙ И ИХ РОЛЬ ПРИНЯТИЕ УПРАВЛЕНЧЕСКИХ РЕШЕНИЕ Калькуляция отличается по видам: Плановая. Для определения средней себестоимости услуг за конкретный срок за основу берут промежуточные нормы Сметная. Одноразовый расчет на определенные услуги Нормативная. Составляют по нормам, установленным в СНиП на расход материалов Фактическая. Формируют по бухгалтерским отчетам, указывают реальные затраты на отдельные работы. Оно необходимо для анализа причин отклонений от плановых заданий по себестоимости. Данные фактических калькуляций используются для последующего планирования себестоимости, для обоснования экономической эффективности внедрения новой техники, выбора современных технологических процессов, проведения мероприятий по повышению качества продукции, проверки проектов строительства реконструкции предприятий. Нормативная. При определении себестоимости в расчет берутся нормы расхода сырья, действительные на начало месяца. Нужно сказать, что настоящие нормы (которые используются при расчетах) и плановые нормы могут различаться между собой. По этой причине значения нормативной и плановой стоимости также будут разными. Плановая. Себестоимость продукции в данном случае будет средней. Устанавливается она для конкретного планового периода. При расчете нужно принимать во внимание средние нормативы расходов. Если компания исполняет разовые заказы, формируется сметная калькуляция. Существует также счетная калькуляция, нужная для определения стоимости услуги. Она не включает в себя нормы расходов. Отчетная. Определяется на момент завершения отчетного периода. При формировании отчетной калькуляции потребуются данные бухучета: фактические затраты, траты на производство, количество изготовленного товара. Данная форма обеспечивает возможность отслеживания исполнения плана по снижению себестоимости продукции. Отчетная калькуляция нужна для установления динамики уменьшения или увеличения себестоимости. Она позволяет найти реальную стоимость продукта, определить разницу между себестоимостью фактического и планового характера. 14. Маржинальная прибыль (или маржинальный доход) – это разница между выручкой от реализации и переменными издержками. Причем оба эти показателя – выручка и затраты – берутся по конкретному объему продукции. Также можно сказать, что это доход, который остается у бизнеса с реализации за вычетом переменных затрат. Маржинальная прибыль Как видно из рисунка, маржинальная прибыль меньше выручки на сумму переменных издержек, но больше прибыли от реализации на сумму постоянных. Для правильного расчета маржинальной прибыли надо понимать, какие расходы компании относятся к постоянным издержкам, а какие – к переменным. Предприниматель Василий Петькин решил начать бизнес по производству входных и межкомнатных дверей. Для него переменными издержками будут, например, расходы на материалы, фурнитуру, комплектующие, а также зарплату рабочих. Эти расходы прямо пропорциональны количеству произведенных дверей, и чем больше будет заказов, тем больше этих расходов. А вот затраты на содержание офиса и торговой точки не зависят от того, сколько дверей продано, 10 или 1000 – это постоянные издержки. Василий будет нести такие расходы, даже если у него не будет ни одного заказа. Таким образом, постоянные расходы не зависят от объемов производства, а переменные изменяются пропорционально количеству произведенной продукции или услуг. Маржинальная прибыль – это часть выручки, которая остается у предприятия для покрытия постоянных затрат и получения прибыли. Поэтому часто маржинальную прибыль называют «вкладом на покрытие». Маржинальная прибыль и бухгалтерская – это разные вещи. Во-первых, их считают по разным формулам. Во-вторых, бухгалтерскую прибыль определяют по предприятию в целом за период времени, а маржинальную – только в расчете на конкретный произведенный и реализованный объем продукции (работ, услуг). Английское выражение «Direct Costs» означает в переводе «прямые затраты». Это прямо отображает смысл применения этой системы для исчисления «чистой» себестоимости продукции. Применение метода директ-костинга основано на сознательном отделении постоянных расходов от переменных издержек, а также прямых затрат от косвенных. Термин «директ-костинг» может применяться: в узком смысле – как специфический метод калькуляции себестоимости производимых товаров; в широком смысле – как способ организации управленческого учета. Современное российское законодательство не дает «добро» на применение этой системы на уровне официального учета наравне с бухгалтерским и финансовым, лишь внедряя отдельные ее детали в рамки бухучета (да и то, только к концу 20 века). Однако, ее эффективность и соответствие мировым стандартам рынка обусловило ее применение в управленческом учете, который осуществляется для внутренних пользователей организации. 15. ПРИНЯТИЕ РЕШЕНИЕ ПО ЦЕНООБРАЗОВАНИЕ С ИСПОЛЬЗОВАНИЕМ ЭЛЕМЕНТОВ УПРАВЛЕНЧЕСКОГО УЧЕТА Принятие решений по ценообразованию Особое значение среди целей управленческого учета имеет установление цены на продукцию. Определяя цены в условиях рыночных отношений, нельзя подходить к этому процессу от затратного метода (как при командно-административном управлении). Необходимо анализировать положение на рынке в целом, в предсказании реакции потребителя на предлагаемый товар и его цену. Устанавливая цену, менеджер должен, в первую очередь, определить, будет ли спрос на его продукцию по такой цене. В управленческом учете используются понятия долгосрочного и краткосрочного нижнего предела цены. Долгосрочный нижний предел цены показывает какую минимальную цену можно установить, чтобы покрыть полные затраты предприятия на производство и реализацию товара. Этот предел соответствует полной себестоимости. Краткосрочный нижний предел цены – цена, которая может покрыть лишь переменную часть издержек. Этот предел соответствует себестоимости, рассчитанной по системе «директ-костинг». Пример. Предприятие производит калькуляторы и продает их оптом по цене 200 руб. за штуку. Прямые материальные затраты – 40; прямые трудовые – 60; переменные косвенные расходы – 20; постоянные косвенные – 50; издержки обращения (переменные) – 10; издержки обращения (постоянные) – 5. Итого 185 руб. Производственная мощность предприятия – 15 000 штук месяц. Фактический объем производства за месяц – 10 000 шт. Мощности загружены не полностью, имеются резервы дальнейшего наращивания. Предприятие получает предложение выпускать дополнительно 1 000 шт. по цене 170 руб. Стоит ли принимать такое решение? На первый взгляд должен последовать отрицательный ответ, так как цена ниже себестоимости. Но так как речь идет о дополнительном заказе, все постоянные расходы уже учтены калькуляций фактического выпуска 10 000 изделий, т. е. заложены в себестоимость и цену производственной программы предприятия. В рамках краткосрочного периода постоянные расходы неизменны. Принимая решение в отношении дополнительного заказа, предполагаемую цену необходимо сравнивать с суммой переменных издержек, а не с полной себестоимостью. В данном случае переменные издержки – 130 рублей, цена – 170. Следовательно, поступившее предложение выгодно предприятию, и каждый калькулятор принесет прибыль – 40 рублей. 16. Принятие решений по планированию ассортимента с использованием элементов управленческого учета. Перед предприятиями, имеющими дело с разноименными видами продукции (товаров), стоит серьезная задача: определить ассортимент выпускаемой продукции, структура которого позволит предприятию получить прибыль в заданном (желаемом) объеме. Решение этой задачи может быть осуществлено двумя методами: по полной себестоимости и по методу маржинального дохода. Вначале определяется структура предполагаемой реализации продукции на основе исследования конъюнктуры рынка, т.е. доля определенных видов продукции в общем объеме предполагаемой реализации. Предприятие ставит перед собой задачу получить в предстоящем периоде определенный объем прибыли. Алгоритм дальнейших расчетов заключается в следующем. 1) В соответствии с долей каждого наименования продукции в общем объеме продаж распределяются между ними суммы постоянных расходов организации: ПостРасх х Доля продукции в объеме продаж (% )/ 100 % = ПостРасх на конкретный вид продукции. 2) Распределяется уровень желаемой прибыли от продаж на каждый вид продукции: ВаловаяПрибыль х Доля продукции в объеме продаж (%) / 100 % = Прибыль на конкретный вид продукции. 3) Определяется, сколько единиц каждого вида продукции необходимо продать, чтобы получить заданную величину прибыли. При этом используют методику CVP-анализа. 4) Далее анализируют рентабельность отдельных видов продукции запланированной производственной программы. Так как рентабельность -- это отношение прибыли к полной себестоимости, то необходимо рассчитать полную себестоимость каждого вида продукции. Полная себестоимость складывается из прямых затрат на производство, косвенных производственных и непроизводственных (расходов на продажу) затрат. Для определения полной себестоимости единицы продукции требуется постоянные расходы (общую сумму) распределить по видам продукции пропорционально какой-либо базе распределения. При этом возможны разные варианты. Выбор варианта должен являться следствием анализа структуры себестоимости. Наиболее точный результат будет получен в том случае, когда в основе распределения лежат затраты, превалирующие среди всех прочих производственных издержек. Результатом расчетов должна стать сравнительная таблица расчета рентабельности отдельных видов продукции 17. Учет издержек по центрам ответственности Центр ответственности - это часть организации, выделяемая в учете для контроля за ее деятельностью. В каждом центре ответственности осуществляются расходы и производится продукция (работы, услуги). Затраты каждого центра ответственности обязательно измеряются и контролируются менеджером центра или исполнителем. Однако произведенную продукцию, выполненную работу или оказанную услугу не всегда можно измерить в качестве дохода центра ответственности (например, практически невозможно выразить в качестве дохода услуги, оказываемые бухгалтерией). Не все центры ответственности, соизмеряющие расходы и доходы, могут принимать решения по использованию полученной прибыли. По принципу возможности и целесообразности исчисления прибыли и ее использования центры ответственности разделяются на три вида: центр затрат; центр прибыли; центр инвестиций. Центр затрат - это любая единица деятельности организации выделяемая в учете для осуществления контроля за затратами данной единицы. Предполагается, что в этой единице можно организовать нормирование, планирование, учет использованных ресурсов, оценку их использования и определить ответственного за расходы. Центром затрат могут быть отдельное рабочее место (например, по сборке какого-либо объекта), отдельная производственная операция или несколько операций, имеющих одинаковую характеристику, отдельный станок или группа станков, бригада, участок, цех или другая часть организации; соответствующая организационная единица может подразделяться на отдельные центры затрат. Основой выделения центров затрат является единство выполнения операций и функций и используемого оборудования. В центрах затрат контролируются, как правило, только их расходы. Их основной целью является минимизация затрат. Центрами прибыли могут быть цехи, производства, отделы сбыта (маркетинга) и другие подразделения организации, руководители которых являются ответственными и обладают полномочиями как по затратам, так и по доходам. В качестве центра прибыли выступает также организация в целом. В центрах прибыли менеджер контролирует не только затраты, но и доходы. Сопоставляя доходы и расходы по центру, определяют прибыль. Основная цель центра прибыли - получение максимально высокой прибыли. Центры инвестиций - это структурные единицы самого высокого уровня крупных децентрализованных организаций: дочерние и зависимые общества головных организаций, филиалы и др. В западных странах к центрам инвестиции относят также отделения транснациональных корпораций.Центры инвестиций контролируют не только затраты, доходы и прибыль, но и использование прибыли, в том числе инвестиции в собственные активы. Центрами инвестиций являются дочерние организации и другие достаточно самостоятельные части головной организации. По принципу осуществления производственных функций можно выделить следующие центры ответственности: ва снабжение, производство, сбыт продукции, центр управления. Центр ответственности за снабжение планирует, учитывает и контролирует закупки товарно-материальных ценностей, их хранение, затраты по закупке и хранению материальных ценностей, их отпуск в производство. Центр ответственности за производство планирует, учитывает и контролирует затраты на производство продукции, объем и ассортимент выпускаемой продукции, ее качество, исчисляет ее себестоимость. Центр ответственности за сбыт продукции (центр продаж) планирует, учитывает и контролирует затраты по продаже продукций (работ, услуг), объем и структуру проданной продукции, выручку от продажи, рентабельность проданной продукции и ее отдельных видов. Центр продаж иногда называют центром доходов. Центр управления (служба главного технолога, бухгалтерия, служба управленческого учета и т.д.) планирует, учитывает и контролирует затраты на их функционирование и определяет эффективность своей деятельности. Основой функционирования центров ответственности является сопоставление фактических затрат с расходами по смете. Смета является, в сущности, финансовым планом для каждого центра ответственности. При составлении смет во внимание принимают, как правило, только затраты, контролируемые соответствующим центром. Особенно важно применять гибкие сметы, позволяющие пересчитывать ожидаемые затраты на фактический объем производства. Для осуществления пересчета затраты делят на переменные, полупеременные и постоянные. При пересчете затрат переменные расходы умножают на коэффициент фактического изменения объема производства; полупеременные расходы умножают на коэффициент фактического изменения объема производства и коэффициент зависимости данного вида расходов от объема производства; постоянные расходы корректировке не подлежат. 18. Сводный учет затрат на производство Сводный учет затрат на производство представляет собой завершающий этап группировки всех затрат на производство по каждой статье затрат, участку, цеху и т.п. Кроме того, сводный учет подразумевает распределение затрат между незавершенным производством и выпуском готовой продукции, товаров или выполненных работ и услуг. Осуществляя сводный учет, обобщаются все аналитические данные учета, как в стоимостном, так и в количественном измерителях. При этом как раз проверяется правильность ведения учета затрата на производство в течение всего отчетного периода.  Сводный учет затрат на производство можно рассматривать в двух вариантах: Сводный учет затрат необходимо производить в соответствии с организацией текущего учета затрат на производство. Правила учета затрат на производство регламентируются учетной политикой предприятия, где указаны: Перечень аналитических статей учета; В разрезе каких участков учета, он должен проводится; Как распределяются косвенные расходы; И т.п. Итоговые данные сводного учета затрат должны полностью совпадать с данными счета 20 «Основное производство». За какой период осуществляется сводный учет затрата на производство: месяц, заказ, передел и т.п. – также определяется учетной политикой предприятия В общем виде, методика проведения сводного учета затрат на производство может производиться по двум основным методам: Бесполуфабрикатный метод; Полуфабрикатный метод. Бесполуфабрикатный метод применяется в случаях, когда себестоимость произведенной продукции рассчитывается или по каждому виду продукции в целом способом накапливания всех производственных расходов от заготовительных цехов, начальных операций изготовления до выпускающих производств. Полуфабрикатный метод применяется в случаях, когда на предприятии рассчитывается себестоимость готовой продукции по переделам или стадиям производственного процесса. При этом отдельно рассчитывается себестоимость полуфабрикатов. Себестоимость готовой продукции включает в себя себестоимость потребленных для ее производства полуфабрикатов и затрат на их обработку или сборку в последующих стадиях и соответствующей доли расходов на обслуживание производства и управление. Несмотря на то, что полуфабрикатный метод является более точным для учета затрат, его основной недостаток заключается в трудоемкости его ведения. К тому же, для свода затрат по элементам необходимо выполнять дополнительную работу, а именно – расшифровывать стоимость полуфабрикатов по элементам, после чего производить дополнительную группировку. При полуфабрикатном методе, для обобщения информации о произведенных полуфабрикатах используется счет 21 «Полуфабрикаты собственного производства». На данном счете аккумулируются все затраты, связанные с производством полуфабрикатов в разрезе статей расходов. В дебете счета отражаются эти расходы в корреспонденции со счетом 20 «Производство». Достоинством бесполуфабрикатного метода учета затрат является сокращение объема учетных работ, но точность калькулирования и уровень контроля над расчетом себестоимости полуфабрикатов в некоторой мере снижается. 19. Постоянные и переменные затраты на производство продукции, их влияние на прибыль Переменные затраты (variable costs) — затраты, величина которых прямо пропорциональная объему производства, они меняются в зависимости от объема выпуска продукции. Чаще всего при обсуждении переменных затрат имеют в виду затраты на материалы и комплектующие, а также транзакционные издержки, связанные с продажей, хотя в принципе перечень переменных затрат может быть шире. Постоянные затраты (fixed costs) — затраты, величина которых не зависит от объема выпуска продукции. Это могут быть общие затраты на содержание производства и администрации, а также другие виды расходов, не связанные напрямую с объемом выпуском продукции. Примеры переменных затрат Типичные статьи переменных затрат: материалы и комплектующие, которые используют непосредственно в производстве продукции; расходы на электроэнергию для технологического процесса производства; переменная заработная плата; транспортные расходы на отгрузку готовой продукции; агентские выплаты при продажах; начисление износа оборудования, если учет амортизации привязан к объему выпущенной продукции. В моделях управленческого учета и прогнозирования к переменным затратам следует относить такие, которые будут меняться с изменением планируемого объема производства. В Примеры постоянных затрат К постоянным затратам относят, например: аренду помещений; коммунальные расходы на отопление и освещение помещений; техническое обслуживание и ремонт оборудования; обслуживание зданий и сооружений; общехозяйственные расходы; рекламу и расходы на продвижение. Не всегда можно точно сказать, затраты переменные или постоянные. Например, есть статьи затрат, которые не меняются с каждой единицей произведенной продукции, но зависят от общего уровня производства. Так, если оборот компании снизится в два раза, то она может уволить часть сотрудников или отказаться от части помещений. Другой пример — амортизация. Обычно ее начисляют равномерно, хотя мы понимаем, что износ производственного оборудования чаще всего связан с его использованием и зависит от количества произведенной продукции. Чтобы избежать споров о правилах классификации таких затрат и подчеркнуть, что отнесение затрат к постоянным не абсолютно точный факт, а просто аналитическое решение, многие статьи затрат называют условно-постоянными. Это значит, что хотя они и могут меняться с объемом производства, но в рамках данной модели или метода считаются постоянными. 20. Порядок учета и методы распределения общепроизводственных и общехозяйственных расходов Общепроизводственные и общехозяйственные расходы связаны с выпуском разных видов продукции (работ, услуг), а также обеспечивают работу организации в целом. Поэтому в отличие от прямых (основных) затрат эти расходы считаются косвенными (накладными). В конце отчетного периода счета 25 и 26 закрываются. В синтетическом учете общепроизводственные расходы распределяются путем описания затрат на себестоимость продукции, работ, услуг: Д-т счетов 20 «Основное производство», 23 «Вспомогательные производства» К-т счета 25 «Общепроизводственные расходы». В соответствии с нормативными документами при разработке учетной политики организации могут выбрать один из двух, вариантов списания общехозяйственных расходов: ежемесячно на счета по учету производственных затрат (дебет счетов 20,23) либо на счета по учету реализации (дебет счета 90). конечном счете, эти расходы полностью войдут в состав издержек производства организации. Но особый интерес предпринимателей вызывает влияние накладных расходов на себестоимость отдельных видов продукции (калькуляционных видов) для анализа требований рынка, ее конкурентно способности и рентабельности. Отраслевыми инструкциями предусматриваются различные варианты (способы) распределения общепроизводственных расходов: |