ВКР. ВКР Гао Цзиньи. 2 Потребительское принятие электронных и мобильных платежных систем в России и кнр

Скачать 147.17 Kb. Скачать 147.17 Kb.

|

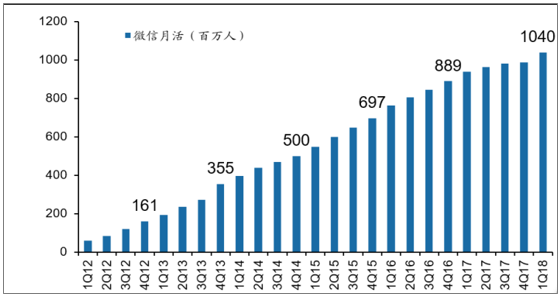

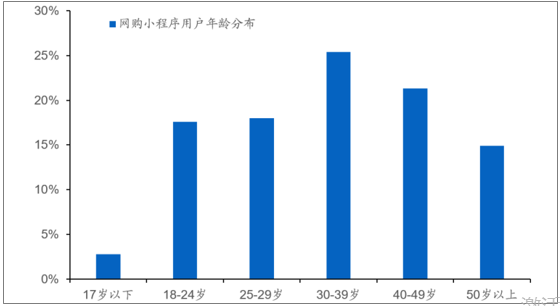

Банк России в структуре национальной платежной системыНПС — сложная совокупность большого количества элементов, деятельность которых нуждается в постоянном контроле. В любой иерархической системе, для ее нормального функционирования, должен присутствовать регулятор, отвечающий за ее координацию. В России таким регулятором признается Центральный Банк. Вся финансовая система государства основывается на деятельности Банка России. Главный регулятор отвечает за курс российского рубля, развитие финансового рынка, положение банковского сегмента в целом. В 2002 году на ЦБ РФ были возложены функции по бесперебойному функционированию платежной системы страны. С принятием ФЗ «О НПС» функций и полномочий у Банка России значительно прибавилось. Находясь на верхушке платежной системы России, ЦБ РФ осуществляет свою деятельность в следующих направлениях: Разработка и проведение денежно-кредитной политики совместно с Правительством Российской Федерации. Эмиссия наличных денег и организация их обращения на территории РФ — в этой части ЦБ обладает монополией. Контроль за бесперебойным и эффективным функционированием национальной платежной системы РФ. Осуществление наблюдательных и надзорных функций всех процессов, происходящих в НПС. Таким образом, ЦБ РФ является единоличным надзорным и регулятивным органом, под управлением которого находится вся платежная система России. Главный регулятор в единственном лице решает вопросы о допуске в НПС новых субъектов, а также об их исключении из системы. Федеральный закон дал Банку России максимальный объем полномочий, что сделало его монополистом и главным элементом всей российской платежной системы. С практической точки зрения, средоточие всех инструментов надзора и управления в одном органе только повышает риски. С другой стороны, минимизируется вероятность наступления конфликта интересов, так как все решения принимаются ЦБ единолично. 1.2 Национальная платежная система Китая: розничная платежная система и платежная инфраструктура Особенности китайской платежной системы: Во-первых, сторонняя платежная система Китая предоставляет серию программных интерфейсов приложений, которые объединяют несколько способов оплаты банковскими картами в одном интерфейсе, и отвечает за стыковку с банками при расчете транзакций, делая онлайн-покупки быстрее и удобнее. Потребителям и продавцам не нужно открывать разные счета в разных банках, что может помочь потребителям снизить затраты на онлайн-покупки и помочь продавцам снизить операционные расходы, в то же время это также может помочь банкам сэкономить на затратах на разработку шлюза и предоставить определенный потенциал банкам. прибыль. Во-вторых, по сравнению с платежными протоколами, такими как SSL и SET, использование сторонних платежных систем для платежных операций проще и проще для принятия. SSL является широко используемым протоколом безопасности.В SSL необходимо проверять только личность продавца. Протокол SET является относительно зрелой технологией, в настоящее время разработанной на основе системы оплаты кредитной картой. Однако в SET идентификаторы всех сторон должны быть аутентифицированы СА. Процедуры сложны, процедур много, скорость медленная, а стоимость высокая. Благодаря сторонней платежной системе переговоры между продавцами и покупателями проводятся третьими сторонами, что упрощает онлайн-транзакции. В-третьих, сторонняя платежная система сама подключена к большому веб-сайту портала, и кредит банка, с которым она сотрудничает, используется в качестве кредитной поддержки, поэтому платформа стороннего платежного веб-сайта может лучше преодолевать проблемы с кредитами в онлайн-транзакциях и способствовать развитию электронной коммерции. Быстрое развитие. В настоящее время в Китае действуют следующие национальные платежные системы: 1. Крупная платежная система и система малых партий платежей. 2. Alipay. 3. WeChat оплаты. 4. Оплата UnionPay. 5. Tenpay оплата. Платежные системы, которые в настоящее время работают и активно используются, это Alipay, WeChat Pay и UnionPay. Развитие индустрии розничных платежей в Китае опередило мир и известно как одно из «четырех новых изобретений». Однако, если мы посмотрим на пять лет назад, развитие всей платежной индустрии Китая все еще сильно отстает от таких развитых стран, как Европа, Америка, Япония и Южная Корея. В последние пять лет важную роль сыграло быстрое развитие китайских платежей Alipay и WeChat. Можно сказать, что за пять лет или около того Китай превзошел развитие платежной индустрии в других развитых странах на 50 лет и достиг всеобъемлющего наверстывания с точки зрения безопасности и удобства. В октябре 2003 года Alipay вошла в историю, открыв новую главу в методах онлайн-платежей людей. Alipay решила проблему доверия к интернет-покупкам в Китае с помощью трехстороннего депонирования средств, поэтому Alipay быстро и быстро стала крупнейшим сторонним платежным сервисом в Интернете. В 2004 году Alipay оторвался от Taobao и стал независимой платформой для независимых платежей. Видя огромные масштабы рынка онлайн-платежей, другие интернет-учреждения запустили свои собственные платежные сервисы. Перспективы развития Alipay: социализация, мобильные и микроплатежи (небольшие платежи в Интернете). В основном, Alipay достигла высочайшего уровня в сфере электронных платежей, а огромное преимущество на рынке заставляет таких конкурентов, как Tenpay и Baifubao, чувствовать себя совершенно беспомощными. Тем не менее, Alipay, очевидно, не остановится на достигнутом. В будущем разработка Alipay определенно сделает больше исследований. Преобразование из онлайн в офлайн Хотя Интернет очень мощный, возможно, он действительно может изменить мир, но мы все еще не можем отрицать незаменимость реальных (автономных) транзакций. Возможно, через несколько лет Alipay выпустит собственную карту предоплаты. Баланс этой карты синхронизирован с балансом Alipay. Вы можете использовать эту карту для оплаты на POS-машинах различных продавцов. Ее скидки и акции полностью Может превышать традиционные дебетовые карты, кредитные карты. Кроме того, баллы Alipay также могут быть зачислены напрямую. WeChat постепенно становится инфраструктурой всего мобильного интернета. Суммарные ежемесячные активные аккаунты WeChat и WeChat достигли 1,04 млрд., Увеличившись на 10,9%, что делает его мобильным приложением с наибольшим количеством пользователей в стране. С самого начала в WeChat было всего около 59 миллионов активных пользователей в месяц. С непрерывным развитием интернет-процесса China Mobile количество активных учетных записей WeChat неуклонно росло, достигнув 500 миллионов ежемесячных операций и 697 миллионов ежемесячных операций в конце 2014–2017 годов. Рис.Количество пользователей WeChat  Перспективы развития платежной системы WeChat:В настоящее время распространители электронной коммерции и люди, платящие знания, более среднего возраста, а их потребительская способность огромна. В настоящее время более 25% пользователей электронной коммерции платежных мини-программ WeChat имеют возраст от 30 до 39 лет, а почти 20% - от 25 до 29 лет. В настоящее время эта группа является самой популярной в Китае. Торговец постепенно осознает более серьезный опыт покупок, и ожидается, что общая цена за единицу товара увеличится.[2] Рис. Распределение пользователей по возрасту с помощью WeChat Pay  Стремительно развивается мобильный интернет. Как и в традиционном интернете, когда он становится горячим, мы никогда не думаем, что импульс WeChat превзошел другие обычные платежные системы за последние несколько лет. Для торговцев, если они хотят продать свои вещи для маркетинга, то они неизбежно должны обслуживать новые платформы и тенденции, такие как микромаркетинг. Если сторонняя платформа может добиться большего интеллекта, чем просто запускать различные маркетинговые инструменты, это также хорошо для продавцов. Столкнувшись с возможностями и проблемами на рынке платежей, China UnionPay, под единым руководством Народного банка Китая и решительной поддержкой всех сторон в отрасли, будет глубоко внедрять новую концепцию развития, активно принимать изменения в промышленности, соответствовать новой ситуации развития финансовых технологий, а также углублять реформы и многое другое Поддерживать развитие бизнеса партнеров, создавать ценности для всех участников отрасли и лучше выполнять социальную ответственность и историческую миссию. 1)Обновление потенциала открытого сотрудничества на основе экосистемной платформы. Один из них - освободить разум, расширить открытость и превратить UnionPay в совершенно новую открытую экологическую организацию: будь то местное учреждение или зарубежное учреждение, международная карточная компания или интернет-компания, крупное учреждение или небольшое учреждение, в соответствии с законами и нормативными актами UnionPay готова активно сотрудничать ,Предоставлять услуги. Во-вторых, чтобы эффективно использовать UnionPay в качестве платформы для трансфертной и клиринговой инфраструктуры и привлекать учреждения, отвечающие требованиям рынка, для присоединения к сети UnionPay.Мы должны и далее предоставлять услуги и поддержку малым и средним учреждениям, малым и микропредприятиям, а также малым и микро-торговцам. Третий - это углубленное сотрудничество со всеми сторонами в отрасли с точки зрения брендов, стандартов и правил. Усилия по разработке финансовых технологий для содействия развитию UnionPay. Благодаря инновационному применению финансовых технологий интеллектуальный уровень обработки информации в сети UnionPay будет улучшен, а новые технологии будут использоваться для дальнейшего повышения пропускной способности, производительности, гарантированной мощности и способности к аварийному восстановлению системы UnionPay. Воспользуйтесь данными UnionPay и укрепите сотрудничество со всеми сторонами в области больших данных при условии соблюдения правовых норм. Обновите возможности предотвращения и контроля рисков с помощью интеллектуального контроля рисков в качестве основного. С одной стороны, реализовать интеллигенцию сервисов сетевого риска UnionPay. На основе анализа больших данных, поддерживаемого искусственным интеллектом, биометрией, блокчейном и другими технологиями, мы будем создавать продукты, отвечающие потребностям развития нового мобильного интернет-бизнеса и конкуренции на рынке. С другой стороны, предоставлять услуги с высокой добавленной стоимостью для отрасли. Ускорение улучшения таких возможностей, как интеллектуальное противодействие мошенничеству, интеллектуальная аутентификация личности, расширение возможностей пользователей и анализ ценности рисков, оптимизация продуктов и услуг, связанных с рисками, таких как предотвращение и контроль кредитных рисков, снятие отпечатков пальцев с мобильных устройств, а также усиление услуг по управлению рисками и расширение возможностей для всех сторон в отрасли. Придерживайтесь практического результата без системных финансовых рисков и способствуйте здоровому и устойчивому развитию платежной индустрии.[3] 1.3Сравнительный анализ развития национальной платежной системы карт России и Китая Основные характеристики национальных систем платежных карт России и Китая Российская НСПК. Российская национальная система платежных карт была создана в июле 2014 г. в форме АО «НСПК», которое является оператором платежной системы. Контрольным пакетом акций АО «НСПК» владеет Центральный банк Российской Федерации. Первый этап развития НСПК в России заключался в переносе процессинга по всем транзакциям с использованием карт международных платежных систем (МПС)1 на территорию России. В конце первого квартала 2015 г. обработка внутристрановых операций по картам платежных систем VISA и MasterCard (доля которых составляет около 99% от выпущенных в России карт МПС) была переведена на территорию России. Процессинг по картам других МПС — JCB, American Express и UnionPay (около 1% от выпущенных в России карт МПС) был переведен в Россию в 2016 г. Таким образом, в 2016 г. российская национальная система платежных карт стала единолично обрабатывать транзакции МПС на территории России, что исключило потенциальное влияние внешних факторов, связанное с ограничением в проведении платежей, на функционирование российского платежного пространства. Второй этап развития национальной системы платежных карт в России заключался в выпуске национальной платежной карты (по результатам всероссийского конкурса карта и платежная система в целом получили название «Мир»), разработке широкой продуктовой линейки карточных продуктов, а также развитии разветвленной инфраструктуры по приему платежей, осуществляемых по национальной карте. В этой связи 15 декабря 2015 г. началась эмиссия карт платежной системы «Мир» (ПС «Мир»). Первыми банками, выпустившими национальные платежные карты, стали Газпромбанк, МДМ Банк, Московский Индустриальный банк, РНКБ Банк, Банк «РОССИЯ», Связь-Банк и СМП Банк. В свою очередь, АО «НСПК» стала оператором ПС «Мир» B период с 2010 по 2016 гг. UnionPay стала крупнейшей мировой платежной системой на глобальном рынке платежных карт (около 6,1 млрд шт.), обогнав VISA и MasterCard по количеству эмитированных платежных карт (около 5,1 млрд шт.). При этом необходимо иметь ввиду, что подавляющее число держателей платежных карт UnionPay являются гражданами КНР, которые в настоящее время имеют по несколько платежных карт. Несмотря на то, что по итогам 2016 г. UnionPay вышла на первое место в мире по количеству карточных транзакций (на ее долю приходилось около 37% от общего количества платежей, тогда как на карты VISA и MasterCard — 32% и 20% соответственно), доля платежей с использованием платежных карт UnionPay в совокупном объеме безналичных карточных платежей в 2016 г. составляла только 15%. Таким образом, UnionPay уступала VISA и MasterCard, доли которых составляли 54% и 26% соответственно .Это было обусловлено тем, что средняя сумма платежа по платежным картам UnionPay значительно ниже средней суммы платежей по картам других ведущих МПС и определяется более низким уровнем доходов подавляющего числа держателей карт UnionPay, в сравнении с держателями карт VISA и MasterCard, большинство которых являются жителями развитых стран. Сравнительные критерии развития национальных систем платежных карт России и Китая. Развитие национальных систем платежных карт России и Китая характеризуются следующими общими параметрами: Во-первых, создание национальных систем платежных карт в обеих странах продиктовано защитой национального платежного пространства. С этим связаны предельно короткие сроки эмиссии национальных платежных продуктов, объединения банков-эмитентов и банков-эквайеров в единую платежно-расчетную сеть, создание инфраструктуры по приему платежных продуктов на национальном уровне. Так, китайская и российская платежные системы справились с этой задачей за три года — с 2002-2004 гг. и с 2015-2017 гг. Во-вторых, для развития национальных систем платежных карт в обеих странах используются либо протекционистские меры, либо сочетание мер государственной поддержки на законодательном и административном уровнях. Несмотря на то, что Китай является крупнейшей развивающейся страной мира, к числу которых Россию отнести трудно, рыночные механизмы в китайской экономике, также как и в российской экономике, действуют не в полной мере. В обеих странах используется государственный административный ресурс для создания благоприятных условий для развития внутристрановых карточных платежных систем. Это выражается в целом наборе мер по созданию более благоприятных условий для развития российской национальной системы платежных карт в сравнении с МПС. К числу таких мер можно отнести: недопуск ведущих международных платежных систем на внутренний рынок и запрет на осуществление операций по картам МПС в национальной валюте (Китай), введение требований по эмиссии карт национальных систем платежных карт кредитными организациями, требования по приему национальных карт в существующей платежной инфраструктуре и банкоматных сетях, требования по переводу заработной платы и различных социальных выплат бюджетным группам населения на национальные карты и др. В-третьих, развитие национальных систем платежных карт в обеих странах, несмотря на заявленную цель по созданию национального карточного продукта, не ограничивается рамками национальных границ. Обе платежные системы ставят амбициозные планы по выводу своих карточных продуктов на зарубежные рынки. Для китайской платежной системы для этого потребовалось пять лет с 2002 по 2006 гг., примерно такие же сроки отведены на экспансию карт ПС «Мир» на зарубежные рынки с 2015 по 2019 гг. Тем не менее, несмотря на наличие общих внешних параметров, можно также выделить следующие факторы, которые позволяют выявить ряд характерных особенностей развития национальных систем платежных карт России и Китая: 1) предпосылки создания; 2) цели и задачи развития; 3) внутренняя структура и источники финансирования; 4) международное сотрудничество и совместные региональные проекты. А)Предпосылки создания. Национальная система платежных карт UnionPay была создана по инициативе Госсовета КНР и Народного банка Китая в объединении с 14 крупнейшими банками страны. В основу новой системы была положена идея адаптации международных и создание национальных стандартов для платежных карт, в результате чего на базе стандарта EMV была разработана специализированная версия для Китая. Причиной тому послужил конфликт интересов: руководство Народного банка Китая стимулировало создание инфраструктуры приема и обработки банковских карт силами китайской промышленности, однако в Китае не существовало общепринятого стандарта, обеспечивающего широкое хождение платежных карт, а доступ к стандартам VISA и MasterCard либо требовал серьезных капиталовложений, либо отсутствовал. Б)Цели и задачи развития. Перед национальными системами платежных карт России и Китая первоначально стояли идентичные цели: обеспечение бесперебойности операций по платежным картам, замыкание внутристрановых транзакций на одной площадке и снижение зависимости от МПС (для России). Однако следует подчеркнуть, что задачи развития обеих платежных систем различаются. Китай развивал свою национальную карточную систему, изначально ориентируясь на преодоление национальных границ. Реализация НСПК в России, несмотря на наличие стратегических целей по выходу на международные рынки, строится с учетом экономической безопасности и наличия ограничений на сотрудничество с ведущими МПС. Поэтому в отношении выхода на мировую арену, хотя и были сделаны соответствующие заявления, делается слабый акцент, ввиду недоработки инструментов и решений, с помощью которых произойдет глобальное расширение платежной системы. B)Внутренняя структура и источники финансирования. Центральным элементом платежной системы UnionPay является Национальный клиринговый центр, расположенный в Пекине. В китайской столице также располагается расчетный центр системы, функции которого выполняет Банк Китая. Операционный центр платежной системы находится в Шанхае. Таким образом, все операции по платежам и расчетам по платежным картам UnionPay не выходят за пределы китайской юрисдикции. Финансирование проекта создания UnionPay осуществлялось в рамках кредитной линии Всемирного банка, состоящего из двух взаимосвязанных подразделений: Международного Банка Реконструкции и Развития (МБРР) и Международной Ассоциации Развития (МАР). Немаловажным является тот факт, что для реализации проекта UnionPay потребовалась поддержка центральных банков таких стран, как США, Великобритании, Японии, Германии и Швейцарии. Также к системе присоединилось 160 филиалов Народного банка Китая, расположенных в различных уголках страны и за ее пределами. Центральным эмитентом российской национальной системы платежных карт является АО «НСПК», деятельность которого контролируется Центральным банком Российской Федерации. У Банка России должно быть не менее 50% плюс одна голосующая акция. Кроме того, акционерами АО «НСПК» могут быть: Внешэкономбанк; иностранные кредитные организации; иностранные центральные банки; международные финансовые организации. Все эти институты должны выступать в качестве индивидуальных участников НСПК. Расчетным центром по переводу денежных средств с использованием международных платежных карт и национального платежного инструмента в НСПК является Банк России. Ранее расчетным центром в России для MasterCard выступал ПАО Сбербанк, а для VISA — Банк ВТБ (ПАО), из чего можно сделать вывод о снижении прибыльности в сфере расчетов для указанных госбанков. Из позитивных эффектов для российской экономики следует отметить аккумуляцию денежных средств внутри страны, которые ранее напрямую утекали в различные МПС. Г)Международное сотрудничество и совместные региональные проекты. После организации отлаженного межрегионального взаимодействия и выпуска собственного платежного инструмента UnionPay приступила к экспансии своей системы на зарубежные рынки и начала взаимодействовать с МПС. Несмотря на существовавшие ограничения, UnionPay на протяжении последних лет активно сотрудничала с платежными системами: JCB; Discover, PayPal и др., а также рядом международных банков: Citibank, HSBC, ANZ, BBVA, Barclays и другими. Российская НСПК также заинтересована в сотрудничестве с МПС. На данный момент планируется выход платежной карты ПС «Мир» на международный рынок совместно со странами-участниками Евразийского экономического союза путем создания единого платежного пространства и сотрудничества с MasterCard, JCB, AmEx, UnionPay и др. в целях запуска ко-бейджинговых карт. Такие партнерские проекты позволят в дальнейшем распространить продукты и сервисы ПС «Мир» за пределами России и нивелировать вопросы неполноты функционала национальных платежных карт на начальном этапе их эмиссии. Однако, подобное сотрудничество откроет лишь определенные и очень ограниченные рынки взаимодействия, а также поставит под вопрос требования по обеспечению платежного суверенитета и стремлению создания уникальной платежной системы, способной конкурировать с МПС.[6] Глава 2. Цифровые технологии розничного платежного пространства КНР и России 2.1. Современные технологии розничного платежного пространства КНР и России:электронные наличные деньги (E-cash); мобильные кошельки NFC (NearFieldCommunication); смарт карты. 1)Электронные наличные деньги (E-cash) - это технология, которая имитирует наличные деньги в электронном виде. Система электронных наличных пытается воспроизвести характеристики наличных для онлайн-транзакций разными способами: удобство, низкие комиссионные (или отсутствие комиссионных за транзакции). Анонимность и другие свойства. Но не все системы электронных денег соответствуют этим характеристикам, и большинство систем электронных денег могут обеспечить быструю и удобную работу для небольших онлайн-транзакций. Это очень важная система электронных платежей. Ее можно рассматривать как электронное или цифровое моделирование реальных денег. Электронные деньги существуют в форме цифровой информации и распространяются через Интернет. Но это удобнее и экономичнее реальных денег. Развитие электронных денег в Китае является многоуровневым и всесторонним. С точки зрения электронных денежных переводов, с 1970-х годов Народный банк Китая начал использовать компьютерные системы для осуществления денежных переводов в разных регионах, но это было невозможно из-за слабой инфраструктуры связи и компьютеров. В 1980-х годах крупные коммерческие банки последовательно осуществляли депозитные и обменные операции в пределах города, а также осуществляли ввод и вывод сберегательных вкладов в различных торговых точках. Это свидетельствует о том, что электронные технологии начали выходить на ведущие банковские счета города , В 1990-х годах крупные коммерческие банки начали создавать городские чековые депозитные и обменные системы, а некоторые банки также создали различные системы начисления платы за социальные услуги и телефонные банки. Для реализации межбанковской обработки трансферного бизнеса во многих городах была создана система клиринга средств Народного банка. Чтобы реализовать автоматический перевод и расчет средств в разных местах, Народный банк Китая создал национальную электронную межбанковскую систему в 1991 году. В настоящее время система постепенно стыкуется с системой расчетов городских фондов для автоматической обработки всего процесса перевода средств. В то же время коммерческие банки Мы также разработали систему электронного обмена в соответствии с нашими потребностями. В связи с постоянным появлением поддельных банкнот, фальшивых чеков и ограблений банков люди с большим оптимизмом относятся к выбору платежных инструментов с высоким уровнем защиты от контрафактных и небьющихся электронных денег. Это показывает, что спрос в Китае на электронные деньги очень высок. Однако все же следует отметить, что развитие электронных денег зависит от высокотехнологичной среды, такой как электронные технологии, а неравномерное развитие китайской экономики определяет, что применение электронных денег будет подчиняться определенным ограничениям. В 2010 году российский рынок электронных денег неуклонно рос. Емкость электронного кошелька увеличилась с 40 миллиардов рублей в 2009 году до 70 миллиардов рублей, а количество клиентов электронного кошелька увеличилось на 50% с 2009 года до 30 миллионов. Недавно Ассоциация электронных денег (EMA) объявила на пресс-конференции ключевые показатели и разработки в области электронных денег. Среди них компании и учреждения, занимающиеся российскими электронными деньгами: i-Free, WebMoney, Яндекс.Деньги, QIWI, Российская национальная промышленная ассоциация и Российская ассоциация электронной торговли. В то же время на конференции будут проанализированы и подведены итоги основных событий в области электронных денег, которые в основном включают правовые поправки и корректировки, а также сотрудничество рыночных операторов электронных денег и государственных операторов.Очевидно, что российское правительство проявляет все более позитивное отношение к сотрудничеству с электронными платежными системами. Государство поддерживает продвижение многофункциональных электронных карт, некоторые из которых включают электронные платежи. На самом деле, наиболее широко используемыми электронными платежами являются государственные органы. В частности, запуск национальной сервисной платформы откроет больше способов оплаты. Стоит отметить, что банки также очень заинтересованы в поддержке операторов электронных денег. В 2010 году крупные банки, такие как Альфа-Банк России, Центральный сберегательный банк и российские компании, занимающиеся электронными деньгами WebMоney, QIWI и Yandex.money, совместно реализовали проект по интеграции электронных платежей, включая проект пополнения электронного кошелька с использованием дебетовой карты, онлайн-банкинг, сеть банкоматов и Проект по интеграции электронного кошелька. В настоящее время рынок виртуальных карт, продаваемый через электронные деньги, постоянно развивается.[7] мобильные кошельки NFC (NearFieldCommunication) Мобильный кошелек NFC относится к потребителям, которые немедленно используют технологию NFC (Near Field Communication) для осуществления платежей через мобильные телефоны и другие портативные устройства при покупке товаров или услуг. Обработка платежей происходит на месте и в автономном режиме, без использования мобильной сети, но с использованием радиоканалов NFC для обеспечения локальной связи с такими устройствами, как кассовые аппараты POS или торговые автоматы. Беспроводная связь ближнего радиуса действия NFC является основной технологией платежей в ближнем поле и представляет собой высокочастотную технологию беспроводной связи ближнего действия, которая позволяет осуществлять бесконтактную передачу данных «точка-точка» и обмен данными между электронными устройствами. Эта технология произошла от радиочастотной идентификации RFID и совместима с технологией RFID, в основном ее продвигают Philips, Nokia, Sony, Samsung, China UnionPay, China Mobile и Jiebao Technology. В основном она используется в мобильных телефонах и других портативных устройствах. С ростом популярности смартфонов и совершенствованием систем оплаты электронными деньгами мобильная оплата небольшого количества электронных денег стала важным методом оплаты для людей. Объединяя характеристики технологии связи NFC, предлагается мобильная платежная система на основе NFC. Как небольшой метод транзакции с электронными деньгами, система проста в эксплуатации и имеет более высокий уровень безопасности, она подходит для ежедневной оплаты в торговых центрах, ресторанах и других местах обслуживания, что значительно облегчит жизнь людям. В 2017 году мобильный платеж NFC Китая достиг 4,89 млрд юаней Согласно статистическим данным, в 2017 году масштабы мобильных платежей NFC в Китае достигли 4,89 млрд юаней, а с точки зрения темпов роста сети с 1 квартала 2017 года по 1 квартал размер рынка вступает в фазу ускоренного роста. Ожидается, что из-за влияния таких факторов, как активная рекламная деятельность UnionPay Cloud QuickPass во время Весеннего фестиваля, китайская шкала мобильных платежей NFC в 2018-м квартале продолжит поддерживать ускоренный темп роста в 2,94 млрд юаней.[10] Рис,2017Q1-2018Q1 China Mobile NFC шкала платежных операций |