Банковские корпорации: особенности функционирования в России. Банковские корпорации особенности. Банковские корпорации особенности функционирования в России

Скачать 282.97 Kb. Скачать 282.97 Kb.

|

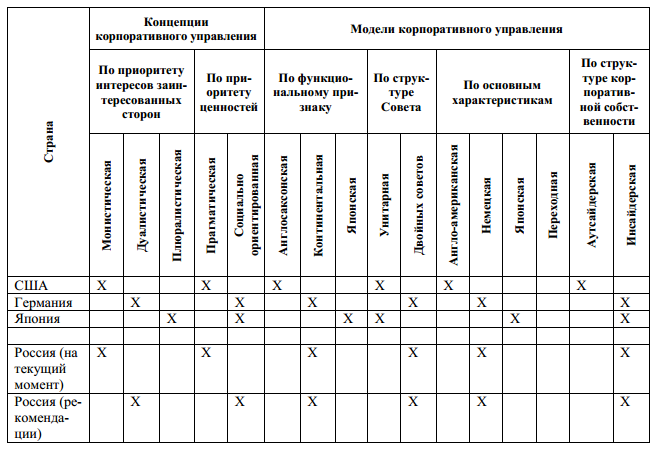

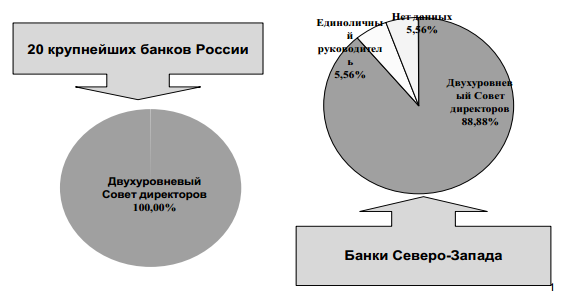

В современной России преобладает принятие монистической и прагматической концепции корпоративного управления в банковском секторе. Интересы собственников ставятся превыше всего, причем главная задача – получение отдачи от капиталовложений. При этом, в отличие от Соединенных Штатов Америки, российская общественность не согласна с такой позицией, хотя активно этому и не сопротивляется. Последнее можно объяснить не устоявшимися ценностными приоритетами и деловой культурой современного российского общества. В отношении преобладающих моделей корпоративного управления в российских банках можно сказать следующее. Они относятся к континентальной модели по функциональному признаку, где традиционно действуют двойные советы (таблица 3 и рис. 2). Таблица 3 Структура аппарата управления 20 крупнейших банков России и банков, учрежденных на территории Северо-Западного региона, на конец 2021 г. [26]

Исторически континентальная, или германская модель свойственна дуалистической концепции. Однако в России пока принимается монистическая концепция, по структуре корпоративной собственности банков преобладает инсайдерская модель корпоративного управления. С позиции более широкого взгляда на корпоративное управление по основным характеристикам российские банки практически отошли от переходной модели и приблизились к немецкой. При этом остаточные явления переходной модели корпоративного управления еще присутствуют: неопределенность системы социальных ценностей, вопросы оплаты управляющих. И некоторые характеристики не свойственны чисто немецкой модели, например, короткий горизонт инвестирования, пассивная роль банковских трудовых коллективов в России.  Рисунок 2 Характеристика структуры аппарата управления банков на конец 2021г. [23] Оценив реальный уровень развития современного российского общества, экономические приоритеты и перспективы работы отечественных банков на международных финансовых рынках, для разработки корпоративной стратегии банка в ближайшей перспективе можно рекомендовать выбор дуалистической социально ориентированной концепции корпоративного управления и при этом выстраивать континентальную модель корпоративного управления с двойными советами директоров. В силу неразвитости фондового рынка и предстоящих сложностей выхода из текущего кризиса необходимо сохранять инсайдерскую структуру корпоративной собственности и стремиться сформировать модель корпоративного управления, приближенную по характеристикам к немецкой, как исторически наиболее гармонично вписывающейся в сочетание условий корпоративной среды, формирующейся в России. Эффективность реализации концепции корпоративного управления в банке зависит от верного выбора модели корпоративного управления, которая бы не просто подходила этой кредитной организации, но и была бы принята внешней средой, в которой функционирует банк [14, с. 145]. России предпочтительнее выстраивать системы корпоративных отношений с преобладающим влиянием универсальных коммерческих банков, по примеру германской модели. В дальнейшем особенности и потребности развития российского общества придадут ей особые национальные черты. Однако и банкам нельзя бессистемно, безответственно подходить к налаживанию корпоративных отношений. Сегодня у банков нет многих ограничений, характерных для времен формирования традиционных моделей корпоративных отношений. Для обзора банков проведем анализ некоторых характеристик отечественной банковской системы. Так, в настоящее время основная доля банков, работающих на территории России, расположена в г. Москве (таблица 4). Таблица 4 Размещение действующих кредитных организаций по федеральным округам [25]

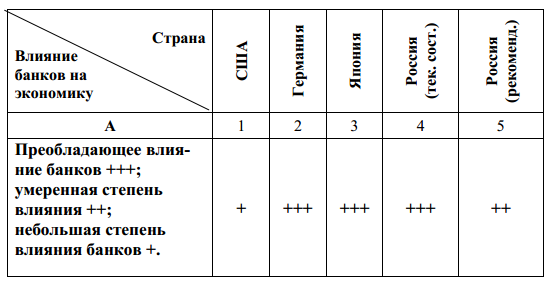

Северо-Западный федеральный округ по доле кредитных организаций занимает третье место. Однако по объему финансовых операций он стабильно занимает второе место. Это дает возможность говорить о представительности выборки для анализа: 20 крупнейших банков по величине активов и банки, учрежденные на территории СЗФО. К числу банков с корпоративной формой организации должны быть отнесены все кредитные организации из списка 20 крупнейших российских коммерческих банков. Удельный вес их совокупных активов в совокупных активах всех отечественных коммерческих банков составил 68,16%. Среди банков, учрежденных на территории Северо-Западного региона, доля подобных банков в численном выражении не превышает 20%. При этом удельный вес их совокупных активов составил на конец 2019 г. более 65% от суммы активов всех банков, учрежденных в нашем регионе [25]. Степень влияния банков на корпоративные отношения и экономику России однозначно оценить сегодня непросто. С одной стороны, банки ведут себя достаточно пассивно в вопросах налаживания корпоративных отношений. Также оценивается и роль банков в развитии реального сектора экономики. Однако финансовые кризисы, чередой прошедшие по отечественной экономике, через банковскую систему оказали существенное влияние на другие отрасли, особенно на промышленность. Основной причиной этого стала сохраняющаяся диспропорция перераспределения финансовых ресурсов. По-прежнему производственный сектор России испытывает губительный недостаток финансовых средств. Именно так можно аргументировать то, как мы охарактеризовали текущее влияние банков на экономику России (таблица 5). Несмотря на то что такое положение дел дает возможность контролировать экономику, мы рекомендуем постепенно уходить от чрезмерной зависимости экономики от состояния банковской системы. Таблица 5 Группировка стран по степени влияния банков на экономику [13, с. 5]  Сделать это возможно через развитие рынка ценных бумаг, как альтернативного источника финансирования в экономике. Это необходимо по причине недостаточной капитализации банков, отсутствия у банков долгосрочных ресурсов, не всегда удовлетворительного управления активами, а следовательно, высокой концентрации рисков банковской деятельности в России. В свою очередь, уход не только позволит изменить пропорции перераспределения финансовых ресурсов в стране, но и заставит банки активнее и качественнее трудиться на благо отечественной экономики. 2.2 Анализ корпоративной инфраструктуры банковского бизнеса Одним из ключевых факторов, определяющих перспективы развития корпоративных отношений с участием банков, их корпоративной стратегии, а также уровень банковской конкуренции, является степень развития банковской инфраструктуры. Для осуществления деятельности банкам необходимы доступ к финансовым ресурсам, к каналам коммуникаций и средствам информирования потребителей банковских услуг, средства обеспечения безопасности банковского бизнеса и сокращения издержек создания и реализации банковских продуктов и т.д. Поэтому банковская инфраструктура определяет уровень развития и качество функционирования банковской системы России [15, с. 85]. Корпоративная инфраструктура коммерческих банков - совокупность институтов, формирующих необходимые условия для формирования и развития эффективных корпоративных структур банков, а также содействующих внедрению и реализации в них корпоративного управления, основанного на единых принципах и стандартах. В соответствии с предлагаемым определением к элементам корпоративной инфраструктуры можно отнести инфраструктурные элементы, объединенные в следующие «блоки»: блок источников и распространителей корпоративной информации, блок оценки качества корпоративного управления, блок подготовки специалистов, система сертификации элементов корпоративной инфраструктуры, система каналов корпоративных коммуникаций. Блок информации в рамках корпоративной инфраструктуры банковского бизнеса представлен в приложении А. Так, анализируя состояние отечественной информационной инфраструктуры, можно без труда отметить, что специализированных компаний, работающих исключительно или преимущественно для банковского сектора, крайне мало. К редкому исключению сегодня можно отнести бюро кредитных историй, информация которых узко специализирована. Центральным источником и распространителем информации для коммерческих банков, в том числе финансовой, статистической, экспертной и маркетинговой, является Банк России [27]. В развитых странах, несмотря на кризис и падение доверия общественности, важным источником и одновременно распространителем информации являются рейтинговые агентства. На них ориентируются инвесторы и клиенты. Банк России, например, в рамках процедуры повышения капитализации российских банков, в соответствии с Федеральным законом ориентируется на рейтинги долгосрочной кредитоспособности81 рассматриваемых банков. В рамках вопроса о корпоративной инфраструктуре банков сюда входят и рейтинги корпоративного управления, которые пока не получили широкой популярности в России. Банк, будучи крупной финансовой корпорацией со сложной структурой, является потенциальным источником риска злоупотреблений при операциях с высоколиквидными активами. Поэтому оценка качества корпоративного управления в банках приобретает особое значение в рамках инфраструктуры корпоративных отношений. Несмотря на запланированный с 2000 г. курс на приватизацию банков с государственным участием и периодически корректируемые планы в отношении снижения доли участия в их капитале государства, основная тенденция последнего времени – продолжающееся увеличение доли государственного участия в капитале коммерческих банков. Это связано с процедурами по оздоровлению проблемных банков, выкупом акций банков с госучастием у миноритериев, возможностями, предоставляемыми Федеральным законом РФ «Об использовании государственных ценных бумаг Российской Федерации для повышения капитализации банков». Поэтому вопрос оценки социально-экономической эффективности банковских корпораций, в капитале которых принимает участие государство, в ближайшее время будет актуальным [21]. Признание государства в качестве регулятора экономических процессов ставит перед ним множество задач. Одной из них является повышение социально-экономической эффективности секторов, отраслей и отдельных элементов народного хозяйства. Любой банк и формализованная или неформализованная экономическая система, в которой он может быть участником экономических отношений, – это социально-экономический субъект, зависящий от качества его корпоративных отношений, результативность которого может оцениваться с позиций интегральной эффективности, отражающей ее целевую, ресурсную, экономическую и институциональную эффективность многокритериальным и многоуровневым способом. Важность оценки социально-экономической эффективности банка усиливается, когда он становится проводником государственных программ, а также выступает спонсором и меценатом. Экономическая эффективность деятельности любого банка опирается на учет платежеспособного спроса на его услуги и связанные с этим спросом равновесные (рыночные) цены: процентные ставки, комиссии, тарифы. Показателями, оценивающими экономическую эффективность, являются размер прибыли, рентабельность, добавленная стоимость, удельные затраты на единицу стоимости группы банковских продуктов и т.п., анализируемые в динамике и сопоставимые с плановыми, нормативными показателями. Обобщая аналитический раздел курсовой работы, можно сформулировать следующие выводы. Корпоративная стратегия банка – это функция, находящаяся в зависимости от многих переменных. Поэтому она постоянно меняется, что требует не просто текущей работы, но также периодического мониторинга и корректировки. Путь российских банков в этом направлении пока спонтанен, причин для этого много. Назовем основные внутренние: низкая капитализация и слабые финансовые возможности, исключительный приоритет интересов в сторону максимизации текущей прибыли. Внешние факторы также не работают на российские банки: финансовый кризис, фактическое отсутствие поддержания конкуренции на финансовом рынке, неразвитость инфраструктуры в области финансовых операций, корпоративного управления, отчасти финансового маркетинга. Главным является несформированность модели корпоративного управления и неясность приоритетов интересов участников корпоративных отношений, а именно того, на чьи интересы банк должен ориентироваться, и незнание истинной стоимости банка. Государство должно рассматриваться лишь как экономический агент, вмешивающийся лишь тогда, когда предотвращение или смягчение того или иного несовершенства не может быть обеспечено за счет функционирования рынка. 3. Проблемы и перспективы развития банковских корпораций в России 3.1 Проблемы банковских корпораций в России Проблемы банковских корпораций в России можно свести к следующим группам. Угроза монополизации крупными банками рынка кредитной информации. Существенным шагом к развитию корпоративных отношений, конкуренции в банковском секторе и процесса взаимодействия банковского сектора с реальным сектором экономики, а также непосредственно информационной составляющей корпоративной инфраструктуры стало принятие Федерального закона РФ «О кредитных историях» и формирование системы бюро кредитных историй. Однако, по оценкам специалистов, существующая ситуация на конец 2021 г. с системой бюро кредитных историй и ее трансформацией через влияние крупных банков должна подлежать реформированию. Причиной этого становится угроза монополизации крупными банками рынка кредитной информации. Поэтому в настоящее время целесообразно пересмотреть существующий Федеральный закон «О кредитных историях» и предлагают Банк России в качестве основного регулятора рынка кредитных историй и деятельности соответствующих бюро в России [6, с. 15]. Подготовка и повышение квалификации специалистов корпоративных отношений. К таким специалистам относятся независимые директоры, аудиторы качества корпоративного управления, преподаватели и ведущие тренинговых программ, специализированные методисты и аналитики. Невозможно за университетской скамьей подготовить отдельных специалистов сразу для конкретного банка. Необходимо, чтобы система корпоративного управления конкретного банка была не просто знакома специалисту, он должен сам ей соответствовать, профессионально жить в рамках соответствующих принципов, правил и стандартов. Однако базовые знания теории корпоративного управления, систем оценки его качества должны у таких специалистов присутствовать. Сегодня подготовка и повышение квалификации таких специалистов в России практически не осуществляется. Не так давно в список образовательных дисциплин введен курс «Корпоративное управление». При этом он читается очень узкому кругу специальностей. Слушатели и студенты, обучающиеся по специальности «Финансы и кредит», традиционно лишены возможности с ним ознакомиться на лекциях. Отсутствие системы сертификации отдельных элементов корпоративной инфраструктуры Система сертификации специалистов в области корпоративного управления и корпоративных отношений может наилучшим образом вписаться в корпоративную инфраструктуру отечественной банковской системы. Создание этой системы уже сегодня может быть расценено как своевременный шаг, рассчитанный на ее совершенствование и адаптацию к формирующейся отечественной модели корпоративного управления [6, с. 17]. Устаревшая система коммуникаций В целом электронные коммуникации сводятся к использованию компьютерных сетей в целях повышения эффективности деятельности банка за счет уменьшения затрат, увеличения доли рынка, улучшения обслуживания и ускорения предоставления банковских продуктов и оказания услуг, а также обмена информацией для повышения оперативности принятия решений. Существование электронных коммуникаций облегчается наличием электронных денег, что позволяет, завоевывать рынок и что также приобретает особое значение в банковском бизнесе. Электронное банковское обслуживание может рассматриваться как одна из форм электронной торговли. Модель системы электронных каналов коммуникаций для обслуживания корпоративной структуры банка представлена в приложении Б. Именно сочетание индивидуального проектирования системы электронных коммуникаций или более широкой коммуникационной системы банка с необходимостью постоянного управления ею дает право говорить о коммуникационном инжиниринге в кредитной организации. В предлагаемой модели учтены различия интересов групп участников социально-экономических отношений с банком, заложена возможная трансформация приоритетов исполнения этих интересов. Относительно большое количество типов каналов коммуникаций – шесть – обусловлено 2 потребностями: необходимостью защиты информации и поиском компромиссов в корпоративных конфликтах Коммуникации с использованием информационных технологий дают возможность налаживать связи с потребителями банковских услуг, информировать их (отношения типа В2С) и успешно привлекать новых клиентов. Они позволяют банкам сокращать затраты и увеличивать выручку за счет расширения доли рынка, улучшения качества услуг и ускорения поставки финансовых продуктов. Благодаря информационным технологиям упрощается заполнение финансовых формуляров и составление отчетов, а значит, банки могут более эффективно организовать свое общение с регуляторами [4, с. 26]. 3.2 Перспективы развития банковских корпораций в России Основными перспективными направлениями развития банковских корпораций в России можно отнести внутренний аудит. Внутренний аудит корпоративного управления Внутренний аудит корпоративного управления является инструментом банка, способствующим повышению эффективности деятельности банка и ее прозрачности. В помощь коммерческим банкам Банк России разработал перечень вопросов для проведения кредитными организациями оценки состояния корпоративного управления. Аудит корпоративного управления, как внешний инструмент мониторинга, представляет собой комплексную оценку существующей в банке практики корпоративного управления, направленную на выявление ее сильных и слабых сторон в соответствии со специфическими особенностями банка. Под последними понимают стадию жизненного цикла в развитии банка, его стратегию, требуемую степень контроля со стороны основных собственников и место банка в их инвестиционных интересах, потребность и формы внешнего финансирования инвестиций. Каждый из этих факторов оказывает прямое влияние на модель корпоративного управления. При этом банк должен учитывать структуру своей ресурсной базы, в частности капитала, и соответствующим образом находить баланс интересов между финансово заинтересованными сторонами [20, с. 12]. Аудит корпоративного управления через выявление слабых мест, ошибок и благодаря профессиональному суждению внешних аудиторов помогает банку совершенствовать внутреннюю корпоративную среду и в результате формировать оптимальную для него структуру корпоративного управления с учетом перечисленных выше факторов. Он позволяет учесть специфические особенности банка и существующие для него стратегические альтернативы. На основе подготовленных рекомендаций профессионального аудитора корпоративного управления с учетом уровня их значимости может быть сформирован комплексный план по синтезу оптимальной внутренней среды корпоративных отношений. Однако, для реализации этого направления мониторинга и контроля качества корпоративного управления требуются квалифицированные специалисты в этой области. При этом система высшего образования их пока не готовит. Внешний независимый общественный контроль, который мог бы подтвердить субъективное профессиональное мнение специалиста банка о качестве корпоративного управления или представить обществу иное мнение. При этом данный элемент системы контроля корпоративного управления публикует не только свою оценку этого банка, но также представляет эти показатели по другим кредитным организациям. Речь идет о рейтинговых агентствах, способных профессионально оценить качество корпоративного управления в кредитных организациях. Рейтинги на протяжении многих лет расценивались как эффективный инструмент определения уровня профессиональной деятельности, доходности вложений средств. Рейтинг корпоративного управления – это интегрированная оценка качества функционирования системы корпоративного управления компании, служащая индикатором уровня соответствующих рисков для инвесторов, кредиторов и партнеров. Кроме того, рейтинг корпоративного управления является объективной оценкой эффективности корпоративного управления для совета директоров и менеджмента компании, служит сигналом о необходимости улучшения практики в этой области. Как правило, рейтинговые отчеты, подготавливаемые аналитиками рейтинговых агентств, включают описание преимуществ и недостатков практики корпоративного управления. Присвоение рейтинга корпоративного управления служит заинтересованным сторонам сигналом о внимании банка к проблеме. В настоящее время в России выделяют два регулярно обновляемых рейтинга корпоративного управления: рейтинг корпоративного управления, присваиваемый международным рейтинговым агентством Standard & Poor’s (S&P), и Национальный рейтинг корпоративного управления «РИД – Эксперт РА» [20, с. 14]. Внедрение Кодекса корпоративного управления в банковской сфере. Особую важность при внедрении кодексов корпоративного управления имеет их поддержка нормами обязательного раскрытия информации. Этот подход известен под названием «соответствуй или объясняй» или «исполняй или объясняйся». Состояние отечественной системы контроля качества корпоративного управления можно представить на рис. 3. | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||