Ресурсное обеспечение деятельности. Эффективность использования основного капитала. КР РОД - Аннагуль. Эффективность использования основного капитала

Скачать 231.09 Kb. Скачать 231.09 Kb.

|

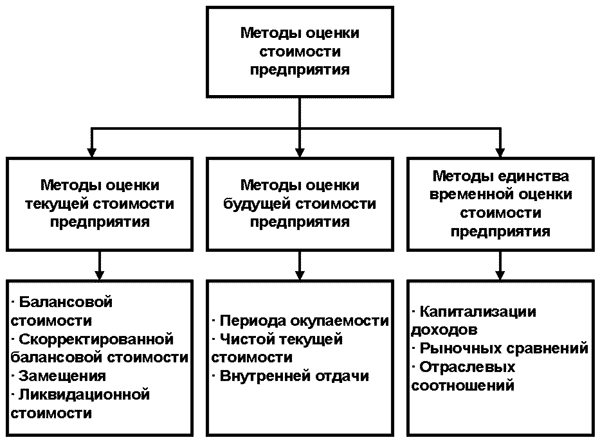

Методика оценки эффективности использования основного капиталаВ мировой практике используется множество различных подходов к оценке стоимости предприятий, их активов, бизнеса в целом. Вместе с тем, вопросам оценки, основополагающего показателя состояния предприятия - его капитала, пока еще уделяется явно недостаточное внимание. Здесь особо следует сказать о том, что при проведении оценочных работ на российских предприятиях многие из существующих подходов либо вообще не используются, либо используются крайне редко, в результате этого, на практике не всегда обеспечивается всесторонняя, полная и объективная оценка величины капитала. На российских предприятиях накоплен некоторый положительный опыт в осуществлении рыночной оценки недвижимости, определении затрат на инвестиции и т.д. Вместе с тем, отношение к вопросам оценки капитала продолжает оставаться не адекватным новым требованиям жизни, что, видимо, является следствием остающихся в сознании специалистов последствий существовавшего при социализме антагонистического противостояния социалистического способа производства реалиям свободной рыночной экономики и капиталистическому обществу в целом. Лишь совсем недавно, в начале 90-х годов, в отечественной практике в связи с переходом к рыночным методам ведения хозяйства, необходимостью проведения оценки стоимости приватизируемых объектов государственной собственности, реализации мер по ликвидации убыточных предприятий, стали находить применение современные методы оценки стоимости имущества для решения указанных задач.[10, c.34] Существующие за рубежом теории оценки стоимости предприятий и их активов имеют многовековую историю. В частности, правила экспертной оценки предприятий по продажной рыночной стоимости были разработаны известным немецким ученым - математиком Г. Лейбницем еще в XVIII веке. Первые упоминания об оценке как методе бухгалтерского учета и рекомендации по его использованию при учете в продажных ценах и по себестоимости появились еще раньше - в XVI веке в трудах основоположников бухгалтерского учета Л.Пачоли и А. ди Пиетро. Сложившиеся за рубежом традиции и основные подходы, не только суммирование затрат по конкретному имущественному объекту в денежном выражении, но и множество других весьма интересных методов, вполне могут быть применимы для проведения оценки капитала предприятия в современных российских условиях. Иногда среди специалистов возникает мнение о том, что профессиональная оценка не является самостоятельной областью научных знаний, поскольку для ее осуществления используются различные методы, сформированные в рамках других наук: учетные оценки - заимствованы из бухгалтерского учета, финансовые - из теории финансов, рыночные - из макроэкономики и т.д. Возможно, с этим и следовало бы согласиться, но дело в том, что именно благодаря данному направлению научных знаний были обобщены различные методы оценки, применяемые в математике, естественных, экономических науках, и выработаны практические рекомендации по их применению.[15, c.34] В современной отечественной литературе по вопросам оценки имущества, да и в определениях методов ее проведения имеет место некоторый дуализм. Например, В.Григорьев и И. Островкин считают: “Оценка - это... процесс определения стоимости объекта” . Русское же слово “оценка”, подразумевает определение цены объекта, а не стоимости, поскольку “цена” и “стоимость” - понятия, не являющиеся адекватными друг другу. “Цена” - показывает, что может получить собственник в момент реализации объекта, а “стоимость” - проявляет затраты, связанные с объектом и понесенные собственником на определенный момент времени. Некоторой неопределенности в понятии “оценка” безусловно способствует и богатство русского языка, в котором слова "цена" и "стоимость" имеют различное значение. Известно, например, что в английском языке слово “appraisal” (оценка) предусматривает установление: цены, стоимости, количественных и качественных параметров объекта. То есть, здесь наблюдается диалектическое единство в вопросе стоимости и цены. Поэтому под термином “оценка" необходимо подразумевать определение не только цены, но и стоимости объекта. Практическое применение оценки весьма широко, и она может использоваться для различных объектов и целей. Применительно к каждому виду объектов нередко применяются свои специальные методы оценки. Необходимость в возникновении различных методов обусловлена стремлением заинтересованных в проведении оценки лиц получить наиболее точные данные о стоимости вложенного в предприятие капитала, постоянно имеющего тенденцию к убыванию, в связи с изменением его величины за счет физического износа и морального старения (в связи с совершенствованием форм общественного разделения труда и развитием технологий и т.д.), а также влиянием других факторов на изменение стоимости имущества в пространстве и во времени. Применительно к каждому объекту оценки может возникать потребность в определении следующих видов его текущей стоимости: полной восстановительной стоимости; полной стоимости замещения; обоснованной рыночной стоимости; стоимости при ликвидации; стоимости утилизации.[16, c.34] На определение стоимости объекта влияет множество обстоятельств, в частности: интересы пользователей информации оценки, изменение стоимости денег во времени и многие другие. Например, изучение объекта по принципу эффективности использования (по отношению к процессу функционирования капитала) может происходить с различных сторон. В этом случае покупатель оценивает полезность объекта, относительную реальность стоимости по аналогам, возможность получения выгод от объекта в будущем. Предприятие оценивает влияние приобретения на рост капитала и пропорциональность изменения факторов производства при приобретении объекта, а также возможность реализации объекта на рынке. Определенного внимания заслуживают вопросы использования методов оценки имущества предприятий. Существующие ныне за рубежом и в нашей стране методы оценки имущества предприятий можно вместить в рамки более или менее объемных классификаций. В основе этих классификаций, как правило, находятся: методологические, экономические, рыночные, временные, имущественные и другие признаки. Ниже рассмотрим наиболее часто встречающиеся подходы к вопросам применения методов оценки у зарубежных и отечественных специалистов. Как правило, в литературе по вопросам финансового анализа и оценки используется весьма узкий подход к классификации методов оценки имущества, например С.Хадсон-Уилсон касается лишь трех групп методов: методы возмещения затрат; методы рыночной и сравнительной стоимости; методы оценки будущего дохода. В специальной литературе можно встретить и более развернутые и полные классификации. Например, в своей работе В.Григорьев и И.Островкин предлагают осуществлять оценку с использованием трех групп методов: имущественного, доходного и сравнительного. В свою очередь, имущественный подход включает в себя: метод накопления активов; метод скорректированной балансовой стоимости (чистых активов, остаточной стоимости); метод стоимости замещения; метод ликвидационной стоимости. Доходный принцип включает: метод капитализации доходов; метод дисконтирования денежных потоков. Наконец, сравнительный подход использует: метод рынка капитала; метод сделок (сравнительный анализ продаж); метод отраслевых коэффициентов. Вместе с тем, данная классификация не охватывает всего многообразия форм и методов проведения оценки. Теоретические исследования и обобщение практики работ по проведению оценки имущества дает основание классифицировать методы оценки с более широких позиций, а именно: по отношению ко времени ее проведения; по отношению к потребителям оценочной информации; по отношению к процессу функционирования капитала. Вместе с тем есть достаточные основания считать, что все они зародились и получили свое развитие на базе трех основных видов оценки: учетных (бухгалтерских); финансовых (бюджетных) и рыночных (маркетинговых) методов. В учетных методах, как правило, используется историческая и текущая оценка стоимости капитала предприятия посредством исчисления: себестоимости; остаточной стоимости; восстановительной стоимости; текущей рыночной стоимости; ликвидационной стоимости. Маркетинговые (рыночные) методы оценки стоимости чаще всего используют понятия текущей и будущей стоимости объекта. Они основываются на использовании: метода рынка капитала; метода анализа продаж (сделок); метода отраслевых коэффициентов. [17,c.34] Финансовые методы оценки в основном ориентируются на определение будущей стоимости имущества и включают в себя: методы капитализации доходов; методы дисконтирования денежных потоков. В зависимости от используемой информационной базы различные направления в определении стоимости предприятия можно классифицировать как это показано:

Рисунок 1.3.1 – Классификация методов оценки предприятия |