иоср. Экономико правовое обеспечение экономической безопасности

Скачать 159.01 Kb. Скачать 159.01 Kb.

|

|

МИНИСТЕРСТВО СЕЛЬСКОГО ХОЗЯЙСТВА РОССИЙСКОЙ ФЕДЕРАЦИИ Федеральное государственное бюджетное образовательное учреждение высшего образования «КУБАНСКИЙ ГОСУДАРСТВЕННЫЙ АГРАРНЫЙ УНИВЕРСИТЕТ ИМЕНИ И.Т. ТРУБИЛИНА» Экономический факультет Кафедра институциональной экономики и инвестиционного менеджмента КУРСОВАЯ РАБОТА по дисциплине «Инвестиционная оценка стратегических решений» на тему: ОЦЕНКА СИСТЕМЫ КРИТЕРИЕВ ЭФФЕКТИВНОСТИ ИНВЕСТИЦИОННОГО ПРОЕКТА (ПО МАТЕРИАЛАМ ОАО СС «ПЛЕМЗАВОД «БЕЙСУГ») Специальность 38.05.01 Экономическая безопасность Специализация «Экономико правовое обеспечение экономической безопасности» Выполнил(а): Иванова В.А. ЭБ1832 Руководитель: К.э.н., доцент ______ Погребная Н.В. подпись Дата защиты _______________ Оценка _______________ _______________ Погребная Н.В. подпись Краснодар 2020 2 Содержание

Введение В основе принятия инвестиционных решений лежит оценка инвестиционных качеств предполагаемых объектов инвестирования, которая в соответствии с методикой современного инвестиционного анализа ведется по определенному набору критериальных показателей эффективности. Определение значений показателей эффективности инвестиций позволяет оценить рассматриваемый инвестиционный объект с позиций приемлемости для дальнейшего анализа, произвести сравнительную оценку ряда конкурирующих инвестиционных объектов и их ранжирование, осуществить выбор совокупности инвестиционных проектов, обеспечивающих заданное соотношение эффективности и риска. Оценка эффективности инвестиций является наиболее ответственным этапом принятия инвестиционного решения, от результатов которого в значительной мере зависит степень реализации цели инвестирования. В свою очередь, объективность и достоверность полученных результатов во многом обусловлены используемыми методами анализа. Цель работы заключается в исследовании теоретических и практических аспектов системы критериев эффективности инвестиционного проекта. Для реализации поставленной цели необходимо решение следующих задач: исследовать теоретические аспекты формирования системы критериев эффективности инвестиционного проекта; обозначить сущность, содержание и классификацию инвестиционного проекта; изучить жизненный цикл инвестиционного проекта; проанализировать финансовое состояния объекта исследования и оценить его инвестиционную привлекательность; провести анализ инвестиционной деятельности ОАО СС «Племзавод «Бейсуг»; разработать направления повышения эффективности инвестиционной деятельности ОАО СС «Племзавод «Бейсуг» на основе оценки системы критериев эффективности инвестиционного проекта. Объектом исследования является ОАО СС «Племзавод «Бейсуг». Предметом исследования выступают экономические отношения, возникающие при осуществлении инвестиционной деятельности данной организации. Период исследования в курсовой работе составляет три года (2017- 2019гг.) При написании работы были использованы следующие методы исследования: монографический, абстрактно-логический, экономико- статистический, графический, расчетно-конструктивный, балансовый, которые опираются на комплекс экономических дисциплин. Теоретической и методологической основой курсовой работы послужили труды ученых экономистов, публикации по изучаемой проблеме, а также законодательные и нормативные акты Российской Федерации и Краснодарского края, регулирующие деятельность организаций, а также бухгалтерская отчетность ОАО «Племзавод «Бейсуг» за 2016-2018 годы. Работа состоит из введения, трех глав, выводов и предложений, списка использованных источников. Во введении обоснована актуальность и значимость темы курсовой работы, сформированы цель и задачи исследования, представлены объект и предмет. В первой главе представлены теоретические аспекты формирования системы критериев эффективности инвестиционного проекта. В данном разделе изучена сущность, содержание и классификация инвестиционного проекта, жизненный цикл инвестиционного проекта, система критериев оценки эффективности инвестиционных проектов Во второй главе проведен комплексный анализ экономической эффективности деятельности организации и проведен анализ инвестиционной деятельности ОАО СС «Племзавод «Бейсуг». В третьей главе определено повышение эффективности инвестиционной деятельности ОАО СС «Племзавод «Бейсуг» на основе оценки системы критериев эффективности инвестиционного проекта. В заключение приводятся результаты, выводы и обобщения проведенного исследования. Теоретические аспекты формирования системы критериев эффективности инвестиционного проекта Сущность, содержание и классификация инвестиционного проекта Инвестиции — это вложения капитала субъекта во что-либо для увеличения впоследствии своих доходов. Инвестиции — это откладывание денег на завтрашний день, чтобы иметь возможность больше получить в будущем. Одна из частей инвестиций — потребительские блага, они откладываются в запас (инвестиции на увеличение запасов). А вот ресурсы, которые направляются на расширение производства (приобретение зданий, машин и сооружений) — это уже другая часть инвестиций. Классификация инвестиций приведена в таблице 1. Таблица 1 - Классификация инвестиций

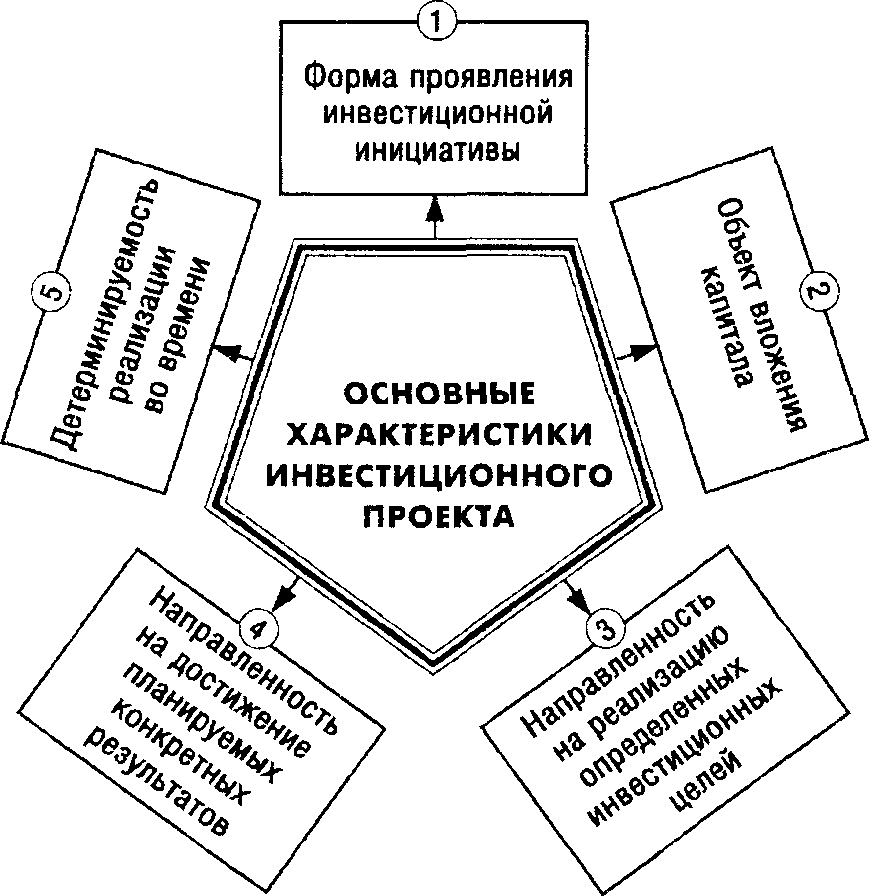

В самом общем смысле под инвестиционным проектом называется план или программа вложения капитала с целью последующего получения прибыли (рис. 1). Более строго можно сказать, что понятие «инвестиционный проект» употребляется в двух смыслах: как дело, деятельность, мероприятие, предполагающее осуществление комплекса каких- либо действий, обеспечивающих достижение определенных целей (получение определенных результатов) и требующих для своего осуществления инвестиционных ресурсов; как система организационно-правовых и расчетно-финансовых документов для осуществления каких-либо действий, связанных и инвестированием, или описывающих такие действия [1]. Формы и содержание инвестиционных проектов могут быть самыми разнообразными - от плана строительства нового предприятия до оценки целесообразности приобретения недвижимого имущества. Использование принципов системного подхода к управлению инвестиционными проектами предполагает рассмотрение последних в качестве относительно самостоятельной функциональной подсистемы экономики, то есть в качестве некоторой социально-экономической системы. Социально-экономические системы имею ряд особенностей, которые отличают их от технических систем. Проект обладает специфическими особенностями, поскольку имеет двойное окружение: ближнее окружение проекта (среда предприятия, в рамках которого осуществляется проект) и дальнее окружение - среда, в которой существует само предприятие. Влияние некоторых внешних факторов предприятие смягчает, а других, наоборот, усиливает. Как правило, выделяют следующие группы факторов, способных оказывать влияние на проект: -политические, -экономические и социальные.  Рисунок 1 - Основные характеристики инвестиционного проекта Внешняя среда каждого проекта различна, поскольку одни и те же внешние условия по-разному проявляют себя в зависимости от предметной области проекта, условий реализации и других особенностей [2]. Группировка конкретного набора переменных, которые выглядят следующим образом: цели, в рамки которых должен вписываться и инвестиционный проект; организационная структура, не нарушая целостности и учитывая влияние которой, подстраиваясь под которую должен осуществляться проект; задачи, часть которых должен взять на себя проект; технологии, которые могут принципиально отличаться от проектных и что требует пересмотра основных подходов к осуществлению основного производства; кадровый потенциал, испытывающий новое возмущающее воздействие под влиянием проекта, что порождает реакцию на него, готовность или нежелание его поддерживать. Для системного подхода к управлению проектами необходима систематизация и классификация проектов, поскольку проявление перечисленных особенностей проекта как системы будет иметь различные последствия в зависимости от вида проекта, его категории. Возможны разные подходы к классификации и систематизации, но представляется целесообразным остановиться на подходе, в соответствии с которым за основу классификации принимается следующее: тип проекта по сферам деятельности (технические, организационные, социальные, смешанные); класс проекта - по составу проекта (монопроект; мультипроект; мегапроект); масштаб проекта- по размерам проекта, количеству участников и степени влияния на окружение (мелкие, средние и крупные); длительность проекта- по срокам реализации (кратко-, средне- и долгосрочные); вид проекта- по характеру предметной области и целям, в том числе проекты изменений - проекты, независимо от вида, типа, масштаба, который развивается внутри уже функционирующего предприятия и направлен на изменение показателей его деятельности [4]. Проектные цели могут подразделяться на явные и неявные. Явные цели четко определены, распределены по степени приоритетности и представлены в виде «дерева целей». Приоритетность должна иметь следующие уровни: цели, достижение которых определяет успех проекта; цели, которыми частично можно пожертвовать для достижения целей первого уровня; цели, имеющие характер дополнения. Процесс целепостановки сложен, особенно в тех случаях, когда речь идет об уже сложившихся социально-экономических системах, которые определенным образом взаимодействуют с внешней средой, имеют установившиеся внутренние связи, и существуют глобальные цели развития компании. На процесс целеобразования влияют ситуация предприятия на рынке, интересы экономики в целом, региона, отрасли, интересы работников. План проекта и план предприятия в условиях системного подхода к управлению проектами не совпадают и содержат каждый свои цели и задачи, не вступающие в противоречие друг с другом [3]. В проектах как системах присутствует активный элемент, как управляющий, так и дополнительный, поэтому необходимо рассматривать целеполагание с позиций объективного и субъективного содержания целей. Объективно любая цель предстает в виде процесса, предмета; субъективно же цель - идеальный образ, мысленное представление, предвидение результата, обеспечивающего реализацию определенных потребностей. Жизненный цикл инвестиционного проекта Жизненный цикл инвестиционного проекта – это промежуток времени между моментом появления проекта и моментом его ликвидации. Ниже мы будем рассматривать жизненный цикл инвестиционного проекта на примере проекта строительства производственного предприятия. Выбор такого примера обусловлен тем, что именно такой тип инвестиционного проекта является наиболее распространенным. Фазы инвестиционного проекта это те стадии, которые проходит проект поэтапно: создание, эксплуатация и ликвидация. Принято выделять несколько основных фаз, каждая из которых формирует жизненный цикл проекта. Инвестиционным проектом можно назвать структуру, состоящую из задач и процессов по их достижению, ограниченную временными ранками. Количество, последовательность, продолжительность и функциональная наполненность фаз проекта зависит от: технологических, правовых, финансовых и других особенностей проекта исторической практике реализации схожих проектов интересов, пожеланий и требований всех участников. Каждая фаза несёт индивидуальную задачу, и успешность всего проекта зависит от достижения поставленных задач на каждом этапе.  Стадии жизненного цикла – это состояния, которые проходит проект в своем развитии. Обычно жизненный циклпроекта делят на три стадии (рис. 2). Стадии жизненного цикла – это состояния, которые проходит проект в своем развитии. Обычно жизненный циклпроекта делят на три стадии (рис. 2).Рисунок 2 - Стадии жизненного цикла инвестиционного проекта Прединвестиционная стадия жизненного цикла — это промежуток времени между моментом появления первоначального замысла проекта и моментом принятия окончательного решения о его реализации. На прединвестиционной стадии происходит выбор одного проекта из нескольких вариантов инвестирования либо составление инвестиционной программы из нескольких проектов (независимых или взаимодополняющих). Решение о выборе варианта инвестирования принимается исходя из сравнительной эффективности и рискованности каждого проекта, а также исходя из имеющихся ресурсов [5]. Наиболее значимым здесь является этап разработки технико- экономического обоснования инвестиций (ТЭО). Он осуществляется в первую очередь в предварительном виде, после проведения маркетинговых, финансовых, технологических исследований, позволяющих выявить перспективы и проблемы проекта, а также необходимые объёмы и источники финансирования. Этапы прединвестиционной стадии жизненного цикла проекта приведены в таблице 2. Таблица 2 - Этапы прединвестиционной стадии жизненного цикла проекта

Инвестиционная стадия жизненного цикла — это промежуток времени от момента начала проектно-изыскательских работ до выхода предприятия на проектную мощность. На данном этапе ведутся переговоры с подрядчиками, поставщиками и другими участниками. Происходит заключение и подписание необходимых контрактов по поставке сырья и материалов, оказанию требуемых услуг. В заключении объект сдаётся в эксплуатацию и готов к началу следующей фазы его жизни [6]. Этапы инвестиционной стадии жизненного цикла проекта определены в таблице 3. Таблица 3 - Этапы инвестиционной стадии жизненного цикла проекта

Эксплуатационная стадия жизненного цикла — это промежуток времени между выходом предприятия на проектную мощность и завершением проекта, то есть ликвидацией предприятия [7]. Этапы эксплуатационной стадии жизненного цикла проекта выделены в таблице 4. Таблица 4 - Этапы эксплуатационной стадии жизненного цикла проекта

Система критериев оценки эффективности инвестиционных проектов Финансово-экономическая оценка инвестиционных проектов занимает центральное место в процессе обоснования и выбора возможных вариантов инвестирования в операции с реальными активами. В значительной степени она основывается на проектном анализе. Цель проектного анализа – определить результат (ценность) проекта. Прогнозная оценка проекта является достаточно сложной задачей, что подтверждается рядом факторов: инвестиционные расходы могут производиться или в разовом порядке, или на протяжении длительного времени; период достижения результатов реализации инвестиционного проекта может быть больше или равен расчетному периоду; проведение длительных операций приводит к росту неопределенности при оценке всех аспектов инвестиций, то есть к росту инвестиционного риска [8]. Эффективность инвестиционного проекта характеризуется системой показателей, отражающих соотношение затрат и результатов в зависимости от интересов его участников. Основными показателями оценки эффективности инвестиционного проекта являются: чистый дисконтированный доход (NPV); индекс доходности (PI); внутренняя норма доходности (IRR, %); модифицированная внутренняя ставка доходности (MIRR, %); период окупаемости первоначальных затрат (РР); период окупаемости первоначальных затрат, рассчитанный с учетом дисконтирования денежных потоков (DPP); средневзвешенная (бухгалтерская) ставка рентабельности (ARR). Метод чистой дисконтированной доходности основан на сопоставлении дисконтированной стоимости денежных поступлений (инвестиций), генерируемых предприятием в течение прогнозируемого периода. Целью данного метода является выявление реального размера прибыли, который может быть получен организацией вследствие реализации данного инвестиционного проекта. [9]. Чистый дисконтированный доход - количественно определяется несколькими способами: текущая стоимость денежных доходов минус текущая стоимость денежных затрат (за исключением затрат на финансирование), дисконтированных с использованием средневзвешенной цены заемного и собственного капитала; текущая стоимость денежных притоков к акционерам минус текущая стоимость денежных оттоков от акционеров, дисконтированных по ставке, равной издержкам упущенных возможностей; текущая стоимость экономической прибыли, дисконтированной по ставке, равной издержкам упущенных возможностей.  Все три подхода раскрывают экономическую суть чистой текущей стоимости. Показатель чистой приведенной стоимости рассчитывается по формуле: Все три подхода раскрывают экономическую суть чистой текущей стоимости. Показатель чистой приведенной стоимости рассчитывается по формуле:

где CF — дисконтированный поток денежных средств; IC — первоначальные инвестиции (в нулевой период); t— год расчета; r— ставка дисконтирования, равная средневзвешенной стоимости капитала (WACC); n — период дисконтирования. Данная модель предполагает наличие условий: объем инвестиций принимается как завершенный; объем инвестиций принимается в оценке на момент проведения анализа; процесс отдачи начинается после завершения инвестиций. В качестве ставки дисконтирования r может использоваться: кредитная ставка банка; средневзвешенная стоимость капитала; альтернативная стоимость капитала; внутренняя норма доходности [10]. Если анализ проводится до начала инвестиций, то размер инвестиционных расходов также должен быть приведен к настоящему моменту. Показатель NPVотражает прогнозную оценку изменения экономического потенциала коммерческой организации в случае принятия рассматриваемого проекта. Если NPV > 0, то проект является прибыльным, увеличивающим на величину NPV фактическую стоимость организации.  Индекс доходности инвестиций (PI) — это доход на единицу вложенных средств. Он определяется как отношение текущей стоимости денежного потока доходов к текущей стоимости инвестиционных затрат: Индекс доходности инвестиций (PI) — это доход на единицу вложенных средств. Он определяется как отношение текущей стоимости денежного потока доходов к текущей стоимости инвестиционных затрат:

где CF — дисконтированный поток денежных средств; IC — первоначальные инвестиции в нулевом периоде); t — год расчета; r — ставка дисконтирования; n — период дисконтирования; NPV — чистая приведенная стоимость. В отличие от чистой дисконтированной стоимости индекс рентабельности представляет собой относительный показатель: он характеризует уровень доходов на единицу затрат, т. е. эффективность вложений — чем больше значение этого показателя, тем выше отдача, инвестированной в данный проект [11]. Благодаря этому, критерий PI очень удобен при выборе одного проекта из ряда альтернативных, имеющих близкие значения NPV(в частности, если два проекта имеют одинаковые значения NPV, но разные объемы требуемых инвестиций, то очевидно, что выгоднее тот из них, который обеспечивает большую эффективность вложений), либо при комплектовании портфеля инвестиций с целью максимизации суммарного значения NPV. Чем выше показатель доходности, тем предпочтительнее проект. Если индекс равен 1 и ниже, то проект едва ли отвечает или даже не отвечает минимальной ставке доходности (на практике индекс, близкий к единице, в некоторых случаях приемлем). Индекс, равный 1, соответствует нулевой чистой текущей стоимости.  Внутренняя норма доходности инвестиций (IRR) — это дисконтная ставка, при которой текущая стоимость чистых денежных потоков равна текущей стоимости инвестиций по проекту [12]. Внутренняя норма доходности инвестиций (IRR) — это дисконтная ставка, при которой текущая стоимость чистых денежных потоков равна текущей стоимости инвестиций по проекту [12].

где IRR– внутренняя норма доходности, %; r1, r2– ставки дисконта такие, что NPV1>0, NPV2<0 IRR = 0, при котором t=0 То есть внутренняя ставка доходности — это уровень доходности, который в применении к поступлениям от инвестиций в течение жизненного цикла дает нулевую чистую текущую стоимость: NPV= f(r) =0 (4) При использовании IRR следует учитывать, что в отличие от формирования чистой текущей стоимости, где денежные потоки дисконтируются по ставке, соответствующей средневзвешенной стоимости капитала, метод оценки инвестиционных проектов по внутренней норме прибыли подразумевает, что денежные потоки реинвестируются в проект именно по этой ставке, что представляется некорректным и искажает истинную и сравнительную картину доходности проекта. При использовании IRR могут возникнуть неверные решения в случае с неординарными денежными потоками и при сравнении взаимоисключающих проектов [13]. Модифицированная внутренняя норма прибыли (MIRR) — это ставка дисконтирования, которая приравнивает будущую стоимость чистых денежных потоков за период проекта, рассчитанную по ставке финансирования (цене капитала), к текущей стоимости инвестиций по проекту, рассчитанной по ставке финансирования (цене капитала):

где 𝑂𝐹𝑡— отток средств в периоде t; 𝐼𝐹𝑡— приток средств в периоде t; r— ставка финансирования; n— продолжительность проекта. где 𝑂𝐹𝑡— отток средств в периоде t; 𝐼𝐹𝑡— приток средств в периоде t; r— ставка финансирования; n— продолжительность проекта.Для оценки инвестиционных проектов MIRR предпочтительнее IRR для характеристики реальной доходности проекта или «ожидаемой долгосрочной нормы проекта». Однако величина NPV все же корректнее для анализа альтернативных проектов, различающихся по масштабу, поскольку показывает, насколько оптимальный проект увеличивает стоимость компании. Период окупаемости первоначальных инвестиций (затрат) (PP) - это период времени, необходимый для поступления денежных средств от вложенного капитала в размере, позволяющем возместить первоначальные денежные расходы. Показатель текущей окупаемости определяет минимально необходимый период для инвестиции, чтобы была обеспечена ставка доходности, измеряемый в месяцах, кварталах и годах. Моментом окупаемости называется тот момент времени в расчетном периоде, после которого текущий чистый доход становится положительным [14]. Этот метод является наиболее простым и потому широко распространенным. Он не предполагает процедур дисконтирования денежных поступлений. Алгоритм расчета срока окупаемости (PP) зависит от равномерности распределения прогнозируемых доходов от инвестиций. Если размер ожидаемого дохода равномерно распределен по годам (периодам), то срок окупаемости рассчитывается по нижеприведенной формуле.  Показатель окупаемости (PP) равен отношению исходных инвестиций IC к величине годового притока 𝐶𝐹𝑡 наличности за период возмещения t: Показатель окупаемости (PP) равен отношению исходных инвестиций IC к величине годового притока 𝐶𝐹𝑡 наличности за период возмещения t:

где CF — дисконтированный поток денежных средств; IC — первоначальные инвестиции в нулевом периоде); t — год расчета. Если рассчитанный период окупаемости меньше максимально приемлемого, то проект принимается, если нет — отвергается. При сравнении инвестиционных проектов наилучшим считается вариант с наименьшим сроком окупаемости инвестиций [21]. Если поступления по годам различаются, то срок окупаемости рассчитывается прямым подсчетом числа лет, за которые кумулятивный доход будет равен размеру начальных инвестиций. Дисконтированный период окупаемости (DPB) — это период времени, необходимый для возмещения дисконтированной стоимости инвестиций за счет настоящей стоимости будущих денежных поступлений. Данный показатель определяется путем деления величины инвестиций на дисконтированный чистый поток денежных средств. Использование процедур дисконтирования увеличивает срок окупаемости проекта, т. е. всегда верно соотношение DPP > PP. В результате проект, удовлетворяющий аналитика по критерию РР, может оказаться неприемлемым по критерию DPP [19]. При оценке инвестиционных проектов критерии РР и DPP могут использоваться при таких условиях: а) проект принимается, если окупаемость имеет место; б) если рассчитанный период окупаемости меньше некоторого максимально допустимого периода окупаемости, который компания считает приемлемым для себя, то данный проект принимается; в) из ряда альтернативных инвестиционных проектов принимается тот, срок окупаемости которого меньше. Срок окупаемости показывает число лет, необходимое для возврата первоначального вложения, или окупятся ли инвестиции в течение срока жизненного цикла проекта. Однако простого получения своего капитала обратно недостаточно, поскольку, с экономической точки зрения, инвестор надеется заработать прибыль на инвестированные им средства. Для обеспечения экономической доходности должны рассматриваться годы, находящиеся за точкой окупаемости. Если период окупаемости и период жизненного цикла точно совпадут, то инвестор понесет потери в виде скрытых издержек, поскольку те же средства, инвестированные в финансовые активы. Критерий окупаемости, кроме серьезных достоинств, имеет и серьезные недостатки, поэтому в качестве единственного критерия его использовать нельзя. Во многих источниках его используют в качестве вспомогательного критерия наряду с показателями, характеризующими эффективность или эффект проекта.  Доход на инвестиции представляет собой величину, обратную сроку окупаемости: Доход на инвестиции представляет собой величину, обратную сроку окупаемости:

где CF — дисконтированный поток денежных средств; IC — первоначальные инвестиции в нулевом периоде); t — год расчета. Метод расчета средневзвешенной ставки рентабельности (или учетная доходность, коэффициент эффективности инвестиций (ARR) — не предполагает дисконтирования денежных потоков и равен отношению среднегодовой ожидаемой чистой прибыли к среднегодовому объему инвестиций. Годовая чистая прибыль определяется как разность между денежным потоком этого года и суммой годовых амортизационных отчислений, ассоциируемыми с данным проектом [18]. Среднегодовая чистая прибыль определяется как частное отделения разности между доходами и расходами, ассоциируемыми с данным проектом, на предполагаемый срок капиталовложений. Прибыль в данном случае должна быть уменьшена на сумму отчислений в бюджет. Если амортизация начисляется линейно, то стоимость инвестиций будет уменьшаться равномерно с течением времени. Средняя стоимость инвестиций при этом будет равна половине суммы начальных инвестиционных затрат, увеличенной на половину ликвидационной стоимости. Если предполагается, что по истечении срока реализации анализируемого проекта все капитальные затраты будут списаны, то средняя стоимость инвестиций будет соответствовать половине суммы начальных инвестиционных затрат.  С учетом этих условий простая ставка доходности модифицируется в показатель, называемый коэффициентом эффективности инвестиций ARR: С учетом этих условий простая ставка доходности модифицируется в показатель, называемый коэффициентом эффективности инвестиций ARR:

где PN— среднегодовая чистая прибыль; IC — начальные инвестиции; RV — ликвидационная стоимость проекта (остаточная). Внедряется тот проект, у которого учетная доходность выше. При этом идет ее сопоставление с рыночной ставкой процента, чтобы оценить, насколько эти инвестиции дают лучший или худший результат по сравнению с другими вложениями капитала. Имеет смысл сравнить полученные ставки с фактическим уровнем рентабельности активов предприятия [9]. Недостаток показателя рентабельности вложенного капитала заключается в том, что он не учитывает временную стоимость денег. Когда этот показатель используется в отношении проекта, где поступлений денежных средств нет почти до конца его срока, он покажет тот же результат, что и для проекта, где поступления денежных средств имеют место на раннем этапе его реализации при условии, что средние поступления денежных средств по этим проектам одинаковы. Анализ финансового состояния и инвестиционной деятельности ОАО СС «Племзавод «Бейсуг»» Организационно-экономическая характеристика объекта исследования и оценкаего инвестиционной привлекательности Открытое акционерное общество Специализированное семеноводческое «Племзавод «Бейсуг», действует в соответствии с Федеральным законом «Об акционерных обществах», Гражданским кодексом РФ и иным действующим законодательством. Зарегистрировано с 3 декабря 1993 года по адресу 353876, Краснодарский край, Приморско-Ахтарский район, станица Бриньковская. Расположено в северной части района. Центральный населенный пункт ст. Бриньковская размещен в 45 км от районного центра г. Приморско – Ахтарска в 145 км от краевого центра – г. Краснодар. Связь с районным центром осуществляется по дороге, имеющей асфальтное покрытие. Форма собственности ОАО СС Племзавод «Бейсуг» – частная собственность. Основные виды деятельности ОАО СС Племзавод «Бейсуг»: выращивание зерновых и зернобобовых культур, выращивание масличных культур, выращивание сахарной свеклы. ОАО выращивает сахарную свеклу, зерновые и зернобобовые культуры, подсолнечник, столовые корнеплодные и клубнеплодные культуры, кормовые культуры, бахчевые культуры и другие. Также хозяйство занимается животноводством: выращивает крупный рогатый скот, сельскохозяйственную птицу от чего получает мясо и молоко. ОАО СС Племзавод «Бейсуг» имеет следующие пункты сдачи сельскохозяйственной продукции: зерна, маслосемян подсолнечника находятся в станице Ольгинской; мяса – Приморско – Ахтарский МЖК; овощи и фрукты – ст. Ольгинская, г. Приморско – Ахтарск, город Краснодар. На территории хозяйства хорошо развита сеть внутрихозяйственных дорог. По основным климатическим факторам, определяющим условия роста и развития сельскохозяйственных культур, землепользование характеризуется засушливым климатом с повышенной обеспеченностью теплом. Среднегодовое количество осадков составляет 514 мм. Сумма осадков за вегетационный период составляют 250 – 300 мм. Зима неустойчивая с частыми оттепелями, высота снежного покрова не превышает в среднем 10 – 15 см. условия перезимовки озимых не всегда благоприятны. Крайняя неустойчивость температурного режима при незначительном снежном покрове обуславливает изреженность и даже гибель посевов. Среднегодовая температура составляет примерно 10°С, годовые амплитуды температур колеблются в пределах 30°С. Средняя температура июля +22°С максимальная +42°, января –4°С, минимальная –32°. Для зимнего периода характерны большие суточные перепады температур. Рельеф представляет собой плоскую равнину, которая не препятствует свободной циркуляции воздуха. Так, земли Племзавода «Бейсуг» располагается на равнинной зоне, где велика распаханность территории. Гидрография – гидрографическая сеть землепользования представлена Азовским морем, Бейсугским лиманом и обширной речной и плавневой сетью. Вода преимущественно везде пресная и используется ее для водопоя скота. Все это свидетельствует о том, что эти климатические условия хозяйства соответствуют биологическим требованиям большинства сельскохозяйственных культур, возделываемых в данной природно- сельскохозяйственной зоне, и позволяет, при соответствующем росте материально-технической базы, значительно увеличить наращивание биологической массы.    | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||