Error Reference source not found

Скачать 272.69 Kb. Скачать 272.69 Kb.

|

ГЛАВА 2. АНАЛИЗ БАНКОВСКИХ ПРОДУКТОВ И УСЛУГ ПАО СБЕРБАНКА2.1 Анализ финансового состояния банка Сбербанк – крупнейшая в России многопрофильная финансовая структура, успешно развивающая коммерческий банковский, инвестиционный и частный банковский бизнес, а также лизинг и управление активами. Принципами ведения бизнеса для корпорации является эффективность, надежность и прозрачность. ПАО «Сбербанк России» – один из крупнейших российских банков. Согласно рейтинговым исследованиям, ПАО «Сбербанк России» занимает ведущие позиции среди российских банков по активам, капиталу, корпоративным и розничным кредитам и депозитам. Центральный офис Банка ПАО «Сбербанк России» расположен в г.Москве. На рынке частных вкладов «Сбербанку» принадлежит 50%. Это единственный банк, который ЦБ контролирует не только как регулятор, но и как акционер, владеющий 57% его акций. Действуя в интересах вкладчиков, клиентов и акционеров, Банк стремится эффективно инвестировать привлеченные средства частных и корпоративных клиентов в реальный сектор экономики, кредитует граждан, способствует устойчивому функционированию российской банковской системы и сбережению вкладов населения. Чистая прибыль Сбербанка по МСФО в 2016г. выросла до 541,9 млрд.рублей, что на 143,1 % выше показателя 2015 года. Операционные доходы до вычета резервов в 2016 году увеличились на 18,7 % – до 1 697,5 млрд.рублей – в основном за счет чистого процентного дохода и чистого комиссионного дохода. В 2016 году расходы на создание резервов под обесценение долговых финансовых активов снизились на 27,9 % – до 342,4 млрд.рублей – против 475,2 млрд.рублей в 2015 году. Таблица 1 − Основные финансовые показатели ПАО «Сбербанк России» за 2015–2017гг.

Операционные расходы в 2016 году замедлили темп роста относительно прошлого года и увеличились на 8,7 % – до 677,6 млрд.рублей. По состоянию на конец 2016г. Группа провела переоценку офисной недвижимости, итоги которой оказали отрицательный эффект на операционные доходы в размере 25 млрд.рублей. Чистые процентные доходы увеличились за 2016 год на 37,9 % – до 1.362,8 млрд.рублей. В основном данный рост обусловлен сокращением процентных расходов на фоне снижения в 2016 году уровня процентных ставок по привлеченным средствам. Процентные доходы выросли на 5,2 %, в основном за счет роста объема работающих активов. Процентные расходы снизились за 2016 год на 19,8 % по сравнению с 2015 годом и составили 1.036,2 млрд.рублей. Данное снижение является результатом оптимизации структуры обязательств в пользу более дешевых ресурсов, а также нисходящей динамики стоимости привлеченных средств в 2016 году. Снижение процентных расходов произошло главным образом по процентным расходам по средствам банков (на 81,5%), в основном за счет сокращения объемов привлечения данных средств, преимущественно от Банка России. Также снижение процентных расходов зафиксировано по средствам корпоративных клиентов (на 27,1%), главным образом за счет влияния падения процентных ставок по срочным депозитам. Основным компонентом процентных расходов остаются процентные расходы по средствам частных клиентов, которые являются ключевым источником финансирования. Доля данных расходов составила 57,9 % в общей сумме процентных расходов по сравнению с 44,4% на конец 2015 года, что подтверждает перераспределение привлеченных средств в сторону более дешевых ресурсов. ПАО «Сбербанк России» выступает одним из ведущих глобальных институтов и располагает почти третьей частью активов всего российского банковского сектора. На сегодня Сбербанк выступает ключевым кредитором для национальной экономики и занимает крупнейшую долю на рынке вкладов. На его долю приходится 46% вкладов населения, 38,7% кредитов физическим лицам и 32,2% кредитов юридическим лицам. По данным Банки.ру на 1 февраля 2017г. нетто-активы банка – 22474,43 млрд руб. (1-е место в России), капитал (рассчитанный в соответствии с требованиями ЦБ РФ) – 3190,36 млрд, кредитный портфель – 14694,92 млрд, обязательства перед населением – 11182,79 млрд. Законченная система бухгалтерского учёта в банке включает в себя синтетический и аналитический учёт. Синтетический учёт даёт представление о деятельности банка в укрупнённых показателях, это остатки и обороты по счетам. Учётно-аналитическое обеспечение кредитных операций ПАО «Сбербанк России» формируется в соответствии с требованиями Федерального закона «О бухгалтерском учёте», Положением ЦБ РФ «О правилах ведения бухгалтерского учёта в кредитных организациях, расположенных на территории Российской Федерации» и учётной политикой банка. Оно включает: состав документации; утверждённую схему документооборота по оформлению и выдаче банковских ссуд; рекомендации по отражению операций на счетах бухгалтерского учёта; учётные регистры; формы бухгалтерской отчётности. Наибольшую долю в активе баланса имеет чистая ссудная задолженность и составляет 73,04 % и 73,6% соответственно на 01.01.2016 и 01.01.2015. В пассиве наибольшую долю имеют средства клиентов, не являющихся кредитными организациями (64,5% и 68,37%). Среди источников собственных средств наибольшую долю имеет нераспределенная прибыль, а именно 6,85% и 7,27% от валюты баланса. Далее рассмотрим показатели отчета о финансовых результатах представленные в таблице 2. Операционные расходы в 2016 году замедлили темп роста относительно прошлого года и увеличились на 8,7 % – до 677,6 млрд.рублей. По состоянию на конец 2016г. Группа провела переоценку офисной недвижимости, итоги которой оказали отрицательный эффект на операционные доходы в размере 25 млрд.рублей. Чистые процентные доходы увеличились за 2016 год на 37,9 % – до 1.362,8 млрд.рублей. В основном данный рост обусловлен сокращением процентных расходов на фоне снижения в 2016 году уровня процентных ставок по привлеченным средствам. Процентные доходы выросли на 5,2 %, в основном за счет роста объема работающих активов. Процентные расходы снизились за 2016 год на 19,8 % по сравнению с 2015 годом и составили 1.036,2 млрд.рублей. Данное снижение является результатом оптимизации структуры обязательств в пользу более дешевых ресурсов, а также нисходящей динамики стоимости привлеченных средств в 2016 году. Снижение процентных расходов произошло главным образом по процентным расходам по средствам банков (на 81,5%), в основном за счет сокращения объемов привлечения данных средств, преимущественно от Банка России. Также снижение процентных расходов зафиксировано по средствам корпоративных клиентов (на 27,1%), главным образом за счет влияния падения процентных ставок по срочным депозитам. Основным компонентом процентных расходов остаются процентные расходы по средствам частных клиентов, которые являются ключевым источником финансирования. Доля данных расходов составила 57,9 % в общей сумме процентных расходов по сравнению с 44,4% на конец 2015 года, что подтверждает перераспределение привлеченных средств в сторону более дешевых ресурсов. ПАО «Сбербанк России» выступает одним из ведущих глобальных институтов и располагает почти третьей частью активов всего российского банковского сектора. На сегодня Сбербанк выступает ключевым кредитором для национальной экономики и занимает крупнейшую долю на рынке вкладов. На его долю приходится 46% вкладов населения, 38,7% кредитов физическим лицам и 32,2% кредитов юридическим лицам. По данным Банки.ру на 1 февраля 2017г. нетто-активы банка – 22474,43 млрд руб. (1-е место в России), капитал (рассчитанный в соответствии с требованиями ЦБ РФ) – 3190,36 млрд, кредитный портфель – 14694,92 млрд, обязательства перед населением – 11182,79 млрд. Законченная система бухгалтерского учёта в банке включает в себя синтетический и аналитический учёт. Синтетический учёт даёт представление о деятельности банка в укрупнённых показателях, это остатки и обороты по счетам. Учётно-аналитическое обеспечение кредитных операций ПАО «Сбербанк России» формируется в соответствии с требованиями Федерального закона «О бухгалтерском учёте», Положением ЦБ РФ «О правилах ведения бухгалтерского учёта в кредитных организациях, расположенных на территории Российской Федерации» и учётной политикой банка. Оно включает: состав документации; утверждённую схему документооборота по оформлению и выдаче банковских ссуд; рекомендации по отражению операций на счетах бухгалтерского учёта; учётные регистры; формы бухгалтерской отчётности. Наибольшую долю в активе баланса имеет чистая ссудная задолженность и составляет 73,04 % и 73,6% соответственно на 01.01.2016 и 01.01.2015. В пассиве наибольшую долю имеют средства клиентов, не являющихся кредитными организациями (64,5% и 68,37%). Среди источников собственных средств наибольшую долю имеет нераспределенная прибыль, а именно 6,85% и 7,27% от валюты баланса. Далее рассмотрим показатели отчета о финансовых результатах представленные в таблице 2. Таблица 2 − Показатели отчета о финансовых

Чистый процентный доход составил 853,7 млрд. руб., что на 18,3% больше предыдущего года: – процентные доходы возросли на 313,4 млрд. руб. за счет роста портфеля кредитов юридическим и физическим лицам; – процентные расходы увеличились на 181,2 млрд. руб. за счет роста объема средств клиентов (как физических, так и юридических лиц), а также за счет увеличения объема и стоимости привлечения средств в Банке России; особенно сильно возросла стоимость средств Федерального Казначейства и Банка России в декабре после поднятия ключевой ставки до 17%. Чистый комиссионный доход составил 276,9 млрд. руб., что на 21,4% выше показателя за прошлый год. Комиссионные доходы, не связанные с кредитованием, увеличились на 24,0%. Основной вклад в данный рост внесли операции с банковскими картами и операции эквайринга – их прирост за год составил 32,2% или 30,7 млрд. руб., при этом в декабре заработано 14,9 млрд. руб. Такой рост в декабре обусловлен значительным увеличением объема операций держателями карт. В 2016г. опережающими темпами также росли комиссионные доходы от выдачи банковских гарантий, реализации сделок торгового финансирования и документарного бизнеса, продажи страховых и инвестиционных продуктов. Чистый доход от валютной переоценки и по торговым операциям на финансовых рынках за 2016г. составил 81,2 млрд. руб., что в 3,7 раза превышает объем прошлого года. Основное влияние оказало создание резервов по валютным кредитам в связи с положительной переоценкой этих кредитов в результате девальвации рубля в конце 2016г. без ухудшения качества самих кредитов (только за 4 квартал 2016г. – около 48 млрд. руб.). При этом по правилам регулирования открытой валютной позиции банков резервы под обесценение валютных кредитов включались в валютные требования и обязательства для управления валютной позицией. Переоценка данных требований и обязательств, как и всех валютных активов и обязательств, номинированных в валюте, отражалась в статье доходов по торговым операциям. Таким образом, создание резервов по валютным кредитам технически сказалось на росте доходов по торговым операциям. В целом операционный доход до совокупных резервов увеличился на 26,8% и превы Операционные расходы увеличились на 9,6%. Отношение расходов к доходам снизилось на 5,8 п.п. до 36,6% за счет проводимой в Сбербанке программы по оптимизации расходов. Темп роста операционных доходов до совокупных резервов (26,8%) существенно превышает рост операционных расходов (9,6%). Расходы на совокупные резервы за 2016 год составили 397,7 млрд. руб. против 104,8 млрд. руб. годом ранее. Более 45% прироста резервов пришлось на 4 квартал. На протяжении этого квартала на объем резервов влияло резкое ослабление курса рубля по отношению к основным валютам, которое технически влекло досоздание резервов по валютным кредитам без ухудшения качества по ним. Кроме того, был досоздан резерв по ряду крупных украинских заемщиков в связи с ухудшением ситуации на Украине. В целом банк продолжает формировать резервы на возможные потери в соответствии с требованиями Банка России, придерживаясь консервативного подхода к покрытию существующих кредитных рисков. Созданные на балансе резервы превышают просроченную задолженность в 2,6 раза (на 1 января 2017 года 2,2 раза). Таблица 3 − Анализ экономических нормативов деятельности банка,

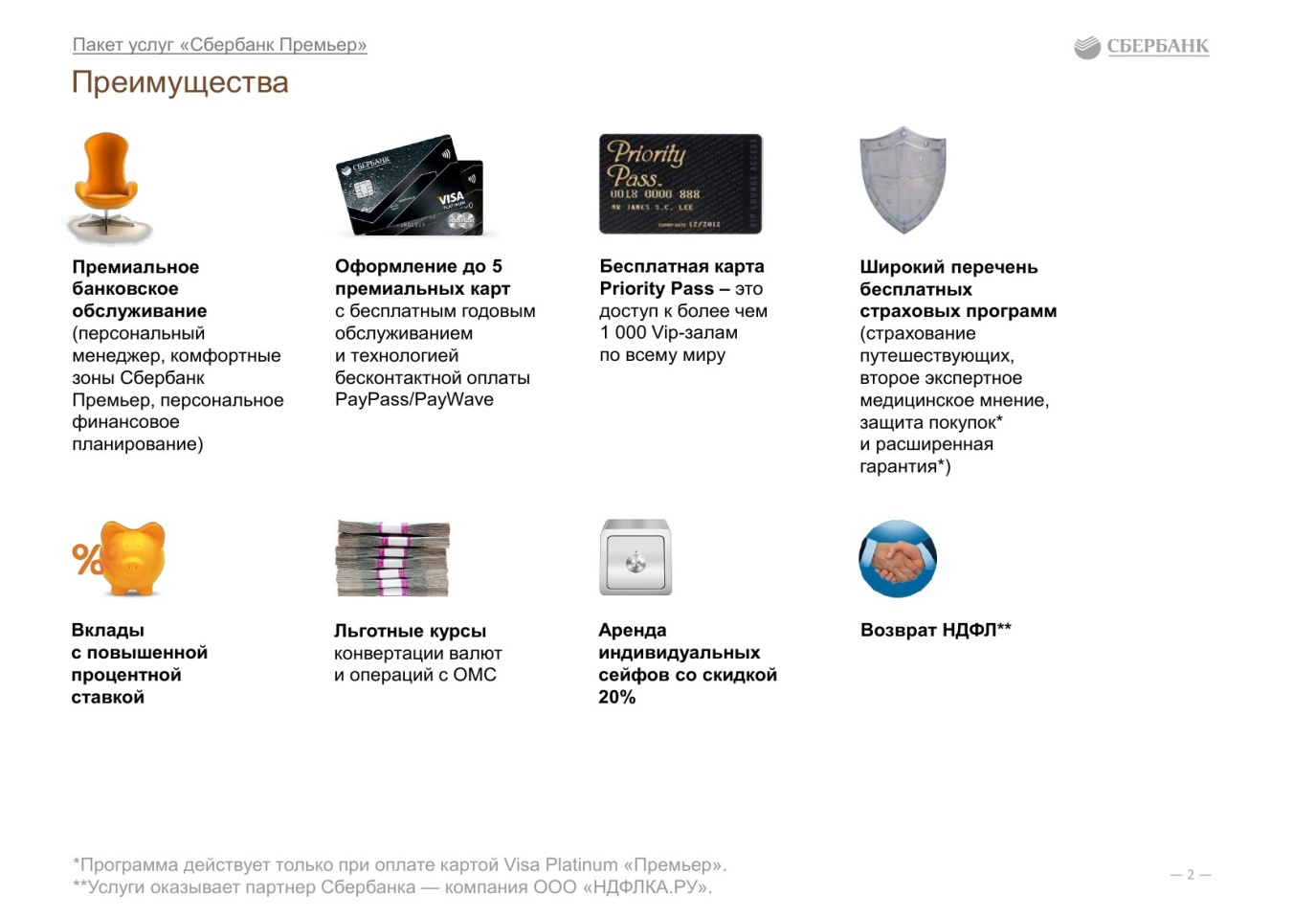

За отчетный год показатель норматива мгновенной ликвидности увеличился на 5,8% и составил 55,9%. Это заслуживает положительной оценки, т.к. говорит о том, что банк имеет необходимое сочетание быстроликвидных активов и средств до востребования. Текущее значение норматива Н2 более чем в 2 раза превышает нормативное, следовательно, банк может уменьшать при необходимости количество быстроликвидных активов без изменения ликвидности активов. Сбербанк запустил новую технологию, благодаря которой упростился процесс выплаты заработной платы сотрудникам клиентов (Рисунок 2). Предприятию достаточно предоставить в Банк по системе Сбербанк Бизнес ОнЛ@йн реестр – список сотрудников и сумм к выплате. После этого в онлайн-режиме при условии наличия средств на расчетном счете предприятия заработная плата мгновенно зачисляется на карты сотрудников. Процесс полностью автоматизирован, в нем не принимают участие операционные работники Банка, и полностью исключена вероятность операционных ошибок. Стоит отметить, что аналитики считают акции «Сбербанка» самой интересной идеей в банковской отрасли с точки зрения риска и доходности. Они рекомендуют покупать акции с инвестиционным горизонтом 1-2 года. целевая цена обыкновенных акций «Сбербанка» составляет 212 рублей и по привилегированным акциям по 157 руб. Таким образом, на сегодняшний день ПАО «Сбербанк России» - самый надежный банк, осуществляющий целый спектр банковских операций и услуг, и банк, которому доверяют люди. 2.2 Анализ банковских услуг в рамках Сбербанка Премьер Первые отделения для привилегированных клиентов Сбербанк открыл осенью 2009 года в Москве, Перми и Тюмени, в 2010 году их число увеличилось до семи. Помимо отдельных офисов обслуживание VIP-клиентов производится также в специально выделенных зонах 133 обычных отделений. Что такое Не все знают о программе Премьер Сбербанка, что это такое и кому она необходима. На самом деле это премиальная программа, которая позволяет получить обслуживание вне очереди, а также открывает доступ к ряду дополнительных преимуществ ( рис.1) Р  исунок 1 – Преимущества обслуживания в зоне Сбербанка Премьер Вот что дает простым людям Сбербанк Премьер: обслуживание в любых отделениях Сбербанка вне очереди; повышенные ставки по депозитам; выгодные ставки по кредитным продуктам; возможность снятия наличных до 500 тысяч рублей в день и до 5 миллионов рублей; карта Priority Pass; карты VISA или MasterCard класса Премиум; скидки на аренду банковских ячеек; страхование во время путешествия самого клиента и его родственников бесплатно; выгодный курс обмена валют; круглосуточная техническая поддержка; персональный менеджер; получение экспертного мнения по поводу правильности постановки диагноза; повышенное начисление бонусов Спасибо. Что такое льготный курс Сбербанк Премьер? Банк предлагает невыгодный обменный курс валюты. Для клиентов, у которых есть этот пакет услуг, предлагается менять валюту по курсу, который максимально приближен к биржевому. |