Национальная экономика. Факторы влияния на инвестиционную активн. Факторы влияния на инвестиционную активность бизнеса

Скачать 1.13 Mb. Скачать 1.13 Mb.

|

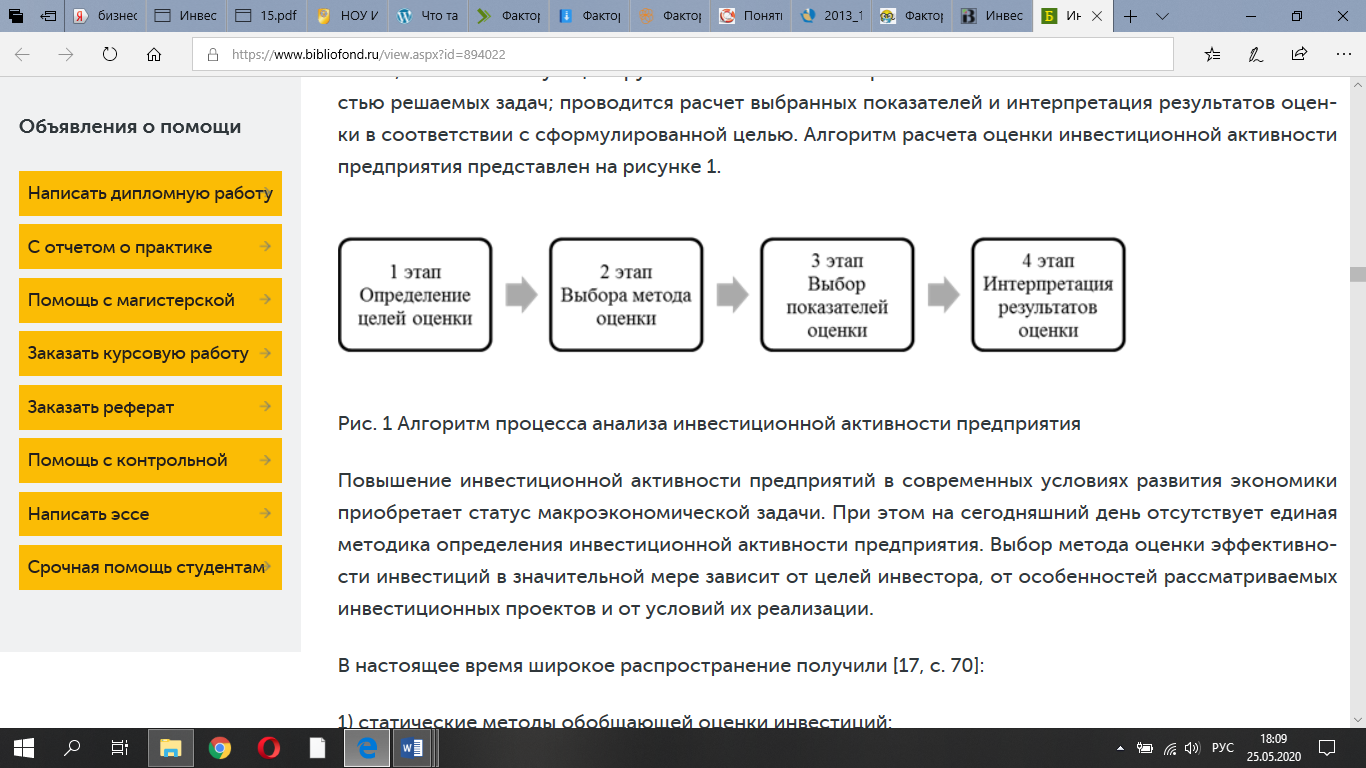

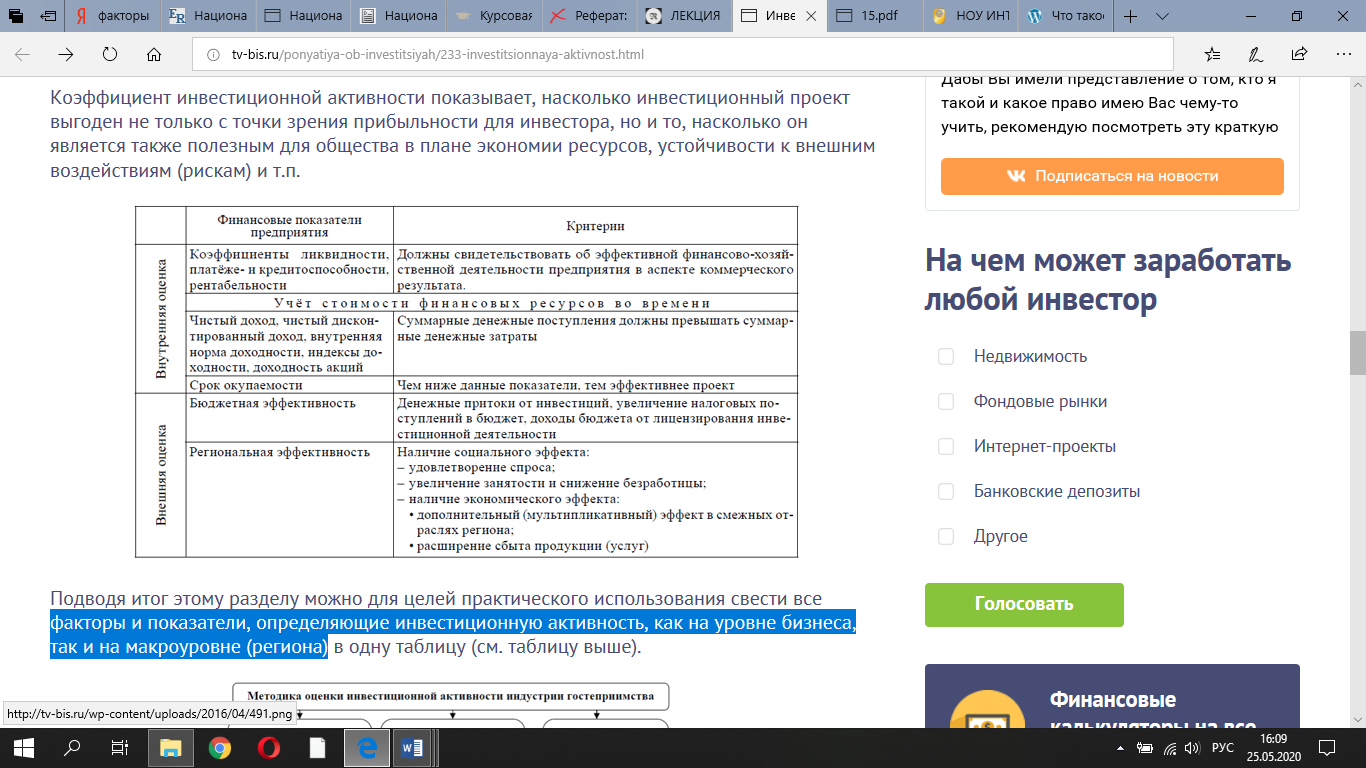

Кафедра Экономики и управления персоналом РЕФЕРАТ на тему «Факторы влияния на инвестиционную активность бизнеса» Выполнила: Роговская М.Е. Направление подготовки: Экономика Направленность (профиль) программы Общий профиль Форма обучения: заочная Оценка______________________________ ______________________________ Подпись Омск, 2022 Содержание Введение……………………………………………………………………………...3 1 Анализ категории «инвестиционная активность»……………………………….4 2 Методы оценки инвестиционной активности предприятия .…………………..7 3 Факторы влияния на инвестиционную активность бизнеса….………………..10 Заключение ……………………………………………............................................16 Список использованной литературы……………...……………………………....17 Введение Настоящий инвестор при разработке и принятии решений о вложении капитала руководствуется не только теми целями, которые он ставит перед собой (хотя целеполагание является системообразующим фактором инвестиционной деятельности), но и теми условиями прямо или косвенно могущими повлиять на ход реализации его инвестиционной стратегии. Во многих практических случаях инвестиционный анализ главным образом концентрируется на внутренних моментах деятельности инвестируемого бизнеса или портфеля ценных бумаг. Однако такой односторонний подход не стоит считать оправданным, поскольку на инвестиционные активы, способность их приносить заданную норму прибыли влияют такие качественные и трудно поддающиеся математической обработке факторы, как состояние инвестиционного климата, емкость рынка, экономический цикл отрасли, инфляционные процессы и другие. Для решения этой задачи, например, в управлении ценными бумагами, инвесторы используют такие понятия как кредитный цикл, фундаментальная и техническая недооценка рыночных активов, ликвидность ценных бумаг и всего фондового рынка в целом, характер волатильности и рисковая премия. Если же говорить о применении аналитического инструментария, который может быть использован как универсальный метод определения инвестиционных качеств рынка или конкретного актива, то в настоящее время используются такие параметры как - «Инвестиционная активность», «инвестиционный климат» и «инвестиционная привлекательность». Целью работы является исследование факторов влияния на инвестиционную активность бизнеса. 1 Анализ категории «инвестиционная активность» Эффективное функционирование компаний, предприятий и организаций в долгосрочной перспективе, обеспечение значительных темпов их развития и увеличения конкурентоспособности в существенной мере обусловливается уровнем их инвестиционной активности и диапазоном инвестиционной деятельности. В расширенной интерпретации инвестиции это вложение капитала с целью дальнейшего его умножения. Источником прироста капитала и движущим мотивом осуществления инвестиций является получаемая от них прибыль. «Все инвестиции подразделяют на две основные группы: реальные (капиталообразующие) и финансовые. Реальные инвестиции - это в основном долгосрочные вложения средств (капитала) непосредственно в средства производства. Они представляют собой финансовые вложения в конкретный, как правило, долгосрочный проект и обычно связаны с приобретением реальных активов. При этом может быть использован как собственный так и заемный капитал, в том числе и банковский кредит. В таком случае банк также становится инвестором, осуществляющим реальное инвестирование. Финансовые или портфельные инвестиции - это вложение капитала в проекты, связанные с формированием портфеля ценных бумаг и других активов. В этом случае основной задачей инвестора является формирование и управление оптимальным инвестиционным портфелем, осуществляемое, как правило, посредством операции покупки и продажи ценных бумаг на фондовом рынке» [3]. Понятие инвестиционной активности обладает некой двусмысленностью, так как однозначного определения данного понятия не существует. С целью обозначения сущностных характеристик анализируемой категории подвергнем рассмотрению ряд существующих дефиниций инвестиционной активности различных экономических систем. Рассмотрим толкование его содержания с позиций различных авторов. Е.А. Казакевич «определяет инвестиционную активность как совокупность собственных финансовых возможностей и возможностей привлечения внешних финансовых ресурсов. В сущности, устанавливается не инвестиционная активность, а потенциал как совокупность объективных возможностей для реализации инвестиционной деятельности» [24]. Н.И. Климова полагает, что «инвестиционная активность – это степень интенсивности процессов инвестирования в рамках региона, учитывающая ресурсные и реализованные инвестиционные возможности региональной экономической системы». Однако данная трактовка содержит спорное понятие «степень интенсивности процессов инвестирования», которое нуждается в уточнениях, главным образом, с целью формирования в будующем системы показателей оценки региональной инвестиционной активности. Д.В. Соколов трактует инвестиционную активность как «объем, темпы роста и эффективность использования инвестиционных ресурсов. «В данном определении инвестиционная активность отражает не только динамику достигнутого объема инвестиций, их источников и результатов, но и их качество, определяемое, прежде всего, структурой» [7]. Л.Г. Паштова интерпретирует инвестиционную активность как «динамику размера и структуры инвестиций». В данном определении автор больше всего обращает внимание на экономическую природу инвестиционной активности, однако имеют место определенные противоречия. Так, например, автор заявляет, что темпы обновления основного капитала и темпы накоплений не отражают инвестиционной активности, следовательно, она соотносит рассматриваемое понятие исключительно с динамикой размера и структуры непосредственно вложений денежных средств вне связи с их источниками и промежуточными и конечными результатами [13]. Л.Н. Салимов считает, что «инвестиционная активность – это степень изменчивости инвестиционной деятельности. Инвестиционная активность – в данном контексте фактическая реализация имеющегося потенциала с учетом уровня инвестиционных рисков. Инвестиционный потенциал – это объективные предпосылки интенсификации инвестиционной деятельности» [5, 26]. Все проанализированные понятия дефиниции «инвестиционная активность» отражают не только интенсивность, но и эффективность инвестиционной деятельности. Они измеряются совокупностью различных показателей: объемами и темпами привлечения инвестиций, эффективностью их использования для достижения целей предприятия. Однако в рамках данной работы автор придерживается мнения Л.Н. Салимова, согласно которому «инвестиционная активность в широком смысле есть фактический результат сложного динамичного взаимодействия, с одной стороны – возможностей инвестирования, а с другой стороны – уровня вероятности достижения заданной конечной цели инвестиционной деятельности» [20]. Ключевым словом в словосочетании «инвестиционная активность» является термин «активность», т.е. активная, энергичная деятельность, слово же «инвестиционная» определяет направление этой деятельности. Таким образом, инвестиционная активность с такой точки зрения является деятельностью, направленной на инвестирование. Анализ категории «инвестиционная активность» позволяет заключить, что понятие «инвестиционная активность» является комплексной характеристикой инвестиций, как процесса происходящего в динамике и связанного с такими определениями - как инвестиционный климат, деловая практика, технические и правовые условия ведения инвестиционной деятельности. В своем узком значении «инвестиционная активность» это - способность предприятия к реинвестированию прибыли в размере, необходимом для осуществления расширенного воспроизводства, с учетом наличия для этого собственных средств и долгосрочных привлеченных активов с целью повышения его организационной устойчивости. 2. Методы оценки инвестиционной активности предприятия Алгоритм анализа инвестиционной активности предприятия проводится в следующей последовательности: определяются цели оценки; исходя из цели выбирается метод оценки инвестиционной активности; из соответствующей группы показателей выбираются показатели в соответствии с особенностью решаемых задач; проводится расчет выбранных показателей и интерпретация результатов оценки в соответствии с сформулированной целью. Алгоритм расчета оценки инвестиционной активности предприятия представлен на рисунке 1.  Рисунок 1. Алгоритм процесса анализа инвестиционной активности предприятия Повышение инвестиционной активности предприятий в современных условиях развития экономики приобретает статус макроэкономической задачи. При этом на сегодняшний день отсутствует единая методика определения инвестиционной активности предприятия. Выбор метода оценки эффективности инвестиций в значительной мере зависит от целей инвестора, от особенностей рассматриваемых инвестиционных проектов и от условий их реализации. В настоящее время широкое распространение получили [17]: 1) статические методы обобщающей оценки инвестиций: - метод, основанный на расчёте сроков окупаемости инвестиций; - метод, основанный на определении нормы прибыли на капитал; К статическим методам инвестиционных расчетов относятся такие, которые применяются в случае краткосрочного характера инвестиционных проектов. Если инвестиционные затраты осуществляются в начале периода, результаты проекта определяются на конец периода. Статические методы оценки экономической эффективности инвестиций относятся к простым методам, которые используются главным образом для грубой и быстрой оценки привлекательности проектов и рекомендуются для применения на ранних стадиях экспертизы инвестиционных проектов; 2) методы оценки эффективности инвестиций, основанные на дисконтировании: - метод чистой приведённой стоимости (чистой дисконтированной стоимости, чистой текущей стоимости); - метод внутренней нормы прибыли; - дисконтированный срок окупаемости инвестиций; - индекс доходности. Для оценки инвестиционной активности предприятия в рамках данной курсовой работы целесообразно использовать методику «оценки инвестиционной активности предприятий посредством их группировки», предложенную Чараевой М.В [22]. Данная методика «оценки инвестиционной активности предприятий посредством их группировки» является ёмкой с точки зрения возможности дать оценку инвестиционной активности предприятия, достаточно объёмной по охвату исходной финансовой информации и работающей на практике. Рассмотрим коэффициенты оценки инвестиционной активности предприятий (рисунок 2) «Коэффициент реального инвестирования (Кри), показывает долю реальных инвестиций производственного назначения в общем объёме инвестиций. Чем выше доля реальных инвестиций, тем более динамично развитие предприятия, соответственно возрастают возможности предприятия в рамках производственного процесса и т.д.  Рисунок 2. Расчёт коэффициентов оценки инвестиционной активности предприятия по методике Чараевой М.В [22]. Коэффициент финансовых инвестиций (Кфи), чем выше данный коэффициент, тем более активно предприятие позиционирует себя на фондовом рынке, что также отражает уровень деловой активности предприятия. Коэффициент интенсификации использования собственных средств финансирования инвестиционной деятельности (Кисс), характеризует увеличение собственных источников финансирования инвестиционной деятельности в текущем периоде по сравнению с предыдущим, что отражает возможности и намерения руководства предприятия в будущем сохранять за собой право управления и собственности на объекты инвестирования. Коэффициент интенсификации использования внешних источников финансирования инвестиционной деятельности (Киви), характеризует увеличение заёмных и привлечённых источников финансирования инвестиционной деятельности, что отражает либо недостаток собственных инвестиционных ресурсов для решения инвестиционных задач, либо желание ускорить инвестиционные процессы за счёт привлечения дополнительного капитала. Коэффициент реализации капитальных инвестиций, характеризует степень завершённости капитальных вложений и ввод их в эксплуатацию» [22]. 3 Факторы влияния на инвестиционную активность бизнеса Понятие «инвестиционная активность» является комплексной характеристикой инвестиций, как процесса происходящего в динамике и связанного с такими определениями - как инвестиционный климат, деловая практика, технические и правовые условия ведения инвестиционной деятельности. В своем узком значении «инвестиционная активность» это - способность предприятия к реинвестированию прибыли в размере, необходимом для осуществления расширенного воспроизводства, с учетом наличия для этого собственных средств и долгосрочных привлеченных активов с целью повышения его организационной устойчивости. Однако следует признать, что это слишком упрощенная трактовка горизонта анализа и при принятии инвестиционного решения приходится учитывать многие внешние факторы, могущие оказать влияние на инвестиционный проект. Поэтому следует при анализе инвестиционной активности рассматривать некоторый комплекс данных, которые можно использовать для расчетов, как например это приведено в таблице 1 Таблица 1 – Виды инвестиционной активности

Сутью процесса инвестирования является решение инвестора о начале вложений с целью достижения интересующих его выгод и благ. Принятие такого рода решений происходит на основе анализа групп факторов, влияющих на вложения. Такими факторами выступают существующие инвестиционные риски, степень развития экономики в том регионе, где инвестиции запланированы, уровень инфляции, а также другие внутренние и внешние факторы. Одним из показателей способных помочь инвестору в выборе подходящего актива для вложений называют инвестиционную активность. Инвестиционная активность - это величина, отражающая полный спектр инвестиционных характеристик актива, показывающая их изменение в динамике. Это наглядно демонстрирует инвесторам степень развития или ухудшение отдельного взятого параметра. Также инвестиционной активностью часто называют степень изменчивости объемов, темпов и конечных результатов инвестиционной деятельности, её эффективность и интенсивность. Показатели, характеризующие инвестиционную активность как экономическую категорию: - реальный инвестиционный климат; - степень развитости законодательства и существующие правовые прецеденты в той области, где планируются вложения; - развитость правового поля; - уровень развития налогового законодательства; - доступность кредитных инструментов; - доля участия государства в инвестиционных процессах; - равномерность распределения финансовых ресурсов (место, где происходит концентрация финансовых ресурсов, о приоре, обладает большей активностью); - степень инфраструктурной и технической обеспеченности; - сложившаяся деловая практика; - наличие экономических зон с существенными льготами для предпринимателей. Формула расчёта. Для того, чтобы проанализировать инвестиционную активность, инвесторы используют формулу расчёта: Киа = Кре * Кр * RO * D / 1 - Кре * Кр * RO * D, где Киа – коэффициент инвестиционной активности; Кре – коэффициент реинвестирования полученной прибыли; Кр – коэффициент рентабельности производимой продукции; RO – качество использования ресурсов; D – коэффициент финансовой зависимости. Значение, которое получается в результате расчета коэффициента инвестиционной активности по формуле, говорит о двух вещах. Во-первых, о привлекательности проекта для инвесторов с точки зрения потенциального дохода, который они способны получить в результате участия в проекте. Во-вторых, о социальной пользе проекта с точки зрения рационального использования ресурсов. Также необходимо понимать, что напрямую на степень инвестиционной активности влияет манера поведения, которую выбрал для себя инвестор и его стратегия инвестирования. Существует две наиболее распространенных инвестиционных стратегии, а именно активная (агрессивная) и пассивная (консервативная). Вся разница между ними в том, что результатом применения активной стратегии инвестирования будет расширение и развитие рынка, создает на нем новых предприятий, проектов, технологий, проще говоря, создание добавленной стоимости. Результатом консервативной стратегии является участие в уже существующих проектах. Справедливо сделать вывод, что активность вложений при использовании первой стратегии значительно выше. Причина этому необходимость в большем числе привлекаемых ресурсов и средств для реализации инновационных идей. Выше понятие активности вложений рассмотрено на макроуровне. Несомненно, все макропоказатели необходимо учитывать при принятии инвестиционного решения, однако на какие показатели необходимо обратить внимание инвестору применительно к конкретному активу? Такими факторами выступают: - размер предприятия; - финансовые показатели/экономическое состояние; - стадия развития компании; - рентабельность предыдущих инвестиционных проектов; - стоимость акций; - структура менеджмента и управления; - способ учета амортизационных отчислений. И так, что такое инвестиционная активность мы уже выяснили, это реализация инвестиционного потенциала объекта вложений учитывая те инвестиционные риски, которыми он обладает. Общие факторы инвестиционной активности: - уровень сопутствующих рисков; - наличие денежных средств или капитала; - наличие производственных средств или производственного капитала; - наличие трудовых ресурсов; - инновационные возможности. Соответственно при наличии всех вышеуказанных факторов потенциал повышения инвестиционной активности в стране/регионе/компании весьма высок, и, наоборот, в случае их отсутствия есть все предпосылки к спаду, застою и стагнации. Для целей практического использования свести все факторы и показатели, определяющие инвестиционную активность, как на уровне бизнеса, так и на макроуровне (региона) в одну таблицу 2 Таблица 2 - Факторы и показатели, определяющие инвестиционную активность, как на уровне бизнеса, так и на макроуровне (региона)  В современных условиях «турбулентности» окружающей среды деятельность предприятий подвергается влиянию множества внешних и внутренних факторов (рисунок 3)  Рисунок 3. Факторы, влияющие на инвестиционную привлекательность предприятия Поэтому необходимо прогнозировать последствия влияния этих факторов, так как они влияют на инвестиционную привлекательность страны, региона и уровень активности инвестиционной деятельности предприятий. К факторам, влияющим на эффективность инвестиций на уровне предприятия (организации), можно отнести: - эффективность проводимой предприятием экономической и социальной политики; - наличие эффективной инвестиционной политики; - качество и конкурентоспособность выпускаемой продукции; - уровень использования основных производственных фондов и производственных мощностей; - степень рациональности использования имеющихся ресурсов на предприятии; - компетентность руководителей предприятия и степень совершенства управления предприятием; - качество и эффективность реализуемых инвестиционных проектов и др. Заключение В теории и практике экономического развития хозяйственных систем особенное значение имеют вопросы инвестиционной активности экономических субъектов, являющиеся существенным фактором экономической динамики. В сегодняшней экономической ситуации уровень инвестиционной активности – один из наиболее точных признаков, характеризующих качество экономического роста и потенциал социального прогресса. Инвестиционная активность является главным фактором экономического развития, как в целом страны, так и отдельных регионов и предприятий. Адекватная и точная оценка данной категории позволяет получить информацию для принятия эффективных управленческих решений. Факторы, которые необходимо учитывать, создавая инвестиционную стратегию: − финансовое состояние предприятия (устойчивое, неустойчивое, кризисное); − технический уровень производства, наличие незавершенного строительства и не установленного оборудования; − возможность приобретения оборудования по лизингу; − наличие собственных финансовых ресурсов, возможности получения недорогих кредитов и займов; − состояние рынка капитала; − льготы, получаемые инвестором от государства; − коммерческую и бюджетную эффективность намечаемых к реализации инвестиционных проектов; − условия страхования и получения гарантий от некоммерческих рисков; − налоговое обременение; − условно-постоянные и условно-переменные издержки предприятия, в том числе на производство и сбыт продукции; − цены на продукцию и выручку от продаж. Список использованных источников 1. Антипин А.И. Инвестиционный анализ в строительстве. Академия – Москва. - 2020. - 240 c. 2. Аукуционек С.П. Инвестиционное поведение предприятий в 2013-2014 гг// Российский экономический барометр. 2021. - № 3. - С. 3-10. 3. Герасименко Г.П., Маркарьян С.Э., Маркарьян Э.А. и др. Управленческий, финансовый и инвестиционный анализ. Практикум; Ростов-на-Дону: МарТ; Издание 3-е, перераб. и доп. Москва. - 2020. - 160 c. 4. Гуськова Д.Н., Краковская И.Н., Слушкина Ю.Ю., Маколов В.Н. Инвестиционный менеджмент; КноРус. Москва. - 2020. - 440 c. 5. Игонина Л.Л. Инвестиции: Учеб. пособие. М.: Юристъ. - 2020. - 480 с. 6. Казакова Н.А. Управленческий анализ. Комплексный анализ и диагностика предпринимательской деятельности. Инфра-М.: - 2021. - 272 c. 7. Кинякин С.Н. Производственная активность как составляющая деловой активности компании// Интеллектуальный потенциал XXI века: ступени познания. 2021. - № 18. - С. 147-150. 8. Киселева О.В., Макеева Ф.С. Инвестиционный анализ; КноРус – Москва - 2021. - 208 c. 9. Ковалев В.В. Финансовый анализ: управление капиталом, выбор инвестиций, анализ отчетности. М.: Финансы и статистика. - Издание 2-е, перераб. и доп. Москва. - 2020. - 512 c. 10. Колмыкова Т.С. Инвестиционный анализ. Инфра-М, 2019. 208 c. 11. Корчагин Ю.А., Маличенко И. П. Инвестиции и инвестиционный анализ. Феникс – Москва. - 2019. - 608 c. 12. Кравченко Н.А. Инвестиционный анализ. Дело – Москва. - 2021. - 264c. 13. Кухаренко С.И. Управление инвестиционными финансовыми потоками предприятия в процессе его развития// Заметки ученого. 2021. Т. 1. № 1-1 (1). - С. 59-63. 14. Лахметкина Н.И. Инвестиционная стратегия предприятия : учеб. пособие / Н. И. Лахметкина. – 6-е изд., стер. – М. : КНОРУС. - 2021. - 230 с. 15. Лимитовский М.А. Инвестиционные проекты и реальные опционы на развивающихся рынках : учеб.-практ. пособие. – 5-е изд., перераб. и доп. – М. : Юрайт. - 2021. - 486 с. 16. Маховикова Г.А., Кантор, В.Е. Инвестиционный процесс на предприятии. СПб: Питер – Москва. - 2020. - 176 c. 17. Мыльник В.В. Инвестиционный менеджмент. Академический Проект, Деловая книга – Москва. - 2020. - 272 c. 18. Нешитой А.С. Инвестиции: Учебник. 6-е изд., перераб. и испр. М.: Издательско-торговая корпорация «Дашков и К0». - 2019. - 372 с. 19. Серов В.М. Инвестиционный менеджмент. М.: Инфра-М – Москва. - 2019. - 272 c. 20. Теплова Т. В. Инвестиции : учеб. для бакалавров. М. : Юрайт. - 2019. - 724 с. 21. Хазанович Э.С. Инвестиции: Учеб. пособие. М.: КноРус. - 2019. - 320 с. 22. Чараева М.В. Разработка и апробация методики оценки инвестиционной активности предприятий// Финансовые исследования. - 2020. № 29. - С. 110-117. 23. Шикина С.А., Плужников В.Г. Инвестиционная активность предприятия и этапы его жизненного цикла. Показатель естественного уровня инвестиционной активности бизнеса как инструмент количественной оценки инвестиционной активности предприятия// Российское предпринимательство. 2019. - № 5-2. - С. 106-112. 24. Штангрет Т.В., Василенко К.В. Инвестиционная активность предприятия как фактор экономического роста // Успехи современного естествознания. 2020. - № 4. - С. 157-158. 25. Янковский К.П. Инвестиции: Учебное пособие. СПб.: Питер. - 2019 г. - 368 с. | |||||||||