GlobBaro_8_октябрь_FIN 16 11 22 (1). Факультет мировой экономики и мировой политики Выпуск подготовлен Департаментом

Скачать 222.54 Kb. Скачать 222.54 Kb.

|

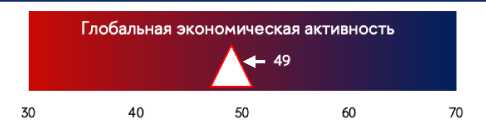

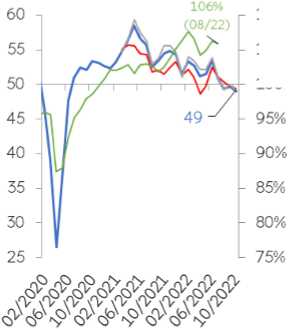

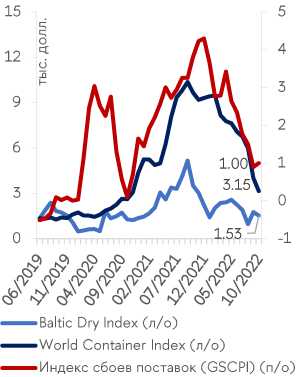

Факультет мировой экономики и мировой политики Выпуск подготовлен Департаментом мировой экономики и Центром комплексных европейских и международных исследований Global composite output index (см. Рис. 1) Глобальная геополитическая напряженность 140 -► 60 ПО 160 210 260 510 360 Geopolitical risk index (см. Рис. 11)     110% 105% 100% Composite Output Index (л/о) Manufacturing Output Index (л/о) Services Business Activity (л/о) СРВ*, 2019=100% (п/о) Рис. 1. Глобальный индекс деловой активности (PMI) и глобальный индекс пром, производства (СРВ) *Индекс отражает физические объемы мирового производства к базе 2019г. Источник: IHS Markit, СРВ Временная стабилизация на ключевых рынках, рекордная инверсия доходностей и выборы в США Долгосрочный взгляд Глобальная экономическая активность падает третий месяц подряд. Мировая экономика останется на этом нисходящем тренде в ближайшие полгода-год. Высокие цены на энергоносители, высокая инфляция (и, как следствие, давление на потребительский спрос), ужесточение монетарной политики в большинстве стран мира, риски долгового кризиса в южных странах ЕС, последствия локдаунов в КНР и высокая мировая геополитическая напряженность были ключевыми барьерами для роста в октябре и останутся значимы в среднесрочном периоде. Большинство мировых рынков остаются в состоянии кризиса, но в октябре произошла временная стабилизация. Энергетический кризис в ЕС несколько отступил, но его последствия будут иметь долгосрочный характер, а перспективы развития - зависеть от погодных условий этой зимой и экономической динамики. Инфляционный кризис развивается, и с ним мешают бороться сохраняющиеся высокие риски долгового кризиса в Греции, Италии, Испании и Португалии. Ситуация на продовольственных рынках, несмотря на постепенную нормализацию цен (возвращение к уровням 2018-2020 гг. по ряду товаров), подвержена высоким рискам из-за неопределенности сделки по зерну между Россией, Турцией ООН и Украиной. Логистические проблемы (не считая проблем с вывозом зерна) перестают быть критической проблемой в мировой экономике на фоне снижения транспортных издержек и сбоев поставок из КНР. Важной составляющей, определяющей динамику мировой экономики, будет также влияние потенциальных санкций на рынок нефти, действия ОПЕК+ и ответные действия США. Подробнее об этих сюжетах, а также о роли БРИКС+ в мировой экономике и экономической и политической ситуации в США - см. основной текст выпуска. Экономическая активность в октябре - спад третий месяц подряд Глобальная экономическая активность находится в зоне спада третий месяц подряд: индекс Global PMI Composite составил 49,0 в октябре против 49,7 в сентябре. Это обусловлено падением индексов в КНР, Еврозоне, США, Великобритании и России. При этом рост экономической активности наблюдался в Японии и Индии (рис.2). В США ключевыми факторами спада стали: повышение процентных ставок, высокая инфляция и снижение объемов экспорта. Аналогичная ситуация и в Еврозоне - промышленный PMI достиг 29-месячного минимума. Индекс физических объемов обрабатывающих производствв США в годовом выражении остается положительным (+4,7% г/г в сентябре, здесь и далее - последние доступные данные).Согласно предварительным оценкам, ВВП США в ЗК22 вырос на +2,6% кв/кв, что прервало череду двух падений в 1-2К22. Это связано с ростом чистого экспорта, госрасходов и услуг. Однакопо прогнозам ФРС рост ВВП США составит только +0,2% в 2022 году (подробнее см. раздел «Тренды месяца»). Причины спада в КНР: меры по сдерживанию распространения COVID-19, сокращение экспорта, увеличение сроков поставок. Индекс PMI Composite достиг самого низкого значения с мая 2022 г., однако индекс физических объемов обрабатывающих производствв Китае в годовом выражении остается положительным (+6,4% г/г в сентябре). В России произошел серьезный спад активности, что связано с изменением паттернов потребительского спроса: сильнее всего пострадал сектор услуг на фоне объявления частичной мобилизации. В промышленном секторе продолжается помесячный рост. Индекс физических объемов обрабатывающих производствв России в годовом выражении остается отрицательным (-4% г/г в сентябре). Мировая торговля - продолжение падения экспортных заказов и транспортных издержек Индекс новых экспортных заказов (PMI New export Orders) все еще остается на минимальных с начала пандемии уровнях. В октябре он составил 46,2 vs 45,9 в сентябре, главным образом из-западения заказов в большинстве крупнейших стран (значения индекса составляют 35-45). Экспортные заказы растут лишь в Индии, что связано с продолжающимся увеличениемспроса, Сингапуре и Вьетнаме. В дальнейшем ожидается негативная динамика экспортных заказов и мировой торговли на фоне рисков рецессии в Еврозоне, Великобритании и США. Глобальный индекс сбоев цепочек поставок (GSCPI) в октябре возрос до показателя 1,00 (vs 0,89 в сентябре) после пяти месяцев последовательного снижения. Этообусловлено увеличением срока доставки грузов в Тайвань на фоне продолжающейся геополитической напряженности изадержками в портах Великобритании. Возобновилось снижение стоимости перевозки сухих грузов: Baltic Dry индекс сократился на 12,8% м/м, но по-прежнему превышал минимум августа текущего года на 59%. Индекс контейнерных перевозок (World Container Index) не изменилнисходящей динамики (-21,6% м/м) и достиг минимума с ноября 2020 г. Это объясняется снижением стоимости поставок из Шанхая в порты Европы и США по причине продолжающегося сокращения мировогоспроса и снижениязагруженности портов США. Общий тренд на смягчение воздействия логистического кризиса на мировую торговлю остается прежним и ожидается его продолжение. Товарные рынки - продолжение спада цен на газ и металлы и разворот нефтяных котировок из-за ограничения добычи ОПЕК+ Рынок газа. В октябре цена на газ в Европе снизилась на 35% м/м($1251/тыс. куб. м на 31 октября - $1929/тыс. куб. м на 30 сентября). Падение котировок продолжается уже второй месяц подряд и обусловлено снижением спроса на газ в условияхтеплой погоды в Европе, вынужденной экономией энергоресурсов, заполненностью подземных газовых хранилищ (на конец октября - свыше90%). Ожидается, что в дальнейшем ценовая динамика на рынке будет зависеть от погодных условий зимы. Попрогнозам МЭА поставки газа из РФ в Европу к концу 2022 года снизятся на 55% г/г (80 млрд. куб. м). В то же время Еврокомиссиясообщила, что вместо России на сегодня крупнейшими поставщиками газа стали Норвегия и США. Для поиска нового пути поставок газа в страны ЕС взамен Северного потока и газопровода «Ямал-Европа» РФ предложила построить в Турции крупнейший в Европегазовый хаб. Стороны уже приступили к оценке строительства. Однако в условиях желания ЕС в будущем отказаться от российского газа, перспективы данного проекта пока остаются неопределенными. Рынок угля. Цена на уголь в октябре впервые с мая снизилась на 18% м/м -$35б/т (31 октября) против $433/т (30 сентября), в основном, вследствие снижения цен на газ. Российские компании продолжают продавать уголь с дисконтом 50-60% в страны Азии, однако, торговля покаостается рентабельной (доля прибыльных компаний угольной отрасли в РФ в 8М22 составила72,2% против 67,4% в 8М21). Энергетический кризис тормозит повестку устойчивого развития и вынуждает страны возвращаться кугольной энергетике. Рынок нефти. Нефтяные цены впервые за 5 месяцев показали рост. В октябре стоимость нефти марки Brent выросла на 7,8% до $94,83/6арр., а цена российской нефти Urals возросла на 6,6% до $75,04/барр. Дисконт на российскую нефть (разница стоимости марок Brent и Urals) увеличился на 12,7% по сравнению с сентябрем (около $19,79/6арр. ниже марки Brent).

|