GlobBaro_8_октябрь_FIN 16 11 22 (1). Факультет мировой экономики и мировой политики Выпуск подготовлен Департаментом

Скачать 222.54 Kb. Скачать 222.54 Kb.

|

|

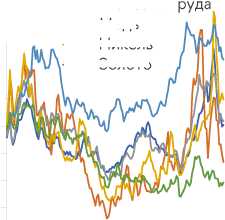

Табл. 1. Глобальный индекс деловой активности (PMI) Источник: IHS Markit ■ - значение индекса > 50, рост М- значение индекса < 50, спад Gy СУ (o' СУ (o' СУ С\/ (o' СУ ■у к? су су к? су су кг су су кт Мировая торговля товарами*, м/м (л/о) Мировая торговля товарами*, темпы прироста к 2019 (%, л/о) PMI New Export Orders (п/о) Рис. 2. Динамика мировой тоговли товарами и PMI New Export Orders Источник: СРВ, IHS Markit Рис. 3. Транспортные издержки и индекс сбоев поставок Примечание: Подробное описание индекса приведено в Globbaro: выпуск? Источник: Federal Reserve Bank of New York, Балтийская биржа, Drewry Среди ключевых факторов повышательной динамики мировых нефтяных цен стоит отметить снижение ОПЕК+ квоты по добыче нефти с ноября на 2 млн барр. в сутки (см. Выпуск №7 GlobBaro). Однако реальное снижение составит1-1,2 млн барр. в сутки (около 1-1,2% мирового спроса на нефть). При этом обещанный ранее вывод на рынок дополнительных 10 млн. барр. из резерва США сможет лишь на треть перекрыть снижение общего предложения на рынке. Потолок цен продолжает активно обсуждаться, однако пока страны G7 во главе с США не утвердили цену для российской нефти. Также в начале ноября США разрешили нефтяные сделки с Россией по прежним правилам до19 января, т.к. de jure они не успели разработать параметры потолка цен, a de facto - учитывают неопределенность на рынке нефти этой зимой. Вышеупомянутые факторы и вероятное продолжение понижательнойдинамики курса доллара, ceteris paribus, будут способствовать поддержанию высокого уровня цен в ноябре. Рынок металлов. На рынке металлов продолжаетсяпадение 7-й месяц подряд, начиная с марта текущего года. За октябрь композитный индекс цен на металлы (LME Metal Index) замедлил свое снижение до 1,5% (против 5,4% в сентябре) на фоне продолжающейсядискуссии об ограничении поставок российских металлов на лондонскую биржу, а именно алюминия, меди и никеля. Цены на алюминий в октябре выросли на 2,8% из-за новостей о потенциальных ограничениях поставок российского алюминия со стороны Лондонской биржи металлов, а также о возможныхсанкциях со стороны США в отношении российского алюминия и компании Русал. Пять европейских промышленных организацийпризвали власти ЕС воспрепятствовать введению санкций, указав, что это может привести к закрытию тысяч компаний. Лидерами снижения мировых цен в октябре стали олово (-14,6%) и палладий (16,3%), за ними - цинк (-9,1%) и сталь (-8,1%). Цены на платину и свинец выросли на 8,0% и 3,4% соответственно. Падение цены на медь замедлилось: -1,5% в октябре (против -3,1% в сентябре). Разнонаправленный характер динамики мировых цен на металлы обусловлен влиянием совокупности факторов: замедлением экономической активности из-за энергокризиса и ужесточением ДКП в США и ЕС, ожидаемогодефицита на рынке металлов из-за возможных ограничений со стороны Лондонской биржи, усложнения процессов добычи и возрастающего спроса со стороны Китая (за октябрь былокуплено более половины российской меди со складов LME) и других азиатских стран. Продовольственный рынок. В октябрецены на продовольствие стабилизировались - проблемы поставок были частично компенсированы снижением спроса на основные продукты питания.Индекс продовольственных цен ФАО остался практически неизменным по сравнению с сентябрем и составил 135,9 пункта, что на 2% выше аналогичного периода прошлого года. Зерновые - единственная группа товаров, цены которой выросли за месяц (+3%). Среди основных причин: сезонный фактор, сокращение предложения пшеницы в США, плохие прогнозы по урожаю кукурузы в ЕС и США, дефицит осадков в Аргентине (один из крупнейших производителей кукурузы) и перебои в движении судов по гуманитарному коридору из Украины. Цены на растительные масла, мясо, сахар и молочную продукцию упали. Исключением сталоподсолнечное масло, цена которого начала умеренно расти, что связано с неопределенностью функционирования зернового коридора из Украины.

Табл. 2. Котировки на ключевые товары, изменение за месяц, % Примечание. Указано изменение цены от начала месяца к концу месяца Источник: lnvesting.com и FAO

Рис. 5. Динамика цен на нефть, газ и уголь, янв. 2010 = 100% Источник: Всемирный банк 200% Алюминий Железная Медь Никель 180% 160% 140% 120% 100% 80% 60% 40% Золото cv <7 V Jo' Jb' J6' .cA 20%

|