Финансовый менеджмент ПЗ. Финансовый менеджмент

Скачать 0.85 Mb. Скачать 0.85 Mb.

|

|

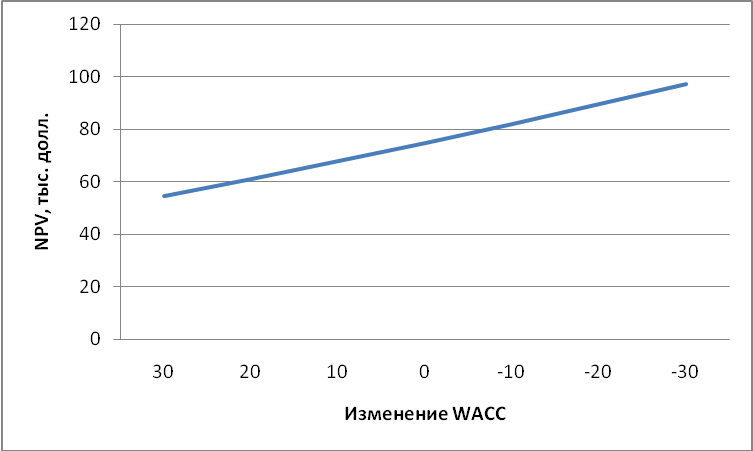

ПоказателиГод01234Инвестиции в основные средства, тыс. долл.-240 Инвестиции в чистый оборотный капитал, тыс. долл.-20 Объем реализации, ед. 1 3751 3751 3751 375Цена реализации, долл. 200200200200Валовой доход, тыс. долл. 275275275275Денежные операционные затраты (50%). тыс. долл. -137,5-137,5-137,5-137,5Операционная прибыль, тыс. долл. 137,5137,5137,5137,5Амортизация, тыс. долл. -79-108-36-17Прибыль до вычета процентов и налогов, тыс. долл. 58,529,5101,5120,5Налоги (40%). тыс. долл. -23,4-11,8-40,6-48,2Чистый операционный доход, тыс. долл. 35,117,760,972,3Амортизация, тыс. долл. 791083617Ликвидационная стоимость, тыс. долл. 1071188925Налог на доходы от ликвидации имущества, тыс. долл. -10Возмещение вложений в оборотные средства, тыс. долл. 20Чистый денежный поток, тыс. лолл.-260114,1125,796,9114,3NPV составит: Аналогично рассчитаем для +20%, +30%; -10%; -20%; -30%. Результаты представим в таблице. Изменение объема продаж, %NPV30146,0320122,261098,48081,57-1050,93-2027,16-303,39Отразим чувствительность графически.  Пересчитаем исходную таблицу при условии роста ликвидационной стоимости на 10%. ПоказателиГод01234Инвестиции в основные средства, тыс. долл.-240 Инвестиции в чистый оборотный капитал, тыс. долл.-20 Объем реализации, ед. 1 2501 2501 2501 250Цена реализации, долл. 200200200200Валовой доход, тыс. долл. 250250250250Денежные операционные затраты (50%). тыс. долл. -125-125-125-125Операционная прибыль, тыс. долл. 125125125125Амортизация, тыс. долл. -79-108-36-17Прибыль до вычета процентов и налогов, тыс. долл. 461789108Налоги (40%). тыс. долл. -18,4-6,8-35,6-43,2Чистый операционный доход, тыс. долл. 27,610,253,464,8Амортизация, тыс. долл. 791083617Ликвидационная стоимость, тыс. долл. 1071188927,5Налог на доходы от ликвидации имущества, тыс. долл. -10Возмещение вложений в оборотные средства, тыс. долл. 20Чистый денежный поток, тыс. лолл.-260106,6118,289,4109,3Аналогично рассчитаем для +20%, +30%; -10%; -20%; -30%. Результаты представим в таблице. Изменение объема продаж, %NPV3079,832078,121076,42074,71-1073-2071,29-3069,58Отразим чувствительность графически.  Пересчитаем данные при условии роста WACC на 10%. Получаем: Аналогично рассчитаем для +20%, +30%; -10%; -20%; -30%. Результаты представим в таблице. Изменение объема продаж, %NPV3054,362060,911067,69081,59-1081,98-2089,51-3097,32Отразим чувствительность графически.  Таким образом, с ростом объема продаж и ликвидационной стоимости NPV как и выгодность проекта возрастает, а при росте WACC выгодность проекта сокращается. 3) Предположим, что существует уверенность в оценках переменных, влияющих на денежные потоки проекта, за исключением объема реализации в единицах продукции. Если спрос на изделие будет неудовлетворительным, объем реализации составит только 875 единиц в год, в то время, как оживленный потребительский отклик даст реализацию 1 625 единиц. В любом случае текущие операционные затраты денежных средств составят 50% валового дохода. Предположим, что вероятность плохого спроса равна 25%, отличного – 25% и среднего – 50% (базовая ситуация). а. рассчитаем NPV худшей и лучшей ситуации. б. используя значение NPV худшего, наиболее вероятного и лучшего вариантов, а также вероятности их наступления, рассчитаем ожидаемые значения NPV, среднеквадратического отклонения и коэффициента вариации проекта. Определим NPV при объеме реализации в 875 ед. ПоказателиГод01234Инвестиции в основные средства, тыс. долл.-240 Инвестиции в чистый оборотный капитал, тыс. долл.-20 Объем реализации, ед. 875875875875Цена реализации, долл. 200200200200Валовой доход, тыс. долл. 175175175175Денежные операционные затраты (50%). тыс. долл. -87,5-87,5-87,5-87,5Операционная прибыль, тыс. долл. 87,587,587,587,5Амортизация, тыс. долл. -79-108-36-17Прибыль до вычета процентов и налогов, тыс. долл. 8,5-20,551,570,5Налоги (40%). тыс. долл. -3,48,2-20,6-28,2Чистый операционный доход, тыс. долл. 5,1-12,330,942,3Амортизация, тыс. долл. 791083617Ликвидационная стоимость, тыс. долл. 1071188925Налог на доходы от ликвидации имущества, тыс. долл. -10Возмещение вложений в оборотные средства, тыс. долл. 20Чистый денежный поток, тыс. лолл.-26084,195,766,984,3 Получаем: Определим NPV при объеме реализации в 1625 ед. ПоказателиГод01234Инвестиции в основные средства, тыс. долл.-240 Инвестиции в чистый оборотный капитал, тыс. долл.-20 Объем реализации, ед. 1 6251 6251 6251 625Цена реализации, долл. 200200200200Валовой доход, тыс. долл. 325325325325Денежные операционные затраты (50%). тыс. долл. -162,5-162,5-162,5-162,5Операционная прибыль, тыс. долл. 162,5162,5162,5162,5Амортизация, тыс. долл. -79-108-36-17Прибыль до вычета процентов и налогов, тыс. долл. 83,554,5126,5145,5Налоги (40%). тыс. долл. -33,4-21,8-50,6-58,2Чистый операционный доход, тыс. долл. 50,132,775,987,3Амортизация, тыс. долл. 791083617Ликвидационная стоимость, тыс. долл. 1071188925Налог на доходы от ликвидации имущества, тыс. долл. -10Возмещение вложений в оборотные средства, тыс. долл. 20Чистый денежный поток, тыс. лолл.-260129,1140,7111,9129,3Получаем: Ожидаемые значения NPV определим по формуле: NPVож=∑NPVi×pi, где NPV – доходность; р – вероятность. Дисперсию определим по формуле: σ2=∑(NPVi- NPVож)2×pi. Среднее квадратическое отклонение определим по формуле: Коэффициент вариации определим по формуле: Получаем: NPVож=0,25×3,93+0,5×81,57+0,25×146,03=78,29 тыс.долл.; σ2=0,25×(3,93-78,29)2+0,5×(81,57-78,29)2+0,25×(146,03-78,29)2=2534,91; Так как, коэффициент вариации равен 64,32%, то данный проект можно отнести к категории проектов с высоким риском. 4) Так как коэффициент вариации среднего проекта предприятия лежит в диапазоне 0,2 – 0,4, то данный проект можно было бы отнести к категории высокого риска, так как при коэффициенте вариации до 0,25 проекты относятся к категории среднего риска, а при коэффициенте в 0,25-0,5 – к категории высокого риска. |