курсач v7time. Фискальная политика и её принципы

Скачать 234.96 Kb. Скачать 234.96 Kb.

|

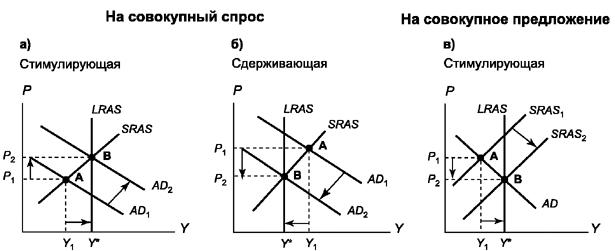

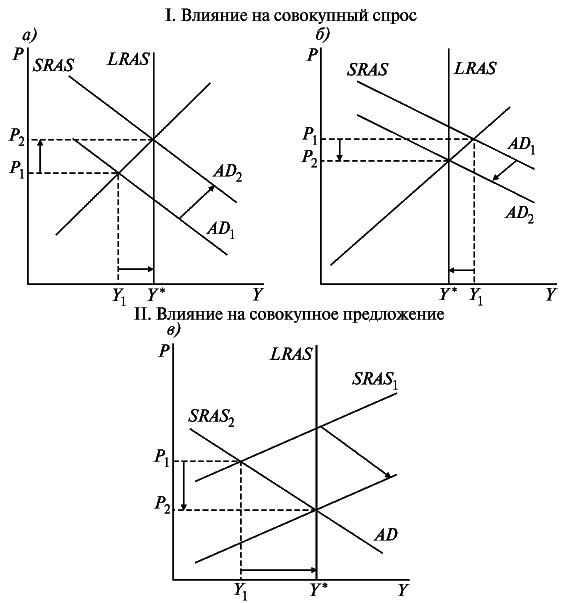

Характеры фискальной политикиВ итоге уменьшается общая величина совокупного спроса, чем сдерживается неумеренный экономический рост. На фазе кризиса суммы налоговых поступлений автоматически уменьшаются (суммы налоговых изъятий из доходов сокращаются), а социальные выплаты (в т.ч. пособия по безработице) возрастают. В результате возрастает покупательная способность населения, что способствует выходу из кризиса. Характеры фискальной политики. Учитывая зависимость от состояния экономики и стоящих перед правительством целей фискальная политика может носить два характера: 1.стимулирующий 2.сдерживающий Стимулирующая фискальная политика проводится в период спада. Она предполагает снижение налогов и увеличение государственных расходов, что ведет к возникновению или увеличению бюджетного дефицита. Сдерживающая фискальная политика проводится в период инфляции предполагает увеличение налогов и сокращение правительственных расходов. Следствием проведения сдерживающей фискальной политики становится появление бюджетного излишка. Бюджетный излишек традиционно направляется на погашение государственного долга или изымается из обращения (рисунок 1). Р  исунок 1 – Стимулирующая и сдерживающие политики на совокупный спрос и предложение При проведении фискальной политики упор может делаться либо на изменение расходов, либо на изменение налогов. Выбор основного инструмента фискальной политики зависит от общего курса, проводимого правительством. В случае если «либеральный» курс, предполагающий широкое участие государства в регулировании смешанной экономики, то предпочтение отдается правительственным расходам, если «консервативный» курс, ориентированный на сужение роли государства и делающий упор на чисто рыночный механизм, то в целях стабилизации экономики более широко могут быть использованы налоги (рисунок 1). [6, 16, 4] Основные инструменты фискальной политикиПри проведении фискальной политики упор может делаться либо на изменение расходов, либо на изменение налогов. Выбор основного инструмента фискальной политики зависит от общего курса, проводимого правительством. В случае если «либеральный» курс, предполагающий широкое участие государства в регулировании смешанной экономики, то предпочтение отдается правительственным расходам, если «консервативный» курс, ориентированный на сужение роли государства и делающий упор на чисто рыночный механизм, то в целях стабилизации экономики более широко могут быть использованы налоги Основные инструменты фискальной политики. Фискальная политика в государстве проводится с помощью своих инструментов. Инструменты фискальной политики государства - это экономические механизмы, с помощью которых достигаются цели, поставленные перед фискальной политикой. Инструменты фискальной политики связаны между собой и их роль в реализации политики государства достаточно велика. Набор инструментов фискальной политики включает государственные субсидии, манипулирование различными видами налогов (личный подоходный налог, налог на корпорации, акцизы) путем изменения налоговых ставок или аккордных налогов. Кроме этого, к инструментам фискальной политики относятся трансфертные платежи и другие виды государственных расходов. Различные инструменты по-разному воздействуют на экономику. Важное значение имеет выбор отдельного вида государственных расходов, поскольку в каждом случае эффект мультипликатора может быть различным. Одним из главных инструментов фискальной политики являются налоги, представляющие собой принудительно изымаемые государством или местными властями средства с физических и юридических лиц, необходимые для осуществления государством своих функций. Такой инструмент фискальной политики государства как налоги тесно связан с другим инструментом бюджетно-налоговой политики - государственными расходами. Под государственными или правительственными расходами понимаются расходы на содержание института государства, а также государственные закупки товаров и услуг. Государственные трансферты, являясь одним из инструментов фискальной политики, представляют собой выплаты государственных органов, не связанные с движением товаров и услуг. Они перераспределяют доходы государства, полученные от налогоплательщиков, через пособия, пенсии, выплаты по социальному страхованию и т.д. Итак, инструменты фискальной политики влияют на экономическую ситуацию, помогая достичь целей, поставленных перед фискальной политикой. Воздействие инструментов фискальной политики на совокупный спрос. Использование инструментов фискальной политики для регулирования совокупного спроса предполагает их воздействие на величину совокупных расходов (рисунок 2). На рисунке 2 изображены влияния: - На совокупный спрос – а) стимулирующая политика; б) сдерживающая политика; - На совокупное предложение – в) стимулирующая политика Р  исунок 2 – Влияние на совокупный спрос и предложение Влияние данных инструментов на совокупный спрос разное Формула совокупного спроса: AD = C + I + G + Xn (1) где AD — совокупный спрос; С— потребительский спрос; I— инвестиционный спрос,частные инвестиции); G — спрос государства (государственные расходы); X— чистый экспортОпыт исследования влияния инструментов фискальной политики на совокупный спрос принадлежит Дж. М. Кейнсу и его последователям, которые пытались обосновать более высокую эффективность фискальной политики по сравнению с монетарной политикой для стабилизации экономики, и прежде всего для преодоления рецессий в экономике. Их предположение основывалось на идее о том, что все инструменты фискальной политики воздействуют на экономику с эффектом мультипликатора. Мультипликатор автономных расходов – это коэффициент, который показывает, на сколько увеличился (уменьшился) совокупный доход (Y) при росте (уменьшении) автономных расходов (А) на единицу. multA = ∆ Y /∆ A (2) Мультипликатор государственных закупок соответственно: multG = ∆Y / ∆G (3) Мультипликатор действует в обе стороны: при росте автономных расходов (в нашем случае государственных закупок товаров и услуг) совокупный доход мультипликативно увеличивается, при уменьшении автономных расходов совокупный доход мультипликативно сокращается. Мультипликатор налогов – это коэффициент, который показывает на сколько увеличился (уменьшился) совокупный доход при уменьшении (увеличении) налогов на единицу. multTx = ∆Y / ∆Tx (4) Мультипликатор трансфертов – это коэффициент, который показывает на сколько увеличился (уменьшился) совокупный доход при увеличении (уменьшении) трансфертов на единицу. [ 16, 9, 6] multTr = ∆ Y / ∆ Tr (5) |