курсач v7time. Фискальная политика и её принципы

Скачать 234.96 Kb. Скачать 234.96 Kb.

|

Проблемы фискальной политикиКак у любой политики, при осуществлении фискальной политики возникают некоторые проблемы. Бюджетные дефициты. И побочные последствия их достаточно серьезны. Увеличение государственных расходов или уменьшение налогов приводят к росту дефицита государственного бюджета, последний - к росту инфляции: - Проблема вытеснений частных инвестиций. Эффект вытеснения - сокращение уровня инвестиций, вызванное увеличением государственных расходов. Сущность эффекта вытеснения состоит в том, что стимулирующая фискальная политика ведет к росту спроса на деньги, следовательно, к росту процентной ставки и сокращению частных инвестиционных расходов. - Проблема времени. Дискреционная фискальная политика требует изменений в законах о налогах и в законах о правительственных программах расходов. Фискальная политика часто запаздывает из-за административных и законодательных процедур, в результате она может воздействовать только на крупные дестабилизирующие изменения. - Политические проблемы. С одной стороны, сокращение налогов, как и увеличение государственных расходов, - очень популярная мера чисто политического плана. С другой стороны, увеличение налогов или урезание социальных программ связано с нежелательными социальными последствиями, и правительство часто не решается применять эти меры. - Дисбаланс государственного бюджета. Постоянные операции государства со своим бюджетом может привести к неэффективности его распределения. Так, к примеру, правительство не может регулярно повышать расходы государства, чтобы увеличить свой ВВП, так как оно, как и любой макроэкономический агент, может нести убытки, что очевидно не в его интересах государства. - Неопределенность. Невозможно предугадать состояние экономики, предсказать дальнейшее развитие невозможно предсказать идеально точно, поскольку не все инструменты экономики действуют рационально или так, как хотелось бы государству. Не всегда удается точно определить лучшую экономическую политику для сглаживания циклических колебаний. Ошибка при проведении политики, не подходящей для страны, может сказаться на развитии экономики. [5, 6, 10] Фискальная политика в России2.1 Фискальная политика в современной РоссииНа данном временном этапе главная задача, стоящая перед российским правительством - стабилизация и контроль ситуации на финансовом рынке страны. Одним из основных направлений фискальной политики сегодня - совершенствование налогового законодательства в области стимулирования инновационной деятельности. Сейчас в России основную часть фискальной нагрузки на фонд оплаты труда в экономике составляют страховые взносы. Россия предприняла на ближайшие три года налоговый маневр. Он заключаться в снижении налоговой нагрузки на труд и капитал, дополнительным льготам по уплате налога на доходы физических лиц. А вот налоги «на престижное потребление» и дорогую недвижимость стоимостью от 300 миллионов рублей, на доходы, возникающие при добыче природных ресурсов, предлагается повысить. Предсказуемость действий государственных органов в налоговой сфере имеет ключевое значение для инвесторов, принимающих долгосрочные инвестиционные решения. Главной задачей данной государственной политики является привлечение денежных ресурсов и формирование централизованных государственных фондов, которые позволяют проводить экономическую политику. [8, 12] 2.2 Направление фискальной политикиОсновные направления были опубликованы на сайте Минфина РФ. Это публичный документ, дающий общее представление о ближайших перспективах налоговой жизни страны. Повышение порогового значения амортизируемого имущества до 80–100 руб. Данная мера уже работает, с 1 января 2016 года все предприятия могут в налоговом учете единовременно списывать расходы на недорогое оборудование. При этом в бухгалтерском учете порог в 40 000 руб. не изменился, отсюда в учете могут возникнуть разницы. Мораторий на увеличение налоговой нагрузки — таким образом обеспечивается некая стабильность налоговой системы. Работа над системой специальных «упрощенных» налоговых режимов (будет расширен список возможных видов деятельности для ПСН, рассматривается вопрос о снижении ставок по УСН и ЕНВД). В плане НДС возможно упрощение порядка начисления и вычета налога, уплаченного в составе аванса, также должно упроститься подтверждение обоснованности освобождения от уплаты НДС. С 1 июля 2016 года «экспортный пакет» облегчился: восстанавливать НДС, принятый к вычету, уже не требуется, что является большим послаблением для компаний, ведущих экспортную деятельность. Планируются налоговые льготы вновь создаваемым предприятиям промышленности, осуществляющим капитальные вложения. Будет конкретизирован механизм проведения контроля за трансфертным ценообразованием (повышение суммового порога до 2–3 млрд руб. для признания сделки контролируемой). [ 20 ] Планируется увеличение акцизов на вина, электронные сигареты, индексация акцизов на табачную продукцию постепенно, равными шагами каждый год в период 2017–2018 гг. Планируется к изменению порядок расчета пеней. Как ожидается, ставка будет зависеть от длительности просрочки и сможет достигнуть до 1/150 от ключевой ставки. Оценка «налогового маневра» в рамках Бюджета РФ 2015–2017 гг. (таблица 1) [ 22, 21] 1) в рамках «налогового маневра» предлагается поэтапно (за 3 года) сократить вывозные таможенные пошлины на нефть и товары, выработанные из нефти (в 1,7 раза за 3 года на нефть, 1,7–5 раз на нефтепродукты в зависимости от их вида), при одновременном увеличении ставки НДПИ на нефть (в 1,7 раза) и на газовый конденсат (в 6,5 раз). Также должен провестись порядок расчета стимулирующих понижающих коэффициентов к ставке НДПИ на нефть и экспортной пошлины на нефть. При этом подразумевается одновременное поэтапное сокращение ставок акциза на нефтепродукты (в 2,2 раза за 3 года). Это проводится для того, чтобы не произошел резкий рост цен на нефтепродукты на внутреннем рынке, а также минимизации негативных шоков для отдельных отраслей. 2) актуально введение акциза на природный газ, реализуемый в соответствии с международными соглашениями (акциз на природный газ, экспортируемый в Турцию по газопроводу «Голубой поток» в рамках Соглашения между Правительством Российской Федерации и Правительством Турецкой Республики). 3) рассматривается увеличение ставки налога на прибыль организаций с доходов, полученных в виде дивидендов от российских и иностранных организаций российскими организациями, с 9% до 13%. 4) необходимо ввести индексацию размера государственной пошлины за совершение федеральными органами исполнительной власти юридически значимых действий в среднем в 1,57 раза. 5) установление норматива зачисления в федеральный бюджет государственной пошлины за совершение федеральными органами исполнительной власти юридически значимых действий, если произошла подачи заявления и (или) документов, необходимых для их совершения, в многофункциональный центр предоставления государственных и муниципальных услуг в размере 50%. 6) осуществление операций со средствами юридических лиц (их обособленных подразделений), не являющихся участниками бюджетного процесса, полученными из федерального бюджета в соответствии с законодательством Российской Федерации, на отдельных счетах, открытых органам Федерального казначейства, что увеличивает ликвидность счета и соответственно доходы от размещения временно свободных средств. 7) изменение распределения вывозных таможенных пошлин в связи с подписанием Протокола между правительствами Российской Федерации и Республики Беларусь о внесении изменений в Соглашение о порядке уплаты и зачисления вывозных таможенных пошлин при вывозе с территории Республики Беларусь за пределы таможенной территории Таможенного союза нефти и нефтепродуктов. 8) установление с 1 января 2016 г. норматива перечисления в доходы федерального бюджета 75% прибыли Центрального банка Российской Федерации. 9) зачисление 100% в бюджеты субъектов Российской Федерации налога на доходы физических лиц, уплачиваемого иностранными гражданами в виде фиксированного авансового платежа. 10) введение экологического взноса, взимаемого в целях выполнения нормативов утилизации производителями (импортерами). Таким образом, дальнейшее совершенствование налоговой политики Российской Федерации должно реализовываться в направлении настройки существующей системы налогообложения, мобилизации дополнительных доходов за счет улучшения качества налогового администрирования, сокращения теневой экономики, изъятия в бюджет сверхдоходов от благоприятной внешнеэкономической конъюнктуры, а также налоговая политика должна адаптироваться к сложившейся мировой экономической и политической ситуации. [23, 3]

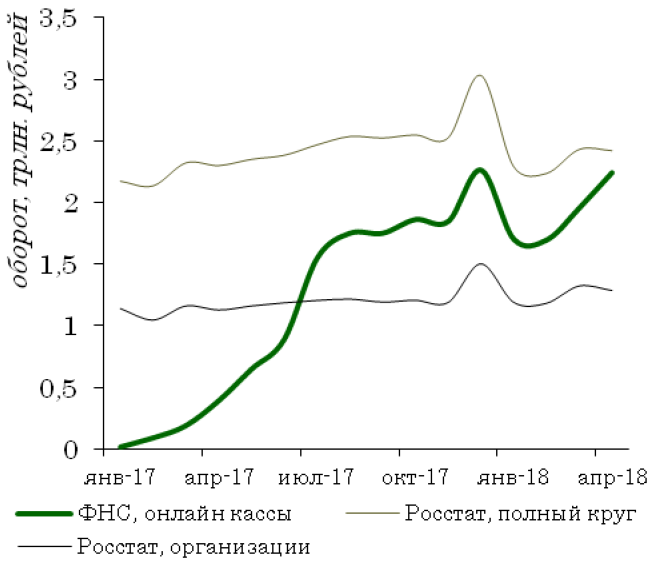

Таблица 1 - Основные показатели на 2015 г. и плановый период 2016-2017 гг Улучшение администрирования и повышение собираемости страховых взносов. Передача функций администрирования страховых взносов ФНС России позволила снизить общую административную нагрузку на хозяйствующие субъекты за счет сокращения количества государственных органов, осуществляющих контрольные мероприятия, и оптимизации количества представляемой в контролирующие органы отчетности (объем отчетности сокращен почти на 40%). Поступления страховых взносов в 2017 году составили 6 784,2 млрд. рублей, что на 7,2% (или 455,7 млрд. рублей) выше, чем в 2016 году, а темп роста поступлений опередил темп роста средней заработной платы на 1.9 п.п. При этом в результате проведенной налоговыми органами работы по взысканию переданной задолженности в бюджет государственных внебюджетных фондов поступило 100 млрд. рублей. В  2017 году было завершено подключение к ЕГАИС оптового и розничного звена алкогольного рынка, благодаря чему сумма поступивших акцизов на этиловый спирт, алкогольную и спиртосодержащую продукцию за 2017 год увеличилась на 10,8% г/г до 362,8 млрд. руб. (327,6 млрд. рублей за 2016 год). (рисунок 5) Рисунок 5 - Динамика выручки, фиксируемой онлайн-кассами Созданы правовые основы, предусматривающие наделение Правительства Российской Федерации полномочиями по определению перечня товаров, подлежащих обязательной маркировке средствами идентификации, правил их маркировки, порядка информационного обеспечения маркировки таких товаров. - Деофшоризация. В 2017 году в целях обеспечения возврата российского капитала и сокращения его вывоза за рубеж осуществлен ряд дополнительных мер по деофшоризации российской экономики, принятых в развитие действующих с 2015 года мер, в том числе уточнены: (1) правила переноса на будущее убытков КИК за три года, непосредственно предшествующих 2015 году; (2) порядок налогообложения операций КИК с финансовыми активами (включая ценные бумаги); (3) порядок исчисления финансовых показателей КИК, являющейся участником иностранной КГН; (4) порядок подачи документов, подтверждающих условия освобождения прибыли КИК от налогообложения в рамках многоуровневых цепочек владения; (5) деофшоризационные нормы, применяемые к налогоплательщикам физическим лицам; (6) отдельные положения концепции налогового резидентства юридических лиц. [ 22, 3 ] Повышение эффективности госкомпаний В 2017 - 2018 годах продолжилось поступательное увеличение возврата на акционерный капитал компаний с государственным участием, что было обеспечено в том числе за счет распространения единых принципов дивидендной политики по определению минимального норматива дивидендных выплат в размере 50% от чистой прибыли по МСФО на все публичные госкомпании. Стимулирование инвестиционной активности В 2017 году в целях создания стимулов к расширению инвестиционных корпоративных программ были приняты следующие меры: Введен инвестиционный налоговый вычет, который предполагает, что налогоплательщикам на период до 31 декабря 2027 года включительно предоставлено право уменьшать исчисленную сумму налога на прибыль организаций на сумму расходов, связанных с приобретением (созданием) или модернизацией (реконструкцией) объектов основных средств; Субъектам Российской Федерации предоставлено право принимать решение о предоставлении на своей территории налоговых льгот по налогу на имущество организаций в отношении движимого имущества и имущества, используемого при осуществлении деятельности по разработке морских месторождений углеводородного сырья в российской части (российском секторе) Каспийского моря. В это же время расходная часть Бюджета России 2018 года направлена на обслуживание государственного аппарата. Если сложить финансирование чиновников, армии и спецслужб, то данные статьи расхода составят 37,5% расходов казны. Формально расходы на социальную политику стоят на первом месте в бюджете России, но обеспечение самого государства разбито на несколько разделов и в сумме оказывается намного выше. Расходы на образование и здравоохранение в сумме составляют всего 7% расходов казны, что совершенно не говорит о заботливом отношении государства к своему народу. Рост ВВП обещают всего 2%, но это очевидно недостаточно, чтобы полноценно восстановить экономику страны. Если говорить по статьям, то ожидается рост внутреннего государственного долга по госгарантиям в трехлетний период. На начало 2019 года он будет на уровне 2,375 трлн рублей, в 2020 году — 2,424 трлн рублей и в 2021 году вырастет до двух с половиной триллионов рублей. Также ожидается увеличение внешнего госдолга: до $34,1 млрд (€28,9 млрд) в 2019 году, $35,3 млрд (€29,9 млрд) — в 2020 году и $36,5 млрд (€30,9 млрд) в 2021 году. Главной задачей на предстоящий период 2018-2020 гг. является обеспечение плавного перехода к полностью рыночному финансированию дефицита бюджета. Источниками финансирования дефицита бюджетов субъектов, по обещаниям государства, в рассматриваемом периоде будут являться ценные бумаги, кредиты от кредитных организаций, изменение остатков средств на счетах по учету средств бюджетов субъектов, и прочие источники финансирования. Тем не менее, ниже желаемых остаются темпы роста доходов наиболее уязвимых слоев населения, восстановление инвестиционной активности идет неоднородными темпами, сохраняются значительные структурные ограничения для динамичного и сбалансированного развития. Что касаемо внешней экономики, то условия ее развития в предстоящий трехлетний период будут конечно же сложными: внешний спрос останется сравнительно слабым, так же как не прогнозируется и существенного улучшения ценовой конъюнктуры на традиционных экспортных рынках, по прежнему распространению санкций в сторону нашей страны. Кроме того, условия финансирования на мировых рынках будут ужесточаться вслед за постепенной нормализацией денежно-кредитной политики центральными банками развитых стран. [21, 19, 3] | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||