налоги. налоги+ (копия). Функции налогов Фискальная функция

Скачать 406.04 Kb. Скачать 406.04 Kb.

|

|

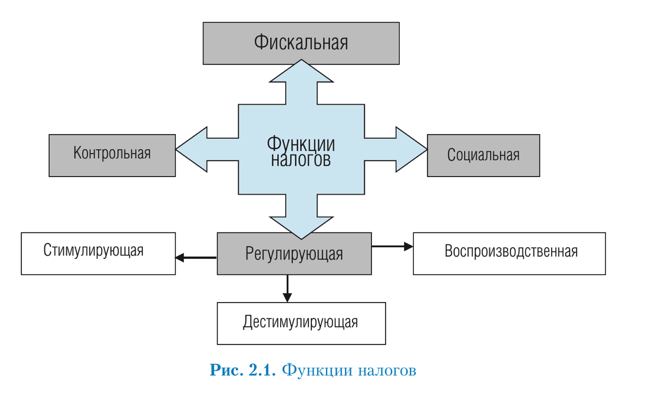

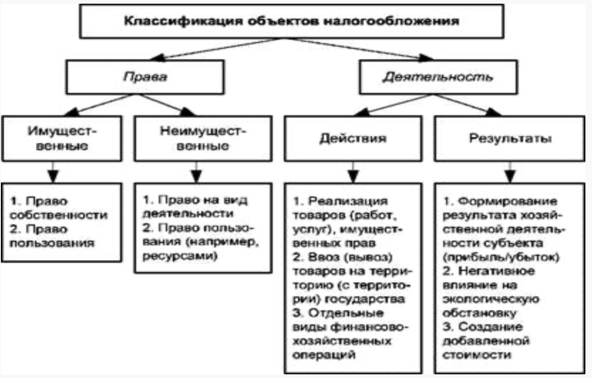

Функции налогов  Фискальная функция - обеспечение финансирования государственных расходов. Исторически наиболее древняя и одновременно основная: налоги являются преимущественной составляющей доходов государственного бюджета. Эта функция проявляется через формирование доходов посредством аккумулирования средств в бюджете и внебюджетных фондах, а расходование бюджетных средств производится на нужды государства. За счет фискальной функции достигается перераспределение части валового внутреннего продукта (ВВП) в территориальном, отраслевом и социальном разрезах. Именно фискальная функция предопределяет появление и проявление других функций. Регулирующая функция налогообложения — направлена на решение посредством налоговых механизмов тех или иных задач экономической политики государства. В рамках регулирующей функции налогообложения выделяют три подфункции: стимулирующую, дестимулирующую и воспроизводственную. Стимулирующая подфункция налогообложения — направлена на поддержку развития тех или иных экономических процессов. Она реализуется через систему льгот и освобождений. Нынешняя система налогообложения предоставляет широкий набор налоговых льгот малым предприятиям, предприятиям инвалидов, сельскохозяйственным производителям, организациям, осуществляющим капитальные вложения в производство и благотворительную деятельность, и т. д. Дестимулирующая подфункция налогообложения — направлена на установление через налоговое бремя препятствий для развития каких-либо экономических процессов. Воспроизводственная подфункция предназначена для аккумуляции средств на восстановление используемых ресурсов. Эту подфункцию выполняют отчисления на воспроизводство минерально-сырьевой базы, плата за воду и т. д. Контрольная функция — позволяет государству отслеживать своевременность и полноту поступлений в бюджет денежных средств и сопоставлять их величину финансовых ресурсов. еще выделяют Социальная-распределительная (социальная) функция - состоит в перераспределение общественных доходов (происходит передача средств в пользу более слабых и незащищенных категорий граждан за счёт возложения налогового бремени на более сильные категории населения). Элементы налогообложения Н  алог считается установленным лишь в том случае, когда определены налогоплательщики и элементы налогообложения, а именно: алог считается установленным лишь в том случае, когда определены налогоплательщики и элементы налогообложения, а именно:объект налогообложения; налоговая база; налоговый период; налоговая ставка; порядок исчисления налога; порядок и сроки уплаты налога. налоговые льготы - факультативный элемент 1. Объект налогообложения (ст. 38) - юридический факт (действие, событие), который обуславливает обязанность субъекта заплатить налог. реализация товаров (работ, услуг), имущество, прибыль, доход, расход или иное обстоятельство, имеющее стоимостную, количественную или физическую характеристику, с наличием которого законодательство о налогах и сборах связывает возникновение у налогоплательщика обязанности по уплате налога. Каждый налог имеет самостоятельный объект налогообложения, определяемый в соответствии с частью второй настоящего Кодекса и с учетом положений настоящей статьи. 2. налоговая база (ст. 53) - количественное выражение объектов налогообложения - основа для исчисления суммы налога. н.б. может быть - стоимостная, физическая и иная характеристика объекта налогообложения. 3. Налоговая ставка (ст. 53) - величина налоговых начислений на единицу измерения налоговой базы. Формы налоговых ставок: равная твердая (специальная) - определенную рублевую сумму с единицы измерения налоговой базы адвалорная - ставка, установленная в % от стоимости объекта обложения. комбинированная Виды налоговых ставок:  Эффективная налоговая ставка = сумм уплач. налога/сумм получ. дох. Предельная налоговая ставка = прирост сумм уплач. налога/прирост сумм получ. дох. номинальная эффективная предельная 4. Налоговый период - календарный год/ иной период времени применительно к отдельным налогам на окончание которого определенная налоговая база и исчисленная сумма налога подлежат к уплате. (может состоять из 1 или неск. отчетных периодов - ст. 55) Отчетный период - период времени, по окончании которого у налогоплательщика возникает обязанность по исчислению налоговой базы по каждому налогу с последней определенной суммы авансового платежа, подлежащей к уплате в бюджет и предоставлению в налоговый орган по месту постановки на налоговый учет промежуточной отчетности. 5. Порядок исчисления налога сумма налога мб исчислена а) самостоятельно (по декларации - ст 80) б) через налогового агентом ( у источника выплачиваемого дохода) в) налоговым органом (административные способы уплаты) Налоговая декларация - письменное заявление налогоплательщика, составленное в электронной форме и переданное по телекоммуникационным каналам связи с применением усиленной квалифицированной электронной подписи или через личный кабинет налогоплательщика, об объектах налогообложения, о полученных доходах и произведенных расходах, об источниках доходов, о налоговой базе, налоговых льготах, об исчисленной сумме налога и (или) о других данных, служащих основанием для исчисления и уплаты налога. 6. Срок уплаты налогов - ст. 56 устанавливается отдельно для каждого налога могут быть начислены пени за нарушение срока уплаты обязанность по уплате налога возникает не ранее даты получения налогового уведомления Срок определяется а) календарной датой б) истечением периода времени в) указанием на событие/действие 7. Налоговые льготы - ст. 56 представляемые отдельным категориям налогоплательщиков предусмотренные НК преимущества по сравнению с другими налогоплательщиками, включая возможность не уплачивать налог/сбор, либо уплачивать их в меньшем размере. не могут носить индивидуальный характер налогоплательщик вправе отказаться от использования льготы Виды налоговых льгот освобождение от уплаты налогов - льгота направлена на плательщика налога налоговые изъятия - льгота направлена на объект налоговые вычеты - направлена на налогооблагаемую базу пониженная налоговая ставка отсрочка/рассрочка уплаты налогов - направлена на изменение срока уплаты н Права и обязанности налогоплательщиков

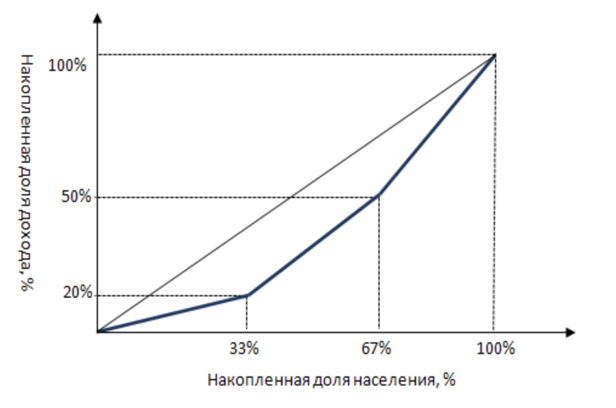

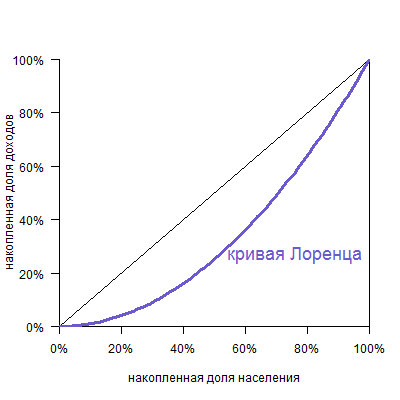

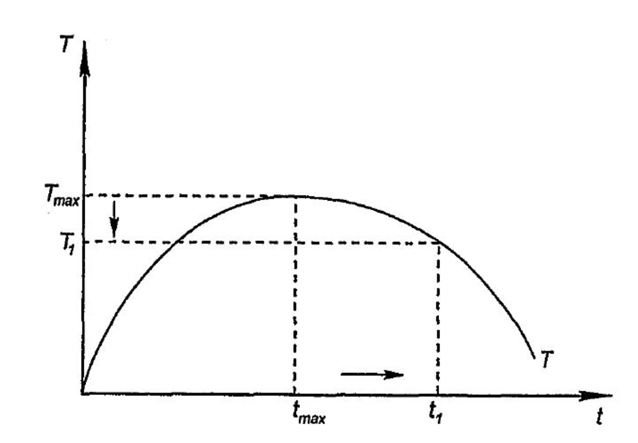

Принципы налогообложения По А.Смиту: Принцип справедливости Н  алоги должны платить все подданные государства соответственно своему доходу и возможностям; алоги должны платить все подданные государства соответственно своему доходу и возможностям;Принцип определенности Срок, способ, порядок расчета налогового платежа должны быть ясны и определены для налогоплательщика; Принцип удобства Каждый налог взимается в такое время и таким способом, какие удобны для налогоплательщика; Принцип эффективности ( экономии) Должна быть обеспечена максимальная эффективность каждого налога, выражаемая в низких издержках государства на сбор налогов и содержание налогового аппарата; Принцип выгоды Налог должен быть сопоставим с благами, которые человек получает от государства Принцип платежеспособности Налог платит тот, кто может его заплатить. Экономические Принцип справедливости предполагает установление обязанности каждому юридическому и физическому лицу принимать участие в финансировании расходов государства соразмерно своим доходам и возможностям. Принцип горизонтальной справедливости (его еще называют принципом платежеспособности) предполагает, что налогоплательщики, находящиеся в равном экономическом положении, должны находиться и в равной налоговой позиции, т.е. одинаковые доходы должны облагаться налогом по одинаковой налоговой ставке. Принцип вертикальной справедливости (его также характеризуют как принцип выгод) предполагает, что налогоплательщики, находящиеся в неравном экономическом положении, должны находиться в неравной налоговой позиции, т.е. кто больше получает от государства тех или иных благ, тот и должен больше платить налогов. Принцип эффективности (принцип экономичности) подразумевает необходимость установления таких налогов, чтобы поступления по каждому налогу существенно перекрывали затраты государства на его администрирование. Принцип соразмерности заключается в соотношении наполняемости бюджета и неблагоприятных для плательщика последствий налогообложения. Принцип учета интересов основан на определенности налогового платежа, т.е. всех элементов налога, а также удобстве исчисления и времени уплаты налога, в первую очередь для налогоплательщика. Принцип множественности налогов синтезирует в себе два аспекта. Во-первых, этот принцип предусматривает целесообразность построения налоговой системы на совокупности дифференцированных налогов и различающихся объектов обложения. Во-вторых, этот принцип предусматривает целесообразность формирования множественности источников бюджетов каждого уровня, недопустимости ситуации «бюджета одного налога», поскольку при множественности источников обеспечивается относительная гарантированность его наполнения вне зависимости от возможных провалов поступления того или иного налога. Юридические Принцип нейтральности предполагает единообразный характер применения налогов и равенство всех плательщиков перед налоговым законом. Принцип установления налогов законами означает, что любой закон должен быть установлен исключительно посредством принятия представительной (законодательной) властью страны соответствующего законодательного акта. Принцип отрицания обратной силы налогового закона основан на том, что вновь принимаемый закон, ухудшающий положение налогоплательщиков, не может распространяться на отношения, возникшие до его принятия. Принцип приоритетности налогового законодательства заключается в том, что нормативно-правовые акты, регулирующие какие-либо отношения, в целом не связанные с вопросами налогообложения, не должны содержать норм, устанавливающих особый порядок взимания налогов. Принцип наличия всех элементов налога в законе означает, что налог считается установленным лишь в том случае, когда соответствующим законом определены налогоплательщики и все элементы налога. Организационные Принцип единства налоговой системы. Не должны устанавливаться налоги, нарушающие единство экономического пространства и налоговой системы страны. Кроме того, он предполагает недопустимым установление налогов, прямо или косвенно ограничивающих свободное перемещение в пределах территории страны товаров (работ, услуг) или денежных средств. Принцип подвижности (эластичности) налогообложения заключается в том, что в целях приведения в соответствие с объективно изменяющимися государственными потребностями некоторые обязательные элементы налога и даже сам налог могут быть оперативно изменены как в сторону ослабления, так и в сторону усиления его фискальной или иной функции. Принцип стабильности налоговой системы основан на том, что, несмотря на определенную подвижность налогообложения, налоговая система должна быть достаточно стабильной, кардинальное реформирование налоговой системы должно проводиться лишь в исключительных случаях и в строго определенном порядке. Принцип налогового федерализма следует рассматривать как основной организационный принцип функционирования налоговой системы страны, наделяющий различные уровни государственного правления налоговыми полномочиями и ответственностью по поводу установления налогов, налоговых отчислений и распределения налоговых доходов между бюджетами соответствующих уровней для обеспечения их финансовой самостоятельности. Принцип гласности основан на требовании обязательного официального опубликования законов, других нормативных актов, касающихся тем или иным образом обязанностей налогоплательщика. Принцип однократности обложения базируется на недопущении обложения одного и того же объекта более чем одним налогом. Коэффициент Джинни (индекс) и кривая Лоренца, кривая Лаффера  Кривая Лоренца отражает накопленные доли дохода населения. Линия, соединяющая левую нижнюю точку и правую верхнюю точку графика, называется линией равномерного распределения доходов. Это гипотетическая линия, которая показывает, что было бы, если доходы в экономике распределяются равномерно. При неравномерном распределении доходов кривая Лоренца лежит левее этой линии, причем чем больше степень неравенства, тем сильнее изгиб кривой Лоренца. А чем ниже степень неравенства, тем более она приближена к линии абсолютного равенства.  Коэффициент Джини (индекс Джини, или «индекс справедливости») — показатель, отражающий степень неравенства в распределении доходов внутри различных групп населения. Коэффициент Джини может принимать значения от 0 до 1. Чем ближе коэффициент Джини к нулю, тем меньше изгиб кривой Лоренца, и доходы распределены более равномерно. Чем ближе коэффициент Джини к единице, тем больше изгиб кривой Лоренца, и доходы распределены менее равномерно.  Кривая Лаффера - колоколообразная кривая, отражающая соотношение между налоговыми ставками и объемом налоговых поступлений. При этом существует такая налоговая ставка, при которой налоговые поступления достигают максимума. В экономике предложения считается, что снижение очень высоких ставок налогообложения приводит к увеличению налоговых поступлений. Более низкие налоговые ставки стимулируют людей работать более напряженно, получать бОльшие доходы, что обеспечивает возрастающие налоговые поступления. |