Тема 1 Общая характеристика федеральных налогов и сборов

Скачать 1.86 Mb. Скачать 1.86 Mb.

|

|

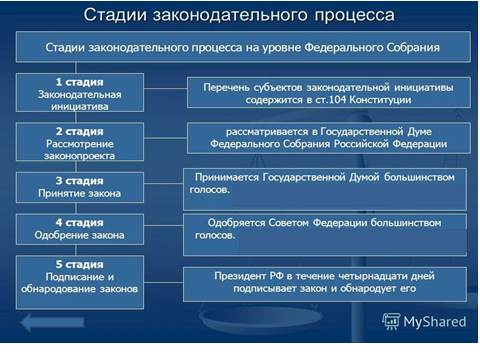

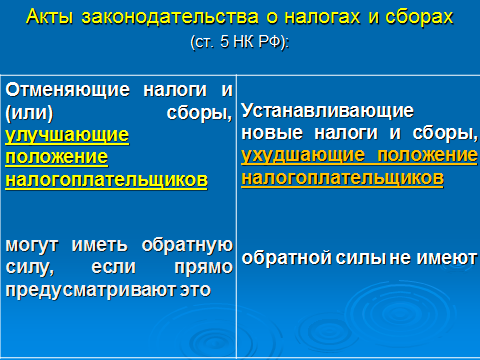

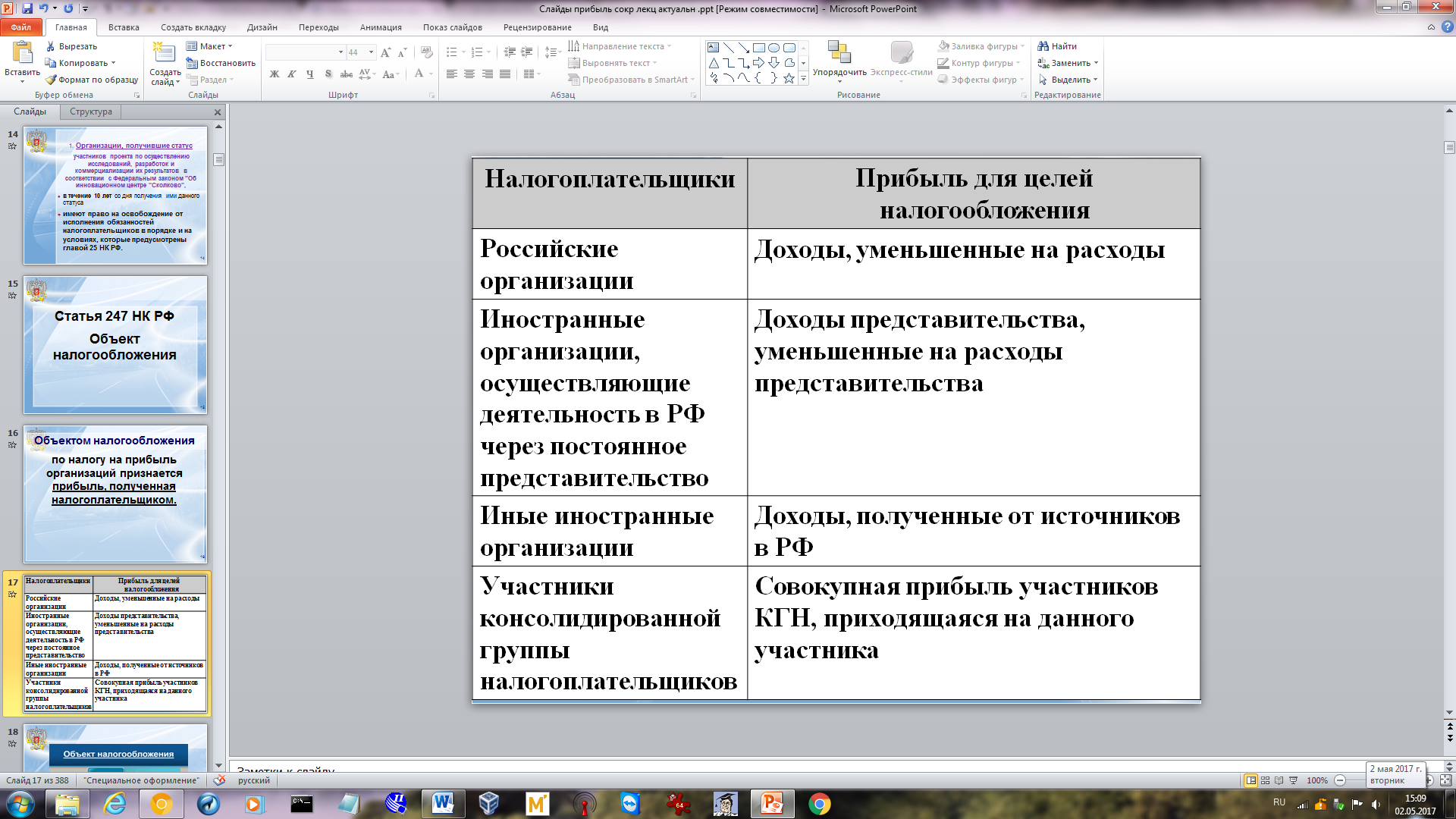

Тема 2.1* Общая характеристика федеральных налогов и сборов. Введение Согласно статье 1 Налогового кодекса Российской Федерации (далее – НК РФ) законодательство Российской Федерации о налогах и сборах состоит из НК РФ и принятых в соответствии с ним федеральных законов о налогах и сборах. НК РФ устанавливает систему налогов и сборов, а также общие принципы налогообложения и сборов в Российской Федерации, в том числе: 1) виды налогов и сборов, взимаемых в Российской Федерации; 2) основания возникновения (изменения, прекращения) и порядок исполнения обязанностей по уплате налогов и сборов; 3) принципы установления, введения в действие и прекращения действия ранее введённых налогов субъектов Российской Федерации и местных налогов и др. Согласно пункту 6 статьи 3 НК РФ при установлении налогов должны быть определены все элементы налогообложения. Акты законодательства о налогах и сборах должны быть сформулированы таким образом, чтобы каждый точно знал, какие налоги (сборы), когда и в каком порядке он должен платить. Согласно статье 17 НК РФ налог считается установленным лишь в том случае, когда определены налогоплательщики и элементы налогообложения, а именно: -объект налогообложения; -налоговая база; -налоговый период; -налоговая ставка; -порядок исчисления налога; - порядок и сроки уплаты налога. При установлении сборов определяются их плательщики и элементы обложения применительно к конкретным сборам. Общая характеристика федеральных налогов и сборов. Перечень федеральных налогов, порядок их введения, исчисления и уплаты. Порядок внесения изменений в законодательство о налогах и сборах Согласно статье 12 НК РФ федеральными налогами и сборами признаются налоги и сборы, которые устанавливаются и отменяются НК РФ и обязательны к уплате на всей территории Российской Федерации. Таким образом, перечень, порядок исчисления и уплаты, а также льготы по федеральным налогам и сборам определяются только НК РФ. Согласно статье 13 НК РФ к федеральным налогам и сборам относятся: 1) налог на добавленную стоимость (НДС); 2) акцизы; 3) налог на доходы физических лиц (НДФЛ); 4) налог на прибыль организаций (НПО); 5) налог на добычу полезных ископаемых (НДПИ); 6) водный налог; 7) сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов; 8) государственная пошлина. 9) налог на дополнительный доход от добычи углеводородного сырья. Федеральные налоги и сборы имеют существенное значение при формировании бюджета и поэтому устанавливаются и вводятся в действие исключительно федеральными законами, которые наполняют (изменяют и дополняют) НК РФ в соответствующих редакциях. Установление налога или сбора означает определение его существенных элементов. Обязанность налогоплательщика исчислять и уплачивать федеральные налоги или сборы возникает при условии, что они установлены и введены в действие. Порядок принятия и вступления в силу федеральных законов установлены статьями 103-107 Конституции Российской Федерации (далее – Конституция РФ) и разделом 3 «Регламента Государственной Думы Федерального Собрания РФ», принятого постановлением Государственной Думы Федерального Собрания Российской Федерации от 22 января 1998 года № 2134-II ГД (далее - Регламент). Установление и вступление в силу федеральных законов (законодательная процедура) проходит следующие этапы: 1.Внесение законопроекта в Государственную Думу Право законодательной инициативы (внесения законопроекта в Государственную Думу) принадлежит Президенту Российской Федерации, Совету Федерации, членам Совета Федерации, депутатам Государственной Думы, Правительству Российской Федерации, законодательным (представительным) органам субъектов Российской Федерации (статья 104 Конституции РФ). При внесении законопроекта в Государственную Думу субъект права законодательной инициативы представляет (статья 105 Регламента): а) пояснительную записку, содержащую концепцию предлагаемого законопроекта и мотивированное обоснование необходимости его принятия; б) текст законопроекта; в) перечень федеральных законов, подлежащих признанию утратившими силу, приостановлению, изменению или принятию в связи с принятием данного федерального закона; г) заключение Правительства Российской Федерации. 2. Рассмотрение законопроектов в Государственной Думе Федеральные законы по вопросам федеральных налогов и сборов принимаются Государственной Думой, после чего подлежат обязательному рассмотрению в Совете Федерации (статьи 105 и 106 Конституции РФ). При наличии заключения Правительства Российской Федерации законопроекты о введении или отмене налогов, освобождении от их уплаты, вносятся на рассмотрение в Государственную Думу (ст. 104 Конституции РФ). Проект, как правило, рассматривается в три этапа. При рассмотрении Государственной Думой законопроекта в первом чтении обсуждается его концепция, оценивается соответствие законопроекта Конституции РФ, его актуальности и практической значимости; во втором чтении анализируют содержание законопроекта, вносят необходимые поправки; в третьем чтении законопроект одобряется или не одобряется в целом. 3. Принятие федеральных законов Государственной Думой Федеральный закон считается принятым, если за него проголосовало большинство депутатов Государственной Думы. Принятые законы в пятидневный срок передаются на рассмотрение Совета Федерации. 4. Одобрение федеральных законов в Совете Федерации Федеральный закон считается одобренным Советом Федерации, если за него проголосовало более половины от общего числа членов этой палаты. 5.Подписание и обнародование федеральных законов Президентом После одобрения федерального закона членами Совета Федерации принятый федеральный закон в течение пяти дней направляется Президенту Российской Федерации для подписания и обнародования. Президент Российской Федерации в течение четырнадцати дней подписывает федеральный закон и обнародует его (либо отклоняет и возвращает на повторное рассмотрение). Обнародование закона предполагает доведение до населения информации о законе через средства массовой информации, Интернет, иные каналы. Согласно Федеральному закону от 14.06.1994 N 5-ФЗ «О порядке опубликования и вступления в силу федеральных конституционных законов, федеральных законов, актов палат Федерального Собрания» на территории Российской Федерации применяются только те федеральные законы, которые официально опубликованы. Федеральные законы направляются для официального опубликования Президентом Российской Федерации. Официальное опубликование должно состояться в течение семи дней после дня их подписания Президентом Российской Федерации. Официальным опубликованием федерального закона считается первая публикация его полного текста в «Парламентской газете», «Российской газете», «Собрании законодательства Российской Федерации» или первое размещение (опубликование) на «Официальном интернет-портале правовой информации» (www.pravo.gov.ru). Основные стадии законодательного процесса на уровне Федерального собрания представлены на рис.1.  Рис. 1 Порядок рассмотрения законопроектов Государственной Думой, установленный главой 13 Регламента представлен на рис. 2 .  Рис. 2 Согласно статье 5 НК РФ акты законодательства о налогах вступают в силу не ранее чем по истечении одного месяца со дня их официального опубликования и не ранее 1-го числа очередного налогового периода по соответствующему налогу. Федеральные законы, вносящие изменения в НК РФ в части установления новых налогов и (или) сборов вступают в силу не ранее 1 января года, следующего за годом их принятия, но не ранее одного месяца со дня их официального опубликования. При внесении изменений в законодательство о налогах и сборах действует следующее правило (Рис. 3):  Рис. 3 ОСНОВНЫЕ ЭЛЕМЕНТЫ ФЕДЕРАЛЬНЫХ НАЛОГОВ Налог на прибыль организаций (глава 25 НК РФ) Налог на прибыль организаций – это прямой налог, его величина прямо зависит от конечных финансовых результатов деятельности организации. Налог начисляется на прибыль, которую получила организация, то есть на разницу между доходами и расходами. Прибыль – результат вычитания суммы расходов из суммы доходов организации – является объектом налогообложения. Налогоплательщики (статья 246 НК РФ) 1)российские организации; 2) иностранные организации, осуществляющие свою деятельность в РФ через постоянные представительства и (или) получающие доходы от источников в РФ); 3) ответственные участники консолидированной группы налогоплательщиков. Консолидированная группа налогоплательщиков - добровольное объединение налогоплательщиков налога на прибыль организаций на основе договора о создании консолидированной группы налогоплательщиков в порядке и на условиях, которые предусмотрены НК РФ, в целях исчисления и уплаты налога на прибыль организаций с учётом совокупного финансового результата хозяйственной деятельности указанных налогоплательщиков (статья 25.1 НК РФ). Не уплачивают налог на прибыль организаций (ст. 46.1, 346.1, 346.11, 346.26 НК РФ): налогоплательщики, применяющие специальные налоговые режимы (ЕСХН, УСН, ЕНВД) или являющиеся плательщиком налога на игорный бизнес; участники проекта «Инновационный центр «Сколково»; - FIFA (Federation Internationale de Football Association) и её дочерние организации, указанные в Федеральном законе "О подготовке и проведении в Российской Федерации чемпионата мира по футболу FIFA 2018 года, Кубка конфедераций FIFA 2017 года и внесении изменений в отдельные законодательные акты Российской Федерации"; - конфедерации, национальные футбольные ассоциации, производители медиаинформации и поставщики товаров (работ, услуг) FIFA, указанные в вышеназванном Федеральном законе и являющиеся иностранными организациями, в отношении доходов, полученных при осуществлении ими деятельности, связанной с осуществлением мероприятий, определённых указанным Федеральным законом. Объект налогообложения (статья 247 НК РФ) Объектом налогообложения по налогу на прибыль организаций признается прибыль, полученная налогоплательщиком. В зависимости от категории налогоплательщиков прибылью для целей налогообложения определяется следующим образом (рис. 4):  Рис. 4 Порядок определения доходов. Классификация доходов (статьи 248- 250 НК РФ) Доходы - это выручка по основному виду деятельности (доходы от реализации), а также суммы, полученные от прочих видов деятельности. Например, от сдачи имущества в аренду, проценты по банковским вкладам и пр. (внереализационные доходы). При налогообложении прибыли все доходы учитываются без НДС и акцизов. Доходом от реализации признаются выручка от реализации товаров (работ, услуг) как собственного производства, так и ранее приобретённых, выручка от реализации имущественных прав. Выручка от реализации определяется исходя из всех поступлений, связанных с расчётами за реализованные товары (работы, услуги) или имущественные права, выраженные в денежной и (или) натуральной формах. Внереализационными доходами признаются доходы, не указанные в статье 249 НК РФ, в частности такие как: от долевого участия в других организациях; в виде положительной (отрицательной) курсовой разницы; от сдачи имущества (включая земельные участки) в аренду (субаренду); в виде процентов, полученных по договорам займа, кредита, банковского счета, банковского вклада; и т.д. Доходы, не учитываемые при определении налоговой базы (статья 251 НК РФ) Доходы, не учитываемые при определении налоговой базы: 1) предварительная оплата товаров (работ, услуг) налогоплательщиками, определяющими доходы и расходы по методу начисления; 2) залог или задаток; 3) взносы в уставный капитал организации; 4) имущество, полученное по договорам кредита или займа; 5) другие доходы, предусмотренные ст. 251 НК РФ. Расходы. Группировка расходов (статья 252 - 265 НК РФ) Налогоплательщик уменьшает полученные доходы на сумму произведённых расходов. Расходы должны быть: обоснованы; документально подтверждены; произведены для деятельности, направленной на получение дохода. Расходы в зависимости от их характера, а также условий осуществления и направлений деятельности налогоплательщика подразделяются на расходы: связанные с производством и реализацией: - материальные расходы; - расходы на оплату труда; - суммы начисленной амортизации; - прочие расходы. 2) внереализационные расходы - обоснованные затраты на осуществление деятельности, непосредственно не связанной с производством и (или) реализацией. Порядок определения суммы расходов на производство и реализацию (статьи 318,319 НК РФ) Расходы на производство и реализацию, осуществлённые в течение отчётного (налогового) периода, подразделяются на: 1) прямые; 2) косвенные. Косвенные расходы - это расходы, которые нельзя прямо отнести на производство конкретной продукции (работ, услуг). Прямые расходы ежемесячно распределяются на остатки незавершённого производства и стоимость изготовленной продукции (работ, услуг). Это значит, что прямые расходы учитываются в уменьшение налоговой базы по налогу на прибыль организаций только по мере реализации продукции (работ, услуг), в стоимости которых они учтены в соответствии со статьёй 319 НК РФ. Налогоплательщик самостоятельно определяет в учётной политике для целей налогообложения перечень прямых расходов, связанных с производством товаров (выполнением работ, оказанием услуг). Сумма косвенных расходов на производство и реализацию, осуществлённых в отчётном (налоговом) периоде, в полном объёме относится к расходам текущего отчётного (налогового) периода. Расходы, не учитываемые в целях налогообложения (статья 270 НК РФ) При определении налоговой базы не учитываются следующие расходы: 1) начисленные налогоплательщиком дивиденды и другие суммы прибыли после налогообложения; 2) пени, штрафы проценты и иные санкции, перечисляемые в бюджет (в государственные внебюджетные фонды), а также штрафы и другие санкции, взимаемые государственными организациями; 3) взнос в уставный (складочный) капитал, вклад в простое или в инвестиционное товарищество; 4) суммы налога на прибыль организаций, а также суммы платежей за сверхнормативные выбросы загрязняющих веществ в окружающую среду; 5) расходы на приобретение и (или) создание амортизируемого имущества, а также на достройку, дооборудование, реконструкцию, модернизацию, техническое перевооружение объектов основных средств; 6) средства или иное имущество, которые переданы по договорам кредита или займа, а также направленные в погашение таких заимствований; 7) в виде имущества, работ, услуг, имущественных прав, переданных в порядке предварительной оплаты налогоплательщиками, применяющими метод начисления; 8) в виде сумм материальной помощи работникам; 9) другие расходы, указанные в статье 270 НК РФ. Методы учёта доходов и расходов НК РФ предусмотрено 2 метода определения доходов и расходов: кассовый метод, метод начисления. Порядок признания доходов при методе начисления (статья 271 НК РФ) Доходы признаются в том отчётном (налоговом) периоде, в котором они имели место, независимо от фактического поступления денежных средств, иного имущества (работ, услуг) и (или) имущественных прав (метод начисления). По доходам, относящимся к нескольким отчётным (налоговым) периодам, в случае, если связь между доходами и расходами не может быть определена чётко или определяется косвенным путём, доходы распределяются налогоплательщиком самостоятельно, с учётом принципа равномерности признания доходов и расходов. |