ДИПЛОМ. Гусев Диплом готовый 4. Источники формирования ресурсной базы коммерческого банка и пути привлечения средств

Скачать 298.85 Kb. Скачать 298.85 Kb.

|

|

Автономная некоммерческая профессиональная образовательная организация «Горно-Алтайский экономический техникум» ДИПЛОМНАЯ РАБОТА По дисциплине: Организация безналичных расчетов Тема: «Источники формирования ресурсной базы коммерческого банка и пути привлечения средств» Выполнил: Гусев Алексей Евгеньевич Группа: 305 Специальность: 38.02.07 «Банковское дело» Руководитель: Булыгина Галина Ивановна Дата сдачи: «__» ________ 2021 г. Оценка: г. Горно-Алтайск, 2021 СОДЕРЖАНИЕ

ВВЕДЕНИЕ Создание оптимальной ресурсной базы коммерческого банка является важной составляющей процесса обеспечения заданного уровня ликвидности и прибыльности банковской деятельности. Устойчивая ресурсная база банка позволяет ему успешно проводить кредитные и иные активные операции. Существует множество различных видов привлечения средств: депозиты, недепозитные деньги, вклады физ. и юр. лиц, векселя, облигации Каждый из них имеет для банка свое значение и особенности, поэтому среди данного многообразия банку необходимо выбрать именно те, которые наиболее подходят для него с учетом складывающихся на рынке факторов, влияющих на банковскую деятельность. Поэтому важно показать какие это ресурсы, так как именно пассивные операции определяют объем и масштабы доходных операций. При осуществлении банками тех или иных пассивных операций у него образуются различные виды ресурсов: собственные и привлеченные. Традиционно основной объем ресурсов формируется банками за счет привлеченных средств. Размер и стоимость привлеченных ресурсов - одна из составляющих развития и достижения успеха банком. Именно способность привлекать значительные ресурсы свидетельствует о профессионализме руководства и специалистов банка, доверии к банку со стороны клиентов. Актуальность данной темы заключается в том, многие коммерческие банки с момента осуществления своей деятельности сталкиваются с рядом проблем при формировании ресурсной базы: жесткая конкуренция при закреплении клиентского рынка за определенными банками, конкуренция тарифных политик банков, способность и оперативность банков к быстрому внедрению прогрессивных технологических решений для удовлетворения быстро растущего спроса на кредитные ресурсы предприятий и организаций в условиях развивающихся ускоренными темпами всех отраслей экономики. Целью дипломной работы является изучение процесса формирования ресурсной базы коммерческого банка, его источников и путей привлечение средств. Задачи точно как в плане Для достижения указанной цели, были поставлены следующие задачи: понять роль и структуру источников формирования ресурсной базы и путей привлечение средств коммерческого банка изучить нормативно - правовое регулирование формирования ресурсной базы и путей привлечение средств коммерческого банка Дать Характеристику Банку втб проанализировать формирование ресурсной базы коммерческого банка на примере банка втб рассмотреть ресурсную политику банка в области привлечения средств проанализировать проблемы эффективного использования ресурсной базы коммерческого банка и путей привлечение средств выявить пути совершенствования банковской сферы в области формирования ресурсной базы Объект исследования: коммерческий банк и его операции. Предмет исследования: источники формирования ресурсной базы коммерческого банка, пути привлечение средств Методологической базой исследования стали работы следующих авторов: Белоглазова Г.Н., Жарковская Е.П., Лаврушин О.И.; При написании Выпускной квалификационной работы применялся метод обобщения и классификации, метод анализа научной литературы и источников. Данная Выпускная квалификационная работа состоит из введения, трех глав, заключения и списка использованных источников и литературы.

1.1 Понятие, структура и роль источников формирования ресурсной базы и путей привлечения средств в коммерческом банке Ресурсы коммерческих банков – это их собственные капиталы и фонды, а также средства, привлечённые банками в результате проведения пассивных операций и используемые для активных операций банков. Пассивные операции – это операции, связанные с мобилизацией ресурсов банка. В результате проведения пассивных операций коммерческие банки получают необходимые средства для финансирования активных операций. Окончательные результаты этих операций отражаются в пассиве баланса банка, где выступают как источники формирования его ресурсов. Ресурсы коммерческих банков состоят из собственных и привлечённых средств. Под собственными средствами банка следует понимать различные фонды, создаваемые банком для обеспечения его финансовой устойчивости, коммерческой и хозяйственной деятельности, а также полученную прибыль по результатам деятельности текущего и прошлых лет. Собственные средства банка включают: − уставный (акционерный) капитал; − фонды банка (резервный, страховой и др.), созданные за счёт прибыли; − не распределённую в течение года часть прибыли коммерческого банка. Уставный капитал – зафиксированный в уставе банка его исходный, начальный капитал в денежном измерении, образуемый за счёт выручки от продажи акций, частных вложений учредителей, государственных вложений. Взнос в уставный капитал может осуществляться не только в виде денежных средств, но и в имущественной форме, в виде строений, земли и тд. Важным источником формирования собственных средств банка служат ресурсы резервного фонда. Резервный фонд (капитал) создаётся из прибыли (после налогообложения) в размере не ниже 15% оплаченной суммы уставного капитала и предназначен для поглощения непредвиденных убытков в деятельности банка и обеспечения стабильности его функционирования. Этот фонд создаётся всеми банками в обязательном порядке в соответствии с федеральными законами «Об акционерных обществах» и «О банках и банковской деятельности». Страховые резервы (фонды) банка также являются источником собственных средств и формируются за счёт отчислений от прибыли. Собственный капитал банка выполняет важные функции: − защитную, предполагающую защиту интересов клиентов и владельцев, которым в случае банкротства банка будут компенсированы потери. Благодаря наличию собственного капитала поддерживается платёжеспособность банка; − оперативную, предполагающую, что собственный капитал может быть использован для приобретения зданий, сооружений и оборудования, которые необходимы для функционирования банка, а также для создания резервов на случай непредвиденных убытков; − собственные средства являются источником средств, необходимых для создания, организации и функционирования банка до момента привлечения достаточного количества депозитов; − регулирующую, состоящую в выполнении банками определённых требований к размерам акционерного и собственного, регулятивного капитала; − помогают поддерживать доверие клиентов и убеждать кредиторов в его финансовой устойчивости. Капитал должен быть достаточным, чтобы заёмщики были уверены в том, что банк в состоянии удовлетворить их потребности в кредитах; − обеспечивают средствами для организационного роста и разработки новых услуг, внедрения новых программ, закупки оборудования, т.е. служат регулятором роста банка. С целью достижения надёжности и стабильности, а также возможности увеличения доходных активных операций, большинство банков стремится к наращиванию собственного капитала. В мировой банковской практике все привлечённые ресурсы по способу их аккумуляции группируются следующим образом: − депозиты; − не депозитные привлечённые средства. Основную часть привлечённых ресурсов коммерческих банков составляют депозиты, т.е. денежные средства, внесённые в банк клиентами – частными и юридическими лицами и используемые ими в соответствии с режимом счёта и банковским законодательством. До сих пор в теории и практике сберегательного дела отсутствует однозначное определение понятий «депозит» и «вклад», а также их видов. В данной работе депозит трактуется как записи в банковских книгах, свидетельствующие о наличии определенных требований клиентов к банку, или же денежные средства клиентов в банках в форме вкладов по соглашениям и договорам. Таким образом, в российской банковской практике к депозитам можно отнести вклады и ценные бумаги, обслуживающие привлечение денежных средств клиентов в банки. Депозитные операции классифицируются: 1. Исходя из категории вкладчиков: − депозиты юридических лиц (предприятий, организаций); − депозиты физических лиц; − депозиты других банков. 2. По экономическому содержанию: − по порядку использования хранимых средств, т.е. получение дохода в виде процентов по привлечённым средствам в депозит ежемесячно, ежеквартально, в конце срока действия договора. 3. По форме изъятия средств: − срочные депозиты; − депозиты до востребования; − сберегательные вклады населения. Целью формирования банковского капитала является использование ресурсной базы путём её последующего размещения от своего имени на условиях возвратности, срочности и платности в соответствии с целями и задачами конкретного банка в рамках достижения генеральной цели любого банка – обеспечение защиты интересов клиента при получении максимальной прибыли с минимальными рисками. С целью достижения надёжности и стабильности, а также возможности увеличения доходных активных операций, большинство банков стремится к наращиванию собственного капитала. Ресурсная база коммерческого банка – это тот совокупный капитал, который образуется в результате проведения банком политики увеличения собственного капитала и заёмных, привлечённых средств и используется для осуществления активных операций с целью реализации общественных и собственных коммерческих интересов. Пути привлечения средств в коммерческом банке подразделяются на: депозиты, не депозитные деньги, векселя, облигации и другие пути привлечение средств. Привлечение средств с помощью облигаций К долговым обязательствам, выпускаемым банками для привлечения средств, относятся также облигации, являющиеся эмиссионными ценными бумагами. Данное направление деятельности банков регулируется главным образом нормами разделов 6 и 7 Инструкции ЦБ РФ от 10.03.2006 № 128-И "О правилах выпуска и регистрации цепных бумаг кредитными организациями на территории РФ", которые частично приводятся ниже. Инструкция № 128 (фрагмент в изложении) Банк в соответствии с законом и своим уставом по решению совета, если иное не предусмотрено в уставе, может выпускать облигации для привлечения заемных средств. Выпуск банком облигаций допускается только после полной оплаты им своего УК. Номинальная стоимость всех выпущенных банком облигаций не должна превышать размера его УК либо величину обеспечения, предоставленного банку третьими лицами специально для выпуска облигаций. Банк может выпускать облигации: • именные и на предъявителя; • обеспеченные залогом собственного имущества, под обеспечение, предоставленное банку третьими липами, облигации с ипотечным покрытием либо без обеспечения; • процентные и дисконтные; • конвертируемые в акции; • с единовременным сроком погашения или с погашением по сериям в определенные сроки; • с возможностью досрочного погашения. КО могут выпускать облигации без обеспечения не ранее третьего года своего существования при условии надлежащего утверждения к этому времени 2 годовых балансов и на сумму, не превышающую размер УК КО. Предоставление обеспечения третьими лицами при выпуске облигаций кредитными организациями требуется в следующих случаях: • если КО существует менее 2 лет (на всю сумму выпуска облигаций); • если КО существует более 2 лет при выпуске облигаций на сумму, превышающую размер УК (величина обеспечения должна быть не менее суммы превышения размера УК). Облигациями с обеспечением признаются облигации КО, исполнение обязательств по которым обеспечивается залогом ценных бумаг и недвижимого имущества и ипотечного покрытия, поручительством, безотзывной банковской гарантией, государственной или муниципальной гарантией. При этом поручитель и банк-гарант несут только солидарную с банком ответственность. Поминальная стоимость облигаций может быть выражена в рублях или в иностранной валюте (при соблюдении норм валютного законодательства). Все выпуски банковских облигаций подлежат регистрации в Банке России. Облигации можно реализовывать либо путем их продажи на основе договоров с покупателями, либо посредством обмена на ранее выпущенные облигации и другие цепные бумаги банка. Привлекательность данного способа привлечения средств для банка состоит в том, что таким образом он получает "длинные деньги", которые может использовать в течение достаточно продолжительного периода. В то же время но сравнению с краткосрочными ценными бумагами облигации труднее продать или реализовать иным образом. Особые требования (нормативы) предъявляются к банкам, собирающимся выпускать ипотечные облигации. Другой метод привлеченных средств — это не вкладные (не депозитные) деньги, которые банк может получать в виде кредитов, займов путем продажи на рынке собственных долговых обязательств. В частности, имеются в виду следующие операции. 1. Получение кредитов от других банков (включая центральный), иных юридических, а также физических лиц. 2. Получение займов (например, облигационных) от юридических и физических лиц. 3. Привлечение средств от юридических и физических лиц путем распространения: 1) банковских векселей; 2) сертификатов (сберегательных и депозитных); 3) банковских карт и иных предоплаченных финансовых инструментов. Рассмотрим некоторые из них. Привлечение средств с помощью векселей Данный способ привлечения банками денежных ресурсов регулируется вексельным законодательством ("Положением о переводном и простом векселе", утвержденным постановлением ЦИК и СНК ССС от 07.07.1937; Федеральным законом от 11.03.1997 № 48-ФЗ "О переводном и простом векселе"), общими нормами гражданского законодательства РФ, законами и иными нормативными актами РФ, регулирующими денежно-кредитные отношения. Ни один из перечисленных документов не содержит четкого определения векселя. Тем не менее исходя из ст. 142— 147 и 818 ГК РФ и ст. 4 Закона "О переводном и простом векселе" ему можно дать следующее определение: вексель представляет собой составленный на бумаге письменный документ, являющийся ценной бумагой, удостоверяющей с соблюдением установленной формы и обязательных реквизитов простое и ничем не обусловленное обязательство заемщика (векселедателя) либо иного указанного в самом документе лица выплатить в предусмотренный в документе срок указанную в нем денежную сумму. Если такой документ содержит обязательство только самого заемщика, то это простой вексель. Если же векселедатель с помощью специальной передаточной надписи па документе (индоссамента) предлагает или обязывает другое лицо (очевидно, являющееся должником по отношению к нему) взять на себя то же самое обязательство (заплатить вместо векселедателя), то это переводный вексель. На нем может в итоге оказаться много индоссаментов. В соответствии со ст. 2 Закона "О переводном и простом векселе" "по переводному и простому векселю вправе обязываться граждане РФ и юридические лица РФ". Другими словами, вексель не является исключительно банковской цепной бумагой (в отличие от банковского сертификата). Выпуск банками векселей относительно прост, так как их не нужно регистрировать в Банке России. Векселя различаются по срокам погашения и номиналам, что удобно банку, а главное — клиентам. Вексельные обязательства банка удобны и тем, что их держатели — физические и юридические лица — могут использовать данные ценные бумаги для расчетов за товары и услуги и в качестве залога при получении кредита. Кроме того, их отличают приемлемая процентная ставка и довольно высокая ликвидность (пока выпустивший их банк развивается нормально). Векселя выпускаются как в рублях, так и в иностранной валюте. Привлекая деньги на конкретный срок с помощью выписываемого им векселя, банк должен по договоренности с кредитором обозначить в самом документе норму процента, под который он занимает деньги. Следует иметь в виду, что суммы собственных векселей банка включаются в расчет обязательных резервов, подлежащих депонированию в Банке России. Иные способы привлечения средств В российской банковской практике известное распространение получило использование ресурсов, привлекаемых на межбанковском кредитном рынке, т.е. полученных банками в кредит или депозит у других коммерческих банков и (или) у Центрального банка РФ. Эта проблема рассматривается в книге "Организация деятельности коммерческих банков". Еще один способ привлечения средств — продажа банками своим клиентам банковских карт и иных аналогичных финансовых инструментов. Таким образом, для осуществления своей деятельности коммерческие банки должны иметь в своём распоряжении определённые ресурсы, которые играют определяющую роль в процессе их создания и функционирования. Источники формирования банковских ресурсов отображаются в правой части балансового отчёта и называются пассивами банка. По источникам формирования пассивы неоднородны и состоят из собственного капитала и обязательств банка перед вкладчиками и кредиторами. 1.3 Нормативно-правовое регулирование формирования ресурсной базы и путей привлечения средств в коммерческом банке Деятельность коммерческих банков имеет в своей основе обширную нормативно-правовую базу, включающую в себя федеральные законы Российской Федерации, указы, инструкции и положения. В банковском праве необходимо выделять общие и специальные законы. В качестве общих законов применительно к банкам следует рассматривать, прежде всего, Гражданский Кодекс Российской Федерации, а также такие нормативные акты. Они должны применяться к банкам и банковской деятельности, если специальные банковские нормы не устанавливают каких-либо ограничений или правил. Эти общие законы устанавливают: общие требования к организационно-правовым формам предпринимательской деятельности; общие правила о сделках и договорах, их формах, условиях и порядке заключения; общие нормы и основание ответственности в хозяйственном, а, следовательно, и в банковских отношениях. В качестве специальных банковских законов выступает Закон № 395-1 «О банках и банковской деятельности» и Закон № 86-ФЗ «О Центральном Банке Российской Федерации». Эти законы, с одной стороны, должны соответствовать общим требованиям правового регулирования хозяйственного оборота и конституционным принципам, и гарантиям, а с другой стороны – вводят публично-правовые правила и требования, которые существенно отличаются от правил и требований частного правового регулирования, например, нормы о порядке формирования уставного капитала. Некоторые составляющие банковского законодательства Российской Федерации: • Федеральные законы: 1. Федеральный закон «О банках и банковской деятельности» № 395-1 от 02.12.1990 (ред. от 30.12.2020) 2. Федеральный закон «О Центральном банке Российской Федерации (Банке России)» № 86-ФЗ от 10.07.2002 (с изм. и доп., вступ. в силу от 01.02.2021) 3. Федеральный закон «О валютном регулировании и валютном контроле» № 173-ФЗ от 10.12.2003 (ред. от 22.12.2020). 4. Федеральный закон «О кредитных историях» № 218-ФЗ от 30.12.2004(ред. от 31.07.2020). 6. Федеральный закон «О рынке ценных бумаг» от 22.04.1996 N 39-ФЗ редакция от 31.07.2020(с изм. и доп., вступ. в силу с 01.01.2021) 7. Федеральный закон «О национальной платёжной системе» № 161-ФЗ от 27.06.2011(с изм. и доп., вступ. в силу с 01.01.2021) 8. Федеральный закон «О переводном и простом векселе» (от 11.03.1997 №48 ФЗ) • Положения Банка России: 1. Положение ЦБ РФ «О методике определения собственных средств (капитала) кредитных организаций» № 646-П от 04.07.2018 2. Положение ЦБ РФ «Положение о реорганизации кредитных организаций в форме слияния и присоединения» № 386-П от 15.07.2019. Также особое место выделяется ФЗ № 177-ФЗ «О страховании вкладов в банках Российской Федерации». Целями этого Федерального закона являются защита прав и законных интересов вкладчиков банков Российской Федерации, укрепление доверия к банковской системе Российской Федерации и стимулирование привлечения сбережений населения в банковскую систему Российской Федерации. Таким образом, деятельность коммерческих банков имеет в своей основе обширную нормативно-правовую базу. С целью защиты интересов клиентов и обеспечения финансовой надёжности, эффективности контроля над деятельностью коммерческих банков разработана система экономических нормативов. Отношения банка с клиентом регулируются законодательством России, нормативно-правовыми актами и договорами (соглашениями) между клиентом и банком, а также прочими нормативно правовыми документами Делая вывод по данной главе, можно сказать что ресурсная база коммерческого банка – это тот совокупный капитал, который образуется в результате проведения банком политики увеличения собственного капитала и заёмных, привлечённых средств и используется для осуществления активных операций с целью реализации общественных и собственных коммерческих интересов. Для осуществления своей деятельности коммерческие банки должны иметь в своём распоряжении определённые ресурсы, которые играют определяющую роль в процессе их создания и функционирования. Источники формирования банковских называются пассивами банка. По источникам формирования пассивы неоднородны и состоят из собственного капитала и обязательств банка перед вкладчиками и кредиторами. Также важно правовое регулирование формирования ресурсной базы, Банком России разработано огромное количество инструкций, положений, указаний, писем и т.д. Эти общие законы устанавливают: общие требования к организационно-правовым формам предпринимательской деятельности; общие правила о сделках и договорах, их формах, условиях и порядке заключения; общие нормы и основание ответственности в хозяйственном, а, следовательно, и в банковских отношениях.

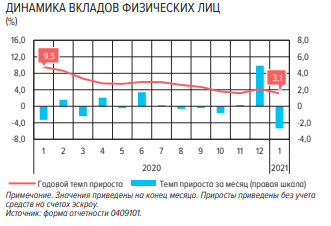

В современной экономике коммерческие банки выполняют важную роль в перераспределении и аккумулировании капитала. В настоящее время российская банковская система находится в состоянии неустойчивой стабильности. Банковский сектор остается подверженным изменениям внешней конъектуры в связи с действующим в отношении России санкционным режимом. Экономическое давление на Россию привело к рекордным убыткам российских банков и как следствие породило финансовый кризис. Большое значение данной стратегии формирования и управления финансовыми ресурсами обусловлено тем, что привлечение денежных ресурсов и их последующее размещение являются одними из ключевых форм деятельности коммерческого банка. В соответствии с законодательством РФ и формируемой банковской отчетностью банковские обязательства преимущественно могут быть разделены на три основные группы: депозитные ресурсы, кредитные ресурсы, прочие обязательства. Обычно большую часть этих средств составляют депозитные ресурсы, т.е. денежные средства, внесенные в банк клиентами – юридическими и/или физическими лицами, хранящиеся на их счетах и используемые банками в соответствии с режимом счета и банковским законодательством. Отсутствие равновесия структуры источников банковских ресурсов может являться причиной ухудшения показателей деятельности коммерческого банка и снижения имиджа на рынке денежных ресурсов. В соответствии с Федеральным законом «О Центральном банке Российской Федерации (Банке России)», выполнение обязательных резервных требований осуществляют все кредитные организации со дня получения лицензии на осуществление банковских операций. Формирование ресурсной базы любого коммерческого банка — это процесс сложный и трудоемкий, оно связано с большим количеством влияющих факторов, внутренних и внешних. Рассмотрим эти факторы подробнее. Внутренние факторы: отсутствие заинтересованности руководства банка в привлечении средств клиентов, особенно населения, что продиктовано тактическими и стратегическими целями и задачами банка; низкий уровень и качество менеджмента; отсутствие в большей части российских банков научно-обоснованной концепции проведения депозитной политики; уровень квалификации персонала; диверсификация рисков. Внешние факторы: законодательная и нормативная база; воздействие государства и государственных органов на коммерческие банки; влияние макроэкономики, воздействие мировых финансовых рынков на состояние российского денежного рынка; межбанковская конкуренция; уровень доходов и расходов населения. Факторы, влияющие на формирование ресурсной базы на уровне каждого банка, носят индивидуальные характерные черты и зависят непосредственно от его деятельности. Внутренние факторы, оказывающие влияние на депозитную политику банка, поддаются управлению с его стороны, являются изменчивыми и динамичными. Однако на внешние факторы банк повлиять не в состоянии и в случае изменения силы влияния данных факторов, его задача – незамедлительно на них отреагировать, вовремя принять соответствующие меры, внеся корректировки в свою депозитную политику. В каждом отдельном коммерческом банке структура отличается большим разнообразием, что объясняется, в основном, индивидуальными особенностями каждого банка. В структуре ресурсов всех коммерческих банков большую долю занимают привлеченные ресурсы. Этим коммерческие банки отличаются от других субъектов экономики. На долю собственного капитала банка приходится до 20%, в то время как у коммерческих предприятий она находится на уровне 50-60%. Эту разницу можно объяснить характерной особенностью банковского бизнеса — выполнять роль финансового посредника. Кроме того, привлечение временно свободных денежных средств обходится коммерческому банку значительно дешевле, чем операции по увеличению собственного капитала банка. Структура ресурсов конкретного коммерческого банка по своему качественному и количественному составу может существенно отличаться от структуры ресурсов как других коммерческих банков, так и от сложившейся в целом по региону. Это зависит от многих факторов, например таких, как период функционирования банка, величина его уставного капитала, особенности деятельности банка, состав операций, предусмотренных банковской лицензией, количество и качество клиентуры, политика банка в области кредитования, участие на финансовых рынках и, наконец, состояние самого рынка банковских ресурсов. Преобладание отдельных источников банковских ресурсов, а именно привлеченных средств, в общем объеме ресурсной базы коммерческих банков зависит от конкретных условий развития экономики, степени развития отдельных секторов финансового рынка в стране и пр. Депозитные услуги, предлагаемые клиентам банками в настоящее время весьма разнообразны. Так, депозитные операции группируют по срокам, по условиям внесения и изъятия средств, по уплачиваемым процентам, виду и статусу вкладчиков, по возможности получения льгот по активным операциям и ряда других характеристик. При этом, следует отметить, что классификация депозитных счетов в большинстве коммерческих банков организована с учетом двух основных моментов: срока депозита до момента изъятия и категории вкладчика. Депозиты с учетом срока подразделяются на депозиты до востребования и депозиты на определенный срок или срочные. В зависимости от категории вкладчика выделяют депозиты частных лиц, депозиты предприятий, банков, депозиты правительства и местных органов власти. Пассивная база российского банковского сектора в 2020 году характеризовалась достаточно высокими реальными темпами прироста средств корпоративных клиентов и умеренным приростом вкладов физических лиц. Но во второй половине 2020 года и начале 2021 года мы не можем наблюдать прироста вкладов физических лиц. Годовой темп прироста 2020 года уменьшился с 9,5% до 3,1%. Объем средств на счетах корпоративных клиентов за 11 месяцев вырос в реальном выражении на 11%, а прирост вкладов населения составил +2,1%. В 2019 году, напротив, вклады населения росли быстрее корпоративных средств (6% против 3,5%). Таким образом, в банковской системе в текущем году наблюдается замещение средств населения деньгами корпоративных клиентов. Невысокие темпы прироста вкладов населения можно объяснить двумя факторами. Во-первых, в период пандемии из-за дистанционной работы и ограничений многие столкнулись с сокращением своих доходов. Во-вторых, из-за снижения процентных ставок по вкладам население активно ищет альтернативные способы сбережения (страхование жизни, фондовый рынок, недвижимость и прочие способы).  Рис.1- Динамика вкладов физических лиц 2020-2021 год Несмотря на пандемию, прибыль банковского сектора в 2020 году оказалась на достаточно высоком уровне. С начала года (январь-ноябрь) банковский сектор уже заработал 1,78 триллиона рублей, что немного меньше чем за аналогичный период 2019 года, когда по итогам года был установлен рекорд по прибыли. Формирование ресурсной базы, включающее в себя не только привлечение новой клиентуры, но и постоянное изменение структуры источников привлечения ресурсов, является составной частью гибкого управления активами и пассивами коммерческого банка. Коммерческий банк должен поддерживать определенное соотношение между собственными и привлеченными средствами. Собственный капитал банка представляет особую форму банковских ресурсов. Он. в отличие от других источников, носит постоянный безвозвратный характер, имеет четко выраженную правовую основу и функциональную определенность, является обязательным условием образования и функционирования любого коммерческого банка, т.е. служит стержнем, на который опирается вся деятельность коммерческого банка с первого дня его существования. Несмотря на незначительную долю в ресурсах коммерческого банка (в среднем около 17%), его собственный капитал выполняет ряд жизненно важных функций, которые в свою очередь выступают как составляющие собственного капитала в создании благоприятных условий для нормального функционирования банка и дальнейшего его развития. В частности, в составе источников основного капитала банка выделяются: уставный капитал акционерного коммерческого банка в части обыкновенных акций, а также акций, не относящихся к кумулятивным; уставный капитал коммерческого банка, созданного в форме общества с ограниченной ответственностью; фонды коммерческого банка (резервный и иные), сформированные за счет прибыли прошлых лет и текущего года (на основании данных, подтвержденных аудиторской организацией); эмиссионный доход банка, созданного в форме акционерного общества; эмиссионный доход банка, созданного в форме общества с ограниченной ответственностью; прибыль прошлых лет и текущего года, уменьшенная на величину распределенных средств за соответствующий период, данные о которых подтверждены аудиторским заключением, т.е. нераспределенная прибыль; | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||