Кафедра Бухгалтерского учета

Скачать 3.46 Mb. Скачать 3.46 Mb.

|

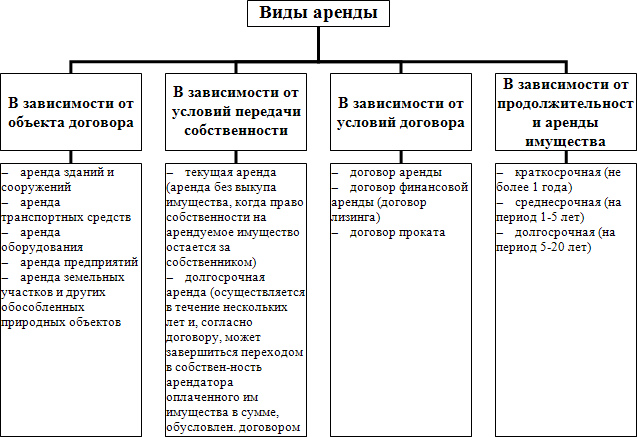

9.10. Аренда основных средствВ соответствии с ГК РФ договоромарендыпризнается гражданско- правовой договор, по которому арендодатель35 обязуется предоставить арендатору36 определенное имущество во временное пользование (полное или частичное владение) для самостоятельного осуществления хозяйственной деятельности или других целей, а арендатор должен уплачивать арендодателю арендную плату37. Право собственности на имущество на время договора аренды сохраняется за арендодателем.  35 Физическое или юридическое лицо, предоставляющее собственное имущество во временное пользование другому лицу 36 Физическое или юридическое лицо, временно использующее имущество другого лица 37 Плата, которую получает арендодатель от арендатора по договору аренды за временное пользование имуществом арендодателя  Имущество, предоставленное арендатору во временное пользование и владение или временное распоряжение, подлежит обособленному отражению в бухгалтерском учете арендодателя. Если доходыотарендыявляютсяпредметомдеятельностиорганизации-арендодателя, то доходы учитывают по кредиту счета 90 «Продажи», а расходы по предоставляемой аренде – по дебету счета 20 «Основное производство» (26 «Общехозяйственные расходы», 44 «Расходы на продажу»), а затем списываются на счет 90 «Продажи»: Дебет 62 «Расчеты с покупателями и заказчиками» Кредит 90-1 «Выручка» – отражена сумма арендной платы, подлежащая получению; Дебет 90-3 «Налог на добавленную стоимость» Кредит 68 «Расчеты по налогам и сборам» – отражена сумма НДС, подлежащая уплате в бюджет; Дебет 51 «Расчетные счета» Кредит 62 «Расчеты с покупателями и заказчиками» – отражено поступление денежных средств от арендодателя. Если доходыпоаренденеявляютсяпредметомдеятельностиарендодателя, то они, как и соответствующие расходы, считаются прочими расходами и учитываются на счете 91 «Прочие доходы и расходы»: Дебет 01 «Основные средства» субсчет «Основные средства, сданные в аренду» Кредит 01 «Основные средства» – переданы основные средства в аренду; Дебет 76 «Расчеты с разными дебиторами и кредиторами» Кредит 91-1 «Прочие доходы» – арендатору предъявлен счет за сданные в аренду основные средства; Дебет 91-2 «Прочие расходы» Кредит 02 «Амортизация основных средств» субсчет «Амортизация основного средства, сданного в аренду» – начислена амортизация по сданному в аренду основному средству; Дебет 91-2 «Прочие расходы» Кредит 70 «Расчеты с персоналом по оплате труда», 69 «Расчеты по социальному страхованию и обеспечению» и т.д. – учтены прочие расходы, связанные с арендой; Дебет 91 «Прочие доходы и расходы» субсчет «НДС» Кредит 68 «Расчеты по налогам и сборам» – начислен НДС с суммы арендной платы; Дебет 51 «Расчетные счета» Кредит 76 «Расчеты с разными дебиторами и кредиторами» – поступили арендные платежи на расчетный счет; по окончании срока действия договора аренды основные средства возвращаются арендодателю, а в бухгалтерском учете делаются следующие записи: Дебет 01 «Основные средства» Кредит 01 «Основные средства» субсчет «Основные средства, сданные в аренду» – возвращены основные средства, сданные в аренду; Дебет 02 «Амортизация основных средств» субсчет «Амортизация основного средства, сданного в аренду» Кредит 02 «Амортизация основных средств» – учтена амортизация по возвращенному основному средству. Объект основных средств, полученный по договору аренды или договору безвозмездного пользования, учитывается арендатором на забалансовом счете 001 «Арендованные основные средства», а операции, связанные с ареной отразятся следующим образом: Дебет 001 «Арендованные основные средства» – арендованные объекты приняты на забалансовый учет; Дебет 20 «Основное производство», 26 «Общехозяйственные расходы», 44 «Расходы на продажу» Кредит 76 «Расчеты с разными дебиторами и кредиторами» – начисленные арендные платежи отнесены на издержки производства (обращения); Дебет 19 «Налог на добавленную стоимость по приобретенным ценностям» Кредит 76 «Расчеты с разными дебиторами и кредиторами» – учтен НДС по арендной плате; Дебет 76 «Расчеты с разными дебиторами и кредиторами» Кредит 51 «Расчетные счета» – перечислены арендодателю арендные платежи с расчетного счета; Дебет 68 «Расчеты по налогам и сборам» Кредит 19 «Налог на добавленную стоимость по приобретенным ценностям» – предъявлен НДС по арендной плате к возмещению из бюджета; Кредит 001 «Арендованные основные средства» – арендованные основные средства возвращены арендодателю. Регулирование лизинговых сделок осуществляется на основе ГК РФ и Федерального закона от 29 ноября 1998 г. №164-ФЗ «О финансовой аренде (лизинге)» Лизинг – форма долгосрочного договора аренды, представляющая собой нечто среднее между договором аренды и договором о предоставлении кредита. В отличие от обычной аренды, подразумевающей передачу арендатору уже имеющегося имущества, лизингодатель по договору лизинга обязуется приобрести в собственность и сдать в аренду указанное лизингополучателем имущество. Кроме того в лизинговой сделке принимают участие три стороны: лизингодатель (арендодатель) – физическое или юридическое лицо, приобретающее имущество в собственность и передающее его в качестве предмета лизинга лизингополучателю за определенную плату, на определенный срок и на определенных условиях во временное владение и в пользование с переходом или без перехода к лизингополучателю права собственности на предмет лизинга; лизингополучатель (арендатор) – физическое или юридическое лицо, которое в соответствии с договором лизинга обязано принять предмет лизинга за определенную плату, на определенный срок и на определенных условиях во временное владение и в пользование в соответствии с договором лизинга; продавец(поставщик) – физическое или юридическое лицо, продающее лизингодателю имущество, являющееся предметом договора лизинга. Порядок отражения в бухгалтерском учете лизинговых операций регламентируется нормативными документами, а договором лизинга должно быть оговорено, на каком балансе – лизингодателя или лизингополучателя, будет учтен предмет лизинга. При этом амортизационные отчисления производит и отражает в бухгалтерском учете та сторона договора лизинга, на балансе которой числится имущество, являющееся предметом лизинга. Если по условиям договора лизинговое имущество учитывается на балансе лизингодателя, то в соответствии с Указаниями об отражении в бухгалтерском учете операций по договору лизинга, такое имущество отражается на счете 03 «Доходные вложения в материальные ценности». Затраты лизингодателя по приобретению предмета лизинга имеют капитальный характер и учитываются на счете 08 «Вложения во внеоборотные активы». Приобретение предмета лизинга отражается в учете лизингодателя следующими записями: Дебет 08 «Вложения во внеоборотные активы» Кредит 60 «Расчеты с поставщиками и подрядчиками» – отражена сумма заложенности перед поставщиком за приобретенный у него предмет лизинга (без НДС); Дебет 19 «Налог на добавленную стоимость по приобретенным ценностям» Кредит 60 «Расчеты с поставщиками и подрядчиками» – отражена сумма НДС; Дебет 03 «Доходные вложения в материальные ценности» Кредит 08 «Вложения во внеоборотные активы» – приобретенное имущество принято в состав доходных вложений в материальные ценности; Дебет 60 «Расчеты с поставщиками и подрядчиками» Кредит 51 «Расчетные счета» – перечислена задолженность поставщику за приобретенный у него предмет лизинга; Дебет 68 «Расчеты по налогам и сборам» Кредит 19 «Налог на добавленную стоимость по приобретенным ценностям» – предъявлен к возмещению «входящий» НДС после постановки на учет приобретенного для сдачи в лизинг имущества и его оплаты поставщику. Если по условиям договора лизинга лизинговое имущество учитывается на балансе лизингополучателя, то передача лизингового имущества лизингополучателю отражается на счете 91 «Прочие доходы и расходы». Если предмет лизинга учитывается на балансе лизингодателя, то в бухгалтерском учете будут следующие записи: Дебет 03 «Доходные вложения в материальные ценности» субсчет «Имущество, переданное в лизинг» Кредит 03 «Доходные вложения в материальные ценности» субсчет «Имущество для сдачи в лизинг» – отражена стоимость переданного в лизинг имущества; Дебет 20 «Основное производство», 26 «Общехозяйственные расходы», 44 «Расходы на продажу» Кредит 02 «Амортизация основных средств» – начислена амортизация на переданное в лизинг имущество; Дебет 76 «Расчеты с разными дебиторами и кредиторами» Кредит 90-1 «Выручка» – начислены лизинговые платежи; Дебет 90-2 «Себестоимость» Кредит 20 «Основное производство», 26 «Общехозяйственные расходы», 44 «Расходы на продажу» – списаны затраты по договору лизинга; Дебет 90-3 «Налог на добавленную стоимость» Кредит 68 «Расчеты по налогам и сборам» – начислен НДС к уплате в бюджет; Дебет 51 «Расчетные счета» Кредит 76 «Расчеты с разными дебиторами и кредиторами» – поступили лизинговые платежи; Дебет 02 «Амортизация основных средств» Кредит 03 «Доходные вложения в материальные ценности» субсчет «Имущество, переданное в лизинг» – списана сумма начисленной амортизации по лизинговому имуществу. Если предмет лизинга учитывается на балансе лизингополучателя, то операции следующие: Дебет 76 «Расчеты с разными дебиторами и кредиторами», 62 «Расчеты с покупателями и заказчиками» Кредит 91-1 «Прочие доходы» – отражена задолженность лизингополучателя по лизинговым платежам (на дату передачи имущества лизингополучателю); Дебет 91-2 «Прочие расходы» Кредит 03 «Доходные вложения в материальные ценности» субсчет «Имущество для сдачи в лизинг» – списана стоимость предмета лизинга; Дебет 91 «Прочие доходы и расходы» субсчет «НДС» Кредит 76 «Расчеты с разными дебиторами и кредиторами» субсчет «НДС» – отражена сумма НДС, исчисленная со стоимости предмета лизинга; Дебет 91-9 «Сальдо прочих доходов и расходов» Кредит 98 «Доходы будущих периодов» – отражена разница между общей суммой платежей по договору лизинга и стоимостью предмета лизинга; Дебет 011 «Основные средства, сданные в аренду» – отражено переданное в лизинг имущество на забалансовый учет38. Также ежемесячно в течение срока договора лизинга делаются следующие операции: Дебет 51 «Расчетные счета» Кредит 76 «Расчеты с разными дебиторами и кредиторами», 62 «Расчеты с покупателями и заказчиками» – отражено поступление лизинговых платежей; Дебет 98 «Доходы будущих периодов» Кредит 90-1 «Выручка» – отражена выручка от сдачи в аренду предмета лизинга39; Дебет 90-3 «Налог на добавленную стоимость» Кредит 68 «Расчеты по налогам и сборам» – начислен НДС к уплате в бюджет с дохода от лизинговой деятельности (по арендному платежу); Дебет 76 «Расчеты с разными дебиторами и кредиторами» субсчет «НДС» Кредит 68 «Расчеты по налогам и сборам» – начислен НДС к уплате в бюджет с суммы выкупного предмета лизинга; Дебет 99 «Прибыли и убытки» Кредит 90-9 «Сальдо прочих доходов и расходов» – выявлен финансовый результат (убыток) или Дебет 99 «Прибыли и убытки» Кредит 90-9 «Сальдо прочих доходов и расходов» – выявлен финансовый результат (прибыль) от лизинговой деятельности (от обычных видов деятельности) за отчетный месяц – на последнее число месяца. |