Краткий конспект лекций по Экономической теории. Конспект лекций по экономической теории тема 1 экономическая теория предмет и метод

Скачать 1.44 Mb. Скачать 1.44 Mb.

|

|

Глава 9 ДЕНЕЖНЫЙ РЫНОК. ДЕНЕЖНО-КРЕДИТНАЯ СИСТЕМА 9.1 Сущность и функции денег. Эволюция денег Существуют различные концепции возникновения и сущности денег. Выделяют рационалистическую и эволюционную. Рационалистическая концепция объясняет происхождение денег как результат соглашения между людьми. Эта идея безраздельно господствовала до конца ХVII века. Но и в ХХ веке экономисты (П.Самуэльсон, Дж.К.Гэлбрейт) поддерживали такой подход, считая, что деньги - это продукт соглашения между людьми. Согласно эволюционной концепции - деньги возникли как результат развития общественного разделения труда, обмена и товарного производства. Из общей массы товаров выделялся один товар, который занял место всеобщего эквивалента и стал играть роль денег. Соответственно, деньги - это особый товар, служащий всеобщим эквивалентом. Современные экономисты рассматривают деньги как вид финансовых активов, которые могут быть использованы для совершения сделок и накопления капитала. Наиболее распространённым является определение денег как вид финансовых активов, обладающих ликвидностью, т.е. способностью обмениваться на любые другие виды активов. Чтобы понять сущность денег, целесообразно рассмотреть их функции, поскольку они обеспечивают обращение и оплату товаров как на внутреннем, так и на мировом рынках, измерение их стоимости, а также являются субстанцией накопления богатства. В функции средства обращения деньги выступают посредником при обмене товаров, благодаря чему преодолеваются границы, присущие бартеру. Кроме того, сокращаются издержки обращения. Эту функцию выполняют деньги в разных формах: металлические, бумажные, банковские, кредитные карточки и др. Функция денег как меры стоимости - это выражение способности денег измерять стоимость всех товаров. Цены последних выражаются в денежных единицах, что упрощает сравнение их стоимости. Деньги как мера стоимости однородны, а это важно для исчисления и сравнения различных стоимостных объёмов неоднородных благ. Выражая цены в денежных единицах, люди могут сравнивать стоимости различных товаров мысленно, используя деньги в качестве счетных единиц. В функции средства сохранения стоимости (накопления) отражена способность использовать соответствующую стоимость того, что было продано сегодня, для будущей покупки. Эта функция денег является следствием их ликвидности, и чем короче время превращения какого-либо актива в платёжные средства, тем выше его ликвидность. В качестве активов могут выступать акции, облигации, драгоценности, земля и т.д. Деньги по определению обладают высокой ликвидностью. Всем остальным видам активов она присуща в большей или меньшей степени. Однако в периоды высокой инфляции деньги как средство накопления теряют свою привлекательность, несмотря на их высокую ликвидность, поскольку их реальная стоимость резко падает и сохранение богатства в таком виде теряет экономический смысл. Деньги выполняют функцию средства платежа при продаже товаров в кредит, т.е. с отсрочкой платежа, а также при выплате заработной платы и всякого рода финансовых обязательств (займы, налоги и т.д.). Из функции как средства платежа возникают кредитные деньги – векселя, банкноты, чеки, депозитные деньги, «электронные деньги», кредитные карточки и др. Деньги функционируют не только внутри страны, но и в обороте между странами, выполняя функцию мировых денег. Мировые деньги обслуживают международную торговлю и выполняют все выше рассмотренные функции, но в международном аспекте. Долгое время эту функцию выполняло только золото. А сейчас в роли мировых денег активно выступают национальные деньги тех стран, которые располагают высокоэффективным и мощным экономическим потенциалом (доллар США, евро). Все функции денег органично связаны между собой, и их сущность проявляется не в какой-либо одной из них, а во всех вместе взятых. На протяжении веков деньги постоянно изменялись, и сегодняшнее их состояние не является завершающим. Возникновение товарных денег относят к 7-8 тыс. до н.э. Это были различные товары, которые охотно принимались к обмену (меха, скот и др.), Затем с развитием обмена роль денег стало выполнять серебро, потом золото, благодаря своим специфическим свойствам: однородности, делимости, долговечности, портативности, редкости. Началась чеканка монет. Считается, что самые первые монеты появились в Китае. В большинстве европейских государств серебряный монометаллизм просуществовал до середины XIX в., и на смену ему пришел биметаллизм, когда роль денег выполняли два металла: золото и серебро. В дальнейшем серебро было вытеснено из обращения и к концу XIX в. в большинстве стран установился золотой монометаллизм (в России в 1897 г.). Наряду с монетами в обращении в VIII веке н.э. в Китае появились бумажные деньги. Ранний тип бумажных денег в Китае представлялся расписками, выпускаемыми под ценности, либо свидетельствами об уплате налогов и пр. Бумажные деньги производили большое впечатление на путешественников, посещавших Китай в VIII веке. Марко Поло писал, что выпуск бумажных денег – это новый способ достижения той цели, к которой так давно стремились алхимики. Однако широкое распространение бумажных денег началось с конца XVII века. Расширяющееся товарное обращение потребовало увеличения количества денег, а возможности добычи золота были ограничены. Вначале бумажные деньги являлись полноценными, поскольку обеспечивались золотом и такая система обращения, когда одновременно использовались золотые монеты и конвертируемые бумажные деньги, называлась золотым стандартом, который просуществовал в большинстве стран до первой Мировой войны, а затем размен банкнот на золото прекратился в 1933 году сразу после Великой Депрессии. Золото было изъято из внутреннего обращения всех стран. Если правительство не обменивает бумажные деньги на золото по фиксированной цене, то эти деньги называются неразменными деньгами. Ограничения на владение золотом, введённые в 1933 году, были усилены в 1975г. (США до августа 1971 года разменивали банкноты на золото для иностранных центральных банков). Когда роль денег перешла к неразменным бумажным деньгам, установился бумажноденежный стандарт. В современных условиях практически нет классических бумажных денег, выпускаемых государством для финансирования его расходов. В основном обращаются кредитные деньги. Их основу составляет функция денег как средства платежа. Кредитная природа денег обусловлена порядком их эмиссии по следующим основным каналам: кредитование правительства, коммерческих банков и кредитование под прирост официальных золотовалютных резервов. В ХХ в. наличные деньги стали вытесняться безналичными, в основном, депозитами до востребования. В 1970-х годах чеки и наличные деньги постепенно заменяются пластиковыми кредитными карточками, которые облегчают расчёты и позволяют распоряжаться хранящимися на счёте в банке деньгами. Уже в середине 1980-х годов во всём мире насчитывалось приблизительно 137 млн. держателей карточек “ВИЗА”. В России первые кредитные карточки были выпущены в 1993 г. Следующим этапом процесса эволюции денег стал выпуск дебет-карточек. Эта система расчётов с помощью ЭВМ получила название “электронных денег”. Большое распространение в мире получила “старт-карточка”, в которую вмонтирован микрокалькулятор, имеющий собственную память, по сути – это электронная чековая книжка. Сейчас ведущими банками Западной Европы выпущена “еврокарточка”, которая представляет собой банковскую карточку по международным расчётам. Широко известна система СВИФТ (англ. – “общество международных межбанковских телекоммуникаций”) – это система электронной передачи информации по международным банковским расчётам через спутниковую связь. Развитие новых видов денег продолжается параллельно с уточнением их сущности, природы и эффективности использования. 9.2 Денежно-кредитная система страны и её структура Денежная система - это исторически сложившаяся и закрепленная национальным законодательством форма организации денежного обращения в стране. Движение денег обслуживает денежно-кредитная система, представляющая собой совокупность денежно-кредитных отношений и учреждений, создающих, аккумулирующих и предоставляющих денежные средства на условиях срочности, возвратности и платности. В рыночной экономике деньги находятся в постоянном движении, что обусловливает их непрерывное обращение. Временно свободные денежные средства не лежат без движения, а аккумулируются в денежно-кредитных учреждениях и направляются в реальный сектор экономики. Необходимость денежно-кредитных отношений в экономике обусловлена следующим: у отдельных фирм, частных лиц и других участников рыночных отношений возникают временно свободные денежные средства, а у других субъектов рынка возникает потребность в дополнительных денежных средствах. Это противоречие разрешается с помощью особой инфраструктуры рыночного хозяйства – кредитной системы. В настоящее время денежно-кредитные системы подавляющего большинства стран являются трёхуровневыми: первый – представлен центральным банком страны; второй – коммерческими банками; третий – специализированными кредитно-финансовыми учреждениями. Вся совокупность банков в национальной экономике представляет собой банковскую систему, которая также имеет несколько уровней. Особое место в денежно-кредитной системе занимает центральный банк страны, образующий её первый уровень. Например, в США это Федеральная резервная система (ФРС), в Германии – Бундесбанк, в Российской Федерации – Центральный банк России (ЦБР), в Республике Беларусь – Национальный банк Республики Беларусь (НБРБ). В любой стране центральный банк выполняет следующие функции: разрабатывает и проводит денежно-кредитную политику; осуществляет эмиссию (выпуск) национальных денежных знаков и организацию их обращения; общий надзор за деятельностью кредитно-финансовых учреждений; предоставляет кредиты коммерческим банкам; реализует выпуск и погашение государственных ценных бумаг; осуществляет валютное регулирование и т.д. Центральный банк страны является финансовым агентом правительства, а значит, ведёт счета правительственных учреждений; аккумулирует налоги и другие доходы; осуществляет платежи правительства; проводит операции по выпуску и размещению государственных ценных бумаг; покупает государственные облигации, формируя собственный портфель ценных бумаг. Он управляет эмиссионной, кредитной и расчетной деятельностью субъектов денежно-кредитной системы. Второй уровень банковской системы – это разветвленная сеть коммерческих банков, предоставляющих широкий набор кредитно-финансовых услуг: кредитно-расчетное обслуживание субъектов хозяйствования; прием вкладов, выдача кредитов, посредничество в платежах, размещение государственных займов; управление по доверенности имуществом клиентов, консультации по финансово-кредитным вопросам и др. Коммерческий банк можно определить как кредитно-денежный институт, занимающийся привлечением и размещением денежных ресурсов. Банки осуществляют активные и пассивные операции. С помощью пассивных операций банк мобилизует финансовые ресурсы, а с помощью активных осуществляет их размещение. Ресурсы банка формируются за счёт собственных, привлечённых и эмитированных средств. Собственные средства составляют незначительную часть ресурсов современного банка. Основная часть ресурсов банка привлекается в виде вкладов (депозитов). В результате активных операций банки получают проценты, которые устанавливаются выше процентов, выплачиваемых банками по пассивным операциям. Разница их образует прибыль банка (маржа). Специализированные кредитно-финансовые организации, которые дополняют деятельность коммерческих банков, функционируют в узких сферах финансового рынка. В мировой практике такие организации представлены инвестиционными, финансовыми, лизинговыми (предоставление в аренду технических средств) и страховыми компаниями, пенсионными фондами, сберегательными учреждениями, ломбардами. Эти учреждения формально не являются банками, но выполняют многие банковские операции, конкурируют с банками, сосредотачивают у себя большие денежные ресурсы, оказывая воздействие на сферу денежного обращения. Основой денежно-кредитной системы Республики Беларусь является двухуровневая банковская система: первый уровень – Национальный банк Республики Беларусь, второй – сеть коммерческих банков. Цели, функции, принципы деятельности банковской системы устанавливает Банковский кодекс Республики Беларусь, вступивший в действие с 1 января 2001г. Национальный банк является финансовым агентом Правительства Республики Беларусь и местных органов власти. Высшим органом его управления является Правление Национального банка, состоящее из председателя и 10 членов. В Банковском кодексе особо подчёркивается, что получение прибыли не является основной целью Нацбанка. Коммерческие банки Беларуси имеют свой устав и могут создаваться в форме акционерного общества или унитарного предприятия. Подавляющее число коммерческих банков в соответствие с их уставами являются универсальными. Специализированные кредитно-финансовые организации республики представлены страховыми обществами, финансовыми компаниями, инвестиционными фондами, лизинговыми компаниями и ломбардами. Банковский сектор Беларуси постоянно совершенствуется. В концепции развития банковской системы на 2011-2015 годы основной целью её развития является укрепление устойчивости банковской системы и интеграция банковского сектора Беларуси в региональную и мировую банковские системы. Приоритетными задачами банковского сектора Беларуси являются увеличение ресурсной базы банков, оптимизация структуры их активов и пассивов, поддержание резервов на уровне, обеспечивающем экономическую безопасность Республики Беларусь. 9.3 Денежный рынок. Мотивы спроса на деньги Денежный рынок – это рынок денежных средств, на котором они покупаются и продаются в соответствие со спросом и предложением и по определённой цене. Существование спроса на деньги объясняется выполнением ими функций средства обращения и сохранения стоимости, а также их абсолютной ликвидностью. Спрос на деньги определяется величиной денежных средств, которые хозяйственные агенты (домохозяйства, бизнес, правительство) желают использовать как платёжные средства. Различают номинальный и реальный спрос на деньги. Номинальный спрос - это спрос на определённое количество конкретных денежных знаков (спрос на номинальные денежные остатки). Денежные остатки (запасы) – количество денег, имеющееся в наличии в данный момент. Реальный спрос (спрос на реальные денежные остатки) – это спрос на такое количество денег, за которое можно купить определённые товары и услуги. Он равен М/Р (где М – количество денег, а Р – уровень цен). Выделяют три мотива спроса на деньги: - трансакционный; - предосторожности; - спекулятивный. Трансакционный мотив спроса (спрос на деньги для сделок) связан с необходимостью иметь деньги для оплаты товаров, услуг, торговых сделок. Трансакционный мотив обусловлен выполнением деньгами функции средства обращения. Он изменяется прямо пропорционально номинальному объёму национального производства и не зависит от номинальной процентной ставки, поэтому график трансакционного спроса или спроса на деньги для сделок будет в виде вертикальной прямой. Спрос на деньги по мотиву предосторожности связан с необходимостью хранить деньги для незапланированных покупок. Например, возникает потребность в деньгах на ремонт автомобиля. Мотив предосторожности – это мотив обеспечения безопасности или мотив хранения денег как полезного ресурса покупательной способности, чтобы в будущем иметь возможность реализовать неожиданные потребности. Спрос на деньги по мотиву предосторожности является реальным спросом, поскольку при повышении цены на товары и услуги экономические субъекты из предосторожности будут сохранять больше денег. Спекулятивный мотив вызван желанием избежать потерь капитала, связанных с хранением его в виде ценных бумаг. Этот мотив отличается от двух предыдущих. Индивиды могут держать своё богатство в двух видах активов – либо деньги (наличные и счета до востребования), либо ценные бумаги (акции, облигации и др.). Преимущество ценных бумаг перед деньгами состоит в том, что они приносят проценты. Однако вероятность того, что процентная ставка на рынке ценных бумаг может измениться, несёт в себе риск изменения и рыночной цены ценных бумаг. Снижение нормы ссудного процента повышает курс акций, облигаций и обеспечивает держателям ценных бумаг рост дохода, а повышение нормы ссудного процента – его падение. И наоборот, когда норма ссудного процента повышается. Поэтому спекулятивный мотив формирует обратную связь между величиной спроса на деньги и нормой ссудного процента. Общий реальный спрос на деньги определяется совокупностью трёх мотивов и находится в прямой зависимости от реального объёма национального производства и в обратной от уровня номинальной процентной ставки. Кривая общего спроса на деньги МD будет выглядеть следующим образом (рис. 9.1).    i i MD1  MD MD0 Реальные денежные остатки M/P Рис 9.1 Кривая общего спроса на деньги При изменении номинальной процентной ставки происходит скольжение по кривой спроса MD. А при изменении реального объёма национального производства кривая MD будет перемещаться вправо или влево. Так, при увеличении реального объёма национального производства кривая MD сдвинется в положение MD1. 9.4 Предложение денег. Равновесие денежного рынка Предложение денег – это общее количество денег, находящихся в обращении. В странах рыночной экономики для измерения денежной массы используются денежные агрегаты: М1, М2, М3, L (в порядке убывания степени ликвидности). Страны определяют денежные агрегаты в соответствии со спецификой собственной денежно-кредитной системы. Количество денежных агрегатов неодинаково в разных странах, так в Японии и Германии – 3, в США – 4. В Республике Беларусь используются следующие денежные агрегаты:

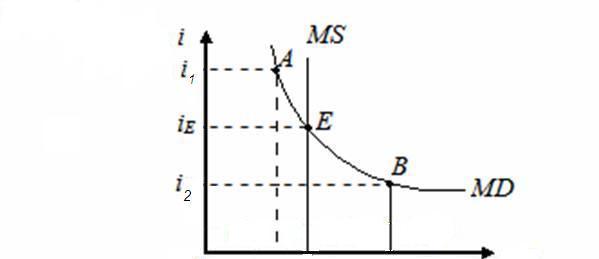

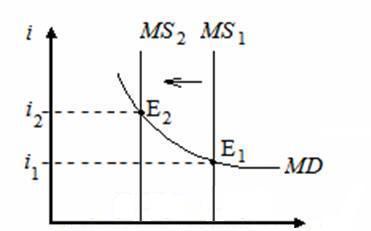

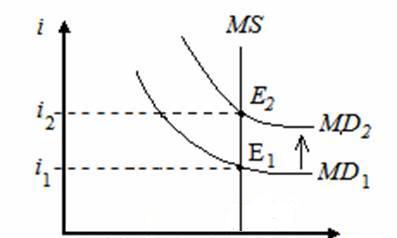

Предложение денег MS в экономике определяется денежным агрегатом М1, который характеризует деньги в узком смысле, и его можно представить как сумму наличных денег (CU) и депозитов до востребования (D). MS=M1=CU+D (9.1) Предложение денег определяется центральным банком страны, а также зависит от деятельности коммерческих банков. Центральный банк осуществляет эмиссию (выпуск) денег, а коммерческие банки способны создавать кредитные деньги, используя депозиты. Равновесие денежного рынка устанавливается в процессе взаимодействия спроса на деньги и их предложения и характеризуется таким состоянием рынка, при котором объем спроса на деньги равен объему их предложения. Процесс установления равновесия на рынке денег можно представить графически (рис. 9.2).  0 Реальные денежные остатки M/P Рис. 9.2 Равновесие на денежном рынке Кривая предложения денег MS имеет вертикальный вид, что предполагает проведение Центральным банком политики поддержания денежной массы на неизменном уровне вне связи с уровнем процентной ставки. Кривая спроса на деньги MD рассматривается как убывающая функция ставки процента. Равновесие денежного рынка находится в точке пересечения кривых спроса и предложения денег Е при равновесной ставке ссудного процента iЕ. Предположим, что процентная ставка находится выше равновесного уровня (i1>iЕ). Это означает увеличение альтернативной стоимости хранения денег. Экономические субъекты начнут переводить свои денежные средства в альтернативные активы, например - в облигации. Они будут избавляться от относительного излишка денег, скупая ценные бумаги, цены на которые станут подниматься, а ставка процента – падать. Действие рыночных механизмов в конечном счете приведет к тому, что процентная ставка снизится до равновесного уровня iЕ. Если процентная ставка опустится ниже равновесного уровня (i2 < iЕ) до уровня i2, то альтернативная стоимость хранения денег уменьшится. Экономические субъекты для увеличения своих денежных средств начнут продавать ценные бумаги и одновременно закрывать срочные депозиты. Избыток на рынке ценных бумаг вызовет понижение их рыночного курса и повышение доходности, что предопределит рост ставки процента. Начнет развертываться процесс, который завершится восстановлением равновесия на прежнем уровне при ставке процента iЕ. Нарушение равновесия на денежном рынке может возникнуть и в результате изменений предложения денег или спроса на них. Графически это будет означать соответствующий сдвиг кривых MD и MS. Рассмотрим влияние изменения предложения денег на равновесие денежного рынка (рис. 9.3).  0 Реальные денежные остатки M/P Рис. 9.3 Изменения предложения денег и равновесие денежного рынка Предположим, что денежный рынок находится в состоянии равновесия в точке Е1 при процентной ставке i1. В стране наблюдается инфляция. Для её снижения Центральный банк сокращает предложение денег. Если количество денег в обращении уменьшается, то кривая перемещается в положение MS2. При ставке процента i1 спрос на деньги будет больше их предложения, т.е. денег будет не хватать. В этой ситуации коммерческие банки будут пополнять свои резервы за счет продажи ценных бумаг. Они также повысят требования для получения кредита, что приведёт к росту процентной ставки. В ответ на это экономические субъекты начнут отдавать предпочтение не деньгам, а другим, более доходным активам. В конечном счете произойдет сдвиг кривой предложения и установится новый равновесный уровень в точке Е2 при более высокой ставке процента i2. При обратном процессе логика рассуждения аналогичная. Рассмотрим теперь, как влияют на равновесие денежного рынка изменения реального спроса на деньги (рис. 9.4).  0 Реальные денежные остатки M/P Рис.9.4 Изменение спроса на деньги и равновесие денежного рынка Начальное равновесие на денежном рынке при спросе на деньги MD1 и предложении MS находится в точке Е1 при равновесной процентной ставке i1. Увеличение реального объёма национального производства увеличит спрос на деньги, что выразится в сдвиге кривой спроса MD1 в положение MD2. Увеличение спроса на деньги будет стимулировать экономических субъектов продавать ценные бумаги, а также брать деньги в ссуду. Это вызовет понижение рыночной цены ценных бумаг и повышение ставки процента. В условиях фиксированного предложения денег равновесие денежного рынка установится в точке Е2, когда процентная ставка повысится до уровня i2, а величина спроса на деньги будет соответствовать величине их предложения. При уменьшении спроса на деньги все произойдет в обратном порядке. Таким образом, нарушения равновесия на денежном рынке приводят к колебаниям процентной ставки, которая влияет на реальный спрос на деньги субъектов и восстанавливает равновесие на денежном рынке. Механизм установления и поддержания равновесия на денежном рынке успешно работает в рыночной экономике с развитым рынком ценных бумаг и с устоявшимися поведенческими связями. В переходных экономиках ситуация усложняется. Так, в ходе антиинфляционных мероприятий жёсткое ограничение предложения денег ведёт к значительному превышению спроса на деньги над их предложением, сокращению денежных активов экономических агентов, росту неплатежей, что не способствует экономической стабилизации и формированию здорового денежного рынка. Проблема равновесия на денежном рынке в переходных экономиках решается вместе с проблемами бюджетной стабильности, нормализации финансового положения экономических агентов, укрепления национальной валюты. Основные выводы

ГЛАВА 10 ФИНАНСОВЫЙ СЕКТОР ЭКОНОМИКИ И ОСНОВЫ ЕГО ФУНКЦИОНИРОВАНИЯ 10.1 Понятие финансов и их функции. Финансовый сектор и его структура. Государственные и частные финансы Фина́нсы (от лат. financia — доход, платеж) — совокупность экономических отношений, возникающих в процессе формирования, распределения и использования централизованных и децентрализованных фондов денежных средств. Финансы - это совокупность всех денежных ресурсов, находящихся в распоряжении государства и хозяйствующих субъектов, а также система их формирования, распределения и использования. Впервые в значении «денежный платеж» термин «финансы» начал использоваться в XII-XV вв. в Италии. В дальнейшем он стал употребляться как понятие, связанное с системой денежных отношений по формированию и распределению денежных ресурсов для выполнения государством своих политических и экономических функций. Выделяют следующие функции финансов:

Финансы принято разделять на публичные и частные. К первой группе относятся: государственные и местные финансы. Во второй группе выделяют: финансы домашних хозяйств; финансы малого бизнеса, корпоративные финансы, финансы банков, финансы некоммерческих организаций. Совокупность денежных средств, которыми обладают данные экономические субъекты, представляет собой финансовые ресурсы Государственные финансы—это сфера экономических отношений, связанная с распределением, перераспределением и потреблением части национального продукта в целях образования денежных фондов, необходимых государству для осуществления его функций. Они состоят из государственного (центрального) бюджета, местных бюджетов, финансов государственных предприятий, специальных правительственных фондов. Финансы негосударственных предприятий и корпораций выражают денежные отношения, которые возникают в ходе их экономической деятельности и обеспечивают процессы производства и получения прибыли. Финансы домашних хозяйств — денежные фонды одного человека или группы людей, которые объединяют свои доходы. Домашние хозяйства самостоятельно принимают решения о формировании и использовании фондов денежных средств.Финансы домашних хозяйств в значительной мере являются источником инвестиционных ресурсов в экономике. Финансовая система охватывает многочисленные институты государственных и частных финансов, действующих в тесном взаимодействии с кредитными институтами различного назначения. Охватывая всю совокупность экономических отношений, складывающихся между экономическими субъектами в процессе образования, распределения и использования финансовых ресурсов, она создает материальную основу для функционирования государства. Бюджетная система зависит от государственного устройства страны, экономической, политической и других подсистем и состоит из двух или трех частей. Например, бюджетная система унитарных государств (Беларусь, Великобритания, Франция) включает две части: государственный и местный бюджеты. Согласно Бюджетному кодексу Республики Беларусь, бюджетная система Республики Беларусь – «регулируемая законодательством совокупность республиканского бюджета и местных бюджетов Республики Беларусь, основанная на экономических отношениях и государственном устройстве Республики Беларусь». В бюджетную систему Республики Беларусь как самостоятельные части включаются республиканский бюджет и местные бюджеты. Местные бюджеты делятся на бюджеты первичного уровня (сельские, поселковые, городские (городов районного подчинения)); бюджеты базового уровня (районные и городские (городов областного подчинения)); бюджеты областного уровня (областные бюджеты и бюджет г. Минска). В бюджетную систему федеральных государств входит третья, средняя часть — бюджеты членов федерации: в США — это бюджеты штатов, в Германии — земель, в Швейцарии — кантонов, в бывшем СССР — республик. Таким образом, государственный бюджет состоит из центрального бюджета и бюджета иных уровней государственной власти. При этом из государственного бюджета (бюджета центрального правительства) финансируются оборона, управление народным хозяйством, внешние связи государства, охрана границ, а из местных бюджетов — развитие коммунального хозяйства, строительство определенных объектов инфраструктуры, здравоохранение, образование (частично) и др. Согласно статье 7 «Бюджетного кодекса Республики Беларусь» консолидированный бюджет представляет собой свод бюджетов на соответствующей территории без учета межбюджетных трансфертов между этими бюджетами. Консолидированный бюджет района состоит из бюджетов сельсоветов, поселков городского типа, городов районного подчинения, расположенных на территории района, и районного бюджета. Консолидированный бюджет области состоит из консолидированных бюджетов районов, бюджетов городов областного подчинения, расположенных на территории области, и областного бюджета. Консолидированный бюджет Республики Беларусь состоит из республиканского бюджета, консолидированных бюджетов областей и бюджета г. Минска. Консолидированный бюджет сектора государственного управления Республики Беларусь состоит из консолидированного бюджета Республики Беларусь, бюджетов государственных внебюджетных фондов, средств от приносящей доходы деятельности бюджетных организаций». Аккумулирование государством в бюджетах всех уровней значительных финансовых средств — важнейший обобщающий показатель развития социально-экономических функций государства, регулирования макроэкономических процессов и др. 10.2 Госбюджет и его функции. Расходы и доходы бюджета. Бюджет Республики Беларусь Главным звеном финансовой системы является государственный бюджет. Он представляет собой финансовый план государства, в котором указаны величины ожидаемых доходов и предполагаемых расходов на год. По своему материальному содержанию это централизованный фонд денежных средств. Государственный бюджет – это централизованный фонд денежных ресурсов, которым располагает правительство страны для содержания государственного аппарата, вооруженных сил, а также выполнения необходимых социально-экономических функций. Основными принципами построения государственного бюджета являются: полнота, единство, реальность и гласность. В соответствии с позициями неоклассической и ордолиберальной школ выделяют следующие функции бюджета: аллокационная связанная с формированием государственных доходов и расходов, направленная на производство в экономике общественных благ и решение проблемы внешних эффектов), перераспределительная (заключается в перераспределении внутреннего валового продукта и имеет две взаимосвязанные стадии: образование доходов бюджета; использование бюджетных средств (расходы бюджета) и стабилизационная(выражается в обеспечении всем хозяйствующим субъектам и гражданам стабильных условия развития). Традиционный экономический анализ выделяет следующие функции бюджета:

Свод бюджетов нижестоящих территориальных уровней и бюджета соответствующего административного образования, используемый для анализа совокупных финансовых показателей, представляет собой консолидированный бюджет. В бюджете находит свое отражение структура расходов и доходов государства. Удельный вес отдельных статей в государственном бюджете стран с рыночной экономикой примерно таков: 1) по расходам это затраты :

Государственные расходы характеризуют направление и цели бюджетных ассигнований и выполняют функции регулирования социально-экономических процессов. Они носят целевой и, как правило, безвозвратный характер. Безвозвратное предоставление государственных средств из бюджета на целевое развитие называется бюджетным финансированием. Структура государственных расходов в каждой стране имеет свои особенности, связанные с характером административной системы, структурными особенностями экономики, развитием оборонных отраслей, национальными традициями, организацией образования и здравоохранения. Главное место в бюджетных расходах занимают, как правило, социальные статьи. К числу важнейших статей государственных расходов относятся также затраты, связанные с созданием наиболее благоприятных предпосылок для функционирования производственных секторов экономики. В последнее время масштабы государственных расходов увеличиваются темпами, зачастую значительно превышающими темпы роста ВВП. Бюджетная система Республики Беларусь основывается на принципах единства; полноты отражения доходов и расходов бюджетов; сбалансированности бюджетов; гласности; самостоятельности бюджетов; эффективности использования бюджетных средств; общего (совокупного) покрытия расходов бюджетов; достоверности бюджетов. Закон о республиканском бюджете на очередной финансовый год, решения местных Советов депутатов о бюджете на очередной финансовый год должны вступать в силу с 1 января очередного финансового года. Финансовый год для всех бюджетов на территории Республики Беларусь устанавливается с 1 января по 31 декабря календарного года. Принятие закона о республиканском бюджете на другой период, чем предусмотрено статьей 5 Бюджетного Кодекса, может быть осуществлено только в условиях чрезвычайного или военного положения. Бюджет Республики Беларусь имеет социальную направленность (более 60% расходов направляется на реализацию целей социальной политики), в доходной части бюджета доминируют налоговые поступления, в общей сумме которых преобладают косвенные налоги (налог на добавленную стоимость – 73%, акцизы -19%). Удельный вес прямых налогов и сборов в ВВП составляет около 8%, в их структуре преобладают налоги на прибыль и доходы и подоходный налог. В течение последнего пятилетия в Республике Беларусь проводилась последовательная работа по совершенствованию налогового законодательства и снижению налоговой нагрузки на экономику страны. За этот период отменено 26 неэффективных налогов и сборов, включая «оборотные» налоги с выручки, тормозившие развитие производства и увеличение экспорта. В 2010 году величина налоговой нагрузки на экономику (без учета взносов в Фонд социальной защиты населения Министерства труда и социальной защиты) составила 27,5 процента к ВВП. В целях дальнейшего упрощения налоговой системы и сокращения величины налоговой нагрузки на экономику с 2011 года отменены сбор на развитие территорий, налог на услуги и три платежа в составе экологического налога. Таким образом, в 2011 году налоговое бремя снизилось до 27,1 процентов к ВВП. 10.3 Налогообложение: сущность, принципы. Виды налогов. Налоговая система Республики Беларусь Налоги – это обязательные, безвозмездные, не возвращаемые сборы, взимаемые правительством для целей государственной политики. Они являются основными инструментами регулирования экономики и доходов государства. Сущностный аспект налогов реализуется в деятельности общества по распределению и перераспределению национального дохода и части денежных доходов населения. Возникновение и функционирование налогов сопровождается установлением взаимоотношений между широким кругом субъектов, представленных различными подразделениями государственных и местных органов власти, а также предприятиями и домохозяйствами. В современных условиях налоги выполняют две основные функции: фискальную и экономическую. Фискальная функция является основной. Используя ее, государство формирует денежные фонды. Экономическая функция предполагает использование налогов в качестве инструмента перераспределения национального дохода, стимулирования производителей и предпринимателей в развитии разнообразных видов деятельности по производству товаров и услуг. Содержание налогов раскрывает широкий спектр процессов, связанных с их формированием, распределением, использованием и регулированием деятельности субъектов экономики. Налогообложение - это определенная совокупность экономических (финансовых) и организационно-правовых отношений, выражающая принудительно-властное, безвозвратное и безвозмездное изъятие части доходов юридических и физических лиц в пользу государства и местных органов власти. В странах с рыночной экономикой при построении системы налогообложения опираются на общие принципы, заложенные А. Смитом еще в XVII веке, среди которых можно выделить: • обязательность— принудительность и неизбежность изъятия налогов для финансового обеспечения государства и местных органов власти; • равномерность и справедливость по отношению ко всем налогоплательщикам; • всеобщность— охват всех субъектов, располагающих доходами; • административная простота— налоговая система должна быть простой и понятной, а административные издержки по управлению налогами— минимальными; • гибкость— налоговая система должна реагировать на изменения социально-экономических условий; • стабильность— устойчивость во времени; • эффективность — стремление к эффективному распределению ресурсов, установление необлагаемого минимума доходов и др. Налогообложение характеризуется понятием налоговая база, которая представляет собой сумму, с которой взимаются налоги. Наиболее распространенными элементами налоговой базы в странах Западной Европы и США являются: выручка, прибыль, фонд оплаты труда, стоимость недвижимости, стоимость импорта, розничный оборот товаров и услуг. Налоговая система есть единство экономических, правовых и организационных принципов, обусловливающих ее самостоятельность и функционирование. Она включает такие элементы, как: систему налогов и сборов, установленных в стране; систему налогового законодательства; систему налоговых органов. Налоговая система характеризуется следующими основными параметрами:

|