Кредитования корпоративных клиентов в коммерческом банке основы теории

Скачать 7.08 Mb. Скачать 7.08 Mb.

|

|

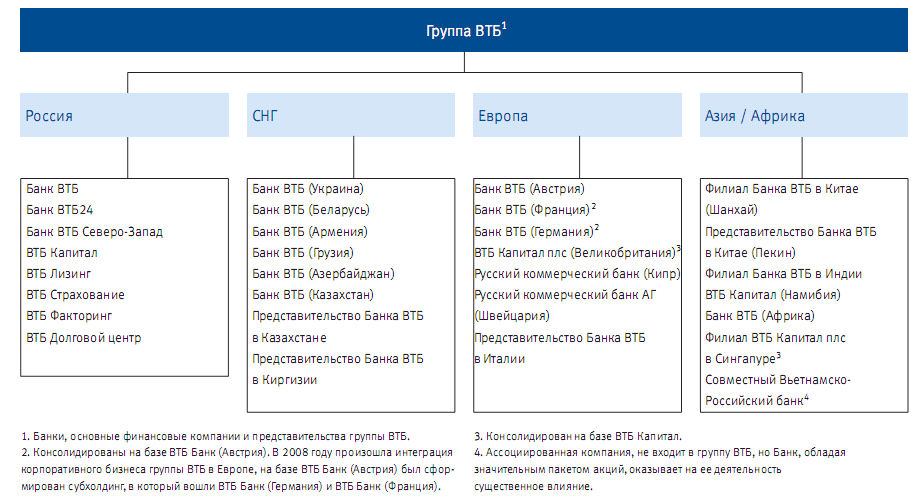

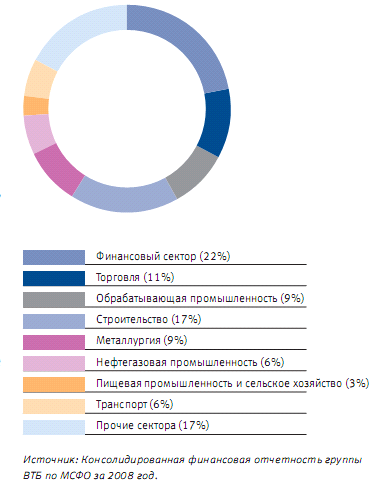

ГЛАВА 2. КРЕДИТОВАНИЕ КОРПОРАТИВНЫХ КЛИЕНТОВ В КОММЕРЧЕСКОМ БАНКЕ ВТБ 2.1 Общая характеристика деятельности ВТБ ВТБ – один из лидеров национального банковского сектора. Банк занимает прочные конкурентные позиции во всех сегментах рынка банковских услуг. По активам ВТБ находится на втором месте в России (по состоянию на 30 сентября 2010 г.) Главный акционер ВТБ с долей в 85,5% – Правительство РФ. В мае 2007 года банком ВТБ было проведено IPO. Среди российских и международных инвесторов было размещено 22,5% акций ВТБ. IPO ВТБ стало крупнейшим публичным размещением акций в Европе в 2007 году, так как общий объем средств, привлеченных в рамках дополнительных эмиссий акций, составил около $8 млрд. Кроме того, это самое «народное IPO» в России за всю историю национального фондового рынка. По его итогам акционерами ВТБ стали более 120 тыс. россиян. 25 сентября 2009 года Центральный банк России зарегистрировал отчет об итогах дополнительного выпуска обыкновенных именных акций ОАО Банк ВТБ. По итогам размещения дополнительного выпуска акций доля Российской Федерации в лице Федерального агентства по управлению государственным имуществом в уставном капитале ОАО Банк ВТБ составляет 85,5%. Доля других акционеров в уставном капитале Банка составляет 14,5%, в том числе доля держателей глобальных депозитарных расписок – 7,01%. Акции ВТБ обращаются на ММВБ, РТС, а также на Лондонской фондовой бирже в форме глобальных депозитарных расписок. По итогам размещения акций рыночная капитализация ВТБ превысила $35,5 млрд. Размер уставного капитала ВТБ составляет 104,6 млрд рублей. Размер собственных средств (капитала) Банка, рассчитанный в соответствии с Положением Банка России от 10.02.2003 №215-П «О методике расчета собственных средств (капитала) кредитных организаций», вырос за 2009г. В 1,4 раза по сравнению на 01.01.2010 составил 97,4 млрд. руб. Норматив достаточности собственных средств (капитала) Банка (Н1) по состоянию на 01.01.2010 составил 15,2% при минимально допустимом значении (установленном нормативном документами Банка России) в 10%. Активы Банка за 2009г. Увеличились в 1,2 раза – с 601,6 млрд. руб. до 708,5 млрд. руб. ВТБ – один из ведущих кредиторов российской экономики. Размер корпоративного кредитного портфеля банка на 1 октября 2009 года превысил 1541 млрд. рублей. Кредитные вложения в предприятия строительной отрасли, металлургии, машиностроения и торговли, а также топливно-энергетического комплекса занимают наибольший удельный вес в портфеле Банка. Группа ВТБ (далее Группа или ВТБ) включает в себя ОАО Банк ВТБ (далее банк ВТБ или Банк) и его дочерние банки и компании внешней торговли Российской Федерации.  Рис. 5. Банк ВТБ был создан в 1990 году как Банк За 20 лет своего развития путем органичного роста и ряда масштабных приобретений Банк трансформировался в универсальную финансово-банковскую группу, широко представленную на территории России, в ряде стран СНГ, Западной Европы, Африки и Азии. ВТБ осуществляет деятельность в сегментах корпоративных, инвестиционно-банковских и розничных банковских услуг. Корпоративный бизнес Группы предоставляет широкий спектр банковских услуг крупному и среднему бизнесу, а также финансовым институтам. Инвестиционно-банковский бизнес ВТБ обслуживает интересы ведущих российских компаний. Розничное направление бизнеса Группы предоставляет продукты и услуги частным клиентам и компаниям малого бизнеса. Основой бизнеса ВТБ является банковский бизнес в России, базирующийся на обширной сети корпоративных и розничных точек продаж и финансовых компаний. По состоянию на 01 января 2010 года сеть продаж Группы состояла из 949 офисов в России, СНГ и Европе, включая 476 офис банка ВТБ24. За пределами России Группа осуществляет свою деятельность через пять дочерних банков в странах СНГ (Армения, Украина, Беларусь, Азербайджан и Казахстан), дочерний банк в Грузии, пять дочерних банков в странах Европы (Австрия, Германия, Франция, Великобритания и Кипр), один дочерний банк и одну финансовую компанию в Африке (Ангола, Намибия), а также ассоциированный банк во Вьетнаме. Офисы британского инвестиционного банка группы ВТБ работают в Сингапуре и Объединенных Арабских Эмиратах, кроме того, Группа имеет филиалы в Индии и Китае. В России ВТБ осуществляет свою деятельность на основании генеральной лицензии Центрального банка РФ № 1000, действующей с 1990 года. Группа ВТБ работает в сферах корпоративного, розничного и инвестиционного банкинга. В рамках корпоративного бизнеса Группа предоставляет широкий спектр продуктов и услуг, кредитование, внешнеторговые сделки, синдицированные кредиты, депозиты и расчетные услуги, а также депозитарное обслуживание, лизинговые услуги и услуги по управлению ресурсами для крупных и средних компаний и финансовых институтов. В сфере розничного бизнеса ВТБ предлагает своим клиентам депозиты и расчетные счета, кредитование, а также ряд дополнительных сервисов для физических лиц и компаний малого бизнеса. В сфере инвестиционно-банковского обслуживания ВТБ предоставляет такие услуги, как андеррайтинг на долговых рынках капитала, проектное финансирование, финансирование сделок по слиянию и поглощению, консультационные услуги, управление активами и венчурные фонды. По состоянию на 01 января 2010 года в Группе работали 40 142 сотрудника. Основным акционером ВТБ является Правительство РФ, которому в лице Федерального агентства по управлению государственным имуществом принадлежит 85,5% акционерного капитала Группы. Группа планирует продолжить политику диверсификации бизнеса, в результате которой будет создано несколько опорных бизнес-направлений, имеющих значимый вес в прибыли Группы: корпоративный, инвестиционный и розничный бизнес, зарубежная сеть. При этом вырастет доля высокомаржинальных бизнесов, таких, как розничный и инвестиционный. Также увеличится доля комиссионных доходов в общем операционном доходе Группы. Улучшится структура фондирования, снизится концентрация бизнеса. Основная цель деятельности группы ВТБ – увеличение акционерной стоимости. Для достижения этой цели группа ВТБ: стремится быть лидером в обслуживании корпоративных и розничных клиентов в России и СНГ, используя: свои конкурентные преимущества в оценке и готовности принимать риски российских клиентов; опыт работы на развивающихся рынках; возможность проводить для крупных корпоративных клиентов эксклюзивные сделки; широкую филиальную сеть в регионах; как одна из первых российских финансовых групп использует свое уникальное положение предоставлять услуги своим клиентам в СНГ, Европе, Азии и Африке. повышает эффективность работы каждого банка, компании и группы ВТБ в целом. Для каждого направления бизнеса в рамках новой стратегии определены специфические цели. Приоритетными задачами в корпоративном бизнесе являются: развитие сильного транзакционного банкинга и превращение банка ВТБ в основной расчетный банк для своих клиентов; создание корпоративно-инвестиционного банка; рост доли ВТБ в обслуживании крупных клиентов за счет кросс-продаж инвестиционных продуктов; увеличение числа активных клиентов нижнего подсегмента крупного и сегмента среднего бизнеса; создание лучших на рынке команд в приоритетных отраслях. Ключевыми приоритетами в части инвестиционного бизнеса являются: построение платформы продаж ИБ-услуг для ключевых клиентских сегментов Группы; значительный рост доходов; сохранение позиций не ниже Топ-3 по основным продуктам. Ключевая цель в розничном бизнесе – существенный рост прибыли за счет продолжения динамичного развития бизнеса и повышение его эффективности, а также увеличение доли рынка и доли розничного бизнеса в портфеле Группы. В рамках развития розничного бизнеса Группа ставит перед собой следующие задачи: дальнейшее развитие сети и альтернативных каналов продаж и обслуживания; переход к сегментно-ориентированному подходу в обслуживании клиентов; совершенствование ИТ-платформы и технологий; повышение качества обслуживания; использование опыта и технологий ВТБ 24 (ЗАО) для развития розницы в странах СНГ. Стратегия развития дочерних финансовых компаний на 2010-2013гг. предполагает построение эффективных, диверсифицированных и рентабельных бизнесов, достижение и укрепление компаниями позиций в соответствующих сегментах за счет развития продуктового предложения, диверсификации отраслевых и клиентских сегментов, развития региональной сети и других каналов продаж. В части международного развития основной задачей является эффективное развитие бизнеса на рынках, где Группа уже имеет присутствие. Ключевым регионом для Группы является СНГ, где наша цель – укрепление позиций на рынке, активное развитие розницы, повышение эффективности сети и бизнес-процессов. В Европе, Азии и Африке Группа продолжит фокусироваться на обслуживании российских клиентов и клиентов из стран СНГ, таким образом, содействуя развитию международного сотрудничества, экспансии клиентов из стран Содружества на международные рынки и предлагая им уникальный набор услуг на мировых финансовых рынках. Важной задачей является обеспечение поддержки растущего бизнеса, усиление инфраструктуры. ВТБ планирует существенно повысить операционную эффективность за счет автоматизации и оптимизации бизнес-процессов, совершенствования ИТ-платформ и технологий во всех компаниях Группы. Кроме того, необходимо усовершенствовать систему управления Группой для максимизации синергетического эффекта между различными видами бизнеса и максимального использования преимущества широкого географического присутствия за пределами РФ. 2.2 Кредитный портфель исследуемого банка: анализ размера, динамика, структуры по различным критериям классификации Существенная часть бизнеса ВТБ сосредоточена в сегменте обслуживания крупных и средних корпоративных клиентов. В 2009 году ВТБ выполнил поставленную задачу по развитию корпоративного бизнеса, несмотря на изменившиеся рыночные условия: доля Группы на рынке корпоративного кредитования выросла до 12,7% с 10,7% в 2008 году. При этом в условиях нехватки финансирования на рынке ВТБ смог удержать долю в сегменте корпоративных депозитов на уровне 2008 года (10,2%).  Рис. 6. Отраслевая структура корпоративного кредитного портфеля по состоянию на 31 декабря 2009 года В отчетном периоде ВТБ продолжал активно кредитовать корпоративных клиентов по всему спектру продуктов. Несмотря на ужесточение кредитной политики во второй половине 2008 года на фоне развития финансового кризиса, портфель группы ВТБ по итогам года увеличился на 47,2%, до 77,0 млрд долларов США по сравнению с 52,3 млрд долларов США в 2007 году. В 2008 году банк ВТБ гибко реагировал на происходящие в экономике изменения и адаптировал линейку услуг под текущие потребности клиентов. Из-за недостатка ликвидных средств и ограничений в получении кредитов на рынке наблюдался устойчивый рост спроса на инструменты документарного и гарантийного бизнеса. Своим клиентам Банк предлагал широкий спектр банковских продуктов и услуг в этой области, таких, как начисление процентов на денежное покрытие, предоставляемое клиентами по импортным документарным аккредитивам в дату их открытия, расчеты с использованием гарантированных аккредитивов с учетом отраслевой специфики клиентов и др. На 1 октября 2010г корпоративный кредитный портфель вырос на 11% до 2339,7 млрд. руб. с 2109,5 млрд. руб. на 1 января 2010г. По итогам девяти месяцев 2010 года корпоративный бизнес получил значительную доналоговую прибыль в размере 30,4 млрд. руб. по сравнению с убытком в размере 51,4 млрд. руб. за аналогичный период 2009г. Положительное влияние на результаты корпоративного сегмента сказал рост объемов кредитования клиентов, увеличение маржи, снижение расходов на резервирование и улучшение эффективности корпоративного бизнеса. В целях получения в режиме он-лайн необходимой информации по операциям клиентов в банке ВТБ осуществляется ряд высокотехнологичных проектов. Так, в 2009 году завершалось внедрение в филиальной сети системы комплексной автоматизации документарных и гарантийных операций, которая уже успешно функционирует в головном офисе. Наибольшие темпы роста той или иной статьи позволяют определить, в каком из секторов рынка банк проводит наиболее активную деятельность. Для получения более полной оценки можно рассчитать коэффициент опережения, сопоставив темпы роста каждой из статей с темпами роста совокупного кредитного портфеля. Тр. = Тр.кредитов для юр.лиц = Тр.кредиты для физ.лиц = Т р.кредитного портфеля = Таким образом, темпы роста кредитов для юридических лиц ниже темпов роста кредитного портфеля для ОАО «ВТБ», а темпы роста кредитов для физических лиц превышают рост кредитного портфеля. Также рассчитывают коэффициент опережения. Темп роста средних остатков ссудных активов принято сопоставлять с темпом роста совокупных активов. Коп = Тр.суммы активов = Коп = 96,0∙100/97,6=98,3%. Этот коэффициент показывает, во сколько раз рост средних остатков ссудных активов опережает рост совокупных активов. Значение коэффициента приближается к 1, что свидетельствует об положительной работе банка в области кредитных операций. Рассчитаем долю кредитного портфеля в совокупных активах банка (Да) как еще один показатель для оценки его динамики: Да 2009 =  =0,705 =0,705Да 2008= Уменьшение доли свидетельствует о сокрашение значимости кредитной деятельности для банка, и вместе с тем, о вероятности уменьшения кредитных рисков. Иначе коэффициент Да носит название «коэффициент концентрации», который показывает насколько банковские активы сконцентрированы на кредитном рынке. Сведем полученные данные в таблицу: Таблица 2 Анализ динамики кредитного портфеля коммерческого банка

Понижение динамики объемов кредитного портфеля в абсолютном выражении свидельтствует о сокращении сектора кредитного рынка, на котором оперирует данный банк. Проанализировав полученные результаты наблюдаем уменьшение значения доли кредитного портфеля в активах банка с 0,717 до 0,705. Коэффициент опережения составляет в указанные периоды 0,98. В результате, значения полученных коэффициентов позволяют сделать вывод о том, что банк уменьшает активы. Данное поведение, вероятно, можно объяснить более высоким уровнем риска кредитных сделок. Таким образом, кредитная активность ОАО «ВТБ» снизилась в 2009 г. по сравнению с 2008 г. Анализ кредитного портфеля по различным критериям: доходность, рискованность, качество, ликвидность. Рекомендации по повышению его качества Важность такого анализа, в первую очередь, обусловлена поддержанием ликвидности банка, которая является основополагающим критерием оценки его состоятельности. Доходность кредитного портфеля (Д) рассчитывается путем отнесения совокупных доходов банка по кредитам (статьи формы 0409102 «Отчет о прибылях и убытках») на определенную дату к величине совокупного кредитного портфеля в этом же периоде. Уровень доходности следует анализировать в динамике, для возможности определения тенденций развития кредитной деятельности в данном банке. К4 = К4 кр.портф.2009 = К4 кр.портф.2008 = Исходя из полученных данных можно сделать вывод о том, что процентная ставка по кредитам растет в результате квалифицированного подхода к процессу управления активами. К4 кр.юр.лицам 2009= К4 кр.юр.лицам 2008= К4 кр.физ.лицам 2009= К4 кр.физ.лицам 2008= Рассчитав уровень доходности по наиболее прибыльным статьям кредитного портфеля, можно отметить, что наиболее прибыльными для анализируемого банка являются кредиты, выданные физическим лицам. Проанализируем доходность кредитного портфеля анализируемого банка, используя количественная оценку доходности его ссудного сегмента (по данным отчетности форма 0409102 «Отчет о прибылях и убытках»): К5 = К5 кр.портф.2009 = К5 кр.портф.2008 = Полученные данные свидетельствуют о росте доходности кредитного портфеля и грамотном управлении. Величина данного коэффициента соответствует нормальному уровню достаточной процентной маржи банка (5-7%). Определим доходность, используя данные отчетности форм 0409102 «Отчет о прибылях и убытках», «Отчет об уровне достаточности капитала, величине резервов на покрытие сомнительных ссуд и иных активов» по состоянию на 01.01.10 форма 0409808. К6= К6 2009 = К6 2008 = Рассчитанные коэффициенты наглядно демонстрируют повышение доходности кредитного портфеля в 2009г. по сравнению с 2008г. Определим уровень ликвидности кредитного портфеля анализируемого банка ОАО «ВТБ», рассчитав следующие коэффициенты (используя данные формы 0409806 «Бухгалтерский баланс» на 01.01.10): К7= К7 2009 = К7 2008 = Уровень К7 должен стремиться к единице. Анализируя данный показатель в динамике за два года, можно отметить тенденцию к уменьшению ликвидности кредитного портфеля ОАО «ВТБ». Показатели коэффициентов К8 и К9 (соответственно нормативов Н7 и Н10.1) уже рассчитаны и отражены в форме типовой отчетности 0409135 «Информация об обязательных нормативах» и представлена ниже в табл. 3: Таблица 3 |