Комплекс лекцийй по ОПД. Курс лекций по дисциплине основы предпринимательской деятельности и бизнес планирования

Скачать 1.37 Mb. Скачать 1.37 Mb.

|

|

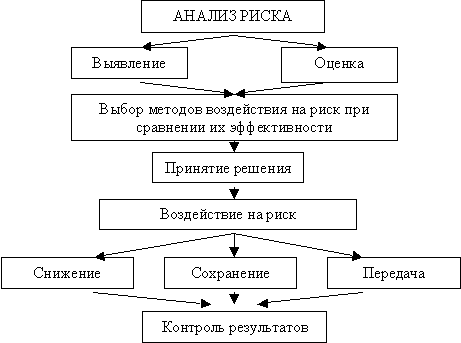

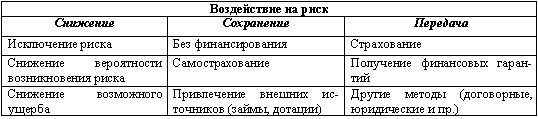

Тема 13. Оценка рисков и страхование Понятие и классификация рисков Под “риском” принято понимать вероятность (угрозу) потери предприятием части доходов в результате осуществления определённой производственной и финансовой деятельности. Назначение анализа риска в бизнес – плане сводится к обоснованию целесообразности и возможной безопасности вложения средств потенциальных инвесторов и, главное, разработке мер по защите от возможных потерь. Содержанием раздела является: описание организационных мер по профилактике рисков. разработка программы страхования от рисков. Теория и практика предусматривают достаточно глубокую классификацию видов рисков в деятельности предприятия, а также методов определения рисков, критериев и оценок рисков, средств и способов снижения степени риска. Классификация рисков может быть основана на различных характеристиках: ^ 1. По роду опасности: - Техногенные риски порождены хозяйственной деятельностью человека: аварийные ситуации, загрязнение окружающей среды и т.д. Примером техногенных рисков могут служить огневые риски, связанные с воздействием огня на различные объекты. - Природные риски не зависят от деятельности человека. К ним относятся в основном риски стихийных бедствий: землетрясения, наводнения, урагана, тайфуна, удара молнии, извержения вулкана и т.д. - Смешанные риски - это события природного характера, инициированные хозяйственной деятельностью человека. Примером может служить оползень, вызванный проведением строительных работ. - Риски, связанные с финансовой деятельностью, условно можно причислить к антропогенным. ^ 2. По характеру деятельности: - Предпринимательские риски связаны с развертыванием производства и прибылью, а именно: недополучение прибыли в результате простоя производства, банкротство, упущенная выгода, непредвиденные расходы и др. - К финансовым и коммерческим можно отнести риски из области управления финансами и взаимоотношений торговых партнеров в процессе сделки: неисполнение договорных обязательств контрагентом по сделке, невозврат кредита, непредвиденные судебные расходы. - Профессиональные риски связаны с исполнением лицами своих профессиональных обязанностей. - К инвестиционным относятся риски, которые возникают при вложении инвесторами средств с целью получения прибыли, например риски изменения доходности ценных бумаг, процентные, валютные, страновые. - Среди транспортных рисков, возникающих при транспортировке грузов, различают морские, воздушные и наземные. - Промышленные риски характерны для производственной деятельности предприятий: выход из строя оборудования, станков, приборов, сложных технических комплексов, а также повреждения промышленных зданий и сооружений. ^ 3. По природе объектов, которые подвержены риску: - риски нанесения ущерба жизни и здоровью граждан; - имущественные риски, среди которых выделяются риски наступления гражданской ответственности. Приступая к разработке данного раздела бизнес – плана, необходимо разобраться в природе рисков и основных параметров данной экономической категории. Необходимо: Составить исчерпывающий перечень рисков по основным видам. Произвести оценку вероятности наступления риска. Разработать предложения и методы по минимизации рисков. Управление рисками Основные этапы процесса управления риском (рис. 6): - анализ риска; - выбор методов воздействия на риск при оценке их сравнительной эффективности; - принятие решения; - непосредственное воздействие на риск; - контроль и корректировка результатов процесса управления.  Рисунок 6 - Схема процесса управления риском Анализ риска - начальный этап, имеющий целью получение необходимой информации о структуре, свойствах объекта и имеющихся рисках. Анализ состоит из выявления рисков и их оценки. При выявлении рисков определяются все риски, присущие предприятию. Сначала риски выявляются и оцениваются, затем выбирается методы воздействия на них при сравнении их эффективности. Далее принимается решение о способах воздействия на риск и оцениваются полученные результаты. Оценка - это количественное описание выявленных рисков, в ходе которого определяются такие их характеристики, как вероятность и размер возможного ущерба. Формируется набор сценариев развития неблагоприятных ситуаций, и для различных рисков могут быть построены функции распределения вероятности наступления ущерба в зависимости от его размера. Выявление и оценка тесно связаны между собой, и не всегда представляется возможным разделить их на самостоятельные части общего процесса. Часто анализ идет в двух противоположных направлениях - от оценки к выявлению и наоборот. В первом случае уже имеются убытки и необходимо выявить причины. Во втором случае на основе анализа системы выявляются риски и возможные последствия. Следующий этап - это выбор метода воздействия на риски с целью минимизировать возможный ущерб в будущем. Т.к. каждый вид риска допускает два-три традиционных способа его уменьшения, то возникает проблема оценки сравнительной эффективности методов воздействия на риск для выбора наилучшего из них. Появляется возможность сформировать общую стратегию управления всем комплексом рисков предприятия. Это этап принятия решений, когда определяются требуемые финансовые и трудовые ресурсы, происходит постановка и распределение задач среди менеджеров, осуществляется анализ рынка соответствующих услуг, проводятся консультации со специалистами. Процесс непосредственного воздействия на риск представлен тремя основными способами: снижением, сохранением и передачей риска (табл. 7). Таблица 7 Основные группы методов воздействия на риск  ^ Снижение риска - это уменьшение либо размеров возможного ущерба, либо вероятности наступления неблагоприятных событий. Обычно оно достигается при помощи осуществления предупредительных организационно-технических мероприятий, под которыми понимаются различные способы усиления безопасности зданий и сооружений, установка систем контроля и оповещения, противопожарных устройств, проведение обучения персонала способам поведения в экстремальных ситуациях и т.д. ^ Сохранение риска на существующем уровне не всегда означает отказ от любых действий, направленных на компенсацию ущерба, хотя такая возможность предусмотрена. Предприятие может создать специальные резервные фонды (фонды самострахования или фонд риска), из которых будет производиться компенсация убытков при наступлении неблагоприятных ситуаций. Такой метод управления риском называется самострахованием. К мерам, осуществляемым при сохранении риска, могут быть также причислены получение кредитов и займов для компенсации убытков и восстановления производства, получение государственных дотаций и др. ^ Меры по передаче риска означают передачу ответственности за него третьим лицам при сохранении существующего уровня риска. К ним относятся страхование, которое подразумевает передачу риска страховой компании за определенную плату, а также различного рода финансовые гарантии, поручительства и т.д. Заключительным этапом управления риском являются контроль и корректировка результатов реализации выбранной стратегии с учетом новой информации. Контроль состоит в получении информации от менеджеров о произошедших убытках и принятых мерах по их минимизации. ТЕМА 14. ФИНАНСОВЫЙ ПЛАН Назначение и структура финансового плана Данный раздел бизнес – плана концентрирует в себе результаты всех предыдущих разделов, подводит основные возможные финансовые итоги разрабатываемого проекта. Для этого производятся следующие финансовые расчёты: план доходов и расходов (табл. 1); план денежных доходов и поступлений (табл. 2); сводный баланс активов и пассивов предприятия (балансовый план); график достижения безубыточности. Таблица 1 План доходов и расходов

Таблица 2 План движения денежных средств

13.2 Анализ безубыточности Бизнес – план позволяет без проведения конкретных реальных шагов просчитать все возможные варианты конечного результата и выбрать оптимальный. С этой целью в отечественной практике планирования используется мировой финансовый опыт, позволяющий уже на этапе разработки бизнес – плана определить уровень безубыточности и рентабельности предлагаемого проекта, конкретную номенклатуру оценочных показателей планируемого и реализуемого бизнеса. Анализ безубыточности предполагает: определение уровня безубыточности, критического объёма производства или, как его называют, порога рентабельности; построение графика безубыточности (рис. 1); определение запаса финансовой прочности. При проведении анализа безубыточности необходимо все затраты предприятия разделить на условно-постоянные не зависящие от объема производства, и условно-переменные, изменяющиеся прямо пропорционально объемам производства. Аналитический расчёт уровня безубыточности производится в натуральном и стоимостном выражениях по формулам: критический объём производства в натуральном выражении (Qкр): где FC – постоянные затраты на выпуск продукции (услуги), сом.; P – цена единицы продукции (услуги), сом.; AVC – переменные затраты на единицу продукции (услуги), сом.; критический объём производства в стоимостном выражении (Q’ кр): где а – доля переменных затрат в цене изделия. Критический объём производства или уровень безубыточности показывает величину выручки от реализации, при которой предприятие полностью покрывает все свои расходы, не получая прибыли.  Рисунок 14 - Графическое определение точки безубыточности. TR – выручка от реализации продукции (услуги), сом.; TC – совокупные затраты, сом.; Qкр – объём производства в натуральном выражении; Q`кр – объём производства в стоимостном выражении. Чтобы оценить насколько фактическая выручка от продажи превышает выручку, обеспечивающую безубыточность, необходимо рассчитать запас финансовой прочности – процентное отклонение фактической выручки от пороговой по формуле: где St – запас финансовой прочности, %; TR – фактическая выручка, сом.; где K – коэффициент покрытия; VC – переменные затраты на выпуск продукции (услуги) сом. Таблица 4 Расчёт безубыточности и запаса финансовой прочности

^13.3 Стратегия финансирования В данном разделе необходимо разработать схему – прогноз получения средств, необходимых для реализации проекта, и определить возможный срок окупаемости вложений, предполагаемую рентабельность производства. На основании ранее рассчитанной общей потребности в средствах для реализации проекта определяются источники финансирования. В зависимости от каналов поступления средств их источниками могут быть: внутренние (собственные): внешние: дополнительное привлечение средств собственников – вкладчиков или акционеров; долевое или заёмное финансирование – кредиты в коммерческих банках, централизованные государственные кредиты, ипотечные ссуды, долговые обязательства; лизинговое финансирование. Финансирование через кредиты предпочтительно для проектов, связанных с расширением производства на уже действующих предприятиях. Тогда банки не будут требовать повышенной платы за кредит, так как риск вложений здесь меньше, чем для вновь создаваемого предприятия, да и не составит проблемы найти материальное обеспечение кредитов, в качестве которого могут выступить уже имеющиеся активы. Для проектов по созданию нового предприятия или реализации технического новшества, предпочтительным источником финансирования может служить паевой или акционерный капитал. Так как новое предприятие в первые годы может вообще не платить дивиденды, и это не вызовет возражений акционеров, если прибыль инвестируется в развитие фирмы, что ведет к повышению курса ее акций и укреплению позиций на рынке. Каждая из возможных схем финансирования бизнес – проекта должна быть просчитана и оценена по последствиям её использования на данном предприятии (табл. 5). ^ Табл. 5 Расчёт потребности в инвестициях и стратегия финансирования

Возврат заёмных средств происходит по следующей схеме (табл. 6). Таблица 6 Схема погашения банковского кредита

13.4 Расчет эффективности бизнеса Заключительным этапом разработки бизнес – плана является расчёт (оценка) эффективности бизнеса Для оценки прибыльности работы обычно используют различные варианты показателя рентабельности - отношение прибыли, полученной предприятием за отчетный период, к какому либо базовому показателю хозяйственной деятельности - выручке, величине активов, капиталу и т.д. Рентабельность продаж - это отношение прибыли (П) к выручке от реализации продукции (В): Рентабельность активов определяется как отношение прибыли к средней величине общих активов (А) предприятия: Рентабельность инвестиционного капитала — это отношение прибыли к средней величине инвестиционного капитала (ИК): Критерий эффективности – это наиболее благоприятное соотношение между прибыльностью и рискованностью проекта. Прибыльность – это не просто прирост капитала, а такой темп его увеличения, который полностью компенсирует инфляционное уменьшение покупательной способности денег в течение инвестиционного цикла и покрывает риски инвестора, связанные с возможностью недополучения прибыли. Таким образом, проект будет привлекательным для инвестора, если его реальная доходность будет превышать таковую для любого иного способа вложения капитала. К основным показателям эффективности бизнес-плана относятся: Чистый доход (ЧД); NetValue — NV. Чистый дисконтированный доход (ЧДД); NetPresentValue (NPV). Индекс доходности (ИД); ProfitabilyIndex (PI) внутренняя норма доходности (ВНД); InternalRateofReturn (IRR). Срок окупаемости дисконтированный (Discountedpaybackperiod; (PBP) мес.) Чистым доходом (ЧД; Net Value — NV) называется накопленный эффект (сальдо денежного потока) за расчетный период: где Фт — эффект (сальдо) денежного потока на т-м шаге, а сумма распространяется на все шаги в расчетном периоде. Важнейшим показателем эффективности проекта является чистый дисконтированный доход (ЧДД; интегральный эффект; NetPresentValue — NPV) — накопленный дисконтированный эффект за расчетный период. ЧДД зависит от нормы дисконта Е и рассчитывается по формуле: где т — коэффициент дисконтирования. ЧД и ЧДД характеризуют превышение суммарных денежных поступлений над суммарными затратами для данного проекта соответственно без учета и с учетом неравноценности их разновременности. Их разность (ЧД - ЧДД), которая, как правило, положительна, нередко называютдисконтом проекта, но ее не надо смешивать с нормой дисконта. Для признания проекта эффективным, с точки зрения инвестора, необходимо, чтобы его ЧДД был положительным; при сравнении альтернативных проектов предпочтение должно отдаваться проекту с большим значением ЧДД (при условии, что он положителен). Следующий показатель возникает, когда ЧДД проекта рассматривается как функция от нормы дисконта ^ Е. Внутренней нормой доходности (ВНД, внутренней нормой дисконта; внутренней нормой рентабельности;InternalRateofReturn — IRR)обычно называют такое положительное число Е', что при норме дисконта Е = Е' чистый дисконтированный доход проекта обращается в 0. Недостаток определенной таким образом ВНД заключается в том, что уравнение ЧДД (Е) = 0 необязательно имеет один положительный корень. Оно может вообще не иметь корней или иметь несколько положительных корней. Для того чтобы избежать этих трудностей, лучше определять ВНД иначе: ВНД - это положительное число Е' такое, что ЧДД: при норме дисконта Е=Е' обращается в 0; при всех Е>Е' отрицателен; при всех 0< Е' < Е положителен. Определенная таким образом ВНД, если только она существует, всегда единственна. Для оценки эффективности проекта значение ВНД необходимо сопоставлять с нормой дисконта ^ Е. Проекты, у которых ВНД > Е, имеют положительное ЧДД и поэтому эффективны, те, у которых ВНД < Е, имеют отрицательное ЧДД и потому неэффективны. ^ Сроком окупаемости ("простым" сроком окупаемости; payback period) называется продолжительность наименьшего периода, по истечении которого текущий чистый доход в текущих или дефлированных ценах становится и в дальнейшем остается неотрицательным. Срок окупаемости в соответствии с заданием на расчет эффективности может исчисляться либо от базового момента времени, либо от начала осуществления инвестиций, либо от момента ввода в эксплуатацию основных фондов создаваемого предприятия. При оценке эффективности он, как правило, выступает только в качестве ограничения. ^ Сроком окупаемости с учетом дисконтирования называется продолжительность наименьшего периода, по истечении которого текущий чистый дисконтированный доход становится и в дальнейшем остается неотрицательным. ^ Потребность в дополнительном финансировании (ПФ) — максимальное значение абсолютной величины отрицательного накопленного сальдо от инвестиционной и операционной деятельности. Данный показатель отражает минимальный объем внешнего финансирования проекта, необходимый для обеспечения его финансовой реализуемости. Поэтому ПФ называется еще капиталом риска. ^ Потребность в дополнительном финансировании с учетом дисконта (ДПФ) — максимальное значение абсолютной величины отрицательного накопленного дисконтированного сальдо от инвестиционной и операционной деятельности. Величина ДПФ показывает минимальный дисконтированный объем внешнего финансирования проекта, необходимый для обеспечения его финансовой реализуемости. ^ Индексы доходности (profitability indexes) характеризуют (относительную) "отдачу проекта" на вложенные в него средства. Они могут вычисляться как для дисконтированных, так и для недисконтированных денежных потоков. При оценке эффективности часто используются: индекс доходности затрат — отношение суммы денежных притоков (накопленных поступлений) к сумме денежных оттоков (накопленным затратам); индекс доходности дисконтированных затрат — отношение суммы дисконтированных денежных притоков к сумме дисконтированных денежных оттоков; индекс доходности инвестиций (ИД) — увеличенное на I единицу отношение ЧД к накопленному объему инвестиций; индекс доходности дисконтированных инвестиций (ИДЦ) — увеличенное на единицу отношение ЧДД к накопленному дисконтированному объему инвестиций. При расчете ИД и ИДЦ могут учитываться либо все капиталовложения за расчетный период, включая вложения в замещение выбывающих основных фондов, либо только первоначальные капиталовложения, осуществляемые до ввода предприятия в эксплуатацию (соответствующие показатели будут, конечно, иметь различные значения). Индексы доходности затрат и инвестиций превышают 1, если для этого потока ЧД положителен. Индексы доходности дисконтированных затрат и инвестиций превышают 1, если для этого потока ЧДД положителен. Необходимые условия эффективности инвестиционных бизнес-проектов Для того чтобы проект мог быть признан эффективным, необходимо выполнение какого-нибудь из следующих условий: 1.ЧДД > 0. 2. ВНД > Е при условии, что ВНД этого проекта существует. 3.ИД > 1,0. 4. Срок окупаемости с учетом дисконтирования Тд< Т. При этом если выполнено условие 2, остальные условия также будут выполняться, если же выполнено любое из условий 1, 3, 4, то будут выполнены и другие из этих условий (хотя ВНД проекта может и не существовать). ^ Расчеты показателей эффективности проекта. Все расчеты показателей эффективности рекомендуется выполнять с денежных средств [П(t)] и оттоки или выплаты денежных средств [О(t)] в каждом периоде (t) реализации проекта. Дисконтирование служит для приведения разновременных экономических показателей к какому-либо одному моменту времени; обычно к начальному периоду. Сумма поступлений (II(t)), используемая в процессе расчетов по критериям КЭШ-ФЛО, формируется путем суммирования следующих статей: Поступления от сбыта продукции (услуг) Поступления от других видов деятельности Поступления от реализации активов Доходы по банковским вкладам Сумма выплат (0(t)), формируется аналогичным образом и включает в себя: Прямые производственные издержки, кроме амортизации Затраты на заработную плату Выплаты на другие виды деятельности Общие издержки Налоги Затраты на приобретение активов Другие некапитализируемые издержки подготовительного периода Выплаты % по займам Банковские вклады Разница между притоком и оттоком денежных средств в каждом периоде (t) называется потоком реальных денег Ф(t) или Кэш Фло (Cash Flow) .Значения II(t) и О(t) для каждого месяца делятся на соответствующий коэффициент дисконтирования Емес : где Егод - годовая ставка дисконтирования в %. ПродисконтированныеП(t) (DПI(t)) и 0(t) (DО(t)) для конкретного периода (месяца) вычисляются по формулам: где t - порядковый номер месяца проекта. ^ Чистый дисконтированный доход (ЧДД) определяется как сумма текущих эффектов за весь расчетный период, приведенная к начальному шагу, или как превышение интегральных результатов над интегральными затратами. Величина ЧДД для постоянной нормы дисконта вычисляется по формуле: где DПt - продисконтированные поступления, получаемые на t-ом шаге расчета, DOt - продисконтированные затраты, осуществляемые на том же шаге Т - горизонт расчета (число прогнозов) Эффект достигаемый на t-ом шаге: Если ЧДД проекта положителен, проект является эффективным (при данной норме дисконта). Чем больше ЧДД, тем эффективнее проект. ^ Индекс доходности (ИД) представляет собой отношение суммы приведенных эффектов к величине капиталовложений. Если ИД > 1, проект эффективен, если ИД < 1 - неэффективен.  , ,где DIIt - продисконтированные поступления, получаемые на t-ом шаге расчета, DOt - затраты, осуществляемые на том же шаге Т - горизонт расчета (число прогнозов) ^ Внутренняя норма доходности (ВНД) представляет собой ту норму дисконта (Евн), при которой величина приведенных эффектов равна приведенным капиталовложениям. Полученная в процессе расчета ВНД сравнивается с требуемой инвестором нормой дохода на капитал. Она должна быть больше, чем в случае безрискового вложения капитала. ^ Срок окупаемости - минимальный временной интервал, за пределами которого интегральный эффект становится и в дальнейшем остается неотрицательным. Иначе, - это период (в месяцах, кв-лах, годах), начиная с которого вложения и затраты, связанные с инвестиционным проектом, покрываются суммарными результатами его осуществления. Срок окупаемости с учетом дисконтирования рассчитывается при условии выполнения равенства: ^ Ставка дисконтирования обычно принимается на уровне доходов, которые могут быть получены в результате практически безрискового вложения капитала. | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||