Туров Курсовая 1. Курсовая работа по дисциплине Оценка и управление рисками в системе экономической безопасности

Скачать 0.54 Mb. Скачать 0.54 Mb.

|

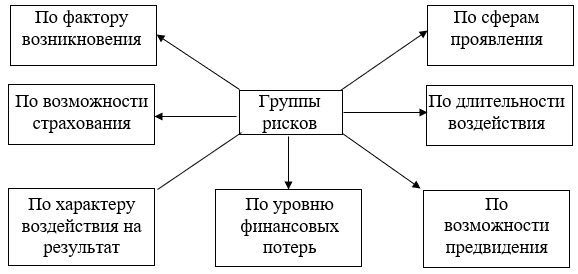

1 Теоретические аспекты исследования рисков страховой компании1.1 Риски страховой компании: понятие, сущность, классификацияНеотъемлемой частью предпринимательской деятельности является неопределенность и асимметричность информации. Понятием, агрегирующим положительное, нейтральное и отрицательное влияние данных явлений, является риск. В экономической науке исследуемое понятие является относительно новым, а его фундаментальное развитие отражено преимущественно в исследованиях зарубежных ученых [10]. Тем не менее, в настоящее время сложился определенный понятийный аппарат риска, появилось многообразие авторских определений, в том числе и отечественных. По мнению российского экономиста Быкова А.А., риск – это характеристика ситуации или действия, когда возможны многие исходы, существует неопределённость в отношении конкретного исхода, и, по крайней мере, одна из возможностей является нежелательной [5]. Современный экономический словарь следующим образом определяет риск – возможность наступления событий с отрицательными последствиями в результате определенных решений или действий [5]. В зарубежной экономике существует ряд методологических подходов к раскрытию природы риска, которые порождают различные теоретические концепции. Финансовое благополучие современной организации следует за конкурентоспособностью выпускаемой продукции, как тень за человеком. Практика показывает, что этой цели наиболее часто достигают предприятия с более высоким конкурентным потенциалом. Под конкурентным потенциалом предприятия подразумевается как реальная, так и потенциальная способность компании разрабатывать, изготовлять, сбывать и обслуживать в конкретных сегментах рынка конкурентоспособные изделия. Таким образом, высокая конкурентоспособность предприятия обусловливается наличием следующих трех признаков: 1) потребители довольны и готовы купить повторно продукцию этой организации (потребители возвращаются, а товары нет); 2) общество, акционеры и партнеры не имеют претензий к организации; 3) работники гордятся своим участием в деятельности организации, а посторонние считают за честь трудиться в этой компании Чайникова, Л.Н. Конкурентоспособность предприятия / В.Н. Чайников. - Тамбов: Изд-во Тамб. гос. техн. ун-та, 2007. - С.162.. Очевидно, что конкурентоспособность - это свойство практически любых экономических объектов. Независимо от физической природы и выполняемых функций все изделия, а также производственные системы их изготовляющие и использующие, могут рассматриваться в контексте проблемы конкурентоспособности, причем такой аспект анализа диктуется не абстрактными соображениями, а сугубо практическими интересами конкретной экономической деятельности. Объективную природу риска обусловливает вероятностная сущность многих природных, социальных и технологических процессов, многовариантность отношений, в которые вступают объекты социально-экономической жизни [2]. Субъективная сторона риска заключается в осуществлении выбора из имеющихся возможностей и в расчете вероятности их реализации. Помимо этого, субъективная природа риска проявляется и в том, что люди неодинаково воспринимают одну и ту же величину экономического риска в силу психологических, нравственных, идеологических и других особенностей [2]. Определений риска довольно много, все они различны, но в целом во всех трактовках этого понятия присутствует фактор неопределенности и отрицательного результата. В области предпринимательской деятельности риск подразумевает под собой опасность возникновения непредвиденных потерь ожидаемой прибыли, дохода, имущества, денежных средств и других ресурсов по причине неблагоприятных обстоятельств или изменений в экономической деятельности. Как правило, страховые организации несут убытки по причине именно неэффективного управления рисками и отсутствия контроля за ними, за счет чего снижается финансовая устойчивость организации в целом. Одна из первых попыток классифицировать риски была предпринята английским экономистом Дж. М. Кейнсом. В настоящее время существует множество вариантов, на рисунке 1 представлена широко распространенная классификация в общем виде.  Рисунок 1 – Классификация рисков по группам1 По фактору возникновения риски IT компании бывают внутренние (определяются деятельностью компании) и внешние (связаны с процессами во внешней среде). По возможности страхования подразделяются на страхуемые (риски, которые готова взять на себя страховая компания) и не страхуемые (не подлежат страхованию). По характеру воздействия рисков на результат деятельности IT компании выделяют спекулятивные (возможность получать положительный и отрицательный результат) и чистые (возможность получать отрицательный или нулевой результат). В зависимости от финансовых потерь риски градируются на допустимый (риск потери прибыли от реализации того или иного проекта, программы или от деятельности в целом), критический (риск потерь в размере произведенных затрат на осуществление данного вида деятельности или отдельного проекта) и катастрофический (риск потерь в размере, равном или превышающем все имущественное состояние компании). По возможности предвидения можно выделить прогнозируемый (связан с циклическим развитием экономики, предсказуемым развитием конкуренции и т.п.) и непрогнозируемый (форс-мажор) риски. По длительности воздействия риски IT компании дифференцируются как постоянные (характерны для всего периода осуществления операции и связаны с действием постоянных факторов), временные (возникают лишь на отдельных этапах осуществления финансовой операции). Цель любой страховой компании — обезопасить клиента от несчастных случаев и их негативных последствий. Если страхователь или его имущество пострадали, организация выплачивает клиенту деньги. cт. 3 закона № 4015-1 ФЗ У страховых компаний есть несколько функций. В их числе: Рисковая. Клиент передает свои риски страховщику за установленную плату. Например, при перевозке грузов оформляют страховой полис, и, если транспортировку отменят или задержат, клиент получит право на компенсацию. Сберегательная и инвестиционная. Если на счетах компании есть свободные деньги, их направляют в инвестиции — вкладывают в недвижимость, ценные бумаги и другие активы. Это помогает страховщикам наращивать собственный капитал. Предупредительная. Страховым компаниям невыгодно, когда жизни или интересам клиента что-то угрожает, поэтому они финансируют мероприятия, которые помогают снизить риски несчастного случая. Например, компании, которые страхуют имущество от пожара, могут вкладывать деньги в противопожарные мероприятия — установку систем оповещения, проверку исправности оборудования. Социальная. Если страхователь попадет в сложную ситуацию, страховщик оказывает ему финансовую помощь. К примеру, если работник получил производственную травму, а работодатель предусмотрел социальное страхование сотрудников, то страховые выплаты могут покрыть дорогостоящее лечение. Денежные резервы, которые нужны на выплату по страховым случаям, формируются из взносов страхователей. Если один из клиентов попал в сложную ситуацию и ему нужна крупная сумма, страховая компания выплатит ее за счет денег, которые внесли другие клиенты. |