Туров Курсовая 1. Курсовая работа по дисциплине Оценка и управление рисками в системе экономической безопасности

Скачать 0.54 Mb. Скачать 0.54 Mb.

|

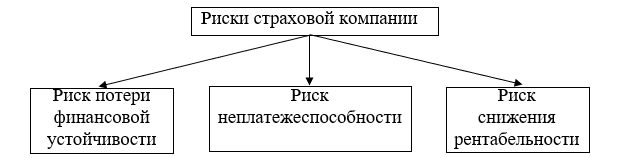

Как работают страховщикиЕсли клиент заплатил за страховку, но страховой случай, указанный в договоре, не наступил, деньги ему не возвращают — их направляют в фонд и используют для выплат пострадавшим клиентам или для других целей. Если избежать опасности не удалось и страховой случай наступил, возможность, порядок и сумму выплат определяет страховой договор. ст. 947 гражданского кодекса Взаимодействие клиента и страховой состоит из четырех этапов. Расчет страхового взноса. Для каждого клиента страховка будет стоить по-разному, цена зависит от вероятности наступления страхового случая: чем она больше, тем дороже страховка. Так, при заключении договора на социальное страхование учитывают уровень опасности производства, оснащенность компании средствами защиты, возраст работников. Соответственно, страховой взнос за возрастного крановщика или сотрудника химзавода будет стоить дороже, чем взнос за молодого офисного работника. Многие организации позволяют оформить страхование онлайн и рассчитать размер страхового взноса прямо на сайте — для этого там есть специальный калькулятор. Клиент заполняет необходимые поля и получает сумму взноса, оплатить его также можно на сайте. После этого клиент получает договор страхования и страховой полис. Наступление страхового случая. Если клиент попал в сложную ситуацию, он извещает об этом страховую компанию и подает пакет документов. Его состав в разных случаях может отличаться, вот список основных бумаг: заявление на выплату страховки — обычно в нем же указывают банковские реквизиты для перечисления денег; оригинал договора страхования и страхового полиса; квитанция об оплате страхового взноса; документы, которые доказывают факт страхового происшествия; паспорт или другой документ, который подтверждает личность заявителя. По сферам проявления риски подразделяются на: политические — риски прямых убытков и потерь или недополучения прибыли из-за неблагоприятных изменений политической ситуации в государстве, сфере или действий местной власти; социальные — риски, связанные с социальными кризисами и проблемами; экологические — риски, связанные с наступлением гражданской ответственности за нанесение ущерба окружающей среде, а также жизни и здоровью третьих лиц; коммерческие — риски экономических потерь, возникающие в любой коммерческой деятельности; профессиональные — риски, связанные с выполнением профессиональных обязанностей. На сегодняшний день не существует нормативно-правого источника, который был бы посвящен классификацией рисков именно для страховых организаций. Тем не менее в проекции на страховую компанию риски классифицируются следующим образом (см. рис. 2). Процесс выявления рисков предполагает анализ всех условий функционирования страховой организации на предмет наличия или возможности возникновения рисков. Выявление рисков осуществляется в ходе анализа по всем направлениям деятельности. Основные группы рисков, возникающих в различных видах деятельности, рассмотрим ниже.  Рисунок 2 – Классификация видов рисков страховой компании2 Риск неплатежеспособности связан со снижением уровня ликвидности оборотных активов и неспособностью компании отвечать по своим обязательствам. Риск потери финансовой устойчивости обусловлен несовершенством структуры капитала и несбалансированностью денежных потоков. Риск снижения рентабельности возникает вследствие снижения эффективности деятельности компании, а также связан с повышением уровня расходов и снижения уровня доходов. Таким образом, можно заключить, что в обобщенном смысле риск с экономической точки зрения представляет собой возможность наступления событий с отрицательными экономическими последствиями в результате определенных решений или действий. В настоящее время существует множество вариантов классификации исследуемого понятия. В проекции на страховую компанию бывают риски потери финансовой устойчивости, неплатежеспособности и снижения рентабельности. 1.2 Источники, причины, факторы и методы управления рисками страховой компанииХозяйствующий субъект функционирует во внешней среде, из которой на него оказывают влияние множество факторов, способствующих наступлению рисков. Факторы риска в обобщенном смысле подразделяются на несколько групп, наглядно представленных в таблице 1. Таблица 1 – Факторы риска3

Продолжение таблицы 1 – Факторы риска

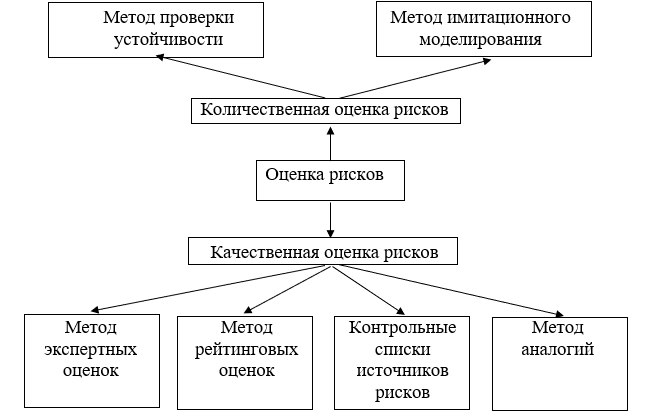

Так или иначе, выше представленные группы рисков по направлениям представляют собой источники рисков и в определенной степени оказывают влияние на деятельность страховой компании как хозяйствующего субъекта. Способы оценки рисков в компании бывают количественные и качественные, рассмотрим часто применяемые в практике, на рисунке 3.  Рисунок 3 - Методы оценки рисков4 Использование количественных методик сопровождается использованием специальных программ и / или помощью аналитиков. К ним относятся методы проверки устойчивости и метод имитационного моделирования, где применяются различные статистические приложения. Метод экспертных оценок предполагает привлечение независимого эксперта, который изучает составленный руководителем или собственником компании список рисков или предлагает свой. Метод рейтинговых оценок основан на самостоятельном и / или экспертном ранжировании уже имеющегося списка рисков по вероятности их возникновения или опасности последствий. Результат метода представляется в виде заполненной таблицы с рейтингом рисков. Контрольные списки источников рисков в своей основе содержит проработку и разбор рисков, с которыми компания столкнулась в предыдущих проектах. Произошедшие инциденты, факторы рисков и убытки анализируются и вносятся в общую таблицу. Если заполнять такую таблицу по итогам каждого реализованного проекта, по ней можно будет проверять возможные риски будущих. Метод аналогий представляет собой некую разновидность контроля списков источников риска. Отличается тем, что предыдущий опыт не только исследуют, но выявляют с его помощью закономерности между процессами в разных проектах. Зачастую в страховых компаниях используют риск-менеджмент. Это система управления риском и финансовыми отношениями, возникающими в процессе этого управления. Риск-менеджмент выполняет определенные функции, среди которых выделяют два типа: функции объекта управления и функции субъекта управления. Рассмотрим их функции в таблице 2. Таблица 2 – Функции риск-менеджмента5

Наличие достоверной и своевременной информации в рамках риск-менеджмента обеспечивает оперативное принятие эффективных решений, что естественно ведет к минимизации рисков и потерь. Риск-менеджмент включает в себя процесс выработки цели риска и рисковых вложений, определение вероятности наступления события, выявление степени и величины риска, анализ окружающей обстановки, выбор стратегии управления риском, выбор необходимых для данной стратегии приемов управления риском и способов его, осуществление целенаправленного воздействия на риск. Представим это в виде схемы (см. рис. 4).  Рисунок 4 – Схема управления рисками в страховой компании[23,24] Процесс управления начинается с определения цели риска и цели рисковых вложений. Далее происходит получение информации об окружающей обстановке, которая необходима для принятия решения в пользу того или иного действия. Затем необходимо определение действительной стоимости риска. За этим следует разработка различных вариантов рискового вложения и оценка их оптимальности. В завершение осуществляется выбор стратегии и приемов управления риском, а также способов снижения степени риска. Таким образом можно сделать вывод, что факторы риска подразделяются на несколько групп: политические, социально-экономические, законодательные, отраслевые, природные, научно –технические, производственные и коммерческие. По направлениям они представляют собой источники рисков и в определенной степени оказывают влияние на деятельность страховой компании как хозяйствующего субъекта. Оценка рисков возможна количественными и качественными методами. Зачастую в страховых компаниях используют риск-менеджмент. Это система управления риском и финансовыми отношениями, возникающими в процессе этого управления. Риск-менеджмент включает в себя процесс выработки цели риска и рисковых вложений, определение вероятности наступления события, выявление степени и величины риска, анализ окружающей обстановки, выбор стратегии управления риском, выбор необходимых для данной стратегии приемов управления риском и способов его, осуществление целенаправленного воздействия на риск. |