Курсовая работа Валютные риски в России. Валютные риски в России и пути их решения. Курсовая работа по дисциплине Валютное регулирование и валютный контроль

Скачать 427.8 Kb. Скачать 427.8 Kb.

|

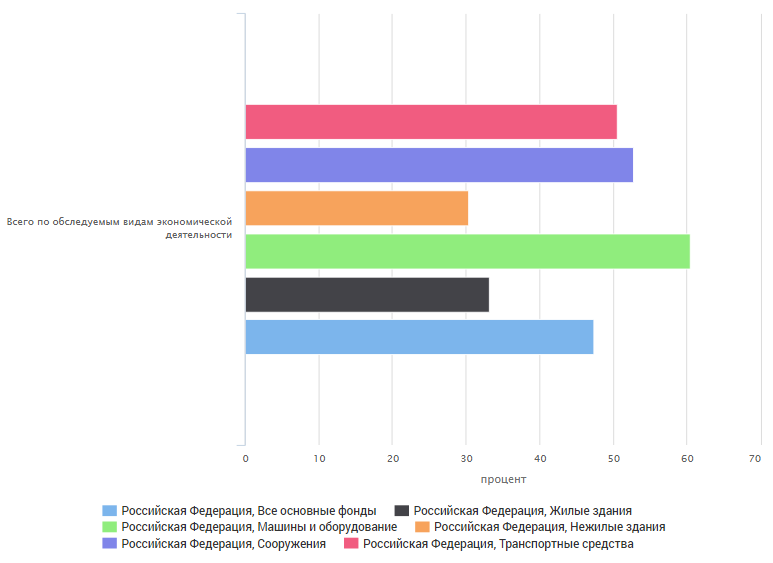

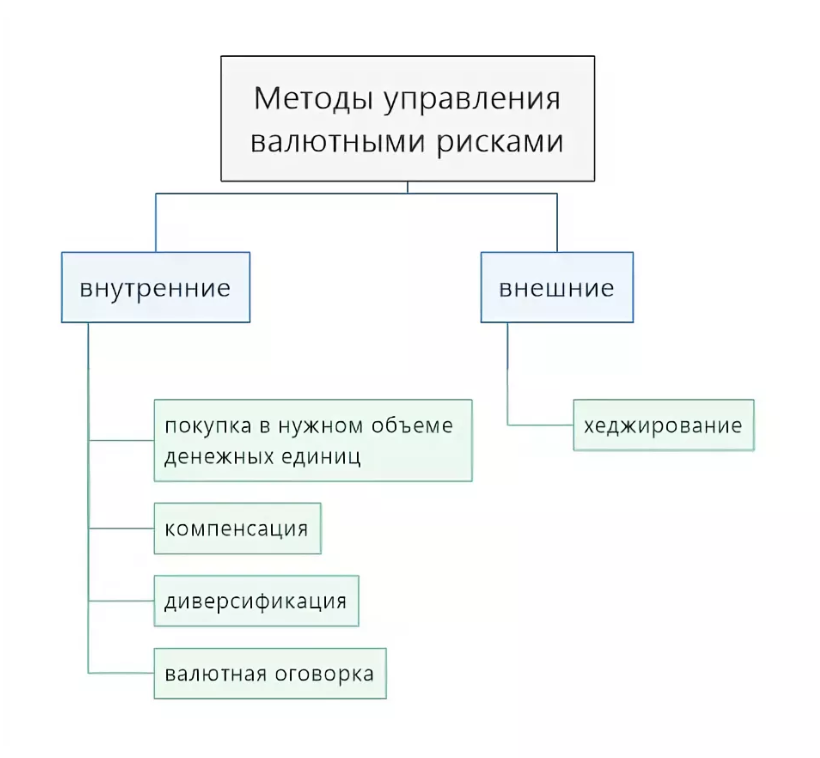

АВТОНОМНАЯ НЕКОММЕРЧЕСКАЯ ОБРАЗОВАТЕЛЬНАЯОРГАНИЗАЦИЯ ВЫСШЕГО ОБРАЗОВАНИЯ ЦЕНТРОСОЮЗА РОССИЙСКОЙ ФЕДЕРАЦИИ «РОССИЙСКИЙ УНИВЕРСИТЕТ КООПЕРАЦИИ» КАЗАНСКИЙ КООПЕРАТИВНЫЙ ИНСТИТУТ (ФИЛИЛАЛ) Кафедра таможенного дела КУРСОВАЯ РАБОТА по дисциплине: «Валютное регулирование и валютный контроль» на тему: Валютные риски в России и пути их решения Выполнила: студентка 3 курса гр.8912 специальности 38.05.02 «Таможенное дело» направленность (профиль) «Таможенная логистика» Фаттахова И.Р. Руководитель: к.э.н., доцент Луговнина С.М Казань 2022 СОДЕРЖАНИЕВВЕДЕНИЕ 3 1 Теоретические подходы к исследованию валютного риска 5 1.1 Экономическая природа валютного риска 5 1.2 Специфика валютных рисков для компаний различных отраслей экономики 8 2.1 Основные методы управления валютным риском 12 2.2 Управление валютными рисками без использования деривативов 14 2.3 Управление валютными рисками с использованием производных финансовых инструментов 16 3. Использование производных финансовых инструментов для хеджирования валютных рисков в условиях российской экономики 21 3.1 Текущее состояние мирового и российского рынков производных финансовых инструментов 21 ЗАКЛЮЧЕНИЕ 28 ВВЕДЕНИЕ На сегодняшний день все большую распространенность в мировом рыночном пространстве приобретают валютные операции. Глобализационные процессы, а также формирование инфраструктурных объектов в системе мировых финансов привело к существенному росту числа валютных операций. Следует также обозначить и возрастающую роль в воздействии на валютные курсы процесса расширения мировой экономики за счет появления новых участников и многообразных рыночных факторов. По обозначенной выше причине в функционировании предприятий, осуществляющих операции с иностранной валютой, возрастает роль организационных и управленческих процессов в области экономической деятельности. В настоящее время важность исследования методов управления валютными рисками имеет огромную важность, поскольку рубль имеет высокую волатильность, из-за чего предприятие может понести колоссальные убытки. Актуальность данной темы неоспорима. Цель данной работы заключается в выявлении наиболее эффективных методов минимизации валютных рисков. Для достижения данной цели необходимо решить следующие задачи: – исследовать экономическую природу валютных рисков; – проанализировать специфику валютных рисков для компаний различных отраслей экономики; – рассмотреть методы минимизации валютного риска; – оценить состояние мирового рынка деривативов; – проанализировать хеджирование в условиях российской экономики. Предметом исследования выступают экономические отношения предпринимательских структур, осуществляющих сделки международного масштаба, трансформирующиеся под влиянием валютных рисков. Объектом исследования являются методы управления валютными рисками. Курсовая работа состоит из введения, основной части, заключения и библиографии. Основная часть состоит из трёх глав. В них рассматриваются такие вопросы, как сущность валютного риска, методы его минимизации и их использование. 1 Теоретические подходы к исследованию валютного риска 1.1 Экономическая природа валютного риска Риск представляет собой возможность наступления случая, который приводит к отрицательным последствиям или утрате в некоторый временной период. В свою очередь валютный риск представляет собой риск утрат, которые вызваны изменением валютного курса. Другими словами, это риск потерь, вызванный изменением курса соотношения иностранной и национальной валюты. Особенность данного вида риска заключается в том, что он способен спровоцировать как убытки, так и прибыль. Обычно, государства с низким производственным уровнем и значительными инфляционными процессами более подвержены данному виду риска, чем государства, у которых отмечается экономическая стабильность [12]. Следует отметить, что возникновение валютного риска связано с проведением предприятием финансовых операций не в национальной, а иностранной валюте. Даже незначительный рост или снижение основной валюты, равно как и незначительный рост или снижение деноминированной валюты способно привести к изменению объемов финансовых потоков, вызванных такой транзакцией. Данный вид риска способен оказать влияние как на инвесторов, занимающихся торговыми операциями на мировых рынках, так и на предприятия, осуществляющие импортирование или экспортирование товаров / услуг в нескольких государствах [21]. Для предприятий, которые ведут свою деятельность на международной арене, валютный риск – это важный показатель их экономической деятельности. Причиной этому является влияние валютных операций на бухгалтерскую отчетность и экономические результаты функционирования предприятия. К тому же нельзя забывать, что валютные операции выступают в роли объекта в области налогообложения с применением норм не только отечественных, но и зарубежных законодательных актов [6]. По этой причине современные предприятия начинают использовать многообразные механизмы управления валютными рисками, которые наилучшим образом подходят к тому или иному их виду. Зачастую в качестве источников в данном случае используют характеристики ведения своей деятельности конкретным предприятием. Кроме того, в их число входят и различные особенности ведения руководством предприятия бизнеса и его непосредственного функционирования [6]. Доподлинно известно, что обменный курс постоянно меняется и предугадать его практически невозможно. Он динамичен и способен на протяжении продолжительного времени отклоняться от паритета покупательской способности. В целом, с возрастанием интеграции рынков, избежать валютные риски делается все более невозможным. Это вызывает необходимость субъектов инвестиционной деятельности принимать на себя валютные риски в той же мере, как и прочие инвестиционные риски. Таким образом, валютные риски важно учитывать при проведении комплексной проверки и подходов, которые применяют в своей работе инвесторы [24]. Рассматривая механизмы валютного рынка, следует отметить их единообразие как для операторов, ведущих свою деятельность в реальном секторе, так и для тех, кто ведет финансовые спекуляции. Предприятие, которое выходит на рынок валютных операций неизбежно встретится с такими же рисками, что и стратегический инвестор или посредник фондового рынка [5]. На сегодняшний день можно обозначить 3 типа валютных рисков: 1. Риск транзакции Ведение предпринимательских операций осуществляется в валюте, которая отличается от внутренней валюты предприятия, возникает риск скачков обменных курсов в неблагополучную сторону с момента ввода транзакции до момента расчетных операций. Данный тип риска также принято называть операционным, поскольку его появление связано с возможными и сложившимися фактически экспортными и импортными операциями [23]. 2. Риск перевода В случае наличия у предприятия дочерней иностранной организации, у которой отличается валюта отчетности, приходится на основе имеющихся стандартов бухгалтерского учета прибегать к конвертации валюты отчетности дочерней организации в валюту материнского предприятия, чтобы можно было консолидировать статьи баланса. Риск получения из-за курса валют изменений в итоговой консолидированной отчетности и носит название риск перевода, или бухгалтерский риск. При этом следует отметить, что полученные результаты оказывают непосредственное влияние на стоимость акций предприятия [23]. 3. Экономический риск В результате скачков курсов валют меняется рыночный прогноз деятельности предприятия и его возможных денежных потоков. Так проявляет себя экономический риск. Другими словами, он непосредственным образом сказывается на стоимости предприятия. В частности, товар, который имел монополию на рынке может столкнуться с конкуренцией из-за удешевления импортируемых товаров по причине сниженного курса валют. Данный риск также получил название прогнозного риска [23]. Далее целесообразно рассмотреть субъекты рынка, которые подвергаются валютным рискам. Во-первых, следует выделить инвесторов. Для них доходы, получаемые от закрытой сделки могут проявляться как в форме прибыли, так и в форме убытков. При этом выражаются они в валюте, отличной от основной валюты инвестора. Из-за скачков курса стоимости валют в результате конвертации в валюту инвестора может быть получен отрицательный результат, вызванный снижением предполагаемого дохода от операции. Во-вторых, импортно-экспортный бизнес. В данном случае риск связан с воздействием валютного курса на имеющуюся у предприятий кредиторскую или дебиторскую задолженность. Так, две стороны, заключившие импортно-экспортный договор и указавшие точные цены на продукт и сроки его поставки, могут столкнуться с данным риском при условии изменения валютного курса в период между подписанием договора и датой поставки. При этом одна из сторон может понести убытки. В-третьих, банки. Для данного субъекта валютные риски подразделяются на два вида. 1. Кредитный риск. Данный вид риска связан с невозможностью клиента банка произвести расчеты по своим обязательствам перед банком по причине возможных будущих скачков курса валют. Величина осуществляемых клиентом платежей будет изменяться в ходе их конвертации в национальную валюту. 2. Риск перевода. Данный вид риска непосредственно связан с зависимостью стоимости имущества банка от скачков валютного курса. В частности, при снижении валютного курса, сократится стоимость банковских активов, выраженных в ней, что неминуемо приведет к снижению размера пассивов банка, а, следовательно, и уменьшению банковского капитала. Таким образом, можно сделать вывод, что понятие валютного риска многогранно в зависимости от субъекта сделки. Далее целесообразно рассмотреть валютные риски в различных отраслях экономики. 1.2 Специфика валютных рисков для компаний различных отраслей экономики Валютные риски способны оказать колоссальное воздействие на организации, относящиеся к любой экономической отрасли. Данное воздействие может оказаться как негативным, так и позитивным. Зависит это от того, какие цели преследует в своей деятельности предприятие. В качестве примера можно рассмотреть такую экономическую отрасль, как сельское хозяйство. В частности, компанию «Русагро». Так, по итогам 2018 г. из-за укрепления курса рубля, повлиявшего на доходность подразделений компании, чистая прибыль данной организации сократилась в 1,7 раза, составив 13,7 миллиардов рублей. В свою очередь для компании «Черкизово» в тот же период произошли позитивные изменения, поскольку произошло снижение себестоимости продукции, поскольку существенная доля активов компании находится в иностранной валюте. Рассматривая такие сектора, как производство и продажа, следует сказать о том, усиление курса рубля способно переориентировать их предприятия на импорт, что обеспечить поддержку стабильного уровня конкуренции на отечественном рынке, за счет чего будет осуществляться его развитие. Кроме того, это обеспечит поддержку экономике страны за счет обновления основных производственных фондов отечественных предприятий, поскольку существенная доля комплектующих и оборудования приобретается за рубежом.  Рисунок 1 – Степень износа основных фондов на конец года по полному кругу организаций с 2019 г. [16] Ослабление курса рубля, в свою очередь, способно открыть новые горизонты для отечественных предприятий, таких как расширение производственного процесса, повышение экспорта, поскольку наша продукция становится более доступной для иностранного покупателя. Рассматривая нефтегазовый сектор, стоит отметить, что за счет снижения рубля повышается наполненность бюджета страны за счет того, что от продажи нефти в долларовом эквиваленте в бюджет страны поступает больший объем средств в рублевом выражении. Немаловажное значение валютные риски имеют и для такой экономической отрасли, как строительство. Как считает Н.Н.Рогожина уровень девальвации национальной валюты недостаточен, чтобы возможно было стимулировать рост спроса на недвижимость в качестве актив-убежища. Следует сказать о том, что раньше при возникновении валютных кризисов защитить рублевые сбережения можно было вложив их в недвижимость, поскольку она сохраняла свою ценность не зависимо от того как меняется конъюнктура экономики. Но стоит отметить, что недвижимость – это актив с довольно низкой ликвидностью, владение которым связано с существенными транзакционными издержками. Цены на жилье в последние годы сравнительно постоянны и практически не меняются. В первую очередь вызвано это тем, что доходы населения не растут. Собственно, по этой причине рынок жилья развивается очень слабыми темпами. При этом колебания курса рубля не оказывают практически никакого воздействия на соотношение спроса и предложения на этом рынке. Н.Н.Рогожина также считает, что относительно издержек девелоперов и себестоимости проектов в рыночных сегментах сферы купли-продажи недвижимости девальвация практически не имеет никакого значения, так как в строительстве массового жилья зарубежные материалы практически не используются, в то время как в строительстве элитного жилья его доля очень высока, но при этом спрос на такое жилье значительно менее эластичен [20]. Такое же отрицательное влияние скачки курсов валют оказывают и на отрасль электронной техники. В частности, отечественному производителю электронного оборудования TDM Electric пришлось повысить цены на отдельные виды товаров по причине резкого курса зарубежных валют относительного российской национальной валюты. В среднем это вызвало рост цен на 10%. При этом предприятие ранее прогнозировало рост цен на 6%, но из-за смены курса валют ему пришлось произвести корректировку. Также цены, в зависимости от изменений рыночной конъюнктуры меняли и другие отечественные компании, в том числе IEK [3]. Следовательно, можно резюмировать, что скачки валютного курса способны значительно влиять на экономические отрасли России, включая такие значимые, как здравоохранение. По большей части это влияние является негативным, однако существуют предприятия, которые приобретают положительные результаты от этих изменений. Тем не менее следует сказать, что постоянные скачки курсов валют могут привести к таким негативным явлениям, как рост числа валютных спекуляций, высокий уровень инфляции. 2 Анализ опыта минимизации валютных рисков 2.1 Основные методы управления валютным риском Методы управления валютными рисками делятся на внутренние и внешние. Их классификация более точно представлена на рисунке 2.  Рисунок 2 – Основные методы управления валютными рисками [9] Риск-менеджерам из всего многообразия управленческих методов приходится выбирать наиболее подходящие в той или иной ситуации. Далее целесообразно рассмотреть все методы более подробно. Во-первых, внутренние методы управления валютными рисками. К ним относятся такие методы, которые направлены на минимизацию рисков в рамках осуществления коммерческой деятельности предприятия. К внутренним рискам относятся следующие. 1) Закрытие валютной позиции посредством приобретения требуемого количества валюты, с которой предприятие имеет дело. Применение этого метода целесообразно, когда у организации множество контрактов по экспортным и импортным операциям. 2) Компенсация, или другими словами, основанное на росте валюты корректирование цен в рублях. 3) Диверсификация, которая представляет собой подписание договоров валютах, у которых отличаются направления курсовых скачков. Благодаря такому методу обеспечивается равновесие активов и обязательств при условии совпадения сроков зачислений и выплат в конкретной валюте. 4) Валютная оговорка. Ее целесообразно вносить в экспортно-импортные контракты. Валютные оговорки делятся на расчет стоимости сделки в валюте, которая отличается устойчивостью и на внесение в контракт условия об уменьшении или увеличении его цены в случае изменений курса валюты, которую стороны ранее согласовали. Во-вторых, внешние методы. Эти методы предполагают хеджирование рисков посредством производных финансовых инструментов: опционов, фьючерсов, форвардов. Следует отметить, что хеджирование представляет собой управление посредством заключения предприятием сделок с третьей стороной, ограниченных согласованным сроком. Работу с данным методом осуществляют специалисты, такие как финансисты или брокеры. Следует отметить, что хеджирование предусматривает заключение двух сделок. Первая сделка – это обычная срочная сделка, по которой экономический субъект берет на себя обязательства по совершению определенных действий в будущем по согласованной и фиксированной цене. Вторая сделка – это сделка с производным инструментом, за счет чего участник, принявший на себя обязательства в первой сделке, защищается себя от негативного изменения курса валюты, касательно которой возникли обязательства [17]. Можно рассмотреть и другую классификацию методов управления валютными рисками, согласно которой они делятся на две группы: 1) Методы с использованием деривативов; 2) Методы, не использующие производные финансовые инструменты. Предложенные в данной классификации методы более подробно следует рассмотреть в следующих параграфах настоящего исследования. Следовательно, можно констатировать, что на сегодняшний день имеется множество классификаций методов управления валютными рисками, которые систематизируются в зависимости от используемых инструментов. 2.2 Управление валютными рисками без использования деривативов Эта классификационная группа методов содержит ряд инструментов [21]. Следует каждый из инструментов этой группы рассмотреть отдельно. Во-первых, включение в контракт валютной оговорки. Этот инструмент является хорошим механизмом в минимизации валютного риска, поскольку позволяет решить проблемы, связанные с курсовыми колебаниями. Так, этот инструмент позволяет изменить цену продажи в случае негативного изменения валютного курса. Во-вторых, пункт о заморозке. В данном случае стоимость контракта опирается на фиксированный обменный курс, который предполагает, что при наступлении неблагоприятной ситуации, связанной с курсовой разницей бенефициар этого пункта правомочен переложить связанные с этим расходы на вторую сторону. Благодаря пункту о заморозке экспортирующей предприятие сможет минимизировать риски, которые связаны с падением курса иностранной валюты и способны существенно снизить прибыль [21]. Следует отметить, что импортирующее предприятие также способно пользоваться данным условием, в частности в ситуациях, когда платеж должен осуществляться в иностранной валюте. В-третьих, целесообразно рассмотреть положение о корректировке цен. Так, корректировка цен осуществляться может пятью способами. 1) Пропорциональная корректировка цен. В соответствии с данным пунктом осуществляется согласование стоимости контракта с курсом обмена валюты. Данное условия подходит также и для предприятия-импортера в случае, когда платеж производится в иностранной валюте. 2) Корректировка в пределах цены туннеля 3) Ускорение или отсрочка платежей. Суть этого метода заключается в том, что предприятие-импортер будет ждать, когда национальная валюта укрепится и, следовательно, будет настроен на отсрочку платежа в отношении своего зарубежного контрагента, и наоборот. Этот метод кажется эффективным, но это только в теории, так как на практике при его реализации возможно появление такие проблем, как ошибки прогнозирования, ошибки трактовки и применения прогнозных результатов. Кроме того, контракт может быть сформирован так, что невозможно осуществить отсрочку платежа, не нарушив его условия [18]. 4) Разделение валютного риска. Данный метод с позиции экономики можно считать в качестве одного из видов валютной оговорки. Суть данного метода сводится к тому, что участники сделки принимают решение разделить валютный риск, выбирая определенный интервал скачка валютного курса. В случае, когда курс исполнения контракта превышает фактически действующий обменный курс, высчитывается разница между официальным курсом и ближней границей выбранного интервала, которая делится на два. 5) Управление валютной структурой долговых обязательств и неттинг платежей. Для экспортирующего предприятия, у которого выручка или какая-то ее доля выражаются в иностранной валюте, рентабельно иметь такой же объем задолженности, который будет в такой же валюте. В данном случае неттинг платежей – это разновидность метода управления валютным риском, обусловленная тем, что появившаяся валютная позиция «уравновешивается» за счет того, что открывается противоположная позиция. При этом хеджирование применяется только к открытой. Далее целесообразно выделить нефинансовые методы управления валютными рисками без использования производных финансовых инструментов. 1. Выбор рынков. Предприятие опираясь на колебания курса национальной валюты может принять решение уйти с рынка определенной страны, если не сможет обеспечить желаемую рентабельность бизнеса. 2. Стратегия ценообразования. Компания-производитель меняет стоимость своих продуктов в соответствии с тем, как меняется валютный курс. 3. Диверсификация источников сырья и комплектующих. [18] Следует дополнительно сказать, что кроме тех методов, которые были перечислены выше есть еще и те, которые предполагают использование производных финансовых инструментов. Данные методы будут рассмотрены в следующем параграфе. Проведенное в параграфе исследование позволяет сделать вывод, что на сегодняшний день существует огромное число методов управления валютными рисками, которые не предполагают использование производных финансовых инструментов. Это позволяет предприятиям подбирать наиболее оптимальные из них в зависимости от требующей того ситуации. 2.3 Управление валютными рисками с использованием производных финансовых инструментов Производный финансовый инструмент или дериватив – это контракт, на основании которого стороны, которые его заключили получают обязательство или право производить относительно базового актива определенные действия, которые оговорены в контракте. Дериватив преимущественно позволяет покупать, продавать, предоставлять и получать отдельные товары или ценные бумаги. Отличается дериватив от прочих производных финансовых инструментов тем, что он стандартизирован, а его цена меняется в соответствии с тем, как меняется цена базового актива [8]. Деривативы широко классифицируются по взаимосвязи между базовым активом и производным, типом базового актива, рынком, на котором они торгуют, и их профилем выплат. Наиболее распространенными типами производных инструментов являются форварды, фьючерсы, опционы и свопы. Наиболее распространенные базовые активы включают товары, акции, облигации, процентные ставки и валюты. [22] Значительная часть операций по покупке и продаже валюты – это операции, срок сделки по которым составляет более двух рабочих дней. Такие операции называют срочными, а при их совершении валюта по сделке поставляется на период, которые превышает рамки, ограниченные двумя днями [4]. Выделяются 2 группы деривативов, отличающиеся способом торговли на рынке: 1. Внебиржевые ― форвардные контракты, внебиржевые опционы и свопы. 2. Биржевые ― фьючерсы, биржевые опционы и свопы. Таблица 1 Внебиржевые и биржевые деривативы [1]

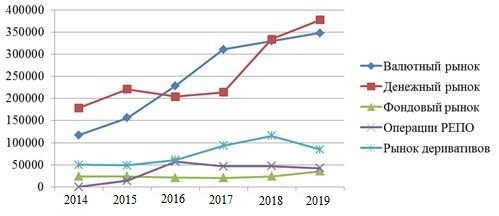

Рассмотрим виды деривативов для минимизации валютных рисков более подробно: Форвардные контракты или форварды представляют собой тип производного инструмента, что означает, что они представляют собой соглашения о покупке или продаже актива с фиксированной ценой и датой. Форварды - это контракты, в которых указываются сумма, дата и курс для будущего обмена валюты между двумя сторонами. Таким образом, вы сможете получить деньги в течение указанного времени в договоре. [25] Вовлеченные стороны обычно являются предприятиями с международными операциями и банками. Форварды позволяют компаниям закрывать сделки и планировать будущие транзакции по текущим обменным курсам. Благодаря форвардному контракту предприятия знают точный курс обмена, который они получат в будущем, поэтому им больше не нужно гадать или делать прогнозы. Модель ценообразования Валютные форварды обычно следуют простой модели для определения обменного курса (или цены). Он состоит из текущей ставки и разницы процентных ставок: одна единица валюты A плюс проценты от страны A (заработанные в течение срока действия договора) будут равны текущей стоимости в валюте B плюс проценты от страны B. Риски хеджирования с форвардными контрактами Форвардные контракты устраняют неопределенность в отношении будущих изменений обменного курса. Компании могут планировать заранее, зная, что независимо от рыночных изменений они смогут обменивать валюты по фиксированному курсу. Экспортеры могут знать точную стоимость будущих платежей, а импортеры могут прогнозировать точную стоимость продуктов. Поэтому форварды хеджируют риск колебаний обменного курса. Форварды эффективно устраняют риск потенциальных потерь от неблагоприятных движений рынка. Однако они также исключают возможность получения дополнительной прибыли в случае благоприятных движений. Если иностранная валюта, которую вы будете обменивать, обесценивается, договор гарантирует, что вы по-прежнему будете получать ту же сумму в местной валюте, чтобы не было риска убытков. Однако, если курс иностранной валюты повысится, дополнительных доходов не будет, потому что вы все равно получите ту же сумму. [25] Следующим деривативом является фьючерсный контракт, который по своему функционалу очень сильно похож на форвардный контракт. Однако, у них присутствуют определённые различия. Стоит отметить, что фьючерсный контракт отличается от форвардного контракта тем, что фьючерсный контракт представляет собой стандартизированный контракт, подписанный клиринговой палатой, которая управляет биржей, где контракт может быть куплен и продан. С другой стороны, форвардный контракт - это нестандартизированный контракт, написанный самими сторонами. Форвардные контракты также обычно не имеют промежуточных частичных расчетов - или «проверок» - в маржинальных требованиях, таких как фьючерсы, так что стороны не обмениваются дополнительным имуществом, гарантируя выгоду стороне, и вся нереализованная прибыль или убыток накапливаются, пока контракт открыто. Хорошей альтернативой форварду может быть опцион. Их бесспорный плюс по сравнению с форвардами в том, что, если рынок оказывается благоприятным для клиента (например, крепкий рубль вместо ожидаемой девальвации для импортера), опцион можно не исполнять и купить валюту по рынку. Также клиенту не придется отвлекать средства на обеспечение и вариационную маржу. Рассмотрим следующий пример: Компания-импортёр хеджирует покупку на 1 млн долларов через шесть месяцев при помощи опциона. Существуют следующие варианты развития событий : 1. Если через шесть месяцев рубль продолжит укрепляться, то можно отказаться от права воспользоваться опционом и купить доллары по рыночному курсу. 2. Если курс рубля начнёт падать, то клиент купит доллары по курсу, зафиксированному в опционном контракте, то клиент сэкономит на разнице в стоимостях, так как приобретёт валюту по более дешёвому курсу. Как итог, деятельность компании становится прогнозируемой и не зависит от потрясений на валютных рынках. [13] Также хеджировать риски можно при помощи свопов. Своп – это проведение двух сделок с валютой на одну и ту же сумму, но имеющих противоположный характер и разные даты валютирования. В одном случае валюта продается, в другом — покупается, и наоборот. Первый своп называется «купил/продал», а второй соответственно «продал/купил» . Свопы чаще всего используются банками, в том числе и национальными, для обмена рисками, в результате чего обе стороны ничего не теряют. [14] Таким образом, можно сделать вывод, что деривативы являются дополнительным эффективным инструментов минимизации валютных рисков. Данные инструменты могут быть подобраны компанией исходя из её определённых целей. Однако, стоит отметить, что у компании не всегда есть возможность воспользоваться деривативом, так как на рынке не всегда присутствуют приемлемые для неё предложения. 3. Использование производных финансовых инструментов для хеджирования валютных рисков в условиях российской экономики 3.1 Текущее состояние мирового и российского рынков производных финансовых инструментов По состоянию на сегодняшний день, рынок деривативов является гигантским - часто оценивается более чем в 1 квадриллион долларов США на верхнем уровне. Это объясняется тем, что существуют многочисленные производные инструменты, доступные практически для всех возможных типов инвестиционных активов, включая акции, товары, облигации и валюту. Некоторые аналитики рынка даже считают, что размер рынка более чем в 10 раз превышает общий мировой валовой внутренний продукт (ВВП). Однако другие исследователи оспаривают эти оценки, утверждая, что размер рынка деривативов сильно завышен. По состоянию на первое полугодие 2021 года существует значительная разница в номинальной стоимости и фактической стоимости производных инструментов - 640 триллионов долларов США против 12 триллионов долларов США. Определение фактического размера срочного рынка зависит от того, что человек считает частью рынка, и, следовательно, какие цифры входят в расчет. Большие оценки получены из сложения условной стоимости всех доступных контрактов на деривативы. Но некоторые аналитики утверждают, что такой расчет не отражает реальность - что условная стоимость базовых активов деривативного контракта, финансовых инструментов, к которым привязан производный инструмент, не точно отражает реальную рыночную стоимость деривативных контрактов, основанных на этих активах. [7] Производные сами по себе просто контракты между сторонами; они являются спекуляциями, покупаются или продаются в качестве ставок на будущие движения цен на любые ценные бумаги, на которых они основаны - отсюда и название «производная». Таким образом, цены деривативов зависят от цен их базовых активов. Рассматривая особенности развития российского рынка деривативов, необходимо в первую очередь определить, какой вес занимает данный рынок в общем объеме биржевых торгов. За период с 2014 по 2019 годы доля рынка деривативов в общем объеме российского финансового рынка находилась на уровне 9,5-13,7%. Пик пришелся на 2017 год (13,68%). Что касается увеличения объемов рынка деривативов в денежном выражении, то его оборот за рассматриваемый период увеличился в 1,7 раза (с 49969 млрд. руб. в 2014 году до 84606 млрд. руб. в 2019 г.). Динамика российского финансового рынка в разрезе активов за последние 6 лет представлена на рисунке 3. Начиная с 2016 года, прослеживается стабильная динамика роста рынка деривативов. [7]  Рисунок 3 - Динамика российского финансового рынка в разрезе активов (по данным статистики Московской Биржи) [7] Сегодня особенностью отечественного рынка деривативов является его односторонность, с доминирующим в нем таким типом контрактов, как производные на индексы и акции. При этом в сравнении, например, с Бразилией, рынок деривативов в России находится на более низком уровне. Российский рынок деривативов отличается отсутствием ярко выраженного центра, т.е. доминирующего участника рынка, имеющего открытые сделки со всеми остальными участниками. Сегодняшний рынок деривативов можно охарактеризовать как рынок с низкой плотностью. Участники рынка малоактивные, имеют небольшое число контрагентов, совершают небольшие по объему операции. [7] Одной из ключевых особенностей российского рынка деривативов, отличающей его от мировой практики, является преобладание объема рынка фьючерсов над объемом рынка опционов (более 90% фьючерсов). Максимум объема опционов имел место в 2016 году – 9,38%. Основной причиной такой структуры российского рынка деривативов выступило отчасти наличие у участников рынка опыта работы с фьючерсами на доллар и ГКО (выпуск с 1992 года поставочных фьючерсных контрактов на доллар США на Московской товарной бирже, потом на отдельный выпуск ГКО, и наконец, на конкретную акцию), отчасти неразвитостью законодательства в области опционов, отчасти из-за отсутствия в постсоветской России института маркетмейкинга, который бы обеспечивал ликвидность рынка опционов. Попытки введения на рынок контрактов на агрегированные показатели не имели успеха преимущественно ввиду того, что основными операторами на российской бирже выступали спекулянты. В структуре российского рынка деривативов наибольшую долю занимают валютные фюьчерсы (около половины всего объема торговых операций). На втором месте находятся индексные фьючерсы, доля которых за последние три года стабильна (21-22%). Наблюдается рост объемов торгов на товарные фьючерсы с 4,68% в 2017 году до 19,26% за 2019 год. Доля всех видов опционов в общем объеме торгов на российском рынке деривативов не превышает 10%. [7] Рынок деривативов в России отличается предоставлением чрезвычайно узкого перечня финансовых инструментов. Однако развитие новой продуктовой линейки в 2019 году способствовало росту торгов опционами (на 4,42% с 2017 года). Так, участникам рынка деривативов стали доступны для торговли недельные опционы на наиболее ликвидные инструменты – фьючерсы на курс «доллар США – российский рубль» и Индекс РТС, объем торгов которых в 2019 году составил 858 млрд. руб. Кроме того, в октябре 2019 года были допущены к торгам опционы на фьючерсы на валютные пары «фунт стерлингов – доллар США» и «доллар США – японская йена». Если рассматривать данные о рынке деривативов за 2020- 2021 годы, то данные об объёме торгов представлены в таблице 2. Таблица 2 Объём торгов на срочном рынке РФ за 2020- 2021 гг. (cоставлено автором на основе [10]

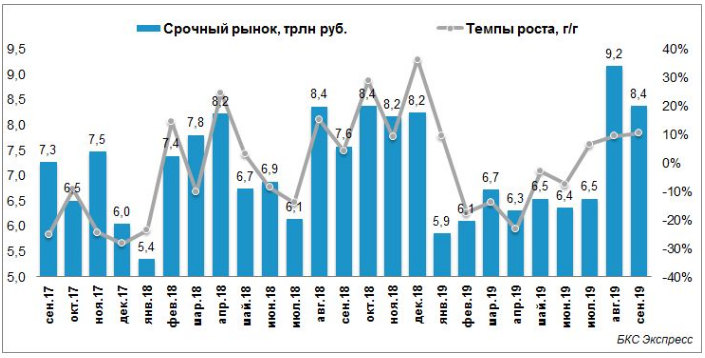

Исходя из представленных данных можно заметить, что тенденция на преобладание фьючерсов на российском рынке производных финансовых инструментов сохраняется. Наибольшее предпочтение отдаётся различным валютным инструментам, следом за ними идут товарные инструменты. Хочется отметить, что несмотря на увеличение использования данного инструмента, он является очень рискованным. Ярким примером является потеря всех финансовых средств участниками рынка, которые приобрели нефтяные фьючерсы. Динамика торгов деривативами в РФ представлена на рисунке 6.  Рисунок 6 – Динамика объёмов торгов на срочном рынке РФ с сентября 2019 года по сентябрь 2021 года [15] Российский рынок деривативов регулируется Центральным Банком России при помощи ряда нормативно-правовых актов, в частности, Федерального закона «О рынке ценных бумаг» (№ 39-ФЗ от 22.04.1996), Указания Банка России «О видах производных финансовых инструментов» (№ 3565-У от 16.02. 2017). Изменения в Федеральный закон «О рынке ценных бумаг», вступившие в силу в 2017 году в части определения деятельности репозитария, явились серьезным шагом для развития рынка финансовых инструментов. Несмотря на наличие ряда проблем, связанных с системой отношений между сторонами сделки и репозитарием, а также необходимостью адаптации к новым форматам сообщений, наличие торговых репозитариев позволит сделать российский рынок деривативов более прозрачным и привлекательным для зарубежных инвесторов. [7] 3.2 Управление валютными рисками в российских компаниях: актуальность и проблемы Управление рисками является актуальной проблемой российских компаний в период финансового кризиса и нестабильности экономики. В современных условиях процессы глобализации выступают одними из источников рисков компаний. [2] При рассмотрении управления валютными рисками в российских компаниях мы можем заметить, что в нём присутствуют определённые проблемы. Менеджмент российских компаний испытывает трудности с хеджированием валютных рисков. Рост валютной выручки не перекрывает убытков от курсовой разницы и операций с ПФИ, использованных для ее хеджирования. [11] Рассмотрим отчётность российского химического холдинга ОАО «ФосАгро» за 2016 год. Из отчета видно, что годовая выручка компании выросла на 18% в сравнении с показателем 2015 и составила 123 млрд руб. Валовая прибыль выросла почти на 50% (54,3 млрд рублей в сравнении с 36,4 млрд рублей годом ранее), прибыль от операционной деятельности увеличилась практически в 2 раза (29,6 млрд рублей против 16,1 млрд рублей в 2015). Однако, в отчете существует раздел с итогами деятельности компании на финансовых рынках (убыток в 10,5 млрд рублей) плюс убыток от изменения валютных курсов (33,5 млрд рублей). Это меняет всю картину. В итоге холдинг «ФосАгро» получил убыток до налогообложения в размере 13,4 млрд рублей (против прибыли 8,3 млрд рублей в 2015). Из отчета следует, что у «ФосАгро» на конец 2016 сальдо оборотных активов и обязательств в иностранной валюте составляло 87,5 млрд рублей (по курсу доллара 56,26 и евро 68,34 на 31 декабря 2016 года). Годом ранее этот показатель был на уровне 44 млрд рублей (при валютных курсах 32,73 и 44,97, соответственно). Двукратное увеличение валютного долга в рублях произошло в основном за счет девальвации рубля. Это и принесло убыток в 33,5 млрд рублей. [11] «ФосАгро» - не единственная компания, результаты финансовой деятельности которой испортили общие итоги года. Отчеты других корпораций также содержат убытки от курсовых разниц и сделок с ПФИ: Рассмотрим данные из отчета ОАО «Полюс Золото». Компания активно использовала ПФИ в 2016, разместив подробную информацию об этом в своей консолидированной финансовой отчетности за год. Чистый убыток компании от операций с ПФИ – 52,5 млрд рублей. [11] Исходя из данных наблюдений, можно сделать вывод, что улучшение навыков управления валютными рисками является важным даже для крупных компаний в России. ЗАКЛЮЧЕНИЕ Исходя из проведённых исследований, можно сделать вывод, что валютный риск является важной категорией, которую ни в коем случае нельзя недооценивать, если ваше предприятие связано с операциями в иностранной валюте. В ходе данного исследования были выполнены следующие задачи: – была исследована экономическую природу валютных рисков; – была проанализирована специфика валютных рисков для компаний различных отраслей экономики; – были рассмотрены методы минимизации валютного риска; – было оценено состояние мирового рынка деривативов; – было проанализировано хеджирование в условиях российской экономики. Подводя итоги исследование, мы также можем заметить, что валютный риск может иметь и положительный характер и не все субъекты экономики имеют желание его минимизировать и принимаемые действия в первую очередь зависят от целей и политики предприятия или инвестора. Далее мы можем отметить, что очень важно иметь навыки выбора правильного инструмента для регулирования валютного риска. В противном случае, компания может потерять из-за этого значительные средства. Также стоит отметить, что управление валютными рисками оставляет желать лучшего в российских компаниях. Таким образом, можно сделать вывод, что грамотное управление валютными рисками является актуальным для современных компаний, так как количество операций в валюте является значительным. К тому же, набор инструментов минимизации является довольно обширным и выбор неоптимального инструмента может привести к значительным убыткам. Именно поэтому уровень компетенций в области регулирования и управления валютными рисками должен постоянно повышаться для роста эффективности деятельности предприятий. Также стоит отметить, что целые отрасли экономики могут испытывать затруднения из-за колебаний валюты. Именно поэтому, умение управлять валютным риском важно не только для отдельных групп предприятий или отраслей, но и для экономической безопасности страны в целом, и я надеюсь, что необходимые цели будут достигнуты в будущем благодаря более пристальному вниманию отношению к управлению валютным риском. СПИСОК ИСПЛЬЗОВАННОЙ ЛИТЕРАТУРЫ Артемов, Н.М. Валютный контроль / Н.М. Артемов. - Москва: ИЛ, 2019. - 128 c. Афанасьева Ю. Хеджирование валютных рисков [Электронный ресурс ] // ФИНАМ : сайт компании 12.12. 2021. – Режим доступа : URL https://www.finam.ru/education/ likbez/xedzhirovanie-valyutnyx-riskov- 2021 1212-09140/ (дата обращения 13.11.2022). – Текст : электронный Балабанов, И.Т. Валютные операции / И.Т. Балабанов. - М.: Финансы и статистика, 2020. - 144 c. Заернюк В.М., Методологические подходы к оценке валютного риска золотодобывающих предприятий/ Заернюк В.М., Снитко Н.О. // Финансовая аналитика: проблемы и решения. 2020. №2. – С.171. (344). URL: https://cyber leninka.ru/ article/n/ metodologicheskie-podhody-k-otsenke-valyutnogo-riska-zolotodoby vayuschih-predpriyatiy (дата обращения: 13.11.2022). Лим О. Валютные операции между резидентами и нерезидентами [Электронный ресурс] // налог-налог.ру : сообщество профессионалов 23.01.2022 – Режим доступа: nalog-nalog.ru/valyutnye_operacii/ valyutnye_operacii_ponyatie_vidy_klassifikacii/ (дата обращения: 12.11.2022). – Текст : электронный Лобанова М.А. Российский рынок деривативов: особенности развития и проблемы интеграции в мировую финансовую систему // Иннов: электронный научный журнал, 2020. №6 (39). URL: http://www.innov.ru/ science/economy/rossiyskiy-rynok-derivativov-osoben/ Мельникова Н.С., Коннова А.В., Логвинова А.С. Проблемы и пути их решения на рынке производных финансовых инструментов в современных условиях // Научный результат. Экономические исследования. 2021. №2. – С. 59. URL: https://cyberleninka.ru/article/n/problemy-i-puti-ih-resheniya-na-rynke-proizvodnyh-finansovyh-instrumentov-v-sovremennyh-usloviyah (дата обращения: 13.11.2022). Методы управления валютными рисками: кратко и по делу [Электронный ресурс] // RDV : блог 18.01. 2021. – Режим доступа: URL :https://rdv-it.ru/company/press-center/blog/metody-upravleniya-valyutnymi-riskami/ (дата обращения: 13.11.2022). – Текст : электронный Московская биржа представила обороты за сентябрь. Акции упали на 3,7% [Электронный ресурс] // BCS EXPRES : сайт компании 02.10.2021. – Режим доступа : URL : https://bcs-express.ru/novosti-i-analitika/oboroty-mosk ovskoi-birzhi-v-sentiabre-vnov-snizilis-v-godovom-vyrazhenii (дата обращения: 12.11.2022). – Текст : электронный Пластинин, А.М. Валютные операции: учет, налоги и контроль / А.М. Пластинин. - М.: Дело и сервис (ДиС), 2021. - 876 c. Плеханова Н.А Валютные риски : Виды, Причины возникновения и методы страхования // Экономические науки : VIII Международная студен- ческая научная конференция Студенческий научный форум, 2018 – Режим доступа: scienceforum.ru/ 2018/article/ 2018026684 Решетникова А. Хеджирование валютных рисков, или как застраховать бизнес от колебания курсов [Электронный ресурс] // АТОН : сайт компании 10.08. 2020. – Режим доступа : URL : https://www.aton .ru/ ideas/ 2020-08-13_khedzhirovanie _valyutnykh _riskov _ili_kak _zastrakh ovat_biznes_ot_kolebaniya_kursov/ (дата обращения: 12.11.2022). – Текст : электронный Смирнова Н. Хеджирование валютных рисков [Электронный ресурс] // Profit Gid : сайт компании 20.07. 2019. – Режим доступа : URL : https://profitgid.ru/xedzhirovanie-valyutnyx-riskov.html#i-5 (дата обращения: 13.11.2022). – Текст : электронный Статистика объемов торгов Московская Биржа [Электронный ресурс] // Московская биржа: сайт биржи. – Режим доступа : URL : https: // www.moex.com/ ru/ir/ interactive-analysis.aspx (дата обращения: 13.11.2022). – Текст : электронный Степень износа основных фондов на конец года по полному кругу организаций с 2019 г. [Электронный ресурс] // Сайт единой межведомствен-ной информационно-статистической системы. (последнее обновление 26.11. 2021). – Режим доступа: URL: https://fedstat.ru/indicator/58545 (дата обраще- ния: 13.11.2022). – Текст : электронный Строганова И. А. Хеджирование валютных рисков нефинансовыми организациями: состояние и пути развития // Большая Евразия: Развитие, безопасность, сотрудничество. 2020. №1-2. – С.473 URL: https://cyberleninka. ru/article/ n/hedzhirovanie-valyutnyh-riskov-nefinansovymi-organizatsiyami-sostoyanie-i-puti-razvitiya-1 (дата обращения: 13.11.2022). Федосов Е.М. Управление валютными рисками: подходы и методы. – Санкт-Петербург, 2019. – Режим доступа: https://dspace. spbu. ru/ bits tream/11701/10081/1/VKR_Fedosov_EM_FKSiU-42.pdf Хаменушко, И. В. Валютное регулирование в Российской Федерации. Правила, контроль, ответственность / И.В. Хаменушко. - М.: Норма, 2020. - 352 c. Худякова Т.А., Глинских И.Е. Влияние колебаний валютного рынка на состояние Российской туристической отрасли // Вестник НГИЭИ. 2020. №5 (84). – C.81-82. URL: https://cyberleninka.ru/article/n/vliyanie-kolebaniy-valyutnogo-rynka-na-sostoyanie-rossiyskoy-turisticheskoy-otrasli (дата обращения: 13.11.2022). Эксперт РАНХиГС оценил влияние колебаний курса рубля на рынок недвижимости [Электронный ресурс] // Сайт РАНХиГС Режим доступа: URL: https://www.ranepa.ru/sobytiya/novosti/ekspert-rankhigs-otsenil-vliyanie-kolebaniy-kursa-rublya-na-rynok-nedvizhimosti/ (дата обращения: 13.11.2022). – Текст : электронный | ||||||||||||||||||||||||||||||||||||||||||||||||||