Банковская система. Лекция История развития банковского дела Термин банк

Скачать 321.16 Kb. Скачать 321.16 Kb.

|

|

Раздел 1. Капитал и фонды. Раздел 2. Денежные средства и драгоценные металлы. Раздел 3. Межбанковские операции. Раздел 4. Операции с клиентами. Раздел 5. Операции с ценными бумагами. Раздел 6. Средства и имущество. Раздел 7. Результаты деятельности. Каждый раздел, в свою очередь, делится по группам счетов в зависимости от экономического содержания. В целях адекватного отражения ликвидности баланса кредитных организаций введена единая временная структура активных и пассивных операций: до востребования; сроком до 30 дней; сроком от 31 до 90 дней; сроком от 91 до 180 дней; сроком от 181 дня до 1 года; сроком свыше 1 года до 3 лет; сроком свыше 3 лет. По межбанковским кредитам и ряду депозитных операций дополнительно предусмотрены сроки на один день и до 7 дней. Для разделения счетов по типам клиентов в Плане счетов предусматривается использование единой классификации клиентов при отражении различных операций, основанной на выделении: • резиденства: резидент и нерезидент; • формы собственности: средства федерального бюджета, бюджетов субъектов РФ и местных бюджетов и средства предприятий, находящихся в федеральной, государственной (кроме федеральной) и негосударственной собственности (в том числе финансовые, коммерческие и некоммерческие организации); • вида деятельности. Счета в иностранной валюте открываются на всех счетах, где могут в установленном порядке учитываться операции в иностранной валюте. Все совершаемые кредитными организациями банковские операции в иностранной валюте должны отражаться в ежедневном едином бухгалтерском балансе банка только в рублях. В разделе «Операции с ценными бумагами» выделены группы счетов по видам операций: вложения в долговые обязательства (кроме векселей), вложения в акции, учтенные/переучтенные векселя, выпущенные кредитными организациями ценные бумаги. Расчеты по операциям с ценными бумагами, в том числе на организованном рынке ценных бумаг (ОРЦБ), сосредоточены в одной группе счетов. В Плане счетов бухгалтерского учета определены счета внутрибанковских операций кредитных организаций. Для полноты учета и анализа результатов деятельности кредитных организаций должен активно использоваться аналитический учет. Б. СЧЕТА ДОВЕРИТЕЛЬНОГО УПРАВЛЕНИЯ Бухгалтерский учет операций по доверительному управлению ведется в кредитных организациях, выполняющих по договорам доверительного управления функции доверительных управляющих, обособленно на специально выделенных счетах. Все операции по доверительному управлению совершаются только между этими счетами и внутри этих счетов. По операциям доверительного управления составляется отдельный баланс. В. ВНЕБАЛАНСОВЫЕ СЧЕТА Внебалансовые счета по экономическому содержанию разделены на активные и пассивные. В учете операции отражаются методом двойной записи. Г. СРОЧНЫЕ ОПЕРАЦИИ В настоящем разделе ведется учет сделок купли-продажи различных финансовых активов (драгоценных металлов, ценных бумаг, иностранной валюты и денежных средств), по которым дата расчетов не совпадает с датой заключения сделки. В день наступления срока расчетов учет сделки на внебалансовых счетах прекращается с одновременным отражением на балансовых счетах. Д. СЧЕТА ДЕПО На счетах депо отражаются депозитарные операции с эмиссионными ценными бумагами, акциями, облигациями, государственными облигациями, с иными видами ценных бумаг, являющимися эмиссионными в соответствии с действующим законодательством (которые переданы кредитной организации ее клиентами для хранения и/или учета, для осуществления доверительного управления, для осуществления брокерских и иных операций), а также с ценными бумагами, принадлежащими кредитной организации на праве собственности или ином вещном праве. В Плане счетов бухгалтерского учета предусмотрены счета второго порядка по учету доходов, расходов, прибылей, убытков кредитных организаций, использования прибыли, отражающие результаты деятельности коммерческих банков, все произведенные расходы и полученные доходы в финансовом году. Это позволяет исследовать структуру и соотношение отдельных статей доходов и расходов банка, а также их групп, провести анализ доходности отдельных операций банка, по факторный анализ прибыли коммерческого банка. Счета по учету доходов и расходов закрываются в установленные сроки, в последний рабочий день путем перечисления сумм на счета «Прибыль отчетного года» или «Убытки отчетного года». Периодичность распределения прибыли кредитные организации устанавливают сами. Отчет о прибылях и убытках составляется банками нарастающим итогом по каждой статье с начала года и представляется в соответствующие органы в установленном порядке по итогам каждого квартала. Прибыль определяется путем вычитания из общей суммы доходов общей суммы расходов, прибавления суммы прибыли, отнесенной непосредственно в кредит счета по учету прибыли, и вычитания суммы убытков, отнесенной непосредственно в дебет счета по учету убытков. Баланс банка содержит ряд регулирующих контрактивных и контрпассивных счетов и поэтому он является балансом-брутто и не отражает реальную сумму финансовых ресурсов, находящихся в распоряжении банка. В связи с этим, прежде чем использовать баланс-брутто в качестве информационной базы анализа, его необходимо преобразовать в баланс-нетто, исключив регулирующие статьи и статьи повторного счета и сгруппировав по принципу понижающейся ликвидности статей актива и уменьшающейся степени востребования средств статей пассива. Для составления баланса-нетто необходимо скорректировать следующие статьи: из статьи «Основные средства и нематериальные активы» надо исключить их износ; статью «Прибыль» уменьшить на использование прибыли; фонды банка уменьшаются на размер расходов, понесенных при переоценке валютных взносов учредителей; из доходов бюджета нужно исключить расходы бюджета; МФО (пассив) уменьшают на МФО (актив). После проведения необходимых преобразований баланс банка примет вид баланса «нетто», на основе которого возможен его анализ (табл.). Таблица. Баланс «нетто» коммерческого банка

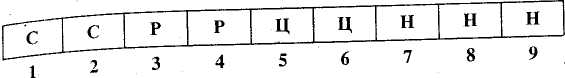

Лекция 11. Основные формы отчетности коммерческих банков Для оценки финансового положения банка обычно используют периодическую отчетную документацию и ежегодные финансовые отчеты, включающие годовой баланс, счет прибылей и убытков, пояснительную записку. Банки ежемесячно должны составлять отчеты о соблюдении установленных нормативов. Обязательно 1 раз в год ежемесячные и ежегодные финансовые отчеты должен проверять внешний аудитор. По результатам своей работы российские коммерческие банки отчитываются перед государственными органами, представляя следующие основные формы отчетности: Годовой отчет банка — представляется в ЦБ РФ. Основное содержание годового отчета банка включает: годовой баланс банка; отчет о финансовых результатах деятельности банка; структура доходов и расходов; порядок распределения прибыли; основные показатели ликвидности; размер собственного капитала банка; данные о кредитной; ресурсной политике банка, внешнеэкономической деятельности, операциях с ценными бумагами, крупнейших инвестициях. Общая финансовая отчетность также представляется в ЦБ РФ. Финансовая отчетность включает: • предварительный и окончательный балансовый отчет; • отчет о прибылях и убытках; • анализ отдельных счетов; • анализ кредитного портфеля; • информацию о резервах на возможные потери по ссудам; • информацию о наращенных процентах; • анализ активов и пассивов по срокам востребования и погашения; • данные об основных средствах и нематериальных активах; • информацию о движении собственных средств; • анализ валютной позиции; • сведения о работниках банка. Кроме финансовой отчетности ежемесячно рассчитываются и представляются в Банк России экономические нормативы деятельности банка. Данные, характеризующие кредитный портфель банка, представляются ежеквартально в ЦБ РФ. Отчет о результатах расходования предприятиями, учреждениями, организациями средств на потребление ежеквартально направляется в Управление денежного обращения ЦБ РФ. Отчет о кассовых оборотах составляется ежемесячно и каждые 5 дней и представляется в РКЦ ЦБ РФ. Он содержит статьи прихода и расхода средств из касс банка, балансовую строку и контрольный арифметический итог. Требования к составу и содержанию отчетности российских банков изложены в Инструкции ЦБ РФ от 1 октября 1997 г. № 17 «О составлении финансовой отчетности» (Новая редакция Инструкции от 24.08.1993 г. № 17 «Временная инструкция по составлению общей финансовой отчетности коммерческими банками») (в ред. Указаний ЦБ РФ от 04.02.1998 г. № 162-У, от 12.05.1998 г. № 225-У, от 30.10.1998 г. № 390-У, от 26.11.1998 г. № 423-У) утверждена Приказом Банка России от 01.10.1997 г. № 02-429 и других инструктивных материалах ЦБР. В Инструкции № 34 дается подробное описание механизма проверки банка уполномоченной рабочей группой ЦБ РФ, которая, в частности, имеет право на получение всей информации без ограничений, относящейся к деятельности кредитной организации. Предусмотрен и запрос информации у акционеров и клиентов (с их согласия) для установления фактических обязательств, в том числе для подтверждения данных, содержащихся в документах, полученных от проверяемой кредитной организации и ее филиалов. На решение проблемы более тесного взаимодействия органов банковского надзора и частных аудиторов направлены ряд нормативных документов Банка России. В соответствии с этими нормативными актами аудиторы обязаны сообщать в главные управления ЦБ РФ обо всех ошибках ведения бухгалтерского учета в банках, приведших к искажению баланса и отчета о прибылях и убытках. Банковский надзор был усилен за счет новой ежемесячной отчетности коммерческих банков. Такие меры преследуют несколько целей, в частности, ЦБ РФ будет иметь возможность ежемесячно анализировать достаточно информативные формы отчетности коммерческих банков в более тесной взаимосвязи данных баланса и информации, содержащейся в общей финансовой отчетности, и в результате усилится оперативный контроль за их финансовым состоянием. В целом расширится круг анализируемой Банком России информации, что позволит создать информационную базу для эффективного банковского регулирования и надзора в России. Финансовое состояние банка во многом определяется качеством его активов, глубокий анализ которых и выявление не возвращаемых или завышенных по стоимости их элементов могут быть осуществлены лишь во время инспектирования на месте. От качества активов в существенной степени зависит доход банка, поэтому сомнительные или безнадежные кредиты означают для него прямые потери. В связи с этим банки должны иметь резервы на покрытие подобных ссуд. При занижении суммы резервных отчислений оказывается завышенной стоимость активов банка, что искажает показатель достаточности капитала. При оценке величины созданных банком резервов Центральный Банк РФ проверяет резервную политику банка, его методы взыскания долгов и систему наблюдения за кредитным риском, структуру задолженности, а также практику получения залога. Величина капитала банка, качество его активов непосредственно связаны с доходностью или (прибыльностью) банка. На основе оценок различных аспектов, определяющих финансовые позиции банка, формулируется общее заключение о его финансовом положении, даются рекомендации о необходимости принятия соответствующих мер. Выводы По результатам своей работы российские коммерческие банки отчитываются перед государственными органами, представляя следующие основные формы отчетности: Годовой отчет банка представляется в ЦБ РФ. Основное содержание годового отчета банка составляют: годовой баланс банка; отчет о финансовых результатах деятельности банка; структура доходов и расходов, порядок распределения прибыли; основные показатели ликвидности; размер собственного капитала банка; данные о кредитной, ресурсной политике банка, внешнеэкономической деятельности, операциях с ценными бумагами, крупнейших инвестициях. Также представляется в ЦБ РФ общая финансовая отчетность, которая включает: балансовый отчет; отчет о прибылях и убытках; анализ отдельных счетов; анализ кредитного портфеля; информацию о резервах на возможные потери по ссудам; сведения о наращенных процентах; анализ активов и пассивов по срокам востребования и погашения; данные об основных средствах и нематериальных активах; сведения о движении собственных средств; анализ валютной позиции; сведения о работниках банка. Обязательно 1 раз в год ежемесячные и ежегодные финансовые отчеты должен проверять внешний аудитор. На основе оценок различных аспектов, определяющих финансовые позиции банка, формулируется общее заключение о его финансовом положении, даются рекомендации о необходимости принятия соответствующих мер. Лекция 12. Система денежных расчетов и платежный механизм. Система межбанковских расчетов Все хозяйственные сделки обязательно завершаются денежными расчетами, которые могут принимать как наличную, так и безналичную формы. Безналичные расчеты — это денежные расчеты, выполняемые путем записей по счетам в банках, при которых деньги списываются со счета плательщика и зачисляются на счет получателя. Безналичные расчеты осуществляются на основе совокупности принципов их организации, форм и способов расчетов и связанного с ними документооборота. Порядок взаимоотношений по осуществлению расчетов регулируется Положением о безналичных расчетах в Российской Федерации от 3 октября 2002 г. № 2-П и договором о корреспондентских отношениях. Безналичный денежный оборот включает расчеты между: — предприятиями, учреждениями, организациями разных форм собственности, имеющими счета в кредитных организациях; — юридическими и физическими лицами, банками по получению и возврату кредита; — юридическими лицами и населением по выплате заработной платы, доходов по ценным бумагам; — физическими лицами и юридическими лицами с казной государства по оплате налогов, сборов и других обязательных платежей, а также по получению бюджетных средств. Основу ее составляют банковские счета предприятий (клиентов), а также расчетно-денежная документация. Ускорение процесса реализации продукции и оборачиваемости оборотных средств во многом зависит от рациональной организации расчетов. Безналичные расчеты осуществляются по товарным и нетоварным операциям. Расчеты по товарным операциям — это расчеты за отгружаемую предприятиями продукцию, которые сопровождаются движением платежных документов и денег. Расчеты по нетоварным операциям — это расчеты с финансовой системой по уплате процентов за кредит и комиссионных с вышестоящими и прочими организациями. Расчетные операции отличаются по способу платежа, в котором отражаются характер его источника и форма движения. Применяются следующие способы платежа: - перечисление денежных средств с расчетных (других) счетов плательщиков на счета получателей; - зачет взаимных требований плательщиков и получателей (клиринг) с перечислением на соответствующие счета участников зачета лишь незачетной суммы; - гарантированный платеж получателю, который может осуществляться банком из средств специально созданного депозита плательщика, а также без создания такового. Виды платежа следующие: полной суммой, частями, а также по сальдо взаимных требований. Принципы организации расчетов: 1-й принцип: безналичные расчеты осуществляются по банковским счетам, которые открываются клиентам, — как физическим, так и юридическим лицам — для хранения и перевода средств; 2-й принцип: платежи со счетов должны осуществляться банками по распоряжению их владельцев в порядке установленной ими очередности платежей и в пределах остатка средств на счете; 3-й принцип: свобода выбора субъектами рынка форм безналичных расчетов и закрепления их в хозяйственных договорах при невмешательстве банков; 4-й принцип: принцип срочности платежа. Срочный платеж может осуществляться: до начала торговой операции, немедленно или через определенный срок после совершения торговой операции, в соответствии со сроками по договору. Досрочный платеж — выполнение денежных обязательств до истечения оговоренного договором срока. Отсроченный платеж — это когда при невозможности погасить денежное обязательство в намеченный срок осуществляется продление первоначального срока. Просроченным платеж считается при отсутствии средств у плательщика и невозможности получения кредита при наступлении срока платежа; 5-й принцип: принцип обеспеченности платежа. Предполагает наличие у плательщика или у его гаранта ликвидных средств для погашения обязательств перед получателем денежных средств. Действующими нормативными актами предприятиям дано право без ограничений открывать в банках счета различных видов, которые предусмотрены действующим законодательством. Счет является инструментом, позволяющим фиксировать движение денежных средств при ведении бухгалтерского учета и отчетности. Счета различаются по их назначению, по валюте учета, по субъектному составу их владельцев, по объему осуществляемых операций и другим признакам. В соответствии с характерам деятельности клиента, его правовым статусом и правоспособностью банки вправе открывать расчетные, текущие, бюджетные, депозитные, аккредитивные, ссудные, валютные и иные счета. Для расчетных операций используются разнообразные типы счетов. Среди них для обслуживания основной деятельности выделяется расчетный счет. Расчетный счет является основным счетом предприятия и открывается в порядке, установленном законодательством РФ, для ведения расчетно-денежных операций по его деятельности. Операции по расчетному счету предприятия показывают изменения его долговых требований и обязательств. Расчетные счета предназначаются и используются для зачисления выручки от реализации продукции (работ, услуг), учета своих доходов от вне реализационных операций, сумм полученных кредитов и иных поступлений. С расчетных счетов осуществляются расчеты с поставщиками, с бюджетами по налогам и приравненным к ним платежам, с рабочими и служащими по оплате труда, с банками по полученным кредитам и процентам по ним, а также платежи по решениям судов и других органов (имеющих право принимать решение о взыскание средств со счетов предприятий в бесспорном порядке) и др. Остаток расчетного счета показывает свободные денежные средства, которыми располагает его владелец. Банк выдает клиенту выписки по счету по мере совершения операций. Предприятиям, имеющим отдельные нехозрасчетные подразделения (магазины, склады, филиалы и представительства коммерческих организаций), расположенные отдельно и осуществляющие все или часть функций предприятия (что должно быть указано в учредительных документах создавшего их юридического лица или в решении о создании филиалов юридическим лицом), по ходатайству владельца основного счета могут быть открыты субрасчетные счета. Субрасчетные счета могут быть открыты и на имя самого юридического лица. Субрасчетные счета открываются по месту нахождения филиалов (отделений) и представительств в таком же порядке как открывается расчетный счет. Операции по таким счетам ограничены и осуществляются, как правило, по разрешению головной организации в соответствии с конкретным перечнем операций, который она устанавливает согласно требованиям действующего законодательства. Субрасчетные счета предназначаются для расчетов с поставщиками и покупателями за товарно-материальные ценности и оказанные услуги, а также для зачисления платежей покупателей, поступающих за отгруженные (отпущенные) товарно-материальные ценности и оказанные услуги. Основное назначение этих счетов — аккумуляция поступающей выручки филиалов (отделений) и представительств юридического лица для последующего перечисления на расчетный счет юридического лица и производства расчетов. Выдача наличных денег с этих счетов, в том числе и на заработную плату, как правило, не предусматривается. Обособленному структурному подразделению, состоящему на отдельном балансе, по ходатайству коммерческой организации может быть открыт самостоятельный расчетный счет в обслуживающем ее банке. Субрасчетный счет учитывается на тех же балансовых счетах, что и расчетные — в зависимости от организационно-правовой формы предприятия. В соответствии со ст. 90 ГК РФ и ст. 34 Закона «Об акционерных обществах» на момент регистрации общества с ограниченной ответственностью либо акционерного общества их уставный капитал должен быть оплачен учредителями в размере не менее 75%. Согласно п. 1.1 Положения «О порядке государственной регистрации субъектов предпринимательской деятельности», утвержденного Указом Президента от 8 июля 1994 г. № 1482, в орган, осуществляющий государственную регистрацию юридических лиц, должен быть представлен документ, подтверждающий соответствующую оплату. Для зачисления учредителями денежных средств в уставный фонд на имя создаваемого юридического лица открывается временный (накопительный) счет в кредитной организации по месту государственной регистрации юридического лица. Временные расчетные счета учитываются в зависимости от организационно-правовой формы юридического лица. Данный счет открывается на том же балансовом счете, что и по основной деятельности. Текущие счета открываются по законодательству РФ юридическим лицам — резидентам, являющимся некоммерческими организациями. Традиционно такие счета открываются общественным организациям, учреждениям и организациям, состоящим на федеральном, республиканском или местном бюджете. Текущие счета предназначены для осуществления расчетных операций в соответствии с целями деятельности, предусмотренными учредительными документами юридического лица, а также в случаях, предусмотренных законодательством Российской Федерации. Текущие счета предназначаются для зачисления выручки от реализации продукции (работ, услуг), осуществления расчетов с поставщиками, бюджетами по налогам и приравненным к ним платежам, учета сумм полученных кредитов и иных поступлений, расчетов с рабочими и служащими по заработной плате и другим выплатам, включаемым в фонд потребления, а также для платежей по решениям судов и других органов, имеющих право принимать решение о взыскании средств со счетов юридических лиц в бесспорном порядке и др. Текущие счета могут открываться филиалам (отделениям) и представительствам юридических лиц, а также филиалам (отделениям) и представительствам при предоставлении ходатайства юридического лица. По текущим счетам могут проводиться расчетные операции, связанные с оплатой труда, административно-хозяйственными расходами и т.д. Бюджетные счета открываются предприятиям, организациям и учреждениям, которым выделяются средства за счет бюджетов для целевого их использования. Остатки неиспользованных средств на бюджетном счете распорядителя бюджетных средств перечисляются его платежным документом на счет органа федерального казначейства. Бюджетные счета распорядителей бюджетных средств открываются предприятиям, организациям и учреждениям, которым выделяются средства за счет федерального и местного бюджетов для целевого их использования. Текущие счета по внебюджетным средствам открываются предприятиям и организациям, состоящим на федеральном или местных бюджетах. Внебюджетными средствами являются средства, получаемые бюджетными учреждениями помимо ассигнований, выделяемых им из бюджета соответствующего уровня. В основном, это средства, получаемые от реализации продукции, выполнения работ, оказания услуг или осуществления иной деятельности. Банки имеют право открывать клиентам на определенный срок накопительные счета для зачисления средств. Расходование средств с этих счетов не допускается. Средства с накопительных счетов по истечении срока перечисляются на оформленные в установленном порядке расчетные (текущие) счета клиентов. Накопительные счета не должны использоваться для задержки расчетов и нарушения действующей очередности платежей. На счетах учета операций по расчетным (текущим) счетам клиентам могут открываться в установленном порядке отдельные лицевые счета для учета операций по использованию средств на капитальные вложения и другие цели. Открытие этих счетов и совершение по ним операций производится на договорных условиях на том же балансовом счете, где учитываются операции по расчетным (текущим) счетам. При этом не должна нарушаться действующая очередность платежей. Средства на эти счета должны перечисляться с расчетных (текущих) счетов. Кредитные организации осуществляют контрольные функции в пределах, определенных договорами. Если на капитальные вложения выделяются бюджетные средства, то эти операции совершаются в порядке, изложенном в рамках ведения операций с бюджетными средствами. Схема обозначения лицевых счетов и их нумерации (по основным счетам) 1. В обозначении счета текстом показываются следующие данные: цифровой номер лицевого счета; по кредитным счетам — цель, на которую выдан кредит — текстом, номер кредитного договора, размер процентной ставки, срок погашения кредита, цифровое обозначение группы кредитного риска, по которой начисляется резерв на возможные потери по кредитам, другие данные по решению банка. На каждый отдельный показатель открывается отдельный лицевой счет. Если семь знаков номера лицевого счета и четыре знака номера отделения излишни, то свободные знаки этих разрядов банками не используются. Свободные знаки обозначаются нулями. Так, например, номер лицевого счета коммерческой организации, обслуживаемой в головном отделении банка, имеет следующий вид: 40702810K0000000XXXX, где «хххх» — номер лицевого счета. Контрольный ключ введен для проверки правильности набора номера счета с целью уменьшения числа ошибочно посланных платежей. Для осуществления обязательной продажи части валютной выручки резидентам в уполномоченном банке параллельно открываются транзитный и текущий валютные счета. Валютная выручка в полном объеме поступает на транзитный валютный счет, о чем уполномоченный банк не позднее следующего дня извещает владельца счета, который, в свою очередь, в течение семи дней должен дать поручение уполномоченному банку на ее продажу. По получении указанного извещения предприятие дает поручение уполномоченному банку на обязательную продажу валюты и одновременное перечисление оставшейся части валютной выручки на свой текущий валютный счет. Уполномоченный банк, выполняя поручение клиента, не позднее следующего рабочего дня после его получения депонирует 50% валютной выручки на свой отдельный лицевой счет «Средства в иностранной валюте для обязательной продажи на валютном рынке», который открывается на балансовом счете 60322, и осуществляет ее продажу в течение семи рабочих дней от даты зачисления на указанный лицевой счет (включая день зачисления). По поручению предприятий уполномоченные банки продают средства в иностранной валюте: другому предприятию, на межбанковском валютном рынке (непосредственно уполномоченному банку или через валютную биржу) или Банку России. Инструкция ЦБР от 12 октября 2000 г. № 93-И «О порядке открытия уполномоченными банками банковских счетов нерезидентов в валюте Российской Федерации и проведения операции по этим счетам», а также последовавшее за ней указание № 922-У от 22.02.2001 г. «О внесении изменений и дополнений в Правила ведения бухгалтерского учета в кредитных организациях, расположенных на территории Российской Федерации, от 18 июня 1997 года № 61» определяют перечень возможных операций по счетам нерезидентов, а также правила их бухгалтерского отражения. В отличие от инструкции № 16 от 16.07.1993 г. «О порядке открытия и ведения уполномоченными банками счетов нерезидентов в валюте Российской Федерации», которая действовала до сих пор, инструкция № 93-И не ограничивает количества счетов, одновременно открываемых нерезиденту. Для учета операций нерезидентов в валюте Российской Федерации предусмотрено открытие отдельных аналитических счетов на новых синтетических счетах второго порядка, которые вводятся в План счетов согласно указанию № 922-У: 30122 — «Корреспондентские счета банков-нерезидентов в валюте Российской Федерации — счета типа "К" (конвертируемые)»; 30123 — «Корреспондентские счета банков-нерезидентов в валюте Российской Федерации — счета типа "Н" (неконвертируемые)»; 40813 — «Физические лица — нерезиденты — счета типа "Ф"»; 40814 — «Юридические и физические лица — нерезиденты — счета типа "К"»; 40815 — «Юридические и физические лица — нерезиденты — счета типа "Н"». Таким образом, тип счета ("Ф", "К" или "Н") зависит от синтетического счета и определяет круг доступных по счету операций. Каждое предприятие может иметь в банке только один основной счет; расчетный или текущий. Владелец расчетного счета имеет полную экономическую и юридическую независимость. Открытие расчетного счета после предоставления всего необходимого комплекта документов сопровождается заключением договора о расчетно-кассовом обслуживании, по которому банк берет на себя обязательства по проведению расчетов, обеспечению сохранности и возврату средств, а также конфиденциальности информации о хозяйственной деятельности клиента, а клиент несет ответственность за достоверность документов по проведению операций по счетам. Большинство банковских услуг (начиная с простых рублевых переводов по платежным поручениям и заканчивая расчетами с использованием аккредитивов и сделками привлечения/размещения) включают в себя этап перевода безналичных средств между кредитными учреждениями. Эти переводы осуществляются с использованием специальных счетов, которые называются корреспондентскими. Корреспондентские счета могут быть открыты коммерческим банком (или для коммерческого банка) в рамках той или иной системы расчетов. В настоящее время в российской банковской системе существует несколько типов корреспондентских счетов. Это, прежде всего, корсчета, открытые в Центральном Банке Российской Федерации. Также банк имеет возможность открыть корсчет в Сберегательном банке РФ, который обладает своей расчетной системой. Еще одной возможностью является установление прямых корреспондентских отношений между банками или открытие корсчетов в различных клиринговых палатах или банках. Также, несомненно, важную роль для каждого многофилиального банка играют расчеты между филиалами через корреспондентские счета, открытые в головном банке. Основной проблемой при определении своей политики для банка является оптимальный выбор возможных вариантов открытия корреспондентских счетов. Установление тех или иных схем корреспондентских отношений требует от банка оценки и всестороннего анализа спектра операций, которые будут осуществляться через каждый корреспондентский счет, стоимости этих операций и их доходности. Вся совокупность схем корреспондентских отношений в России называется национальной платежной системой финансовых расчетов. Сюда же, как составная часть национальной платежной системы, относятся и международные расчеты с применением корреспондентских счетов, открытых в иностранных банках (или иностранным банкам). Вся система межбанковских расчетов основана на двух типах корреспондентских счетов — счета ЛОРО и счета НОСТРО. Корреспондентский счет ЛОРО — корреспондентский счет, открываемый банком-корреспондентом1 банку-респонденту2, по которому банк-корреспондент осуществляет операции по перечислению и зачислению средств в соответствии с действующим законодательством и договором. 1.Банк-корреспондент — кредитная организация (филиал), открывшая корреспондентский счет (счет ЛОРО) другой кредитной организации (филиалу) (банку-респонденту) и выполняющая по этому счету операции, предусмотренные договором между ними. 2.Банк-респондент — кредитная организация (филиал), открывшая корреспондентский счет в другой кредитной организации (филиале) и являющаяся его распорядителем. Он же является корреспондентским счетом НОСТРО в банке-респонденте. Счет ЛОРО является пассивным счетом. Счет ЛОРО банк открывает своему банку-корреспонденту на своем балансе. Принято говорить, что «для банка открыт счет ЛОРО в расчетном банке». Счет НОСТРО является активным счетом, т.е. на нем отражаются средства банка, открывшего этот счет в другом банке. Счет НОСТРО открывается банку в рамках какой-либо расчетной системы. Частным случаем расчетной системы может служить установление прямых корреспондентских отношений. Принято говорить, что «банк имеет счет НОСТРО в расчетном банке». Счета ЛОРО и НОСТРО являются зеркальным отражением друг друга. Остаток и обороты по счету НОСТРО выверяются на основании выписки по счету ЛОРО. Например, рассмотрим открытие корреспондентского счета коммерческого банка в ЦБ РФ. В балансе коммерческого банка это будет лицевой счет, открытый на балансовом счете 30102. Этот счет называется счетом НОСТРО. В балансе коммерческого банка он является активным. Соответствующий ему зеркальный счет ЛОРО открывается на балансе ЦБ РФ (РКЦ). Этот счет является пассивным и он открывается на балансовом счете 30101. Основным инструментом для совершения безналичных платежей в Российской Федерации является система валовых расчетов Банка России. Согласно ей, на территории Российской Федерации расчеты между учреждениями коммерческих, кооперативных банков и другими кредитными учреждениями (далее учреждения банков) производятся расчетно-кассовыми центрами Центрального Банка Российской Федерации (РКЦ), организованными в местах нахождения учреждений банков. В зависимости от условий связи и наличия учреждений банков могут организовываться межрайонные РКЦ. Для осуществления расчетов каждому учреждению банка в РКЦ открывается корреспондентский счет на соответствующем балансовом счете № 30101 «Корреспондентские счета кредитных организаций в Банке России» — коммерческим, кооперативным и другим кредитным учреждениям; учреждениям Сберегательного банка РФ; учреждениям Внешэкономбанка России. Для открытия корреспондентского счета в РКЦ заключается договор о корреспондентских отношениях и представляется заявление учреждения банка, образцы подписей и оттиска печати. Порядок взаимоотношений по осуществлению расчетов регулируется Положением ЦБ РФ «О проведении безналичных расчетов в Российской Федерации» и договором о корреспондентских отношениях. Тарифная политика ЦБ РФ направлена на внедрение клиентами электронных платежей. Самые низкие тарифы установлены по электронным платежам, самые высокие — по платежам на бумажной основе. Для внедрения электронных межбанковских расчетов Банком России в 1993 г. была обследована структура платежного оборота более чем в 90% регионов страны. Было установлено, что основная масса по сумме приходится на крупные платежи свыше 100 млн. неденоминированных рублей. Все платежи, крупные и мелкие по количеству и сумме, совершаются в основном внутри регионов. Этот факт послужил основанием для первоочередного введения внутрирегиональных электронных расчетов по крупным платежам, а затем и межрегиональных электронных расчетов. С середины 1990-х гг. Центральный Банк России начал электронные расчеты в порядке эксперимента, а затем в 1998 г. перешел к этому виду расчетов как к основному. Переход к электронному обмену полноформатными расчетными документами без сопровождения на бумажных носителях между ЦБ РФ и кредитными организациями был осуществлен в московском регионе со второго квартала 1998 г. На данный момент в неполном формате допустимо обслуживание расчетных документов, не превышающих по сумме 5000 руб. Среди межбанковских расчетов, осуществляемых ЦБ РФ, основную долю (до 80%) занимают внутрирегиональные платежи. Во многом это обусловлено собственными операциями банков, которые они активно применяют, по купле-продаже валюты, краткосрочным межбанковским кредитам, банкнотным сделкам и сделкам по купле-продаже ценных бумаг. Прогрессивные технологии расчетных операций отрабатывались Банком России первоначально в московском регионе — главном финансовом центре страны, сосредоточившем 85% денежных средств государства и имеющем достаточные телекоммуникационные и вычислительные ресурсы. С 1997 г. в Москве была внедрена многорейсовая обработка платежей учреждений Банка России, находящихся на обслуживании в межрегиональном центре информатизации (МЦИ) при ЦБ РФ. С 26 июля 2002 года порядок такой обработки регламентирован Указанием ЦБР от 20.06.2002 г. № 1160-У. Многорейсовая обработка платежей означает проведение нескольких (в московском регионе — пяти) рейсов приема, обработки и исполнения пакетов электронных документов в течение рабочего дня и в результате — безотзывный перевод средств по счетам участников расчетов. Рейс представляет собой комплекс операций, связанных с приемом и обработкой поступивших в систему платежей, которые проводятся в интервале времени, установленном в соответствии с графиком. По результатам обработки рейса МЦИ при ЦБ РФ формирует для каждого участника расчетов реестр проведенных платежей. Этот реестр содержит следующие обязательные реквизиты: входящий остаток по счету на начало рейса; платежи, зачисленные на счет; платежи, списанные со счета; исходящий остаток по счету на момент окончания обработки рейса. И далее — как справочная информация — задержанные платежи из-за отсутствия средств на счете, перечень непринятых платежей с указанием причин, суммы кредитов Банка России, перенесенных на счета просроченных ссуд, суммы депозитов, размещенных в Банке России и возвращенных им. Во всех рейсах платежи проводятся в пределах остатка по корсчету кредитной организации с учетом поступлений текущего дня; в последнем рейсе ЦБ РФ в рамках установленных лимитов банку может быть предоставлен овернайт. Платежи через корреспондентский счет осуществляются в пределах остатка на счете участника расчетов на момент проведения операции. Каждый платеж проводится индивидуально и время его исполнения не зависит от местонахождения участников системы. Все платежи проводятся по счету немедленно после их поступления, т.е. являются безотзывными и окончательными. Как уже отмечалось выше, все платежи в рамках расчетной системы Центрального Банка РФ подразделяются на: • внутрирегиональные, • межрегиональные, • платежи с применением авизо. Последний тип платежей используется для расчетов с теми регионами, которые еще не являются участниками электронных расчетов. Дело в том, что для подключения расчетно-кассового центра к системе электронных расчетов требуется специальное программно-аппаратное обеспечение. Внутрирегиональные платежи — это платежи, осуществляемые в рамках одного ГРКЦ (головного расчетно-кассового центра) или в рамках одного региона. Межрегиональные платежи — это переводы средств в другие регионы. Такое деление платежей обусловлено, прежде всего, различной технологией их обработки в РКЦ. Как следствие, у этих платежей различная себестоимость и учреждения ЦБ взимают различные комиссии с внутрирегиональных и межрегиональных платежей. Для однозначной адресации платежей в рамках расчетной системы Центрального Банка РФ каждый банк имеет свой собственный банковский идентификационный код (БИК). БИК выражается девятизначной цифрой. Он пришел на смену шестизначному коду МФО, который существовал в России (СССР) начиная с 1930-х гг. и до середины 1990-х гг. БИК ЦБ РФ имеет следующую структуру:  Здесь СС — код страны (для России — 04); РР — это код региона (г. Москва — 45); ЦЦ — два последних разряда условного номера учреждения Банка России; ННН — номер кредитного учреждения. Он принимает значения: 000 — для районных и межрайонных РКЦ, 001 — для ГРКЦ, 002 — для других учреждений и подразделений ЦБ, и от 201 до 999 — для кредитных организаций. Благодаря приведенной кодификации БИК однозначно идентифицирует кредитное учреждение в рамках системы расчетов Центрального Банка. В ближайших планах Центрального Банка России стоит переход на систему расчетов в режиме реального времени. Внутрибанковские расчеты осуществляются, минуя корсчета. Расчеты между РКЦ проводятся через систему межфилиальных оборотов. Операции друг у друга РКЦ осуществляют на основании авизо, т.е. официального извещения о выполнении расчетной операции. Они могут быть почтовыми и телеграфными, а также дебетовыми или кредитовыми в зависимости от содержания операции. Важное место в системе межбанковских расчетов занимают клиринговые расчеты, которые проводятся ЦБР между одногородними коммерческими банками. Клиринг представляет собой систему регулярных безналичных расчетов, основанную на зачете взаимных требований и обязательств юридических и физических лиц за товары (услуги), ценные бумаги. Концентрация платежей при клиринге позволяет значительно уменьшить их баланс и общую сумму обращающихся платежных средств, расширяет сферу безналичного оборота и облегчает управление ими. Посредством клиринга упрощаются, удешевляются и ускоряются расчеты, сохраняется имеющаяся денежная (кассовая) наличность и за счет этого повышается уровень прибыльности и ликвидности участников расчетов. Организацию клиринговых расчетов могут брать на себя специальные небанковские структуры клиринговые центры и расчетные палаты, которые в сферу своей деятельности могут включать и межрегиональные расчеты. Расчеты по данной схеме могут осуществляться только в рамках банков-участников. В то же время банки-участники могут располагаться в различных регионах, тем самым обеспечивая ускоренное прохождение межрегиональных платежей. Технология прохождения межрегионального платежа в этом случае будет следующей: КБ1 направляет платеж в КБ2 (находящийся в другом регионе), который, в свою очередь, осуществляет внутрирегиональный платеж через корсчет в РКЦ. Клиринг может осуществляться двумя способами (по двум моделям) — без предварительного депонирования средств участников расчетов в клиринговом учреждении и с предварительным депонированием средств. В первом случае каждому участнику открывается счет, называемый транзитным счетом-позицией, записи по которому не отражают реального движения ресурсов, а несут счетный характер. После окончания приема документов рассчитывается сальдо каждого из участников взаимозачетов. По результатам расчетов составляется оборотно-сальдовая ведомость и передается местному учреждению ЦБ. Центральный банк списывает дебетовый сальдо со счетов банков-участников и зачисляет их на корреспондентский счет клирингового учреждения. Со своего корреспондентского счета клиринговое учреждение осуществляет платежи банкам, имеющим положительный результат зачета (кредитовое сальдо). Клиринг по модели с предварительным депонированием средств на корсчетах в клиринговом центре является более сложным. Рассмотрим его на примере. Пусть в начале операционного дня на счете банка А было 0 руб., а на счете банка Б — 6 млн. руб. В течение дня были обработаны следующие платежи. Банк А передал распоряжение на перечисление банку Б 15 млн. руб., а банк Б — распоряжение на перечисление банку А 20 млн. руб. В результате клирингового сеанса у банков появляются денежные средства, которыми они могут распоряжаться. Расчеты по прямым корреспондентским отношениям начали применяться банками в современной банковской системе России практически с самого начала ее становления (т.е. с начала 1990-х гг.). Эти расчеты выступали в начале 1990-х гг. как альтернатива неудовлетворительно работавшей в то время сети Банка России. Данная схема является, по сути, частным случаем схемы расчетов через расчетную сеть коммерческих банков. Отличие этой схемы от схемы расчетной сети коммерческих банков может еще состоять в том, что возможен вариант, когда банки взаимно открывают друг у друга корсчета. В настоящее время доля рублевых расчетов по прямым корреспондентским отношениям невелика. Это связано, прежде всего, с налаживанием качественных быстрых расчетов через сеть Центрального Банка России. Кроме того, прямые корреспондентские отношения требуют отвлечения ресурсов, что не всегда является выгодным. Тем не менее, расчеты по данной схеме корреспондентских отношений применяются при расчетах в иностранной валюте с иностранными контрагентами. В качестве технической поддержки данных расчетов используется сеть S.W.I.F.T. Осуществление расчетов между филиалами одной кредитной организации через головной расчетный центр является очень перспективной схемой. Возможны два варианта схем корреспондентских отношений для филиалов кредитной организации. Корсчета филиалов в головном банке  Рис. Схема корсчетов филиалов с корсчетами в РКЦ Первая схема предполагает наличие у филиала двух корреспондентских счетов — в РКЦ и в головном банке При этом филиал имеет возможность выбора — каким маршрутом осуществлять платеж — через корсчет в РКЦ или через корсчет в головном банке. Данная схема может применяться в том случае, если филиал банка расположен не в одном регионе с головным банком. В этом случае наличие двух корсчетов оправдано, так как внутрирегиональные расчеты филиал может проводить через корсчет в местном РКЦ, расчеты с банками, которые находятся в том же регионе, что и головной банк — через корсчет в головном банке. Платежи в другие регионы могут осуществляться как через один, так и через другой корсчет. Эта схема имеет существенные преимущества в том случае, если филиалы располагаются в одном регионе (обслуживаются в одном РКЦ). При этом платежи «филиал-филиал» являются для банка внутренними со всеми вытекающими отсюда последствиями. В настоящее время весьма часто для осуществления расчетов между Банком и корреспондентом применяется в настоящее время система «Клиент-Банк» («Электронный клиент»). Система электронных расчетов (СЭР) предназначена для ускорения выполнения платежных операций между банком и клиентом, а также для улучшения контроля за этими операциями. Ускорение достигается за счет замены бумажных платежных документов на электронные с возможностью быстрой передачи последних по каналам связи, а также полной автоматизации обработки электронных документов. Электронные документы, применяемые в СЭР, идентичны бухгалтерским документам, используемым в соответствии с нормативными актами Центрального Банка России, и являются основанием для осуществления бухгалтерских записей. Таким образом, использовать подобную систему банку удобно потому, что корреспондент заполняет форму платежного документа, предусмотренную банком в соответствии с действующим законодательством. Для обеспечения безопасности и конфиденциальности расчетов используются специальные процедуры, включающие: — подписание документов, осуществляемое специальным кодом, который формируется на основе содержимого документа и известного только подписывающему лицу секретного ключа; — защиту электронных документов от несанкционированной модификации и просмотра при возможном перехвате в канатах связи, которая осуществляется путем маскирования; — обязательную проверку соответствия содержимого документа требованиям системы защиты от несанкционированного доступа; — систему паролей для ограничения доступа, обеспечивающую защиту электронных документов от несанкционированной модификации или уничтожения. Программный комплекс электронных расчетов включает в себя ряд функций, в их числе: подготовка документов; контроль, подписание и передача на отправку; запросы дополнительных данных по счетам; отправка и прием почты; просмотр и печать принятых из банка документов; просмотр архива; управление системой. Технология осуществления платежей предусматривает следующие этапы работы. Подготовка платежных документов. На данном этапе клиент представляет в банк платежные документы установленной формы. При этом он выводит на экран ПЭВМ электронную форму документа и заполняет в ней реквизиты согласно наименованиям полей. После заполнения документа клиент распечатывает платежный документ; первые экземпляры подлинных платежных документов с печатью и подписями клиент направляет в банк в сроки, регламентированные соответствующими подразделениями банка. При этом клиент несет ответственность за то, что каждый электронный платежный документ, подготовленный для передачи в банк, должен соответствовать подлинному платежному документу. Контроль, подписание и передача на отправку. Автоматический контроль правильности заполнения электронных платежных документов осуществляется в два этапа — на этапе заполнения документа клиентом и на этапе приема документов компьютером банка. При заполнении документа осуществляется автоматический контроль его даты и номера, а также проверка на присутствие обязательной информации в соответствующих полях документа. На этапе приема документов компьютером банка осуществляется автоматический контроль соответствия электронной подписи содержимому документа, правильности указанного номера счета клиента, контроль на дублированные документы, проверка платежных реквизитов и наличия средств на счете. В случае несовпадения каких-либо данных никакие операции по документу в банке не проводятся и документ подлежит возврату клиенту для повторного оформления. Ссылку на такие платежные документы, включающую номер, тип, дату передачи документа и причину отказа, клиент получает в извещении об этапах прохождения документов. После заполнения электронной формы платежного поручения клиентом осуществляется защита пакета документов от несанкционированного доступа и отправка его в банк по каналам связи. Временной режим. Клиент может установить круглосуточную связь с банком (программно-аппаратный комплекс банка будет находиться в режиме ожидания), причем активной стороной при налаживании связи и в процессе приема-передачи сообщений является клиент. Принятые от клиента пакеты документов и запросы проходят автоматическую обработку компьютером банка (при этом в соглашении между банком и корреспондентом обычно оговаривается, в какое время будет производиться обработка). Выписка из расчетных (валютных, текущих, корреспондентских) счетов предоставляется клиенту по закрытию операционного дня банка. При использовании этой системы может возникнуть ситуация, когда банк отказывается от исполнения электронного платежного документа по следующим основаниям: — несоответствие содержимого документа требованиям системы защиты от несанкционированного доступа; — неверно указан номер счета клиента; — недостаток средств для проведения операции на счете клиента; — отсутствие номера счета или наименования получателя, или неверно указаны платежные реквизиты. Обычно аппаратные средства регламентируются банком и предполагают следующее: Клиент (корреспондент) должен иметь компьютер с характеристиками, не ниже оговоренных банком (при этом совсем не обязательно иметь компьютер с самым совершенным процессором, обычно достаточно, чтобы он был IBM-совместимым); требования к операционной системе зависят от того, под какую систему была написана программа «Клиент-Банк»; обязательным условием является наличие русифицированного принтера. Система передачи данных в электронном виде предусматривает наличие модема для пересылки информации по телефонным линиям (одной из проблем, связанных с передачей данных по телефонным линиям, может стать плохое качество связи — устаревшее оборудование телефонных станций). Кроме этого оборудования, которым должен обладать корреспондент, банк предоставляет ему (на платной основе) программу «Клиент-Банк» и оборудование для электронной подписи документов. Например, это могут быть адаптер и элементы памяти «TOUCH MEMORY», представляющие собой микрочипы с зашифрованными в них данными (электронными подписями) руководителя и главного бухгалтера корреспондента. Как правило, банк сам разрабатывает программу «Клиент-Банк», делая ее совместимой со своим «Операционным днем» и другими программами. Используя такую систему, корреспондент может эффективно работать со своим счетом, постоянно контролировать движение средств по корреспондентскому счету и наблюдать за ним. Еще одним преимуществом системы «Клиент-Банк» является возможность управлять счетом из любого места, где есть телефонная линия. В связи с тем, что подписывать платежные документы имеют право только лица, уполномоченные на это, можно осуществлять оперативное управление счетом практически из любого места, установив систему «Клиент-Банк» на компьютер типа Notebook со встроенным модемом и имея под рукой телефонную линию. Или, например, можно использовать систему «клиент-банк» в случае выхода из строя одного из компьютеров, установив за несколько минут дубликат программного обеспечения на другой компьютер. Неудобством для корреспондента можно считать ситуацию, когда он имеет несколько корреспондентских счетов в разных банках и использует несколько систем «Клиент-Банк», хотя и этот минус можно исправить, используя интерфейс, позволяющий адаптировать несколько систем в одну. |