Внешнеэкономическая деятельность предприятия - Л.Е. Стровский, С.К. Казанцев, Е.А. Паршина. Внешнеэкономическая деятельность предприятия - Л.Е. Стровский, С. Леонид Евгеньевич Стровский

Скачать 5.88 Mb. Скачать 5.88 Mb.

|

5.2. Проблемы сопоставимости финансовой отчетностиСпецифические социально-экономические, политические и культурные особенности каждой страны влияют на составление финансовой отчетности. Различия в традициях составления финансовой отчетности не являются чисто номинальными и оказывают серьезное влияние на оценку финансового состояния компании, что может затруднить выбор фирмы-контрагента. Так, даже в рамках близких по принципам учетных систем при реализации правительством Великобритании части пакета акций компании British Petroleum прибыль компании, исчисленная по правилам, действующим в США, уменьшилась на 67%*. * Блейк Дж., Амат О. Европейский бухгалтерский учет. – М., 1997. – С. 9. Наиболее существенное влияние на оценку финансового состояния компании оказывают принятые в стране правила предоставления консолидированной отчетности холдинга, отражения стоимости гудвилла, перерасчета иностранной валюты, учета влияния инфляции, отражения стоимости основного капитала, готовых изделий и незавершенного производства, расходов на НИОКР. Анализ международной практики позволяет выделить два основных типа учетных систем. Первый тип – это англоамериканская система, которую в России довольно часто называют международной. Но хотя американская система учета наиболее распространена в мировой учетной политике, она не общепринята во всех странах. Этой модели учета придерживаются США, Великобритания, Нидерланды, Канада, Индия, Австралия, ЮАР и некоторые другие англоязычные страны. Характерные черты данной модели: • ориентация отчетности на инвесторов и кредиторов предприятия; • нормативные документы, регулирующие порядок формирования финансовой отчетности, разрабатываются негосударственными организациями и носят рекомендательный характер; • при подготовке финансовой отчетности задача информационного обеспечения государственных налоговых органов не является определяющей. Система бухгалтерского учета базируется на общепринятых учетных принципах - GAAP (Generally Accepted Accounting Principles). Основными разработчиками GAAP являются Американский институт присяжных бухгалтеров (American Institute of Certified Public Accountants, AICPA) и Совет по разработке стандартов финансового учета (Financial Standards Board, FASB). Их регулятивы признаются и правительственными организациями, например, Комиссией по ценным бумагам и биржам (Securities and Exchange Commission, SEC). Эта структура – единственный государственный орган, устанавливающий учетные принципы. SEC публикует два типа регулятивов (с 1975 г.): Выпуски по бухгалтерскому учету (Accounting Series Releases, ASR) и Бюллетени для бухгалтеров (Staff Accounting Bulletons, SAB), которые основываются на нормативных документах AICPA и FASB. Регулятивы первого типа содержат требования SEC в отношении ведения бухгалтерского учета, представления открытой информации и правил аудита корпораций; регулятивы второго типа содержат рекомендации бухгалтерам по применению ASR на практике. Другая распространенная модель – континентальная или европейская. Она объединяет учетные системы Франции, Германии, Австрии, Бельгии и некоторых других европейских стран. Для европейской модели характерны: • высокая степень государственного регулирования бухгалтерской практики; • обязательность следования утвержденным принципам отражения операций; • ориентация бухгалтерской отчетности на удовлетворение информационных потребностей налоговых и иных органов государственной власти; • значительная дифференциация практики бухгалтерского учета в разных странах. Развитие международных связей настоятельно требует унификации стандартов ведения бухгалтерского учета и составления финансовой отчетности. В настоящий момент существуют два подхода .к решению проблемы унификации: гармонизация и стандартизация. Идея гармонизации различных систем бухгалтерского учета реализуется в рамках Европейского Союза. Логика ее такова: в каждой стране может существовать своя модель организации учета и система стандартов, ее регулирующих. Главное, чтобы эти стандарты не противоречили аналогичным стандартам в других странах – членах Союза. Работа в этом направлении ведется с 1961 г., когда в рамках ЕС была сформирована исследовательская группа по проблемам бухгалтерского учета (Groupe d'Etudes): Работа этой группы рассматривается как составная часть программы гармонизации национальных версий Закона о компаниях. Основные положения учетных директив включены каждым членом ЕС в свое национальное законодательство. Идея стандартизации учетных процедур реализуется в рамках унификации учета, которую проводит Комитет по международным стандартам бухгалтерского учета (International Accounting Standards Commitee, IASC). Этот комитет был основан в 1973 г. ведущими профессиональными бухгалтерскими организациями Австралии, Канады, Франции, Японии, Германии, Великобритании, Мексики, Голландии, Ирландии и США Сейчас он включает 119 членов и 6 ассоциативных членов из 88 стран. Идея стандартизации реализуется в разработке унифицированного набора стандартов, приложимых к любой ситуации и любой стране. Следование этим стандартам осуществляется в результате добровольного соглашения стран-участниц. Всего к началу 1997 г. действовал 31 стандарт составления финансовой отчетности. В последнее время практика использования IAS неуклонно расширяется. Так, в 1990 г. около 2/3 из 278 крупнейших национальных корпораций составляли свою отчетность в соответствии с IAS*. Все чаще необходимость составления финансовой отчетности по принципам IAS возникает у американских компаний. Так, Совет по разработке стандартов финансового учета (FASB) профинансировал проект по идентификации различий между национальными (стандарты FASB) и междунаррдными (LAS) стандартами. * Ковалев В.В. Стандартизация бухгалтерского учета: международный аспект // Бухгалтерский учет. - 1997. - № 11. - С. 32. И для российских предприятий успешная внешнеэкономическая деятельность сегодня невозможна без учета международных требований к финансовой отчетности. Формирование отчетности в соответствии с LAS, обеспечивая высокую информативность для пользователя, дает возможность российским предприятиям выйти на международный рынок капитала и международный фондовый рынок. Одновременно идет работа по унификации российской учетной практики путем использования стандартов IAS при разработке российских бухгалтерских стандартов. В настоящее время в России действуют шесть учетных стандартов: • Положение по бухгалтерскому учету "Учетная политика предприятия" (ПБУ 1/94), утвержденное приказом Минфина России от 28 июля 1994 г. № 100; • Положение по бухгалтерскому учету "Учет договоров (контрактов) на капитальное строительство" (ПБУ 2/94), утвержденное приказом Минфина России от 20 декабря 1994 г. № 167; • Положение по бухгалтерскому учету "Учет имущества и обязательств организации, стоимость которых выражена в иностранной валюте" (ПБУ 3/95), утвержденное приказом Минфина России от 13 июня 1995 г. № 50; • Положение по бухгалтерскому учету "Бухгалтерская отчетность организации" (ПБУ 4/96), утвержденное приказом Минфина России от 8 февраля 1996 г. № 10. • Положение по бухгалтерскому учету "Учет основных средств" (ПБУ 6/97), утвержденное приказом Минфина России от 3 сентября 1997 г. № 65н; • Положение по бухгалтерскому учету "Учет материально-производственных запасов" (ПБУ 5/98), утвержденное приказом Минфина России от 15 июня 1998 г. № 25н. Однако финансовая отчетность, представляемая российскими предприятиями, пока еще далека от общепринятых стандартов. Основные отличия финансовой отчетности российских предприятий: • приоритет интересов государственных регулирующих органов над интересами других пользователей; • достоверность отчетности обеспечивается не объективностью отражения реального положения организации, а соответствием действующим правилам и нормативным актам; • не допускается изменение действующих правил на основе профессионального суждения составителя. Более подробно различия между отечественными учетными принципами и стандартами и стандартами IAS показаны в табл. 5.1*. * Литвиненко М.И. Обзор международных стандартов финансовой отчетности // Главбух. - 1998. - № 1. - С.72-74. Преодоление этих различий путем дальнейшей разработки и внедрения национальных стандартов, соответствующих международной практике, сможет существенно облегчить выход российских предприятий на международный рынок и обеспечить сопоставимость финансовой отчетности отечественных и зарубежных контрагентов. 5.3. Показатели, характеризующие фирмуКоличество показателей, характеризующих результаты деятельности фирмы, очень велико. Потому сравнение этих показателей в динамике дает более реальную картину. Полезно сравнивать также показатели конкретной фирмы с показателями аналогичных фирм или с отраслевыми показателями – средними или общими. Таблица 5.1. Соответствие основных международных учетных стандартов IAS российским принципам и стандартам бухгалтерского учета

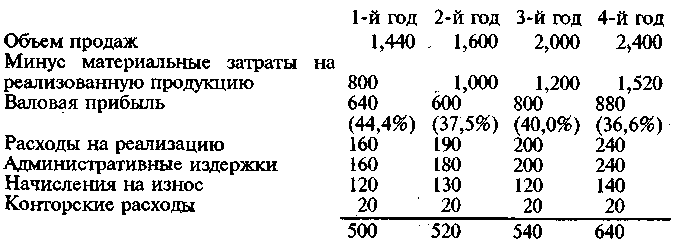

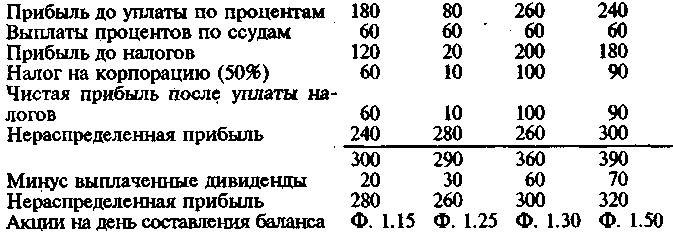

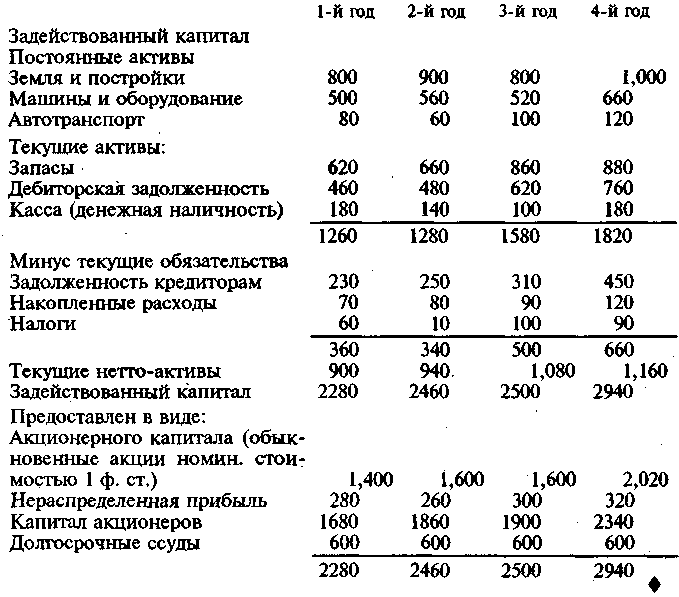

* По методу ЛИФО (last in, fust out) стоимость запасов на конец периода определяется исходя из цен начальных поставок. По методу ФИФО (first in, first out) стоимость запасов на конец периода определятся исходя из цен последних поставок. По методу средневзвешенной стоимости запасы оцениваются по средневзвешенной цене всех осуществленных поставок. Анализируемые показатели делятся на абсолютные и относительные. Абсолютные данные характеризуют масштаб операций фирмы, ее производственную мощность, итоги производственной и сбытовой деятельности и др. Они содержатся в оперативной и финансовой отчетности фирмы: объемы продаж, итоги баланса, прибыль и другие показатели. Относительные данные – это коэффициенты, показывающие соотношения, полученные расчетным путем или соотнесением абсолютных показателей. Группы абсолютных и относительных показателей характеризуют: • экономический потенциал фирмы; • эффективность ее деятельности; • конкурентоспособность; • финансовое положение фирмы. Рассмотрим эти группы. Показатели экономического потенциала фирмы: активы, продажи, чистая или валовая прибыль, основной капитал, оборотный капитал, капиталовложения, собственный и заемный капитал, капитализированная прибыль, производственные мощности, научно-исследовательская база и расходы на НИОКР, общее число занятых. Эти показатели (в отдельности или совокупности) дают в количественном или стоимостном выражении оценку материально-производственной базы фирмы, результатов ее финансовой деятельности, масштабов операций фирмы и т.д. Например, масштабы операций фирмы характеризуются такими показателями, как объем продаж, активы, собственный капитал, число занятых. Сами по себе эти показатели мало о чем говорят. Все зависит от сферы деятельности фирмы. Для фирмы, выпускающей, например, спички, объем продаж в 50 млн. денежных единиц будет весомым, для металлургической фирмы – небольшим. Сравнивать нужно с аналогичными показателями других фирм данной отрасли или страны. Таким образом можно судить о масштабах операций фирмы, о ее солидности. Во многих странах публикуются списки крупнейших фирм, что способствует успешности проведения таких оценок. Производственная база характеризует промышленный потенциал фирмы, возможность производить продукцию в нужных количествах и в необходимые сроки. Масштаб операций дает представление о размерах производственной базы и все это может дать стоимостную оценку произведенной и реализованной продукции (объем продаж), оборотных и необоротных активов (итог баланса), стоимость используемых в процессе производства машин и оборудования, что характеризует основной капитал. Основной капитал – важнейший показатель производственного потенциала фирмы. В балансах фирм он обычно отражается одной строкой, что затрудняет анализ его структуры. Но в примечаниях к балансу эта статья разбивается на отдельные составляющие (например, земля, здания и сооружения, машины и оборудование, арендованное имущество и строящиеся предприятия, месторождения полезных ископаемых). Если из суммы, составляющей основной капитал, вычесть амортизационные отчисления, получим реальный основной капитал. К основным показателям производственной базы промышленных фирм относятся количество и мощности отдельных производственных предприятий. У крупных фирм число предприятий может достигать нескольких десятков. Так, например, у компании "Дженерал электрик" их более 300; расположены они как в США, так и в других странах. Крупные фирмы в своих годовых отчетах производственные мощности отдельных предприятий обычно не указывают, а приводят число заводов, выпускающих какой-либо вид продукции. Узкоспециализированные фирмы, наоборот, дают сведения о производственных мощностях. Подробные данные об отдельных предприятиях можно найти в периодической печати, специализированных журналах, рекламных проспектах и других материалах фирмы. Характеристика производственной базы фирмы содержит также сведения о наличии сырьевой базы, собственных источников энергии, сбытовой сети и средств транспорта, центров технического обслуживания и тд. Если компания арендует транспортные средства, производственные мощности и оборудование или крупные фирмы пользуются услугами мелких и средних фирм для производства отдельных деталей, узлов и других комплектующих, технического или сервисного обслуживания, то по существу производственная база монополий увеличивается за счет обслуживающих их формально самостоятельных фирм. Важный показатель, характеризующий производственный потенциал фирмы, – количество произведенной продукции и доля этой продукции в производстве подобной продукции в стране и в мире. Эти данные можно почерпнуть из отчетов фирм, статистических сборников, периодической печати, справок швейцарских банков и т.д. Так, например, доля компании "Фольксва-генверк" (ФРГ) в производстве легковых автомобилей в промышленно развитых странах составляет около 10%, а ФРГ – 38%*. * Крупнейшие промышленные и торговые монополии: Экономико-статистический справочник. – М.: Мысль, 1986. – С. 51. Объем капиталовложений также относится к показателям производственного потенциала фирмы. Направление же капиталовложений характеризует ее производственную политику. Естественно, что руководство фирмы стремится инвестировать капиталы в наиболее перспективные, с его точки зрения, виды производственной деятельности. Научно-исследовательская база фирмы, как и научно-исследовательский потенциал в целом, в условиях острой конкуренции играет все более весомую роль. Желая не только выжить, но и первенствовать в конкурентной борьбе, фирмы стремятся внедрять передовые достижения научно-технического прогресса, разрабатывать новую технологию и новые виды продукции, интенсивно вести поиск новых направлений и сфер приложения капитала, формировать новые рынки сбыта. Фирмы считают целесообразным тратить на эти цели большие средства. Показатели эффективности деятельности фирм – это абсолютные и относительные данные. Основной из них – прибыль – конечная цель и основной критерий деятельности фирмы. Часто используется термин валовая прибыль. Этот показатель зависит от объема продаж, прибыльности (разница между чистыми затратами и чистой продажной ценой) и системы мер по реализации. Валовая прибыль обеспечивает: покрытие всех эксплуатационных расходов предприятия, не зависящих непосредственно от товарооборота (объема продаж); погашение всех долгов и займов; выплату отчислений в пенсионный фонд; уплату всех необходимых налогов или отчислений в государственный фонд социального страхования; замену основных средств при их износе; повышение расходов до того, как они окупятся при повышении продажной цены; увеличение объема капиталовложений по мере роста бизнеса; выплату дивидендов. Только после того как будут удовлетворены все эти требования, оставшуюся часть прибыли можно снова вложить в производство в целях дальнейшего расширения предприятия. Каждое предприятие должно постоянно получать некоторую минимальную сумму валовой прибыли лишь для того, чтобы его владельцы могли выжить. Стоимость или объем продукции, которую необходимо реализовать, чтобы получить достаточную валовую прибыль, оставшуюся после удовлетворения прочих требований, называют критическим объемом продаж. На основе полученной абсолютной прибыли исчисляются относительные показатели рентабельности: рентабельность продаж; рентабельность активов; рентабельность основного капитала; рентабельность собственного капитала; средняя норма рентабельности. Важный показатель эффективности – объем продаж. Он отражает масштабы деятельности фирмы и темпы ее роста. На основе этого показателя исчисляются относительные показатели эффективности: отношение объема продаж к активам; отношение объема продаж к основному капиталу; отношение объема продаж к оборотному капиталу; отношение объема продаж к материально-производственным запасам; доля издержек производства в стоимости реализованной продукции; отношение объема продаж к общему числу занятых. Показатели, характеризующие фирму, необходимо анализировать в динамике, в сравнении. Так, например, прибыль может по годам увеличиваться или уменьшаться. Могут быть убыточные годы. Известный менеджер Ли Якокка отмечает, что автомобильная монополия "Крайслер" в течение 1978–1981 гг. терпела убытки, а затем по показателям эффективности стала значительно опережать своих главных конкурентов "Дженерал моторс" и "Форд моторс"*. Увеличение или уменьшение объема продаж нельзя однозначно рассматривать как повышение или снижение эффективности деятельности фирмы. Необходимо проанализировать причины происшедшего. В каждом случае причины могут быть разными, например, продажа активов, поглощения, слияния и другие организационные мероприятия. * Якокка Л. Карьера менеджера. – М.: Прогресс, 1990. – С. 384. Рассмотрим относительные показатели эффективности. Рентабельность продаж (profit margin) определяется по формуле: (5.1) где Рпр – рентабельность продаж; Потч – прибыль за отчетный период (год); Vотч – объем продаж за отчетный период (год). В числителе может быть показана валовая или чистая прибыль. Если отношение равно, например 8%, то это означает, что на каждый доллар реализованной продукции приходится 8 центов прибыли. Повышение коэффициента означает или рост цен при неизменных издержках производства, или снижение издержек производства при сохранении прежних цен. Уменьшение коэффициента может произойти из-за снижения цен без сокращения издержек или в результате повышения себестоимости без повышения цен. Уменьшение этого показателя означает падение спроса на продукцию фирмы и, как следствие, – снижение рентабельности продаж. Рентабельность активов (total assets return) определяется по формуле; (5.2) где Ракт – рентабельность активов; Потч – прибыль (чистая) за отчетный период; Аотч – активы (итог баланса) на конец отчетного периода. Рентабельность активов показывает эффективность использования инвестированного в имущество фирмы капитала – основного и оборотного. Низкий уровень рентабельности активов по сравнению с этим показателем у других фирм свидетельствует о низком спросе на продукцию фирмы или же о перевложении капитала в активы. Рентабельность основного капитала (fixed assets return) определяется по формуле: (5.3) где Росн. к – рентабельность основного капитала; Потч – прибыль (чистая) за отчетный период; Ок – основной капитал за вычетом амортизации на конец отчетного периода. Чем выше величина этого показателя, тем эффективнее использование основных средств фирмы. Если рентабельность основного капитала возрастает, а рентабельность активов в целом снижается, то возможны следующие варианты: возрастают оборотные активы, фирма затоваривается готовой продукцией, растут материально-производственные запасы, увеличивается дебиторская задолженность или наличность. Дополнительный анализ динамики структуры оборотных активов поможет прояснить причины создавшегося положения. Рентабельность собственного капитала (return on equity) свидетельствует об эффективности использования той части капитала, которая инвестирована в фирму за счет собственных источников финансирования, и рассчитывается по формуле: (5.4) где Рс.к. – рентабельность собственного капитала; Потч – прибыль (чистая) за отчетный период; Ск – собственный капитал (балансовая стоимость) на конец отчетного периода. Уровень котировки акций фирмы на биржах зависит от изменения этого показателя. Показатель средней нормы рентабельности фирмы (rate of return) за определенный период времени рассчитывается по формуле: (5.5) где Рср – средняя норма рентабельности; Пi – прибыль (чистая) за соответствующий год рассматриваемого периода; Ai– балансовая стоимость активов за вычетом амортизации на конец каждого рассматриваемого периода; N – число лет. Отношение объема продаж к активам (sales to total assets ratio) характеризует эффективность использования всех средств, находящихся у фирмы, а отношение объема продаж к основному капиталу (sales to fixed assets ratio) – эффективность использования средств, вложенных в основной капитал. Рост этих показателей свидетельствует о повышении эффективности операций фирмы или же отражает инфляционный рост цен. Все это может сочетаться со снижением рентабельности использования основного капитала и активов в целом. Эти показатели дополняет отношение объема продаж к оборотному капиталу (sales to current assets ratio), называемое также коэффициентом оборачиваемости оборотных активов. Он показывает число оборотов, совершенных оборотным капиталом в течение года. Чем выше число оборотов, тем коммерческая деятельность фирмы более активна, и требуется меньше средств для ведения текущих операций. Отношение объема продаж к материально-производственным запасам (sales to inventory ratio), или коэффициент оборачиваемости материально-производственных запасов, показывает число оборотов этих запасов в течение года. Снижение этого показателя означает снижение сбыта готовой продукции, затоваренность, а также может свидетельствовать об увеличении запасов сырья и материалов в связи с ожидаемым ростом цен. Для выяснения причин следует проанализировать изменения в самой структуре материально-производственных запасов. Доля издержек производства в стоимости реализованной продукции (cost of goods sold to sales) также занимает важное место в оценке эффективности деятельности фирмы. Естественно, нужно стремиться к тому, чтобы издержки снижались. В этом случае растет рентабельность производства, повышается конкурентоспособность продукции фирмы. Отношение объема продаж к общему числу занятых (sales to number of employees) характеризует выработку в расчете на одного занятого, т. е. показатель производительности труда – обобщающий показатель, определяющий уровень организации производства и труда, автоматизации. Показатель позволяет сравнить уровень организации производства и труда в подразделениях своей компании, а также показатели других фирм данной отрасли в разных странах. Показатели конкурентоспособности фирмы. Различается конкурентоспособность фирмы и конкурентоспособность товара. Конкурентоспособность фирмы – это возможность предложить товар, удовлетворяющий конкурентным требованиям потребителя, в требуемом количестве, в нужные сроки и на наиболее выгодных условиях (цена, базисные условия поставки, организация технического обслуживания, предоставление кредита и т.д.) Конкурентоспособность товара – это его полезность в качестве потребительной стоимости в конкретных условиях. Цель экономического анализа конкурентоспособности товара – выявить из группы аналогичных товаров такой товар, который отвечал бы определенным характеристикам и пользовался бы наибольшим спросом. Покупателя интересует способность товара удовлетворять конкурентную потребность. Учитываются при этом и технические характеристики товара, и цена, и престиж фирмы-изготовителя, и способность фирмы организовать действенную систему послепродажного обслуживания и пр. Так, если товар по техническим характеристикам превосходит все аналогичные товары, но из-за высокой цены вследствие высоких издержек производства он может стать неконкурентоспособным. Но, с другой стороны, низкая цена не всегда означает покупательский спрос. Конкурентоспособность фирмы и конкурентоспособность ее товара находятся в прямой зависимости. Чем выше конкурентоспособность товара, тем выше спрос на этот товар, и тем больший экономический эффект получает фирма от его реализации. Экономический эффект выражается в первую очередь в полученной прибыли. Возрастание спроса приводит к повышению и нормы, и массы прибыли. И наоборот, снижение спроса приводит к понижению нормы, а затем массы прибыли. Показатели конкурентоспособности содержатся в годовых отчетах фирм и фирменных справочниках. Кроме прибыли, показателями конкурентоспособности являются: объемы продаж в стоимостном и количественном выражении. Если стоимость проданной продукции растет быстрее, чем ее физический объем, то спрос на нее растет. Конечно, необходимо учитывать инфляцию. Если же стоимость проданной продукции растет медленнее, чем ее физический объем, то, следовательно, спрос на продукцию падает, и фирма вынуждена снижать цены; отношение прибыли к объему продаж (profit to sales). При увеличении этого показателя конкурентоспособность продукции растет; отношение объема продаж к стоимости материально-производственных запасов (sales to inventories). Если этот показатель уменьшается, то замедляется оборачиваемость запасов, а это означает либо снижение спроса на готовую продукцию, либо увеличение запасов сырья. Уточнить, что именно происходит, позволяет такой показатель, как доля стоимости нереализованной продукции в материально-производственных запасах (finished goods to inventories). При его росте происходит затоваренность готовой продукции, поскольку на нее снижается спрос; отношение объема продаж к стоимости нереализованной продукции (sales to finished goods). Уменьшение его означает снижение спроса или перепроизводство продукции. Этот показатель дополняет два предыдущих; отношение объема продаж к сумме дебиторской задолженности (sales to receivables) показывает объем коммерческого кредита, который фирма предоставляет своим клиентам. Кредит, естественно, уменьшается, если спрос на товар растет. Сокращается продажа в кредит. И наоборот, повышение темпов роста объема кредита показывает, что фирма вынуждена предоставлять более льготные условия клиентам при продаже своей продукции; загрузка производственных мощностей. Руководство фирмы принимает решение о снижении загрузки производственных мощностей, как только возникают трудности со сбытом готовой индукции; портфель заказов. Высокий уровень спроса на продукцию . фирмы обеспечивает большой портфель заказов; затраты на научные исследования. Этот показатель свидетельствует о потенциальных возможностях фирмы; объем и направление капитальных вложений. Фирма стремится вкладывать средства в освоение и производство наиболее перспективной продукции. Если нет перспектив получения достаточно высокой нормы прибыли, фирма перестает вкладывать капитал в производство. Следовательно, конкурентоспособность продукции снизилась. Показатели финансового положения фирмы. Финансовое положение фирмы характеризуется платежеспособностью и кредитоспособностью. Платежеспособность – это степень финансовой независимости фирмы от внешних источников финансирования своей деятельности и способность в заранее оговоренные сроки погашать свои финансовые обязательства. Кредитоспособность – возможность предоставления кредитов клиентам. Финансовую деятельность фирмы характеризуют следующие основные показатели. Структура собственного капитала (stockholders' equiti composition), т. е. соотношение составляющих капитал элементов акционерного капитала, эмиссионного дохода и капитализированной прибыли. Как известно, на первых порах деятельность фирмы финансируется в основном за счет акционерного капитала, т. е. средств, полученных от продажи акций. Далее возрастает роль капитализированной прибыли, увеличение которой свидетельствует, что деятельность фирмы высокоэффективна и она обладает финансовой независимостью. Отношение собственного капитала к итогу баланса (stockholders' equity to total assets) отражает финансовую независимость фирмы от внешних источников финансирования. Чем это соотношение выше, тем финансовое положение фирмы лучше. Принято считать, что общая сумма задолженности не должна превышать сумму собственного капитала. Если это отношение более 50%, то финансирование деятельности фирмы за счет заемного капитала происходит в допустимых пределах. Отношение всей задолженности к собственному капиталу (total dept to stockholders' equity) также показывает соотношение внешних и собственных источников финансирования. Поскольку некоторые виды краткосрочной задолженности – это своеобразный бесплатный кредит в виде задолженности по заработной плате, налогам и др., то нужно анализировать структуру задолженности. Отношение собственного капитала к реальному основному капиталу (stockholders' equity to fixed assets) свидетельствует о том, в какой мере инвестирование капитала в основные фонды происходит за счет внутренних источников финансирования. Если это отношение меньше единицы, то часть основных фондов финансируется за счет заемного капитала, а это влечет увеличение расходов в форме процентов. Если размер выплачиваемого фирмой процента выше средней нормы прибыли, получаемой на вложенный капитал, то фирма работает в убыток. Отношение долгосрочной задолженности к собственному капиталу (long-terms debt to stockholders' equity). Когда компания финансируется за счет долгосрочных кредитов, в частности облигационных займов, это для нее выгодно, если норма прибыли выше размера выплачиваемых процентов. Долгосрочный кредит всегда дает гибкость маневра, позволяет расширить масштабы операций и при успешной деятельности получать большую массу прибыли. Считается, что размер долгосрочной задолженности не должен быть больше величины собственного оборотного капитала (т. е. разницы между оборотными активами и краткосрочной задолженностью). В противном случае часть долгосрочных кредитов фирмы идет на финансирование текущих операций. Следовательно, расходы фирмы увеличиваются, так как процент, который выплачивается по долгосрочным кредитам, всегда более высокий, чем по краткосрочным. Поступление собственных средств от операции в отчетном периоде (cash flow) – это объем самофинансирования текущих операций, абсолютный показатель поступивших средств в отчетном периоде в форме чистой прибыли и амортизационных отчислений. Коэффициент самофинансирования текущих капиталовложений (cash flow to capital expenditures) показывает, в какой степени вложения в основной капитал за отчетный год производились за счет средств, поступивших от операций фирмы. Коэффициент покрытия (current ratio), или отношение оборотных активов к краткосрочной задолженности, – один из основных показателей платежеспособности фирмы. По нему можно судить, в какой мере краткосрочная задолженность фирмы покрывается ее оборотными активами. Принято считать, что этот показатель не должен быть меньше двух. Поскольку не все элементы оборотного капитала фирмы могут быть сразу использованы как платежные средства для погашения задолженности, рассчитывают дополнительные показатели, которые характеризуют степень платежеспособности фирмы. Коэффициент ликвидности оборотных активов (cost and marketable securities to current assets) – это доля наличности и быстрореализуемых бумаг в оборотных активах. Чем он выше, тем выше ликвидность оборотного капитала и платежеспособность фирмы. Коэффициент покрытия краткосрочной задолженности ликвидными средствами (liqued assets to current liabilities). При расчете этого показателя к ликвидным средствам относят и дебиторскую задолженность, как и наличность, и быстро реализуемые ценные бумаги. При уменьшении этого показателя понижается платежеспособность фирмы. Этот показатель не должен быть меньше единицы. Отношение оборотных активов ко всему заемному капиталу (current assets to total). Платежеспособность фирмы считается высокой, если вся ее задолженность покрывается ликвидными средствами, к которым и относятся оборотные активы. Приведем примеры итоговых отчетов. Итоговый отчет по прибыли и убыткам за годы ... до 30 июля (тыс. ф.ст.)   Заключительный балансовый отчет по состоянию на 30 июня (тыс. ф.ст.)  Сделаем некоторые выводы. 1. Балансовый отчет определяет финансовое положение предприятия и состоит из активов – управляемых предприятием ресурсов, которые служат источником получения экономических выгод, и пассивов – текущих обязательств предприятия По уплате прошлых долгов, погашение которых приведет к оттоку капитала. Чистая стоимость капитала – это доля акционеров в активах предприятия до вычета всех пассивов. Балансовый отчет показывает собственный капитал предприятия после учета стоимости всех его активов и вычета всех обязательств. Денежные средства, поступившие на предприятие, складываются из трех источников: • акционерного капитала (деньги, вложенные в предприятие на свой страх и риск); • ссудного капитала (деньги, взятые у кого-либо в долг и вложенные в дело); • резервов (полученная предприятием прибыль, накопленная и вновь вложенная в дело). Существуют три способа вложения денег: • постоянные активы – приобретенные основные фонды, предназначенные для использования в процессе производства; • оборотный капитал – инвестиции, предназначенные для продажи или потребления в процессе производства; • инвестиции – деньги, вложенные в другие предприятия или удержанные на депозите с целью получения процентов. 2. Оборотный капитал – это необходимая часть капитала, которая обращается в бизнесе. Частично он может быть в виде средств в банке для оплаты счетов по мере наступления сроков платежа. Он может быть также в виде запасов материалов, незавершенной продукции или контрактов или в виде запасов готовых изделий, предназначенных для реализации. Может быть также предоставлен покупателям в виде торгового кредита. Источниками оборотного капитала обычно являются частично капитал и частично текущие обязательства. Чем больше его часть, покрытая собственным капиталом, тем сильнее предприятие. Достаточный объем оборотного капитала позволяет предприятию пережить трудности с движением денежных средств. Нехватка свободных денежных средств – одна из обычных причин банкротства. 3. Оборотный капитал как часть балансового отчета показывает заинтересованным сторонам финансовые возможности предприятия: Можно судить о платежеспособности предприятия на основании следующих соотношений: Коэффициент ликвидности также называют коэффициентом экспресс-оценки. Этот показатель позволяет быстро определить способность предприятия выплатить свои долги в ближайшем будущем. У сильного предприятия отношение оборотного капитала к текущим обязательствам должно быть примерно 2:1, а коэффициент ликвидности – примерно 1,5:1. 4. Текущие активы включают: • запасы – материалы, закупленные для производства изделий или обеспечения услуг, но еще не использованные (товары, закупленные для перепродажи, но еще не проданные); • дебиторскую задолженность – деньги, предоставленные покупателям в качестве товарного кредита различного вида; • кассовую или банковскую наличность; • инвестиции – депозиты (депонированные денежные средства); • авансовые платежи – платежи авансом за расходы или закупки, еще не востребованные. 5. Текущие обязательства – краткосрочные долги предприятия, подлежащие выплате в течение 12 месяцев: • задолженность кредиторам (стоимость товаров или услуг, закупленных предприятием, счета на которые уже пришли, но еще не оплачены); • прочие кредиторские задолженности (стоимость прочих краткосрочных задолженностей, предписанных законом, таких, как налог на добавленную стоимость (VAT*) или налог с заработной платы (PAYE**); * VAT (valur added tax) - налог на добавленную стоимость, добавляется к цене продукции и перекладывается на потребителей, вырученную сумму производитель сдает государству за вычетом налога, включенного в цены купленных им материалов и компонентов; впервые введен во Франции в 1954 г. ** PAYE (pay as you earn) - система сбора подоходного налога в Великобритании (с 1994 г.): налоги автоматически вычитаются из еженедельной или ежемесячной заработной платы. • задолженность банку (overdraft, O/D) – неуплаченная сумма кредита на основе краткосрочных и колеблющихся соглашений с банками; • накопленные расходы (расходы на закупки, сделанные за прошлые товарные периоды, счета на которые еще не получены). 6. Долгосрочные обязательства: • ссуда на срок (деньги, предоставленные предприятию финансовым предприятием на определенный срок, обычно при фиксированной ставке; коммерческая ссуда на срок, взятая для закупки); • коммерческая закладная (ссуда предоставляется под заклад недвижимости). 7. Капитал – это чистая стоимость капитала, вложенного в предприятие его владельцами, – на бумаге. Существует простое уравнение: Капитал = Активы – Обязательства или Активы = Капитал + Обязательства, Капитал = Инвестиции + Резервы. Отчеты готовятся в соответствии с требованиями закона о компаниях. Проводятся аудит (ревизия) отчетов независимыми аудиторами, а также ежегодная государственная регистрация компаний. Пользователями отчетов являются инвесторы (вкладчики), ссудодатели, товарные кредиторы (их интересуют условия кредита), персонал компании (интересует вознаграждение за труд, собственное благосостояние), правительственные органы (налоговое обложение), покупатели. Ответьте на вопросы

|