Лизинг как форма долгосрочного кредитования реальных инвестиций

Скачать 453.25 Kb. Скачать 453.25 Kb.

|

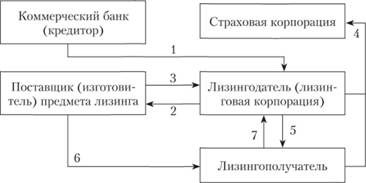

ВВЕДЕНИЕ«Лизинг в РФ» сегодня очень актуален. Актуальность развития лизинга в России обусловлена, прежде всего, неблагоприятным состоянием парка техники (значительная доля морально устаревшего оборудования, низкая эффективность его использования, отсутствие запасных частей и др.). Одним из решений этих проблем может стать лизинг, сочетающий в себе элементы внешнеторговых, кредитных и инвестиционных операций. Сегодня российские предприятия столкнулись с необходимостью значительного снижения себестоимости инвестиционной деятельности, и для многих из них это уже не вопрос развития, а вопрос выживания, поскольку в сложившейся ситуации новые вложения в значительной степени остаются неокупаемыми. В условиях современной экономики долгосрочная аренда (лизинг) оборудования и других основных средств является отличным источником капитала, особенно для малых и средних компаний. С этой точки зрения это второе после публичного размещения ценных бумаг. Поскольку более мелкие фирмы не решаются делать большие капитальные затраты, лизинг считается более дешевым способом создания основных средств по сравнению с покупкой оборудования. Целью данной статьи является рассмотрение сущности лизинга и анализ состояния лизинга в России на данном этапе. В связи с поставленной целью были поставлены следующие задачи исследования: - определение сущности лизинга; - лизинговые технологии; - развитие лизинговых отношений в Российской Федерации; - развитие рынка лизинга; - выявление различий между лизингом и кредитом; - изучить динамику рынка лизинга в России; -сущность и понятие реальных инвестиций; -источники финансирования реальных инвестиций; -проблема финансирования реальных инвестиций. 1 Теоретические основы финансирования реальных инвестиций 1.1 Сущность и понятие реальных инвестиций Под финансовыми вложениями обычно понимают вложения денежного капитала в различные финансовые инструменты (акции, облигации, товарные фьючерсы и др.). По сути, это покупка спекулятивного актива для перепродажи по лучшей цене. А что же такое реальные инвестиции? Реальные инвестиции – это вложения в реальные отрасли экономики, а именно в производство и услуги, создающие материальную и нематериальную стоимость. Если смотреть на инвестиции с точки зрения макроэкономики, то это инвестиции в общее улучшение материального благосостояния общества. Таким образом, инвестиции осуществляются как в поддержание проблемной экономики, так и в ее обновление и расширение. При этом инвестиции могут быть направлены на приобретение или создание нематериальных и нематериальных объектов (интеллектуальная собственность - лицензии на производство, произведения искусства, программное обеспечение и т.п.). Способов инвестирования в реальный сектор экономики множество. Наиболее понятным и наглядным вариантом является приобретение производственного предприятия. Состоятельное физическое лицо может приобрести небольшой цех, магазин или иной хозяйственный комплекс, на практике более распространено приобретение одного предприятия (либо его материальных активов) другим, более крупным предприятием. К основным формам реального инвестирования относятся также реконструкция и модернизация. Это особая форма реального инвестирования, которая в какой-то мере является альтернативой расширению бизнеса. Цель состоит не в увеличении количества основных средств, а в улучшении или замене их более современными и соответствующими современным техническим реалиям. Хотя увеличение производства часто является результатом таких инвестиций, основной целью является снижение производственных затрат за счет оптимизации производственных процессов и снижения стоимости сырья, персонала и энергии. 1.2 Источники финансирования реальных инвестиций Основной проблемой последних лет в сфере реальных инвестиций, как на макро-, так и на микроуровне, является нехватка инвестиционных ресурсов. По этой причине выявление различных источников финансирования инвестиций, их классификация представляют не только теоретический интерес, но и имеют практическое значение. В экономической литературе чаще всего встречается следующее определение инвестиционных ресурсов: «денежные средства и другие активы, привлеченных для осуществления вложений в объекты инвестирования». Таким образом, инвестиционные ресурсы, помимо денежных средств, могут быть привлечены следующими альтернативными способами: • природные ресурсы (земля, водные ресурсы, полезные ископаемые и др.); • трудовые ресурсы (рабочая сила трудоспособного возраста); •материально-технические ресурсы (основные производственные фонды и оборотные средства); •информационные ресурсы (НИОКР, все виды интеллектуальных и информационных услуг). Как правило, инвестиционные ресурсы, привлекаемые в альтернативных формах, составляют незначительную часть, тогда как большая их часть мобилизуется в денежной форме. На уровне организаций источники финансирования реальных инвестиций делятся на три вида: собственные, заемные и привлеченные. Основные источники собственного капитала организаций, направленные на финансирование реальных инвестиций, формируются за счет амортизации и чистой прибыли. К привлеченным средствам относятся средства, полученные организацией, доходы с которых должны быть выплачены лицам, их предоставившим (в виде дивидендов или процентных платежей), и которые практически не могут быть возвращены лицам, их предоставившим. К ним относятся средства от выпуска акций, увеличения уставного капитала, а также отчисления инвестиционного бюджета на основе грантов и акций. Поскольку реальные инвестиции, помимо капитальных вложений, также включают в себя инвестиции в оборотные средства, такие как товарно-материальные запасы, представляется целесообразным указать следующие источники реальных инвестиций: • нераспределенная прибыль; • амортизационные отчисления; • сельскохозяйственные резервы; • кредитные ресурсы банковской системы и специализированных небанковских финансово-кредитных организаций; • государственные централизованные средства, направляемые на инвестиционные цели как в возвратной, так и в безвозвратной формах; • средства, полученные в виде кредитов и займов от международных организаций и иностранных инвесторов; • средства, полученные от выпуска ценных бумаг; • Внутрисистемное целевое финансирование (получение средств на определенные цели от высших организмов). По имущественным отношениям инвестиционные ресурсы подразделяются на (рисунок 1): • собственные; • привлекаемые; • заемные. По типу имущества инвестиционные ресурсы распределяются следующим образом: • государственные инвестиционные ресурсы (бюджетные фонды и внебюджетные фонды, государственные займы, пакеты акций и другие основные и оборотные средства, имущество государства и др.); • инвестиции, в том числе финансовые средства коммерческих и некоммерческих хозяйствующих субъектов, общественных объединений, физических лиц, в том числе иностранных инвесторов. К таким инвестиционным ресурсам относятся собственные средства и средства, привлеченные от компаний, а также от коллективных инвесторов, включая инвестиционные фонды и компании и другие; • инвестиционные ресурсы иностранных инвесторов (иностранные государства, международные финансово-инвестиционные институты, отдельные компании, институциональные инвесторы, банки и кредитные организации). По уровням собственников инвестиционные ресурсы распределяются следующим образом: 1. На государственном уровне: • собственные средства бюджетов и внебюджетных фондов; • привлечены средства из государственных кредитных и страховых систем; • привлеченные средства, составляющие внешний и внутренний долг государства. 2. На уровне компании: • собственный капитал (прибыль, амортизация, различные внутрихозяйственные резервы); • средства, привлеченные и полученные от продажи акций и др.; • привлечены мобилизованные средства в виде бюджетных, банковских и коммерческих кредитов (на возмездной и безвозмездной основе с процентами и без процентов).       Рисунок 1 - Распределение инвестиционных ресурсов При классификации источников финансирования реальных инвестиций, помимо рассмотренных выше, мы предлагаем использовать следующие, полезные с практической точки зрения признаки классификации (рисунок 2): •по объектам финансирования; •по степени возникновения риска инвестиционных вложений; •по способу привлечения инвестиций.  Рисунок 2 Классификация источников финансирования реальных инвестиций. К безрисковым источникам финансирования относятся те, использование которых не увеличивает риски компании, такие как нераспределенная прибыль, амортизация, внутрисистемное целевое финансирование (получение средств на определенные цели от вышестоящих организаций от нижестоящих). ) и другие. По способу привлечения все источники финансирования инвестиций можно разделить на внешние и внутренние. К внутренним источникам относятся все те источники, которые могут быть мобилизованы внутри хозяйствующего субъекта (прибыль, амортизационные отчисления и т. д.), к внешним источникам относятся источники, привлеченные из-за рубежа (средства, полученные в виде кредитов, от выпуска ценных бумаг и т. д.). Предложенная классификация источников финансирования реальных инвестиций учитывает наиболее важные, на наш взгляд, классификационные признаки и может быть использована при экономическом обосновании и планировании реальных инвестиций в предприятия любой организационно-правовой формы. 1.3 Роль лизинга в финансировании реальных инвестиций Лизинг как альтернативный способ финансирования долгосрочных инвестиций в основной капитал компаний получает все большее распространение в экономике Российской Федерации. В нем выражаются все хозяйственные и правовые отношения, возникающие между хозяйствующими субъектами в связи с осуществлением аренды. По договору аренды арендодатель (арендодатель) обязан приобрести в собственность указанное арендатором (арендодателем) имущество у указанного им продавца и предоставить арендатору это имущество за плату во временное владение и пользование. По договору лизинга арендодатель обязан приобрести в собственность указанное арендатором имущество у указанного им продавца и предоставить арендатору это имущество (арендованное имущество) во временное владение и пользование для хозяйственной деятельности. При этом арендодатель не несет ответственности за выбор объекта аренды и продавца. Он самостоятельно приобретает недвижимость для арендатора и уведомляет продавца о том, что она предназначена для передачи конкретному лицу. Затем продавец передает имущество непосредственно арендатору по месту его нахождения. Если имущество, являющееся предметом договора финансовой аренды, не передано арендатору в срок, указанный в этом договоре, а при его отсутствии - в разумный срок, то арендатор вправе расторгнуть договор и возместить убытки. . (если задержка произошла по вине арендодателя). Риск случайной гибели или случайного повреждения предмета лизинга переходит к арендатору в момент передачи ему предмета лизинга, если иное не установлено договором финансовой аренды. Арендатор вправе предъявить претензии продавцу имущества относительно его качества и целостности, сроков поставки и в других случаях ненадлежащего исполнения договора продавцом. В лизинговых операциях могут участвовать три и более юридических лица: арендодатель, лизингополучатель, поставщик (изготовитель) предмета лизинга, как например на представленном рисунке 3.  1 – банковский кредит лизингодателю на приобретение предмета лизинга; 2 – оплата предмета лизинга; 3 – продажа предмета лизинга; 4 – страховые платежи за страхование предмета лизинга; 5 – заключение договора лизинга; 6 – поставка предмета лизинга; 7– лизинговые платежи в пользу лизингодателя Рисунок 3 Вид лизинговой сделки Таким образом, лизинговая сделка представляет собой совокупность соглашений, необходимых для исполнения договора аренды между арендодателем, лизингополучателем и продавцом (поставщиком) предмета лизинга. Обязательный договор - договор купли-продажи недвижимого имущества. Дополнительные соглашения включают соглашения о привлечении средств, соглашения о гарантии, облигации, страхование аренды и многое другое. Объектами аренды могут быть: движимое и недвижимое имущество, а также предприятия и другая недвижимость. Предмет лизинга, оставленный арендатору во временное владение и пользование, остается в собственности арендодателя. Право собственности и пользования предметом лизинга в полном объеме переходит к лизингополучателю, если договором аренды предусмотрен его возврат по остаточной стоимости. Отношения между арендодателем и арендатором регулируются письменным договором. Он должен содержать следующие существенные положения: • предмет договора (подробное описание аренды); • ответственность договаривающихся сторон; • срок договора; • передача имущества и его баланс; • владение и пользование имуществом; • лизинговое страхование; • арендные платежи; • безусловное списание средств; • ответственность сторон; • завершение; • завершение сделки; • юридические адреса и банковские реквизиты. В договоре аренды должны быть предусмотрены события, которые стороны сочтут бесспорным и очевидным нарушением обязанности, которое приведет к расторжению договора и возврату предмета аренды собственнику. Договор аренды может дать арендатору право продлить договор аренды, сохранив или изменив его условия. Лизинг делится на внутренний и внешний. При внутреннем лизинге все участники являются резидентами Российской Федерации, а при международном лизинге участниками являются нерезиденты. Предаренда – это особый вид хозяйственных отношений, возникающий в связи с переходом права пользования имуществом к третьему лицу, что оформляется договором субаренды. В случае субаренды субарендатор принимает имущество у арендодателя в соответствии с договором аренды и оставляет его арендатору во временное пользование в соответствии с договором. Передача обязательств лизингополучателя по арендным платежам третьему лицу не допускается. В случае сдачи объекта в субаренду требуется письменное согласие арендодателя. Услуги, оказываемые лизинговыми организациями арендаторам, являются платными, за что они обязаны своевременно уплачивать лизингодателю лизинговые ставки, предусмотренные договором лизинга. Арендные платежи по соглашению сторон могут производиться: • денежные средства; • естественная (компенсаторная) форма; - смешанная (комбинированная) форма. В случае внесения сторонами арендной платы за продукцию (натуру), переданную в лизинг, цена этой продукции определяется по соглашению сторон. Размер арендных платежей может быть изменен по соглашению сторон в срок, указанный в договоре аренды, но не чаще одного раза в три месяца. Обязательства арендатора по уплате арендных платежей возникают в результате использования предмета лизинга, если иное не предусмотрено договором. При заключении договора лизинга стороны вправе выбрать наиболее приемлемый вариант оплаты на определенных условиях, организуемых всеми участниками лизингового бизнеса. По способу начисления лизинговых платежей они подразделяются на: • для платежей с фиксированной общей суммой; • авансовые платежи; • минимальные платежи. 2 Анализ состояния рынка лизинговых услуг в РФ |