Маркетинг банковских услуг Гурьянов. Маркетинг банковских услуг

Скачать 0.68 Mb. Скачать 0.68 Mb.

|

|

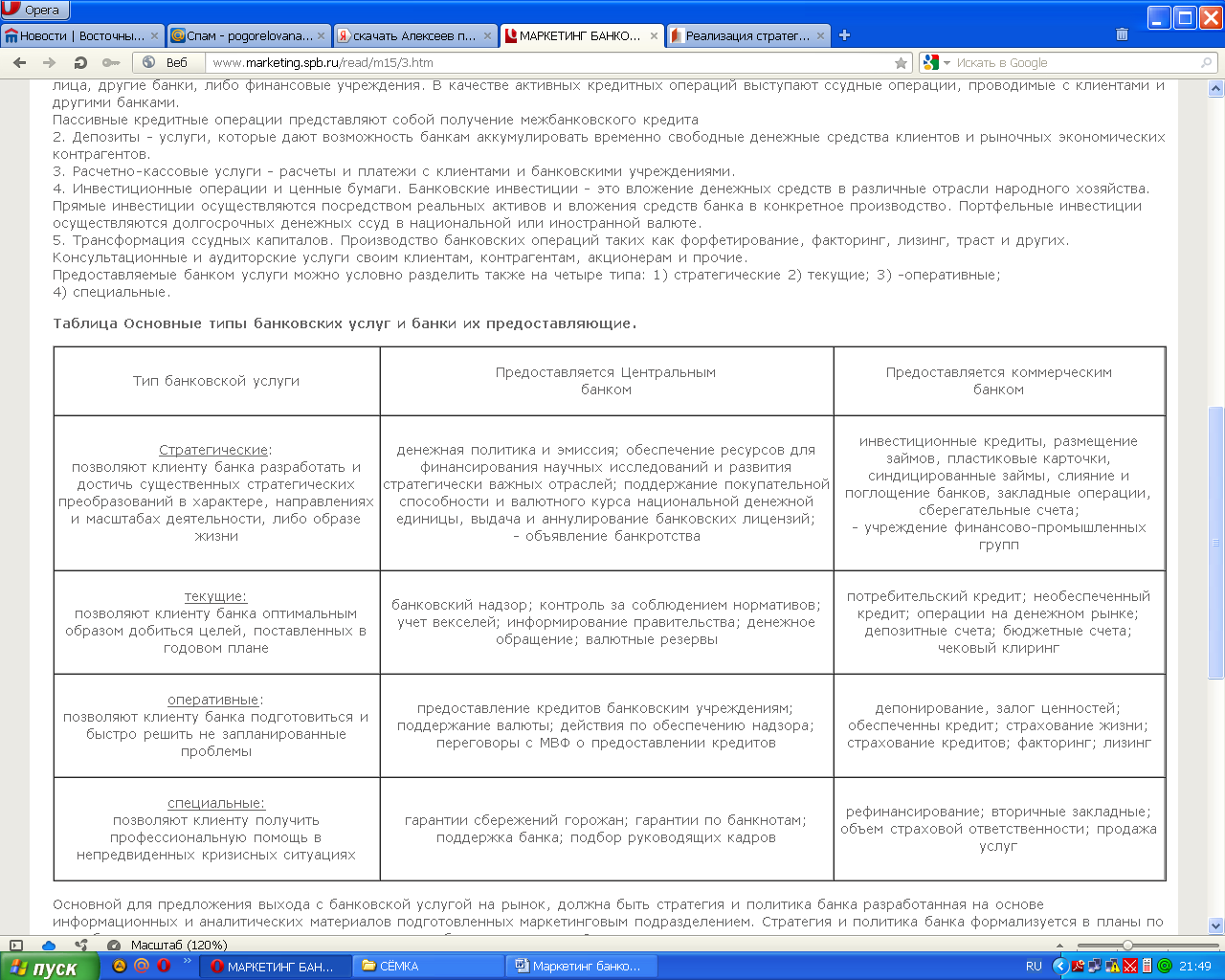

Маркетинг банковских услуг Гурьянов С.А. под общей редакцией д. э. н., профессора Томилова B. B. Оглавление Глава I. Становление коммерческих банков Глава II. Основы маркетинга банковских услуг 2.1.Услуги в банковском предпринимательстве 2.2 Характеристики услуг в банковском предпринимательстве 2.3 Концепции маркетинга в банковском предпринимательстве 2.4 Сегментация рынка банковских услуг 2.5 Продвижение бансковских услуг на рынке Глава III. Коммуникативная политика на рынке банковских услуг 3.1 Коммуникативная политика банка 3.2 Коммуникативный процесс и маркетинговые решения в банковских структурах Глава IV. Развитие и эффективность бизнес-коммуникаций в банковском предпринимательстве 4.1 Становление и развитие бизнес-коммуникаций коммерческих банков 4.2 Основные факторы и принципы формирования эффективных бизнес-коммуникаций Глава I. Становление коммерческих банков и рынка банковских услуг При проведении экономических реформ банковская система, действующая в рамках командно-административной системы оказалась абсолютно нежизнеспособной в новых экономических условиях - при зарождении рыночных отношений. В июле 1987 года была предпринята попытка реформирования банковской системы, создано пять специализированных государственных банков - Внешэкономбанка, Промышленно-строительного банка, Жилищно-социального банка, Агро-промбанка, Сберегательного банка, во главе с Госбанком. Эта банковская реформа потерпела неудачу в силу своей непродуманности, так как инициатива банков была ограничена - центр управления оставался в Москве. Их специализация носила искусственный характер, так как в реальной жизни её реализовать было практически не возможно, особенно в небольших городах, где создавать Госбанки было экономически нецелесообразно. Реформирование банковской системы на этом этапе не удалось, но достижением было подтверждение целесообразности создание сети коммерческих банков. Законодательной основой для появления негосударственных банков явился закон СССР "О кооперации" 1988 года. Наряду с созданием производственных кооперативов, начали робко создаваться и кооперативные банки. К 1990 году их было не более 50. Практика подтолкнула законодателей к принятию в 1990 году законов "О Госбанке СССР" и закон "О банках и банковской деятельности". Экономическая свобода, которую ощутили первые кооператоры, а также уменьшение экономического диктата со стороны отраслевых министерств на промпредприятии и строительные организации активизировали процесс образования коммерческих банков. Основой для их создания были, прежде всего, денежные средства государственных предприятий, кооперативов, предпринимательских структур и частных лиц, которые, объединив свои капиталы, начали создавать коммерческие банки. Образованные банковские учреждения можно было условно разделить по составу учредителей и месту их расположения: - Созданные разноотраслевыми государственными предприятиями, на базе действующих учреждений Госбанка. - Созданные одноотраслевыми государственными предприятиями с поддержкой вышестоящих ведомственных структур с использованием под банк социальных объектов или производственных площадей и с привлечением бывших сотрудников Госбанков для работы в коммерческом банке. - Созданные государственными и коммерческими структурами, а также частными лицами на арендованных площадях с использованием опытных специалистов из числа сотрудников бывших государственных и финансовых учреждений. Активное образование акционерных коммерческих банков стало возможным лишь тогда, когда возникла мощная инициатива в регионах, особенно от предпринимательских структур. Инфляционные процессы, вызванные процессами переходного периода в частности: развитием рыночных отношений, либерализацией цен, приватизацией привели к стагнации промышленного производства. Но для большинства банков эти условия оказались благоприятными. Следует отметить, что многие банки активно наращивали свой капитал за счет спекулятивных операций ориентированных на получение максимальной прибыли за счет краткосрочных кредитов. Кредитные ресурсы банков формировались в основном за счет остатков на расчетных счетах предприятий, за которые банки, как правило, не платили процентов, что позволило банкам динамично развиваться, несмотря на продолжающийся спад производства. Развитие с 1992 года межбанковского кредитования (МБК) привело к жестокой цепи зависимости между банками. В конечном итоге уже к 1996 году такая зависимость в условиях банкротства даже одного банка начала давать эффект домино, парализуя деятельность банков проводивших активную кредитную политику за счет ресурсов получаемых на рынке МБК. Антиинфляционные меры, предпринятые правительством в 1996 году, выражавшиеся во введении валютного коридора, увеличении норм резервирования, а также снижение доходности по государственным казначейским обязательствам (ГКО) и МКО привели к резкому снижению нормы банковской прибыли и ограничили активные операции банков. Следствием этих процессов стал кризис на рынке МБК,а затем на рынке ГКО и МКО ознаменовавший окончание экстенсивного периода развития банковской системы. Стабильность деятельности банковских структур на финансовом рынке в значительной степени зависит от политики Правительства и Центрального Банка России в части контроля за обменным курсом доллара, так и от размера ставки рефинансирования. Последняя определяла доходность по ГКО, а рынок устанавливал процентные ставки для межбанковских кредитов, депозитные ставки и ставки по кредитам.(Табл 1.) Таблица. Процентные ставки рефинансирования ЦБ Россиигод min max 1991 20 20 1992 20 50 1993 80 210 1994 130 210 1995 170 200 1996 60 160 1997 21 48 1998 28 150 Не стабильность ставки Центрального банка заставляло коммерческие банки часто кардинально менять свою структуру активов и пассивов и в ряде случаев, менять свою организационную структуру. По мере развития в России коммерческих банков, особенно в таких крупных промышленных центрах, в таких как Москва, Петербург, Урал, в сферу их активного влияния, попадают регионы, что и определяет во многом перспективное стратегическое направление развития банковской системы на периферии. В Петербурге (1998г.) из 43 работающих банков 60,5 % являются мелкими и средними с объявленным уставным капиталом до 5 млн. руб., по банкам России доля этих банков составляет 68 %. 44,2 % городских банков имеют уставный капитал в интервале от 5 до 20 млн. руб., (по банкам России - 23,5 %), У 7 % банков уставный капитал превышает 30 млн. руб.. Статистика показывает, что количественно мелкие банки доминируют в банковской системе. Следует отметить, что процесс слияния и укрупнения банковских структур начался с конца 1996 года в условиях интенсивной конкуренции. Интенсивность данного процесса продолжает усиливаться, так в Северо-западном регионе образован ЗАО "Балтийский дом "Санкт-Петербург", в которое вошли крупнейшие городские банки. Необходимо отметить, что, не смотря на происходящие изменения в политике и экономике, этот процесс восхитил начало укрупнения банковских структур, которые ЦБ России начал поощрять после финансового кризиса 17 августа 1998 года. Большинство крупных государственных предприятий и организаций, сохранили свою доминирующую роль в экономической инфраструктуре своих регионов и под влиянием процессов самоорганизации трансформировались в финансово-олигархические структуры, для которых характерны следующие моменты: Лоббирование своих корпоративных интересов в высших эшелонах власти, представленных государственными и политическими институтами; Взаимодействие с экспортно-импортными структурами; Наличие собственной финансово-банковской структуры; Покупка и использование средств массовой информации (СМИ) в качестве инструмента в конкурентной борьбе. В этих условиях развитие финансово-банковских учреждений можно рассматривать в следующих направлениях: Сокращение числа банков. Оптимизация бизнес подразделений банка и их финансовых структур (создание дочерних банков, филиальной сети, агентств, представительств) с одновременным снижением численности управленческого персонала; Создание финансово-промышленных групп; Создание банковских альянсов (институциональная интеграция). Поглощение мелких региональных банков крупными (вертикальная финансовая интеграция).банками. Эти направления в той или иной мере реализуют такие структуры С.Петербурга как Кировский завод, Холдинг Ленинец, Ленэнерго, Водоканал и т.д. , которые, как правило, кооперируются с крупными банками (среди них ОАО ПСБ, Менатеп С-Петербург, Балтонэксимбанк и др). Как правило крупные производственные объединения являются основными составляющими элементами финансово-олигархических структур, ядром которых являются банки. Их влияние на политические события в значительной степени зависит не только характер банковской конкуренции, но и процессы интеграции в банковской системе. Конкурентные отношения между банками можно условно разделить на два уровня: первый - конкуренция между банками как рыночными агентами и второй - конкуренция между банками как участниками финансово-олигархических структур. Следствием таких конкурентных отношений является информационная закрытость банков, по своим важнейшим показателям, и как следствие снижение доверия между ними, особенно в межбанковских отношениях и, следовательно, что ведет к замедлению интеграционных процессов в банковских структурах. Вновь созданные крупные банки являющиеся ядром финансово-олигархических структур ориентированы в основном на интересы собственников. Средний и мелкий бизнес, являющийся необходимым элементом рыночной инфраструктуры и социального развития общества, ими практически игнорируется . Механизмом, позволяющим дистанцироваться государству от бизнеса и создать цивилизованные отношения между субъектами предпринимательской деятельности, является формирование правового поля, поскольку именно оно создает устойчивые правила игры как для бизнеса, так и для государства. В европейских странах правовые взаимоотношения в финансово кредитной сфере формировались на протяжении многих столетий, именно они регулируют отношения между государством и обществом. Не эволюционный характер перехода к рыночной экономике и практически экстенсивный характер возникновения в 1989-91 годах коммерческих банков происходил в среде, где культура предпринимательства и деловая этика полностью отсутствовали , а банковское законодательство не могло обеспечить эффективного регулирования отношений как между самим банками, так и между банками и клиентами. В этих условиях возникло подавляющее количество банков, имеющих доминирующий спекулятивный характер , агрессивное поведение во внешней среде, а также некорректное отношение по отношению ко всем участникам бизнес - коммуникаций. Данный характер отношений основывался на тенденции персонификации, что способствовало повышению риска. Банки с подобной культурой, не смогли адекватно приспособиться к ее изменениям, и фактически большинство из них ушли с банковского рынка. Наличие подобной культуры в ряде коммерческих банков породило реальный кризис доверия между банками. Преодолеть который возможно только последовательным длительным процессом изменения менталитета менеджеров банка. В начале становления коммерческой банковской системы России, банковская реклама выступила в качестве мощного инструмента, позволившего привлечь в банки за очень короткие сроки значительные финансовые средства предприятий и населения. Влияние рекламы во многом определялся спецификой общественного сознания, сформированного в условиях административно-командной системы, когда СМИ выступали в качестве инструмента, выражавшего политику государства и, таким образом, у населения существовал массовый стереотип доверия ко всем СМИ и это доверия автоматически распространялось на рекламодателей и их сообщения [38]. Именно этот стереотип доверия послужил психологической основой для существования различного рода финансовых пирамид типа "МММ", "Селенга", "Властелина". Последующий обвал финансового рынка, выражавшийся в банкротстве ряда коммерческих банков и финансовых структур, существенным образом изменил психологическое восприятие рекламы, поскольку финансовый крах потерпели в основном те банки рекламные ролики которых практически не сходили с телевизионных экранов. Активная реклама банка стала у многих ассоциироваться с нестабильным положением банка - рекламодателя . Реклама является чутким индикатором, отражающим общие тенденции банковского рынка и экономической конъюнктуры на уровне макроэкономики. Эти процессы в частности проявились при развитии коммуникационных процессов во время финансовых кризисов 1995 года, и особенно 1998 года. Положение дел в банковском предпринимательстве в последние годы требует изменения коммуникативной политики банка , на основе квалифицированного проведения маркетинга. Возрастает актуальность маркетинга и развития маркетинговых служб в банковском предпринимательстве Глава II. Основы маркетинга банковских услуг 2.1.Услуги в банковском предпринимательстве Маркетинг в банковской сфере формировался на основе опыта деятельности финансово-кредитных организаций и вобрал в себя все достижения общей теории маркетинга. Целью маркетинга является выявление всех требований потребителей и определение возможностей и путей удовлетворения их проблем. Основными функциями маркетинга являются изучения рынков и обобщение результатов исследования, координация проектирования и производства товаров, оптимизация номенклатурного, ассортиментного плана производства и распределения товаров, выработка ценовой политики, формирование спроса и стимулирование сбыта и т.д. Реализация этих функций, связанных с проведением определенного вида исследовательской деятельности, получила название "маркетинговые исследования". В связи с этим, характерными направлениями маркетинговых исследований являются: изучение рынков, определение рыночного потенциала и тенденции его развития, изучения конкуренции, анализ системы распределения, оценка эффективности рекламы, исследование стратегии цен, оценка перспектив введения новых товаров на рынок, изучение потребителей. Однако, банки не находятся в числе основных заказчиков маркетинговых исследований (табл.). Таблица. Структура заказчиков, проводимых маркетинговых исследований Заказчик маркетинговых исследований Удельный вес, % Государственные учреждения 4 Рекламные агентства 26 Газеты, радио, телевидение, СМИ, издательства 18 Легкая, пищевая, текстильная, химическая промышленность 19 Электротехническая и радиоэлектронная промышленность 5 Автомобиле- и судостроение 4 Сфера обслуживания 6 Торговля и сфера обслуживания 3 Энергетика 1 Строительство, операции с недвижимостью 3 Финансово-кредитные учреждения 1 Исследовательские компании 3 Прочие фирмы 7 В тоже время банки в значительной степени по сравнению с другими заказчиками маркетинговых исследований подвержены рискам последствия которых могут сказаться не только на финансово-кредитной сфере но и на общественном развитии. Риски банков можно условно разделить на три группы: Коммерческие риски, связанные с динамикой спроса потребителей, набором предлагаемых банками услуг, платежеспособностью клиентов и других контрагентов, динамикой стоимости валют, ценных бумаг и т.д.; Политические риски, инфляция на внешних и внутренних рынках, стихийные бедствия, конвертируемость и динамика валютного курса национальной валюты и другие; Риски возникшие из-за недобросовестности клиентов. Для уменьшения рисков необходимо проводить регулярный анализ как кредитоспособности клиентов, так и собственной финансовой устойчивости банка. Организация анализа возможна лишь на базе развития активной маркетинговой деятельности. Маркетинг банка - это внешняя и внутренняя политика идеология и тактика и его деятельности в зависимости от конкретной общественно-политической и экономической ситуации. Маркетинговая деятельность начинается с анализа и потенциального спроса на банковские услуги. С готовым портфелем услуг банк выходит на рынок, предварительно определив их цену в зависимости от уровня затрат и конъюнктуры рынка, и после их реализации получает определенную прибыль. Принятие решений в банковском учреждении осуществляется на основе банка маркетинговой информации. Для этого банки разрабатывают систему планирования маркетинга, которая может включать долгосрочные планы, отражающие стратегию развития банка (сроком 5 лет), среднесрочные (сроком 2-3 года) и краткосрочные (до 2 лет) планы деятельности. В условиях нестабильной политической ситуации как правило разрабатываются только краткосрочные планы. В связи с этим и исходя из деятельности конкурентов происходит адекватное формирование организационной структуры маркетинговых служб банковского учреждения. Способ организации маркетинговой деятельности зависит от некоторых внешних и внутренних факторов. К внутренним факторам относятся экономические и психологические. К числу основных экономических факторов относится размер банковского уставного фонда, количественная и качественная структура клиентуры и другие. Психологические факторы определяются прежде всего отношением руководящих работников банка, его учредителей и контрагентов к маркетинговой деятельности. Существует несколько вариантов создания маркетинговых служб. В частности маркетинговая служба может являться: 1) частью какого-либо организационного направления деятельности банка; 2) самостоятельным направлением деятельности коммерческого банка; 3) инструментом координации и контроля всей деятельности банковского учреждения. В практике банков могут быть использованы следующие типы организации маркетинговой деятельности: а) функции отдельных работников маркетингового отдела, организованные по географическому принципу, то есть они обслуживают отдельные географически обособленные рынки (рыночные сегменты, ниши, окна, районы города, области, регионы России); б) рыночный принцип, согласно которому специализация сотрудников проводится по отдельным социальным группам и контактным аудиториям, формирующим собственный рыночный сегмент (отрасль, VIP-клиент и т.д.); в) товарный принцип, который обуславливает разделение маркетинговых функций сотрудников по сферам банковских услуг, представляемых независимо от рыночной принадлежности потребителей (кредиты, ценные бумаги); г) матричная система организации маркетинга, основанная на специализации как по товарам (видам банковских услуг), так и по рынкам в зависимости от конкретной ситуации. Особенности маркетинга в банковской сфере обусловлены не только тем, что он способствует развитию банковской деятельности и обеспечивает, тем самым, эффективное использование денежных ресурсов, но и спецификой денежного оборота, который является объектом всей банковской деятельности. Из этого вытекает, что маркетинг в банковской сфере должен быть направлен, в первую очередь, на ускорение денежного оборота. Одним из важнейших моментов практического воплощения этого направления является активное продвижение маркетинговой службой электронных форм расчета (пластиковой карты). Другим важным моментом является анализ по удовлетворению потребности клиентов банка в быстром, четком и правильном проведении расчетов, осуществляемых с покупателями готовой продукции, рабочими и служащими, финансовой и банковской системы. В конечном счете, маркетинг в банковской сфере должен быть направлен на сбор информации, ее анализ и проведения маркетинговых исследований и на их основе подготовку предложений коммерческим службам банка по перспективам развития банковских услуг и ценовой политике. Особенности маркетинга в банковской сфере определяют методы деятельности специалистов. В частности, в сфере взаимоотношений коммерческих банков с организациями как вкладчиками временно свободных денежных средств. В данном случае специалисты по маркетингу должны быть ориентированы на изучение перспектив увеличения депозитов (вкладов), обеспечивая заинтересованность предприятий, организаций, кооперативов, населения в получении ими доходов в форме процента, выплачиваемого банком вкладчикам. Службы маркетинга банков должны постоянно исследовать внешнее окружение и внутреннюю деятельность банка в отношении: Потребности и удовлетворенности клиентов банка, обеспечивающих основную долю его ресурсов, за счет остатков на расчетных счетах, депозитах, межбанковских кредитов, вкладах и т.д. с выделением элитной группы (VIP-группа). Клиентов банков, с которыми банк проводит основной объем активных операций, в частности, кредитование. По каждому клиенту ведется своя кредитная история. Конкурентов банка как по активным, так и по пассивным операциям. Маркетинговые службы банка собирают информацию о потребителях банковских услуг на рынке действия банка, о клиентах банка, об удовлетворении их интересов структурами банка и его сотрудниками, осуществляющих непосредственный контакт с клиентом, и о путях и средствах продвижения услуг и имиджа банка и его эффективности. Источниками маркетинговой информации могут быть: Финансовые рынки (банки, инвестиционные компании, страховые, пенсионные фонды, биржи, аукционы, конкуренты) Государственные учреждения (постановления, нормативные акты, решения, аукционы и т.д.) в частности в правительстве, в Центральном банке, налоговых, таможенных службах, комитете статистики и т.д. СМИ (радио, телевидение, пресса и т.д.) Результаты деятельности структур банка контактирующих с клиентами. Наиболее традиционная схема маркетинговых исследований службами банка заключается в следующем: Определяется доля рынка, обслуживаемая банком и в том числе по привлекаемым и размещаемым средствам. Важным моментом при исследовании доли рынка для определения перспектив развития банка является структуризация: по источникам формирующим пассивную часть баланса банка ( в отраслевом разрезе, географии и т.д.), так и по направлениям вложения средств (использования активной части баланса банка - по тем же параметрам). Определяется доля рынка по конкретной услуге в сравнении с конкурентами на рынке. Осуществляется также обработка демографической информации в соответствии с возрастом, доходом, полом и т.д. при необходимости составляется модель тенденции демографического развития клиентуры. Конкуренция требует от банков борьбы за каждого клиента исходя из знаний его потенциальных потребностей и возможностей и главное определить мотивацию клиентов банка при пользовании его услугами или причинами перехода на обслуживание в другой банк. В своей деятельности маркетинговые службы банка действуют исходя из выбранной ими концепции. Классификация клиентуры составляет информационную основу для индивидуального подхода к клиенту с учетом его потребностей и традиций. При исследовании необходимо учитывать также основные оценочные показатели, которые клиенты предъявляют к банкам : достаточность капитала и прочность положения на рынке; возможность осуществлять оперативные платежи в пределах СНГ и за рубеж; удобное территориальное расположение; возможность открытия валютного счета; возможность получения кредитов. Банки, удовлетворяющие этим требованиям, обладают масштабной и состоятельной клиентурой. Их задача - закрепить за собой этих клиентов посредством совершенствования обслуживания, предоставления новых услуг. Проведенные исследования мотивов - например , выбора конкретного банка клиентами свидетельствуют, что на первое место клиенты обычно ставят количество и качество предлагаемых услуг, далее - уровень цен таких услуг в банке и в банках-конкурентах, правильное понимание пожеланий и запросов клиентов, быстрота проведения операций. В таблице приведена структура клиентов, открывших расчетный счет в банке с указанием их среднего остатка на счете и, главное, мотивов перехода из других банков. Таблица Структура клиентов открывших расчетный счет в ОАО "Промышленно-строительный банк" (1997г) Средний остаток на счете (млн.руб) Количество (ед.) Доля (%) Причины прихода (%) более 500 27 1,31 Надежность банка -35,0 Устойчивое положение банка -16,2 Короткие сроки проведения платежей -11,5 от 200 до500 51 2,47 Устойчивое положение банка -21,3 Надежность банка -20,7 Короткие сроки проведения платежей -17,1 от 50 до 200 220 10,6 Устойчивое положение банка -25,9 Надежность банка- 23,8 Короткие сроки проведения платежей -7,6 менее 50 1765 85,6 Устойчивое положение банка -24,3 Надежность банка - 23,6 Рекомендации других клиентов -15,4 Основными причинами, побудившими новых клиентов открыть расчетный счет являются: устойчивое положение ОАО "Промышленно-строительный банк" на финансовом рынке - 26,4%; надежность банка - 19,7%. В таблице , напротив, даны клиенты, перешедшие на обслуживание в другие банки города. Основными причинами, влияющими на переход клиентов ОАО "Промышленно-строительный банк" в другие банки являются: удаленность от офиса клиента - 27,2%; указание вышестоящей организации - 16,1%; отказ в кредите на условиях клиента - 9,3%. Для клиентов филиалов, расположенных в Ленинградской области основными причинами ухода клиентов в другие банки были: отдаленность филиала от офиса клиента -47,4%; отказ в кредите на условиях клиента - 21,1%, Для удержания клиентуры и привлечения новой необходимо прежде всего рассмотреть возможности: предоставление более гибкой кредитной политики филиалам; улучшение качества обслуживания клиентов путем увеличения количества помещений для работы с клиентами; ускорение поступления денежных средств по валютным операциям. расширения рекламы комплекса услуг предоставляемых филиалами банка /в том числе и в районной печати/; расширение комплекса услуг предлагаемых филиалами. Проводя исследования рынка специалисты должны прежде всего определить концепцию маркетинговой деятельности банка. 2.2 Характеристики услуг в банковском предпринимательстве Услуга банка - это средство удовлетворения потребности клиентов Предоставление банковских услуг - это основная деятельность любого банка. Для того, чтобы получить прибыль, банковское учреждение должно создать свою услугу, необходимую клиенту, определить ее цену, выйти с ней на рынок и реализовать ее. Иными словами, банковская услуга - это услуга, удовлетворяющая какой-нибудь спрос и предназначенная для продажи на рынке. Товар банка специфичен - это банковские услуги, которые представляют собой операции с деньгами и ценными бумагами, а также посреднические операции и консультационные услуги финансового характера. В соответствии с законом "О банках и банковской деятельности в России" банки могут оказывать клиентам следующие услуги, в том числе: а) привлекать вклады (депозиты) и предоставлять кредиты по соглашению с заемщиком; б) осуществлять расчеты по поручениям клиентов и банков-корреспондентов, в том числе и их кассовое обслуживание; в) открывать и вести счета клиентов и банков-корреспондентов, в том числе иностранных; г) финансировать капитальные вложения по поручению владельцев или распорядителей инвестируемых средств, а также за счет собственных средств банков; д) выпускать, покупать, продавать и хранить платежные документы и ценные бумаги (чеки, аккредитивы, векселя, акции, облигации и другие документы) осуществлять иные операции с ними; е) выдавать поручительства, гарантии и иные обязательства ха третьих лиц, предусматривающие исполнение в денежной форме; ж) приобретать права требования по поставке товаров и оказанию услуг, принимать риски исполнения таких требований и инкассировать эти требования (форфейтинг), а также выполнять эти операции с дополнительным контролем за движением товаров (факторинг); з) покупать у российских иностранных юридических и физических лиц и продавать им наличную иностранную валюту, находящуюся на счетах и во вкладах; и) покупать и продавать в России и за ее пределами драгоценные металлы, камни, а также изделия из них; к) привлекать и размещать драгоценные металлы во вклады, осуществлять иные операции с этими ценностями в соответствии с международной банковской практикой; л) привлекать и размещать средства и управлять ценными бумагами по поручению клиентов (доверительные (трастовые) операции); м) оказывать брокерские и консультационные услуги, осуществлять лизинговые операции; н) производить другие операции и сделки по разрешению Банка России, выдаваемому в пределах его компетенции. Классификация услуг банка. 1. Кредитные услуги - это отношения между банком и клиентом (заемщиком или дебитором) по предоставлению определенных денежных сумм на основании принципов срочности, платности и возвратности. Существуют две основные группы кредитных операций: первые - когда банк выступает как кредитор (активные); вторые - банк выступает как дебитор или заемщик (пассивный). Клиентами банка могут быть физические или юридические лица, другие банки, либо финансовые учреждения. В качестве активных кредитных операций выступают ссудные операции, проводимые с клиентами и другими банками. Пассивные кредитные операции представляют собой получение межбанковского кредита 2. Депозиты - услуги, которые дают возможность банкам аккумулировать временно свободные денежные средства клиентов и рыночных экономических контрагентов. 3. Расчетно-кассовые услуги - расчеты и платежи с клиентами и банковскими учреждениями. 4. Инвестиционные операции и ценные бумаги. Банковские инвестиции - это вложение денежных средств в различные отрасли народного хозяйства. Прямые инвестиции осуществляются посредством реальных активов и вложения средств банка в конкретное производство. Портфельные инвестиции осуществляются долгосрочных денежных ссуд в национальной или иностранной валюте. 5. Трансформация ссудных капиталов. Производство банковских операций таких как форфетирование, факторинг, лизинг, траст и других. Консультационные и аудиторские услуги своим клиентам, контрагентам, акционерам и прочие. Предоставляемые банком услуги можно условно разделить также на четыре типа: 1) стратегические 2) текущие; 3) -оперативные; 4) специальные. Таблица Основные типы банковских услуг и банки их предоставляющие.  Основной для предложения выхода с банковской услугой на рынок, должна быть стратегия и политика банка разработанная на основе информационных и аналитических материалов подготовленных маркетинговым подразделением. Стратегия и политика банка формализуется в планы по разработке, предоставлению, и продаже конкретных банковских услуг. Стратегия расширения контролируемых рыночных сегментов предполагает планирование увеличения объема продаж существующих услуг на уже завоеванных рынках. Планирование банковских услуг - это непрерывный процесс принятия решений по всем аспектам разработки и предоставления банковских услуг. Для его осуществления имеются следующие возможности: - использовать слабые стороны банковских услуг, предоставляемых конкурентами; - убедить потенциальных потребителей воспользоваться предлагаемой услугой именно данного банка и привлечь новых клиентов; - предложить дополнительные услуги, связанные с приобретением, предоставлением и сервисом собственных услуг. Стратегия развития услуги основана на научной и практической работе по совершенствованию уже предоставляемых услуг, расширении их модификаций и способов предоставления, что улучшает их потребительские свойства, для этого: 1. Производится позиционирование банковской услуги. Это означает определение особенностей, характерных черт вновь разрабатываемых услуг в отличие от действующих, от услуг-аналогов или услуг-заменителей. Позиционирование позволяет выявить сильные и слабые стороны конкретной услуги на определенном рыночном сегменте. 2. Определяется ассортиментная политика банка, то есть оптимальный набор предоставляемых услуг, обеспечивающих эффективную деятельность банка на основе: - товарной дифференциации, то есть выделения собственных услуг, отличных от услуг конкурентов, обеспечивая для них отдельные ниши спроса. Товарной диверсификации, в основном ,придерживаются универсальные банки. - узкая товарная специализация (концентрация деятельности банка на предоставлении определенных банковских услуг). Чаще всего на это направление ориентируются специализированные банки; Стратегия завоевания новых рынков предполагает расширение сферы обслуживания внешних и внутренних рынков, увеличение количества реальных потребителей. В основе этой стратегии лежит производственная маркетинговая концепция, и банк предпринимает такие шаги, как: - изучение демографических рисков (для новых социальных групп населения); - анализ рынка розничных организаций (контрагентов, конкурентов); - анализ специфики отдельных географических рынков. Данную стратегию могут позволить себе банки, имеющие необходимые финансовые, материальные и трудовые ресурсы и предоставляемые ими услуги отличаются высоким качеством и конкурентоспособностью. Стратегия диверсификации часто выражается во внедрении новых банковских услуг и на этой основе завоевание новых рынков. Иными словами, банк должен быть ориентирован на определенные цели своей деятельности, такие как расширение ассортимента, номенклатуры и вида предоставляемых услуг, продавая их на уже завоеванных рыночных сегментах; расширение своих внутренних и внешних рынков; извлечение максимально возможной прибыли от предоставления традиционных услуг и оптимальная диверсификация (товарная и рыночная) см. таблицу Выбор банком целей своей товарной политики зависит от ряда внутренних и внешних факторов. Среди этих факторов размер основного и оборотного капитала банка, численность, структура и уровень квалификации работающих, инфляция, налоги отчисляемые в бюджет, размер и условия получения межбанковских и централизованных кредитов, таможенная политика государства, степень развития первичного и вторичного фондового рынка и другие. 2.3 Концепция маркетинговой деятельности в банковском предпринимательстве Концепция маркетинговой деятельности - это ориентированная на потребителя целевая философия и стратегия банка. Она основывается на анализе всего спектра показателей влияющих на финансово-кредитную систему в целом и банка в частности. На базе маркетинговой концепции готовятся предложения по оптимизации деятельности банка и в последующем проводится комплексное планирование внутренней и внешней деятельности банка. В зависимости от характеристик банка (размера, специфики деятельности, учредителей) и его целей и задач выбирается маркетинговая концепция, которая принимается за основу до изменения важнейших показателей на рынке заложенных в расчеты при ее выборе. Часть банков в условиях России ориентируются на одну маркетинговую концепцию на протяжении 3-5-ти и более лет. Однако, это могут себе позволить только надежные и консервативные банки имеющие значительные собственные средства и их ресурсы могут выдерживать даже сбои в экономике и политические изменения. Другие меняют свою концепцию оперативно, в зависимости от динамики внешних и внутренних факторов, в то же время необходимо отметить, что на практике ни одна концепция в чистом виде не встречается. В банковском предпринимательстве могут применяться следующие концепции маркетинга: 1. Производственная или концепция совершенствования банковских технологий. Согласно ей клиенты при выборе банка ориентируются на доступные услуги, имеющие невысокую цену. В связи с этим банки, придерживающиеся данной концепции, предлагают преимущественно традиционные услуги, имеющие высокую эффективность (прибыльность). Данную концепцию банки выбирают при следующих условиях: - основная часть реальных и потенциальных клиентов банка имеет невысокие доходы; - спрос на банковские услуги равен предложению или превышает его; - растет клиентская база банка и на этой основе сокращаются его условно постоянные расходы, что позволяет выделять средства для увеличения доли отдельных услуг банка на рынке. Усилия руководства банков, придерживающих производственной концепции маркетинга, должны быть направлены прежде всего на исследование мотивации при выборе банка и причины пробуждающих их к переводу из одного банка в другой и подготовке предложений по росту клиентской базы банка на основе совершенствования банковских технологий. 2. Продуктовая, то есть концепция совершенствования банковских услуг. Основной принцип этой концепции состоит в привлечении клиентов к тем услугам банка, которые по своим характеристикам и качествам превосходят аналоги предлагаемые конкурентами и тем самым дают потребителям большие выгоды. Банки в этом случае направляют немалые усилия на повышение качества предоставляемых услуг. Чаще всего продуктовой концепции придерживаются банки и финансово-кредитные институты, предоставляющие услуги, которые отличаются не традиционностью, индивидуальностью, иногда уникальностью и высокой ценой (лизинговые, аудиторские услуги). Отметим некоторые факторы, на которых базируется продуктовая концепции маркетинга: - на качественных характеристиках уровня предоставляемых банковских услуг; - на учете политической и экономической конъюнктуры влияющей на качество услуг; - на снижение риска при предоставлении банковских услуг. 3. Торговая концепция или концепция интенсификации коммерческих усилий. Она основывается на активной информации и рекламе банковских услуг на основе маркетинговых исследований, чтобы обеспечить необходимый уровень привлечения клиентов и роста объема реализации услуг. Типичным приемом использования этой концепции является активное создание банками страховых компаний, пенсионных фондов, лизинговых компаний с целью привлечения клиентов комплексным обслуживанием включая нетрадиционные услуги, "ноу-хау", предоставляя консультации в различных областях бизнеса и т.д. Для реализации этой концепции банки создают многофункциональную службу маркетинга. Ее цели преимущественно среднесрочные: завоевать внимание потребителей банковских услуг в частности за счет проведения более агрессивной, чем у конкурентов, рекламной компании и активной личной продажи. 4. Традиционная маркетинговая концепция. Согласно ее - рост объема потребления банковских услуг можно обеспечить в основном после проведения анализа потребностей и мотиваций спроса отдельных социальных групп населения или контактных аудиторий на эти услуги, и разработки на этой основе адресного предложения по продвижению банковских услуг. Иными словами, маркетинг должен начаться с анализа спроса и предложения на ту или иную банковскую услугу и только после этого составляются предложения и программы по их продвижению. Данная концепция начала обретать своих сторонников в банковской сфере в середине 90-х годов когда началось: насыщение спроса на традиционные услуги; |