Методика применения оценки ликвидационной стоимости. Методика применения оценки ликвидационной стоимости

Скачать 369.5 Kb. Скачать 369.5 Kb.

|

|

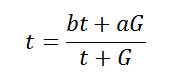

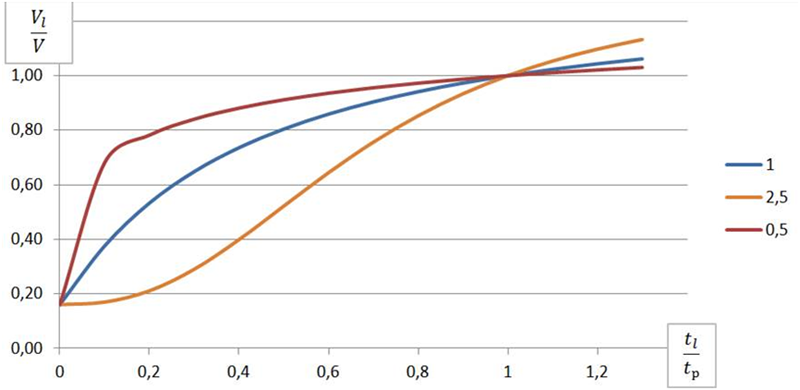

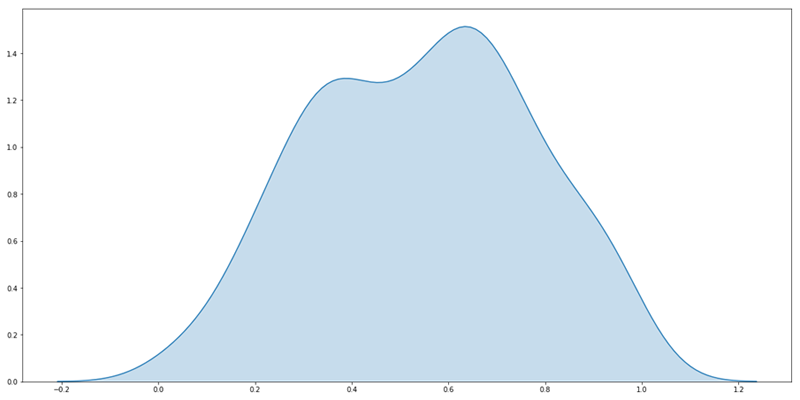

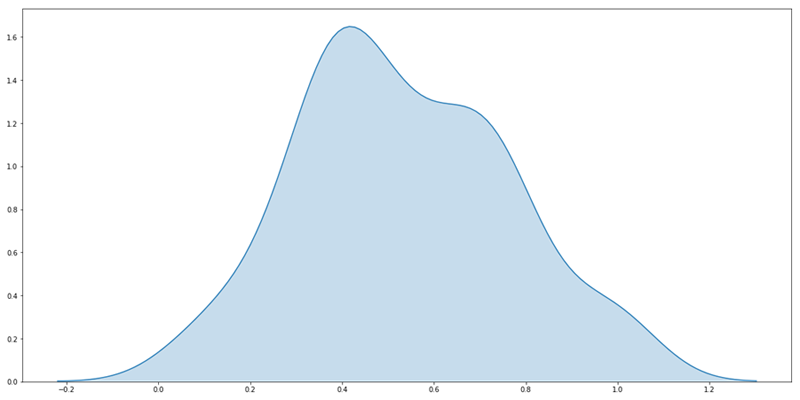

Методика применения оценки ликвидационной стоимости Содержание Введение 3 1. Определения для понятия ликвидационной стоимости 4 2. Модифицированная модель ликвидационной стоимости 7 Заключение 17 Список литературы 18 ВведениеАктуальность темы. Ликвидационная стоимость представляет собой рыночную стоимость объекта оценки за вычетом всех затрат, связанных с его реализацией, включая комиссии на реализацию, стоимость рекламы, затраты на хранение и т.п. Ликвидационная стоимость представляет собой рыночную стоимость объекта оценки за вычетом всех затрат, связанных с его реализацией, включая комиссии на реализацию, стоимость рекламы, затраты на хранение и т.п. Ликвидационная стоимость может быть разной в зависимости от того, является ли продажа срочной или она происходит в обычном порядке. В последнем случае ликвидационная стоимость будет близка к реальной рыночной стоимости за вычетом затрат. Проблема ликвидационной стоимости появляется тогда, когда организация лишается экономических и организационных возможностей самостоятельно генерировать стоимость, прежде всего - прибавочную стоимость, и при этом сохраняются финансовые, хозяйственные, трудовые обязательства, признанные законом, перед иными субъектами гражданского оборота. Цель работы: Проанализировать методику применения оценки ликвидационной стоимости. Задачи: 1. Изучить определения для понятия ликвидационной стоимости. 2. Провести анализ методов оценки бизнеса. 1. Определения для понятия ликвидационной стоимостиДля определения ликвидационной стоимости обычно используется одна из следующих предпосылок1: а) упорядоченная ликвидация (Orderly Liquidation): продажа активов в течение разумного промежутка времени, необходимого для того, чтобы получить наибольшую цену за каждый из продаваемых активов; б) вынужденная ликвидация (Forced Liquidation) предполагает продажу активов возможно быстрее, например, на аукционе (ликвидационная стоимость при вынужденной ликвидации часто называется аукционной стоимостью - Auction Value). В ликвидационной стоимости учитываются не только способ продажи, но и расходы по продаже, затраты на содержание активов до продажи и прочие затраты. Обычно, хотя и не всегда, при оценке, обладающей абсолютным контролем доли в акционерной собственности, ликвидационная стоимость представляет наименьший предел стоимости. Ликвидационная стоимость представляет собой рыночную стоимость объекта оценки за вычетом всех затрат, связанных с его реализацией, включая комиссии на реализацию, стоимость рекламы, затраты на хранение и т.п. Ликвидационная стоимость может быть разной в зависимости от того, является ли продажа срочной или она происходит в обычном порядке. В последнем случае ликвидационная стоимость будет близка к реальной рыночной стоимости за вычетом затрат. Проблема ликвидационной стоимости появляется тогда, когда организация лишается экономических и организационных возможностей самостоятельно генерировать стоимость, прежде всего - прибавочную стоимость, и при этом сохраняются финансовые, хозяйственные, трудовые обязательства, признанные законом, перед иными субъектами гражданского оборота. Ликвидационной стоимостью называют сумму денежных средств, на которую был оценен объект во время закрытия компании с учетом величины издержек, которые связаны с его продажей. Например, оборудование, которое использовалось для производства, больше не нужно, и в этом случае его можно продать другой компании, если оно находится в рабочем состоянии. Относительно издержек, то такими могут быть расходы на хранение или доставку объекта, траты на комиссионные сборы, расходы на рекламу и другие факторы. Ликвидационная стоимость очень часто занижена, так как продажа происходит в экстремальных условиях при острой необходимости. Ликвидационная стоимость отражается в различных показателях, которые подразделяют на следующие виды2: - краткосрочная − максимально быстрая продажа объектов; - среднесрочная − отводиться длительное время на продажу активов. Главной задачей является продажа объекта по цене, которая приближена к рыночной; - долгосрочная − невозможность выручить средства, поскольку объекты невозможно продать. Таким образом, активы списываются. Ликвидационная стоимость основных средств Под ЛС основных средств понимают расчетную величину, представляющую собой вероятную цену, по которой можно продать объект на открытых торгах, когда при ликвидации организации сроки продаж меньше типичных − обычных условий. Это понятие описано в ФЗ «Об оценочной деятельности в Российской Федерации». Определение ликвидационной стоимости Как определить ликвидационную стоимость основных средств? В 2016 году был выдан приказ Министерства экономического развития РФ относительно утверждения Федерального стандарта оценки под названием «Определение ликвидационной стоимости (ФСО №12)». Этим приказом регламентируется процедура оценки объектов при таких случаях: - банкротство компании; - во время исполнительного производства; - реорганизация фирмы; - когда необходимо оценить имущество для целей залога, применяя стандарт «Оценка для целей залога (ФСО №9)»; - иные случаи. Оценка ликвидационной стоимости Для того чтобы сократить расходы предприятия необходимо грамотно оценить ЛС. Так, выделяют два основных способа оценки: 1. Прямой метод, который основывается на сравнительном подходе. Во-первых, сравниваются продажи, то есть актив, который нужно продать анализируют с аналогом. Во-вторых, корреляционно-регрессионный анализ, посредством которого определяется как зависит ЛС актива от разных факторов. 2. Косвенный метод, который основывается на расчете ЛС через рыночную оценку. Так, узнается рыночная цена актива, а потом она корректируется на фактор вынужденной продажи. Оценка предприятия методом ликвидационной стоимости Процедура расчета ЛС фирмы включает следующие этапы: 1. Анализ статистической, а также бухгалтерской документации. Это инвентарные карточки, промежуточный ликвидационный баланс, бухгалтерские отчеты и прочее. Так, на основании финансового анализа делается вывод относительно достаточности или недостаточности средств, для того чтобы рассчитаться по долгам. 2. Оценивается масса имущества. В процессе обязательно рассматриваются группы активов − оборотные и внеоборотные. 3. Составляется сумма задолженности. 4. В процессе ликвидации организации нужно составить календарный график этой процедуры. 5. Выделяются затраты на упразднение ООО. 6. Проводится оценка реализуемого имущества. 7. Составляется график реализации имущества. 8. Погашается задолженность. 9. В завершение проводится оценка предприятия. 2. Модифицированная модель ликвидационной стоимостиЗалог имущественных активов применяется банками как один из самых распространенных инструментов, хеджирующих кредитные риски. При работе с залогом ключевыми задачами являются определение стоимости и ликвидности предмета залога. Если вопросы оценки стоимости проработаны достаточно подробно и детально, то оценка ликвидности остается «серой зоной». Несмотря на то что ликвидность в силу требований Банка России стала ключевым фактором при определении возможности банков корректировать резервы на обеспечение, отсутствуют как утвержденные методики, так и отработанные практические подходы3. Ликвидность характеризуется временным периодом, требуемым для реализации актива на открытом рынке по рыночной стоимости. В силу тех или иных факторов активы обладают различной ликвидностью. Это означает, что для реализации их на открытом рынке необходимо различное время на проведение адекватного маркетинга и поиска покупателя, готового приобрести актив по рыночной стоимости. На практике реализация банковских залогов редко происходит в рыночных условиях. Гораздо чаще реализация проходит в ограниченные сроки в рамках процедуры обращения взыскания или банкротства при наличии факторов вынужденной продажи. Цена реализации в таких условиях отличается от рыночной. В этой связи для оценки потенциальных потерь банкам необходимо понимать величину этой разницы. Разумно было бы предположить, что величина отличия цены реализации в описанных условиях от рыночной стоимости будет зависеть и от ликвидности объекта. Результатов статистических исследований, которые подтверждали бы этот факт, найти не удалось. Косвенно о наличии такой зависимости можно судить по результатам опроса, проведенного Ассоциацией банков Северо-Запада1. Для определения потенциальной стоимости реализации логично использовать ликвидационную стоимость, поскольку определение ликвидационной стоимости наиболее близко к описанным выше условиям. Существующие методики определения ликвидационной стоимости предполагают расчет ликвидационной стоимости на базе рыночной стоимости имущества по следующей формуле:  (1) (1)где Vл - ликвидационная стоимость объекта оценки; V - рыночная стоимость объекта оценки; Kл - коэффициент ликвидности, который отражает требуемое снижение цены продажи по отношению к рыночной стоимости с целью обеспечить продажу объекта за требуемое время, меньшее, чем типичный срок экспозиции. Среди существующих методик достаточно часто встречаются методики, основанные на принципе безубыточности для покупателя2,3. В них ликвидационная стоимость определяется на основании требуемой доходности, при которой покупатель готов «заморозить» денежные средства в реализуемом активе на типичный срок его экспозиции в целях его дальнейшей продажи по рыночной стоимости. При этом большинство методик предлагает использовать в качестве ставки дисконтирования требуемую доходность при эксплуатации данного актива. Логично предположить, что инвестор, приобретающий актив для его дальнейшей перепродажи, а не эксплуатации, будет требовать повышенную спекулятивную доходность, определение которой - более трудная задача. Продолжением данного направления стало исследование, в котором предпринята попытка определения спекулятивной доходности4. В данном исследовании определена предполагаемая зависимость спекулятивной доходности от безрисковой ставки. Но, поскольку расчет выполнен на слишком малом количестве входных данных и был получен слишком значительный разброс результатов, возникают сомнения в обоснованности найденной зависимости4. Часть методик дополнительно учитывает разную эластичность спроса по цене у различных видов активов путем введения в расчет коэффициента эластичности 5,6,7. При этом само значение коэффициента определяется теоретически и не подтверждено фактическими сделками. Справедливости ради следует заметить, что все существующие методики определения ликвидационной стоимости носят теоретический характер и их практическая апробация является очень сложной, если вообще выполнимой задачей. В соответствии с определением ликвидационной стоимости сделка по реализации имущества должна состояться в ограниченные сроки, и в эти сроки собственник не может отказаться от продажи актива. В реальности таких условий почти никогда не бывает, и сделка по реализации проблемных активов всегда сопряжена с рядом иных факторов. Вычленить совокупность рыночных данных, учитывающих влияние только ограниченных сроков, невозможно. На цену реализации всегда будут оказывать влияние обстоятельства субъективного характера. Такими обстоятельствами часто бывают ухудшение качества актива вследствие ненадлежащего уровня его обслуживания в дефолтной ситуации, недостаточно адекватный маркетинг при проведении торгов, механизм принудительного снижения цены на торгах в процессе публичного предложения, неадекватное поведение собственника и т.д., и т.п. Наличие упомянутых обстоятельств приводит к высокой волатильности результатов и сложности проверки справедливости теоретических моделей на реальных данных. Предлагаемый подход предполагает возможность практического решения задачи прогнозирования потенциальных потерь путем использования логически верной теоретической модели при ее калибровке на массиве фактических данных по реализации. При этом для снижения неопределенности следует ограничиться более конкретными условиями реализации, например реализации имущества с публичных торгов. В качестве теоретической модели применялась методика, сформированная с учетом результатов опроса экспертного мнения8. Методика основана на построении гипотетической зависимости относительной цены реализации от относительного времени реализации по трем точкам. Под относительными временем и ценой понимаются отношение заданного времени экспозиции к типичной экспозиции и получаемой ликвидационной стоимости к рыночной стоимости соответственно. Одна из точек кривой соответствует значению (1;1), что логически понятно. Две другие точки характеризуются величинами «предельной скидки» и «предельной наценки». Под предельной скидкой понимается величина снижения цены по сравнению с рыночной стоимостью, при которой срок экспозиции объекта стремится к нулю, то есть предполагается «мгновенная» продажа объекта. Под предельной наценкой понимается величина превышения цены над рыночной стоимостью, соответствующая максимально возможной стоимости реализации. Наличие такой надбавки объясняется волатильностью рынка. Конкретные значения предельной скидки и предельной наценки зависят от ликвидности объекта. В качестве обоснования справедливости применения данной зависимости в методике также приведены результаты статистического моделирования. Значения предельных скидок и наценок определены в методике на основании коллективных экспертных оценок, сформированных в результате опроса профессиональных оценщиков и сотрудников банков. Расчет коэффициента ликвидности (Kл или l в соответствии с методикой), согласно данному подходу, осуществляется по следующей формуле:  (2) (2)где:  а = 1 — d b = 1 + f t - отношение заданного (вынужденного) срока экспозиции к типичному сроку экспозиции; d - предельная скидка, характеризующая возможность мгновенной продажи; f - предельная наценка. Указанная модель однозначно задается тремя точками, что является недостатком с точки зрения возможности калибровки, так как для реальных объектов при одних и тех же значениях предельной скидки и предельной наценки на интервале значений относительного времени t от 0 до 1 кривая может носить различный характер. С учетом этого недостатка указанная выше функциональная модель была модифицирована путем введения в нее степенного коэффициента (γ)5:  Однако ключевое отличие новой модели заключается в том, что благодаря коэффициенту γ становится возможным обеспечить более точное соответствие модели фактической ситуации реализации объектов с различным уровнем эластичности.  Рисунок 1. График функции (2) в зависимости от разных значений γ Применение опубликованных экспертных оценок по модели (1) показывает величину ликвидационной скидки (5–10%), что не соответствует реальным значениям скидок, как видно из результатов опроса, проведенного Ассоциацией Банков Северо-Запада1. Для калибровки модели были использованы данные о сделках по реализации коммерческой и промышленной недвижимости, имеющиеся в распоряжении авторов статьи. Из выборки были удалены сделки по имуществу, которое претерпело значительные негативные физические изменения до совершения сделки (пожар, частичные разрушения, уничтожение коммуникаций и т.д.). По отобранным случаям был определен показатель отношения фактической цены продажи к рыночной стоимости объектов. Для полученной выборки был определен 95%-ный интервал распределения показателя. Нижняя граница указанного интервала принята в качестве величины предельной скидки, а именно: - для коммерческой недвижимости a = 0,197 (предельная скидка 80,3%); - для промышленной недвижимости a = 0,109 (предельная скидка 89,1%). Для определения коэффициента b (предельной наценки) было проведено статистическое исследование данных реальных цен предложений на рынках коммерческой и промышленной недвижимости. Цены получены на основании открытых данных сети Интернет по публичным предложениям о продаже недвижимости. Для анализа коммерческой недвижимости используются данные предложений по Новосибирску, Нижнему Новгороду и Екатеринбургу, для промышленной недвижимости - по Новосибирску, Челябинску и Екатеринбургу. Проведя расчеты отдельно по предложениям в каждом из анализируемых городов, получаем среднее значение коэффициента b: - для коммерческой недвижимости b = 1,25 (предельная наценка 25%); - для промышленной недвижимости b = 1,15 (предельная наценка 15%). Для определения степенного коэффициента γ проведена калибровка по фактическим данным о продаже залогового имущества. Авторы располагали данными об отношении цены реализации актива к его рыночной стоимости при последней переоценке перед реализацией. Для определения коэффициента γ по имеющимся данным (для возможности дальнейшего предсказания ликвидационной скидки l по относительному сроку экспозиции объекта t) был применен следующий алгоритм. Статистическое исследование было проведено на данных о продажах как коммерческой, так и промышленной недвижимости. Для обоих типов недвижимости проведена процедура фильтрации данных, а именно удалены те значения ликвидационной скидки, которые выходят за границы отрезка [0,1]. Это объясняется предпосылкой о том, что значения в указанных границах могут интерпретироваться как вероятность продажи объекта по рыночной цене, то есть распределение данной величины можно рассматривать как вероятностное распределение.  Рисунок 2. Ядерная оценка плотности распределения l для коммерческой недвижимости Для проверки гипотезы о принадлежности одному и тому же распределению на основе теоремы Смирнова построен критерий для проверки двух выборок на однородность.  Рисунок 3. Ядерная оценка плотности распределения t для коммерческой недвижимости  Рисунок 4. Ядерная оценка плотности распределения l для промышленной недвижимости  Рисунок 5. Ядерная оценка плотности распределения t для промышленной недвижимости Таким образом, значение степенного коэффициента γ для промышленной и коммерческой недвижимости составляет (рис. 6)6: γ = 1,5 для коммерческой недвижимости; γ = 2,6 промышленной недвижимости.  Рисунок 6. Графическое отображение функций для коммерческой и промышленной недвижимости Как видно, результаты, полученные с использованием предлагаемой методики, в целом укладываются в результаты опроса для активов с ликвидностью ниже средней. Описанная модель была использована для расчета возможной ликвидационной стоимости объектов недвижимости. При наличии достаточного количества информации возможно распространение методики и на другие типы активов. Авторы выражают благодарность Л.А. Лейферу за активное и конструктивное сотрудничество и В.В. Шуклину за предоставленные рыночные данные. ЗаключениеЗатратный подход обладает исключительной универсальностью, теоретически любой объект техники поддаётся оценке этим подходом. При затратном подходе в качестве меры стоимости принимается сумма затрат на создание и последующую продажу объекта, т.е. его себестоимость. Ликвидационная стоимость может быть разной в зависимости от того, является ли продажа срочной или она происходит в обычном порядке. В последнем случае ликвидационная стоимость будет близка к реальной рыночной стоимости за вычетом затрат. Проблема ликвидационной стоимости появляется тогда, когда организация лишается экономических и организационных возможностей самостоятельно генерировать стоимость, прежде всего - прибавочную стоимость, и при этом сохраняются финансовые, хозяйственные, трудовые обязательства, признанные законом, перед иными субъектами гражданского оборота. Метод ликвидационной стоимости при оценке бизнеса предприятия применяется, когда предприятие находится в ситуации банкротства или ликвидации, либо есть серьезные сомнения в способности предприятия оставаться действующим и продолжать свой бизнес. Ликвидационная стоимость объекта оценки может быть рассчитана прямым или косвенным методом. Прямой метод основывается на сравнительном подходе и может осуществляться или путем прямого сравнения с аналогами, или через статистическое моделирование (корреляционно-регрессионный анализ). Косвенный метод выражается в расчете ликвидационной стоимости объекта относительно его рыночной стоимости. Список литературы1. Бусов В.И. Оценка стоимости предприятия (бизнеса): Учебник для академического бакалавриата. - Люберцы: Юрайт, 2019. - 382 c. 2. Григорьев В.В. Оценка стоимости бизнеса: основные подходы и методы. - М.: Русайнс, 2019. - 190 c. 3. Иванова Е.Н. Оценка стоимости недвижимости (для бакалавров). - М.: КноРус, 2019. - 125 c. 4. Иванова Е.Н. Оценка стоимости недвижимости. Сборник задач: Учебное пособие. - М.: КноРус, 2018. - 304 c. 5. Касьяненко Т.Г. Оценка стоимости бизнеса: Учебник для академического бакалавриата. - Люберцы: Юрайт, 2018. - 412 c. 6. Касьяненко Т.Г. Оценка стоимости машин и оборудования: Учебник и практикум для академического бакалавриата. - Люберцы: Юрайт, 2019. - 495c. 7. Косорукова И.В. Оценка стоимости ценных бумаг и бизнеса: Учебник. - М.: МФПУ Синергия, 2019. - 904 c. 8. Кузин Н.Я. Оценка стоимости нематериальных активов и интеллектуальной собственности: Учебное пособие. - М.: Инфра-М, 2019. - 384 c. 9. Спиридонова Е.А. Оценка стоимости бизнеса: Учебник и практикум для бакалавриата и магистратуры. - Люберцы: Юрайт, 2019. - 299 c. 10. Чайников В.В. Оценка стоимости бизнеса. Учебное пособие. - М.: Юнити, 2019. - 162 c. 1 Иванова Е.Н. Оценка стоимости недвижимости. Сборник задач: Учебное пособие. - М.: КноРус, 2018. – С.33. 2 Чайников В.В. Оценка стоимости бизнеса. Учебное пособие. - М.: Юнити, 2019. – С. 77 3 Григорьев В.В. Оценка стоимости бизнеса: основные подходы и методы. - М.: Русайнс, 2019. – С. 108 4 Касьяненко Т.Г. Оценка стоимости машин и оборудования: Учебник и практикум для академического бакалавриата. - Люберцы: Юрайт, 2019. – С. 255 5 Косорукова И.В. Оценка стоимости ценных бумаг и бизнеса: Учебник. - М.: МФПУ Синергия, 2019. – С. 269 6 Спиридонова Е.А. Оценка стоимости бизнеса: Учебник и практикум для бакалавриата и магистратуры. - Люберцы: Юрайт, 2019. – С. 188 |