типовые задачки. Министерство сельского хозяйства рф

Скачать 2.22 Mb. Скачать 2.22 Mb.

|

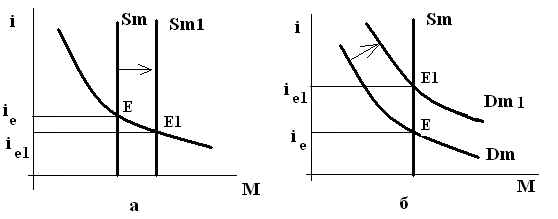

ТЕМА 11.1. КРЕДИТНО-ДЕНЕЖНАЯ СИСТЕМА ИКРЕДИТНО-ДЕНЕЖНАЯ ПОЛИТИКАДеньги: их сущность, функции. Деньги – это все то, что принимается в обмен на товары. Существует две концепции происхождения денег: рационалистическая и эволюционная. Рационалистическая концепция объясняет происхождение денег как результат соглашения между людьми, как искусственную социальную условность. Согласно эволюционной концепции, деньги – это товар особого вида, выполняющий роль всеобщего эквивалента, выделившийся в результате развития товарного производства и обмена. Деньги – это способ общественного выражения экономической ценности блага. Природа денег раскрывается через их функции. Функции денег 1. Средство обмена или средство обращения. Деньги выступают в качестве посредника в процессе обмена товарами. Товарообмен может быть представлен формулами Т-Д (продажа) и Д-Т (купля). Эти акты разделены во времени и пространстве, что создает формальную возможность экономических кризисов, углублению противоречий товарного производства. 2. Мера стоимости. Деньги позволяют выразить стоимость товаров и услуг в национальных денежных единицах, т. е. используются в качестве масштаба для соизмерения относительных стоимостей различных товаров. 3. Средство накопления (сбережения). Деньги используются как актив, сохраняемый с целью обеспечения покупки в будущем. Эта функция денег является следствием их абсолютной ликвидности. 4. Средство платежа. Деньги служат мерой отложенных платежей, т.е. обслуживают кредитные сделки. Роль средства платежа деньги играют также при уплате налогов, при выплате пенсий и пособий. 5. Мировые деньги. Выполняют функции денег в экономическом обороте между странами. Количество денег, необходимое для нормального функционирования производства и обмена товаров, не может быть произвольным. Сколько денег должно быть в экономике? Денежная система Денежная система – это исторически сложившаяся и законодательно установленная форма организации денежного обращения. Включает следующие элементы: - национальная денежная единица (рубль, доллар) - масштаб цен – весовое количество денежного металла (золотое содержание) - система эмиссии - формы денег - валютный паритет – соотношение с другими валютами - институты денежной системы, регулирующие обращение. Выделяют два типа систем денежного обращения: - металлические деньги – обращаются металлические деньги, кредитные обмениваются на золото. - кредитные и бумажные деньги, золото вытеснено из обращения. Современное денежное обращение – это совокупность наличных и безналичных денежных средств. Спрос и предложение денег. Денежные агрегаты. Денежный рынок. Предложение денег Денежная масса – это совокупность наличных и безналичных денежных средств, обеспечивающих обращение товаров и услуг. Предложение денег – это совокупность платежных средств, обращающихся в стране в данный момент. Для характеристики предложения применяют денежные агрегаты, которые ранжируются в порядке убывания ликвидности. М0 - наличные деньги; М1 – деньги для сделок, включает в себя наличные деньги, чековые вклады (средства на текущих счетах до востребования и расчетных счетах предприятий); М2 = М1 + мелкие срочные вклады; М3 = М2 + крупные срочные депозиты, депозитные сертификаты; М2, М3 – почти деньги, т.к. их нельзя непосредственно использовать для сделок, но позволяют накопить денежные средства и могут в короткий срок быть выброшены на рынок товаров и услуг. М4 или L = М3 + сберегательные облигации, государственные краткосрочные ценные бумаги, коммерческие векселя По L определяют тенденции развития экономики. Рост экономики – рост L. Под предложением денег будем понимать агрегат М1 (рис. 24). Теоретические модели спроса на деньги Спрос на деньги вытекает из функции обращения – спрос на деньги для сделок и функции сбережения. Количественная теория денег (классический подход) Устанавливает связь между показателями количества денег в экономике и другими экономическими переменными. Эта связь описана американским экономистом Фишером и называется уравнением Фишера. М V = P Y (31) где, М – объем денежной массы, находящейся в обращении,V – скорость обращения денег, P – общий уровень цен,Y – реальный объем производства. Заменим М на Dm – спрос на деньги и получим: Dm= PY/ V (32) Спрос на деньги зависит от следующих факторов: - уровня цен, чем выше уровень цен, тем больше спрос на деньги; - реального объема производства, при его росте повышаются доходы населения, растет объем сделок; - скорости обращения денег. По правилу монетаристов, государство должно поддерживать темп роста денежной массы на уровне средних темпов роста реального ВНП, тогда уровень цен в экономике будет стабилен. Кейнсианская теория спроса на деньги – (теория предпочтения ликвидности) выделяет три причины, заставляющие людей хранить часть денег в наличности, т.е. выполнять функцию сбережения: - трансакционный спрос – потребность в наличности для текущих сделок, определяется денежным доходом общества; - спекулятивный спрос – средство для приобретения финансовых активов (облигаций) с целью получения дохода, изменяется обратно пропорционально уровню процентной ставки; - мотив предосторожности – на случай непредвиденной ситуации. Современная теория спроса на деньги отличается от кейнсианской. 1. Рассматривает более широкий диапазон активов: акции, облигации, депозиты, краткосрочные ценные бумаги. 2. Отвергает разделение спроса на трансакционный, спекулятивный и мотива предосторожности. 3. Богатство – основной фактор спроса на деньги. 4. Учитывает инфляцию, различает реальный и номинальный доход. Кривая общего спроса на деньги (рис. 24) характеризует общее количество денег, которое население и фирмы хотят иметь при возможной процентной ставке. Равновесие на денежном рынке Денежный рынок – это рынок денежных средств, на котором под воздействием спроса и предложения устанавливается равновесное значение ставки процента (i) и количества денег (M). Деньги на нем не «продаются» и не «покупаются». В этом специфика денежного рынка. На рис. 56 представлены кривые спроса и предложения денег. По вертикальной оси откладываем ставку процента i – цену денег, по горизонтальной – денежную массу M. Кривая предложения Sm – вертикальная линия, т.к. Центральный Банк поддерживает предложение на фиксированном уровне. Равновесие достигается в точке пересечения кривых.  Рисунок 56. Спрос и предложение денег Если ЦБ увеличивает предложение денег с Sm до Sm1 (рис. 24 а), излишек предложения люди будут инвестироваться в ценные бумаги, курсы бумаг начнут расти, что соответствует снижению процентной ставки. Рост номинального дохода сдвигает спрос с Dm до Dm1 (рис. 24 б). Население и фирмы захотят приобрести больше денег, поэтому начнут продавать ценные бумаги, что приведет к росту процентной ставки. Главную роль в функционировании развитой рыночной экономики играют деньги. А они не могут существовать и циркулировать без банков. Банковская система: Центральный Банк, коммерческие банки и их операции В большинстве стран с рыночной экономикой существует двухуровневая структура банковской системы. 1-й уровень – Центральный Банк 2-й уровень – коммерческие банки, специализированные кредитно-финансовые учреждения. Специализированные кредитно-финансовые учреждения – занимаются кредитованием определенных сфер и отраслей народного хозяйства. К ним относятся: - инвестиционные банки – проводят операции по выпуску и размещению ценных бумаг, привлекают капитал путем продажи собственных акций или за счет кредита коммерческих банков; - сберегательные учреждения – аккумулируют сбережения и вкладывают в строительство; - страховые компании – формируют страховой фонд и осуществляют долгосрочное финансирование; - пенсионные фонды - формируют страховой фонд, вкладывают в долгосрочные ценные бумаги крупных компаний и государства; - инвестиционные компании – промежуточное звено между индивидуальным денежным капиталом и корпорациями. Центральный Банк По закону ЦБ независим от распорядительных и исполнительных органов власти, подотчетен законодательной власти (Думе и президенту). В своей деятельности ЦБ руководствуется лишь законами РФ и своим Уставом, является юридическим лицом, осуществляющим свои расходы за счет доходов, и не отвечает по обязательствам Правительства, как и Правительство не отвечает по обязательствам Банка России. У ЦБ только два «клиента»: правительство и коммерческие банки. ЦБ выполняет следующие функции: 1. Осуществляет эмиссию национальных денежных знаков, организует их обращение и изъятие из обращения, определяет стандарты и порядок ведения расчетов и платежей. 2. Оказывает услуги банкам: - формирует резервы коммерческих банков; - предоставляет краткосрочные кредиты банкам; - проводит безналичные расчеты; - осуществляет меры надзора и контроля. 3. Является финансовым агентом правительства: - аккумулирует налоги и другие поступления; - управляет счетами правительства, осуществляет зарубежные финансовые операции; - выпускает и размещает государственные займы; - консультирует правительство по финансовым вопросам. 4. Хранит золотой и валютный запас: они используются в качестве гарантийно-страхового фонда при проведении международных платежей. 5. Проводит кредитно-денежную политику. Коммерческий банк Коммерческий банк – финансовая организация, учреждаемая властями, которая на законных основаниях имеет право принимать вклады, предоставлять ссуды и оказывать другие услуги с целью получения прибыли. По видам собственности выделяют государственные, частные и смешанные банки. Функции коммерческого банка: - аккумуляция денежных средств; - кредитование предприятий, государства, населения; - организация и осуществление расчетов; - операции с ценными бумагами; - хранение ценностей; - денежно-кредитная эмиссия и др. Операции коммерческого банка делятся на три группы: 1 Пассивные – привлечение денежных средств. 2 Активные – размещение средств: вложения в ценные бумаги, акции, кредитование. Банк должен найти выгодное приложение денег, чтобы получить прибыль от их использования. Банк заинтересован в срочных вкладах, которыми можно свободно распоряжаться в пределах оговоренного срока. 3 Комиссионно–посреднические: операции с валютой, платежный оборот, размещение и хранение ценных бумаг, управление имуществом клиентов, лизинг, факторинг. Депозитный мультипликатор Благодаря развитой системе кредита банки обладают способностью порождать новые деньги. Для удовлетворения требований вкладчиков о возврате им денег обычно бывает необходимо держать наготове 10-15% от общей сумы депозитов в виде наличности. Такую банковскую систему называют системой с частичным резервным покрытием. ЦБ устанавливает норму обязательных резервов по все видам вкладов. Норма обязательных резервов – это доля в процентах от суммы определенного вида вкладов, которую коммерческий банк должен хранить на своем резервном счете в ЦБ. После перечисления обязательных резервов банк может оставить некоторую часть наличности в кассе для обслуживания клиентов. Эта сумма называется избыточными резервами. Банками используются также корреспондентские счета в ЦБ для безналичного расчета с другими банками. Оставшаяся сумма может быть использована для выдачи ссуд. Выдавая ссуды, коммерческие банки увеличивают предложение денег. Банковский или депозитный мультипликатор MS – величина, обратная норме обязательных резервов (rr). Он показывает, во сколько раз увеличивается предложение денег коммерческими банками. Этот процесс называется денежно-кредитной эмиссией. MS = 1 / rr (33) Расширяя денежную массу в экономике, банковская система не может создавать реальное богатство. Банк просто предоставляет возможность осуществлять сделки. Фирмы расширяют производство, увеличивают продажи. Растет их доход. Должники должны будут вернуть деньги. Но, в каком-то смысле, банк создает возможность для роста богатства. Сущность, принципы, функции и формы кредита. Кредит – это система экономических отношений, выражающаяся в движении имущества или денежного капитала, предоставляемых в ссуду на условиях возвратности, срочности, обеспеченности и за плату в виде процента. Функции кредита: способствует мобилизации средств для расширенного воспроизводства; ускоряет структурную перестройку экономики, повышает ее конкурентоспособность. Необходимость кредита определяется потребностью перелива денежных средств. Источники кредита: амортизация, высвобождаемая часть оборотного капитала, нераспределенная прибыль, бюджетные, целевые фонды, накопления населения. Формы кредита: 1. Коммерческий – предоставляется одними предпринимателями другим в виде продажи товаров с отсрочкой платежа. Оформляется векселем. Цель – ускорение реализации товаров. 2. Банковский – предоставляется банками, специальными кредитно-финансовыми учреждениями предпринимателям в виде денежных ссуд. 3. Потребительский кредит – предоставляется потребителям в виде коммерческого (продажа товара с отсрочкой) и банковского. 4. Сельскохозяйственный – кредит на длительный срок для капиталовложений в сельское хозяйство под обеспечение недвижимостью. 5. Ипотечный – ссуды под залог недвижимости. 6. Государственный – выпуск государственных займов или гарантии государства по частным кредитам. 7. Международный – предоставление кредитов в сфере международных экономических отношений валютных и товарных ресурсов. 8. Лизинг. Монетарная политика ЦБ (денежно-кредитная политика) Денежно-кредитная политика (ДКП) направлена на поддержание покупательной способности денежной единицы страны и на регулирование основных макроэкономических показателей путем изменения уровня предложения денег. Осуществляется ЦБ. Конечные цели ДКП: экономический рост, полная занятость, стабильность цен, устойчивый платежный баланс (сумма экспорта = сумме импорта). ДКП регулирует: денежную массу, ставку процента, обменный курс. Инструменты денежно-кредитной политики 1. Изменение нормы обязательных резервов, устанавливаемых ЦБ. Чем выше норма обязательных резервов, тем меньшая доля средств может быть использована для кредитования, т.е. предложение денег уменьшается. И наоборот. Этот инструмент является наиболее долгим по времени, но сильнодействующим, т.к. затрагивает движение денежной массы. Незначительное изменение нормы обязательных резервов вызывает сильное изменение в объеме банковских депозитов и всей денежной политики. 2. Изменение учетной ставки или ставки рефинансирования, т.е. регулирование процента по кредитам, которые ЦБ предоставляет коммерческим банкам. Если учетная ставка увеличивается, то объем заимствования у ЦБ сокращается, значит, меньше предоставляется ссуд, и эти ссуды выдаются под более высокие проценты. Деньги становятся дорогими, предложение денег снижается. И наоборот. 3. Операции на открытом рынке с государственными ценными бумагами. Позволяют осуществить либо вливание ресурсов в кредитную систему государства, либо изъятие их оттуда. Проводятся ЦБ совместно с группой крупных банков. Начиная скупать государственные ценные бумаги у банков и населения, ЦБ увеличивает их рыночную стоимость. В результате продажи ценных бумаг увеличиваются банковские резервы, больше выдается кредитов, предложение денег увеличивается. И наоборот. Виды денежно-кредитной политики В зависимости от экономической ситуации в стране ЦБ проводит политику дешевых или дорогих денег. Политика дешевых денег (экспасионисткая) используется в период экономического спада и высокого уровня безработицы. Ее цель сделать кредиты доступными, чтобы увеличить совокупные расходы, инвестиции, производство и занятость. Для этого необходимо: 1. Уменьшить учетную ставку процента, что должно побудить банки увеличить займы у ЦБ и тем самым увеличить собственные резервы. 2. Осуществить ЦБ покупку государственных ценных бумаг на открытом рынке, что увеличивает резервы коммерческих банков. 3. Уменьшить норму обязательных резервов, что уменьшит обязательные резервы и увеличит собственные, возрастет денежный мультипликатор, а значит и предложение денег. Политика дорогих денег (рестриктивная) имеет целью ограничение денежного предложения, для того чтобы сократить совокупные расходы и снизить темп инфляции, используется в период экономического подъема. Она включает следующие мероприятия: 1. Повышение учетной ставки процента, что повышает ставку процента по кредитам, выдаваемым банками. 2. Продажа ЦБ государственных ценных бумаг на открытом рынке. 3. Увеличение нормы резервных требований, что сократит размер кредитования. Плюсы денежно-кредитной политики: - быстрота и гибкость по сравнению с финансовой политикой, - меньшая зависимость от политического давления. Существует два подхода к теории денег: кейнсианский подход и монетаристский. И те, и другие признают влияние ДКП на состояние экономики в целом. Но оценивают по-разному механизм действия ДКП. С точки зрения кейнсианства, в основу должен быть положен определенный уровень процентной ставки, политика дорогих и дешевых денег, а с точки зрения монетаризма – спрос и предложение денег. Для кейнсианства предпочтительнее фискальная политика, для монетаризма – денежно-кредитная. ВОПРОСЫ И УЧЕБНЫЕ ЗАДАНИЯ. Почему золото и серебро «вытеснили» товарные деньги в виде соли, слоновой кости, мехов и т.д.? Предположим, что уровень инфляции в стране составил 20% годовых. В последующий год он возрос до 30%. Как это скажется на выполнении деньгами их функций? Предположим, что люди начинают покупать более дорогие, но более качественные товары. Как это скажется на покупательной способности денег? Возможно ли говорить о повышении цен в условиях натурального хозяйства? Обоснуйте вашу позицию. Проанализируйте, какие качественные и количественные изменения происходят в организации денежного обращения при внедрении и распространении «электронных» денег. В какой - то момент вы предполагаете, что процентная ставка в недалеком будущем существенно снизится. Измените ли вы структуру своих накоплений, состоящих из наличных денег и облигаций? Если большинство экономических субъектов поступит так же, как и вы, произойдет ли изменение в вашем поведении? Предположим, что в связи с качественными преобразованиями в организации денежного обращения в стране, скорость обращения денег, как и ожидалось, возросла. Если Центральный Банк, способен будет контролировать массу денег на неизменном уровне, произойдут ли, по вашему мнению, изменения в объеме производства и ценах? Должен ли Центральный Банк стремиться к тому, чтобы масса денег в обращении оставалась неизменной или нет? Приведите аргументы в защиту вашей позиции? Можете ли Вы привести пример государства, которое не имеет собственной валюты, а использует во внутреннем товарно-денежном обороте национальную валюту другой страны? Назовите преимущества и недостатки такого экономического решения. Объясните, почему в условиях экономического кризиса (или экономической нестабильности) коммерческие банки предоставляют в основном краткосрочные кредиты? Обоснуйте, почему коммерческие банки стремятся к расширению пассивных операций, увеличению видов различных банковских вкладов. В чем экономический смысл установления Центральным Банком норматива обязательных резервов для коммерческих банков? Как система частичных банковских резервов влияет на объем денежного предложения? Представьте себе, что Центральный Банк не устанавливает норму обязательных резервов для коммерческих банков. Как в данном случае будет «работать» банковский мультипликатор? Предположим, Вам нужно выбрать банк для размещения сберегательного вклада. По каким основным критериям Вы будете выбирать этот банк? Почему безналичные расчеты позволяют увеличивать кредитные ресурсы банковской системы? Почему в ситуации экономической нестабильности и/или экономической разрухи происходит частичный или полный возврат к системе товарных денег? Получив деньги в банке, Вы часть из них уплатили другим лицам, которые, в свою очередь, частично разместили их на депозитах в коммерческих банках, а часть оставили в виде наличности. Как последнее действие повлияет на способность банковской системы к созданию депозитов? Почему экономические субъекты предпочитают, несмотря на «склонность к ликвидности», хранить часть своих средств в виде акций и облигаций? Почему структура финансовых активов время от времени меняется? Как стремление к ликвидности влияет на способность банков создавать деньги? Приводит ли к росту цен увеличение денег в обращении, если выпуск товаров и услуг увеличивается в равной или большей степени? Связана ли современная эмиссия бумажных денег с золотом? Составьте ряд из перечисленных в порядке убывания их ликвидности: золото, акция, казначейский вексель, банковский вексель, облигация, банкнота, здания, сооружения, банковское оборудование, офисная мебель. Что означает такая ситуация в экономике, как ликвидная ловушка? Объясните сущность явления «нейтральных денег». Проранжируйте следующие компоненты денежной массы в зависимости от их ликвидности: 1) государственные ценные бумаги; 2) наличность; 3) срочные вклады; 4) вклады до востребования; 5) чековые вклады. На основании данных, приведенных в таблице, определите агрегат М1; М2; М3.

Если норма обязательного резерва 14%, то чему равен коэффициент денежного мультипликатора? Если реальный ВНП увеличивается на 3%, скорость обращения денег возрастает на 5%, а уровень цен повысится на 6%, то, как изменится денежная масса? Предположим, что каждая, ден. ед. предназначенная для сделок, обращается в среднем 4 раза в год и направляется на покупку конечных товаров и услуг. Номинальный ВНП составляет 2000 млрд. ден. ед. Определите величину спроса на деньги для сделок. Чему будет равен общий прирост денежной массы в стране, если при обязательной резервной норме 20% первоначальное увеличение депозитов составило 1 млрд. ден. ед.? Норма обязательных резервов составляет 20% от суммы 100 тыс. ден. ед. на счетах до востребования в банке. а) как это повлияет на величину обязательных резервов банка? б) на какую сумму можно увеличить банк объем предоставляемых ссуд? в) какую максимальную сумму денег может создать банк? 31. Ставка минимальных резервных требований равна 5%. Как изменится предложение денег при выдаче банковской системой ссуды в размере 2 млн. ден. ед.? В каких экономических условиях и почему целесообразно увеличивать норму обязательных резервов? 32. Минимальная резервная норма 2%. Что происходит с объемом денежной массы, если коммерческий банк покупает у Центрального Банка облигации на сумму 2 млн. ден. ед.? 33. Если Центральный Банк продает на открытом рынке коммерческим банкам государственные облигации на сумму 20 млн. ден. ед., то на сколько может максимально измениться предложение денег при норме обязательных резервов 12,5%? 34. Центральный Банк купил у частной фирмы государственные облигации на сумму 150 тыс. ден. ед. и перечислил эту сумму на текущий счет фирмы в коммерческий банк. Если норма обязательных резервов составляет 15%, то каково максимально возможное увеличение предложения денег в экономике? 35. Центральный Банк продает коммерческому банку государственные ценные бумаги на сумму 100 млн. ден. ед. Норма обязательных банковских резервов установлена в 20%. Как это повлияет на излишки резервов коммерческого банка, их кредитоспособность и денежную массу? 36. Депозиты банка составляют 950 тыс. ден. ед., общие резервы банка равны 220 тыс. д.ед., норма обязательных резервов равна 20%. Какова величина избыточных резервов банка? 37. Вы получили в банке ссуду на 1 год в размере 5 млн. ден. ед. Ссуда принесла банку годовой доход 100 тыс. ден. ед. Какому проценту годовых (норме процента) это соответствует? 38. Вы взяли в банке кредит 1 млн. ден. ед. на 10 месяцев при ежемесячной ставке 3%. Процент начисления простой. Сколько Вам придется уплатить за кредит? 39. Депозиты банка составляют 950 тыс. ден. ед., общие резервы банка равны 220 тыс. ден. ед., норма обязательных резервов равна 20%. Какова величина избыточных резервов банка? Как может измениться предложение денег, если избыточные резервы будут использованы для кредитования предприятий? 40. В таблице представлены данные об изменении денежной массы (агрегат М2):

Объясните характер изменений структуры денежной массы и сделайте выводы. 41. Используя данные таблицы, определите значение коэффициента денежного мультипликатора и сделайте вывод о зависимости между денежным мультипликатором и способностью банковской системы расширять предложение денег.

42. Если номинальное предложение денег увеличится на 5%, а уровень цен возрастет на 4%, как изменится реальный доход при неизменной скорости обращения денег? 43. Если номинальное предложение денег увеличилось на 7%, уровень цен вырос на 5%, реальный объем выпуска увеличился на 4%, как изменилась скорость обращения денег? 44. Если реальный ВНП увеличится в 1,2 раза, а денежная масса возрастет на 8%, то при стабильной скорости обращения денег как изменится уровень цен? 45. Финансирование дефицита государственного бюджета может осуществляться посредством займов в Центральном Банке или займов правительства на частном кредитном рынке. Как указанные способы финансирования дефицита государственного бюджета повлияют на инфляцию в стране? 46. Почему возникли коммерческие банки и какие функции они выполняют? Зачем экономике нужен Центральный банк? Что произошло бы, если бы Центральный банк получил от правительства инструкцию о прекращении контроля над денежной массой страны? Укажите причины, по которым Центральный банк контролирует банковскую ликвидность. Пострадали бы, с вашей точки зрения, интересы вкладчиков, если бы Центральный банк перестал осуществлять подобный контроль? Дайте определение денежно-кредитной политике. Перечислите ее основные инструменты. Если Центральный банк продает на открытом рынке коммерческим банкам государственные облигации на сумму 20 млн. ден. ед., то как может измениться предложение денег при норме обязательных резервов 12,5%? Центральный банк купил у частной фирмы государственные облигации на сумму 150000 ден. ед. и перечислил эту сумму на текущий счет фирмы в коммерческом банке. Если норма обязательных резервов составляет 15%, каково максимально возможное увеличение предложения денег в экономике? Для финансирования бюджетного дефицита были выпущены облигации на сумму 200 млрд. ден. ед. Центральный банк на вторичном рынке выкупил 1/5 часть этих облигаций. Как изменится предложение денег в экономике в результате этой операции Центрального банка, если норма обязательных резервов составляет 20%, а соотношение наличность/депозиты равно 0,2? Соотношение наличность/депозиты составляет 0,1. Норма обязательных резервов равна 0,15. С помощью операций на открытом рынке Центральный банк решает увеличить предложение денег в экономике на 220 млн. ден. ед. На какую сумму он должен купить государственные облигации? Если Центральный банк продает на открытом рынке коммерческим банкам государственные облигации на сумму 20 млн. ден. ед., то на сколько может максимально сократиться предложение денег при норме обязательных резервов 12,5%? Центральный банк купил у частной фирмы государственные облигации на сумму 150000 ден. ед. и перечислил эту сумму на текущий счет фирмы в коммерческом банке. Если норма обязательных резервов составляет 15%, то каково максимально возможное увеличение предложения денег в экономике? Бюджетный дефицит составил 15 млрд. ден. ед. и был полностью профинансирован долговым способом. В дальнейшем треть общего объема облигаций была выкуплена у коммерческих банков Центральным банком. Как при этом могло максимально измениться предложение денег, если известно, что 2% суммы, полученной от продажи облигаций, коммерческие банки сохранили в виде избыточных резервов, а норма обязательных резервов была равна 7%? В свое время М. Фридмен сформулировал «денежное правило», согласно которому центральный банк должен обеспечить для нормального функционирования экономики прирост денежной массы в среднем 4% в год. В ФРГ Бундесбанк прогнозирует темп прироста денежной массы - 4,5% в год. При этом Бундесбанк исходит из темпов экономического роста 2,75% в год, роста цен в среднем на 2% в год. Используя уравнение обмена, определите, оправдывается ли прогноз Бундесбанка и «работает» ли в данной экономической ситуации правило М. Фридмена? Банком принят чековый вклад 200 ден. ед. Резервная норма - 15%. Найти изменение ссудного потенциала банка. Ссудный потенциал банка составляет 300 млн. ден. ед. Резервная норма равна 10%. Найдите абсолютное изменение суммы чековых вкладов, если резервы увеличились вдвое, а обязательные резервы - втрое. Резервы банка равны 100 тыс. ден. ед., вклады 120 тыс. ден. ед., избыточные резервы 80 тыс. ден. ед. Найти резервную норму. В коммерческом банке ставка по срочным вкладам равна 10%: в месяц. Сумма 100 ден. ед. помещена на срочный трехмесячный вклад. Найдите доход вкладчика, если предусмотрена капитализация: процентов. Сумма 200 дн. ед. положена на срочный вклад на год с ежемесячной капитализацией процентов. Месячная ставка процента равна 5%. Найдите величину окончательной суммы вклада. Избыточные резервы банка равны 1 млн. ден. ед., резервная норма равна 10%. Найдите абсолютное изменение ссудного потенциала банка после увеличения резервной нормы вдвое. Укажите главные инструменты, с помощью которых Центральный Банк осуществляет кредитно-денежную политику, и объясните, как они действуют (возможны несколько вариантов ответов): а) норма обязательных резервов; б) эмиссия банкнот; в) лизинговые операции; г) факторинг; д) учетная ставка процента; е) торговые операции; ж) кредитные карточки; з) операции с государственными ценными бумагами на открытом рынке. ВЕРНЫ ЛИ СЛЕДУЮЩИЕ УТВЕРЖДЕНИЯ? ОБЪЯСНИТЬ. Сохранение богатства в виде денег приводит к росту издержек упущенных возможностей. Покупательная способность денег находится в обратно пропорциональной зависимости от общего уровня цен. Деление спроса на деньги на трансакционный и спекулятивный предложили представители неоклассической школы. Предложение денег зависит от величины процентной ставки. Рост национального дохода вызывает пропорциональное увеличение спроса на реальные запасы денежных средств. Изменение размеров номинального национального дохода не влияет на спрос на деньги. Покупая казначейские обязательства у коммерческих банков, Центробанк создает условия для увеличения денежного предложения. Денежный агрегат М2 - это депозитные счета, бесчековые сберегательные счета, срочные вклады, акции взаимных фондов. Трансакционный спрос на деньги зависит от величины процентной ставки. Финансовые активы надо продавать, когда их цена упала. При понижении процентной ставки ниже равновесного уровня альтернативная стоимость хранения денег уменьшается, и возрастает спрос на наличные и чековые деньги. Величина банковского мультипликатора зависит от величины избыточных резервов. Ликвидность - это свойство денег, характеризующее их способность быстро и с минимальными издержками обмениваться на любой другой вид активов. Наличные деньги состоят из монет, бумажных денег, и средств на текущих счетах в банках. Доход, получаемый государством от печатания денег, называется «сеньораж». Денежный агрегат М1 включает наличность, депозиты до востребования и срочные депозиты. Если уровень цен на товары и услуги сократится на 50%, то покупательная способность денег удвоится. Под деньгами понимают любые общепринятые средства платежа при товарном обмене. Норма обязательных резервов - это минимальная доля депозитов, которую коммерческие банки обязаны хранить в виде беспроцентных вкладов в Центральном банке. Банковская система со стопроцентным резервным покрытием (норма обязательных резервов равна 100%) не может создавать деньги посредством кредитной мультипликации. Увеличение доли денег, которую население хранит в виде наличности, при одновременном сокращении средств населения на счетах в банках, при прочих равных условиях, расширяет возможности кредитной мультипликации в банковской системе. Увеличение банками доли средств, хранящихся в виде избыточных резервов, снижает возможности расширения предложения денег коммерческими банками. Обязательные резервы коммерческих банков являются активами Центрального банка. Когда клиенты изымают деньги, хранящиеся в виде депозитов в коммерческих банках, то, при прочих равных условиях, предложение денег в экономике будет иметь тенденцию к сокращению. Норма резервирования - это соотношение суммы избыточных резервов и депозитов коммерческих банков. Монетарная политика может воздействовать на реальные переменные главным образом в краткосрочном периоде. В период спада Центральный Банк для стабилизации экономики чаще всего проводит политику «дорогих денег». В качестве инструмента стимулирующей денежной политики Центральный Банк может использовать продажу государственных облигаций на открытом рынке. | |||||||||||||||||||||||||||||||||||||||||||||||||||||||