Курсовая Налоговое регулирование деятельности предприятий. Курсовая работа Налоговое регулирование. Налоговое регулирование деятельности предприятий

Скачать 172.5 Kb. Скачать 172.5 Kb.

|

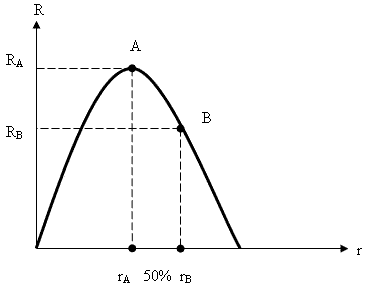

2. Налоговое регулирование2.1 Понятие налогового регулирования Существует ряд факторов, оказывающих влияние на поведение потребителей. Их можно графически объединить схему, как показано на рисунке 2. Исходя из предыдущей главы, можно сделать вывод, что суть налогов в практическом значении сводится к взиманию средств у хозяйствующих субъектов и граждан в государственную "казну" с целью их дальнейшего распределения на нужды государства. Налоги являются одним из наиболее действенных методов государственного управления экономикой в условиях рыночных отношений. Система налогообложения должна решать определенные задачи: способствовать деловой активности, росту производства и повышению заинтересованности работников в результатах труда, побуждать предприятия эффективно использовать основные производственные фонды, минимизировать производственные запасы, сокращать непроизводственные расходы, обеспечивать формирование доходов бюджета в объеме, достаточном для формирования расходов государства и выполнения им своих функций. Следует отметить, что если сначала налоги носили чисто фискальный характер, то есть являлись основным источником формирования финансовых ресурсов государства, то впоследствии, с тех пор как государство решило принимать активное участие в организации хозяйственной деятельности страны, понятие распределительной функции налогов значительно расширилось и приобрело регулирующее свойство. Налоговое регулирование - это, прежде всего, меры косвенного воздействия на экономику, экономические и социальные процессы путем изменения вида налогов, налоговых ставок, установления налоговых льгот, понижения или повышения общего уровня налогообложения, отчислений в бюджет. Следовательно, снижение налогов способно стимулировать производство, а повышение налогов - сдерживать или даже подавлять некоторые виды деятельности. Кроме того, налоги помогают направлять развитие тех или иных отраслей промышленности, воздействовать на экономическую активность предпринимателей, сбалансировать платежеспособный спрос и предложение, регулировать количество денег в обращении. Наглядно такие ситуации можно показать на кривой Лаффера. (рис. 2.1.)  Рис. 2.1. - Кривая Лаффера. Кривая Лаффера показывает зависимость получаемых государством сумм налоговых поступлений от ставок налога. По вертикальной оси откладываются величины налоговых поступлений (R), по горизонтальной -- значения ставок подоходного налога (r). Если r = 0, то государство не получит налоговых поступлений. При r = 100% общие налоговые поступления также будут равны нулю, так как отсутствуют стимулы к увеличению дохода. В точке А при ставке подоходного налога r = 50% налоговые поступления будут максимальными, затем они будут снижаться при росте налоговых ставок (RA Основная идея кривой Лаффера заключается в том, что по мере увеличения налоговой ставки налоговые поступления будут увеличиваться до определенного максимального уровня, а затем будут понижаться, ибо высокие налоги сдерживают экономическую активность хозяйствующих субъектов, в результате чего сокращаются объем производства и доход. Сокращение налоговых ставок вызовет сокращение объема государственных доходов в краткосрочном периоде. В долгосрочном периоде снижение налоговых ставок обеспечит рост сбережений, инвестиций и занятости, в результате чего увеличатся производство и доходы, подлежащие налогообложению, что увеличит налоговые поступления в государственный бюджет. Такой подход выдвигали сторонники теории «экономики предложения. Законодательством установлено, что объектами налогообложения являются: прибыль, доход, стоимость определенных товаров, добавленная стоимость продукции, имущество юридических и физических лиц, передача имущества, отдельные операции, отдельные виды деятельности, минимальная месячная оплата труда и др. Налоговая система РФ представлена совокупностью налогов, сборов, пошлин и других платежей, взимаемых в установленном порядке на территории страны; целевыми отчислениями во внебюджетные государственные фонды; компетенцией органов государственной власти в области налогового регулирования и способами их взаимодействия между собой; методами исчисления налогов, а также налоговым контролем. Основными задачами налогового регулирования являются: · формирование централизованных бюджетных и внебюджетных фондов путем мобилизации налоговых поступлений; · составление программ (краткосрочных и долгосрочных) поступления налогов; · разработка принципов формирования и учета налогооблагаемой базы. · осуществление контроля над налоговыми поступлениями физических и юридических лиц, привлечение к ответственности налогоплательщиков, уклоняющихся от уплаты налогов. Налоговое регулирование предприятий является важнейшим видом экономического регулирования в условиях свободного рынка. В противовес административным методам регулирования, эффективные экономические, в частности, налоговые методы регулирования, не сковывают, а поощряют развитие предпринимательства, являются стимулом оптимизации производства товаров и услуг, снижения непроизводственных издержек, укрупнения масштабов и автоматизации производства. 2.2 Налоги предприятий Около 3\4 бюджета России состоит из федеральных налогов, которые и стали основным источником. Стоит отметить, что пока они не в полную силу выполняют регулирующую функцию (НДС, акцизы, налог на прибыль, налог на доходы от капитала, взносы в государственные внебюджетные фонды, государственные пошлины, таможенные пошлины и сборы, налог на пользование недрами, лесной налог, водный налог и некоторые другие). К региональным налогам и сборам относятся: налог на имущество организаций, налог на недвижимость, дорожный и транспортный налоги, налог на игорный бизнес, региональные лицензионные сборы. К местным налогам можно отнести налог на рекламу, на землю и местные лицензионные сборы. Налог на прибыль стал одним из главных в классе прямых налогов в России. Он взимается с различных компаний. Данный налог направлен в первую очередь на доход, который получает налогоплательщик. Краткая характеристика основных налогов, уплачиваемых предприятиями, представлена в таблице 2.2. Таблица 2.2 - Основные налоги, уплачиваемые предприятиями

В системе прямых налогов, действующих в Российской Федерации и взимаемых с предприятий, ведущее место принадлежит налогу на прибыль. Теоретически окончательным плательщиком налога на прибыль выступают организации, которые получают эту прибыль. Другими словами, реальным плательщиком налога на прибыль является получатель дохода, т.е. данный налог не перекладывается на конечного потребителя продукции как при косвенном налогообложении. Налогом облагается прибыль, которая является целью функционирования организации и источником уплаты налогов. Это позволяет государству регулировать экономические процессы, достаточно эффективно влиять на развитие производства. В то же время налоги - очень острый инструмент. Поэтому установленные государством чрезмерно высокие ставки налога могут привести к свертыванию производства. Именно обложение прибыли - конечного финансового результата деятельности организации - позволяет государству широко использовать налоговые методы в регулировании предпринимательской деятельности и экономики в целом, а также иметь существенный источник доходов бюджета. Плательщиками налога на прибыль являются все предприятия и организации (включая бюджетные), являющиеся юридическими лицами по законодательству Российской Федерации, а также предприятия с иностранными инвестициями, международные объединения и организации, осуществляющие предпринимательскую деятельность. Кроме того, плательщиками этого налога являются и не располагающие статусом юридических лиц филиалы предприятий и организаций, имеющие отдельный баланс и расчетный счет. Объектом налогообложения является валовая прибыль предприятий и организаций, представляющая собой сумму прибыли от реализации продукции (работ, услуг), основных фондов, иного имущества предприятия и доходов от внереализационных операций, уменьшенных на сумму расходов по этим операциям. В налогооблагаемую прибыль не включаются дивиденды и проценты, которые получены по акциям, облигациям и иным ценным бумагам, принадлежащим предприятиям, а также доходы от долевого участия в деятельности других предприятий (предприятий с иностранными инвестициями, акционерных обществ и др.), кроме доходов, полученных за пределами Российской Федерации. Налог на прибыль определяется исходя из облагаемой прибыли и установленной ставки налога. Ставка налога, зачисляемого в федеральный бюджет, установлена в фиксированном размере 20%, из которых: 2% зачисляется в федеральный бюджет, 18% (но не ниже 13,5%) - в бюджеты субъектов Российской Федерации. Объектом обложения налога на имущество организаций согласно ст. 374 НК РФ признается движимое и недвижимое имущество (включая имущество, переданное во временное владение, пользование, распоряжение или доверительное управление, внесенное в совместную деятельность). Необходимость налога на имущество обусловлена наличием в современной России предприятий разных форм собственности. Именно конкуренция между ними вызывает необходимость взимания налога не только с получателей доходов, но и со стоимости имущества, которое прямым или косвенным образом способствует росту доходов предприятия. При взимании налога на имущество реализуются обе функции налога: и фискальная и регулирующая. Фискальная функция за счет того, что посредством налога на имущество обеспечиваются небольшие, но стабильные поступления в доходы бюджетов. Регулирующая функция реализуется через заинтересованность предприятий в уплате меньших сумм налога путем освобождения от лишнего, неиспользуемого, не приносящего дохода имущества. Таким образом, стимулирование эффективности использования имущества с помощью налога на имущество организаций происходит путем повышения ставки, когда нерентабельные предприятия вынуждены продавать неиспользуемое имущество. Плательщиками налога на имущества предприятий и организаций в России являются: · предприятия, организации, учреждения; · филиалы и другие обособленные подразделения предприятий, имеющие отдельный баланс и расчетный счет; · иностранные юридические лица, международные объединения и их обособленные подразделения на территории РФ. Что касается косвенных налогов, то важнейшим из них, взимаемых с юридических лиц, является налог на добавленную стоимость (НДС). Ему принадлежит одно из первых мест по общему объему налоговых поступлений. НДС является формой изъятия в бюджет части добавленной стоимости, создаваемой на всех стадиях производства, и определяемой как разница между стоимостью реализованных товаров, работ и услуг и стоимостью материальных затрат, отнесенных на издержки производства и обращения. Механизм действия этого налога следующий: · при отгрузке продукции предприятие в платежные документы включает сумму НДС и добавляет ее к цене; · по окончании налогового периода в бюджет выплачивается разница между НДС, полученным от потребителей, и НДС, оплаченный поставщикам; Максимальная ставка НДС в Российской Федерации составляет 18 %, для некоторых продовольственных товаров и товаров для детей в настоящее время действует также пониженная ставка 10 %; для экспортируемых товаров -- ставка 0 %. Особую группу налогов, действующих на территории Российской Федерации, составляют платежи, связанные с использованием и охраной природных ресурсов. Наиболее важными из них являются плата за землю и отчисления на воспроизводство минерально-сырьевой базы. Кроме того, при пользовании отдельными видами природных ресурсов установлены специфические обязательные платежи (например, платежи за использование недр, плата за воду, забираемую из водохозяйственных систем, лесной доход, акцизы на добычу нефти и газа). Имеются и платежи за загрязнение природной среды. В соответствии с действующим в Российской Федерации законодательством, все предприятия, объединения и организации обязаны перечислять средства в Пенсионный фонд РФ, в Фонд социального страхования РФ, Государственный фонд занятости населения РФ, а также в Фонд обязательного медицинского страхования РФ. В том числе предприятия с иностранными инвестициями и иностранные юридические лица, осуществляющие деятельность через постоянные представительства и расположенные на территории Российской Федерации, также обязаны осуществлять данные платежи. Эти платежи не поступают непосредственно в доход соответствующих бюджетов, а имеют целевую направленность для решения тех или иных социальных задач. Однако в силу своей обязательности носят для плательщиков налоговый характер. Все они включаются в себестоимость продукции (работ, услуг) предприятий и организаций. Следует также отметить, что все предприятия, организации и учреждения, осуществляющие хозяйственную деятельность на территории Российской Федерации, должны вносить обязательные платежи в дорожные фонды РФ, которые осуществляются в форме уплаты налога на пользователей автомобильных дорог, налога на владельцев транспортных средств, налога на приобретение автотранспортных средств, а также налога на реализацию горюче-смазочных материалов. За счет средств этих фондов (федерального и региональных) осуществляется финансирование затрат, связанных с содержанием, ремонтом, реконструкцией и строительством автомобильных дорог общего пользования. Помимо обязательных отчислений в государственные внебюджетные социальные и дорожные фонды по отдельным отраслям народного хозяйства (электроэнергетика, металлургия и т.д.), а также для предприятий определенного профиля предусмотрены отчисления в ряд отраслевых внебюджетных фондов, за счет которых осуществляется решение общеотраслевых проблем. налог предпринимательский ответственность правонарушение 2.3 Методы и способы налогового регулирования Регулирующее воздействие налогов на хозяйственную жизнь имеет многосторонний характер. Налоговое регулирование является одним из элементов налогового механизма. Суть его заключается в том, что любое вмешательство в ход воспроизводственных процессов должно быть экономически целесообразным и обоснованным. К методам налогового регулирования можно отнести следующие методы, которые успешно используются во всех странах: отсрочка налогового платежа, инвестиционный налоговый кредит, налоговые каникулы, налоговая амнистия, налоговые вычеты, выбор и установление налоговых ставок, международные договоры об избегании двойного налогообложения. Налоговой амнистией называется ряд мероприятий по предоставлению налогоплательщикам права уплатить суммы налогов, по которым истекли установленные налоговым законодательством сроки платежей, а налоговые каникулы представляют собой предоставляемый законодательством срок, в течение которого налогоплательщику разрешено не уплачивать налоги. Наиболее перспективным методом налогового регулирования является инвестиционный налоговый кредит, который представляет собой изменение срока уплаты налога при наличии соответствующих оснований. К ним относятся проведение организацией научно-исследовательских и опытно-конструкторских работ, осуществление инновационной деятельности, выполнение организацией важного заказа по социально-экономическому развитию региона и выполнение организацией государственного оборонного заказа. Во втором и третьем случаях сумма кредита определяется по соглашению между уполномоченным органом и заинтересованной организацией, а при проведении научно-исследовательских и опытно-конструкторских работ сумма кредита не может быть более 30% от стоимости приобретенного организацией для этих целей оборудования. Это довольно-таки слабо согласуется с возможностями предприятий малого и среднего бизнеса, являющихся основными потенциальными участниками договоров об инвестиционном налоговом кредите. Одним из социально значимых методов налогового регулирования являются налоговые вычеты, которые могут применяться не только предприятиями и организациями, но и гражданами. Налоговые вычеты представляют собой сумму, на которую уменьшается налоговая база. Они определяются законодательно и рассчитываются согласно условиям применения. На данный момент в Российской Федерации существуют 4 вида налоговых вычетов: стандартные, социальные, имущественные и профессиональные. Выбор и установление ставки налога является отдельным методом налогового регулирования, требующим особого внимания. Именно ставка налога определяет сумму налога, который должен быть уплачен в бюджет. Понижение ставки любого налога должно быть настолько максимально, чтобы позволить хозяйствующим субъектам осуществлять свою финансово-хозяйственную деятельность без значительных потерь и получать прибыль, но при этом соблюдать и фискальные интересы государства в целом. Методы налогового регулирования представляют собой возможность проведения налогового регулирования, на практике же налоговое регулирование может осуществляться посредством следующих способов, которые условно делятся на две взаимосвязанные сферы: налоговые льготы и налоговые санкции. Оптимальное сочетание применения этих мер позволяет в конечном итоге рассчитывать на результативность налоговой политики. Система налоговых льгот включает в себя следующие их виды: · отмена авансовых платежей; · отсрочка платежа по заявлению; · освобождение от уплаты налогов отдельных категорий налогоплательщиков; · понижение налоговых ставок и т.д. Например, предприятие может воспользоваться льготой по налогу на прибыль, если валовая прибыль предприятия была направлена на стимулирование финансовых затрат на развитие производства и жилищного строительства, занятости инвалидов и пенсионеров, благотворительной деятельности. Однако сумма налога на прибыль предприятий и организаций, исчисленная с учетом вышеперечисленных льгот, не должна превышать 50% суммы налога на прибыль, исчисленного без учета льгот. Действующие льготы по налогообложению прибыли предприятий направлены на стимулирование: · финансирования затрат на развитие производства и непроизводственное строительство; · малых форм предпринимательства; · занятости инвалидов и пенсионеров; · благотворительной деятельности в социально-культурной и природоохранной сферах; Важным условием оптимальности налогового регулирования является сокращение числа индивидуальных льгот. Экономическим обоснованием предоставляемой налоговой льготы являются географические, политические, природно-климатические факторы, которые заранее предопределяют порядок и условия вхождения товаропроизводителя в рынок. Налоговая политика государства должна быть направлена на выравнивание таких условий не только с помощью предоставления налоговых льгот, но и путем предоставления товаропроизводителям возможности самостоятельно использовать имеющийся экономический потенциал. Существенной является такая льгота, в соответствии с которой не облагается прибыль, использованная предприятиями на содержание находящихся на их балансе жилищного фонда и иных объектов социально-культурного назначения, а также при долевом участии предприятий в указанных расходах. Система налоговых льгот тесно взаимосвязана с системой налоговых санкций. Составляющими этой системы являются финансовые санкции - штрафы, пени, доначисление неуплаченных сумм налогов и административные санкции. Состав и размер налоговых санкций зависят от вида налогового правонарушения. Если финансовые санкции применяются по отношению к хозяйствующим субъектам, то есть предприятиям и организациям, то административные - по отношению к должностным лицам этих предприятий. Например, статьей 122 части I Налогового Кодекса РФ установлено, что неуплата или неполная уплата сумм налога в результате занижения налоговой базы влечет взыскание штрафа в размере 20% от неуплаченных сумм налога. Данное нарушение ведет также к наложению административного штрафа на должностное лицо предприятия в размере, кратном ММОТ, который зависит от размера неуплаченной суммы налога. В следующей главе я остановлюсь более подробно на налоговых правонарушениях и санкциях, применяемых в отношении юридических лиц, которые нарушают налоговое законодательство. Необходимость текущих налоговых корректировок через систему льгот и санкций вызвана постоянными изменениями экономико-социальных и общественно-политических отношений. Именно совокупность мер налогового регулирования призвана учитывать и контролировать эти изменения. |