Общий доступ 345322d1_-_kursovaya. Оценка экономической эффективности инвестиционного

Скачать 208.5 Kb. Скачать 208.5 Kb.

|

Курсовая работа

дисциплине/междисциплинарному курсу

Пермь 2023 ТИТУЛЬНИК Оценка экономической эффективности инвестиционного проекта (на примере предприятия ООО «Сталь», г. Пермь) СОДЕРЖАНИЕ ВВЕДЕНИЕ 4 1 ТЕОРЕТИЧЕСКИЕ ОСНОВЫ ИНВЕСТИЦИОННЫХ ПРОЕКТОВ В СОВРЕМЕННЫХ ПРЕДПРИЯТИЯХ 6 1.1 Сущность и оценка эффективности инвестиционных проектов предприятия 6 1.2 Управление рисками инвестиционных проектов 10 2 АНАЛИЗ УПРАВЛЕНИЯ ИНВЕСТИЦИОННЫМИ ПРОЕКТАМИ В ООО «Сталь» 14 2.1 Краткая характеристика ООО «Сталь» и анализ реализации инвестиционного проекта на предприятии 14 2.2 Мероприятия по реализации инвестиционных проектов на предприятии 19 ЗАКЛЮЧЕНИЕ 21 СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ 24 ВВЕДЕНИЕАктуальность темы исследования. В современных рыночных условиях инвестиции – это важнейший ресурс и фактор производства любого предприятия. От эффективности мобилизации внутреннего инвестиционного потенциала, создания условий для привлечения собственных и иностранных инвестиций, выработки инструментария оптимизации процесса инвестирования во всех секторах экономики, разработки инвестиционной политики на всех уровнях управленческой системы компании зависит возможность достижения необходимого экономического роста фирмы. Актуальность исследования определена и практической ценностью данной работы, связанной с исследованиями автора по процессу управления формирования, оценки и финансирования инвестиционных проектов на предприятии ООО «Сталь», которая находится в г. Пермь. Степень научной изученности темы исследования. Теоретические аспекты исследования инвестиционной деятельности, оценка её эффективности и развития предприятия рассмотрены в работах Богатырёва И. О., Виленского П. Л., Иванова Е. А., Пелымской И. С., Кузнецовой З. Н., Кельчевской Н. Р., Сироткина С. А., Филоновой А. В. и других отечественных и зарубежных авторов. Несмотря на наличие широкого круга исследований по вопросам инвестиционной деятельности и оценке её эффективности в научной литературе отсутствует методика определения цели развития предприятия на основе выбора показателя развития предприятия, для улучшения которого разрабатывается инвестиционный проект. Целью работы является рассмотрение теоретических основ формирования и оценки инвестиционных проектов, выбор оптимальных источников финансирования инвестиционной деятельности предприятия ООО «Сталь». В связи с этой целью были поставлены и решены следующие задачи: – изучить сущность и оценку эффективности инвестиционных проектов предприятия – рассмотреть управление рисками инвестиционных проектов – дать краткую характеристику ООО «Сталь» и провести анализ реализации инвестиционного проекта на предприятии – предложить мероприятия по реализации инвестиционных проектов на предприятии Объектом исследования выступает процесс реализации и экономической оценки инвестиционного процесса и направления его воздействия на экономическое развитие компании ООО «Сталь». Предметом исследования выступают условия и факторы, определяющие экономическое поведение инвесторов, общие причины экономико-политического и управленческого характера, влияющие на процесс управления инвестиционным проектом, а также способы организационного воздействия на инвестиционный потенциал ООО «Сталь». Методологическая основа исследования. В курсовой работе были использована следующие методы: теоретические (изучение и обобщение отечественной и зарубежной практики; синтез; теоретический анализ и синтез) и практические (сравнение; моделирование) Практическая значимость данной работы обусловлена тем, что проведенное комплексное исследование представляет интерес для работников и специалистов в области инвестиций, а также руководителей предприятий и организаций. Структура работы: введение, две главы, заключение, список литературы. Структура работы обусловлена предметом, целью и задачами исследования. Введение раскрывает актуальность, определяет степень научной разработки темы, объект, предмет, цель, задачи и методы исследования. В первой главе рассматривается сущность, оценка эффективности инвестиционных проектов предприятия и управление рисками инвестиционных проектов. Вторая глава посвящена анализ реализации инвестиционного проекта на предприятии, а также предложены мероприятия по реализации инвестиционных проектов на предприятии. В заключении подводятся итоги проделанной работы, формируются окончательные выводы по рассматриваемой теме. 1 ТЕОРЕТИЧЕСКИЕ ОСНОВЫ ИНВЕСТИЦИОННЫХ ПРОЕКТОВ В СОВРЕМЕННЫХ ПРЕДПРИЯТИЯХ1.1 Сущность и оценка эффективности инвестиционных проектов предприятияПоскольку инвестиционный проект, в первую очередь, проект, поэтому он имеет все признаки этого документа. А признаки проекта в дальнейшем могут интерпретироваться в применении к инвестиционной деятельности. Любой проект характеризуют1: – временные ограничения; – стоимость проекта; – уникальный результат; – алгоритм реализации по этапам и во времени. Эти характеристики в полной мере присущи инвестиционному проекту. Но инновационный проект не набор документов, как пытаются достаточно часто его представить некоторые авторы. Сущность инвестиционного проекта заключается в реализации некой инновационной идеи, уже воплощенной в разработанных технологиях или оборудовании, на конкретном объекте инвестиций. Проект выполняется исполнителями по плану в условиях ограниченности ресурсов в определенной природной и социальной среде, которые также накладывают определенные ограничения на его реализацию. Поэтому важно определить понятие и виды инвестиционных проектов. Инвестиционный проект — это реклама и описание идеи проекта, коммерческое предложение инвесторам и оценка его эффективности, руководство к реализации проекта и бизнес-план функционирования инвестиционного объекта2. Это комплекс мероприятий участников проекта по достижению, поставленной в проекте, цели. Все это объединяет понятие инвестиционного проекта. Основная цель инвестиционного проекта, для любого инвестора, заключается в максимизации прибыли от вложений в инвестируемый объект. Даже инвестируя в социальные объекты, инвестор предполагает увеличение прибыли в будущем на производственных объектах, из-за улучшения социальных условий работающих, куда он вложился. Инвестиционные проекты разнообразны, как разнообразна классификация инвестиционных проектов. К основным их классификационным признакам относят3: – цели проекта; – масштабность проектов; – жизненный цикл проекта; – сфера реализации проекта. Помимо общей цели любого инвестиционного проекта, максимизации прибыли от вложений в инвестируемый объект, существуют подцели, придающие ему особые характеристики. Такими подцелями могут быть: – решение экономической, социальной или экологической задачи; – расширение объема производства продукции или увеличение – количества услуг; – производство новой продукции. Масштабность проектов оценивают как по размеру вкладываемых в проект средств, так и по воздействию его результатов на окружающую среду. По размеру вкладываемых средств их делят на4: – мега проекты; – крупные; – средние; – мелкие. Мега проекты по размеру инвестиций превышают несколько сот миллиардов рублей, к ним относятся большие инвестиционные программы по строительству крупных промышленных объектов, например, строительство завода сжижения природного газа в Приморском крае России. Крупные проекты по объему инвестиций составляют десятки миллиардов рублей, например, реконструкция предприятия по переработке пластмасс на химическом комбинате. Средние проекты имеют инвестиции около или несколько выше миллиарда рублей, и обычно направляются на создание небольших новых объектов или модернизацию, или реконструкцию существующего производства5. Мелкие инвестиционные проекты имеют небольшой объем инвестиций от десятка миллионов до 1 миллиарда рублей. Масштабность по воздействию проекта разделяют на: – народнохозяйственные; – региональные; – отраслевые; – местные; – на один объект. Народнохозяйственный инвестиционный проект затрагивает и влияет на деятельность экономики страны, например, создание национальной платежной системы на пластиковых носителях. Региональные проекты похожи на предыдущие, но касаются, в большей степени, региона. Например, строительство моста в Крым. Отраслевые проекты реализуются только в отдельной отрасли, например, разработка добычи нефти на морском шельфе. Местные проекты связаны с конкретным городом или населенным пунктом, это может быть строительство небольшой электростанции на местном топливе, для обеспечения города дешевой электроэнергией. Самое большое количество инвестиционных проектов приходится на отдельные объекты6: предприятия, организации, заводы, цеха, социальные предприятия и другие. Каждый инвестиционный проект характеризуется временем его существования, от зарождения идеи, разработки его документации, реализации проекта, цикла эффективного производства до закрытия проекта. Для классификации проектов принято измерять срок его реализации от момента начала инвестиций до выхода инвестируемого объекта на рабочий уровень. По этому критерию проекты делятся на: – долгосрочные - более 15 лет; – среднесрочные - от 5 до 15 лет; – краткосрочные - до 5 лет. По сфере реализации инвестиционных проектов их разделяют на: – производственные; – социальные; – экологические; – научно-технические; – финансовые: – организационные. К производственным инвестиционным проектам относятся все типы инвестиционных проектов, направленных на создание реальных продуктов для экономики страны, будь то новая газовая турбина, или новый урожайный сорт картофеля7. Приведенная выше классификация практически охватывает все виды инвестиционных проектов. Формы и содержание инвестиционных проектов могут быть разнообразными – от планов строительства новых предприятий до оценки целесообразности приобретений недвижимого имущества. Во всех случаях присутствует временной лаг между моментами начала процесса инвестирования и моментами, когда проекты начинают приносить прибыль. Примерный состав сценария инвестиционного проекта соответствует его содержанию и включает в себя: – Резюме проекта. – Характеристика инициатора проекта. – Основная идея и сущность проекта. – Анализ рынка производства продукции или услуг по выбранной теме. – Анализ рынка сбыта продукции или услуг, рынка сырья и материалов, рынка рабочей силы. – План реализации проекта. – Финансовый план проекта. – Оценка рисков проекта. Для того, чтобы правильно оценить эффективность реализации инвестиционного проекта, необходимо провести анализ всех фаз формирования и внедрения проекта, которые имеют свои особенности и характерные черты. Одним из самых простых и широко используемых методов оценки проекта является срок окупаемости инвестиций. Срок окупаемости определяется расчетом и определением лет, в течение которых инвестиции будут погашены за счет получения денежных доходов (чистые денежные поступления)8. Таким образом, основные экономические оценки инвестиционных проектов делятся на статические и динамические. Статические оценки, к которым относятся коэффициент рентабельности инвестиций и срок их окупаемости, широко используются для предварительных оценок, отличаются простотой расчета, но имеют существенный недостаток - они не учитывают изменение цены денег во времени. 1.2 Управление рисками инвестиционных проектовРиск - это экономическая категория. Как экономическая категория он представляет собой событие, которое может произойти, или не произойти. В случае совершения такого события возможны три экономических результата: отрицательный (проигрыш, ущерб, убыток); нулевой; положительный (выигрыш, выгода, прибыль). Если существует вероятность количественно и качественно определять степень вероятности того или иного варианта, то это и будет ситуация риска. Ситуации риска сопутствуют три условия9: – наличие неопределенности; – необходимость выбора альтернативы (в т. ч. отказ от выбора); – возможность оценить вероятность осуществления выбираемых альтернатив. Каждый вкладчик средств в какие-либо активы рано или поздно сталкивается с таким понятием, как инвестиционные риски. Они предполагают возможность отсутствия прибыли или получения убытка от сделки вследствие воздействия ряда факторов. Инвестору нужно помнить главное правило, которое гласит, что прибыль и риск находятся в прямой зависимости друг от друга. То есть, чем больше планируемый уровень дохода, тем больше вероятность наступления неблагоприятной ситуации10.  Рисунок 1 – Зависимость риска и прибыли Инвестиционные риски необходимо контролировать, а для этого следует знать, какие их виды существуют, а также изучить способы воздействия на них. Можно выделить две крайние позиции11: – Предприниматель решает, что размер прибыли не так важен, как низкий уровень риска. – Невзирая на высокую рискованность проекта, предприниматель предпочитает получить хороший доход. Таким образом, инвестиционный риск – это учитываемая при инвестировании вероятность частичной или полной потери вложенных средств, которая может быть вызвана различными причинами – от непрофессионализма самого инвестора до политического переворота в государстве. Инвесторы различными путями пытаются снизить риск, но, как правило, снижение процента рискованности инвестиционной операции всегда связано с понижением процента возможной прибыли от нее. Наиболее распространенный способ уменьшить риск потери вложенных средств – дифференцирование инвестиций, то есть вложение денежных средств не в одну компанию или проект, а в различные инвестиционные объекты12. Система управления представляет собой сложный механизм воздействия управляющей системы на управляемую с целью получения желаемого результата. Таким образом, управление риском как система состоит из двух подсистем: управляемой подсистемы (объекта управления) и управляющей подсистемы (субъекта управления). При анализе различных инвестиционных проектов можно выделить следующие виды инвестиционных рисков. В зависимости от области функционирования выделяют следующие виды инвестиционных рисков: ⎯ Экономический ⎯ Социальный ⎯ Политический. Первый вид риска оказывает наибольшее воздействие на сферу инвестирования и предполагает наличие неблагоприятных изменений в экономике страны. Политические инвестиционные риски включают законодательные ограничения на рынке, связанные с реформированием государственного аппарата управления. А под социальным риском понимается человеческий фактор, например, забастовки, реализация особых программ, не идущих на благо основной деятельности предпринимателя. Законодательно-правовой риск – это зависимость определенной группы предприятий от изменения законодательства13. Таким образом, по форме проявления инвестиционные риски можно разделить на две большие группы: финансовые и реальные. Финансовые риски будут связаны с изменением условий инвестирования или ошибочным выбором инструментов для вложения денежных средств. Реальные риски проявляются чаще всего тогда, когда сам инвестор вовлечен в процесс развития предприятия. Инвестиционные реальные риски связаны в первую очередь с набором персонала, оформлением необходимых документов, арендой помещения и так далее. Как правило, данные риски вызываются непредвиденными расходами или ошибками в бизнес-плане предприятия, куда инвестор направляет свои деньги. Таким образом, каждый инвестор стремится минимизировать риск. Чтобы быть уверенным в своей выгоде, необходимо обладать достаточным опытом инвестирования, а если его нет, всегда диверсифицировать инвестиции. Абсолютно уверенным в успехе своего предприятия нельзя быть никогда, какой-нибудь процент риска в любом случае будет оставаться. 2 АНАЛИЗ УПРАВЛЕНИЯ ИНВЕСТИЦИОННЫМИ ПРОЕКТАМИ В ООО «Сталь»2.1 Краткая характеристика ООО «Сталь» и анализ реализации инвестиционного проекта на предприятииООО "СТАЛЬ" - зарегистрировано по адресу: 614068, Пермский край, Пермь, улица Петропавловская, 64. Дата регистрации общества 21 апреля 2008 года. ООО "СТАЛЬ" работает по 15 направлениям, основным видом экономической деятельности является торговля оптовая металлами и металлическими рудами. Обществу с ограниченной ответственностью присвоены ИНН 5903087234, КПП 590301001, ОГРН 1085903002987. При регистрации в ПФР 22 апреля 2008 года присвоен регистрационный номер 069002033259. При регистрации в ФСС 24 апреля 2008 года присвоен регистрационный номер 590060406659001. У организации один собственник. Исполнительным органом является директор - Чеурин Александр Сергеевич. Размер уставного капитала 12 000.00 руб. Виды деятельности: – 46.72 Торговля оптовая металлами и металлическими рудами – 46.62 Торговля оптовая станками – 73.11 Деятельность рекламных агентств – 46.73 Торговля оптовая лесоматериалами, строительными материалами и санитарно-техническим оборудованием – 73.20.1 Исследование конъюнктуры рынка – 49.4 Деятельность автомобильного грузового транспорта и услуги по перевозкам – 46.19 Деятельность агентов по оптовой торговле универсальным ассортиментом товаров – 68.1 Покупка и продажа собственного недвижимого имущества – 46.69.9 Торговля оптовая прочими машинами, приборами, аппаратурой и оборудованием общепромышленного и специального назначения – 64.99.1 Вложения в ценные бумаги – 52.29 Деятельность вспомогательная прочая, связанная с перевозками – 64.99.3 Капиталовложения в уставные капиталы, венчурное инвестирование, в том числе посредством инвестиционных компаний – 68.2 Аренда и управление собственным или арендованным недвижимым имуществом – 46.90 Торговля оптовая неспециализированная – 68.3 Операции с недвижимым имуществом за вознаграждение или на договорной основе Коммерческая организация ООО "СТАЛЬ" рассматривает различные варианты предлагаемых инвестиционных проектов. Для модернизации производства предприятию необходимы денежные средства в объеме К = 155 млн. руб. Получить данные денежные средства можно заключив инвестиционный договор. Имеются три инвестора, которые готовы заключить инвестиционный договор (проект 1, 2, 3) на следующих условиях: – Инвестор 1 предлагает инвестиционный проект на n = 4 года под i = 14% годовых. – Инвестор 2 предлагает инвестиционный проект на n = 5 года под i = 12% годовых. – Инвестор 3 предлагает инвестиционный проект на n = 6 года под i = 11% годовых. Необходимо сравнить между собой все проекты и выбрать из них один оптимальный с точки зрения инвестора при ставке дисконтирования q = 15%. Ставка дисконтирования или ставка рефинансирования устанавливается Банком России. Ставка сравнения, используемая при определении эффективности проекта, довольно сильно зависит от риска. Величина процентов, которые выплатит предприятие инвестору, составит: Проект 1. I1 = К × n × i = 155 × 4 × 0,14 = 86,8 млн.руб. Проект 2. I2 = К × n × i = 155 × 5 × 0,12 = 93 млн.руб. Проект 3. I2 = К × n × i = 155 × 6 × 0,11 = 102,3 млн.руб. Наращенная сумма по каждому проекту равна: Проект 1. S1 = К + I1 = 155 + 86,8 = 241,8 млн.руб. Проект 2. S2 = К + I2 = 155 + 93 = 248 млн.руб. Проект 3. S2 = К + I2 = 155 + 102,3= 257,3 млн.руб. Инвесторы согласны, чтобы предприятие осуществляло платежи, которые распределены по годам следующим образом: (Таблица 2.1.) Таблица 2.1 – Платежи, которые распределены по годам

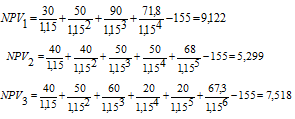

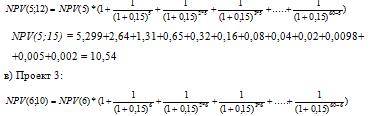

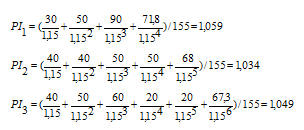

Плата за предоставление средств составляет, соответственно, 86,8 млн.руб., 93 млн. руб., 102,3млн.руб. (третий проект самый дорогой). Для каждого проекта определяется чистый приведенный, или дисконтированный доход:  Из представленных расчетов видно, что величина чистого приведенного дохода во всех случаях положительная, т.е. полученные доходы окупят стоимость капитала. Однако данные проекты несопоставимы по времени. Устраним временную несопоставимость проектов путем повтора реализации более короткого из них. Наименьшее общее кратное трех проектов НОК(4,5,6) = 60. Найдем суммарные значения NPV проектов: а) Проект 1: NPV(4;15) = 9,122 + 5,21 + 2,98 + 1,71 + 0,97 + 0,56 + + 0,32 + 0,18 + 0,104 + 0,06 + 0,03 + + 0,02 + 0,011 + 0,006 + 0,004 = 21,29 где 9,122 - приведенный доход 1-ой реализации проекта; 5,21 - приведенный доход 2-ой реализации проекта; 2,98 - приведенный доход 3-ей реализации проекта, и т.д. б) Проект 2:  NPV(6;15) = 7,518 + 3,25 + 1,41 + 0,61 + 0,26 + + 0,11 + 0,05 + 0,02 + 0,009 + 0,004 = 13,24 Поскольку суммарный NPV в случае пятнадцатикратной реализации проекта 1 больше двух других проектов (21,29 млн. руб.), проект 1 является предпочтительным. Чистая текущая стоимость первого проекта максимальна по отношению к двум другим. 2. Рассчитывается рентабельность проектов (индекс прибыльности):  Решая, данное уравнение с помощью Microsoft Excel находим, что IRR для первого проекта = 17,47%. IRR для второго проекта = 16,31%. Внутренняя норма доходности для третьего проекта = 16,80% Максимальное значение внутренней нормы доходности у 1проекта. 4. Найдем дисконтированный период окупаемости для первого проекта: (Таблица 2.2.) Таблица 2.2 – Дисконтированный период окупаемости для первого проекта

DPP 1 = 3 + (31,84 / 41,03) = 3,78 года. Найдем срок окупаемости DPP для второго проекта: (Таблица 2.3.) Таблица 2.3 – Срок окупаемости DPP для второго проекта

DPP 2= 4 + (28,46 / 33,83) = 4,84 года. Найдем срок окупаемости для третьего проекта: (Таблица 2.4.) Таблица 2.4 – Срок окупаемости для третьего проекта

DPP 3 = 5 + (21,49 / 29,13) = 5,74 года Таким образом, полученные результаты можно объединить: (Таблица 2.5.) Таблица 2.5 – Полученные результаты

Рассчитав показатели эффективности инвестиционных проектов, можно сделать вывод, что все три проекта являются прибыльными, так как выполняются основные условия эффективности. 2.2 Мероприятия по реализации инвестиционных проектов на предприятииООО «Сталь» безусловно испытывает конкуренцию, потому ему необходимо модернизировать свою деятельность, реализовывать новые проекты по расширению номенклатуры товаров. При этом на фоне небольшого роста объемов производства по сравнению с прошлым сентябрем (+0,5%), статистика показывает отрицательную динамику. Чтобы избежать заполнения складов ООО «Сталь» снижал объемы производства, стараясь при этом максимально поддерживать интерес на изделия и их рыночную стоимость. Опасность ситуации отразил спрос со стороны строительных компаний, чувствовался дефицит материалов. К числу ключевых участников рынка следует отнести такие компании, как ЗАО "КУРГАНСТАЛЬМОСТ" из Курганской области, АО "ЧЗМК" из Челябинской области, АО "КТЦ "МЕТАЛЛОКОНСТРУКЦИЯ" из Ульяновской области, ООО "БЕЛЭНЕРГОМАШ-БЗЭМ" из Белгородской области, ЗАО "УМЕКОН" из Свердловской области и ООО "РУУККИ РУС" из Калужской области. ООО «Сталь» сегодня является небольшой компанией на рынке, но активно развивающейся с 2011 года14. Таким образом, можно предложить мероприятие по расширению деятельности компании, а именно, мероприятие по внедрению такого вида деятельности, как резка стальных труб. Это в будущем должно повлиять на рост объемов производства новых изделий и увеличение выручки. Оценка экономической эффективности инвестиций позволяет экономисту сделать выбор из нескольких возможных для реализации инвестиционных проектов. Одним из побудительных мотивов, заставляющих предприятие выбирать из нескольких перспективных проектов один или несколько, является ограниченность финансовых средств. При принятии решения можно руководствоваться следующими соображениями: Рекомендуется выбирать вариант с большим NPV, так как этот показатель характеризует возможный прирост экономического потенциала предприятия (наращивание экономической мощи предприятия является одной из наиболее приоритетных целевых установок); Если IRR > CC, то приростные затраты оправданы и целесообразно принять проект с большими капитальными вложениями. Если в результате расчета получены противоречивые результаты, то выбор оптимального проекта происходит по внутренней норме доходности. Этот показатель является основным критерием отбора. Из рассматриваемых проектов 1, 2 и 3 может быть выбран любой, так как все критерии эффективности удовлетворяют предъявляемым к ним требованиям: NPV>0, IP>1, IRR>нормы дисконта. Однако лучшим проектом, с точки зрения инвестора, будет проект 1, так как его суммарный NPV, IRR, PI больше, срок окупаемости меньше, выше запас финансовой прочности. С точки зрения предприятия, для него лучший вариант – второй проект; все показатели наименьшие, а также стоимость инвестиционного проекта на среднем уровне. Таким образом, при принятии решений, касающихся капиталовложений необходимо использовать сложные методы оценки инвестиций для получения наиболее точной информации об эффективности инвестиционных проектов. ЗАКЛЮЧЕНИЕЭкономическая природа инвестиций связана с процессами расширения производства и с использованием части дополнительного общественного продукта, чтобы увеличить количество и качество всех элементов экономической системы страны. Источник инвестиций выражается через фонды накоплений, или сберегаемую часть национального дохода, которая направляется на увеличение и рост производственных факторов, на обновление изношенных средств производства в виде амортизационного отчисления предприятия. Инвестиционная деятельность предприятия направлена на осуществление капиталовложений, реальных или финансовых, с целью обеспечения большей экономической прибыльности своего бизнеса в будущем. Инвестиционная политика является важнейшей частью экономической политики компаний, под которой понимается комплекс мероприятий, направленных на создание благоприятных условий для субъекта хозяйствования для реализации его деятельности, для дальнейшего экономического развития, а также на максимизацию прибыли. Разработка инвестиционной политики связана с определением долгосрочных целей хозяйствования субъекта, его приоритетов деятельности, оценкой инвестиционных проектов и их реализацией. Для того, чтобы правильно оценить эффективность реализации инвестиционного проекта, необходимо провести анализ всех фаз формирования и внедрения проекта, которые имеют свои особенности и характерные черты. Инвестиционный анализ – это инструмент исследования инвестиционной собственности, который определяет соответствие такой собственности определенным потребностям каждого инвестора. Инвестиционная деятельность представляет собой один из наиболее важных аспектов функционирования любой коммерческой организации. Причинами, обусловливающими необходимость инвестиций, являются обновление имеющейся материально-технической базы, наращивание объемов производства, освоение новых видов деятельности. В условиях рыночной экономики возможностей для инвестирования довольно много. Вместе с тем объем финансовых ресурсов у любого предприятия ограничен. Поэтому особую актуальность приобретает задача оптимизации капиталовложений. Основополагающими принципами оценки эффективности долгосрочных инвестиций являются: – моделирование потоков продукции, ресурсов и денежных средств по периодам реализации ИП; – комплексный учет внешних и внутренних факторов реализации ИП; – определение эффекта посредством сопоставления ожидаемых инвестиционных результатов и затрат; – учет временной ценности денежных вложений и требуемой ставки рентабельности на инвестированный капитал. В ходе оценки эффективности инвестиционных проектов широко используются классические методы анализа (сравнения, балансовый, элиминирования, корреляционно-регрессионного анализа, графический, простых и сложных процентов, дисконтирования), а также такие распространенные конкретно-аналитические приемы исследования, как расчет абсолютных, относительных и средних величин, детализация показателей на его составляющие, сводки и группировки. Для принятия оптимальных инвестиционных решений менеджерам необходимо комплексно изучить соответствующие показатели экономического эффекта и эффективности. В данной курсовой работе для анализа эффективности инвестиционных проектов были рассмотрены три проекта. Анализ эффективности проектов производился с помощью сложных методов оценки инвестиций. Были рассчитаны показатели чистой текущей стоимости, индекс доходности, дисконтированный период окупаемости, внутренняя норма доходности проектов. Проведенный анализ эффективности инвестиционных проектов позволяет сделать следующие выводы: Все условия для признания трех инвестиционных проектов эффективными выполняются. Однако, с точки зрения инвестора, предпочтение будет отдаваться проекту с максимально высокими показателями эффективности и с меньшим сроком окупаемости (1 проект). У такого инвестиционного проекта выше доходность и запас финансовой прочности. Но предприятию не выгодно заключать договор с первым инвестором, так как стоимость проекта очень высокая. Разумным решением будет принять второй инвестиционный проект модернизации производства на его оптимальных условиях. СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВФедеральный Закон от 25.02.1999 №39-ФЗ (ред. от 25.12.2018) «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений» // «Российская газета», N 41-42, 04.03.1999. Алехина О.А. Инвестиционная деятельность предприятий / О.А. Алехина // «Научно-практический журнал Аллея Науки». – 2018. — №1(17). – С. 1-5. Анъшин,. В.М. Инвестиционный анализ: учебное пособие / В. М. Аньшин;. Академия н/х при Правительстве РФ. М:. Дело, 2017. - 280 с. Афонасова М.А. Экономика предприятия. Электронный курс, ФДО, ТУСУР, 2017. Афонасова М.А. Методические рекомендации по выполнению курсовой работы по дисциплине «Экономика предприятия». — Томск: ФДО, ТУСУР, 2018. — 30 с Голубева Е.И. Понятие инвестиций: эволюция и совершенствование его применения / Е.И. Голубева // «Научно-практический электронный журнал Аллея Науки» — №5(21) – 2018 – С.2 Горбунов, В.Л. Бизнес-планирование с оценкой рисков и эффективности проектов: Научно-практическое пособие / В.Л. Горбунов. М.: Риор, 2019. - 176 c Доронина Н.Г. Проблемы и пути развития российского инвестиционного законодательства / Н.Г. Доронина // Журнал российского права. – 2018. – № 6. С. 5-14 Кейнс Дж. Общая теория занятости, процента и денег / пер. с англ. Н.Н. Любимова; Под ред. Л.П. Куракова. М., 2019. Кочкаева Д.О. Экономическая эффективность инвестиционной деятельности / Д.О. Кочкаева // «Научно-практический журнал Аллея Науки». – 2019. — №3(30). – С. 1-4. Лахметкина Н.И. Инвестиционная стратегия предприятия. — М.: КноРус, 2019 — 183 с. Плотников А.Н. Инвестиционная деятельность и подрядные торги: учеб. пос. / А.Н. Плотников. – М.: Инфра–М; Znanium.com, 2017. – 111с. Федорова В.А. Инвестиционный климат России и проблемы его улучшения / В.А. Федотова // «Научно-практический электронный журнал Аллея Науки» — №9(25) — 2018. – С. 2. Целовальникова И.Ю. Правовое регулирование инвестиционной деятельности: Монография. М.: Юридический институт МИИТа, 2019. // СПС КонсультантПлюс. – С. 3. Чепкасов В.В. Инвестиции: понятие и основные виды / В.В. Чепкасов // «Научно-практический электронный журнал Аллея Науки» №5(21) 2019 1 Алехина О.А. Инвестиционная деятельность предприятий / О.А. Алехина // «Научно-практический журнал Аллея Науки». – 2018. — №1(17). – С. 1 2 Кейнс Дж. Общая теория занятости, процента и денег / пер. с англ. Н.Н. Любимова; Под ред. Л.П. Куракова. М., 2019. С. 24 3 Чепкасов В.В. Инвестиции: понятие и основные виды / В.В. Чепкасов // «Научно-практический электронный журнал Аллея Науки» №5(21) 2019. – С.63 4 Доронина Н.Г. Проблемы и пути развития российского инвестиционного законодательства / Н.Г. Доронина // Журнал российского права. – 2018. – № 6. С. 5 5 Афонасова М.А. Экономика предприятия. Электронный курс, ФДО, ТУСУР, 2017. – С. 63 6 Голубева Е.И. Понятие инвестиций: эволюция и совершенствование его применения / Е.И. Голубева // «Научно-практический электронный журнал Аллея Науки» — №5(21) – 2018 – С.2 7 Целовальникова И.Ю. Правовое регулирование инвестиционной деятельности: Монография. М.: Юридический институт МИИТа, 2019. // СПС КонсультантПлюс. – С. 3. 8 Кочкаева Д.О. Экономическая эффективность инвестиционной деятельности / Д.О. Кочкаева // «Научно-практический журнал Аллея Науки». – 2019. — №3(30). – С. 1 9 Афонасова М.А. Методические рекомендации по выполнению курсовой работы по дисциплине «Экономика предприятия». — Томск: ФДО, ТУСУР, 2018. — С. 3 10 Анъшин,. В.М. Инвестиционный анализ: учебное пособие / В. М. Аньшин;. Академия н/х при Правительстве РФ. М:. Дело, 2017. - С. 28 11 Горбунов, В.Л. Бизнес-планирование с оценкой рисков и эффективности проектов: Научно-практическое пособие / В.Л. Горбунов. М.: Риор, 2019. - С. 17 12 Федорова В.А. Инвестиционный климат России и проблемы его улучшения / В.А. Федотова // «Научно-практический электронный журнал Аллея Науки» — №9(25) — 2018. – С. 2. 13 Федеральный Закон от 25.02.1999 №39-ФЗ (ред. от 25.12.2018) «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений» // «Российская газета», N 41-42, 04.03.1999. 14 Лахметкина Н.И. Инвестиционная стратегия предприятия. — М.: КноРус, 2019 — С. 18 | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||