оценка риска банкротства. 8 Оценка риска банкротства. Оценка риска банкротства

Скачать 5.49 Mb. Скачать 5.49 Mb.

|

|

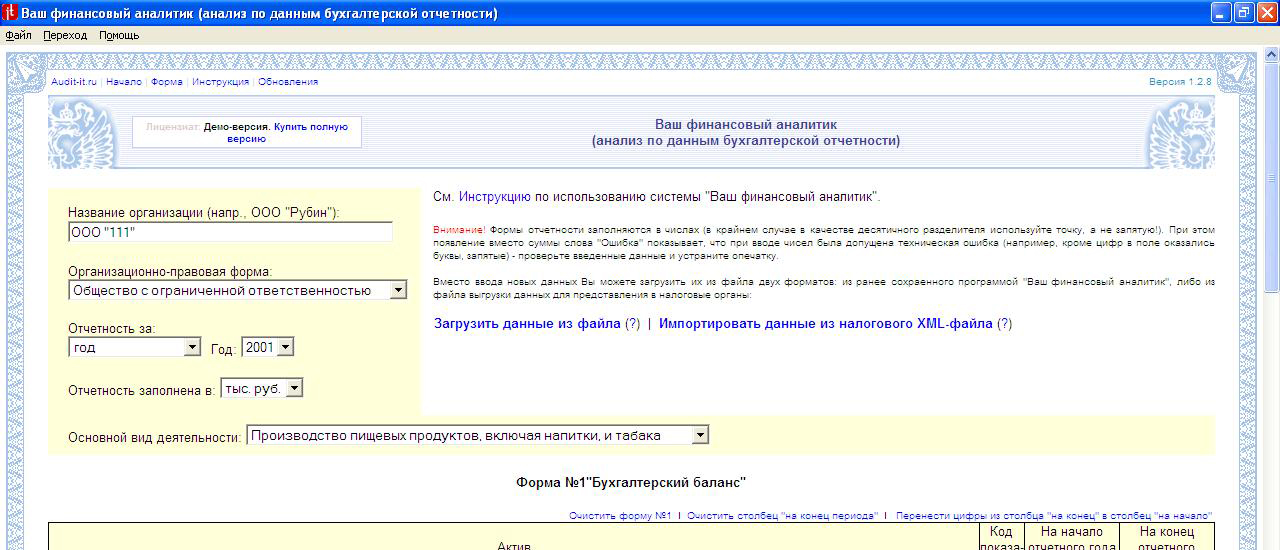

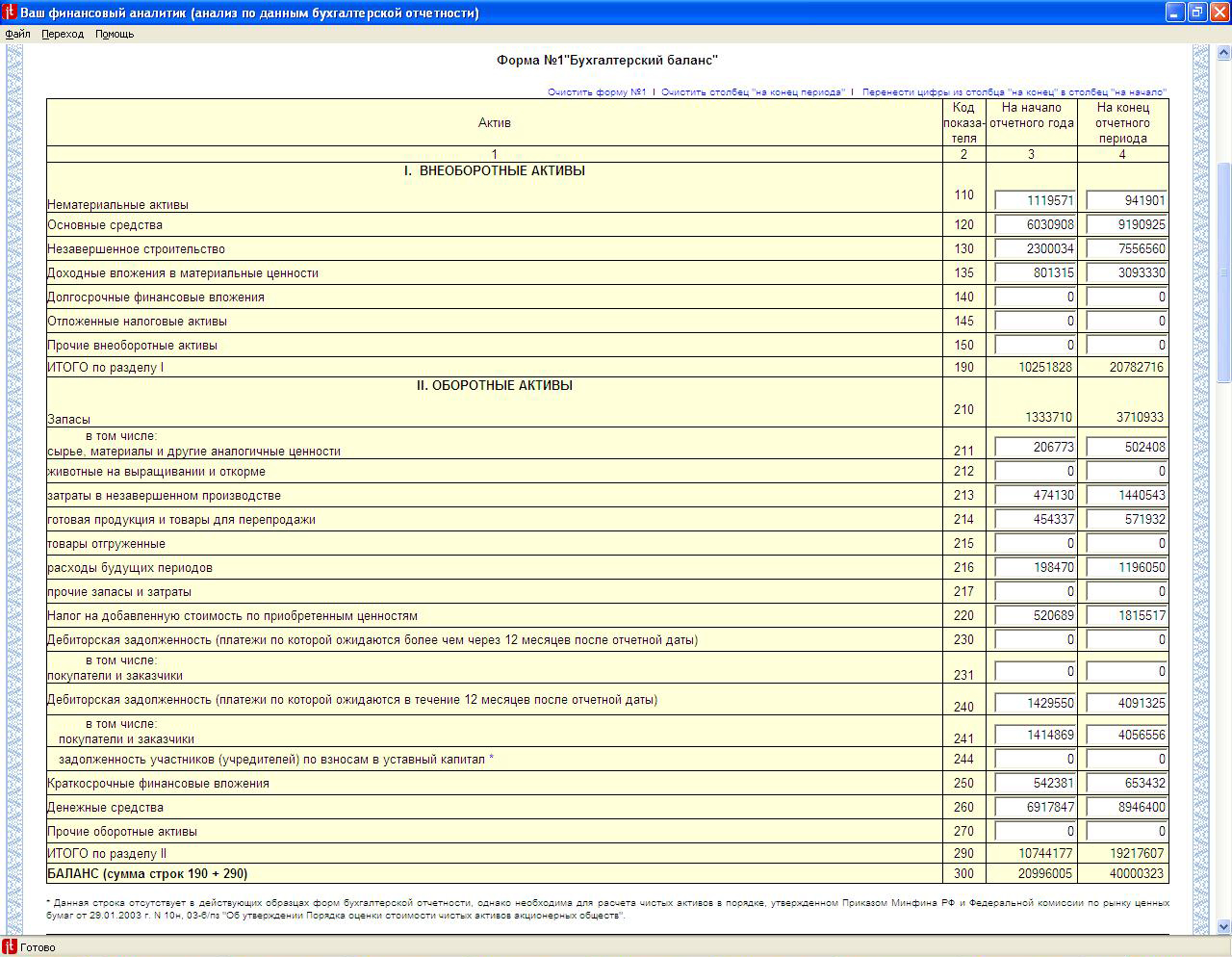

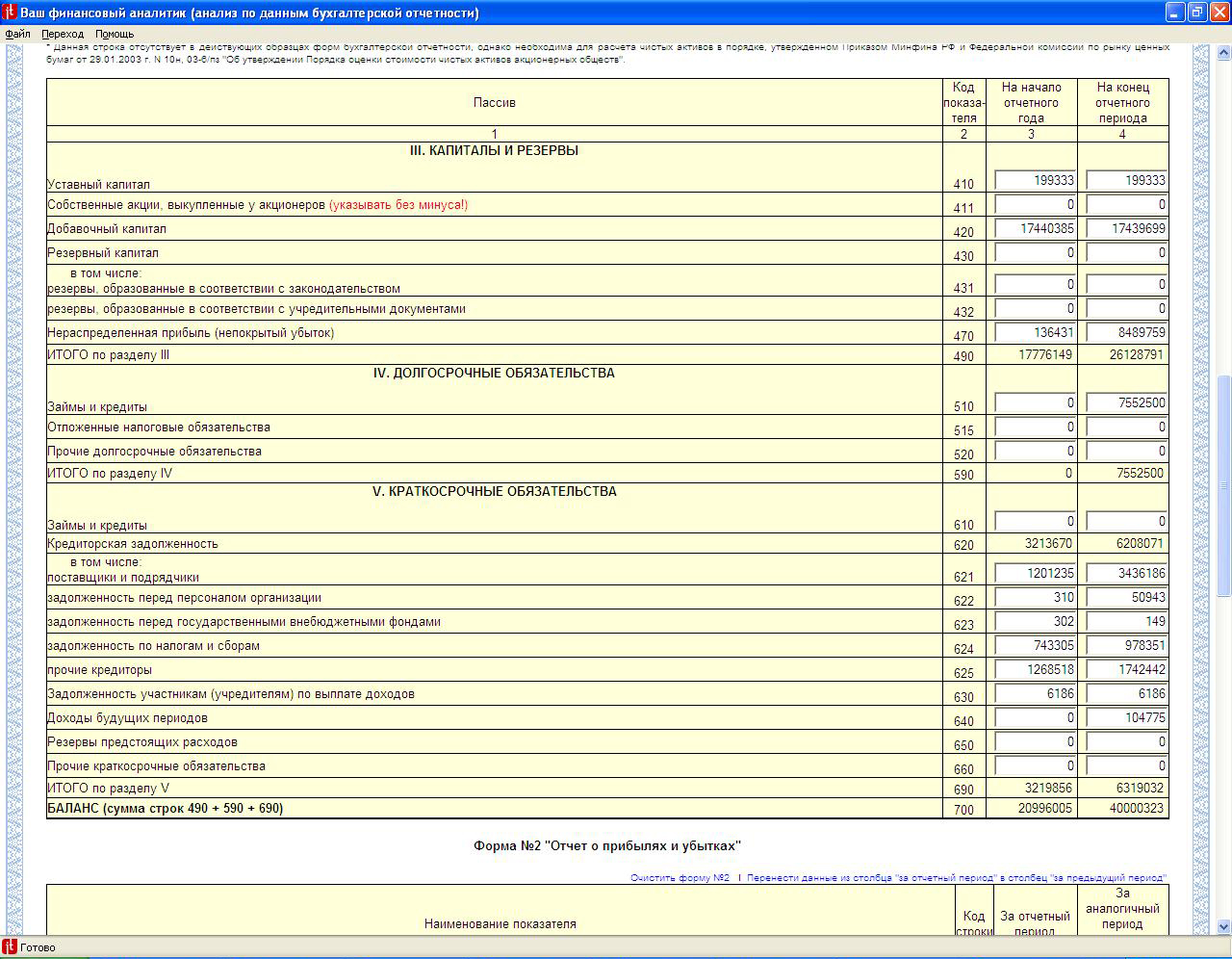

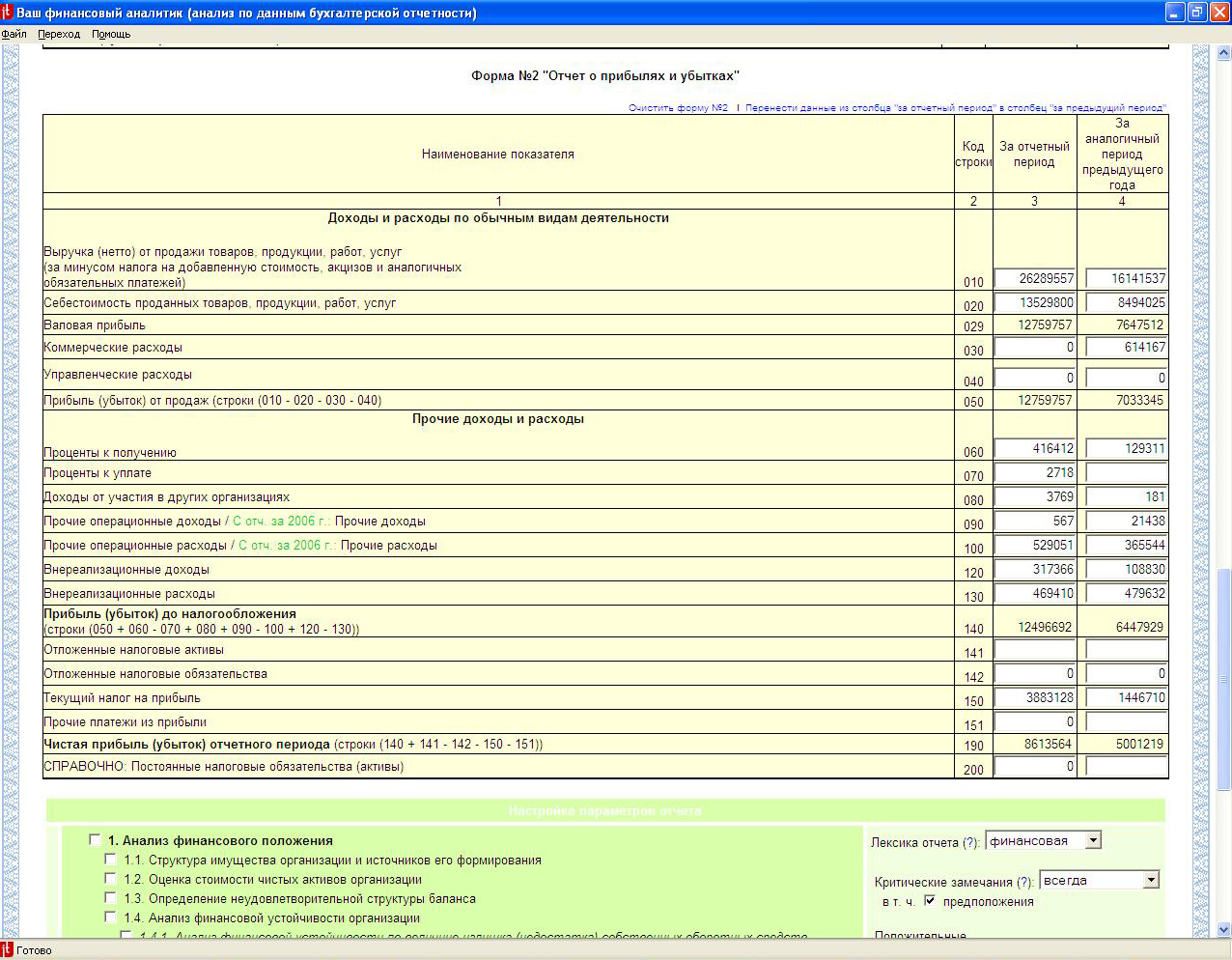

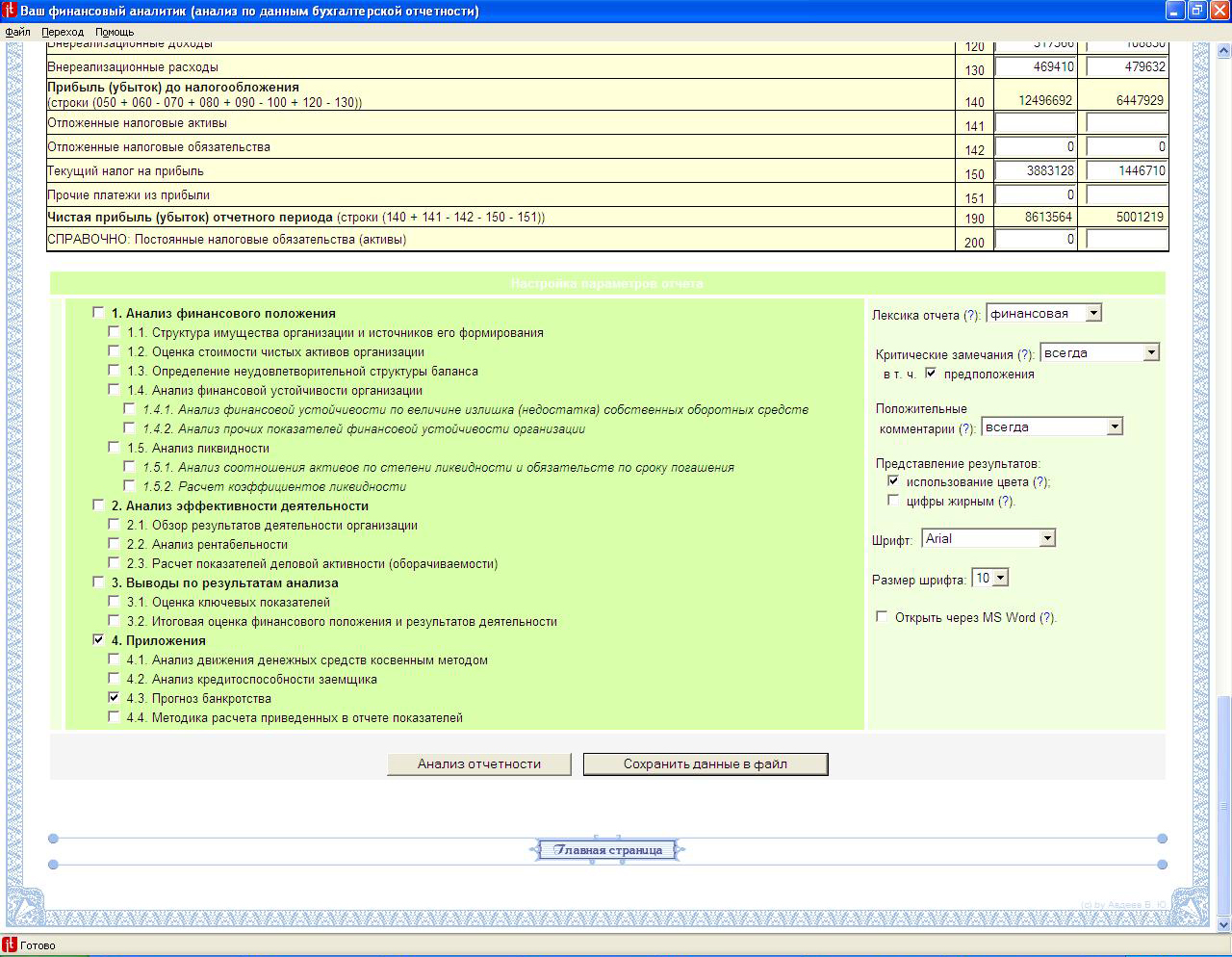

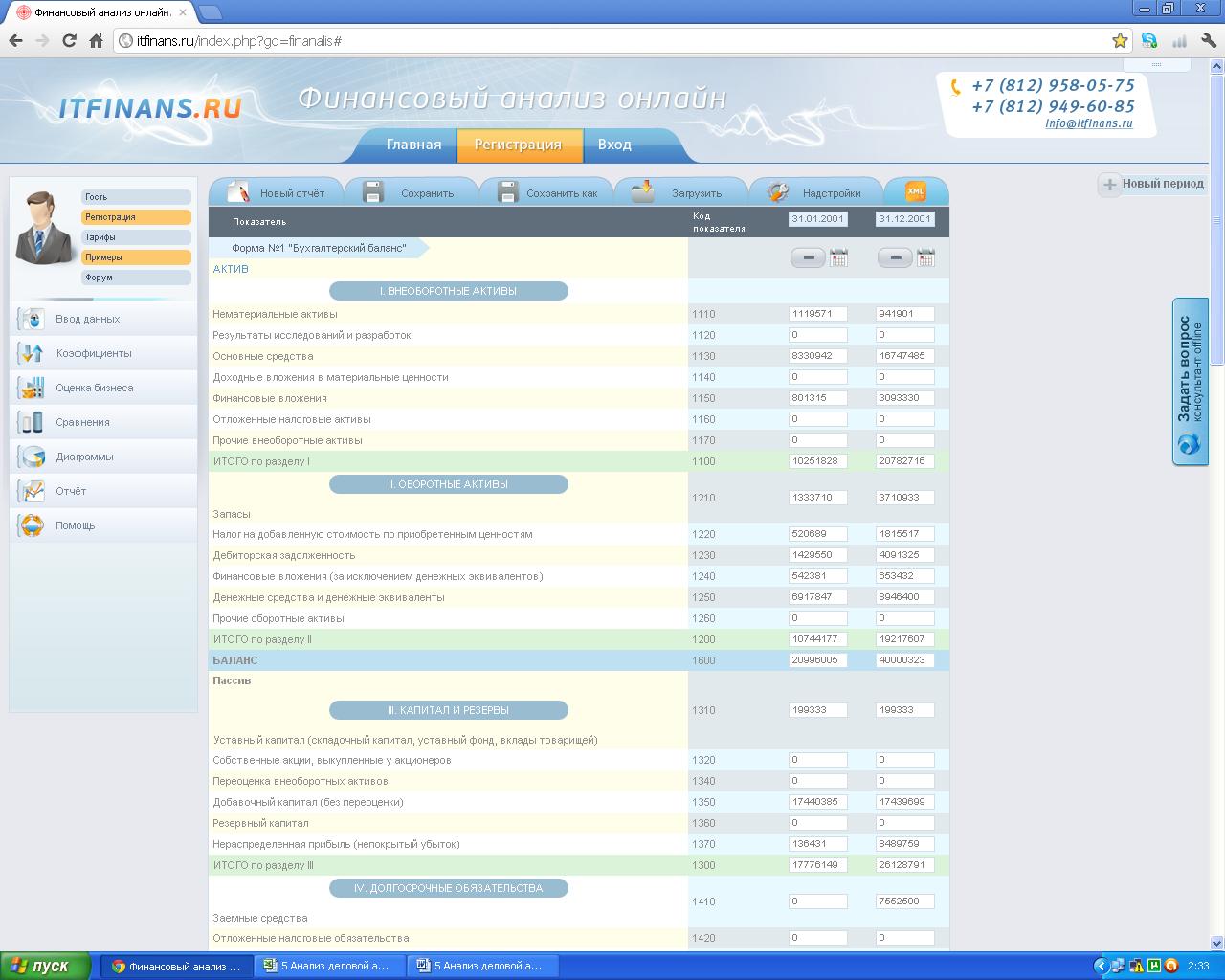

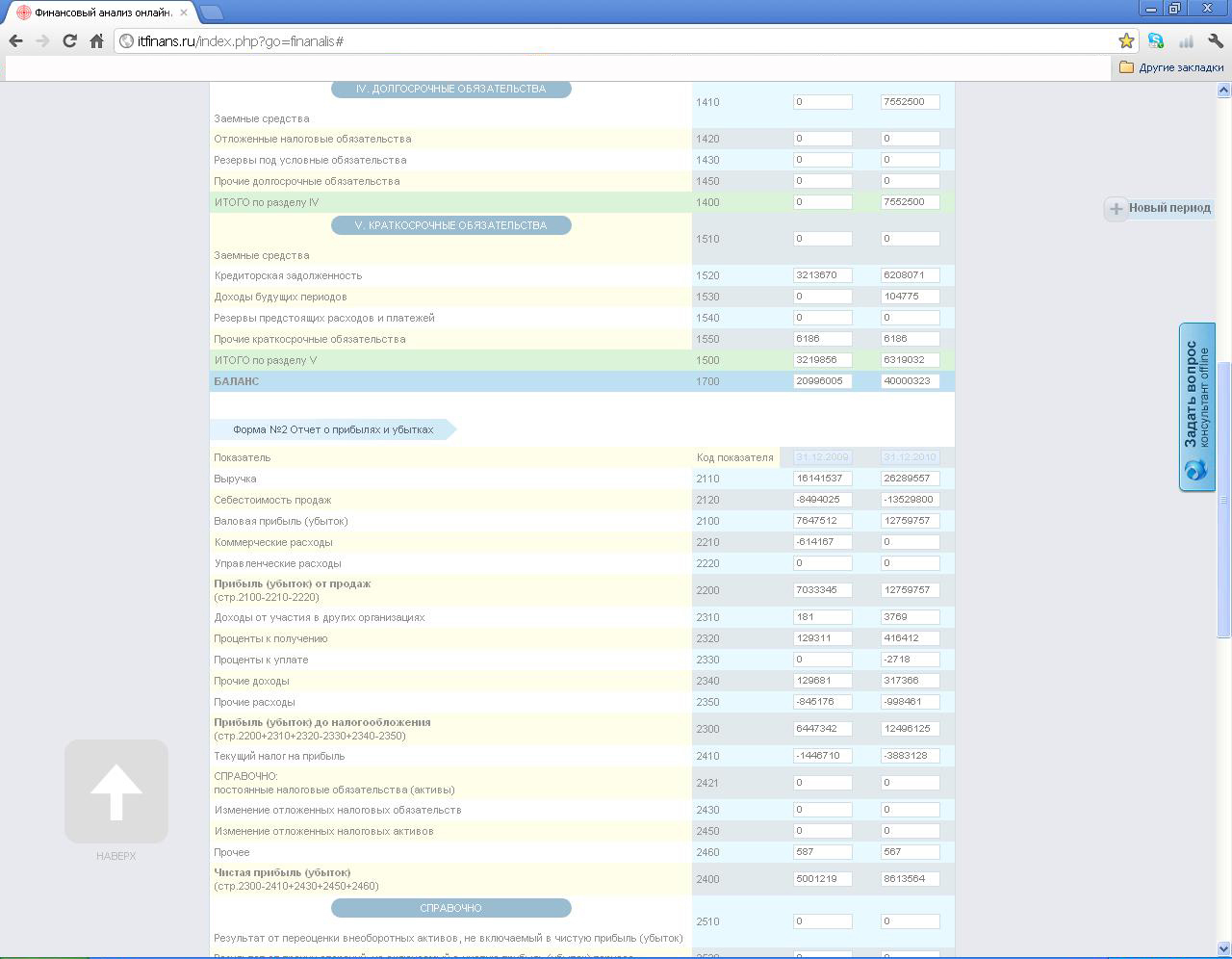

Контрольная работа «Оценка риска банкротства» Работа выполнена при помощи программных средств «Ваш финансовый аналитик», «Финансовый анализ онлайн» и MS Excel. Для автоматического анализа в программе «Ваш финансовый аналитик» вводили данные:     После заполнения баланса нужно нажать необходимые флажки в перечне отчетов:  Далее следует нажать «Анализ отчетности». На экран выведен следующий отчет: Анализ финансового положения и эффективности деятельности ООО "111" за 2001 г. Содержание 1. Приложения 1.1. Прогноз банкротства 1. Приложения 1.1. Прогноз банкротства Одним из показателей вероятности скорого банкротства организации является Z-счет Альтмана, который рассчитывается по следующей формуле: Z-счет = 1,2К1 + 1,4К2 + 3,3К3 + 0,6К4 + К5 , где

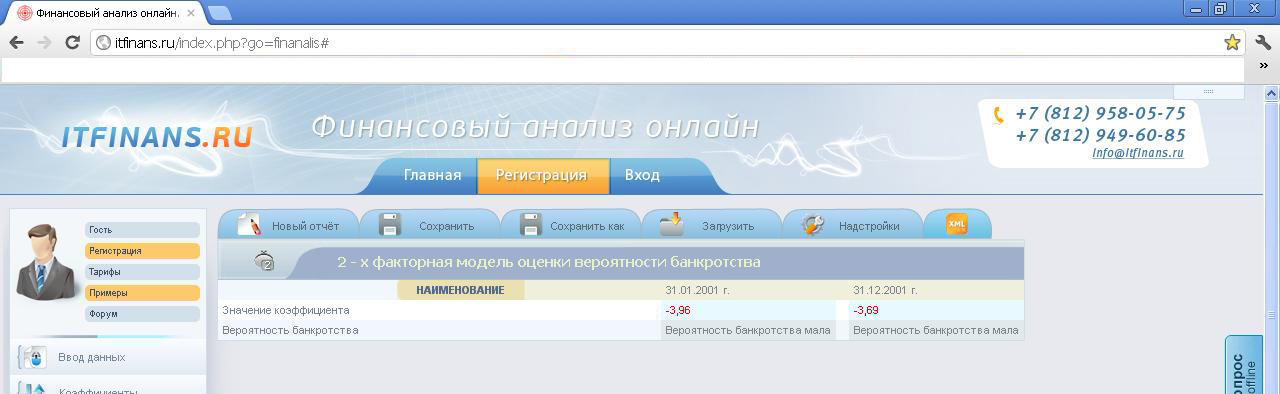

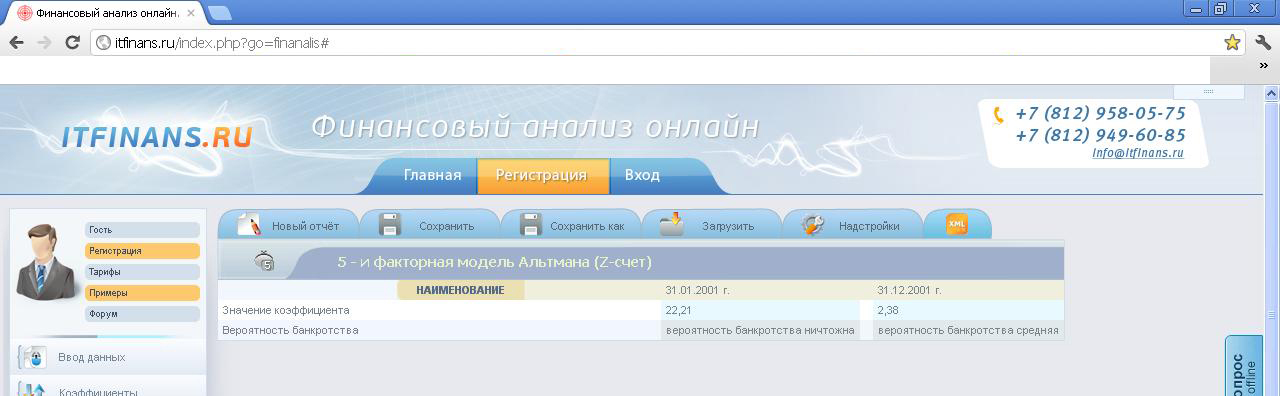

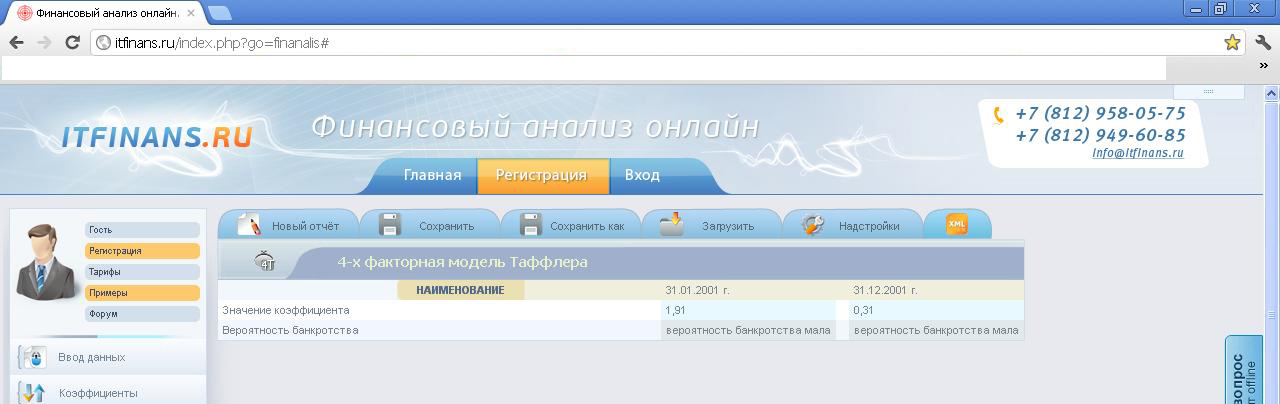

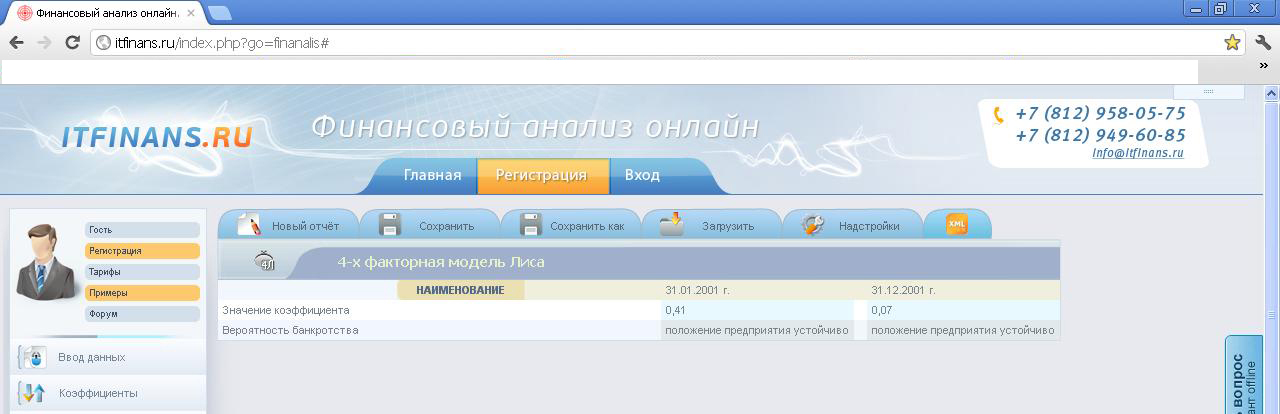

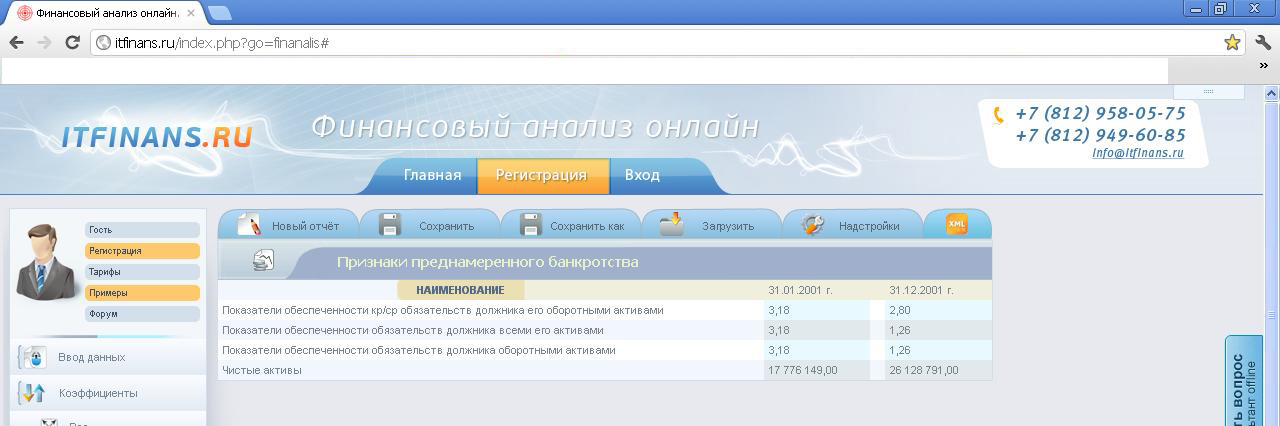

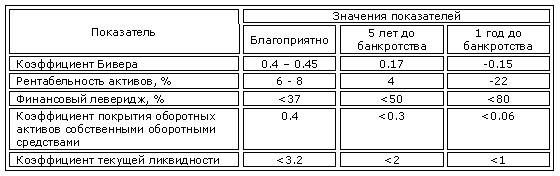

Предполагаемая вероятность банкротства в зависимости от значения Z-счета Альтмана составляет: 1,8 и менее – очень высокая; от 1,81 до 2,7 – высокая; от 2,71 до 2,9 – существует возможность; от 3,0 и выше – очень низкая. Для ООО "111" значение Z-счета на последний день анализируемого периода составило 3,69. Это свидетельствует о низкой вероятности скорого банкротства ООО "111". Однако следует обратить внимание, что полученные на основе Z-счета Альтмана выводы нельзя признать безоговорочно достоверными ввиду ограничений на использования данного показателя в условиях российской экономики. Отчет составлен: 27-04-2012 21:51 На сайте http://itfinans.ru вводили исходные данные:   На правой панели инструментов выбирали «Коэффициенты» и соответствующие факторные модели. Получали:      Проведенный анализ не является исчерпывающим, поэтому продолжим его в программе MS Excel. Оценка и анализ кредитоспособности клиента рассматриваются как первый этап управления кредитным риском. Скоринговая оценка финансовой устойчивости, ликвидности и платежеспособности предприятия-партнера позволяет добиться большей эффективности при коммерческом и банковском кредитовании, а также в ряде случаев при принятии инвестиционных решений. Одним из показателей кредитоспособности заемщика при кредитовании является кредитный рейтинг. В мониторинге предприятий-партнеров значительную роль играют риски, анализ которых может осуществляться с помощью моделей оценки риска банкротства. К наиболее известным относятся модели Альтмана, Бивера, Дюрана, Лисса, Таффлера. Модели построены на расчете вероятности банкротства предприятия на основе анализа финансовых коэффициентов ликвидности, рентабельности, финансовой устойчивости и деловой активности1. Двухфакторная модель Альтмана – это одна из самых простых и наглядных методик прогнозирования вероятности банкротства, при использовании которой необходимо рассчитать влияние только двух показателей это: коэффициент текущей ликвидности и удельный вес заёмных средств в пассивах. При значении Z > 0 ситуация в анализируемой компании критична, вероятность наступления банкротства высока. Наше предприятие на начало и конец 2001 года имеет показатель Z -3,881 и -3,507 соответственно. Это значит, что банкротство ему не грозит, но приближение коэффициента к нулю требует регулярного мониторинга ситуации. Такое изменение произошло за счет того, что коэффициент текущей ликвидности понизился на 0,224 пункта, а доля заемного капитала в пассивах увеличилась на 0,193. Пятифакторная модель Альтмана является более сложной2. При этом показатель Z фактически равен на начало периода 5,534, на конец периода 3,258. То есть, в начале 2001 года ситуация на предприятии стабильна, риск неплатежеспособности в течении ближайших двух лет крайне мал. На конец 2001 года вероятность банкротства не велика – от 15 до 20%. Здесь ухудшение ситуации сложилось под влиянием пяти факторов. Отношение собственных оборотных активов к их общей сумме снизилось на 0,225 баллов. Рентабельность активов и отношение прибыли к активам оказали повышающее влияние на коэффициент Z. А соотношение собственного и заемного капитала оказало на коэффициент понижающее влияние, причем, самое сильное – доля собственного капитала в заемном снизилась на 3,637 пункта. Это вызвано получением долгосрочного кредита и ростом краткосрочных обязательств в два раза. В банковской практике для оценки потенциальных заемщиков, вместе с проверкой благонадежности клиента также используют скоринг для оценки его финансового положения. Под скорингом в широком смысле понимают методы получения оценки заемщика, чаще всего количественной. Скоринговая модель с тремя балансовыми показателями, а весовые коэффициенты не предусмотрены. При расчетах получили, что на начало 2001 года предприятие относилось к I классу – оно получило 100 баллов при оценке риска банкротства. На конец 2001 года класс поменялся на II, так как фирма набрала в данной оценке 95,64 балла. Причем, текущие обязательства фирма может погасить в течение всего года, о чем говорит значение коэффициента текущей ликвидности. А рентабельность совокупного капитала снизилась на 7,74% – с рубля вложенных средств предприятие получило в конце года на 0,7 руб. меньше, чем в начале. Коэффициент финансовой независимости снизился на 0,19 пунктов. Данные обстоятельства и вызвали ухудшение ситуации на фирме и переход ее из первого класса во второй. Модель Р. Таффлера и Г. Тишоу рекомендуется для анализа как модель, учитывающая современные тенденции бизнеса и влияние перспективных технологий на структуру финансовых показателей. Типичная модель для анализа компаний, акции которых котируются на биржах, принимает форму: Z = 0,53X1 + 0,13X2 + 0,18 X3 + 0,16 X43 где Х1 – доля оборотного капитала в активах - прибыль до уплаты налога / текущие обязательства (стр. 140 ф. 2 / стр. 690 ф. 1); Х2 – отношение оборотных активов к сумме обязательств - текущие активы/общая сумма обязательств (стр. 290 ф. 1 / стр. 590 + 690 ф. 1); Х3 – отношение краткосрочных обязательств к сумме активов - текущие обязательства/общая сумма активов (стр. 690 ф. 1 / стр. 300 ф. 1); Х4 – отношение выручки к сумме активов - выручка / сумма активов (стр. 010 ф. 2 / стр. 300 ф. 1). При Z > 0,3 вероятность банкротства низкая, а при Z < 0,2 высокая. В нашем случае фирма имеет положение, устойчивое к банкротству, так как на начало года показатель Z равен 1,742, на конец года 1,384. Однако видим, что показатель имеет тенденцию к повышению. В уравнении Р. Таффлера и Г. Тишоу переменная X1 играет доминирующую роль, а прогностическая способность модели ниже по сравнению с Z-счетом Альтмана, в результате чего незначительные колебания экономической обстановки и возможные ошибки в исходных данных, в расчете финансовых коэффициентов и всего индекса могут приводить к ошибочным выводам. Впрочем, результаты в применении данных моделей совпадают, тенденция одинакова. Доля оборотного капитала в активах X1 снизилась на 0,165, но не она изменилась сильнее всего. Особенно сильно понизился коэффициент Х2 – отношение оборотных активов к сумме обязательств – на 1,951 пункт. Отношение выручки к сумме активов (рентабельность активов) снизилась на 0,112. А вот отношение краткосрочных обязательств к сумме активов увеличилось – на 0,005. Все это вместе и привело к сложившейся тенденции к понижению устойчивости к банкротству. В модели Лиса оценки банкротства предприятия используются показатели ликвидности, рентабельности финансовой независимости. Формула скоринговой модели оценки риска банкротства имеет следующий вид: Z = 0,063Х1 + 0,092Х2 + 0,057Х3 + 0,001Х4, где K1 – доля оборотных средств в активах, K2 – рентабельность активов по прибыли от реализации, K3 – рентабельность активов по нераспределенной прибыли, K4 – коэффициент покрытия по собственному капиталу. В случае если Z < 0,037 - вероятность банкротства высокая; Z > 0,037 - вероятность банкротства невелика. В нашем случае на начало года Z равен 0,066, на конец года 0,073. Эта модель, в отличие от предыдущих, показала улучшение ситуации на фирме несмотря на существенное снижение коэффициента покрытия. Но это потому, что он имеет в данной формуле незначительный вес. Уильям Бивер предложил свою систему показателей для оценки финансового состояния предприятия с целью определения вероятности банкротства – пятифакторную модель, содержащую следующие индикаторы: Система показателей У. Бивера для диагностики банкротства4  Весовые коэффициенты для индикаторов в модели У. Бивера не предусмотрены и итоговый коэффициент вероятности банкротства не рассчитывается. Полученные значения данных показателей сравниваются с их нормативными значениями для трёх состояний фирмы, рассчитанными У. Бивером для благополучных компаний, для компаний, обанкротившихся в течение года, и для фирм, ставших банкротами в течение пяти лет. Модель У. Бивера диагностики банкротства  В наших условиях данные формы № 5 отсутствуют, поэтому первый показатель рассчитаем без амортизации. Коэффициент Бивера снизился на 1,686 пунктов, в два раза. Это означает, что вес чистой прибыли в заемных средствах уменьшился в два раза. Рентабельность активов также понизилась – на 2,35%. Также ощутимо понизился коэффициент покрытия активов чистым оборотным капиталом – почти в три раза. Снизился и коэффициент текущей ликвидности – на 0,296 пунктов. Увеличился коэффициент финансовый леверидж на 19,343 пункта. Коэффициент финансового левериджа прямо пропорционален финансовому риску предприятия. Это значит, что уровень финансового риска повысился. Вывод: показатели банкротства, рассчитанные во всех моделях, показывают устойчивость предприятия к банкротству. Все модели показывают тенденцию к увеличению риска банкротства, кроме одной – модели Лиса. Руководству предприятия следует регулярно заниматься мониторингом финансовых рисков для избежания разорения фирмы. Список литературы Анализ финансовой отчетности. Учебное пособие /сост. О.А. Толпегина – М.: МИЭМП, 2009. – 196 с. Ковалев В.В., Волкова О.Н. Анализ хозяйственной деятельности предприятия. Учебник. — M.: OOO «ТК Велби», 2002.— 424 с. Шеремет А.Д. Комплексный анализ хозяйственной деятельности.– М.: ИНФРА-М, 2006.– 415 с. Непп А.Н., Демина И.В. , Балаболин В.Г. , Денисов В.А.Инструменты оценки предприятий-партнеров при банковском и коммерческом кредитовании // Управление финансовыми рисками», №2, 2011. http://afdanalyse.ru 1 Непп А.Н., Демина И.В. , Балаболин В.Г. , Денисов В.А. Инструменты оценки предприятий-партнеров при банковском и коммерческом кредитовании // Управление финансовыми рисками», №2, 2011. 2 Ковалев В.В., Волкова О.Н. Анализ хозяйственной деятельности предприятия. Учебник. — M.: OOO «ТК Велби», 2002.— с. 250. 3 Непп А.Н., Демина И.В. , Балаболин В.Г. , Денисов В.А. Инструменты оценки предприятий-партнеров при банковском и коммерческом кредитовании // Управление финансовыми рисками», №2, 2011. 4 Анализ финансовой отчетности. Учебное пособие /сост. О.А. Толпегина – М.: МИЭМП, 2009. – с. 128. | ||||||||||||||||||||||||||||||||||||||||