ДИПЛОМ Особенности администрирования страховых взносов Федеральной налоговой службой Российской Федерации. диплом. Особенности администрирования страховых взносов Федеральной налоговой службой Российской Федерации

Скачать 251.42 Kb. Скачать 251.42 Kb.

|

|

ТИТУЛЬНЫЙ ЛИСТ Особенности администрирования страховых взносов Федеральной налоговой службой Российской Федерации СОДЕРЖАНИЕ Введение Глава 1. Теоретические основы исчисления и уплаты страховых взносов Понятие, сущность страховых взносов Особенности исчисления страховых взносов Порядок уплаты страховых взносов в Федеральную налоговую службу Российской Федерации Глава 2. Анализ организации бухгалтерского учёта страховых взносов на предприятии Организационно-экономическая характеристика исследуемой организации Порядок заполнения Расчета по страховым взносам по форме КНД 1151111 для учета исчисленных страховых взносов и представления в Федеральную налоговую службу на примере организации Заключение Список литературы ВведениеС 1 января 2017 года все плательщики страховых взносов учитываются в Федеральной налоговой службой Российской Федерации. В Российской Федерации контроль над страховыми взносами осуществляется рядом федеральных законов. Наивысшую юридическую силу имеет Федеральный закон от 24.07.2009 N 212-ФЗ, который ввел систему страховых взносов в РФ и глава 34 Налогового Кодекса Российской Федерации. Регулирование страховых взносов находится на стыке налогового, юридического и финансового права. Налоговое право трактует страховые взносы, как обязательный платеж в государственный внебюджетный фонд. Глава 1. Теоретические основы исчисления и уплаты страховых взносов1.1 Понятие, сущность страховых взносовПод страховыми взносами понимаются обязательные платежи на обязательное пенсионное страхование (далее – ОПС), обязательное социальное страхование (далее – ОСС) на случай временной нетрудоспособности и в связи с материнством (далее – ВНиМ), на обязательное медицинское страхование (далее – ОМС), взимаемые с организаций и физических лиц в целях финансового обеспечения реализации прав застрахованных лиц на получение страхового обеспечения по соответствующему виду обязательного социального страхования [ 5, ст. 8]. При наступлении страхового случая у сотрудника появляется возможность получать выплаты от фонда социального страхования. Пенсионные взносы закладывают базу для грядущей пенсии человека. Многие налоги могут быть уплачены в разные бюджеты, такие как: федеральный, региональный и местный, но страховые взносы уплачиваются только в государственные внебюджетные фонды [1, с.21]. Страховые взносы также являются федеральными и подлежат к уплате на всей территории Российской Федерации [5, ст. 18.1]. Для полноты понимания страховых взносов выделим основные принципы установления и ведения. Основными принципами является обязательность и всеобщность уплаты страховых взносов. Так как законодательством России страховые взносы установлены как обязательные платежи, то под принципом всеобщности, можно понимать установление мер ответственности за нарушения в части неполной уплаты, неуплаты или несвоевременной уплаты страховых взносов [10, с. 19]. А принцип обязательности основан на целях, как самих организаций, так и на внебюджетных фондах, которые реализуется посредством программ социального характера и в свою очередь отталкивающиеся от Конституции России. В социально-экономической сущности страховых взносов в России происходит спад. Форма образования и расходования денежных средств, образуемых вне федерального бюджета и бюджетов субъектов Российской Федерации, предназначенных для реализации конституционных прав граждан на пенсионное обеспечение, социальное страхование, социальное обеспечение в случае безработицы, охрану здоровья и медицинскую помощь терпит кризис. В связи с демографическим процессом в России, а именно старение населения, были предприняты некоторые изменения в системе администрирования страховых взносов. Пенсионная реформа, проведенная в 2018 году, включившая в себя увеличение пенсионного возраста, должна была сократить разницу между полами. Женщины могут выходить на пенсию в 60 лет, а мужчины в 65 лет. Принцип, когда работающее население гарантирует пенсию неработающему, становится менее действенным. Увеличивается количество пенсионеров, процент трудоспособного населения уменьшается, денежных средств на выплату пенсий не хватает (рис. 1).  На диаграмме можно заметить динамику роста нетрудоспособного населения и спада трудоспособного. Если такая тенденция продолжится, то в скором времени работающие граждане не смогут гарантировать пенсию неработающим пенсионерам и инвалидам. 1.2 Особенности исчисления страховых взносовС 1 января 2017 года все плательщики страховых взносов учитываются в Федеральной налоговой службой Российской Федерации. В Российской Федерации контроль над страховыми взносами осуществляется рядом федеральных законов. Наивысшую юридическую силу имеет Федеральный закон от 24.07.2009 N 212-ФЗ, который ввел систему страховых взносов в РФ и глава 34 Налогового Кодекса Российской ФедерацииоссРРРощоВщзмпртп. Объектом страховых взносов выступают выплаты и иные вознаграждения в пользу физических лиц, подлежащих обязательному социальному страхованию, начисляемые: физическим лицам, работающих по договорам гражданско-правового характера (далее – ГПХ) и трудовым договорам, предметом которых выступает выполнение работ, оказание услуг; по различным договорам (авторского заказа, издательскому лицензионному договору и т.д.); физическим лицам, подлежащих обязательному социальному страхованию. Субъект страхования представляют страхователи (работодатели), страховщики, застрахованные лица, а также иные органы, организации и граждане, наделенные этим правом [6, ст. 6]. База для исчисления страховых взносов трактуется как сумма выплат и иных вознаграждений физических лиц по истечении каждого календарного месяца в течение всего года, нарастающим итогом, туда не входят суммы, не подлежащие обложению страховыми взносами [7, ст. 421]. На период 2017 - 2021 годов предельная величина базы для исчисления страховых взносов на ОПС устанавливается с учетом определенного на соответствующий год размера средней заработной платы в Российской Федерации, увеличенного в двенадцать раз, и следующих применяемых к нему повышающих коэффициентов на соответствующий календарный год [7, ст. 421]: в 2017 году - 1,9; в 2018 году - 2,0; в 2019 году - 2,1; в 2020 году - 2,2; в 2021 году - 2,3. Не применяется при исчислении страховых взносов по дополнительным тарифам на обязательное пенсионное страхование, установленным Налогового кодекса, и страховых взносов на дополнительное социальное обеспечение членов летных экипажей воздушных судов гражданской авиации, а также отдельных категорий работников организаций угольной промышленности и другие [7, ст. 421]. Плательщиков страховых взносов можно разделить на две группы (рис.2)  Рис. 2 – плательщики страховых взносов База для начисления страховых взносов для плательщиков I группы определяется как сумма выплат и иных вознаграждений. Плательщики II группы: за себя уплачивают страховые взносы в зависимости от получаемого дохода. Тарифы страховых взносов для основных плательщиков составляют 30%, (табл. 1). Таблица 1 - Тарифы страховых взносов в РФ на 2020 год

Сумма страховых взносов формируется в рублях и копейках и исчисляется по каждому из входящих в 30% тарифов [7, ст. 431]. Также существуют и пониженные тарифные ставки, которые указаны в ст. 427 НК РФ, их подробно можно рассмотреть в таблице 2. Таблица 2 – Пониженные тарифные ставки на 2021 год

В РФ действует начисление дополнительных тарифов по страховым взносам на обязательное пенсионное страхование работникам, занятым на работах с вредными, опасными и тяжелыми условиями труда, указанных в ст. 30 Федерального закона от 28.12.2013 № 400-ФЗ «О страховых пенсиях». Тариф дополнительных взносов за тяжелые, опасные и вредные условия труда зависит от результата спецоценки условий труда, а именно от класса опасности, который был присвоен рабочему месту. Соответственно, чем опаснее условия труда, тем более высокий тариф необходимо будет заплатить работодателю. Дополнительные тарифы представлена в таблице 3. Таблица 3 – Дополнительные тарифы работникам, занятым на работах с вредными, опасными и тяжелыми условиями труда

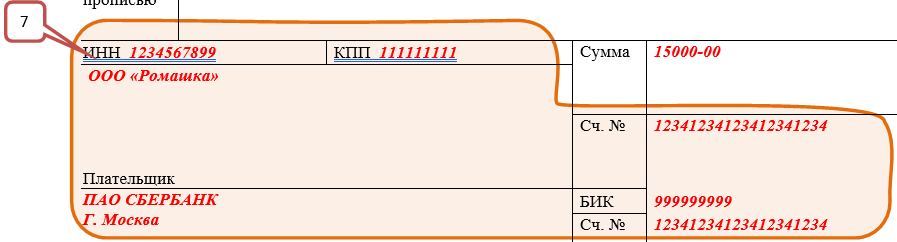

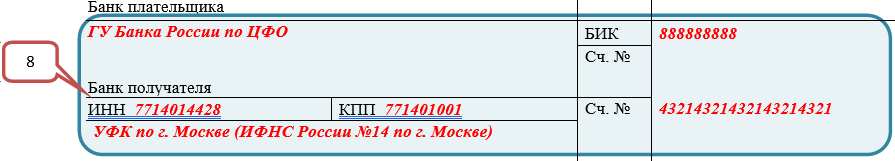

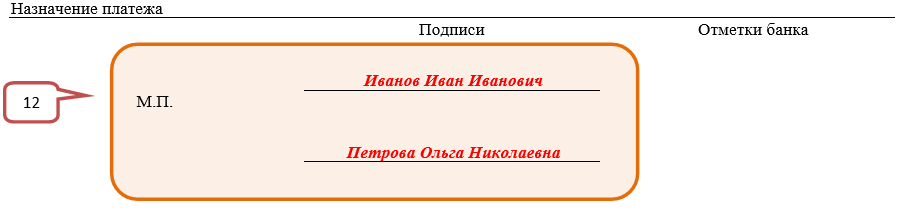

Исчисления и уплата страховых взносов осуществляется плательщиками-работодателями каждый месяц. Сроком уплаты считается не позднее 15-го числа следующего календарного месяца, в котором произведены выплаты в пользу физических лиц [7, ст. 431]. Расчетным периодом признается календарный год. Отчетным периодом является I квартал, полугодие, девять месяцев календарного года. Согласно положениям законов об обязательном страховании, проживающие (постоянно или временно) в РФ иностранцы уплачивающие страховые взносы подразделяются на: постоянно проживающие в РФ; временно проживающих в РФ (кроме временно находящихся в РФ высококвалифицированных специалистов); временно пребывающих в РФ(кроме временно находящихся в РФ высококвалифицированных специалистов). Высококвалифицированных специалистов и граждан из стран, заключивших с Россией Евразийский экономический союз, членами которого являются Республика Армения, Республика Беларусь, Российская Федерация, Республика Казахстан и Кыргызская Республика. Также следует различать иностранных граждан, имеющих статус беженцев и иностранных граждан, получивших временное убежище. Согласно положениям законов об обязательном страховании, проживающие (постоянно или временно) в РФ иностранцы оказываются подлежащими таким видам страхования, как: ОПС вне зависимости от того, как они работают (по трудовому либо ГПХ договору или как ИП); ОСС по нетрудоспособности и материнству при осуществлении работы по трудовому либо ГПХ договору, но не в ситуации, когда иностранец является ИП; ОМС вне зависимости от того, как они трудятся (по трудовому либо ГПХ договору или как ИП), но не тогда, когда иностранный специалист имеет высокую квалификацию. То есть с доходов иностранцев, оформленных по трудовому или ГПХ договору, исчисляются взносы по тем же правилам, что и с доходов граждан РФ, если иностранцы не относятся к разряду специалистов высокой квалификации. В отношении специалиста высокой квалификации обязательными будут начисления на ОПС и ОСС. Взносы начисляются на все выплаты, сделанные работодателями (организацией или ИП) сотрудникам в соответствии с их трудовыми договорами. К таким выплатам относятся: заработная плата, премии за месяц, квартал или год, отпускные и компенсация за неиспользованный отпуск. Выплаты социального характера, основанные на коллективном договоре, не являющиеся стимулирующими и не зависящие от квалификации работников, сложности, качества, количества, условий выполнения самой работы, не являются оплатой труда работников (вознаграждением за труд), в том числе и потому, что не предусмотрены трудовыми договорами. Суммы, не подлежащие обложению страховыми взносами [7, ст. 422, ст. 420]: государственные пособия; суммы единовременной материальной помощи; не в рамках трудовых отношений и договоров; гражданам по контрактам, связанным с продажей или передачей имущества во временное пользование (по договорам аренды, передачей денег в долг и др.); командировочные расходы; суммы страховых платежей (взносов) по обязательному страхованию работников; суммы материальной помощи, оказываемой работодателями своим работникам, не превышающие 4 000 рублей на одного работника за расчетный период; иные суммы, не подлежащие обложению страховыми взносами. На все выплаты, не упомянутые в данных статьях, необходимо начислять страховые взносы. 1.3 Порядок уплаты страховых взносов в Федеральную налоговую службу Российской ФедерацииВзносы перечисляются и в налоговую не позднее 15 числа месяца, следующего за оплачиваемым. При выпадении такой даты на нерабочий день, платеж осуществляется в первый рабочий день после 15-го числа. Каждая организация (как юридическое лицо) уплачивает обязательные платежи по страховым взносам во внебюджетные фонды: на ОПС – зачисляются в бюджет Пенсионного фонда с целью формирования пенсионных накоплений граждан РФ; на обязательное социальное страхование на случай ВНиМ – поступают в Фонд социального страхования 86 и направлены на обеспечение граждан пособиями – по нетрудоспособности, по беременности и родам, по уходу за ребенком; на обязательное медицинское страхование – поступают в Федеральный фонд и предназначены для получения застрахованными лицами в случае необходимости бесплатной медицинской помощи. Для расчета страховых взносов нужно ориентироваться на такие статьи Налогового кодекса: ст. 421 НК РФ рассказывает о порядке определения базы для расчета; ст. 422 НК РФ перечисляет виды необлагаемых взносами доходов; ст. 425-429 НК РФ определяют тарифы страховых взносов для разных категорий плательщиков; ст. 432 НК РФ рассказывает о суммах взносов для ИП. Работодатели обязаны делать ежемесячный обязательный платеж по пенсионным и медицинским взносам, а также по взносам на страхование на случай временной нетрудоспособности и в связи с материнством. Чтобы рассчитать сумму платежа, нужно сложить все облагаемые выплаты, начисленные с начала года и до окончания соответствующего календарного месяца, и умножить на страховой тариф. Из этой величины следует вычесть взносы, перечисленные с начала года и до предшествующего календарного месяца включительно. Полученная величина и есть текущий ежемесячный платеж. То есть, можно записать формулу так: Страховые взносы = база для начисления взносов * тариф – начисленные с начала года взносы В течение расчётного периода по итогам каждого календарного месяца плательщики должны исчислять и уплачивать страховые взносы, исходя из базы для их исчисления с начала расчётного периода до окончания соответствующего календарного месяца и тарифов страховых взносов, исчисленных с начала расчётного периода по предшествующий календарный месяц включительно. Из базы исключаются суммы, не подлежащие обложению страховыми взносами, за расчётный период [7, ст. 422]. От размера сформировавшейся к расчётной дате базы доходов зависит применяемая тарифная ставка. Ежегодно индексируют предельную величину базы для исчисления страховых взносов. И в 2021 году согласно постановлению Правительства РФ от 26.11.2020 N 1935, эти величины составляют: для исчисления страховых взносов на ОСС на случай временной нетрудоспособности и в связи с материнством с учетом предлагаемой индексации в 1,059 раза составит сумму, не превышающую 966 000 рублей нарастающим итогом с 1 января 2021 г.; для исчисления страховых взносов на ОПС с учетом увеличенного в 12 раз размера средней заработной платы на 2021 год и повышающего коэффициента в размере 2,3 составит сумму, не превышающую 1 465 000 рублей нарастающим итогом с 1 января 2021 г.; предельная величина дохода для исчисления взносов на медицинское страхование не устанавливается. Со всего дохода платится полный тариф взносов. Если выплаты с начала года превысили пороговое значение, пенсионные взносы начисляются по тарифу 10%, а "больничные" взносы не платятся [8]. На обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством 2,9 % в пределах базы и при превышении предельного значения начисление взносов прекращается до следующего года; на обязательное медицинское страхование 5,1 % независимо от величины доходов. В соответствии с НК РФ необходимо придерживаться трёх правил, взносы следует начислять: по истечении каждого календарного месяца нарастающим итогом с начала календарного года; отдельно по каждому виду страхования; отдельно по каждому сотруднику [9, с. 160]. Каждый вид страховых взносов уплачивается отдельными платежными документами. Перечисляя страховые взносы, организация заполняет платежное поручение представлено в таблице 4:

В нижеприведенной таблице 5 указанные выше по тексту коды КБК дополнены кодами, применяемыми при оплате пеней и штрафов по каждому виду платежей. Таблица 5 – КБК по основным тарифам, штрафам, пеням

Обязанность по уплате налога считается исполненной плательщиком, в частности, с момента предъявления в банк поручения на перечисление в бюджетную систему РФ на соответствующий счёт Федерального казначейства денежных средств со счёта 88 налогоплательщика в банке при наличии на нём достаточного денежного остатка на день платежа. В случае неуплаты или неполной уплаты налога в установленный срок производится его взыскание в порядке, предусмотренном Налоговым кодексом Российской Федерации. Неуплата (несвоевременная уплата) страховых взносов может повлечь наказание, если недоимка образовалась по следующим причинам: расчетная база по взносам занижена; сумма платежа рассчитана неверно; плательщик взносов совершил иные неправомерные действия (бездействие). Санкции за неуплату страховых взносов показаны в таблице 6. Таблица 6 – Санкции за неуплаты страховых взносов

Пени же взыскиваются в порядке, предусмотренном в статье 75 НК РФ, в которой можно увидеть, что пеней признается установленная денежная сумма, которую налогоплательщик должен выплатить в случае уплаты причитающихся сумм налогов [5, ст.75]. Пеня начисляется, за каждый календарный день просрочки исполнения обязанности по уплате налога начиная со следующего за установленным законодательством о налогах и сборах дня уплаты налога по день исполнения обязанности по его уплате включительно. Сумма пеней, начисленных на недоимку, не может превышать размер этой недоимки [5, ст.75]. Пени в 2021 году начисляются по особым специальным правилам: только и исключительно на сумму непогашенного долга; за каждый день опоздания с погашение задолженности; в процентах, которые могут быть строго фиксированными или поставленными в зависимость от динамики и изменений ключевой ставки. В первые 30 дней просрочки пени рассчитываются: Пеня = Недоимка × Ставка рефинансирования × 1 / 300 × Количество календарных дней просрочки. Если налогоплательщик опоздал с оплатой налога или взноса на ОПС, ОМС и ВНиМ более чем на 30 дней, то с 31 дня просрочки пеня будет рассчитываться по другой формуле: Пеня = Недоимка × Ставка рефинансирования × 1 / 150 × Количество календарных дней просрочки. Полученные результаты складываются. Итогом этой операции будет сумма пени, которую нужно уплатить. Ежеквартально, плательщики представляют единый расчёт по страховым взносам не позднее 30 - го числа месяца, следующего за расчётным (отчётным) периодом, в налоговый орган по месту нахождения организации и по месту нахождения обособленных подразделений организаций, которые начисляют выплаты и иные вознаграждения в пользу физических лиц, по месту жительства физического лица, производящего выплаты и иные вознаграждения физическим лицам. Штраф за несвоевременную сдачу сводных отчетов по страховым взносам, составляет 5% от суммы взносов к уплате по отчету за каждый полный или неполный месяц просрочки. При этом штраф не может быть меньше 1000 руб. и больше 30% от суммы взносов к уплате (п. 1 ст. 119 НК РФ). Также предусмотрены случаи, когда организация переплачивает страховые взносы, их можно поделить по специфике взносов: зачесть переплату можно в счет будущих платежей только по тем же самым взносам, которые оказались излишне уплаченными (п. 1.1 ст. 78 НК РФ); вернуть нельзя ту переплату, которая отразилась в отчетности, поданной в ПФР, и уже учтена за конкретными застрахованными лицами, если они уже вышли на пенсию (п. 6.1 ст. 78, п. 1.1 ст. 79 НК РФ, постановление КС РФ РФ от 31.10.2019 № 32-П); возврат при наличии долгов по пеням и штрафам по тем же самым взносам, которые оказались излишне уплаченными, будет осуществлен за вычетом суммы имеющейся задолженности (п. 1.1 ст. 79 НК РФ) иные предусмотренные статьей 78 НК РФ. В случае обнаружения фактов, свидетельствующих о возможной излишней уплате налога, по предложению налогового органа или налогоплательщика может быть проведена совместная сверка расчетов по налогам, сборам, страховым взносам, пеням и штрафам. [5, ст. 78] Если у налогоплательщика есть обязанность по уплате страховых взносов, пеней и штрафов, но он не может уплатить их в установленный срок, тогда он имеет право обратиться в налоговый орган за отсрочкой или рассрочкой по их уплате. Отсрочка или рассрочка по уплате налога может быть предоставлена заинтересованному лицу, финансовое положение которого не позволяет уплатить этот налог в установленный срок, однако имеются достаточные основания полагать, что возможность уплаты указанным лицом такого налога возникнет в течение срока, на который предоставляется отсрочка или рассрочка, при наличии хотя бы одного из следующих оснований: причинение этому лицу ущерба в результате стихийного бедствия, технологической катастрофы или иных обстоятельств непреодолимой силы; угроза возникновения признаков несостоятельности (банкротства) заинтересованного лица в случае единовременной уплаты им налога; производство и (или) реализация товаров, работ или услуг заинтересованным лицом носит сезонный характер; иные основания предусмотренные статьей 64 НК РФ. Организации должны выполнять свои обязанности вовремя и полностью перечислять установленные законом взносы. Так, как от суммы взносов, поступающих во внебюджетные фонды, напрямую зависит размер пособий социального характера и размер будущей пенсии. Уплата страховых взносов во внебюджетные фонды обеспечивают право граждан на получение финансовой поддержки при выходе на пенсию, при беременности, в случае рождения ребенка, болезни, а также предоставляет право получения бесплатной медицинской помощи. Поступление страховых взносов зависит от полноты и правильности учета расчетов страхователей с органами социального страхования и обеспечения, поэтому важно знать порядок расчета, уплаты и формирования отчетности по ним. | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||