Практика Финансы и кредит. Отчет по результатам производственной практики практики по получению профессиональных умений и опыта профессиональной деятельности (рассред.)

Скачать 6.32 Mb. Скачать 6.32 Mb.

|

| ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Показатели | 2019 г. | 2020 г. | 2021 г. | Изменение | |||

| 2020-2019гг. | 2021-2020гг. | ||||||

| Абс. изм (+/-) | Темп прирос та, % | Абс. изм (+/-) | Темп прирост а, % | ||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| Чистые процентные доходы (чистые процентные расходы), тыс. руб. | 44918001 | 66089349 | 56566043 | 21 171 348 | 47,13 | -9 523 306 | -14,41 |

| Чистые доходы (чистые расходы) от инвестиций, оцениваемых по амортизационной стоимости, тыс. руб. | 1064943 | 4273637 | 4273637 | -1 064 943 | 301,31 | 0 | - |

| Чистые доходы (чистые расходы) от операций с иностранной валютой, тыс. руб. | 5749497 | 8397586 | -8027652 | 2648089 | 46,06 | -16425238 | -195,59 |

| Доходы в виде дивидендов, тыс. руб. | 6657094 | 324349 | 324349 | -6332745 | -95,13 | 0 | - |

| Комиссионные доходы, тыс. руб. | 23527924 | 25507440 | 25503424 | 1979516 | 8,41 | -4016 | -0,02 |

| Комиссионные расходы, тыс. руб. | 7432970 | 10047243 | 10048650 | 2614273 | 35,17 | 1407 | 0,014 |

| Прочие операционные доходы, тыс. руб. | 22952380 | 21415623 | 24140832 | -1536757 | -6,71 | 2725209 | 12,72 |

| Чистые доходы (расходы) | 94120191 | 74116949 | 76448087 | -20003242 | -21,31 | 2331138 | 3,15 |

| Административны е и прочие операционные расходы, тыс. руб. | 46462658 | 48704073 | 49623302 | 2241415 | 4,82 | 919229 | 1,89 |

| Прибыль (убыток) до налогообложения | 47657533 | 25412876 | 26824785 | -22244657 | -46,68 | 1411909 | 95,61 |

| Начисленные (уплаченные) налоги | 9576269 | 9570701 | 9577418 | -5568 | -0,06 | 6717 | 0,07 |

| Финансовый результат за отчетный период, тыс. руб. | 38016338 | 16643363 | 18048555 | -21372975 | -56,22 | 1405192 | 8,44 |

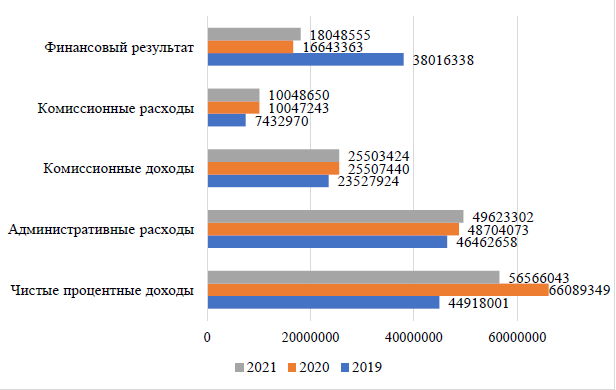

Схематично ключевые экономические показатели из отчета о финансовых результатах за 2019-2021 гг. отражены на рисунке 1.3.

Рисунок 1.3 – Динамика финансовых показателей ПАО «Совкомбанк» за 2019-2021 гг.

Чистые доходы (расходы) ПАО «Совкомбанк» от операций с иностранной валютой показали резкую отрицательную динамику за 2019–2021 гг.

Чистые расходы по операциям с иностранной валютой уменьшился на 239,6% за анализируемый период, что вероятно базируется на нестабильной ситуации в стране, в том числе с курсами валют. За 2019-2021 гг. доходы в виде дивидендов также уменьшились на 6332745 тыс. руб. [18]

За анализируемый период, финансовый результат ПАО «Совкомбанк» показал отрицательную динамику, в частности за 2019-2021 гг. наблюдалось уменьшение средств на 52,5%. При этом чистые доходы от инвестиций за 2019-2021 гг. возросли на 301,3%, что свидетельствует о том, что. решения, принятые в области инвестирования АО «Совкомбанк» были эффективными и показали положительный результат.

Финансовые результаты были достигнуты от операций, учитываемых в бухгалтерском балансе. Бухгалтерский баланс включает активные и пассивные операции.

Горизонтальный анализ динамики активов бухгалтерского баланса ПАО «Совкомбанк» на 1 января 2019-2021 гг. представлен в таблице 1.2 [5].

Таблица 1.2 – Анализ активов ПАО «Совкомбанк» на 01.01. 2019 –2021 гг.

В тыс. руб.

| Показатели | 2019 г. | 2020 г. | 2021 г. | Изменение | |||

| 2019-2020 гг. | 2020-2021 гг. | ||||||

| Абс. изм (+/-) | Темп прирос та, % | Абс. изм (+/-) | Темп прирос та, % | ||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| Денежные средства | 19779487 | 23375822 | 24419425 | 3596335 | 18,18 | 1043603 | 4,46 |

| Средства кредитной организации в ЦБ РФ | 46744141 | 41867015 | 55122389 | -4877126 | -10,43 | 13255374 | 31,66 |

| Обязательны е резервы | 4934727 | 6436606 | 7488394 | 1501879 | 30,43 | 1051788 | 16,34 |

| Финансовые активы | 5607011 | 204788096 | 331627443 | 199181085 | 3552,4 | 126839347 | 2262,2 |

| Чистая ссудная задолженность | 557854134 | 614307680 | 741084371 | 56453546 | 10,12 | 126776691 | 20,64 |

| Чистые вложения в финансовые активы | 158681498 | 112434455 | 155687181 | -46247043 | -29,14 | 43252726 | 38,47 |

| Инвестиции в дочерние и зависимые организации. | 9169001 | 21631996 | 26750540 | 12462995 | 135,9 | 5118544 | 23,66 |

| Основные средства, нематериальные активы и материальны е запасы | 5466325 | 6992984 | 10705049 | 1526659 | 27,93 | 3712065 | 53,08 |

| Прочие активы | 15450246 | 27116931 | 15011962 | 11666685 | 75,51 | -12104969 | -44,64 |

| Всего активов | 964857397 | 1454289263 | 1154961639 | 489431866 | 50,73 | -299327627 | -20,58 |

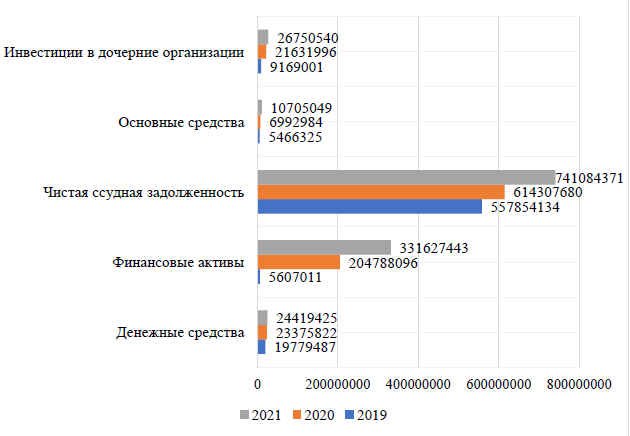

Более наглядно динамика ряда статей активов АО «Совкомбанк» отражена на рисунке 1.4.

Рисунок 1.4 – Динамика ряда активов ПАО «Совкомбанк»

на 01.01. 2019-2021 гг.

Анализируя активы ПАО «Совкомбанк» можно отметить следующие ключевые моменты.

По данным на 01.01.2019-2021 гг. наблюдалась тенденция роста денежных средств на 23,5%, средства кредитной организации в Банке России уменьшились на 5,3 %

Значительно увеличились финансовые активы на 5814,5% за анализируемый период, что указывает на то, что компания успешно осуществляла операции с финансовыми инструментами на протяжении 2018-2020 гг. [16]

Итог активов Банка возрос на 01.01.2020 г. по сравнению с 01.01 2019 г га 50,73%, однако на 01.01.2021 г. по сравнению с 01.01 2020 г. произошло снижение на 20,58%. Основная причина снижения – ковидная ситуация в стране и регламентирующая текущая политика Центрального банка Российской Федерации.

В таблице 1.3 представлен анализ динамики пассивов ПАО «Совкомбанк» за 2019-2021 гг.

Таблица 1.3 – Анализ динамики обязательств ПАО «Совкомбанк» на 01.01. 2019-2021 гг.

В тыс. руб.

| Показатели | 2019 г. | 2020 г. | 2021 г. | Изменение | |||

| 2020-2019гг. | 2021-2020гг. | ||||||

| Абс. изм (+/-) | Темп прирос та, % | Абс. изм (+/-) | Темп прирос та, % | ||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| Кредиты, депозиты и прочие средства ЦБ РФ. | 857400 | 785319 | 1802430 | -72081 | -8,41 | 1017111 | 129,52 |

| Средства клиентов. | 826383022 | 978134921 | 1199417011 | 151751899 | 18,36 | 221282090 | 22,62 |

| Финансовые обязательства | 6097592 | 6638350 | 21060465 | 540758 | 8,87 | 14422115 | 217,25 |

| Выпущенные долговые ценные бумаги | 28946351 | 26107772 | 37829650 | -2838579 | -9,81 | 11721878 | 44,89 |

| Обязательства по текущему налогу на прибыль | 246422 | 2278466 | 3295988 | 2032044 | 824,62 | 1017522 | 44,66 |

| Прочие обязательства | 13590989 | 7187220 | 14396850 | -6403769 | -47,12 | 7209630 | 100,31 |

| Всего обязательств | 882647521 | 1023695157 | 1282876114 | 141047636 | 15,98 | 259180957 | 25,32 |

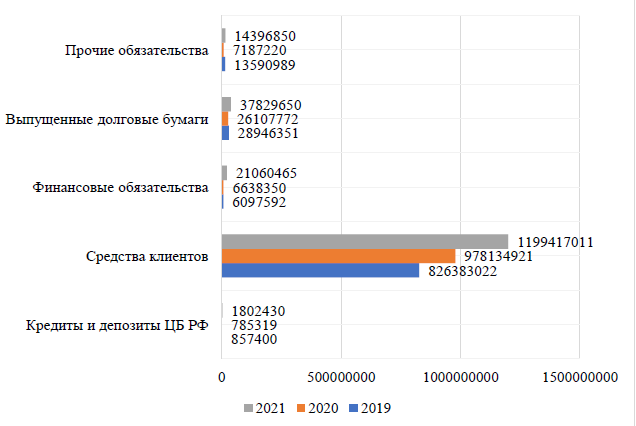

На рисунке 1.5 отражена динамика ряда статей обязательств бухгалтерского баланса ПАО «Совкомбанк».

Рисунок 1.5 – Динамика обязательств ПАО «Совкомбанк» за 2019-2021 гг.

На протяжении анализируемого периода наблюдается динамика роста кредитов и депозитов ЦБ РФ на 52,43% на 01.01 2019–2021 гг.

Средства клиентов увеличились на 18,36% на 01.01 2019–2020 гг. и на 22,62% на 01.01 2020–2021 гг. Финансовые обязательства Банка на 01.01.2019-2020 гг. увеличились на 540758 тыс. руб., а на 01.01. 2020-2021 гг. – на 14422115 тыс. руб.

Выпущенные долговые ценные бумаги, занимающие второе место по доле в общих обязательств по величине, снизились на 01.01.2020 г. по сравнению с 01.01.2019 г., но затем в следующем году выросли на 44,89%

В итоге обязательства ПАО «Совкомбанк» возросли на 45,3% за анализируемый период, что обусловлено ростом финансовых обязательств компании, а также увеличением средств клиентов и кредитов Банку России.

Агентства, оценивающие деятельность банка и присваивающие рейтинги, представлены в таблице 1.4.

Таблица 1.4 – Кредитные рейтинги ПАО «Совкомбанк» от кредитных агентств

| Наименование Агентства | Рейтинг | Дата | Прогноз |

| Аналитическое кредитное агентство «АКРА» | АА- | 05.04.2023 | Стабильный |

| «Эксперт Ra» | RUAA | 14.07.2022 | Стабильный |

| Национальные кредитные рейтинги «НКР» | АА- | 26.04.2023 | Стабильный |

По мнению аналитиков, Банк сохраняет сильные рыночные позиции и высокую диверсификацию бизнеса, нормативы достаточности капитала по РСБУ выполняются с запасом, склонность к риску оценивается как умеренная. В 2023 году агентство ожидает снижения стоимости риска, роста чистой процентной маржи и существенного улучшения рентабельности по МСФО и РСБУ.