Практика Финансы и кредит. Отчет по результатам производственной практики практики по получению профессиональных умений и опыта профессиональной деятельности (рассред.)

Скачать 6.32 Mb. Скачать 6.32 Mb.

|

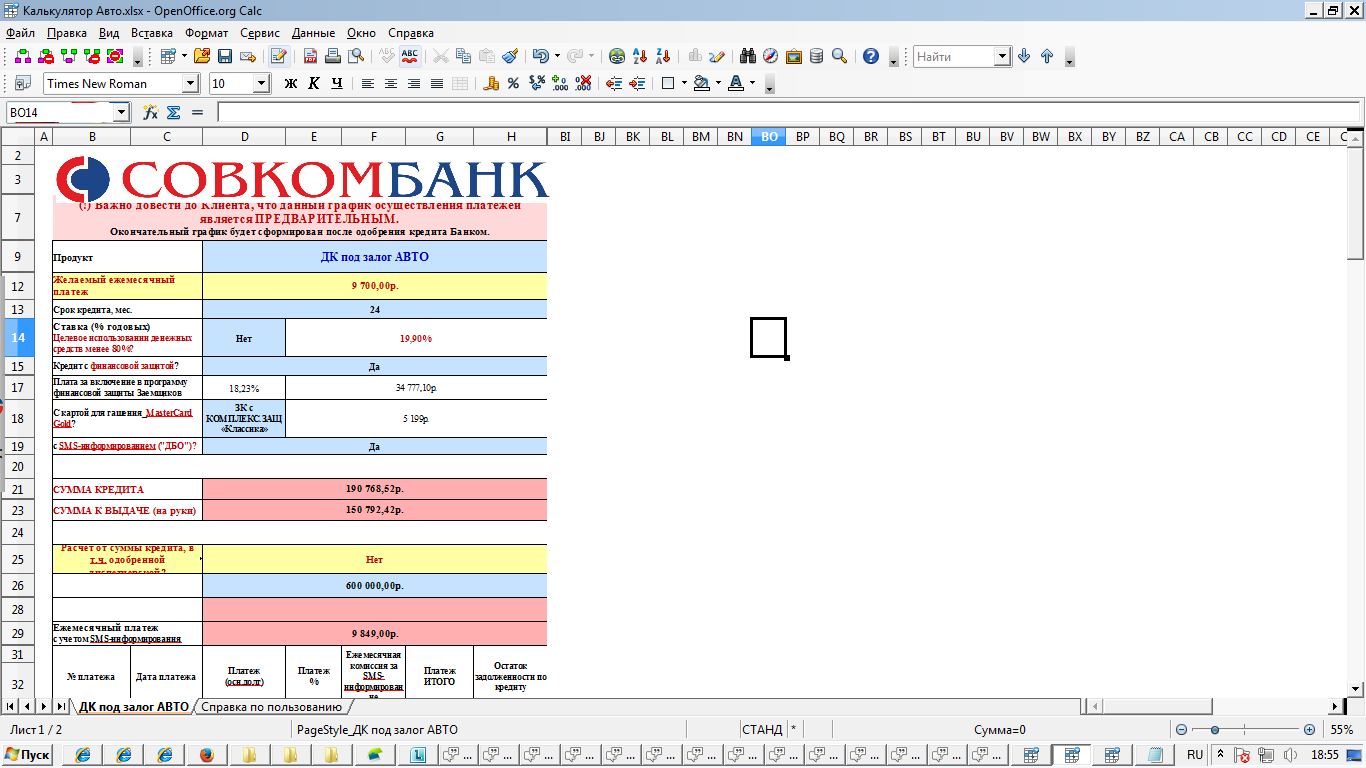

3 Оценка кредитоспособности физических лиц в ПАО «Совкомбанк»Оценка кредитоспособности заемщиков в ПАО «Совкомбанк» производится кредитным отделом. В своей работе кредитный отдел руководствуется Федеральным Законом РФ «О банках и банковской деятельности», иными законами и правовыми актами Российской Федерации, решениями Наблюдательного совета, Правления и Председателя банка, иными нормативными и распорядительными документами самого банка, Положением об Управлении Основные нормативные акты, регулирующие работу кредитного отдела: [21] 1. Гражданский Кодекс РФ: - Часть 1 Глава 23 Обеспечение исполнения обязательств; - Часть 2 Глава 42 Заем и кредит; 2. Положение Банка России № 254-П от 26.03.2004 г. «О порядке формирования кредитными организациями резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности». Основной документ, определяющий правила формирования резервов по кредитам. Помимо него существует множество писем и разъяснений Банка России, которые экономист кредитного отдела обязательно должен учитывать в работе во избежание серьезных проблем при проверке; 3. Положение Банка России № 283-П от 20.03.2006 г. «Положение о порядке формирования кредитными организациями резервов на возможные потери». Данный документ регулирует создание резервов по кредитным линиям, овердрафтам, банковским гарантиям; 4. Положение Банка России № 385-П от 16.07.2019 г. «О Правилах ведения бухгалтерского учета в кредитных организациях, расположенных на территории Российской Федерации». Основной документ, определяющий ведение бухгалтерского учета в банке. В работе кредитного отдела интересны балансовые и внебалансовые счета №№ 441-459,913,914,916 (какие операции проводятся по данным счетам, в корреспонденции с какими счетами они работают, их аналитика). Общая структура принятия решения о предоставлении кредита, действующая в банке в настоящее время представлена на рисунке 3.1.  Рисунок 3.1 – Общий механизм принятия решений о выдаче розничного кредита Методика является формализованной системой оценки платежеспособности потенциального заемщика – физического лица при предоставлении физическим лицам всех видов среднесрочных и долгосрочных кредитных продуктов, включая потребительские, ипотечные кредиты, кредитование на приобретение автомобилей, и иные кредитные продукты. При этом уровни максимальных лимитов кредитования по различным кредитным продуктам могут различаться в силу различий в обеспечении и сроках кредитования. [10] Определение платежеспособности физического лица и максимального лимита кредитования проводится в три этапа: Определение соответствия клиента минимальным требованиям банка к потенциальному заемщику. В случае если клиент удовлетворяет минимальным требованиям Банка, следует переход ко второму этапу. Если клиент не соответствует хотя бы одному параметру, дальнейший анализ в рамках настоящей методики не проводится; Расчет суммы доходов, которые возможно направить в погашение кредита. Данный расчет проходит в три этапа: расчет реального текущего дохода заемщика, со-заемщика и поручителей («текущий доход»); определение стабильной части указанных доходов в средне- и долгосрочной перспективе с учетом места работы, должности, возраста, квалификации и иных факторов («ожидаемый доход»); расчет части ожидаемого дохода, которую заемщик, со- заемщик и поручители будут иметь возможность направлять в погашение кредитов и займов после проведения необходимых расходов («свободный доход»); Определение максимального лимита кредитования на основе величины свободного дохода и ожидаемого дохода заемщика, со-заемщика и поручителей и установленных коэффициентов максимальной кредитной емкости. [6] В случае, когда солидарная ответственность за возврат кредита возлагается на несколько физических лиц (основного заемщика и со-заемщика и/или поручителя), расчет максимального лимита кредитования каждого лица проводится отдельно на основании их свободного/ожидаемого дохода. Максимальный совокупный лимит кредитования основного заемщика равен сумме максимального лимита кредитования основного заемщика (рассчитанного без учета со-заемщика и поручителей), максимального лимита кредитования со-заемщика и максимального лимита кредитования каждого поручителя. Одним из основных направлений деятельности ПАО «Совкомбанк» является предоставление физическим лицам потребительских кредитов на покупку товаров длительного пользования. ПАО «Совкомбанк» предоставляет такие кредиты в торговых центрах и магазинах, где клиенты могут получить кредит на сумму от 2250 руб. и сроком от 3-х месяцев. Кредиты ПАО «Совкомбанк» помогают приобрести товары в таких сегментах как: бытовая техника, аудио- и видеотехника, мебель, кухни, товары для дома, компьютерная техника, товары для спорта и отдыха, товары для автовладельцев, товары для детей, одежда и услуги. Рассмотрим условия потребительского кредитования (табл. 3.1). Таблица 3.1 – Условия предоставления кредита ПАО «Совкомбанк»

Потребительский кредит можно оформить во всех точках продаж магазинов - партнеров в Златоусте и других городах России. В 2013 году ПАО «Совкомбанк» первым в России начал предоставлять совершенно новую услугу – дистанционные кредиты наличными. Благодаря уникальной возможности оформления кредита на расстоянии, ПАО «Совкомбанк» получает деньги, не выходя из дома. Это экономичный кредит без посредников. [18] Выбирая ПАО «Совкомбанк», клиент избегает дополнительных комиссий, которые взимаются другими банками. Рассмотрим условия предоставления дистанционного кредита (табл. 3.2). Таблица 3.2 – Условие предоставления дистанционногокредита ПАО «Совкомбанк»

Для того, чтобы получить дистанционный кредит в ПАО «Совкомбанк», достаточно позвонить в телефонный центр (Центр Обслуживания Клиентов) или прислать заявление по почте. Сотрудники ПАО «Совкомбанк» заполняют заявление и высылают Клиенту персонализированный пакет документов. Оператор Телефонного центра незамедлительно свяжется с Клиентом, чтобы сообщить о принятом решении и о дате поступления денег на его банковский счет. Эти деньги можно использовать по усмотрению Клиента на любую покупку, без подтверждения расходов. Дополнительными условиями предоставления кредита являются следующие: – кредит погашается небольшими суммами. Клиент самостоятельно выбирает размер ежемесячных выплат, который не изменяется в течение всего срока погашения; – размер ежемесячных выплат зависит от выбранной клиентом суммы кредита и срока погашения. Размер ежемесячных выплат зависит от выбранной клиентом суммы кредита и срока погашения. Перечислим условия кредита: сумма кредита – до 90% стоимости; первоначальный взнос – не менее 10% от стоимости автомобиля; срок предоставления кредита до 5-и лет, до 3-х лет; процентная ставка - от 9 % в рублях и 9% в валюте. Требования к заемщикам следующие: возраст от 23-х лет на момент предоставления кредита до 60-и лет на момент окончания кредитного договора; постоянная регистрация по месту регистрации Банка; супруг(-а) должен(-на) иметь постоянную регистрацию на территории Российской Федерации; стаж работы на последнем месте: не менее 6-и месяцев на территории Российской Федерации. Дополнительные условия предоставления кредита: обеспечение – залог приобретенного транспортного средства с передачей паспорта транспортного средства на ответственное хранение в банк до полного погашения кредита; возврат кредита – ежемесячное погашение кредита равными платежами в соответствии с кредитным договором в даты, выбранные клиентом. При этом клиент должен обеспечить наличие средств на своем счете в размере не меньшем, чем ежемесячный платеж по кредитному договору, не позднее 16:00 последнего рабочего дня месяца. Банк выпускает револьверные кредитные карты. Кредит, получаемый по этим картам, является возобновляемым (револьверным), это значит, что им можно пользоваться многократно. Получив карту, клиент самостоятельно без согласования с банком принимаете решение о дате, продолжительности и даже объеме использования кредита в рамках кредитного лимита. При этом кредитный лимит возобновляется по мере погашения кредита ПАО «Совкомбанк». [15] При обращении клиента в банк за получением кредита кредитный работник выясняет у него цель, на которую спрашивается кредит, разъясняет ему условия и порядок предоставления кредита, знакомит с перечнем документов, необходимых для получения кредита. Срок рассмотрения вопроса о предоставлении кредита зависит от вида кредита и его суммы, но не должен превышать от момента предоставления полного пакета документов до принятия решения 5-и календарных дней. Заявление кредита регистрируется кредитным работником в журнале учета заявлений. На оборотной стороне заявления или отдельном листе кредитный работник составляет перечень принятых документов и производит проверку предоставленных клиентом документов и сведений, указанных в документах и анкете, определяет платежеспособность клиента и максимально возможный размер кредита. Кредитный работник определяет платежеспособность заемщика на основании справки с места работы о доходах и размере удержаний или данных анкеты. При расчете платежеспособности из дохода вычитаются все обязательные платежи, указанные в справке и анкете. Для этой цели каждое обязательство по предоставленному поручительству принимается в размере 50% среднемесячного платежа по соответствующему основному обязательству. [6] Платежеспособность заемщика определяется следующей формуле: Р = Dr х К х Т, (3.1) где Dr – среднемесячный доход (чистый) за 6 месяцев, за вычетом всех обязательных платежей; К – коэффициент в зависимости от величины Dr: К = 0.3 при Dr в эквиваленте до 500 долларов США, К. = 0.4 при Dr в эквиваленте от 501 до 1000 долларов США, К = 0.5 при Dr в эквиваленте от 1001 до 2000 долларов США, К = 0.6 при Dr в эквиваленте свыше 2000 долларов США; Т – срок кредитования (в месяцах). Если у кредитного работника имеются сомнения в отношении сохранения доходов заемщика в течение предполагаемого срока кредита, величина Dr может быть скорректирована в сторону уменьшения с соответствующими пояснениями в заключении кредитного работника. Кредитный работник составляет письменное заключение о целесообразности выдачи кредита (отказа в выдаче) и согласовывает с заемщиком условия предоставления кредита. Заключение кредитного работника, завизированное руководителем кредитующего подразделения, заключения других служб банка прилагаются к пакету документов заемщика. Кредитный работник вправе самостоятельно принять решение об отказе в выдаче кредита: если при проверке выявлены факты предоставления поддельных документов или недостоверных сведений; если платежеспособность заемщика или предоставленное обеспечение возврата кредита не удовлетворяет требованиям; При принятии положительного решения кредитный работник вносит соответствующую информацию в единую базу данных индивидуальных заемщиков и приступает к оформлению документов. Погашение кредита производится ежемесячно равными долями, начиная с 1-го числа месяца, следующего за месяцем заключения кредитного договора. Последний платеж производится не позднее даты, установленной договором. При предполагаемом снижении доходов заемщика в течение периода действия кредитного договора, составляется график платежей, в котором предусматривается погашение большей части кредита на начальном этапе договора. [7] Заемщик вправе досрочно погасить кредит или его часть. В случае досрочного погашения части кредита, заемщик обязан производить ежемесячную уплату процентов на оставшуюся сумму задолженности, до наступления срока следующего платежа по погашению основного долга. Погашение задолженности по кредиту, уплата процентов и неустоек производится наличными деньгами, через кассы учреждений ПАО «Совкомбанк», через предприятия связи, перечислением со счетов по вкладам, посредством удержания из заработной платы, пенсии и другими способами. Датой погашения задолженности по кредиту (уплаты процентов, неустойки), считается дата поступления средств в кассу или на корреспондентский счет банка, выдавшего кредит, или дата списания средств со счета клиента по вкладу, если вклад открыт в банке, выдавшем кредит. Отсчет срока для начисления процентов за пользование кредитом начинается с даты образования задолженности по ссудному счету (включительно), и заканчивается датой погашения задолженности по нему (не включая эту дату). Соответственно, при промежуточных платежах, дата уплаты процентов не включается в период, за который эта уплата производится. Начисление и уплата процентов авансом не допускается. При не поступлении от заемщика платежей до окончания календарного месяца, они относятся на счета просроченных ссуд и просроченных процентов. [9] При завершении погашения кредита, после поступления последнего платежа бухгалтер делает в карточке лицевого счета под последней заполненной строкой надпись: «Кредит погашен», и заверяет ее подписью. ПАО «Совкомбанк» разработал собственную методику анализа кредитоспособности индивидуальных клиентов и, по мере изменения условий функционирования вносит в методику необходимые коррективы. Основой скоринговой модели является то, что лица с похожими показателями имеют одинаковую степень кредитного риска. Данная модель использует только те характеристики, которые связаны с оценкой надежности клиента. Техника скоринга позволяют определить степень кредитного риска при принятии решения о выдаче кредита. Система скоринга построена на формировании типа надежности заемщика. Каждому типу заемщика присваивается определенное количество баллов и определенный статус. В таблице 3.2 дана методика оценки кредитоспособности индивидуального клиента Банка ПАО «Совкомбанк». На основе данной методики банк создает единый интегральный показатель, в котором отражает значения показателей, положенных в основу оценки кредитоспособности клиентов с учетом специфики функционирования и собственного видения своих клиентов. При этом все кредитные заявки, не отклоненные банком на этапе автоматической обработки, рассматриваются индивидуально, используя экспертную оценку кредитоспособности индивидуальных заемщиков. Таблица 3.2 – Методика оценки кредитоспособности индивидуального клиента Банка ПАО «Совкомбанк»

Система производит обработку всех данных заемщика, при этом учитывается большое количество параметров, которые влияют на оценку заемщика. Всем параметрам присваиваются баллы и веса, характеризующие значимость соответствующих параметров клиента, в результате все баллы суммируются, и подсчитывается скоринговый балл. Расчет суммы кредита и ежемесячных платежей производится автоматически через локальный ресурс на платформе XWiki (рисунок 3.2).  Рисунок 3.2 – Составление графика платежей В целях соблюдения конфиденциальности информации, являющейся коммерческой тайной банка, принципы расчета лимита кредитования и оценки кредитоспособности отражаются непосредственно в программных комплексах банка, либо разрабатываются отдельные расчетные файлы с использованием стандартных офисных программных приложений. Таким образом, при оценке кредитоспособности физического лица в ПАО «Совкомбанк» используется скоринговая методика, но она имеет минусы. Один из них заключается в том, что определение оценивающих характеристик производится только на базе информации о тех клиентах, которым банк уже предоставил кредит. С учетом этого требуется периодическая оценка качество работы системы и, при необходимости – ее перенастройка. Вторая сложность заключается в том, что эта методика не позволяет наглядно оценить все характеристики потенциального заемщика, однако она подходит только для более или менее стандартных ситуаций и не может учитывать всех особенностей клиента, поскольку программные методы позволяют оценивать не реального человека, а информацию, которую он о себе сообщает. Не учитываются такие факторы, как место работы, включая отраслевую принадлежность предприятия-работодателя, занимаемая должность, функциональные обязанности заемщика, трудовой стаж, перерывы в карьере и смена места работы, а также возраст, образование и кредитная история. [10] Поскольку рост кредитных рисков и ухудшение качества кредитного портфеля во многом связаны с ситуацией в экономике, предлагаемые корректировки могли бы заключаться в уточнении показателей касающихся коэффициентов, соответствующих месту работы заемщика и выполняемым им обязанностям. Эти изменения снизили бы при прочих равных условиях коэффициент, на который корректируется заявленный заемщиком доход и, соответственно, уменьшили бы пороговые значения лимитов кредитования, что повысило бы требования к кредитоспособности заемщика. | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||